マイクロソフト (NSDQ:MSFT)2022年第3四半期決算説明会の日本語訳です。

安定して良い決算を出し続けてくれますね。減収事業は無くどのセクターも好調のようで、特にクラウド事業が+26%(Azure+79%)となっており好調のです

しばらくは安心して持っていれそうです。

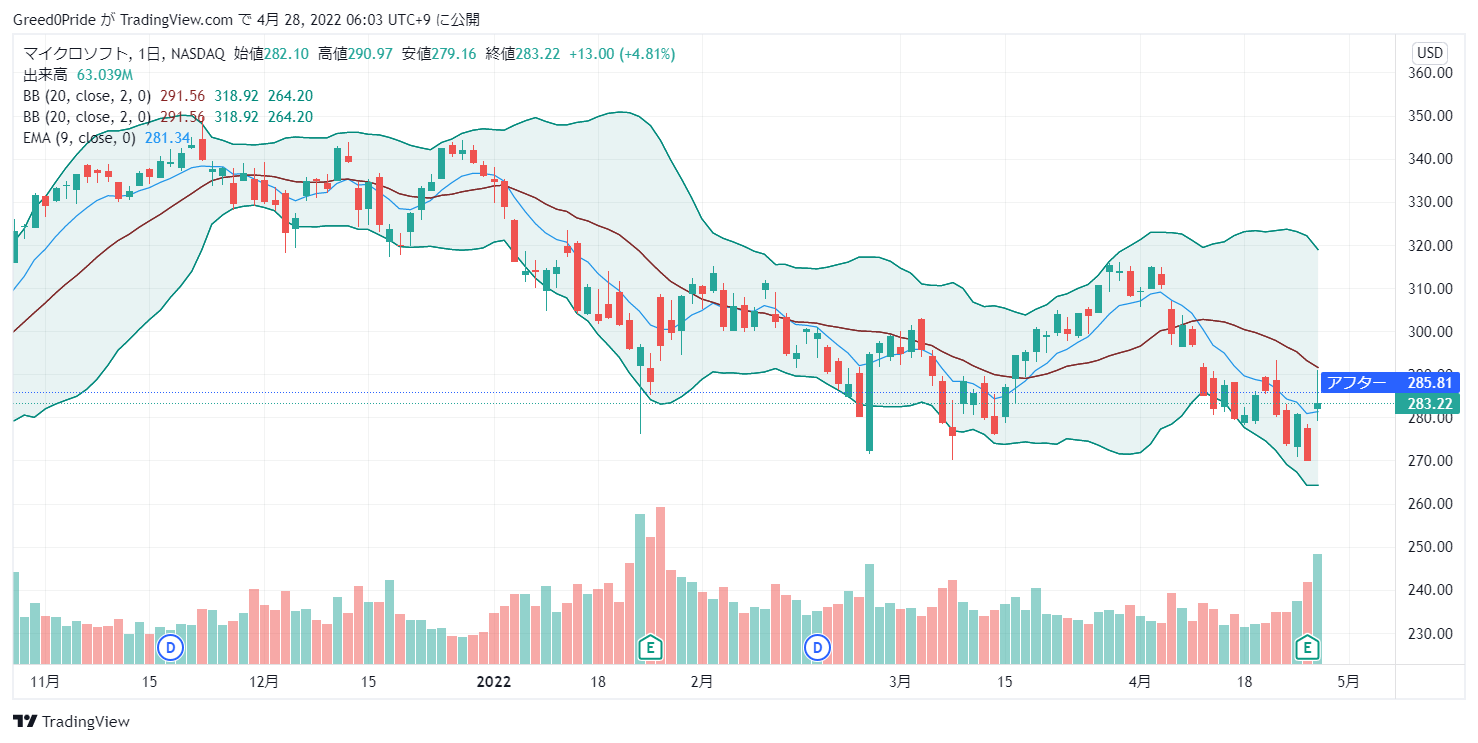

マイクロソフト (NSDQ:MSFT)株価

マイクロソフト (NSDQ:MSFT)2022年第3四半期決算説明会

Call participants:

Brett Iversen — General Manager, Investor Relations

Satya Nadella — Chairman and Chief Executive Officer

Amy Hood — Chief Financial Officer

Keith Weiss — Morgan Stanley — Analyst

Brent Thill — Jefferies — Analyst

Mark Moerdler — Sanford C. Bernstein — Analyst

Karl Keirstead — UBS — Analyst

Mark Murphy — JPMorgan Chase and Company — Analyst

Kash Rangan — Goldman Sachs — Analyst

Michael Turrin — Wells Fargo Securities — Analyst

Keith Bachman — BMO Capital Markets — Analyst

More MSFT analysis

2022年4月26日午後5時30分

オペレーター

皆様、お待たせいたしました。マイクロソフトの2022年度第3四半期決算のカンファレンス・コールへようこそ。[この会議は録音されています。それでは、司会のブレット・アイバーセン(投資家向け広報担当ゼネラルマネージャー)をご紹介します。

ありがとうございます。始めてください。

ブレット・アイバーセン — インベスター・リレーションズ担当ジェネラル・マネージャー

こんにちは、本日はお集まりいただきありがとうございます。本日は、会長兼最高経営責任者のSatya Nadella、最高財務責任者のAmy Hood、最高会計責任者のAlice Jolla、そして副社長弁護士のKeith Dolliverの4名で電話会議に参加しています。マイクロソフトの投資家向けウェブサイトでは、決算に関するプレスリリースと財務サマリーのスライドデッキをご覧いただけます。特に断りのない限り、通話中に非GAAP指標を参照することになります。

提供された非GAAP財務指標は、GAAPに準拠して作成された財務業績指標の代替または優越とみなされるべきものではありません。これらの指標は、当社の第3四半期の業績およびこれらの項目や事象が業績に与える影響について投資家の皆様にさらにご 理解いただくための追加的な明確化事項として掲載されています。本日の電話会議における成長率の比較は、特段の記載がない限り、すべて前年同期との比較となります。また、為替相場変動の影響を除いた実質的な業績評価の枠組みとして、可能であれば比較可能な為替 レートによる成長率もお知らせします。

なお、前年同期の為替レートを適用した場合の成長率が同一の場合は、その成長率のみを記載します。なお、議事録が完成するまでの間、当四半期の講演内容については当 社のホームページに掲載します。本日の電話会議はウェブキャストで生中継され、また録画もされています。ご質問は、ライブ配信、録画、および将来における録画の使用に際しての情報として提供されます。

マイクロソフト・インベスター・リレーションズのウェブサイトでは、本日のコールの再生と議事録の閲覧が可能です。この電話会議では、将来の出来事に関する予測、予想、その他のステートメントである「将来予想に関する記述」を行います。これらの記述は、リスクや不確実性を伴う現在の期待や仮定に基づいています。本日の決算発表、電話会議における発言、および当社のフォーム10-K、フォーム10-Q、その他証券取引委員会への報告書および提出書類の「リスク要因」の項で説明した要因により、実際の結果は大きく異なる可能性があります。

私たちは、いかなる将来予測の記述も更新する義務を負いません。それでは、Satyaに電話をかわります。

サティア・ナデラ — 会長兼最高経営責任者

ブレット、ありがとうございます。第3四半期は、マイクロソフトのクラウドが引き続き好調で、売上高は230億ドルを超え、前年同期比32%増となり、記録的な業績となりました。今後、デジタル技術は、世界の経済生産の原動力となる重要なインプットとなるでしょう。私たちは、お客様の差別化、レジリエンスの構築、Do more with less を支援しながら、技術スタック全体で機会を拡大し、シェアを獲得しています。

では、Azure の例から紹介しましょう。私たちは、クラウドとエッジを横断する分散コンピューティングファブリックを構築し、あらゆる組織がどこでもミッションクリティカルなワークロードを構築、実行、管理できるよう支援しています。今期は、これまで以上に多くのお客様を支援し、クラウドへの移行を簡素化、加速させることができました。そして、それはまだ始まったばかりです。

私たちはティア1インフラのワークロードを獲得しており、BlackRockからBridgestone、Lufthansaまであらゆる業界のリーダーが、ミッションクリティカルなワークロードをすべてAzureに移行しています。また、お客様のSAPワークロードのクラウド化においても、マーケットリーダーとなっています。Atos、Chevron、富士通、Woolworthsはいずれも、ここ数カ月でSAPアプリケーションをAzureに移行しています。ボーイング、クラフトハインツ、USバンク、ウェストパックなど、デジタル変革を加速させるために当社のクラウドを選んだ業界トップ企業からは、全体的に大規模かつ戦略的なAzureへのコミットメントが見受けられるようになりました。

1億ドル以上のAzure案件の数は前年比2倍以上となり、あらゆる業界、顧客セグメント、地域にわたって消費が伸びていることがわかります。次に、データとAIについてです。当社のデータスタックは、クラス最高の運用データベース、アナリティクス、ガバナンスを1つの統合データファブリックに統合したユニークなものです。Cosmos DBのトランザクションとデータ量は、3四半期連続で前年同期比100%以上増加しました。

Synapseのデータ量は前年同期比で2倍以上に増加し、プラットフォームやクラウドにまたがるデータ資産のガバナンス、保護、管理を支援するPurviewの採用が進んでいます。ドイツ取引所からEYまで、あらゆる業界のお客様が当社のエンドツーエンドデータプラットフォームを利用しています。AI分野では、Azure機械学習の利用が引き続き堅調に推移しています。月間推論リクエスト数は前年比86%増で、ペプシコなどの企業が、どの商品が最も売れるかを予測するためにこのサービスを利用しています。

また、Azure OpenAI Serviceは、高度な言語モデルとAzureのエンタープライズ機能を統合し、CarMaxなどの企業がカスタマーレビューを買い物客向けにカスタマイズしたコンテンツに変換するのに役立っています。次に、開発者向けツールです。Azure DevOpsやGitHubからVisual Studioまで、私たちは最も包括的で愛される開発者向けSaaSサービスを持っています。新しい開発プロジェクトはすべて、私たちのツールから始まることが多くなっています。

Visual Studioの月間アクティブユーザー数は3,100万人を超え、Fortune 500企業のほとんどを占めています。また、GitHubの利用は、独立系開発者やスタートアップ企業だけでなく、世界で最も確立された企業の間でも増加しています。Fortune 100の90%がGitHubを利用しています。実際、メルセデス・ベンツでは、GitHub Enterpriseを利用して、2万人以上の従業員がソフトウェアを構築、出荷、保守するための統一開発プラットフォームを提供しています。

次に、Power Platformについてです。Power Platformは、あらゆる業界のドメインエキスパートにとって、ビジネスプロセスの自動化と生産性向上のための主要なスイートとなりました。Power Platformの収益は過去12カ月間で20億ドルを突破し、前年比72%増となり、最も急成長しているスケールの大きなビジネスの1つとなっています。Power Appsはローコード、ノーコードのアプリ開発におけるマーケットリーダーであり、Power BIは20万人以上の顧客を有しています。

また、Minitの買収により、新たなプロセスマイニング機能が加わり、企業がボトルネックや業務効率化の機会を特定するのに役立っています。次に、Dynamics 365です。Dynamics 365 は、ビジネスアプリケーション市場全体よりも速いペースで成長しています。例えば、サプライチェーンに制約がある中で、Cracker Barrel や Unilever のような企業が混乱を事前に予測することを支援しています。

また、Heineken や Siemens などの企業は、Dynamics 365 を利用して、より一貫性がありパーソナライズされたカスタマーエンゲージメントとサービスの提供を推進しています。私たちは、IoT、デジタルツイン、コネクテッドスペース、複合現実アプリケーションなどのテクノロジーを使用して、企業が業務を最適化できるよう、新しい産業用メタバースのイノベーションをリードしています。そして、Dynamics 365、Teams、Synapseを統合し、あらゆるビジネス機能とプロセスを変革するコラボレーションアプリケーションの新時代を切り開くことで、Microsoft Cloudの差別化をさらに進めています。業種別では、6つの業種別クラウドがお客様のTime to Valueの短縮に貢献しています。

先月のHIMSSでは、Azure Health Data Servicesを導入し、異なる臨床画像や医療技術データを統合することで、ヘルスケア向けのクラウドが前面に押し出されました。クリーブランド・クリニックでは、このソリューションを使用して、異なるシステムからのデータを正規化し、臨床医のワークフローに洞察を統合する予定です。また、ニュアンスの買収により、同社のエンタープライズAIに関する深い専門知識を応用して、ニュアンスのビジネスと当社の業界クラウドの両方の成長を加速させる機会を得たことに、私は興奮しています。次に、LinkedInについてです。

8億3,000万人以上のプロフェッショナルが、つながり、学び、成長し、採用されるためにこのプラットフォームを利用しており、私たちは再び記録的なエンゲージメントを達成しました。大きな入れ替わりがある中で、スキル優先の労働市場が出現していることがわかります。LinkedInのスキルフィルターを使用して募集職種を満たす企業の数は、前年比2倍に増加しています。そして、このダイナミックな労働市場におけるLinkedInでの採用は88%増加しました。

タレントソリューションの売上は43%増で、6四半期連続で成長が加速しています。マーケティングソリューション事業は、広告主に高いリーチとROIを提供することで、引き続き成功を収めています。また、クリエイターは、ニュースレターのようなツールを使って自分の声を確立し、コミュニティを拡大するために、このプラットフォームをますます利用するようになっています。現在、2800万人の会員がLinkedInで少なくとも1つのニュースレターを購読しており、前四半期だけで51%増加しています。

次に、Microsoft 365 と Teams についてです。この 2 年間で、すべての組織が、役員室から最前線、顧客やパートナーまで、組織全体をつなぐデジタルファブリックを必要としていることが証明されました。このニーズに応えるのに、Microsoft 365 と Teams を提供する Microsoft ほど適した企業はないでしょう。Teams は、最も利用されている仕事のための最先端のプラットフォームであり、会議、通話、チャット、コラボレーション、ビジネス プロセスの自動化を備えた唯一のソリューションです。

そして、エンタープライズからSMBまでの組織が、ビジネスを実行するためにチームに依存しています。当社の包括的なアプローチにより、複雑さとコストが削減されます。Microsoft 365 をご利用のお客様は、単一ポイントのアイデンティティ、生産性、コラボレーション、およびミーティング ソリューションをパッチワークのように使用した場合と比較して、最大 60% のコスト削減を実現することができます。Teams の利用率はかつてないほど高まっています。

Teams Essentials を利用する超小規模企業など、あらゆるセグメントで利用が拡大しています。Teamsは、コラボレーションアプリケーションのための主要なプラットフォームです。AsanaからZendeskまで、1,000以上のサードパーティアプリがTeams App Storeで利用可能です。また、CBRE、CVS Health、イギリスのNational Health Serviceなど、あらゆる業界の企業がTeams内にカスタムビジネスアプリを構築し、ビジネスプロセスを直接仕事の流れに取り込んでいます。

さらに、Teams Rooms、Teams Phone、Microsoft Veevaといったハイブリッドワークの需要に対応するための新しい成長エンジンも追加しています。Teams Roomsは、Front Rowなどのイノベーションにより、リモートで働く人々とオフィスにいる人々の間のギャップを埋めています。Operator Connectを備えたTeams Phoneでは、既存の通話サービスを簡単にTeamsに取り込むことができます。Operator Connectの総使用時間は前四半期比8倍に増加しました。

また、VeevaはBloom、Cerner、Mark’s & Spencerなどの企業で月間アクティブユーザー数が1,000万人以上となっています。今期は、LinkedInの従業員エンゲージメントツールGlintをVeevaに追加し、リーダーがより簡単に従業員のフィードバックを求め、実用的な洞察を得ることができるようになりました。このようなイノベーションが、Microsoft 365全体の成長を促進しています。American Family Insurance、クイーンズランド州政府、Telefonica など、民間・公共部門を問わず、高度なセキュリティ、コンプライアンス、音声、分析を実現するプレミアム E5 製品を選択する企業が増えてきています。

さて、次はWindowsです。PC は、仕事、生活、遊びにおいて、かつてないほど重要な存在になっています。ユースケースの数は、PC に費やす時間の長さと同様に増加しています。過去8四半期において、PCの出荷台数はいずれも1億台を超え、Windowsが引き続きシェアを獲得しています。

Windows 11 では、OS のどのバージョンよりも高い品質スコアが継続的に確認されています。企業では、これまでのどのリリースよりも速いペースで Windows 11 が採用されています。Windows 365 では、Azure コンピューティングのパワーを Windows コンピュータに導入し、Lands’ End、SCS、Xerox などの企業が、あらゆる従業員のデバイスに完全な Windows エクスペリエンスをストリーミングできるようにします。Windows 11 と Windows 365 の新しい統合により、クラウド PC とローカル PC をワンクリックで切り替えることができるようになります。

また、AIG、Grant Thornton、Sage などの企業が Azure Virtual Desktop を使ってオンプレミスの仮想化サービスをクラウドに移行するのを引き続き支援します。コンシューマー向けでは、ブラウジングや検索、学習やゲーム、ショッピングなど、すべての人の日常的な作業を支援するコンテンツやサービスを、セキュリティやプライバシーを考慮しながらキュレーションする上で、Windows が重要な役割を果たします。パーソナライズされたコンテンツフィードであるMicrosoft Startの月間アクティブユーザー数は5億人近くに上り、強力なエンゲージメントを獲得しています。利用が拡大するにつれ、コンテンツ制作者や広告主にとって新たなビジネスチャンスが生まれ、コンテンツ消費とコマースの間にフライホイールが形成されつつあります。

また、マイクロソフトのブラウザであるMicrosoft Edgeは、人々の節約と安全な買い物を支援し、シェアを拡大し続けています。次に、セキュリティについてです。セキュリティは、デジタルトランスフォーメーションに取り組むすべての企業にとって最優先事項です。お客様の安全を守るため、私たちは販売するすべての製品にセキュリティ設計を導入しています。

そして、毎日24兆件の脅威のシグナルを把握し、クラウドやプラットフォーム上でセキュリティ、コンプライアンス、アイデンティティ、デバイス管理、プライバシーに及ぶエンドツーエンドのソリューションを提供しています。この包括的な機能は、最近の世界的な出来事において非常に重要であり、私たちはサイバー攻撃を阻止し、ウクライナ政府や他の公共機関と脅威のインテリジェンスを共有し続けています。マルチクラウド、マルチプラットフォームのサポートは、私たちのアプローチの中心です。セキュリティでは、業界トップ3のクラウドプラットフォームに対応するマルチクラウド保護をネイティブに提供する唯一のクラウドプロバイダーです。

アイデンティティでは、すべてのクラウドで権限管理を提供しています。Azure Active Directoryは、月間5億5,000万人以上のアクティブユーザーを抱える、紛れもないマーケットリーダーです。管理分野では、Intune で保護されている Windows、Android、iOS デバイスの数が前年比で 60% 以上増加しました。さらに、中小企業のセキュリティ確保を支援するMicrosoft Defender for Businessによって、新たな市場セグメントへの拡大を図っています。

このようなイノベーションと差別化が、当社の全体的な成長の原動力となっています。当社のセキュリティソリューションを信頼していただいているお客様の数はすべて、前年比約50%増の785,000社に達しています。その中には、シトリックス、ドミノ・ピザ、富士通、ハイネケン、ペトロナスなど、マルチクラウド基盤の保護に当社を信頼していただいているお客様も含まれています。また、当社のセキュリティ・エコシステムには、業界の誰よりも多い15,000社を超えるパートナーが参加しています。次に、ゲームについてです。

私たちの野望は、ゲーマーが好きなときに、好きな方法で、好きな場所でプレイできるようにすることです。XboxシリーズSおよびXコンソールでは、2四半期連続で世界シェアを獲得し、今期は米国、カナダ、英国、西ヨーロッパの次世代コンソールでマーケットリーダーとなっています。また、Xbox Cloud Gaming により、ゲームの配信、プレイ、視聴の方法を再定義しています。現在までに、1000万人以上がゲームをストリーミングしています。

Flight Simulatorを含む多くの人気タイトルが、携帯電話、タブレット、低スペックのPCで初めてアクセスできるようになりました。ゲームパスのライブラリには、PCとコンソールの両方で数百のタイトルが含まれ、サードパーティパブリッシャーのゲームもこれまで以上に多く含まれています。過去12ヶ月間の加入者のプレイ時間は数十億時間で、45%増加しました。また、Azureにより、あらゆる規模のゲームスタジオがゲームを構築、ホスト、成長するための最高のクラウドを構築し、新しい機能、スピード、開発時間、そしてプラットフォーム間のプレイヤーのつながりを支援します。

Azureゲーム売上は年度累計で66%増加しました。最後に、私たちは、あらゆる企業がデジタル企業となる新しい時代を迎えています。私たちは、耐久性のあるデジタルビジネスのポートフォリオと、共通の技術スタックの上に構築された多様なビジネスモデルによって、今後の大きなチャンスを掴むことができると考えています。それでは、エイミーにバトンタッチします。

エイミー・フード — 最高財務責任者

サティヤ、ありがとうございます。今四半期の売上高は494億ドルで、18%増、恒常為替レートベースでは21%増でした。一株当たり利益は2.22ドルで、21年度第3四半期の税効果を調整すると14%増、恒常為替レートでは18%増となりました。1月の決算説明会でお伝えしたガイダンスに含まれていないいくつかの項目が業績に影響を与えました。

まず、ニュアンスです。本日の第3四半期業績と第4四半期の見通しに関する私のコメントには、3月4日にクローズしたニュアンス社の買収による影響が含まれています。当社の業績には、買収会計、統合、取引関連費用を含む1億1,100万ドルの収益と、1株当たり利益へのマイナス0.01ドルの影響が含まれています。当社の業績において、特に断りのない限り、ニュアンスは成長率の重要なドライバーではありません。

私たちは引き続き、ニュアンス社の買収が、22年度には希薄化を最小限にとどめ、23年度には非GAAPベースのEPSを増加させるものと考えています。第二に、為替です。当四半期を通じて米ドルが上昇し、全社収益に対して予想より1ポイント増の為替による逆風が生じました。

その結果、売上高は3億200万米ドル、1株当り利益は0.03ドルの マイナス影響を受けました。最後に、ウクライナ戦争です。当社はロシアにおける当社製品およびサービスの新規販売をすべて停止しました。ロシアで発生する収入は全社収入の1%未満であり、今後大幅に減少するものと見込んでいます。

当四半期の営業利益への影響は、約1億3,000万ドルで、減収と貸倒費用の増加が均等に分かれ、EPSはマイナス0.01ドルの 影響となりました。当四半期の業績は、売上高、営業利益、EPS のすべてにおいて想定を上回り、当四半期もまたトップ およびボトムラインの堅調な伸びを達成しました。商用ビジネスでは、差別化されたハイブリッドおよびクラウド製品への健全な需要と、営業チームおよびパートナーの優れた実行力が、当社プラットフォームへのコミットメントを高めるとともに、先ほどSatyaが述べた当社サービスの利用を増加させました。営業収益は予想を大幅に上回る28%増、恒常為替レートベースでは35%増となり、当社の中核である年金保険の営業活動が好調に推移したことが寄与しました。

また、長期にわたる大規模なAzure契約も、前年同期の非常に好調な状況に対して、予想を上回る伸びを示しました。ニュアンスの売上は、およそ5ポイント増加しました。オフィスとサーバーの両事業におけるオンプレミスのトランザクションライセンス収入は、オープンライセンスプログラムからクラウドソリューションプロバイダプログラムへの移行に伴い、予想以上にマイナスの影響を受けました。商業ベースの残存契約履行義務は、32%および恒常為替レートベースで34%増加して1,550億ドルとなり、今後12ヵ月以内に認識する部分とそれ以降の部分とでほぼ等しい割合となりました。

また、年金ミックスは前年同期比で2ポイント増加し、96%となりました。商用クラウドの売上は234億ドルで、32%増、恒常為替レートベースでは35%増と、こちらも予想を上回る伸びとなりました。マイクロソフト・クラウドの売上総利益率は、前年同期比でわずかに減少し、70%となりました。耐用年数に関する会計上の見積りの変更による影響を除くと、マイクロソフトのクラウド売上総利益率は、クラウドサービス全体の改善により、およそ3ポイント上昇しましたが、Azureへの売上構成のシフトにより一部相殺されました。

コンシューマ・ビジネスでは、Satya から聞いたとおり、PC、ゲーム機、そして Edge ブラウザでマーケットシェアを拡大しました。次に、企業レベルに話を戻します。前述のとおり、当四半期を通じて米ドルが上昇しました。

この結果、売上高は3ポイント減少し、予想に対して1ポイント不利、売上原価は1ポイント減少し予想通り、営業費用は2ポイント減少し、予想に対して1ポイント有利となりました。売上総利益率は、米ドルで18%、恒常為替レートベースで21%増加し、売上総利益率は前年同期に比べ若干低下し68% となりました。会計上の見積りの変更の影響を除くと、主に前述のクラウドサービスの改善により、売上総利益率は約 1 ポイント上昇しました。営業費用は、将来の四半期にシフトした投資がニュアンス社の連結子会社化により一部相殺され、予想を若干下回る 15%、恒常為替レートベースでは17%増加しました。

全社レベルでは、クラウドエンジニアリング、顧客展開、LinkedIn、営業などの主要分野への投資を継続し、ニュアンスの追加による約4ポイントの成長が含まれていたため、従業員数は前年同期比20%増加しました。営業利益は前年同期比19%増、恒常為替レートベースでは23%増となり、営業利益率は前年同期比でわずかに上昇し、41%となりました。会計上の見積りの変更の影響を除くと、営業利益率は前年同期比で約 2 ポイント拡大しました。次にセグメント別の業績です。

生産性本部およびビジネス・プロセスの売上は158億ドルで、予想どおり17%、恒常為替レートベースで19%の増収となりました。Office 365、LinkedIn、Office Consumerの業績が予想を上回ったが、FXの増加、オープンライセンスへの移行、ロシア、Dynamicsの業績が予想を下回ったことによる影響で相殺された。Officeの商業収益は12%増、恒常通貨ベースでは14%増となった。Office 365の商用収益は、すべてのワークロードおよび顧客セグメントにおけるインストールベースの拡大、およびE5収益の継続的な増加によるARPUの上昇により、17%および20%増加しました(恒常為替レートベース)。

有料Office 365商用版のシート数は、中小企業およびフロントラインワーカーの製品で継続的に成長し、前年同期比16%増の約3億4,500万シートとなりました。また、Office 365 コマーシャルシートの約45%は、Microsoft 365を通じて購入されました。Office Commercialのライセンスは、先に述べた要因や、期中収益認識の高い契約の構成が少なかったことにより、予想を下回る約28%、恒常為替レートでは約25%の減少となりました。Office Consumerの売上は、Microsoft 365のサブスクリプションの勢いが続き、16%増の5,840万件となり、予想を上回る11%および12%(恒常通貨ベース)の成長を達成しました。

Dynamicsの売上は、Dynamics 365が牽引し、22%増、恒常為替レートベースで25%増となりました。これは、最近の投資の実行強化に注力しているため、予想を少し下回るものの、恒常通貨建てで35%、38%の成長となり、市場を大幅に上回るスピードで成長しています。LinkedIn の売上は、タレントソリューションが予想を上回り、マーケティングソリューションが引き続き好調で、同プラットフォームのエンゲージメントが記録的なレベルに達したことにより、34%増、恒常通貨ベースでも 35%増となりました。セグメント売上総利益は、ドルベースで 16%、恒常為替レートベースで 19%増加し、売上総利益率は前年同期比でほぼ横ばいとなりました。

会計上の見積りの変更の影響を除くと、売上総利益率は、すべてのクラウドサービスにおいて改善し、約 2 ポイント上昇しました。営業費用は前年同期比13%、比較可能ベースでは14%増加し、営業利益は前年同期比19%、比較可能ベース では23%増加しました。次にインテリジェントクラウド部門ですが、これはニュアンスの約4週間分の業績を含んでいます。売上高は191億ドルで、26%増、恒常為替レートベースでは29%増となりました。

ニュアンスの影響および約1億5,000万ドルの為替差益を除くと、収益実績は予想を上回りました。全体では、サーバ製品およびクラウドサービスの売上は、恒常通貨で29%および32%増加しました。Azure およびその他のクラウドサービスは、消費型サービスの継続的な好調により、恒常通貨ベースで 46%および 49%増となり、予想を上回りました。ニュアンスのクラウドサービスを含めても、Azureの恒常通貨での成長率に変化はありません。

ユーザー単位のビジネスでは、エンタープライズモビリティとセキュリティのインストールベースが25%成長し、2億1800万シートを超えました。オンプレミスサーバー事業では、ハイブリッド製品への健全な需要に牽引され、前述のオープンライセンスへの移行で一部相殺されたものの、予想を上回る5%増と7%増の恒常通貨建て売上を達成しました。ニュアンスのオンプレミス製品を含めても、サーバーの恒常通貨での成長率に変化はありません。エンタープライズ・サービスの収益は、エンタープライズ・サポート・サービスの成長により、5%および6%の恒常通貨建て成長率を達成しました。

ニュアンスのプロフェッショナルサービスを含めると、恒常為替レートでの成長率に1ポイント影響しました。セグメント売上総利益率は、現地通貨試算ベースで24%及び27%増加し、売上総利益率は前年同期に比べ約 1ポイント低下しました。会計上の見積りの変更の影響を除くと、売上総利益率は、売上構成がAzureにシフトしたことにより一部相殺されたものの、Azureの改善により約1ポイント上昇しました。営業費用は前年同期比17%増、恒常為替レートベースでは19%増、営業利益は前年同期比29%増、恒常為替レートベースでは33%増となりました。

次に、よりパーソナルなコンピューティングについてです。売上高は145億ドル、恒常為替レートベースで11%および13%増加し、予想を上回りました。これは、検索およびWindowsの業績が予想を上回ったためですが、Surfaceで相殺されました。FXによるセグメント収益の減少は、予想を約1億ドル上回った。Windows OEMの売上は、ライセンス当たりの売上が高い商用PC市場が引き続き好調で、11%増。

Windows商用製品およびクラウドサービスの売上高は、Microsoft 365の需要に牽引され、期中収益認識の高い契約の組み合わせが増えたことによる恩恵もあり、予想を上回る14%および19%(恒常為替レートベース)の伸びを示しました。Surfaceの売上は、コンシューマ・チャネルに牽引され、予想を下回る13%増、恒常通貨ベースでは18%増となりましたが、Commercialの好調により一部相殺されました。TAC以外の検索広告およびニュース広告の売上は、3月にウクライナ戦争の影響による逆風があったものの、検索ボリュームの増加により、予想を上回り、23%増、恒常通貨ベースでは25%増となりました。そしてゲーム分野。

高水準の前年同期比では、売上高は6%、恒常為替レートベースでは8%増加しました。Xboxのハードウェア収入は、四半期にコンソールの供給が増加したことにより、予想を上回る14%、恒常為替レートでは16%の伸びを示しました。Xboxのコンテンツおよびサービスの売上は、パンデミック前の水準を上回ったものの、プラットフォーム全体のエンゲージメントが低下したことにより、予想を下回り、4%および6%増加しました(恒常通貨ベース)。セグメント売上総利益率は、米ドルベースでは10%、ユーロベースでは13%増加し、売上総利益率は若干低下 しました。

営業費用は、前年同期の為替レートを適用した場合、17%及び18%増加し、営業利益は、前年同期の為替レートを適用した場 合、7%及び10%増加しました。次に全社業績に戻ります。ファイナンス・リースを含む資本支出は63億ドルで、予想どおりでした。有形固定資産の現金支出は53億ドルでした。

営業キャッシュフローは254億ドルで、14%増加しました。これは、クラウドの請求と回収が好調だったものの、サプライチェーンにおける継続的な不確実性に対処するため、ハードウェアの在庫積み増しに関連したサプライヤーへの支払いが増加したことにより、一部相殺されたためです。フリー・キャッシュフローは、17%増の 200 億ドルとなりました。当四半期のその他の収益および費用は、株式ポートフォリオの時価評価損および為替再測定の純 損失を含む投資に関する純損失により、予想を下回る 1 億 7,400 万ドルのマイナスとなりました。株式市場の下落により、前年の正味投資利益に対し、当四半期は正味投資損失となり、前年同期の EPS 成長率にマイナス 2 ポイントの影響を与えました。

実効税率は約17%でした。最後に、自社株買いと配当金により、124億米ドルを株主に還元しました。さて、今後の見通しについてお話しする前に、いくつか注意事項をお伝えします。まず、為替レートです。

ドル高と現在の為替レートを前提とした場合、FXによる全社収益成長率の低下を約2ポイント、売上原価と営業費用 の成長率の低下を約1ポイント見込んでいます。セグメント別では、生産性本部とビジネスプロセス本部で約3ポイント、インテリジェントクラウドとモアパーソナルコンピューティングで2ポイントのマイナス影響を見込んでいます。次に、次の四半期については、ニュアンス社の買収による影響が1四半期分含まれています。

第3に、第4四半期もウクライナ戦争による影響を見込んでおり、売上高への影響は約1億1,000万ドル、営業費用への影響は軽微としています。次に、中国における生産停止の影響については、現時点では見通しの中に織り込んでいます。しかし、生産停止期間が5月まで延長された場合、Windows OEM、Surface、Xboxのハードウェア全体において、当社の見通しにさらに悪影響を及ぼすと思われます。最後に、特に断りのない限り、私たちが示す見通しは米ドルベースです。

それでは、第4四半期の見通しについてご説明します。今年最大の四半期に 第4四半期も、市場における当社の差別化された地位、ソリューション・ポートフォリオ全体に対する顧客需要、そして一貫した実行力が、収益の力強い伸びをもたらすと予想しています。コマーシャル・ブッキングでは、第4四半期の満期ベースの伸び、中核となる年金販売モ デルの堅調な実行、プラットフォームへの取り組み強化により、前年同期比で健全な成長が見込まれます。

ただし、Azureの長期契約の比率が高まっており、そのタイミングが予測できないため、四半期ごとに予約の伸び率が変動することになります。マイクロソフトのクラウド売上総利益率は、前年同期比でおよそ1ポイント低下する見込みです。会計上の見積りの変更の影響を除くと、第4四半期の売上総利益率は、クラウドサービス全体の継続的な改善により、およそ1ポイント上昇すると思われますが、Azureへの売上構成シフトにより一部相殺される見込みです。資本支出は、クラウドサービスに対する世界的な需要の高まりに対応するための投資を継続するため、ドルベースで前四半期比増加を見込んでいます。

次に、セグメント別の見通しです。生産性本部とビジネスプロセス本部では、売上高は166億5,000万ドルから169億ドルの間を見込んでいます。オフィス・コマーシャルでは、顧客セグメント全体における健全な座席数の伸びと、E5までのARPUの伸びにより、収益の伸びは再びOffice 365が牽引することになるでしょう。Office 365の収益成長率は、前四半期比で1ポイントから2ポイント低下すると予想しています。

オンプレミスビジネスでは、前四半期と同様に減収を見込んでいます。オフィス・コンシューマでは、マイクロソフト365のサブスクリプションが牽引し、1桁台後半の増収を見込んでいます。LinkedInについては、好調な求人市場とプラットフォーム上での健全なエンゲージメントに牽引され、20%台後半の売上成長を見込んでいます。また、Dynamicsでは、前四半期と同様の売上成長を見込んでいます。

インテリジェント・クラウドについては、211億ドルから213億5,000万ドルの間の売上を見込んでいます。Azureは、主にユーザー単位のビジネスと期中の収益認識により、契約の組み合わせによって四半期ごとに変動することがありますが、引き続き収益を牽引します。Azureの収益成長率は、恒常為替レートベースで前四半期比約2ポイント低下すると見込んでおり、米ドルの成長に対する為替の影響はセグメントレベルよりも若干大きいと思われます。

Azureの売上は、引き続きコンサンプションビジネスの力強い成長によって牽引されるでしょう。また、ユーザー単位のビジネスでは、Microsoft 365スイートの勢いから引き続き恩恵を受けると思われますが、インストールベースの規模を考慮すると、成長率は緩やかなものになると思われます。オンプレミスサーバー事業では、ハイブリッド製品への需要が、4ポイントの利益、期中の収益認識率が高い契約からの利益、および前述のライセンスプログラム移行による継続的な取引の弱さを含む、前年の好調な比較対象製品によって相殺され、1桁前半から半ばの減収となると予想しています。また、エンタープライズ・サービス分野では、1桁台後半の増収を見込んでいます。

パーソナル・コンピューティング分野では、146億5,000万ドルから149億5,000万ドルの間の売上を見込んでい ます。先に述べたように、当社のガイダンスは、OEM、Surface、Xboxコンソールの第4四半期の供給に悪影響を及ぼした中国でのシャットダウンによる現在の制約を反映しています。Windows OEMでは、1ライセンスあたりの収益が高い商用PC市場への継続的な移行により、1桁台前半から半ばの収益成長を見込んでいます。Windows商用製品およびクラウドサービスでは、Microsoft 365および当社の高度なセキュリティソリューションに対する顧客需要により、2桁台前半の成長が見込まれます。

サーフェスでは、2ケタ台前半の売上成長を見込んでいます。TACを除く検索広告とニュース広告では、約20%の増収を見込んでいます。ゲーム分野は、前年同期比でエンゲージメント時間が減少し、またゲーム機の供給が制限されることにより、1桁台半ばから後半の減収を見込んでいます。Xboxのコンテンツおよびサービスは、1桁半ばの減収を見込んでいますが、エンゲージメント時間は、パンデミック前の水準より高い水準を維持するものと思われます。

次に、業績見通しについてご説明します。売上原価は166億ドルから168億ドル、営業費用は148億ドルから149億ドルと予想しており、耐用年数の変更を除けば、営業利益率は第4四半期も拡大する見込みです。その他の収益・費用については、4月の市場環境に基づく為替再測定の影響を反映し、5,000万ドル のマイナスを見込んでいます。その他のガイダンスと同様、第4四半期までの持分および為替変動はこの数値に反映されていません。

なお、当社は株式ポートフォリオについて時価評価損益を認識する必要があるため、四半期ごとの変動が大きくなる可能性があります。また、第4四半期の実効税率は約18%となる見込みです。より複雑なマクロ環境の下でも、力強い売上成長、シェア拡大、営業利益率の改善など、年間を通した一貫性を保ちながら、成長を持続させるために重要な分野への投資を行い、22年度を締めくくることができると考えています。年度に向けて、多様で耐久性のある多くの成長市場において高い価値をお客さまに提供してきた実績から、健全な2桁台の売上と営業利益の成長を継続的に推進できると確信しています。

それでは、ブレット、質疑応答に入りましょう。

Brett Iversen — インベスターリレーションズ担当ジェネラルマネージャー

ありがとう、エイミー。それでは、Q&Aに移ります。[オペレーターより)ジェシー、もう一度お願いします。

質疑応答

オペレーター

もちろんです。[最初の質問はモルガンスタンレーのキース・ワイスからです。質問をお進めください。

Keith Weiss — Morgan Stanley — アナリスト

素晴らしい。質問をお受けいただき、本当にありがとうございます。私たちが見ているのは、株式市場の観点からは間違いなく、かなり厳しい状況です。しかし、金利やインフレを考えると、ヨーロッパでは今、紛争が起きています。

厳しい環境であることは間違いありません。あなた方は非常にうまくいっています。というか、あの規模での加速度は本当にすごい。また、私の記憶違いでなければ、Office 365のコマーシャルもこの四半期に加速しています。

ですから、本当に素晴らしい結果です。しかし、多くの投資家が抱く疑問は、マクロ環境が不安定な中で、この成長の持続性に対する確信がどこにあるのか、ということだと思われます。顧客との対話でしょうか?受注残の状況でしょうか?また、23年3月期の業績見通しを発表し、健全なコメントを発表する自信は何から得ているのでしょうか?この環境下での成長の持続性について、私たちや投資家がもう少し自信を持てるようなことはありますか?

サティア・ナデラ — 会長兼最高経営責任者(CEO

そうですね。まず、3つのレベルから始めたいと思います。1つは、インフラからSaaSアプリケーションまで、商用クラウドに関連する当社の技術スタックの競争力です。この2つの分野では競争力があり、パンデミックから脱却した今、ますますシェアを拡大していると感じています。

また、これらの分野の多くで、私たちは価格リーダーシップを取っていると言えます。つまり、先ほど申し上げたように、マクロ的な逆風が吹いても、より安い価格でより多くの価値を提供できれば、それは勝利ということです。そして、当社の場合、商用クラウド製品に関して言えば、スタック全体で大きな優位性を持っています。もう1つは、お客様との会話の中で、マクロ、ミクロを問わず、おそらく過去の課題からも興味深いことに、企業がIT予算やデジタル変革プロジェクトを削減の対象として見ているという話は聞きません。

むしろ、これらのプロジェクトの中には、トランスフォーメーションや自動化などを加速させるための手段であるものもあるのです。インフレの環境では、デフレの力はソフトウェアだけですから、生産性向上のための自動化技術にこれほど需要があるとは思えません。これが2つ目のミクロなこと、トーンの違いですね。しかし、結局のところ、ここにいる私たちの誰も、マクロを予測しようとはしていません。

私たちが考えているのは、競合するTAMの規模が大きいということだけです。GDPに占める技術費の割合は、長期的に見ると、10年後には2倍になると言われています。私たちは、利用を促進し、シェアを拡大し、競争力を維持したいのです。それが、OPEXであれCAPEXであれ、支出に対する私たちの自信の源なのです。

それでは、エイミーさん、補足していただけますか。

Amy Hood — 最高財務責任者

サティヤ、私が付け加えたいのは、私たちは常に、そしてこの言葉を頻繁に使ってきたと思いますが、長期的な機会に焦点を合わせてきたということです。今、TAMの話をされましたが、これは私たちが重視していることです。また、まだ多くのTAMが残っているとも言えます。デジタルトランスフォーメーションの観点からも、自動化の観点からも、生産性を向上させる価値のタイプからも、あなたが言っているような移行にはまだかなり早いのです。

そのため、販売とパートナーの両側から、継続的に非常に良い成果を上げていると思います。しかし、ご指摘のように、私たちは長期的な機会のために投資しており、その長期的な成果が正しいという確信が、あなたと私が話している場所、この答えの根拠になっているのだとも言えます。

Keith Weiss — Morgan Stanley — アナリスト

素晴らしい。素晴らしい四半期でした。

Brett Iversen — インベスターリレーションズ、ジェネラルマネージャー

ありがとう、Keith。ジェシー 次の質問をどうぞ。

オペレーター

もちろんです。次の質問はジェフリーズのブレント・ティルからです。質問をお受けください。

Brent Thill — Jefferies — アナリスト

ありがとうございます。エイミー、ガイダンスの件ですが、成約率を変更したり、サプライチェーンの制約を加えたりしていますか?それとも、これまでと同じガイダンス方法なのでしょうか?

Amy Hood — 最高財務責任者

私たちは、パーソナル・コンピューティング分野のガイダンスのほとんどについて、サプライチェーンの制約、特に中国での生産停止に関連するものを具体的に話しているのだと思います。私は、一般的に、今日現在における私の最善の知識をお伝えするという、私が心がけているのと同じ原則に従います。しかし、生産停止が5月まで続くようであれば、供給制約の観点からさらにマイナスの影響が出ることを明確にお伝えしました。ご存知のように、OEMビジネスでは、生産時点で収益を認識しています。

また、XboxコンソールやSurfaceについては、販売開始時に収益を計上しています。そのため、5月の早い時期に生産が遅れた場合、四半期に大きな影響を与える可能性があります。そのため、ガイダンスの中ではその点を明確にするよう努めました。それ以外の点では、私のガイダンスは、私がやりたいと考えている方法とほぼ同じです。

Brent Thill — ジェフリーズ — アナリスト

素晴らしい。ありがとうございます。

Brett Iversen — インベスターリレーションズ担当ジェネラルマネージャー

ありがとう、Brent。Jesse、次の質問をどうぞ。

オペレーター

次の質問は、バーンスタイン・リサーチのマーク・モアードラーからです。質問をお進めください。

マーク・モアードラー — サンフォード・C・バーンスタイン — アナリスト

ありがとうございます。四半期決算と強力なガイダンスについて、おめでとうございます。株価だけでなく、業界全体にも少しは貢献するのではないかと思います。オフィス部門についてですが、おそらくみんなが予想していた以上に好調でした。

E3からE5へのアップセルのチャンスはどこにあるのでしょうか。また、現在だけでなく、今後どの程度成長するのか、その規模感を教えてください。フロントライン・ユーザーからの売上が増加するとお考えでしょうか?ありがとうございました。

Amy Hood — 最高財務責任者

サティアが何か付け加えれば、私がその質問に答えることになるでしょう。具体的には、マーク、この四半期は、過去数年間に見られたものと非常に似た性質を持っていると言えるでしょう。座席数はすべてのセグメントで増加しましたが、特に第一線の従業員とSMBで好調でした。しかし、E5への移行に伴うARPUの改善については、低価格帯のSKUが多いため、若干のマスクとなりました。

E3からE5への移行は、まだチャンスがあります。私たちはその初期段階にいます。ですから、今後については、座席数の増加、特にご指摘のようにフロントライン・ワーカー、SMB、そしてE5への移行によるARPUの拡大の余地があることは間違いないでしょう。セキュリティ、コンプライアンス、電話、分析など、E5でお客様に提供できる価値、さらに言えば、Microsoft 365の価値、Windows周りのコンポーネントなど、私たちは高い価値を提供しており、このセグメントで引き続き良い結果を出すことができるという楽観的な見通しを持つことができます。

サティヤ、何か補足することがあれば教えてください。

Satya Nadella — 会長兼最高経営責任者

エイミー、よく話してくれた。E5の成長、SMBの成長、フロントラインワーカーの成長など、ファンダメンタルズは依然として非常に強いと思います。さらに、新興市場も加えています。

Teams Essentialsのような新興市場に適した製品があるのは初めてで、これまで全く売れなかった市場にも参入できると感じています。さらに、Teams Phone、Teams Rooms、Veeva、そしてWindows 365といった新しい成長エンジンも、成長を促進させることができます。そして、私たちの価値についての指摘は、特にこのような時期には非常に強いと思います。特に、このような時期には、私たちの価値が非常に高くなると思います。

もうひとつは、使用と展開を促進するために最適化することで、これは私たちの最優先事項です。

Mark Moerdler — Sanford C. Bernstein — アナリスト

ありがとうございました。本当にありがとうございました。おめでとうございます。

Brett Iversen — インベスターリレーションズ、ジェネラルマネージャー

ありがとう、マーク。ジェシー、次の質問をどうぞ。

オペレーター

次の質問はUBSのカール・キーステッドからです。質問をお進めください。

Karl Keirstead — UBS — アナリスト

わかりました。素晴らしい。エイミーさんは、3月期にはオンプレミス・オフィス部門に見られるトランザクションの弱さを指摘されましたが、サーバー製品部門のガイダンスでは、そこにも見られるかもしれないと示唆されていましたね。これはマイクロソフト固有の現象なのでしょうか?コメントにあるように、オープンライセンス・プログラムから顧客を移行しているのですね。

それとも、オンプレミスからクラウドへの移行がこれまで以上に加速しているという、より広範な問題だとお考えでしょうか? ありがとうございました。

Amy Hood — 最高財務責任者

ありがとう、カール。とてもいい質問ですね。オンプレミスからクラウドへの移行は、ご指摘のようにOfficeやServerで見られるような通常の移行と比較して、四半期に影響を与えるような違いは感じられないと申し上げたい。これは本当に重要なことで、パートナーが取引する場所と考えてください。私たちには、広範で貴重な、本当に必要なパートナーコミュニティがあります。

そして、この変更を1月1日に行うことを計画していました。そして計画通り1月1日にこの変更を実行しました。ただ、このコミュニティ全員が、このプログラムで希望通りの取引ができるようにするためのオンボード作業に、少し時間がかかっています。ですから、思ったより時間がかかりそうです。第4四半期もこの影響は続くでしょう。

また、私たちにとって重要なことですが、パートナーの皆様が新しいシステムに慣れるよう、チームは懸命に取り組んでいます。

Satya Nadella — 会長兼最高経営責任者(CEO

そして、唯一付け加えるとすれば、この変更は、パートナー、お客様、そしてマイクロソフトの双方にとって、長期的に非常に良いことです。ですから、実行はこれからですが、すべての人にメリットがあるので、これをやりたいと思っています。

Karl Keirstead — UBS — アナリスト

了解しました。ありがとう、Satya。

Brett Iversen — インベスターリレーションズ担当ジェネラルマネージャー

ありがとう、Karl。Jesse、次の質問をどうぞ。

オペレーター

次の質問はJPモルガンのマーク・マーフィーからです。質問をお進めください。

マーク・マーフィー — JPモルガン・チェース・アンド・カンパニー — アナリスト

はい、ありがとうございました。サティヤ、インフラストラクチャーのソフトウェア会社の中には、数カ月前から消費活動が減速し始めたとコメントしているところがあります。そこで質問ですが、御社のAzureの軌道がより回復力を持つようになった理由は何だとお考えですか?また、Azure ArcやSynapse Cognitive Services、OpenAIなどの新しい製品が、Azureの健全性と回復力の強さに貢献しているとお考えでしょうか。

サティア・ナデラ(Satya Nadella) — 会長兼最高経営責任者

マーク、私が言いたいのは、私たちが見ているのは、消費電力計に起こる典型的なことで、成長し、最適化され、また成長する、既存と新規の両方です。そのため、四半期ごとにある程度の変動があります。しかし、私たちが注目しているのは、すべてのセグメントで成長しているということです。スモールビジネスとエンタープライズ。

これはすべての地域からもたらされているのでしょうか?そうです。また、どのようなワークロードが使われているかも見ています。その結果、すべてのセグメントで順調に推移しています。SAPやその他のワークロードが移動しているというコメントもたくさんいただきました。

次に、PaaSサービスや当社の開発SaaSについてですが、これも当社が差別化された価値を持っている分野ですので、そこでは良い成長が見込めると考えています。データ、AIは間違いなくそうです。長期的に見れば、当社の成長と差別化の大きな原動力の1つになると思われるのが、データファブリックです。これは、今後ますます重要になりますね。つまり、プライバシーやガバナンスに関する新しい規制が導入されても、オペレーション・ストアはそれとは切り離されている、ということがあり得るのです。

ですから、私たちは非常に差別化されたサービスを提供しており、そこで成長率の一部をお話しました。また、AIによる推論もようやく軌道に乗りつつあります。今日は非常に小さいです。しかし、総計で見ると……これは基本的にコンピュート・メーターに過ぎませんが、そこそこの成長があります。

ですから、全体としては、四半期ごとに、どの顧客によって、多少の循環性が見られると思います。実際、マイクロソフトの社員には、お客様の請求額を減らすよう働きかけていますし、そうすべきなのです。しかし、全体的には、世界がクラウドに移行し、クラウドのインフラやコンピューティングを業務効率や製品の向上に活用するようになる中で、私たちはまだ初期段階にあると言えます。

Mark Murphy — JPMorgan Chase and Company — アナリスト

ありがとうございました。

Brett Iversen — インベスターリレーションズ担当ジェネラルマネージャー

マーク、ありがとうございます。ジェシーさん、次の質問をお願いします。

オペレーター

次の質問は、ゴールドマン・サックスのカシュ・ランガンからです。質問をお進めください。

Kash Rangan — Goldman Sachs — アナリスト

壮大な四半期を迎えられて、本当におめでとうございます。サティヤ、あなたのコメントについてですが、特に、GDPに占める技術の割合が今後7、8年で2倍になるというお話でした。5~6年前と比べ、現時点でAzureがこれほど大きく、これほど速く成長するとは、おそらくあなた以外、誰も予想できなかったでしょう。では、今後の展望として、マイクロソフトの技術スタックのうち、デジタル世界での存在感が薄く、GDPに占める技術比率が2倍になるという論文を構築する際に、より多くの利益を得る機会があると思われる部分はどこでしょうか。ありがとうございました。

サティア・ナデラ(Satya Nadella) 会長兼最高経営責任者

私がいつも言っているのは、すべての企業価値は、少なくとも私が知る限り、技術スタックの3つの層で生み出されるということです。例えば、次世代のマルチエッジ、マルチクラウドのインフラは、GDPに占める技術費の割合が2倍になり、大規模なEVを生み出すことになります。そこで、Azure、Azure Arc、データベースなど、すべてが超重要となるわけです。もう1つは、AIの時代ということです。

つまり、コアとなるビジネスロジックは、ソフトウェアが書いているのではありません。ソフトウェアが書いているのです。私がGitHub Copilotを使うとき、そこに — すべてのビジネスロジックがどのように書かれるかという未来があるのです。私にとっては、AIレイヤー、学習用スーパーコンピューターと推論レイヤーの両方が、今日皆さんがAzureとWindowsという2つの異なるビジネスだと考えているものを、私にとっては1つのビジネスにすぎないのです。

この分野にも、時間をかけて生み出される膨大な企業価値があると私は考えています。もちろん、UIレイヤーは常に最大のものであり、次の変曲点です。メタバースで何が起こるか、IoTやデジタルツインで産業界で何が起こるか、これらはすべて私たちが注目するものだと思います。この3つをワークロードに変換し、カスタマー・ソリューション・エリアと呼んでいますが、少なくとも私たちはこの分野に投資しています。

Kash Rangan — Goldman Sachs — アナリスト

興味深いですね。ありがとうございました。

Brett Iversen — インベスターリレーションズ担当ジェネラルマネージャー

ありがとう、Kash。Jesse、次の質問をどうぞ。

オペレーター

次の質問は、ウェルズ・ファーゴのマイケル・ターリンからです。質問をお進めください。

マイケル・ターリン — ウェルズ・ファーゴ証券 — アナリスト

やあ、こんにちは。こんにちは。質問をお受けいただきありがとうございます。コマーシャルブッキングの強さにおけるAzureの成長が際立っています。

第4四半期にAzureの成長が鈍化するとのことですが、それでもこの規模では非常に素晴らしい成長を示しています。過去数四半期に何度か言及された大型案件や長期的な戦略的案件について、その見通しや目標設定へのアプローチにどのような影響があるのか、もう少し詳しく教えてください。また、ニュアンス社が加わったことで、クラウド事業や業界のクラウドアプローチにどのような効果があるのか、補足できることがあれば、ぜひお聞かせください。ありがとうございました。

エイミー・フード(Amy Hood) — 最高財務責任者

サティヤ、まずはニュアンス全体についてのコメントから始めたいのですが、その後、より大きな長期的な視点についてお話いただけますか?

Satya Nadella — 会長兼最高経営責任者(CEO

そうですね。2つほど簡単にお願いします。1つは、戦略的コミットメントについてです。

私たちは、一度にたくさんの仕事をこなしています。そのため、ワークロードの種類については、非常に良い感触を得ています。実際、クライアント・サーバー分野で獲得した多くのワークロードが移行しています。しかし、最もエキサイティングなのは、マイクロソフトのどのインフラでも見たことがないようなティア1のワークロードが、現在Azure上で実行され、Azure上で最適化されていることです。

このような大規模な戦略的案件を獲得することで、私たちはこのようなことを実感しています。Nuanceについては、私としては、Nuanceは、ヘルスケアや企業のコンタクトセンターなど、導入されつつあるAI駆動型アプリケーションのプラットフォームレイヤーであることが、エキサイティングな点だと思います。Nuanceがマイクロソフトファミリーの一員になったことに、私たちはとても興奮しています。私たちは積極的にイノベーションを行い、GDPの大きな割合を占めるヘルスケアのような分野で、これらのソリューションの影響力を高めていきたいと考えています。

エイミー・フード — 最高財務責任者

マイケル、特にあなたのおっしゃるとおり、私は大規模な長期アズール契約の影響について言及することがあります。しかし、この電話会議以外の場では、契約は当社とお客様が価値を提供するために協力し合うことを約束する始まりだと考えています。そのため、私たちは仕事量を増やし、機会を増やしていきます。あなたがおっしゃるように、お客様のために価値を創造するのは、ほとんどファネルの最上流に位置するものです。

私たちはこれを「成功の提供」と呼び、お客様が最も効果的な方法で資金を使い、お客様が解決を必要としている最も困難な問題に取り組んでいることを確認するのです。そして、それを可能にするために、Azureに特化したデプロイメントリソースや利用リソースに投資しています。そのため、あなたのおっしゃるとおり、ボラティリティ(変動性)という観点でお話ししています。しかし、これは社内で、今日Satyaが話したようなワークロードのすべてにおいて、お客様が実現したいワークロードとソリューションに確実に取り組むというコミットメントの始まりなのです。

Michael Turrin — Wells Fargo Securities — アナリスト

素晴らしい補足とハイライトですね。ありがとうございました。

Brett Iversen — インベスターリレーションズ担当ジェネラルマネージャー

ありがとう、マイケル。ジェシーさん、最後にもう1つだけ質問の時間をください。

オペレーター

ありがとうございます。最後の質問は、BMOのキース・バックマンからです。質問をお受けください。

Keith Bachman — BMO Capital Markets — アナリスト

こんにちは、ありがとうございます。2回に分けたいと思いますが、供給側ではなく、需要側に焦点を当てた場合、暦年の間に見渡したPC市場の強さについて、コメントをいただけないでしょうか。また、より重要な関連事項として、PC市場の見通しを踏まえて、Windowsビジネスの耐久性をどのようにお考えですか?特に、PC市場に関連するファンダメンタルズと、Microsoft 365に助けられた、いわばミックスアップを続ける機会についてコメントいただければと思います。ありがとうございました。

サティア・ナデラ(Satya Nadella) — 会長兼最高経営責任者

それでは…

エイミー・フード(Amy Hood) — 最高財務責任者

Satyaから始めて、私が補足します。

サティア・ナデラ(Satya Nadella) — 会長兼最高経営責任者

完璧です。コマーシャルサイドでは、WindowsがMicrosoft 365のソケットであることはよく理解されていると思います。先ほどAmyが言及したように、私たちは非常に大きな価値を持っています。実際、私たちはWindows 11とWindows 365のプロバリューを発表したばかりです。

これは非常に大きな反響を呼んでいます。セキュリティ、生産性、いずれにしても、お客様の導入率は高く、商用ビジネスには好感が持てます。ですから、私たちはこのビジネスに注力していくつもりです。また、コンシューマー向けには、パンデミック以降、使用頻度が高まっています。

ですから、私たちが注目する分野のひとつは、先ほど申し上げたような、単なる利用状況です。5億人のユーザーがMicrosoft Startを利用していると考えても、それは私たちが行ってきたような利用方法ではありません。インストールベースが大きいので、そこに大きな余地があります。ブラウザのシェアも伸びていますし、大きな余地があります。そしてもちろん、ゲームであれ、生産性向上やスイートであれ、サブスクリプションのアタッチメントもあります。

少なくとも当面の間は、このような方針で臨みます。PCは依然として、人々の生活にとって非常に重要なカテゴリーであることは、今回の大流行で明らかになりました。しかし、ユースケースの数は確実に、構造的に増加していると思います。

Amy Hood — 最高財務責任者

その通りです。需要面について一つ付け加えると、パンデミックの最中には、消費者主導の需要サイクルであったのが、現在では消費者主導の需要サイクルに移行しています。その結果、需要サイドは商業ベースに移行しています。今後もこの傾向は続くと思います。

もちろん、この移行は2四半期連続だと思います。第4四半期はその傾向がさらに強まることを期待し、その後、今年の後半がどうなるかを見守りたいと思います。

Keith Bachman — BMO Capital Markets — アナリスト

わかりました。ありがとうございます。おめでとうございます。

エイミー・フード — 最高財務責任者

ありがとうございます。

Brett Iversen — インベスターリレーションズ、ジェネラルマネージャー

ありがとう、Keith。以上で、本日の決算説明会の質疑応答の時間を終了します。本日はありがとうございました。また皆様とお話できることを楽しみにしています。

エイミー・フード — 最高財務責任者

皆さん、ありがとうございました。

Satya Nadella — 会長兼最高経営責任者

皆さん、ありがとうございました。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>