アプライド マテリアルズ (AMAT)2022年第3四半期決算説明会の日本語訳です。

良い決算に加え、強気の見通しですね。半導体の需要はまだまだ強いとのことなので期待しています。

半導体は景気減速でも今後は必要数の絶対量が増加するので需要は今までとは異なると思ってます。

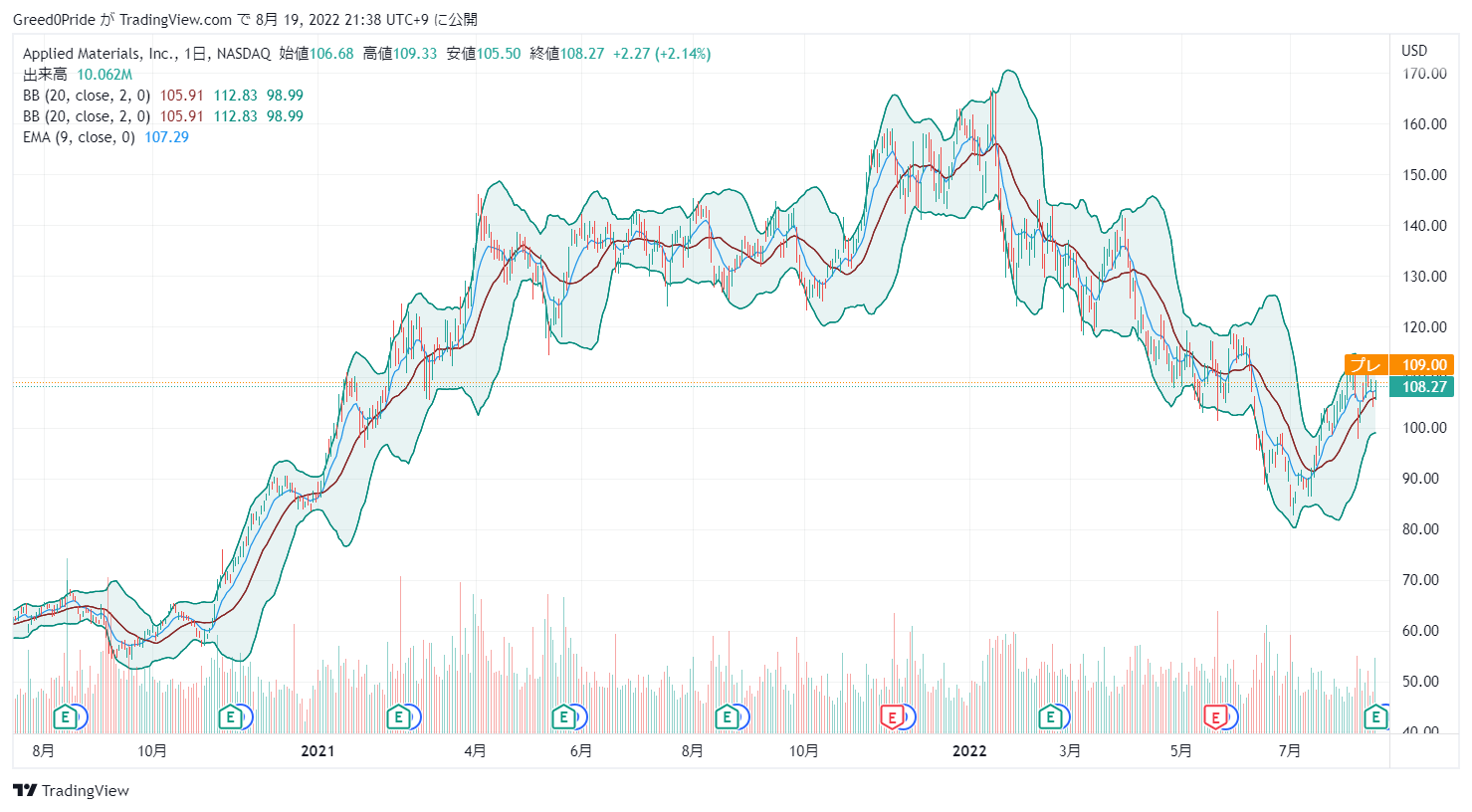

アプライド マテリアルズ (AMAT)株価

前回の2022年第2四半期決算説明会はこちらです。

アプライド マテリアルズ (AMAT)2022年第3四半期決算説明会

Call participants:

Michael Sullivan — Corporate Vice President

Gary Dickerson — President and Chief Executive Officer

Brice Hill — Chief Financial Officer

C.J. Muse — Evercore ISI — Analyst

Mark Lipacis — Jefferies — Analyst

Vivek Arya — Bank of America Merrill Lynch — Analyst

Stacy Rasgon — Bernstein Research — Analyst

Atif Malik — Citi — Analyst

Krish Sankar — Cowen and Company — Analyst

Toshiya Hari — Goldman Sachs — Analyst

Harlan Sur — J.P. Morgan — Analyst

Joe Quatrochi — Wells Fargo Securities — Analyst

Timothy Arcuri — UBS — Analyst

Joseph Moore — Morgan Stanley — Analyst

Sidney Ho — Deutsche Bank — Analyst

Quinn Bolton — Needham and Company — Analyst

Patrick Ho — Stifel Financial Corp. — Analyst

Mehdi Hosseini — Susquehanna International Group — Analyst

More AMAT analysis

2022年8月18日午後4時30分

オペレーター

アプライド マテリアルズのカンファレンスコールへようこそ。[それではコーポレート・バイスプレジデントのマイケル・サリバンにお願いします。どうぞよろしくお願いします。

マイケル・サリバン — コーポレート・バイス・プレジデント

皆さん、こんにちは。アプライドの2022年度第3四半期決算説明会にご参加いただき、ありがとうございます。社長兼CEOのゲーリー・ディッカーソンと、最高財務責任者のブライス・ヒルが参加します。始める前に、本日の電話会議には将来の見通しに関する記述が含まれており、リスクと不確実性により実際の業績と異なる可能性があることをお断りしておきます。リスクと不確実性に関する情報は、アプライド マテリアルズの最新のForm 10-QおよびForm 8-Kに記載されています。

本日の電話会議には、非GAAP財務指標も含まれています。GAAP指標への換算は、本日の決算プレスリリースと四半期決算説明会で行います。説明資料は当社ウェブサイト(appliedmaterials.com)のIRページでご覧いただけます。その前に、カレンダーのお知らせがあります。アプライド マテリアルズは、本日から5週間後の5月26日(木)9:00(太平洋時間)に、サービスマスタークラスを開催する予定です。

サービス事業の市場機会について説明し、AGSの収益の87%が真のリカーリングである理由を説明し、2024年の財務モデルの地平線とその先までの事業の成長方程式をお伝えします。グローバル・サービス・チームのメンバーとともに、プレゼンテーションと質疑応答にご参加いただければ幸いです。それでは、ゲーリー・ディッカーソンに電話をお繋ぎします。

ゲイリー・ディッカーソン — 社長兼最高経営責任者(CEO

マイク、ありがとうございます。第3四半期のアプライド マテリアルズは、ガイダンス範囲の上限を超える業績を上げ、四半期ベースで過去最高の売上高を記録しました。サプライチェーンの課題を軽減するために実施してきた施策が効果を上げ始めており、今後も着実な改善が期待されます。供給問題の解決には、当社のグローバルチーム、サプライヤー、およびお客様との新たなレベルの協力が必要でした。

こうした努力が実を結びつつある一方で、世界のサプライチェーンは依然として拡張を続けています。アプライド マテリアルズの製品に対する需要は依然として当社の対応能力を上回っており、受注残は増加の一途をたどっています。さらに、この非常に厳しい環境下でお客様のニーズに応えることに集中した結果、利益率に逆風が吹いていますが、これを克服するために懸命に努力しています。私たちは、価格調整を含むコスト削減と価値実現に向けた活動を推進しています。

本日のスピーチでは、3つの主要なトピックを取り上げます。まず、短期的な需給見通しについて。2つ目は、市場の長期的展望と業界のロードマップです。そして3つ目は、アプライド マテリアルズの戦略、優先課題、進捗状況です。

その後、ブライスが当社の主要事業分野の業績について詳しく説明します。まず、市場に関する短期的な見通しからお話しします。需要と供給のギャップが大きく、また装置メーカーが完成品と新興コンポーネントを出荷しているため、2022年のウェーハファブ装置支出全体を正確に定量化することは困難です。最も有力な予測は、900億ドル台半ばであろう。

アプライド マテリアルズの場合は、より明確です。第4四半期のガイダンスの中間値を用いると、当社のウェーハファブ装置売上高は通期で約15%増加する見込みです。2023年を見据えた場合、3つの主要な要因があります。まず、マクロの不確実性と家電およびPCの低迷により、これらの顧客が一部の生産能力増強を延期するため、メモリ支出は2022年より減少すると予想されます。

第二に、最先端ファウンドリ・ロジックは、顧客が主導権を争い、主要技術の変遷をいち早く実装するために競争しているため、堅調に推移しているようです。第三に、IoT、通信、自動車、電力、センサー市場にサービスを提供するICAPSの顧客は、強さと弱さの分野を報告しています。これらのお客様は、広範で多様なアプリケーションに対応しています。マクロ経済要因の影響を受けている消費者中心の市場では軟調に推移しています。

自動車および産業用需要は、電気自動車や産業用オートメーションなど、大きな影響を受けているため、引き続き堅調に推移しています。これらの分野では、チップメーカーが設備投資計画の下支えとなる長期的な生産能力契約を結んでいます。2023年の見通しを示すのは時期尚早ですが、市場の一部で需要が後退した場合、当社の事業は従来よりも弾力的になると考えています。アプライドは今後数四半期にわたり、供給不足が続くと予想しています。

当社は膨大な受注残を処理中であり、年度内の需要変動に対するバッファーとなっています。さらに、必要な戦略的生産能力を確保しようとする顧客の行動に応じて、顧客はより長期的な見通しとコミットメントを当社に提供しています。私たちは、さまざまな市場シナリオのもとで優れた業績をあげることができると確信していますが、現在のマクロ経済 の動向にも留意しています。そのため、長期的な成長を支える研究開発プログラムや戦略的な事業運営能力に十分な資金を確保しつつ、採用のペースを落としています。

サプライチェーンの地域化も、この業界にとっては新しいことです。これは、2023年後半から、ウェーハファブの設備投資全体に対して、わずかながらプラスの追い風になると考えています。また、米国、欧州、アジアでは政府のインセンティブが時間的な制約を受けるため、こうした投資の確実性が高まると見ています。先週、私はワシントンD.C.でCHIの署名式に出席しました。

先週は、CHIPS法の署名のためにワシントンD.C.に行き、政府高官や半導体および自動車のエコシステムのリーダーたちと会いました。半導体が経済において果たす重要な役割が認識され、行動に移されたことを嬉しく思う。より強靭で柔軟なサプライチェーンを構築する必要性は、これらのリーダーにとって重要なテーマであり、CHIPS法により、多くの企業が戦略的能力への投資を加速することができるようになる。また、次世代技術の開発と商業化を加速するために、米国に新たな高速イノベーション・プラットフォームを構築する可能性にも期待しています。

さらに将来を展望すると、業界の方向性とアプライド マテリアルズの長期的なチャンスについて、非常に前向きな気持ちになります。業界のコンセンサスでは、半導体の売上高は10年以内に1兆ドルに達するとされています。これは、現在から1桁台の高い年平均成長率に相当します。それと並行して、技術のロードマップはますます複雑化しています。

その結果、ウエハー工場の設備投資額と半導体売上高の比率である装置集約度は、この期間中、現在の水準にとどまるか、上昇すると予想されます。そして、ゲート・オール・ラウンド・トランジスタ、裏面配電ネットワーク、インターコネクトやコンタクトの新材料、チップやチップレットの異種混載など、ロードマップの主要な変遷は、アプライド マテリアルズのリードする材料工学によって可能となり、時間の経過と共に当社の利用可能市場へより多くの資金がシフトすることになります。当社はこうした変化に先行して投資を行い、差別化されたソリューションのポートフォリオを構築して、これらの新技術が大量生産に移行したときに卓越したパフォーマンスを発揮できるようにします。アプライド マテリアルズの戦略は、当社のテクノロジーと能力の幅の広さと強さを基盤にしています。

これにより、お客様の最も重要な技術的課題に対応するソリューションを設計、最適化、統合する独自の能力を提供します。隣接するプロセス工程を最適化する共同最適化ソリューションや、真空下の単一システムで複数のプロセス工程を最適化する統合材料ソリューション(IMS)は、当社の製品ポートフォリオにおいてますます重要な位置を占めるようになってきています。最近のマスタークラスでは、従来のバリア材を使用しないタングステンのみのコンタクトのための画期的なIMSアプローチについてお話しました。これにより、接触抵抗が大幅に改善され、ファウンドリ・ロジックノードの小型化に決定的な効果を発揮します。

これらの顧客がこの純金属技術に移行するにつれ、プロセス工程数は増加しており、コンタクトと配線のためのこれらの低抵抗統合ソリューションは、新たな数十億ドルの収益機会を示しています。この 2 四半期で、当社はすべての主要顧客で複数のツールオブレコードポジションを確保しました。また、材料工学ソリューションと新しい検査・計測技術を組み合わせることで、プロセス診断・制御事業も記録的な業績を達成しています。PDCの売上は、eBeam計測と新しい光学式ウェーハ検査プラットフォームの幅広い顧客による採用により、2022年度には約40%増加する見込みです。

当四半期は、ICAPSのポートフォリオもタックイン買収により強化しました。PicosunはバッチALD技術のリーダーであり、その有能なチームをアプライド マテリアルズ ファミリーに迎えることができ、大変うれしく思います。次にサービスです。AGSは、サプライチェーンの制約により取引用スペアパーツと200ミリ装置事業が逆風にさらされたものの、四半期としては過去最高の売上高を達成しました。

AGSのサブスクリプション部門は、引き続き堅調に推移しています。長期サービス契約に基づく設置台数は、過去 12 ヶ月で 9%増加しました。長期サービス契約の更新率は引き続き高く、現在93%となっています。ブライスに電話を渡す前に、簡単にまとめたいと思います。

サプライチェーンは徐々に改善されつつあり、当四半期は過去最高の売上高を達成することができました。今後数四半期は需要が供給を上回る状況が続くと予想しており、そのギャップを埋めるための活動を引き続き推進しています。マクロ経済環境の変化により、一部の顧客は投資のタイミングを調整しています。しかし、当社独自の技術への強い引き合い、豊富なバックログ、顧客からの長期的な視認性、業界全体で の戦略的地域能力への投資などにより、当社の事業はより回復力をもつと確信しています。

半導体およびウェーハ製造装置市場は、複数のトレンドが並行して進行し、構造的に上昇するため、当社の長期的な市場観に変化はありません。同時に、当社のコア技術である材料工学がもたらす大きな技術革新が、アプライド マテリアルズの大きな成長機会を生み出します。では、ブライスに電話をつなぎます。

ブライス・ヒル — 最高財務責任者

ゲイリー、ありがとうございます。まず、制約が続き予期せぬ供給不足に見舞われたにもかかわらず、生産量の増加に貢献してくれた当社のチームとサプライチェーン・パートナーに感謝したいと思います。当社の工場とロジスティクス・チームは、ほぼ毎日供給スケジュールを変更しながら、機敏に業務をこなしてくれました。しかし、まだお客様のすべての需要にお応えしているわけではなく、サプライチェーンにおける供給不足を解消し、生産量を増加させることが引き続き当社の最優先課題です。

第3四半期の業績を総括する前に、4つの点を強調しておきたいと思います。第一に、当社の需要は全体として堅調に推移しています。具体的には、第3四半期の受注は堅調に推移し、受注残も増加、工場全体の稼働率も高水準を維持し、顧客は長期ロードマップに4つの新規工場プロジェクトを追加しています。半導体市場には弱い動きがあり、影響を受けた多くのお客様から生産能力増強の再延期を要請されています。

同時に、強みを持つ分野もあり、幅広い市場に参入し、技術投資に対して強い顧客吸引力を有しています。次に、ゲイリーが述べたように、サプライチェーンは当四半期に徐々に改善しました。ボトルネックを解消し、在庫と生産高全体を改善するために、サプライチェーン・チームに大規模な人材投入を行いました。第3に、当社は長期的な売上総利益率の目標に引き続き取り組んでいます。

現在もなお、コスト上昇と不利なミックスの影響を受けていますが、価格調整により部分的に相殺されています。今後、生産数量、製品ミックス、価格、物流費の改善により、売上総利益率は徐々に改善すると見込んでい ます。第四に、当社は業界の基本的な成長軌道と、プロセス革新に向けた当社独自の材料技術力に確信 を抱いています。従業員数の増加を抑制する一方で、研究開発費を累計で約 10%増加させ、お客様のロードマップを実現するため に引き続きフルに投資しています。

第3四半期の業績について説明します。売上高は過去最高の65億2,000万ドルで、これはガイダンス範囲の上限を超えるものです。非GAAPベースの売上総利益率は46.2%で、前四半期比80ベーシスポイント低下しました。非GAAPベースの営業費用は10億6,000万ドルで、研究開発とサプライチェーンのリソースを増強したため、前四半期比3,900万ドル増となり、目標通りの結果となりました。

非GAAPベースの営業利益率は、売上総利益率の低下と主にエンジニアリング部門での人員増により60ベーシスポイント低下し、30%となりました。非GAAPベースの利益は1.94ドルで、前四半期比0.09ドルの増加となり、これまでの記録と同じになりました。セグメントに目を向けると。セミ・システム部門は出荷台数の最大化に成功し、売上は前四半期比6%増の2億7,600万ドルとなりま した。

セグメントの非GAAPベースの営業利益率は、材料費、運賃、配送費、人件費の増加により、前四半期比100ベーシスポイント減の36.1%となりましたが、価格調整により一部相殺されました。AGS は、前四半期比で 3,700 万ドル(3%)増加し、記録的な売上高を達成しました。サブスクリプション収入は引き続き前年同期比で順調に増加しましたが、トランザクション・パーツと 200 ミリメートル・システムの成長はサプライチェーンの不足により制約されました。AGS非GAAPベースの営業利益率は30.6%で、前四半期比でわずかに上昇しました。

AGSについて、少し所感を述べさせていただきます。来月は、サービスマスタークラスを開催し、経常収益を増やすための戦略について詳しくご説明する機会を設けます。その中で、インストールベースの拡大、機器のサービス強度、長期サービス契約の3つを重要なドライバーとしています。AGSは、2024年の財務モデルに向けて大きく前進しています。

第3四半期は、AGSの収益計画のベースケースに対して約5億ドル、ハイケースに対して約2億5,000万ドルの進捗となりました。また、サービス事業は資本が軽く、優れたキャッシュフローを生み出しています。次にディスプレイについてです。消費者向け部分へのエクスポージャーが高いため、市場は弱含みで推移しています。

当四半期は、現在の市場環境にあわせて支出を減らしました。ディスプレイの売上は、4,800 万ドル(13%)減少し、3 億 3,300 万ドルとなりました。この事業の非GAAPベースの営業利益は7,000万ドルで、前四半期比では1,200万ドル(15%)減少しました。キャッシュフローに目を向けると

当四半期の営業キャッシュフローは14億7,000万ドルで、売上の23%に相当します。フリー・キャッシュフローの97%にあたる12億3,000万ドルを株主に還元し、10億ドルを自社株買い(980万株)と配当金2億2,500万ドルに充当しました。また、2件の戦略的買収に約4億4,000万ドルを投じました。ピコサンを加えてALDのポートフォリオを拡大し、有能なシミュレーション・ソフトウェア・チームを獲得しました。

これまでの累計では、45億ドルを超える営業キャッシュフローと40億ドル近いフリーキャッシュフローを生み出し、52億5,000万ドルを株主に還元しています。次に、第4四半期のガイダンスを発表します。売上高は66億5,000万ドルプラスマイナス4億ドルと予想しています。非GAAPベースのEPSは2ドルプラスマイナス0.18ドルとなる見込みです。

この見通しの中で、セミ・システムの売上は49億3,000万ドル、前年比14%増となる見込みです。AGSの売上は、サービスが引き続き健全に成長し、200ミリシステム及びトランザクション・パーツのサプライチ ェーンの制約が継続することから、前年同期比4%増の14億3,000万ドルに増加すると予想しています。ディスプレイの売上は、2億5,000万ドル程度に減少する見込みです。非GAAPベースの売上総利益率は46.4%に増加する見込みです。

また、非GAAPベースの営業費用はわずかに増加し、10億8,000万ドルになると予想しています。税率は11.8%を想定しています。質疑応答に入る前に、現在の環境下での当社のポジションを整理しておきたいと思います。すべての市場において、先進技術に対する顧客の引き合いは非常に強く、受注残は引き続き拡大しています。

個人消費の低迷の影響を受けている分野では、一部の顧客が生産能力増強を控えめにすると思われます。しかし、アプライド マテリアルズの事業は、3つの理由により、過去に比べより回復力が増すと予想しています。1つは、技術投資、特にウェーハファブの設備投資の約3分の2を占めるまでに成長したファウンドリ・ロジック市場へのエクスポージャーが大きいことです。第二に、顧客の技術ロードマップに不可欠な製品のバックログを複数四半期にわたり保有しており、今後数四半期にわたり供給が増加する見込みであることです。

3つ目は、サービス事業が55億ドルを超える規模に成長し、部品、サービス、ソフトウェアの定期的な需要から収益の87%を生み出していることです。それでは、マイク、Q&Aを始めてください。

マイケル・サリバン — コーポレート・バイス・プレジデント

ありがとう、ブライス。[オペレーターの方へ】オペレーターの方、どうぞ始めてください。

質疑応答

オペレーター

[最初の質問は、Evercore ISIのC.J.ミューズからです。どうぞよろしくお願いいたします。C.J.ミューズ — エヴァーコアISI — アナリスト

はい、どうも。ありがとうございます。質問を受けてくださってありがとうございます。

質問としては、記録的な受注残とリードタイムの延長、そして顧客の生産計画変更に伴うプット・アンド・テイクについてですが、供給制約が緩和されるタイミングについてどのようにお考えですか?また、2023年までの社内生産体制や、その間の売上総利益率の向上についてどのようにお考えですか?そのあたりの考えをお聞かせください。

ブライス・ヒル — 最高財務責任者

C.J.、ブライスです。供給制約やタイミングと需要環境などについてのいい質問ですね。ここ数週間、私たちが何をしたかを説明しましょう。私たちは、四半期に1、2回、定期的に行っていることですが、2023年の需要をすべてお客様に再確認するサイクルを実施しました。

これは四半期に1、2回、定期的に行っていることで、お客様には、変更、追加、削減の意思表示をする機会を与えています。そして、制約の多い環境では、顧客ベースの供給バランスを最適なものにすることができるのです。それが今、完了したところです。最初のコメントで述べたように、2023年と今後3四半期以上の見通しでは、需要は依然として当社の供給能力を大幅に上回っていますが、そのすべてを再確認できたという自信があります。

それから、供給についてですが、私たちはサプライチェーンに大きな投資をしています。ですから、直接のサプライヤーと二次的なサプライヤーの両方において、問題を特定し、サプライチェーンを緩め、サプライチェーンにおける問題を解決するために取り組んでいます。ですから、今後数四半期は生産量を増やし、ご指摘のように増え続けている受注残に取り組み続けることができると考えています。

ゲイリー・ディッカーソン — 社長兼最高経営責任者

C.J.、ゲイリーです。3月28日に上海で発生したCOVIDのロックダウンにより、サプライチェーン全体が停滞しました。しかし、私たちは少しずつ前進を続けています。そして、私はただ……今現在も、今後も少しずつ前進していくと見ています。

私たちはできる限りのことをし、投資もし、人員も増やしていますが、それはさらに漸進的なものです。マージンについても同じことが言えると思います。前四半期、私たちは「現状からさらに前進する」と申し上げました。サプライチェーンとマージンの両方について、22年から23年にかけてはさらに漸進的な改善を目指すというのが本当のところだと思います。

C.J. Muse — Evercore ISI — アナリスト

ありがとうございました。

司会

次の質問はジェフリーズのマーク・リパシスからです。よろしくお願いします。

Mark Lipacis — Jefferies — アナリスト

ゲイリー、質問なのですが、顧客が注文のタイミングを調整していると言ってきたときに、あなた方はどうするのか、そのメカニズムを理解する手助けをしていただけないでしょうか。そこでプッシュするのですか?そのために割り当てたスロットを使って、1四半期か2四半期後ろにずらすことができるのですか?それとも、ある時点で、「もうこれ以上遅らせられない。これ以上引き延ばすことはできないから、受けてもらうか、ラインの最後尾に回ってもらうかだ」と言うのでしょうか?現場でリアルタイムで見ていることを、少し詳しく教えてください。例えば、何人が押し戻されているのか?4分の1か?4分の2ですか?また、そのプロセスをどのように管理しているのか、運営上の仕組みについても教えてください。

ブライス・ヒル — 最高財務責任者

ゲイリーがコメントするのは分かっています。マーク、私も簡単にコメントさせてください。顧客と一緒にバックログをテストする際、顧客が変更を希望する場合、多くの場合、それは相互に有益な変更です。

現在、需要が供給を上回っているため、別のお客様がこのツールの導入に関心を寄せています。そこでまず、そのような変更に対応するようにします。私たちは、お客様が持っているスケジュールを維持することなどを要求しているわけではありません。ですから、私たちは柔軟に対応するようにしています。

そのために、顧客ベースのすべての需要を再テストし、再確認しているのです。ゲイリー、補足してください。

ゲイリー・ディッカーソン — 社長兼最高経営責任者

いいえ、その通りだと思います。繰り返しになりますが、私たちが今直面している課題は、多くのお客様が主要なテクノロジーの転換を推進していることです。マーク、特に高性能ロジックの分野では、誰もがこのような新しい変化への対応に追われています。

ICAPS、自動車、産業用オートメーションなどのお客様から非常に多くの需要があります。ですから、残念ながら、その需要に応えることはできません。また、Briceが言ったように、メモリが弱くなっています。私たちは顧客と協力して、顧客と私たちにとって正しい結果を導き出すよう努力しています。

Mark Lipacis — Jefferies — アナリスト

非常に参考になりました。ありがとうございました。

オペレーター

次の質問はバンク・オブ・アメリカのヴィヴェック・アーヤからです。どうぞよろしくお願いいたします。

Vivek Arya — Bank of America Merrill Lynch — アナリスト

私は2つのことを調整しようとしているのですが、どうでしょうか?1つは、Briceさんが、今後数四半期にわたって生産能力を増強するとおっしゃったことです。しかし、需要の観点からは、確かGaryはメモリが減少する可能性があると言っていましたね。ICAPSについては様々な見解があると思いますが、リーディング・エッジについては上昇するはずです。そこで、具体的な質問ですが、来年のガイダンスそのものをお示しになっていないのは存じています。

しかし、あなたが見たところ、消費環境は横ばいから5%あるいは10%の減少というような、ありふれたものなのでしょうか?それとも、そのような見方とは大きく異なるのでしょうか?また、供給を増やすということで、来年に向けて業界をどのように考えているのか、ベースラインを確認したいのですが。

ブライス・ヒル — 最高財務責任者

Vivek、ブライスです。この2つを調整するために、まずはっきりさせておかなければならないのは、今後数四半期、つまり3年以上にわたって需要が供給をはるかに上回るということです。ですから、私たちは供給を増やすことに集中し、今後数四半期はそのために全力を尽くします。そして、その期間中、需要が供給を上回る状態が続くというのが私たちの予想です。

ですから、以前どなたかがおっしゃったと思いますが、私たちは市場に対して十分な供給を行っていないため、もし需要に変化があったとしても、私たちの供給ラインを超えているのです。それが私たちの考えです。23年については、まだ判断するのは早いと思いますが、市場のさまざまな分野で弱点や在庫問題があること、また他の地域では非常に好調で、顧客の製品に必要なプロセスを予定通りに構築していることも指摘しておきます。ですから、これらのプット&テイクは、多かれ少なかれ、来年も需要シグナルを継続させるものと考えています。

オペレーター

次の質問は、BernsteinのStacy Rasgonからです。どうぞよろしくお願いします。

Stacy Rasgon — Bernstein Research — アナリスト

質問です。メモリとファウンドリ・ロジックのバックログについて、別々にコメントいただけないでしょうか。メモリの受注残が減少しているようですが、需要が供給を上回っているのであれば、受注残全体はまだ増加しているように思えます。つまり、ファウンドリの受注残がメモリの受注残より増えているということでしょうか?あるいは、その異なる部分をどのように考えればよいのでしょうか?

ブライス・ヒル — 最高財務責任者

そうですね。その通りだ、ステイシー。こちらはブライスです。確かに受注残は増えています。

ファウンドリ・ロジックの受注残は、その中でも最も強力な要素であり、当社の受注残高を増やしています。これはいいことだと思います。メモリーのほうは減少しています。メモリー側が全体的に減少しているかどうかは実際にはわかりませんが、そのような見方が妥当だと思います。

一部のお客様はメモリのバックログを減らしていますが、全体としてはファウンドリ・ロジックとICAPSの一部のお客様がプラス面を上回り、増加させているのです。

Gary Dickerson — 社長兼最高経営責任者(CEO

ステイシー、ゲイリーです。ファウンドリーロジックは、ウェハファブ全体の装置に占める割合が高まっています。ファウンドリーロジックは、ウェハファブ装置全体の3分の2程度を占めています。このように、高性能で競争力のある製品を作るためには、各社が大規模な投資を行う必要があります。

ICAPSでは、多くの企業がICAPSの生産能力に長期的な投資を行うことを発表しています。このように、市場全体におけるファウンドリ・ロジックの割合が増加していることは確かです。ですから、ブライスが言ったように、またご質問にもあったように、確かにファウンドリーロジックは好調です。しかし、残念ながら需要を満たすことはできていません。

Stacy Rasgon — Bernstein Research — アナリスト

了解しました。助かりました。ありがとうございました。

オペレーター

次の質問はシティのアティフ・マリクからです。どうぞよろしくお願いします。

Atif Malik — Citi — アナリスト

ブライスに簡単な質問をします。ブライスさん、アメリカの同業者の中には、中国の規制を14ナノメートル以下に拡大するという話をした人がいましたね。このことは、7月または10月期の見通しに影響しましたか?また、中国での総売上高について、ディスプレイシステムとシリコンのどちらが多いですか?

Brice Hill — 最高財務責任者

Atif、ありがとうございます。まず、この件に関しては、同業他社と同じような通知を受けました。これは、中国のお客さまへの14ナノメートル以下の出荷のことです。7月期には影響がなく、10月期にもほとんど影響がないため、ガイダンスに含めています。

ですから、この部分は明確です。また、貿易ルールに関するすべての変更に完全に対応できるよう、これまで通り取り組んでいきます。しかし、7月、10月期には大きな変化はありません。それから、ディスプレイに関する質問をもう一度お願いします。

ゲイリー・ディッカーソン — 社長兼最高経営責任者

お受けします。アティフ、ご質問ありがとうございます。中国でのビジネスの正確な金額は申し上げられませんが、ディスプレイの収益の大部分は中国からもたらされています。それから、グローバルな顧客と国内の顧客がいますが、これは — そして、これらすべての異なるビジネスに対するシステムとサービスです。

ですから、これらの比率をすべて説明するつもりはありません。しかし、私が言いたいのは、以前にもお話ししたと思いますが、中国における当社のセミファンダリ・ロジック事業の大部分はICAPSであり、これはトレーリング・ノード上にあるということです。

Atif Malik — Citi — アナリスト

ありがとうございます。

オペレーター

次の質問は、コーウェンのクリシュ・サンカーからです。どうぞよろしくお願いいたします。

クリシュ・サンカー — コーウェンアンドカンパニー — アナリスト

Brice もし来年、WFE全体が例えば10%ダウンする場合、強力なバックログを考えると、セミとサービスを含むAMATの総収益はどのように考えるべきでしょうか?また、もっと重要なこととして、WFEが10%減少した場合、EPSをどのように考えればよいのでしょうか?そのような環境下で収益と営業レバレッジをどのように考えるべきか、ブライス、何かご意見があれば教えてください。

ブライス・ヒル — 最高財務責任者

Krish、ありがとうございます。まず最初に、投資家の皆様にお伝えしたいのは、ご質問の中で当社のバックログについてご指摘があったことです。ご指摘のとおり、当社には大量の受注残があります。今後3四半期以上、生産量を増やして受注残に対応することになると思います。

しかし、もし収益が減少した場合、あるいはWFEが減少した場合のことを考えるなら、まず最初に、当社のサービス事業はWFEと100%の相関関係があるわけではないことを投資家の皆様にお伝えしておきます。当社のサービス事業は、ツールを出荷するたびに増加するインストールベースが原動力となっています。また、当社がサービスを提供している工場ネットワーク全体の稼働率、取引用スペアパーツ、サブスクリプション・サービス契約も含まれます。このため、WFEの低下による収益の落ち込みは、この部分によって軽減される傾向にあります。

このことは、モデルを考えている人たちのために強調しておきたいと思います。つまり、WFEが変化し、機器側が変化しても、サービス側のシグナルは弱まります。そして、全体的なモデリングのために、私はおそらく2019年を代理年として、収益減少の環境に対してビジネスがどのように反応するかを見たいと考えています。また、支出はコントロールされており、比較的横ばいです。

このような環境では、もし仮にそうだとしたら、会社は同じような反応をすることができると思います。

Krish Sankar — Cowen and Company — アナリスト

どうもありがとうございました。本当に感謝しています。ありがとうございました。

オペレーター

次の質問は、ゴールドマン・サックスのハリ トシヤさんからです。どうぞよろしくお願いいたします。

ハリ トシヤ — ゴールドマン・サックス — アナリスト

こんにちは、こんにちは。どうもありがとうございます。ゲイリー、CHIPS法に関するコメントと、より広範な業界への影響、そしてより重要なこととして、あなたのビジネスについて、もう少し詳しく話していただけないでしょうか。

2023年後半から小さな追い風が吹くとおっしゃいましたが、どのようにお考えですか?まず、23年と24年について定量的に教えていただければ幸いです。さらに重要なこととして、CHIPS法が成立して以来、顧客との会話はどのように変化したのでしょうか。投資家から受ける主な質問は、台湾の大手ファウンドリーが米国で生産能力を増強すると決めた場合、台湾で起こりうることを差し引いて、それを米国に持ち込むというゼロサム・ゲームのようなものではないか、ということです。正味のところ、ゼロサムではないでしょうか?それに対して、あなたはどのように対応するのでしょうか?

ゲイリー・ディッカーソン(社長兼最高経営責任者

そうですね。ありがとうございます。CHIPS法についてですが、まず、CHIPSと科学に関する法律が通過し、法律となったことを非常にうれしく思っています。これは米国と業界全体にとって本当にポジティブなことです。

それから、ご質問の投資に関することですが、ウェーハファブの設備投資全体にとって、タイミング的には2023年後半から、少しプラスの追い風になると見ています。投資については、少なくともこれまでに発表されたものは、高性能ロジックやICAPSへの投資など、多岐にわたっています。先ほど申し上げたように、現在、ウェハファブの3分の2は、ファウンドリ・ロジックの領域にあります。そのため、23年後半以降、徐々にプラスになっていくでしょう。

また、これらの投資には期限があります。インセンティブを見ると、資金が提供され、投資を行わなければならない時期が決まっているのです。だから、より確実性が高いのです。私は多くの企業と話をしました。

新しい場所に移転する際には、立ち上げコストがかかりますが、ファブを立ち上げれば、効率は多少落ちますし、特に当社のサービス事業にとってはプラスになります。ですから、23年後半以降も、こうした投資や工場の立ち上げに伴い、若干の支出増があると思います。時間が経つにつれて、工場の規模にもよりますが、大きな工場のほうが効率的です。大きな工場は小さな工場よりも効率的です。

ですから、工場が完成するまでは、何年も何年もかかるでしょうが、ある程度の期間、効率が落ちることになります。しかし、WFE全体という大きなスケールで見れば、大きな追い風ではありませんが、追い風であることは間違いないでしょう。

ハリ トシヤ– ゴールドマン・サックス証券 — アナリスト

了解です。どうもありがとうございました。

オペレーター

次の質問はJPモルガンのハーラン・スールからです。よろしくお願いします。

ハーラン・サー — J.P.モルガン — アナリスト

こんにちは。私の質問にお答えいただき、ありがとうございます。ブライスがサービスに関して述べたことについて、もう少し詳しくお聞きしたいのですが。これは、今度のマスタークラスのためのプラグかもしれません。

しかし、来年のWFE環境が悪化した場合、貴社にはいくつかのポジティブなバッファがあります。一番大きいのは、御社のサービス事業が歴史的に不況時にも落ち込まないということだと思います。実際、過去11年間、つまりWFEが4回ダウンしたサイクルの中で、AGSがダウンした年は1回だけだと思います。この間、収益のCAGRは8%から10%と、かなり安定的に推移しています。

WFEが低調な場合、200ミリ機器の売上が減少する可能性がありますが、このような年金のようなサブスクリプション契約以外で、サービスの継続的なパフォーマンスを確保するために、チームはどのようなことを行っていますか?

ブライス・ヒル — 最高財務責任者

はい。ハーラン、ご質問ありがとうございます。私たちが重視しているのは、あなたが示唆したように、ツールを出荷するたびに増えていくインストールベースと、あなたが強調したように、インストールベースにサービスを提供する私たちの能力であり、取引上のサポートスペアやサービス、そしてスペア提供のための顧客とのサブスクリプション契約、さらに歩留まりと能力の最適化に関するネットワーク全体の洞察です。ですから、私たちが行っているのは、お客様にとってより価値のあるサービス提供のポートフォリオを増やすことだと考えています。

アプライドの持つエコシステム全体のインテリジェンスを活用することで、より迅速な立ち上げ、より高い歩留まりを実現し、自社では得られない可能性を持つことができるのです。これが当社の重点分野であり、インストールベースが拡大すれば、サブスクリプション契約も継続的に拡大できると確信しています。最後に、WFEとの相関が100%でないことについては、おっしゃるとおりです。WFEが変化したり、収益やその他のビジネスが弱くなったとしても、それは工場の稼働率や、工場でのサービスやインテリジェンスの必要性に関わることです。

ですから、これらが重要なドライバーだと思います。

ゲイリー・ディッカーソン(社長兼最高経営責任者

ハーラン、来月ここで開催されるマスタークラスについて、皆さんにお知らせいただきありがとうございます。10年、11年の話をされましたが、その期間を振り返ってみてください。この間、サブスクリプション契約とトランザクション契約の割合は、ほぼ2倍になっていると思います。その結果、契約期間が2年半に延びました。

このように契約の割合が非常に高くなり、しかもそれがまだ伸びているので、ビジネスの回復力が高まっているのです。また、チップ不足と優れたチップの生産に注目が集まっている現在の環境と比較すると、当社のサービスの価値がより一層浮き彫りになっていると思います。マネージド・パーツ・サービスのように、取引上の観点から利用可能なものを競うのではなく、利用可能なパーツを提供することで、ブライスが話したようなあらゆることに加えて、当社のお客様にとって、こうした長期的なサブスクリプション契約の価値を際立たせることができるようになったと思います。

Michael Sullivan — コーポレート・バイスプレジデント

ハーラン、マイクです。先ほど、次のマスタークラスのタイミングをお伝えしたかと思います。今日から5週間後ですが、5月26日が最終日と言ったのが聞こえたような気がします。もちろん、9月22日です。

それでは、ありがとうございました。

オペレーター

次の質問は、Wells FargoのJoe Quatrochiからです。お待たせしました。

Joe Quatrochi — Wells Fargo Securities — アナリスト

特に最先端のファウンドリ・ロジックへの投資が好調だというお話でしたが、消費者主導の需要もありますね。そのため、顧客の技術ロードマップを変更することなく、顧客が導入しようとしている容量のようなものに変化があったのではないでしょうか?

ブライス・ヒル — 最高財務責任者

そうですね。質問ありがとう、ジョー。まず第一に、需要が供給レベルを上回っていることは明らかです。しかし、そのようなことはありません。

全体として、需要は少し減少しましたが、それでも第4四半期以降に供給できる量を上回っています。しかし、最先端のファウンドリーというのは、お客様が製品を作るためのプロセスを作っているわけですから、お客様の製品のスケジュールを守らなければなりません。そのため、彼らはその技術を導入することにかなり力を入れています。そして、その製品の市場規模によって、生産量が変動するのはご指摘の通りです。

しかし、2年後の製品のためにロジックノードを構築するのであれば、2年後の市場のことを本当に考えて装置を設置することになります。ですから、今期のマクロ経済環境、GDPを見て、需要を下げればいいというような単純な話ではありません。ですから、今期のマクロ経済環境、つまりGDPを見て需要を下げるという単純な話ではありません。しかし、ダイナミックスは……もうわかっていますよね?私たちは来年の需要をすべて再試験しましたし、それはすべてのお客様が考えていることです。

オペレーター

次の質問はUBSのティモシー・アルキュリからです。どうぞよろしくお願いいたします。

ティモシー・アルキュリ — UBS — アナリスト

今回、何が起きているのか、いくつかのシグナルが混在していることについてです。一方では、顧客からの押し出しがある一方で、他の顧客から長期的なコミットメントを得ているとのことですが、これはどういう意味なのでしょうか。これはどういう意味なのでしょうか。というのも、ファウンドリ・ロジックは、メモリが押し出されても持ちこたえられると確信しているように聞こえるからです。通常、そのようなことはありません。

最先端のファウンドリー生産能力が集中していて、ファウンドリービジネスに戻ろうと競争しているお隣さんみたいな人が出てくるということでしょうか。今回はそれが違うのでしょうか?というのも、私はさまざまなシグナルを耳にしますが、明らかに違うことがあるのです。そこで、あなたの過去の知見に基づく助言をお願いしたいのです。

ブライス・ヒル — 最高財務責任者

もちろんです、ティム。2つだけコメントさせてください。1つ目は、計画の観点から、すべてのお客様に対して視野を広げてきたということです。以前よりも長いシグナルを出し、キャパシティプランニングの議論に参加する機会を与えてくれています。

そしてもうひとつは、一部のお客さまが、ある一定の容量帯の中で運用するという感覚、あるいは基本的な約束を私たちに示してくれていることです。ですから、高い信頼性の観点から、私たちが何を計画すべきかについて、さらなる自信を与えてくれているのです。

ゲイリー・ディッカーソン — 社長兼最高経営責任者

ティム、ゲイリーです。もうひとつ、この時間軸で私たちを助けてくれていることを申し上げます。今後の変遷に対する相対的な投資額を見ると、新素材や新構造に向かうものが多くなっています。ゲートオールアラウンドについては、マスタークラスでお話しました。

7ナノメートルから3ナノメートルへの配線は、3ナノメートル・ノードになると段数が増えるので、ウエハー当たり3倍のコストがかかると思います。そこで、7つの技術を1つのプラットフォームに統合し、配線抵抗を50%低減させる「インテグレーテッド・マテリアル・ソリューション」を開発しました。裏面配電ですが、最近、あるお客様が、将来のテクノロジー・ノードに向けて、電力性能に関連する材料や構造の大幅な増加について話していました。裏面配電もまた、重要な変曲点です。

ウェーハの裏面に構造を配置することで、機能を縮小することなく、面積を最大30%削減することができます。このように、私たちのようなタイプのテクノロジーに対する相対的な貢献と相対的な投資は増加しており、これも私たちを助けてくれています。

Timothy Arcuri — UBS — アナリスト

ありがとうございました。

オペレーター

次の質問は、モルガン・スタンレーのジョセフ・ムーアさんからです。どうぞよろしくお願いいたします。

Joseph Moore — Morgan Stanley — アナリスト

ありがとうございます。過去に比べて今後の回復力が高いという見方についてですが、それはメモリ単体でもそうだと言えますか?そして、もし私たちが一種の — これが2019年に似たようなメモリの下降だと考えるなら、WFEも2019年に似たような下降だと考えるべきでしょうか?それとも、それはあまりに悲観的だと思われますか?それはなぜでしょうか?

ブライス・ヒル — 最高財務責任者

ありがとう、ジョー。最初の部分は、私はそのように考えたことがないと思いますが、私たちは弾力的であると言うでしょう — より弾力的な哲学や立場は、記憶だけに奏功するでしょう。その理由は、まず、これまで話してきたバックログのことです。メモリが前四半期より弱くなったとはいえ、メモリの顧客には相当数のバックログがあります。

ですから、このダイナミズムは変わりません。このような全体的なバックログの強さが、当社が他の時期よりも回復力があると言っている理由のひとつです。もうひとつは、サービス事業がより回復力があると考える理由のひとつで、これはメモリのお客様やスペアの観点からサービスを提供するお客様などにも当てはまります。また、メモリのお客さまや予備品のお客さまにもサービスを提供しています。

それから、最後の1枚ですが、皆さんに念のためお伝えしておきますと、私は2019年が会社の損益になると暗に言っているわけではありません。2019年には戻りませんが、もし私たちがより弱い環境にいた場合、粗利益率と支出がどのように振る舞うかを示す良い代理人であると言いたかったのです。ですから、それを明確にするためです。

ゲイリー・ディッカーソン — 社長兼最高経営責任者

そうですね。ジョー、ゲイリーです。ファウンドリ・ロジックの比率は、当時と比べるとかなり高くなっています。ここでも3分の2前後を推移しています。

高性能ロジックの分野ではリーダー争いが繰り広げられており、この分野では大規模な投資が行われています。また、当社の顧客は、顧客との長期契約を発表していますが、このようなことは当時は見られませんでした。ですから、ファウンドリ・ロジックの割合と相対的な強さは、ウェハ・ファブ装置市場全体と比較して、2019年の時期とは明らかに異なっていると思います。

オペレーター

次の質問は、ドイツ銀行のシドニー・ホーからです。回線は開いています。

Sidney Ho — Deutsche Bank — アナリスト

もう1つの質問は、中国についてです。中国からの収益を見ると、前四半期比で7%ポイントほど下がっていますね。これは同業他社よりも多いのではないでしょうか。そのあたりの状況を教えてください。以前の質問で、新しい輸出規制が7月期に影響を及ぼさなかったというお話がありました。

中国国内の顧客と多国籍企業、ファウンドリとメモリの需要の強さについて教えてください。そうすれば素晴らしいことだと思います。

ブライス・ヒル — 最高財務責任者(CFO

ありがとうございます、シドニー。ブライスです。1つは特定の要因、もう1つは一般的な見解です。具体的な要因としては、ディスプレイ事業におけるマイナス要因のほとんどが中国の顧客に関するものです。

これが、おそらく主要な変化要素です。あとは通常の四半期ごとの活動です。今後、中国市場が弱くなるとは考えていません。ICAPSへの投資もほぼ予定通り進んでいます。

シグナルに大きな変化はありません。このように、四半期ごとに異なる規模の納品があるため、その内外の状況です。たまたま、この四半期は全体的に前四半期より少し小さかったのです。そのため、その他の変化については、表示と一般的なアップダウンを示しています。

また、繰り返しになりますが、先ほど申し上げたように、貿易ルールに起因する変化はありません。

Sidney Ho — Deutsche Bank — アナリスト

わかりました。ありがとうございます。

オペレーター

次の質問はNeedham & Companyのクイン・ボルトンからです。回線は開いています

Quinn Bolton — Needham and Company — アナリスト

説明と簡単な質問をお願いします。メモリのリスケジュールについてですが、メモリの顧客は納期を何四半期か早めるだけなのでしょうか?それとも、ツールを完全にキャンセルして、その分をファウンドリ・ロジックの顧客に振り分けているのでしょうか?メモリのリスケジュールについての質問です。DRAMとNANDの両方で同じように起こっているのでしょうか?それともDRAMが中心なのでしょうか?

Brice Hill — 最高財務責任者

わかりました。Quinn、ありがとうございます。この3つの事象は、基本的にすべての顧客に対して起こっています。つまり、追加、削除、そしてスケジュール変更があるわけです。

記憶では、短期間のウィンドウでは追加よりもドロップの方が多いように思います。つまり、これらはキャンセルです。そして、リスケジュールはたくさんありますし、メモリーの場合は追加もあります。ということで、ご理解いただけたでしょうか。

混在しています。しかし、全体的に見れば、メモリは……サイクルオーバーで、メモリは前サイクルのものよりも低くなっていると言えるでしょう。

Quinn Bolton — Needham and Company — アナリスト

それはDRAMとNANDで同じですか?

Brice Hill — 最高財務責任者(CFO

その部分については、私は把握していません。当社ではそのようなことは明記していないと思います。ですから、これには答えられません。

Quinn Bolton — Needham and Company — アナリスト

了解しました。ありがとうございます。

オペレーター

次の質問はスティフェルのパトリック・ホーからです。どうぞよろしくお願いします。

パトリック・ホー — スティフェル・ファイナンシャル・コーポレーション — アナリスト

ゲーリーさん、業界に関する質問の多くが回答されたようですので、そちらについてです。プロセスコントロール事業が平均以上の伸びを見せているとのことですが、ファウンドリロジック事業についてはどうでしょうか?特にアドバンスト・ノードでは、ファウンドリ・ロジックが大きな原動力になっていることは明らかです。ICAPSのビジネスがプロセスコントロールに浸透しているのでしょうか?それとも完全にアドバンスト・ノード向けでしょうか?

Gary Dickerson — 社長兼最高経営責任者(CEO

Patrick、ご質問ありがとうございます。ICAPSは当社にとって非常に好調であり、会社全体としても非常に好調です。PDCは2021年度に67%増、2022年度も40%近く増えます。メモリも伸びていますし、ICAPSも間違いなく伸びています。

昨年のPDCビジネスでは、eBeamがほぼ倍増しました。電子光学の垂直統合、解像度や画像処理技術のリーダーシップがあります。この事業は22年以降も非常に好調です。光学式検査装置も好調で、光学式検査装置の分野では市場全体を上回ると考えています。

また、PDCはPPACtの変化と非常に強い結びつきがあります。Gate-All-Around(ゲート・オール・ラウンド)』やその他の大きな変形の場合、当社独自のイメージング機能によって、これらのプロセスを誰よりも速く、優れた形でフィンガープリントに描き出すことができます。このような相乗効果により、PDCの力強い成長だけでなく、当社の他の半導体ポートフォリオとの強力な相乗効果を見込むことができます。

Patrick Ho — Stifel Financial Corp.–アナリスト

ありがとうございました。

Michael Sullivan — コーポレート・バイス・プレジデント

素晴らしい。ありがとうございます。それではオペレーターの方、もう1問お願いします。

オペレーター

次の質問はMehdi Hosseiniからです。どうぞよろしくお願いいたします。

Mehdi Hosseini — Susquehanna International Group — アナリスト

WFEの質問をしています。フォローアップを2つ。需要にシフトするために必要なコンポーネントがすべて揃った場合、収益の目安はどうなりますか?

ブライス・ヒル — 最高財務責任者

いい質問ですね。このような水準になってから数四半期が経過していますので、予測するのは困難です。しかし、確か2四半期前に、供給の制約がおそらく3億ドルの影響を与えたと申し上げました。ですから、もし供給制約がゼロであれば、その分、さらに高いカーブを描くことになると思います。

Mehdi Hosseini — Susquehanna International Group — アナリスト

在庫のうち、WIPと完成品の構成はどのように考えればよいでしょうか?

ブライス・ヒル — 最高財務責任者(CFO

在庫の変動については、在庫のエコシステム全体にわたって比較的バランスが取れています。しかし、増加分は — すみません、今数字を見ているのですが — 比較的バランスがとれています。つまり、ダイナミックに起こっていることがここにあるのです。サプライチェーンの問題を解決するために、より多くの未加工在庫が入荷し、95%以上の部品が入手可能になり、在庫を積み上げることができるようになりました。

そして、それが原材料のWIPに表れているのです。また、完成品については、完成品や完成間近の工具が、部品1個待ち、あるいはお客様への出荷間近となっており、この在庫も増えています。このように、すべてのコンポーネントで比較的バランスが取れていると思います。

Mehdi Hosseini — Susquehanna International Group — アナリスト

では、メモリー顧客によるプッシュアウトは、在庫日数の増加の要因にはならないのですね?

Brice Hill — 最高財務責任者

そうです。全くありません。当社は市場に対してまだ十分なサービスを受けていないのです。ですから、現時点でお客様が装置を遅らせたりキャンセルしたりした場合、その在庫や部品を別のお客様に移動させることになります。

今後数四半期はこのような状況が続くと思われます。はい。それから、皆さんに強調しておきたいのは、私たちは生産高についてこのように考えているということです。今後数四半期は生産量を増やす予定ですが、現在の供給量よりも需要の方が多いので、それを出荷できると考えています。

Michael Sullivan — コーポレート・バイス・プレジデント

わかりました。Mehdi、ご質問ありがとうございました。ブライス、要約をお願いします。

ブライス・ヒル — 最高財務責任者

もちろんです。これまでプットとテイク、市場の弱さと強さについてお話ししてきました。全体的な話として、私たちには複数の四半期のバックログがあります。私たちの仕事の第一は、生産量を増やしてお客様の需要にできるだけ早く応えることです。

そうすることで、次の四半期には売上高と売上総利益率の両方が徐々に増加していくでしょう。当社は半導体市場の長期的な成長を確信しており、サプライチェーンへの投資を拡大し、特に顧客のパワー、パフォーマンス、エリアコストのロードマップを推進するための研究開発に引き続き注力していきます。今後開催されるカンファレンスで多くの方々とお会いできることを楽しみにしています。ゲイリーと私は、サンフランシスコで開催されるゴールドマン・サックスのカンファレンスに参加する予定です。

その直前には、ニューヨークでCitiとEvercoreのイベントに参加する予定です。では、マイク、終了してください。

マイケル・サリバン — コーポレート・バイス・プレジデント

本日はお集まりいただき、ありがとうございました。アプライド マテリアルズに引き続きご関心をお寄せいただき、誠にありがとうございます。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>

[…] 前回の2022年第3四半期決算説明会はこちらです。 […]