ウェルズ・ファーゴ (NYSE:WFC)2022年第1四半期決算説明会の日本語訳です。

銀行株の中では良くない決算で株価も下落してますね。EPSは良かったですけど売り上げをショートしており厳しい内容です。

金利上昇局面では銀行株はいいとは思いますが逆イールドにもなったので微妙です。

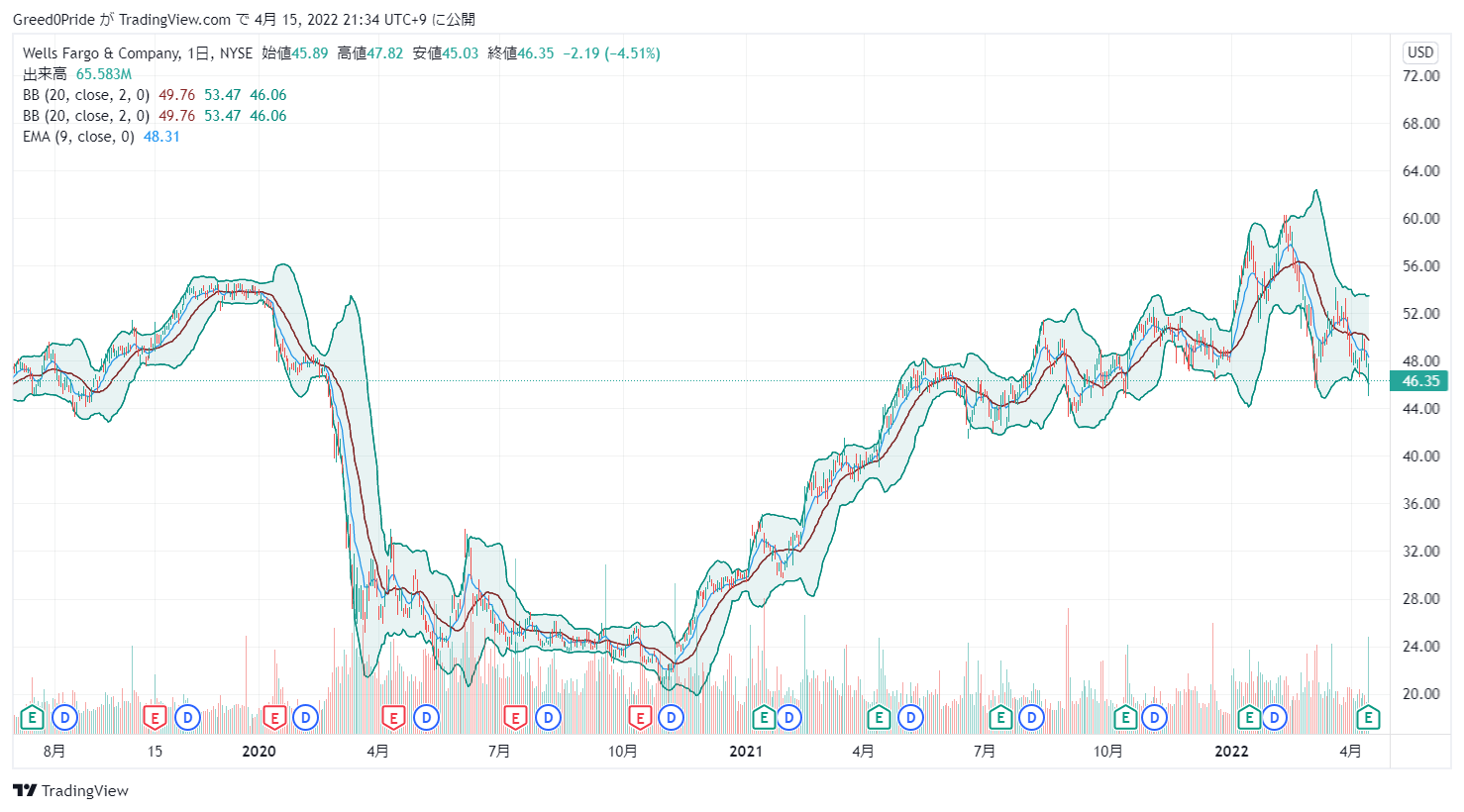

ウェルズ・ファーゴ (NYSE:WFC)株価

前回の2021年第4四半期決算説明会はこちらです。

ウェルズ・ファーゴ (NYSE:WFC)2022年第1四半期決算説明会

2022年4月14日午前10時00分

Call participants:

John Campbell — Director of Investor Relations

Charlie Scharf — Chief Executive Officer

Mike Santomassimo — Chief Financial Officer

Scott Siefers — Piper Sandler — Analyst

Steven Chubak — Wolfe Research — Analyst

John Pancari — Evercore ISI — Analyst

Ken Usdin — Jefferies — Analyst

John McDonald — Autonomous Research — Analyst

Ebrahim Poonawala — Bank of America Merrill Lynch — Analyst

Betsy Graseck — Morgan Stanley — Analyst

Matt O’Connor — Deutsche Bank — Analyst

Erika Najarian — UBS — Analyst

Charles Peabody — Portales Partners — Analyst

Gerard Cassidy — RBC Capital Markets — Analyst

More WFC analysis

運営担当者

ようこそ、ウェルズ・ファーゴの2022年第1四半期決算カンファレンス・コールにご参加いただきありがとうございます。[本日の通話は録音されていますので、ご了承ください。それでは、IR担当ディレクターのジョン・キャンベルに電話をお繋ぎしたいと思います。それでは、会議を始めてください。

ジョン・キャンベル — インベスター・リレーションズ担当ディレクター

ありがとう、ブラッド。皆さん、おはようございます。本日は、CEOのチャーリー・シャーフとCFOのマイク・サントマッシモが、第1四半期の業績についてご説明し、皆さまからのご質問にお答えします。この通話は録音されています。

話を始める前に、第1四半期の決算発表資料(リリース、財務補足資料、プレゼンテーションデッキなど)は、当社のウェブサイト(wellsfargo.com)でご覧いただけることをお知らせしておきます。また、本日の電話会議では、リスクと不確実性を伴う将来見通しに関する記述を行う可能性があることをお断りしておきます。実際の結果が予想と大きく異なる可能性がある要因については、本日提出した決算資料を含むフォーム 8-K など、当社の SEC ファイリングに詳述されています。GAAPに準拠しない財務指標に関する情報は、GAAPに準拠した財務指標との調整表も含め、SEC提出書類および当社ウェブサイト上で公開している決算説明資料でご覧いただけます。

チャーリー・シャーフ — 最高経営責任者

ジョン、ありがとう、そして皆さん、おはようございます。第1四半期の業績と事業環境について簡単にコメントし、私たちの優先課題についてお知らせします。その後、マイクが第1四半期の業績をさらに詳しく説明しますので、その後に皆さんからの質問をお受けしたいと思います。まず、第1四半期のハイライトからお話しします。

消費者のクレジットカード利用は好調を維持し、前年比33%増となった。すべての支出カテゴリが上昇し、旅行、娯楽、燃料、飲食の伸びが最も高かった。2021年第1四半期に景気刺激策に牽引されて大きく伸びたデビットカード支出は、2022年第1四半期に6%増となりました。裁量支出は、エンターテイメントが前年比39%増、旅行が29%増と好調を維持しました。

エネルギー価格の上昇を反映して、燃料費は27%増加しました。商業顧客からのローン需要は、運転資金拡大のために顧客の借入ニーズが高まっていることから、コミットメントとローン残高の両方が増加し、増加しました。商業用ポートフォリオは純回収となり、信用の質は堅調に推移しました。次に、戦略的優先課題に関する進捗状況についてご報告します。

適切なリスクとコントロールのインフラを構築することは引き続き最重要課題であり、私たちは大きな前進を遂げ ていると確信しています。第 1 四半期の初めに、マンディ・ノートンの退任にともない、新しいチーフ・リスク・オフィサーにデレク・フラワーズ を指名しました。デレクは、過去数年にわたるウェルズ・ファーゴのリスクおよびコントロールのフレームワークの構築管理を含め、リスク管理に幅広い経験を有しています。デレクはウェルズ・ファーゴに20年以上勤務しており、会社やリスクの背景に精通しているため、マンディの後任として理想的な人材です。マンディは、リスク組織の変革において多大な進展を遂げたことに感謝したいと思います。

また、2015年以前にリテール・バンキングの顧客に販売したアドオン商品に関する同意命令をOCCが解除したというニュースが1月にあり、レガシー規制問題の解決も引き続き進展しています。規制上の要件を満たすためにやるべきことはまだたくさんあり、後退する可能性もありますが、今後数年間は残りの溝を埋め続けることができると確信しています。私たちは、引き続き業績の向上に注力する一方、各事業の成長を促進するための投資を行っていきます。お客様にシンプルで使いやすく、迅速なデジタル体験を提供することは、当社の最も重要な戦略的優先事項の一つです。

第 1 四半期には、コンシューマー・ビジネスのお客様向けに新しいモバイル・バンキング体験の提供を開始し、非常に好評を博しています。お客様が期待するシームレスなデジタル体験を提供し、サービス提供コストを削減するために不可欠なデジタルの導入は、モバイルの有効顧客が前年同期比で4%増加し、引き続き増加しています。第 1 四半期だけで、約 50 万人の新規のモバイルアクティブカスタマーを獲得しました。当社はデジタル機能を向上させるための投資を継続しており、今年度中にさらなる機能強化を予定しています。

また、摩擦を減らし、お金を動かすことにも重点を置いています。Zelle への投資を継続し、送金限度額の引き上げなど、お客様の利用を拡大するための変更を行いました。これらの変更により、アクティブな送信顧客は 21%増加し、送信量は前年比 33%増となりました。当社は、ビルト・リワードおよびマスターカードとの提携により、クレジットカードの提供を引き続き強化しました。

この初の共同ブランド・カードは、会員が米国内のどのアパートでも家賃の支払いと同時に取引手数料なしで ポイントを獲得できるものです。第1四半期には、中小企業顧客向けの組成、引受、ポートフォリオ管理を効率化するために nCino を選択しました。この協業により、お客様により合理化された融資経験を提供することが期待され、昨年発表した商業銀行および法人投資銀行事業におけるデジタル変革を加速させるための既存の関係をさらに強化するものです。マイクに引き継ぐ前に、いくつか総括的なコメントをさせてください。

今日ここに座っている私たちの内部指標は、お客様の財務基盤の強さを示し続けていますが、連邦準備制度理事会はインフレを抑えるために必要な行動を取ることを明らかにしており、これは確実に経済成長を低下させるでしょう。加えて、ウクライナでの戦争がさらなる下振れリスクを高めています。ウェルズ・ファーゴは、経済が減速している中で、お客様をサポートするために良いポジションをとっています。信用損失は歴史的な低水準から増加すると思われますが、金利上昇の恩恵も受けられるため、正味の受益者となるはずです。

当社は強固な資本基盤を有しており、また、経費の削減により、より大きなマージンを投資原資としています。信用供与には引き続き慎重を期し、社内の他のリスクタイプの管理にも注力しています。今年のある時点で、過去に議論したのと同じ前提で、持続可能な10%のROTCEをランレート方式で達成することを引き続き目標としています。私たちは、意思決定や行動において、幅広いステークホルダーに焦点を当て続けています。

ご承知のとおり、ウクライナから発信される報道および映像は深く憂慮すべきものです。最も大きな影響を受けている 人々を支援するために、当社はウクライナとウクライナ難民のための人道的支援と米軍を支援するサービスのために 3 つの非営利団体にわたって 100 万米ドルの寄付を行うことを発表しました。また、今週初めには、金融教育やガイダンスへのアクセスを向上させるため、一部の支店にHOPE Insideセンターを導入する計画も発表しています。

オペレーション・ホープとの協力は、銀行口座を持たない多くの人々が手頃な価格で主流の銀行商品を利用できるようにすることを目的としたバンキング・インクルージョン構想の一環として、金融サービスへのアクセスを妨げる障害を取り除くための重要な方法の一つです。パンデミックが始まって以来、10万人近い社員が職場を離れることなく働いています。そして先月、残りの社員を職場に迎え入れることができました。そして、お客様や地域社会、そして社員同士により良いサービスを提供するために一丸となって働いているすべての社員に感謝したいと思います。

それでは、マイクに電話をつなぎます。

マイク・サントマシーモ — 最高財務責任者

チャーリー、ありがとう、そして皆さん、おはようございます。当四半期の純利益は37億ドル、普通株式1株当たりでは0.88ドルとなりました。業績には貸倒引当金の減少11億ドルが含まれていますが、これは主にCOVIDがローンポートフォリオに与える経済的影響に関する不確実性が減少したことによるものです。当四半期の実効税率は約16%で、これには株式報酬による法人税等調整額(純額)が含まれています。通期の実効税率は、追加的な個別項目を除いて約18%となる見込みです。

CET1 比率は 10.5%に低下しましたが、規制上の最低水準である 9.1%を大きく上回りました。スライド3では、資本についてご説明しています。第4四半期からのCET1比率の低下は、金利上昇とエージェンシーMBSのスプレッド拡大により、累積その他の包括利益が51億ドル減少し、比率が約40bp低下したことを反映しています。ローン残高とコミットメントの増加により、リスク加重資産が増加しました。

カウンターパーティの信用リスクについて標準的手法を採用しましたが、リスク加重資産合計への影響は軽微であり、強力な資本還元を継続しました。第1四半期に60億ドルの普通株式を買い戻し、2021年第3四半期以降の買い戻し総額は183億ドルとなり、2021年の資本計画に沿うものとなっています。ストレスキャピタルバッファーの枠組みの下では、資本計画で想定している自社株買いを上回る柔軟性がありますが、現在の金利変動を考慮し、第2四半期の自社株買いの水準は大幅に低くなると現時点では考えており、規律を持って取り組んでいきます。最後に、2022年の資本計画を提出しました。

また、以前から申し上げているように、第3四半期に連邦準備制度理事会が公式なストレスキャピタルバッファーを公表する際に、ストレスキャピタルバッファーは増加する可能性がありますが、一方で、2023年のGSIBサーチャージ1.5%は変わらない予定です。スライド5では、信用の質についてご説明しています。第1四半期の純貸倒比率は14ベーシスポイントに低下しました。エネルギー、アセットベース・レンディング、ミドルマーケットでの回収が牽引し、第1四半期の純回収額は2900万ドルとなり、商業信用パフォーマンスは再び好調に推移しました。

消費者金融の業績も好調でした。これには、レガシー住宅ローンの一部の延滞債権を全額償却するための実務変更に関連した 1.52 億ドルの正味償却が含まれています。第 1 四半期には、自動車ローンの損失が増加し、クレジットカードの損失が季節的に増加しました。不良資産は、第 4 四半期から 3.23 億ドル(4%)減少しました。

商業用未収利息は 423 百万ドル減少し、今期も減少し、パンデミック前の水準を下回っています。消費者金融の未収利息は、住宅ローン未収利息の増加により、また主に一部の顧客が COVID 関連の融 資プログラムを終了したことにより、8200 万ドル増加しました。全体として、返済猶予期間から脱したローンの初期業績は、当社の予想を上回っています。第1四半期末の貸倒引当金は、引き続き好調な信用実績、COVIDの経済的影響に関する不確実性の低下、これまでの景気回復、ロシア・ウクライナ紛争の高インフレによるリスク増を反映した見通しを反映したものです。

スライド6では、貸出金と預金を取り上げています。第4四半期の平均貸出額は前年同期比3%増となりました。期末貸出残高は3四半期連続で増加し、前年同期比6%増となり、商業用・消費者用両ポートフォリオで増加しました。事業部門の業績について説明する際に、具体的な成長要因を強調します。

平均預金残高は前年同期から706億ドル(5%)増加しました。消費者関連事業と商業銀行事業が増加し、法人・投資銀行事業と法人向け金庫事業が資産上限管理のための目標措置を反映して引き続き減少したことにより、一部相殺されました。スライド7の純金利収入についてご説明します。第1四半期の純金利収入は、前年同期比で4億1,300万ドル(5%)増加しましたが、第4四半期比では4,100万ドル減少しました。第4四半期からの減少は、EPBOと給与保障プログラム融資からの収入が1億7800万ドル減少したことと、当四半期の日数が2日少なかったことが原因ですが、収益資産の利回り上昇と証券・ローン残高の増加の影響は相殺されました。

前四半期は、2022年通年の純金利収入が、ローンの増加やその他のバランスシートの構成変化、金利上昇の恩恵により、約8%増加する可能性があると強調しましたが、これは当時のフォワードカーブに基づくものでした。明らかに、この3ヶ月で多くのことが変わりました。ローンの伸びは堅調で、平均ローン残高は第 4 四半期に対して 3%、期末に対して 2%増加しました。このまま需要の増加が続けば、2021年第4四半期から2022年第4四半期にかけて平均ローン残高は一桁半ばまで増加する可能性があり、今年初めに発表した一桁前半から半ばという見通しからさらに上昇する見込みです。

また、現在フォワード・レート・カーブに含まれている利上げにより、純金利収入の伸びが今年初めの予想よりも強くなることも考えられます。ただし、金利上昇の恩恵は直線的なものではなく、最初の利上げ後は預金ベータが加速し、低利回りから高利回りの預金商品への顧客移動も増加すると思われることに注意が必要です。また、金利上昇は住宅ローンの残高や、法人・投資銀行、プライベートエクイティ、ベンチャーキャピタル事業、ウェルスマネジメントにおける市場関連手数料にマイナスの影響を与える可能性があります。貸出金の増加に対する現在の予想と最近のフォワード・レート・カーブを考慮すると、2022年通年の純金利収入は2021年からパーセントベースで10%半ば増加する可能性があります。

とはいえ、純利息収入の伸びは、最終的にはFRBの利上げの規模や時期、預金ベータ、ローンの伸びなど、さまざまな要因に左右されるでしょう。次に、スライド 8 の費用についてです。非金利費用は前年同期比で1%減少しました。効率化の取り組みは引き続き進んでおり、また、昨年の事業売却により費用も減少しています。

第1四半期には、給与税、退職者向け譲渡制限付株式費用、401kマッチング拠出金などの人件費が季節的に約6億ドル増加しました。また、6億73百万米ドルの営業損失を計上しましたが、これは主に、過去に発生した様々な問題に対する顧客 の救済費用の増加が主な要因となっています。2022 年通期の支出は、引き続き約 515 億米ドルを見込んでいます。しかし、当四半期に経験したように、営業損失は一時的であり、予測が困難なため、引き続き年間を通じて経費の見通しについて更新していきます。

次に、スライド9の個人向け銀行業務と融資業務について説明します。これは主に、預金残高の増加、手数料免除の減少を反映した預金関連手数料の増加、デビットカード取引の増加によるものです。当社は、事業を運営し、お客様にサービスを提供するための基本的なコストの削減を継続しています。お客様のデジタルチャネルへの移行は続いており、それに伴い窓口での取引は大流行前の水準から45%減少しています。

同じ期間に、支店数は12%、支店の人員は約30%減少しており、お客様により良いサービスを提供するために強化を続けながら、効率性を高める機会はさらに増えています。今年初めには、お客様が当座貸越手数料を回避できるようにするため の変更を発表しました。これらの新方針の一部を実施し始めましたが、今年中に残りの変更点を展開する予定です。3月上旬には、資金不足と当座貸越保護取引に対する手数料を廃止しました。

このため、これらの変更は第1四半期の業績には大きな影響を与えませんでした。これらの手数料の年間減少額は、依然として約7億ドルと予想しています。しかし、前四半期に強調したように、これは年率換算した見積もりであり、減少額はアクティビティの増加により一部相殺される可能性があります。また、今年後半に導入される新機能に対するお客様の反応を観察していきます。住宅ローンの収入は、前年同期比 33%、第 4 四半期比 19%減少しました。これは、金利上昇環境と業界の過剰生産能力 に対応した価格競争により、住宅ローンの組成と利鞘が減少したことによるものです。

住宅ローン金利は第 1 四半期に 156bp 上昇し、過去 10 年間のほとんどで観測された金利水準を上回 っています。このような環境を反映して、第 2 四半期の住宅ローンの組成と利ざやは引き続き圧迫され、モーゲ ージ・バンキングの収益は引き続き減少するものと思われます。取扱高の減少に対応して経費削減を開始しており、過剰な生産能力を排除し、事業活動の減少に対応するため、 年間を通じて経費の削減が続くと予想しています。クレジットカード収入は、貸付残高の増加と POS の増加により、前年同期比 6%増加しました。

自動車関連収入は10%増加し、個人向け融資は主に融資残高の増加により、前年同期比2%増加しました。スライド10にある主要な事業ドライバーに目を向けます。住宅ローンの組成は、第4四半期から21%減少しました。これは主に、住宅ローン金利の上昇に伴う借り換えの減少によるもので、住宅ローン市場は2003年以来、四半期ベースで最大の落ち込みを経験したと考えています。

住宅ローン残高は第4四半期から小幅に増加しましたが、これは3四半期連続でノンコンフォーミング・ポートフォリオが増加し、証券化プールやEPBOから購入したローンの減少を上回ったことによるものです。自動車部門に目を向けます。オリジネーション量は前年同期比で4%増加しましたが、リスクの高いセグメントでの信用収縮と金利上昇に伴う価格競争の激化により第4四半期比では22%減少し、新規オリジネーションについては堅実なリターンを目標としました。デビットカードに目を向けると

トランザクションは季節性により第4四半期から7%減少しましたが、旅行とエンターテイメントで2桁の伸びを示し、前年同期比3%増となりました。クレジットカードの店頭での購入額は引き続き好調で、前年同期比33%増となりましたが、季節性のため第4四半期比では5%減となりました。支払率は引き続き高い水準にありますが、堅調な購入額と新製品の発売により、残高は前年同期比14%増となりました。クレジットカードの新規口座数は前年同期比で80%以上増加し、引き続き口座の質の高さには満足しています。

スライド11のコマーシャル・バンキングの業績についてご説明します。ミドルマーケット・バンキングの収益は、預金残高とローン残高の増加、および金利上昇の影響により、前年同期比8%増となりました。資産担保融資およびリースの収益は、融資残高の増加、株式からの純益の増加、再生可能エネルギー投資からの収益の増加により、前年同期比17%増加しました。非金利費用は、主に効率化施策による人件費および物件費の減少、ならびにリース料の減少に より、前年同期から6%減少しました。

貸付金の平均残高は、昨年上半期に減少した後、3四半期連続で増加し、前年同期比6%増となりました。リボル バーの稼働率は上昇しましたが、依然として過去の水準を大きく下回っています。融資需要は、材料費および輸送費のインフレの影響と在庫増加を支えるために借入を増加させている大口顧客によって牽引されています。また、過去数年間のプロジェクトや設備投資の不足を補うための新たな需要も見られました。

スライド12はコーポレート・バンキングおよび投資銀行業務に関するものです。銀行業務の収益は、主にローン残高の増加やトレジャリー・マネジメントの業績改善により、前年同期比4%増加しました。平均ローン残高は、主に設備投資や運転資金ニーズの高まりにより、ほとんどの業種で需要が増加し、前年同期比18%増となりました。商業用不動産の収益は、ローン残高の増加と低所得者向け住宅事業の増収により、前年同期比9%増加しました。

平均ローン残高は前年同期比 17%増加し、第 1 四半期の組成は前年同期を上回り、ローン・パイプラインは引き続き 堅調です。市場部門の収益は、主に住宅ローン担保証券や高利回り商品のトレーディング活動の低下により、前年同期から 18%減少しました。法人向け投資銀行業務の平均預金は、資産キャップへの継続的な管理活動により、前年同期比253億ドル(13%)減少しました。これは、市場評価の上昇に伴う資産運用手数料の増加、金利上昇および預金・ローン残高の増加の影響による純利息収入の増加によるものです。

なお、WIMのアドバイザリー資産の大半は、当四半期の期首に価格決定されます。したがって、第1四半期の業績は1月1日時点の市場評価を反映しており、第2四半期の業績には4月1日時点の低い市場評価が反映されます。経費が前年同期比で5%増加したのは、主に収益関連報酬の増加によるものですが、これは収益の増加によ って相殺されました。平均預金残高は前年同期比7%増加し、平均ローン残高は証券担保貸付の継続的な増加により、前年 同期比5%増加しました。

スライド14は全社業績のハイライトです。学生ローン・ポートフォリオの売却、コーポレート・トラスト・サービス事業とウェルズ・ファーゴ・アセット・マネジメントの売却により、収益と費用の両方が前年同期比で減少しています。これらの事業は、学生ローン・ポートフォリオの売却益を含め、2021年第1四半期の収益に7億9100万ドル貢献し、学生ローン・ポートフォリオの売却に伴うのれん代評価減を含め、前年同期比の費用減少のうち約4億ドルを占めました。これより、ご質問をお受けします。

質疑応答

オペレーター

[最初の質問は、Piper Sandler の Scott Siefers です。どうぞよろしくお願いします。スコット・シーファース — パイパー・サンドラー — アナリスト

質問をお受けいただきありがとうございます。マイク、通期の経費ガイダンスの再掲示についてのコメントを感謝します。ただ、季節性、会計上の費用、そして営業損失が重なるので、その点を考慮していただければと思います。また、営業損失についてもう少し詳しく教えてください。

つまり、第2四半期にはどの程度まで下がるのか、あるいは下がることを期待すべきなのか。それから年末にかけてどんどん下がっていくのでしょうか?それとも、どのように変化していくとお考えですか?

Mike Santomassimo — 最高財務責任者

そうですね。素晴らしい。ありがとう、スコット。先ほど申し上げたように、第1四半期には401kや株式報酬などに関する季節的経費が6億ドルほど含まれていました。

これが徐々に減ってきています。それから、先ほど申し上げた営業損失ですが、これは年間を通じると少し大きくなります。しかし、昨年もそうでしたが、効率化施策を実行する際に、通常、初日からすべての利益を得られるわけではありません。そのため、年間を通じてより多くの効果を得ることができます。

したがって、通期では費用の減少を見込んでください。四半期ごとに直線的に減少するわけではないかもしれませんが、それでも減少傾向にあることはおわかりいただけると思います。また、先ほど申し上げたことを補足すると、当四半期に営業損失が増加したにもかかわらず、通期の515億ドルは達成可能であると考えています。それから、もうひとつのガイダンスであるNIIについても再度説明します。

1月に申し上げたとおり、NIIは約8%上昇すると考えています。ローン残高の伸びと金利の大幅な上昇により、NIIはほぼ倍増し、10%台半ばになると考えています。

Scott Siefers — Piper Sandler — アナリスト

完璧です。ありがとうございます。それから、もしかしたらフォローアップになるかもしれません。あなた方は以前、来年も経費が減少する見込みだと話していたと思います。

インフレ圧力が長続きしないようですが、来年も費用が減少するという見通しに対して、何かリスクはありますか?

チャーリー・シャーフ — 最高経営責任者

チャーリーです。2つほど申し上げたいことがあります。今日ここに座っていても、確実に、今年の計画を立てたいと考えていることだと思います。インフレ圧力についてですが、まだ早いし、まだ物事は進化し続けるだろうと考えています。

しかし、私たち自身の経験では、今日見られる賃金圧力は、昨年の第4四半期ほど大きくはありません。賃金圧力はまだ存在しますが、減速しているように見えます。そして明らかに、FRBは、私が言ったように、賃金を下げるためにできる限りのことをするつもりです。ですから、今日ここに座っていても、来年になるころには、インフレ率に関して非常に異なった状況にあると思います。

ですから私たちは、効率という言葉を使っていますが、よりよい会社運営をすることに重点を置いています。このような経費削減の結果が、実際のところ、このようなものなのです。

Scott Siefers — Piper Sandler — アナリスト

では、また。ありがとうございました。

オペレーター

次の質問は、ウォルフ・リサーチのスティーブン・チューバックからです。回線は開いています

Steven Chubak — Wolfe Research — アナリスト

こんにちは、おはようございます。まずはNIIと過剰流動性の展開についてお聞きしたいのですが。具体的には、手元にある余剰流動性をどのように活用していくのか、お聞かせいただければと思います。

また、特にMBSのスプレッドが拡大している中で、再投資の利回りは現在どの程度なのでしょうか?また、デュレーション面での感応度を考慮すると、どのような証券の購入を検討されていますか?

Mike Santomassimo — 最高財務責任者

はい、ありがとうございます。マイクです。まず、流動性の配分は、まずローンになりますよね?ウォーターフォールを考えてみてください。

ローンが増えれば、まずそこに向かいます。いずれにせよ、それが望ましい道であることは明らかです。そして、その結果に基づいて、年間を通じて証券ポートフォリオを拡大するかどうかを決定します。NIIのガイダンスでは、ポートフォリオを大幅に拡大することは想定していません。

そのため、ローンの伸びの観点からどうなるかを見極める必要があります。それから、国債とMBSの利回りですが、これは私たちがポートフォリオに持つ2つの主要な資産クラスです。私たちは今、ここしばらく見たこともないような高い金利で投資しており、それが今後にプラスになると考えています。

Steven Chubak — Wolfe Research — アナリスト

了解です。QTと同様に、FRBの引き締めがより積極的なペースになっていることから、預金ベータに関連したフォローアップを1つだけお願いしたいのですが、負債の最適化を考えると、預金基盤の相対的な粘着性は前サイクルと比較してどうでしょうか?また、預金のリミックスにより、預金ベータが今期は低下する可能性があると思われますが、その根拠はありますか?

Mike Santomassimo — 最高財務責任者

そうですね。いいえ、正しい点を強調されたと思います。ここ数年、私たちは資産運用のために、金利の影響を受けやすい預金を取り崩す必要がありました。

そのため、預金残高全体に占める金利感応度の低い個人向け預金の割合が増加しています。そのため、前周期に比べて平均的なベータ値が下がることは間違いないでしょう。預金残高の各項目について考えてみると、ここ数カ月間、私たちの予想に大きな変化はありません。最初の100ベーシスポイントを見る限り、預金金利はそれほど大きくは動かないと思います。

そして、消費者サイドではベータの動きが鈍くなり、ホールセールサイドではベータが高くなると思います。しかし、当社のポジションからすると、アセット・キャップを考慮すると、価格面で少し遅れをとることになるでしょうし、それを管理し続けることが必要です。

チャーリー・シャーフ — 最高経営責任者

そして、こちらはチャールズです。ただ1つ付け加えるとすれば、消費者側にとって他の選択肢があるかどうかにも大きく左右されると思います。私たちがこれから直面する環境とその変動性を考えると、非常に安定した市場にいて金利が比較的ゆっくりと上昇している場合とは、まったく異なる種類の環境であると私は思います。ですから、その点でも違っていると思います。

Steven Chubak — Wolfe Research — アナリスト

なるほど。それは素晴らしいことです。もう1つだけ、簡単にお願いします。あなた方が強調した手数料収入に関するコメント、特に住宅ローンやウェルス・マネジメントの逆風を考えると、第2四半期の手数料収入についてどのように考えたらよいのでしょうか。

Mike Santomassimo — 最高財務責任者

はい、2点ほどお話します。アドバイザリー・アセットについてですが、債券市場と株式市場の両方で起きていることを考えると、3月31日時点の評価額がおよそ5%か6%下がっているということは、アドバイザリー・アセットのモデリングを始めるには悪くない場所だと思います。モーゲージビジネスでは、特にリファイナンス市場が急激に減速しているため、一段落すると思われます。

しかし、システム内にまだ多くの過剰設備があるため、スプレッドや売却益は間違いなく影響を受けるでしょう。ただし、今年度末までの成長率とNIIについては、先ほど述べたような背景があるため、その点を考慮しておきたいと思います。これらの項目に多少の圧力がかかり始めたとしても、NIIの成長によって、今年いっぱいはかなり良好な状態で推移するでしょう。

チャーリー・シャーフ — 最高経営責任者

はい。そして、こちらはチャーリーです。そして、唯一……付け加えるとしたら。私たちがどのような状況にあるのかを考えてみると……これは引用文や私の発言にもあったのですが、このような環境に入るにあたって、私たちは自分の立ち位置をとてもポジティブにとらえています。

金利が上昇するため、モーゲージ・バンキングの収入は減少しますが、モーゲージ・バンキングの収入が減少するよりも、金利が上昇する方がはるかに多くの利益を生むことになります。私たちは引き続き経費削減に注力しています。信用状態は非常に良好で、私たちが見ている限りでは、次の四半期まで、そしておそらくそれ以降も続くでしょう。経済環境全体がどのように変化するかはわかりませんが、それでも私たちは十分な態勢を整えているということに変わりはありません。

マイク・サントマッシモ — 最高財務責任者

また、資金不足による手数料の引き下げや、当座貸越の一部変更については、第2四半期からその効果が現れると思います。

Steven Chubak — Wolfe Research — アナリスト

了解です。質問をお受けいただき、ありがとうございました。

オペレーター

次の質問は、Evercore ISI のジョン・パンカリさんからです。どうぞよろしくお願いします。

ジョン・パンカリ — エバーコアISI — アナリスト

おはようございます。費用面では、515億ドルということで、ガイドの再掲載にご協力いただき、ありがとうございます。営業損失の面では、第1四半期の数字が圧迫される中、13億ドルの見込みをどのようにお感じになりますか?また別途、コスト削減についても、グロスで33億ドル、ネットで16億ドルの削減についてどうお考えか確認したいのですが。この予想に変更はありますか?ありがとうございます。

チャーリー・シャーフ — 最高経営責任者

ですから、最初の部分は私が、2番目はMikeが担当します。1つ目は、第1四半期に見られたものは、修復に非常に特化したものです。ですから、第1四半期に見られたことは、次の四半期に見られることとは全く関係がありません。そのため、このような現象は単独で発生するものであり、そこから発展するものではありません。

Mike Santomassimo — 最高財務責任者

そうですね。これは私たちのガイダンスに含まれていたことですが、私たちは効率化プログラムを順調に実行しています。この数四半期で何度も申し上げましたが、これは固定的なプログラムではなく、私たちの経営方法のDNAに組み込まれ、進化し続けるものです。

John Pancari — Evercore ISI — アナリスト

わかりました。それから資本面では、CET1が今期90ベーシスポイント減少したことは承知しています。また、SCBサーチャージが増加する可能性があるとおっしゃいました。また、第2四半期に予定されている自社株買いの水準が低くなっているとのことですが、これはどういうことですか?

このような状況や業績見通しを踏まえて、第2四半期以降の資本還元についての考えをお聞かせください。そこで最新の考えをお聞かせください。ありがとうございます。

チャーリー・シャーフ — 最高経営責任者

はい、まず私から、そしてマイクからお願いします。私たちがやろうとしていることは、ただ — それは — 四半期中のOCIへの影響という現実があるということだと思います。CET1がどうなっているかがわかると思います。

四半期ごとの配当は約10億ドルです。ですから、その他のOCIの変更やRWAを増加させるための余地は、この中に十分にあります。ですから、第2四半期の具体的な状況は、金利の動向次第だと思います。その先も、もちろんCCARを通過することになりますが、会社が生み出す余剰資本をどうするかということを考える余力は残っているはずです。

Mike Santomassimo — 最高財務責任者

そうですね。そして、収益力が高まり、NIIが増え、年を越して効率化プログラムを実行すれば、そこには — そして、私たちはまだ資産上限の下で活動しているのです。しかし、今年いっぱいは柔軟な姿勢で臨むつもりです。

John Pancari — Evercore ISI — アナリスト

わかりました。素晴らしい。私の質問を聞いてくれてありがとうございました。

オペレーター

次の質問は、ジェフリーズのケン・ウスディンさんからです。回線が開通しています

Ken Usdin — Jefferies — アナリスト

素晴らしい。ありがとうございます。おはようございます。コスト面について、2つほどフォローアップをお願いします。

マイク、昨年からの事業売上高と、座礁費用や移行契約のようなものですが、第1四半期にどのくらいあったのか、もう一度説明してもらえますか?また、そのようなコストはどのように減少するのでしょうか?また、これは通期のコスト予想に織り込まれているのでしょうか?

Mike Santomassimo — 最高財務責任者

第1四半期では、事業撤退に伴い約4億ドルの費用が発生しました。残りの約3億ドルは事業継続に伴うもので、約1億ドルは昨年学生ローン事業で計上した費用です。しかし、残りはTSAに該当します。TSAは現在実施されており、来年初めまでとはいかないまでも、今年いっぱいは実施されると思われます。

しかし、その裏側には収益があることを忘れないでください。そして、ストランドコストがあります。ですから、昨年の第4四半期末に発表した数字は、今も変わっていません。また、TSAが終了した時点で、それが有意義なものであれば、それを強調するように努めます。

それから、座礁コストについては引き続き取り組んでいくつもりですが、前四半期にも申し上げたように、これには少し時間がかかりそうです。

Ken Usdin — Jefferies — アナリスト

そうですね。そうですね。それから純金利収入について、2つだけ小さなことを。今期はEPBOの売却があり、それに関連して純利息収入が減少したと思いますが、さらに保険料の減少も示していますね。

EPBOの売却によってNIIがどれだけ減少したのか、教えていただけませんか?また、EPBOの販売は今年も継続されるのでしょうか?また、保険料は今後どのように推移するとお考えでしょうか?マイク、ありがとうございました。

マイク・サントマッシモ — 最高財務責任者

はい。PPPローンとEPBOの組み合わせは、前四半期比またはリンク四半期比で約1億7800万ドル減少し、それがNIIの収益に影響を与えました。このことは、四半期報告書が発行されたときに改めてご説明します。プレミアム・アマ、あるいはモーゲージ・バックについては、お時間のあるときにスライドをご覧になってください。

今日は忙しい日だと思いますが、大体1億ドル強、1億1,000万ドル、四半期で1,500万ドル減少しました。これはプリペイドが年間を通じて減速しているため、今後も減少し続けるでしょう。ということで、昨年の水準からかなり下がってきています。

Ken Usdin — Jefferies — アナリスト

わかりました。ありがとう、マイク。

オペレーター

ありがとうございました。次の質問は、Autonomous ResearchのJohn McDonaldからです。回線は開いています。

John McDonald — Autonomous Research — アナリスト

こんにちは、マイク。手数料収入についてですが、コアな手数料ラインについてすでに何度かコメントされていますね。資本市場側でより変動が大きいラインについてはどうでしょうか。ベンチャー・キャピタルは、今期は厳しい市場環境の中、予想より少し良い結果となったようですが。投資銀行業務、トレーディング、そしてNorwestのベンチャーキャピタルのラインについては、どのように考えたらよいのでしょうか?

マイク・サントマッシモ — 最高財務責任者

そうですね。ご存知のように、投資銀行手数料や市場手数料を予測することは、多くの問題をはらんでいます。しかし、投資銀行業務において、資本市場、特に株式市場の一部が、今年に入ってからのボラティリティを考えると、かなり減速していることは明らかだと思います。しかし、当社のパイプラインはあまり変化していません。

当四半期の時点では、まだかなり堅調に推移しています。パイプラインの実現は、市場に依存する部分もありますし、案件やクロージングのタイミングにも依存します。そのため、今しばらくお待ちください。市場の収益は、私たちが目にするボラティリティや需要に多少左右されます。

他の企業がこのような状況を経験したように、当社もその恩恵にあずかることができると思います。しかし、最終的にどのような結果になるかを正確に予測することは困難です。それからNorwest Ventureですが、何年か前に遡って過去3~4年の推移を見ると、このラインには安定性のようなものがあります。この四半期に起こったことをいくつか見てみると、投資先の1つか2つのケースで、事業の売却や株式公開が実現したことがたくさんありました。

市場の変動があるにもかかわらず、このような状況が続いているのは、本当に素晴らしいことです。今後どうなっていくのか、見守っていきたいと思います。この収益項目が昨年のようなピークを迎えるとは想像しにくいのですが……。しかし、これらの事業全体では、今後も好調を維持できると期待しています。

John McDonald — Autonomous Research — アナリスト

わかりました。ありがとうございます。また、NIIについてですが、年間を通じてNIIの改善がどのようなペースで進むか、また、保険料について、25~50bpsの引き上げのようなスポット的な効果がどの程度あるかなど、何かコメントがあれば教えてください。何か枠組みがあれば教えてください。ありがとうございます。

Mike Santomassimo — 最高財務責任者

そうですね。ですから、FRBがどれくらいのスピードで動くかによって、大きく左右されるでしょう。ご存知のように、FRBが動けば、その影響はすぐに現れ、翌日には現実のものとなります。

そのため、明らかに期待値が大きく変化しています。ですから、そのようなことが起こるでしょう。Qでは、100ベーシスポイントの変動に対するショックの数値をお伝えしていると思います。この数字は、最初の数回の利上げで予想される影響にかなり近いものです。

そしてまた、ほとんどの場合、かなり即効性があります。

John McDonald — Autonomous Research — アナリスト

プレミアムについては、年間を通じて減少していくとお考えですか?

Mike Santomassimo — 最高財務責任者

ええ、そのはずです、つまり、絶対に。金利が上昇し、プリペイドが遅くなるにつれ、下がり続けるでしょう。でも、そうですね、下がり始めると思います。

しかし、次の四半期には、今期の連動した四半期ベースと同じような水準になると考えてもおかしくはないでしょう。

John McDonald — Autonomous Research — アナリスト

了解です。そういえば、そのための前提条件を改善したのでしょうか?それはNIIのアップグレードの一部なのでしょうか。それとも、単なる料金設定なのでしょうか……わかりました。

Mike Santomassimo — 最高財務責任者

そうです、NIIの増加に織り込み済みです。

John McDonald — Autonomous Research — アナリスト

わかりました。ありがとうございます。

オペレーター

次の質問はバンクオブアメリカのエブラヒム・プーナワラさんからです。お待たせしました。

Ebrahim Poonawala — バンクオブアメリカ・メリルリンチ — アナリスト

おはようございます。最初の質問ですが、チャーリー、あなたは過去に、15%のROTCEについて、資産資本の増強とある程度の金利上昇が必要だと話していましたね。半年前に予想していたよりも、金利の上昇幅が大きくなっているようです。経費の見通しについて、10%台半ばのNII成長率ということで、ざっと計算してみただけですが、いかがでしょうか。

アセット・キャップの撤廃がなくても、今後4~6四半期でROTCE15%に達することは可能だと思いますか?

チャーリー・シャーフ — 最高経営責任者

これまで一貫して言ってきたように、10%を達成し、15%については、もう少しタイミングを探ってからにしようと思っていますので、時期についてはまだ話したくありません。しかし、今回の利上げは、15%を達成するために必要であったと考えられる以上のものであると考えるのが妥当であると思います。しかし、アセット・キャップの問題はまだ解決していません。それが現実です。

だから、利上げがそれを相殺するという意味で、私たちが期待していた以上の利益をもたらす可能性は十分にあります。しかし、10%になるまで待つわけにはいきません。しかし、金利上昇と資産感応度は、私たちにとって重要なプラス要因であり、予想以上であることは確かです。

Ebrahim Poonawala — Bank of America Merrill Lynch — アナリスト

ご回答ありがとうございました。それから、クレジットについて1つだけ簡単な質問をさせてください。もう1四半期、大規模なリザーブ・リリースがあるとすると、昨日、同業他社がリザーブを積み増しし、ストレス・ケース・シナリオに高いウェイトを置いたという話が出ていましたね。経済状況の見通しや、CECL初日が95ベーシスポイントだったのに対して、現在のような貸出金損失につながるような見通しを教えてください。

この点について、どのように考えているか教えてください。

チャーリー・シャーフ(Charlie Scharf) — 最高経営責任者

チャールズです。まず、私からお話しします。CECLの前提条件を理解することは、予測するのが難しい分、重要なことだと思います。私たちがどのように物事を考えているか、ローンブックやその他の項目がリザベーションの計算にどう反映されるかを知ることができます。

しかし、シナリオが異なるため、会社間で比較するのは非常に困難です。異なるシナリオを設定し、異なる収益性を設定しているからです。また、モデルにおける保守主義のあり方も各社で異なっています。私たちが一貫して見てきたのは、他社に比べて保守的であったということです。

これは、より保守的な前提条件やモデルに組み込まれたもの、あるいはCOVIDの潜在的影響や経済減速の潜在的影響を考慮したものであるかもしれません。ですから、全体的に見れば、今日ここに座っていても、私たちの前提条件を見る限り、すでに合理的な割合で下振れの可能性を想定していたように思います。COVIDに関連するいくつかの前提条件については、より良いものになったと思いますし、インフレに関連するいくつかの前提条件を追加しました。そのため、ネット・ネット・ネットで、現状を把握することができるようになりました。

また、CECL計算の結果、より保守的な水準に達していると考えています。

Ebrahim Poonawala — Bank of America Merrill Lynch — アナリスト

それは参考になりますね。では、少なくともマクロ環境に大きな変化がない限り、今後数四半期にわたって引当金は減少していくと考えてよいのでしょうか。

チャーリー・シャーフ — 最高経営責任者

現時点では、マクロに依存していると思います。CECLでは、マクロ経済の見通しと具体的な業績との関連で、ポートフォリオに組み込まれた損失の全容を把握することが求められています。ですから、見通しが良くなれば、引当金は減少します。

見通しが悪くなれば、引当金は増加します。そして、もし見通しが変わらなければ、そのままの水準で推移するでしょう。

エブラヒム・プーナワラ — バンクオブアメリカ・メリルリンチ — アナリスト

了解です。私の質問を聞いてくださってありがとうございます。

オペレーター

ありがとうございます。次の質問はモルガンスタンレーのベッツィー・グラセックからです。あなたのラインは開いています。

Betsy Graseck — Morgan Stanley — アナリスト

こんにちは、おはようございます。また少し専門的な質問をさせていただきます。NIIの見通しについてですが、金利環境からかなり近い将来に改善が見られるはずだというご指摘は理解できます。

ただ、リリースにあるローンの利回りについて考えているのですが、少なくとも今期はローンの利回りが少し下がりました。日数的なものもあるでしょうが、レジの第一抵当権、第二抵当権、そして自動車ローンの利回りが低下しています。それから、C&Iもそうですね。Q-on-Qに何が影響しているのかを知りたかったのです。また、今年中にどの程度元に戻る可能性があるのでしょうか?

Mike Santomassimo — 最高財務責任者

そうですね。ベッツィー、マイクです。私がやってみます。レジ・モーゲージの方では、EPBOローンが影響していると思います。

そのため、利回りに対して若干のノイズが生じていると思います。C&Iの残りの部分を見ていただくとわかると思うのですが、その割合の方向性が見えてきます。しかし、その近辺ではC&Iの3分の2が変動金利で、そこにプラスマイナス少しがかかっています。しかし、金利が変動すると、明らかに、かなり早く反応し始めるのです。

どの四半期でも、利回りには多少のノイズが見られますが、金利が上昇すれば反応し始めます。

Betsy Graseck — Morgan Stanley — アナリスト

OK。ヘッジが効かないから、Q-on-Qのような結果になったのですね。

マイク・サントマッシモ — 最高財務責任者

いいえ。

Betsy Graseck — モルガンスタンレー — アナリスト

わかりました。それから、今朝、あなたから受け取ったもうひとつのメッセージは、このレート改善はボトムラインに落ちると予想していることです。これは妥当でしょうか?

マイク・サントマッシモ — 最高財務責任者

まあ、年間の経費ガイダンスを改めて提示したわけですが、NIIはかなり良くなりそうです。

チャーリー・シャーフ — 最高経営責任者

ベッツィー、あなたの質問の中身は?よくわからないのですが。

Betsy Graseck — モルガンスタンレー — アナリスト

まあ、レートが上がっているんでしょう。費用に関するガイダンスが安定していることを考えると、金利上昇分をすべてボトムラインに落とすつもりなのでしょう。

チャーリー・シャーフ — 最高経営責任者

まあ、つまり、そうですね、NIIでもっと儲けるつもりです。しかし、NIIで得られる利益ほどには、明らかに減少していません。また、償却はいつか上昇するとしても、当面はまだ低水準にとどまるでしょう。そして、51.5という数字を達成するために、経費は引き続き削減されるでしょう。

Betsy Graseck — モルガンスタンレー — アナリスト

つまり、コンセンサスEPSは少なくともシングルの半ばまで上昇するように感じられるということです。少なくとも私にはそのように感じられます。しかし、NIIをすべてボトムラインに落とすと、コンセンサスEPSでハイシングルに近い上昇になることは分かっていますが……。

チャーリー・シャーフ — 最高経営責任者

私は、非金利収入で何が起こるかを少しレイアウトしてみました。チャージオフは過去最低の水準にあると思います。延滞件数を見ればわかるとおりです。ですから、コマーシャルサイドやホールセールサイドで私たちの知らない何かがない限りは、このままでいいと思います。

これは — 我々が感じていることですが — 我々がどう感じているかを話すとき、それは — 経済が経済であるということだと思います。私たちは、このような環境に対して十分なポジションをとっています。しかし、私たちは、すべての項目の動きに注意を払うべきだと考えています。

Betsy Graseck — モルガンスタンレー — アナリスト

それから、この四半期に計上した顧客対応費用についてですが、私が受けたもうひとつの質問は、一度だけですが、何度も起きているように感じられるということです。あとどれくらい残っているのでしょうか?

チャーリー・シャーフ — 最高経営責任者

お答えするのは本当に難しいですし、ご不満もお察しします。そして、毎四半期、私たちはこのような状況を経験し、すべてを手に入れたことを確認したいと言っています。しかし、私たちは……これらの改善策を検討する際、それがお客様にとって意味のあるものであるかどうか、すべてのポートフォリオを把握できているかどうかを確認する必要があるのです。また、いくつかの改善策では、10年、15年前のシナリオに立ち戻って再現する必要がありました。

それが、私たちが見ている複雑さの一部です。もうないとは言いませんが、非常に特殊なケースです。しかし、私たちはやるべきことをやらなければならないのです。少なくとも、NIIのようなものから得られる利益と比較すれば、これらは圧倒的なものではありません。

また、これが通期費用に関するガイダンスにどのように適合するかは理解しています。

Betsy Graseck — モルガンスタンレー — アナリスト

そうですね。OKです。ありがとうございます。

オペレーター

次の質問は、ドイツ銀行のマット・オコナーさんからです。回線は開いています。

Matt O’Connor — Deutsche Bank — アナリスト

規制に関する質問の続きです。いつものように、答えるのが難しい質問をさせてもらいました。しかし、あなたは大きな前進を遂げていると認めています。

規制当局も、あなたが大きく前進していることを認めています。ファンダメンタルズは明らかに正しい方向に進んでおり、有意義なものです。しかし、準備書面では、今後数年間はこれらのギャップを埋め続ける必要があると述べていますね?これは単なる警告の言葉なのでしょうか?それとも、レガシーな問題に対処するために、日常的・継続的に実施していることがあるのでしょうか。私は、あなたが修正プログラムのようなものを実施し、監視と実行の状況にあるのだと考えています。

そのあたりをお聞かせください。

チャーリー・シャーフ — 最高経営責任者

そうですね、今のような言葉を使った記憶はありません。私たちは、現在進行形でやるべきことがたくさんあるということを明確にしようとしてきたと思いますが、私たちが導入しているフレームワークには非常に満足しています。しかし、私たちは……あなたが言うように、いったんフレームワークを開発したら、その実施にはかなりの時間を要します。

私たちはそれを続けています。社内でより強力なコントロールを開発するにつれて、修正・改善しなければならないことが見つかる可能性があります。規制当局が、私たちが発見した問題を解決するのにかかる時間を考慮し、私たちが管理体制を整え、レガシーな問題がまだ残っていることを考慮すれば、私たちが問題を抱えることを予期するのは賢明なことだと思います。私たちは「可能性がある」「可能性がある」と言っていますが、もし具体的なものがあれば、それを言うことになるでしょう。

でも、それが……これが私たちが置かれている状況の現実なのです。ですから、私たちが今置かれている状況は — 規制当局ではなく、私たち自身を代表してお話しします。しかし、まだやるべきことは山ほどあります。

Matt O’Connor — ドイツ銀行 — アナリスト

わかりました。それから、別のトピックでフォローアップをお願いします。もし聞き逃したのなら、申し訳ありません。第2四半期に自社株買いのペースが落ちているとのことですが、これは調達と貸付の両方が原因なのでしょうか?

今期は明らかに大量に買い戻しましたね。少なくとも次のCCARが実施されるまでの間、どの程度の資本を買い戻す予定なのでしょうか?ありがとうございました。

マイク・サントマッシモ — 最高財務責任者

そうですね。マット、お願いします。これまで何度か申し上げているように、CET1比率は、規制上の最低値(現在9.1%)を100~150ベーシスポイント上回る水準で運営する予定です。今後、この枠組みがうまく機能すれば、今年いっぱいは自社株買いを慎重に行う柔軟性を十分に確保できると思います。

Matt O’Connor(マット・オコナー) — ドイツ銀行 — アナリスト

わかりました。ありがとうございます。

オペレーター

ありがとうございました。次の質問は、UBSのエリカ・ナジャリアンさんからです。どうぞよろしくお願いします。

Erika Najarian — UBS — アナリスト

こんにちは、おはようございます。私の質問にはもうお答えしました。

マイク・サントマッシモ — 最高財務責任者

ありがとうございます。

チャーリー・シャーフ — 最高経営責任者

ありがとうございます。

運営者

ありがとうございます。次の質問はポータル・パートナーズの チャールズ・ピーボディです どうぞ

チャールズ・ピーボディ — ポータレス・パートナーズ — アナリスト

私の質問はほとんど終わっています。しかし、1つだけ質問させてください。貴社は、オリジネーションとサービシングが比較的バランスよく行われている数少ない大手銀行の1つですが、モーゲージ・バンキング業務をどのように管理しているのですか?歴史的には、サービシングはオリジネーションとのバランスと考えられていました。オリジネーションがうまくいかなければ、サービシングがうまくいく。

しかし、最近の歴史では、そうではありませんでしたね。サービシングをどのように管理しているのか、また、なぜこの2つの要素のバランスが取れていないのかについて教えてください。

チャーリー・シャーフ — 最高経営責任者

はい、私からです。チャーリーです。マイク、それからあなたもパイプに入れてください。

私たちは、住宅ローン事業を会社全体の文脈で考えており、それだけで独立した事業体として考えているわけではありません。ですから、会社全体の金利リスクポジションを考えるとき、生産サイドで起こりうることとMSRで起こることを比較検討するわけです。MSRの管理は難しい。MSRの管理は難しく、非常にさまざまな種類のリスクが組み込まれています。

この2つをオフセットとして見るだけでは、サービシングの価値について、自分自身を欺くことになるかもしれません。ですから、先ほど申し上げたように、ネット・ネット・ネットで会社のポジションを見ると、モーゲージ・バンキング収入の減少は、MSRによって相殺されるのではなく、会社のNIIとして得られる残りの利益によって相殺されると見ています。

チャールズ・ピーボディ — Portales Partners — アナリスト

補足ですが、第2四半期にモーゲージ・バンキングが大きく落ち込むというガイダンスを出されたのは、厳密にオリジネーション側での話ですか、それとも全体としての話でしょうか?

マイク・サントマッシモ(Mike Santomassimo) — 最高財務責任者

全体としては、モーゲージ・バンキングの収益ラインを指していると考えてください。

チャーリー・シャーフ — 最高経営責任者

また、この中にはMSRがかなりうまくヘッジされているという事実も含まれています。ですから、基本的には — 全体ですが、それと同時に — 本当に原動力になっているのはオリジネーションなのです。

運営担当者

ありがとうございました。本日の最後の質問は、RBC Capital MarketsのGerard Cassidyからです。どうぞよろしくお願いします。

ジェラルド・キャシディ — RBCキャピタルマーケッツ — アナリスト

ありがとうございます。おはようございます。チャーリー、お二人のコメントでモーゲージ・バンキングの過剰設備について触れましたが、もちろん業界としては金利上昇でオリジネーションが減少しているので、その過剰設備の一部が出ることを期待している、あるいは待っているのでしょう。このようなキャパシティの増加を示すために、どのような指標をモニタリングしていますか?

Mike Santomassimo — 最高財務責任者

業界全体について考えるとき、特定の指標を見ることは難しいですね。しかし、過剰な生産能力が解消され、人々が正常化するにつれて、まず最初に販売マージンが増加すると思いますね。ですから、私が注目するのはおそらくその部分だと思います。

チャーリー・シャーフ — 最高経営責任者

はい。この業界では、誰もがそのような状況に置かれています。ボリュームが大幅に減少していること。そうすると、当然ながら、価格設定に関する競争力学も変化します。

ですから、私たちは収益と数量に対して適切なレベルの経費を確保することに注力しています。

Gerard Cassidy — RBC Capital Markets — アナリスト

とてもいいですね。それからMike、売却益とマージンについて補足しておきますが、売却益のマージンについてです。どの程度が正常だとお考えですか?また、今日のマージンはどの程度でしょうか?

Mike Santomassimo — 最高財務責任者(CFO

まあ、マージンそのものは前向きに考えていただきたいので、開示はしていません。しかし、通常のマージンは、住宅ローン事業のサイクルに合わせて変化します。プライマリーやセカンダリーのスプレッドについて考え始めると、それが売却益の行方を示す一つの指標になると思います。現在、スプレッドは100ベーシスポイント前後と、より歴史的な水準に戻っています。

つまり、より正常な水準に戻ったということです。そして、余剰生産能力がなくなれば、売却益が再び増えてくると思います。ですから、この先、どのような水準になるのか、はっきりしたことは言えません。

Gerard Cassidy — RBC Capital Markets — アナリスト

わかりました。続いての質問です。マイク、今年のCCAR後のストレス資本バッファーがもう少し高くなる可能性に言及されていましたね。そのようにお考えになっている理由を教えていただけますか?

マイク・サントマッシモ — 最高財務責任者

それは、変数の厳しさに起因しているのです。そして明らかに、何が — 正確には何が答えなのかという点では、ちょっとしたブラックボックスなのです。ですから私たちは、それが私たちにどのような影響を与えるか、またFRBがそれをどのように見るかについて、最善を尽くして調べているところです。でもそれは、実際に起きたシナリオの深刻さに基づいているのです。

Gerard Cassidy — RBC Capital Markets — アナリスト

素晴らしい。ありがとうございます。ありがとうございました。

マイク・サントマッシモ — 最高財務責任者

そして、これが最後の質問だと思います。今日は本当に忙しい日だと思います。それでは、お時間をいただきありがとうございました。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>