ジョンソン・エンド・ジョンソン (NYSE:JNJ)2022年第1四半期決算説明会の日本語訳です。

決算は微妙でしたけど株価は上がってます。連続増配を維持したことは良かったですね。

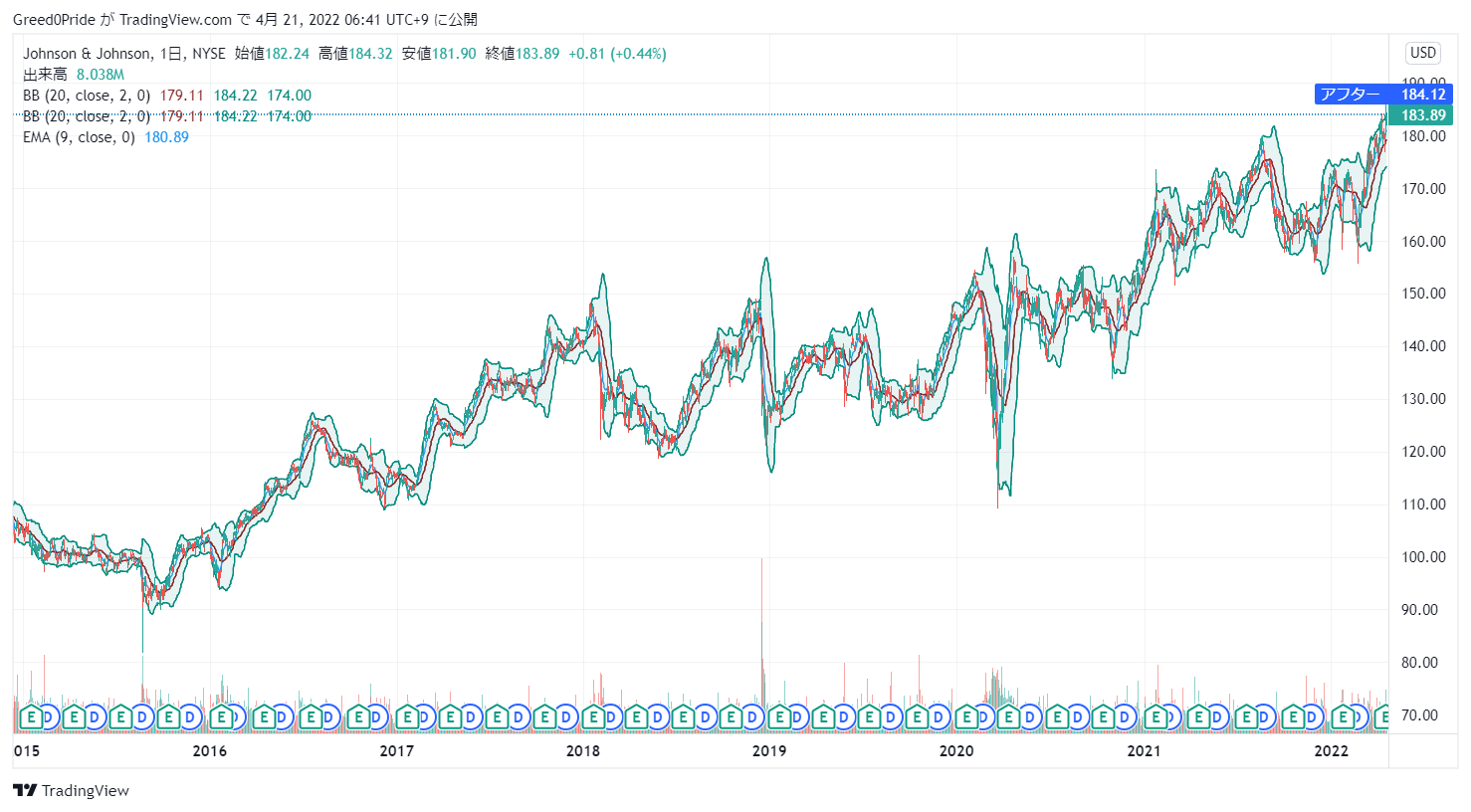

ジョンソン・エンド・ジョンソン (NYSE:JNJ)株価

ジョンソン・エンド・ジョンソン (NYSE:JNJ)2022年第1四半期決算説明会

Call participants:

Joe Wolk — Executive Vice President, Chief Financial Officer

Jessica Moore — Vice President, Investor Relations

Larry Biegelsen — Wells Fargo Securities — Analyst

Ashley McEvoy — Executive Vice President, Worldwide Chairman, Medical Devices

Chris Schott — J.P. Morgan — Analyst

Jennifer Taubert — Executive Vice President, Worldwide Chairman, Pharmaceuticals

Joanne Wuensch — Citi — Analyst

Chris Shibutani — Goldman Sachs — Analyst

Louise Chen — Cantor Fitzgerald — Analyst

Josh Jennings — Cowen and Company — Analyst

Terence Flynn — Morgan Stanley — Analyst

Thibaut Mongon — Executive Vice President and Worldwide Chairman of Consumer Health

Matt Miksic — Credit Suisse — Analyst

Geoff Meacham — Bank of America Merrill Lynch — Analyst

Danielle Antalffy — SVB Leerink Partners — Analyst

More JNJ analysis

2022年4月19日 午前8時30分

オペレーター

おはようございます、ジョンソン・エンド・ジョンソンの2022年第1四半期決算カンファレンス・コールにようこそ。[オペレーターの指示】この通話は録音されています。ご異議のある方は、この時点で切断していただいて結構です。[オペレーターの指示】これより、カンファレンスコールをジョンソン・エンド・ジョンソンに引き継ぎたいと思います。

始めてください。

ジョー・ウォーク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

おはようございます。ジョンソン・エンド・ジョンソンのエグゼクティブ・バイス・プレジデント兼最高財務責任者のジョー・ウォークです。本日は、当社の2022年第1四半期決算と2022年通期見通しについてご講演いただき、ありがとうございます。前回の電話会議以降、世界では多くのことが変化しましたが、ジョンソン・エンド・ジョンソンにとっては変わらないことが多くあります。

当社は引き続き確実な成長を実現し、有意義なフリーキャッシュフローを生み出すことで、パイプラインへの投資と前進を可能にし、60年連続の増配を実現し、ヘルスケアの全体像にプラスの影響を与え続けています。しかし、私たちの住む世界に影響を及ぼしている現在の出来事を認識するために、しばらくの間、時間を割くことが重要です。現在、中国での感染者急増に見られるように、私たちは世界的な大流行に対処していますが、ウクライナでの戦争によってもたらされた苦難が増加していることも認識しています。私たちは、従業員とその家族の安全を第一に考えています。

私たちの信条と目的に基づき、これらの危機の影響を受けているすべての人々に心を寄せ、両者の一刻も早い解決を願っています。それでは、第1四半期の業績について、IR担当バイスプレジデントのジェシカ・ムーアに番組を託したいと思います。

ジェシカ・ムーア — インベスター・リレーションズ担当バイス・プレジデント

ありがとう、ジョー。詳細の説明に入る前に、少しロジスティックスを。このレビューはウェブキャストで提供されており、ジョンソン・エンド・ジョンソンのウェブサイトの投資家向けセクション(investor.jnj.com)からアクセスできます。また、本日のプレゼンテーションや関連スケジュールなど、追加資料もご覧いただけます。本日のプレゼンテーションには、特に当社の将来の営業および財務業績、ならびに当社のコンシューマーヘルス事業の予想される分離に関する、将来予測に関する記述が含まれていることにご注意ください。

本日のプレゼンテーションに含まれる注意事項には、当社の実際の業績がこれらの予測とは大きく異なる可能性のあるリスクや要因が明示されていますので、ご確認ください。特に、COVID-19の流行期間や想定される影響、その他の市場力学については、大きな不確実性が存在します。つまり、結果はいつでも変化する可能性があり、COVID-19が当社の業績および見通しに及ぼすと考えられる影響は、本日現在入手可能な情報に基づく最善の見積もりです。これらのリスク、不確実性およびその他の要因の詳細については、当社の2021年度フォーム10-Kを含むSEC提出文書に、本日の議論に利用した非GAAP財務指標と最も比較可能なGAAP指標との調整表とともに記載されています。

これらの資料は、investor.jnj.comでもご覧いただけます。本日説明したいくつかの製品および化合物は、戦略的パートナーとの共同開発、または他社からのライセンスを受けています。このスライドは、そうした関係性を示すものです。本日の議題に移り、私は会社および3つのセグメントの第1四半期の売上と損益の結果をレビューします。

続いて、ジョーが事業および財務に関する補足説明を行った後、キャッシュ・ポジションの概要、資本配分の優先順位、2022年に向けた最新のガイダンスをお伝えします。残りの時間は、皆様からのご質問にお答えします。質疑応答では、ジョーに加え、医療機器部門エグゼクティブ・バイスプレジデント兼ワールドワイド・チェアのアシュリー・マッケボイ、コンシューマーヘルス部門エグゼクティブ・バイスプレジデント兼ワールドワイド・チェアのティボー・モンゴン、医薬品部門エグゼクティブ・バイスプレジデント兼ワールドワイド・チェアのジェニファー・タウベートが参加します。皆様からいただいたご意見をもとに、今期はいくつかの改良を加えています。

第一に、clinicaltrials.govからのデータ収集作業を効率化するために、医薬品パイプラインの初期段階の臨床試験情報を一部提供することにしました。次に、各部門の詳細な業績解説をお伝えするのではなく、重要なビジネス・ドライバーを要約し、質疑応答の時間を多く取りたいと思います。詳細なセグメント別のコメントは、決算説明会でご覧いただけます。ウェブキャストは最大60分程度を予定しています。

それでは、第1四半期の業績についてご説明します。2022 年第 1 四半期の全世界売上高は 234 億ドルで、2021 年第 1 四半期に比べ 5%増加しました。為替の影響が2.7ポイントマイナスとなったため、換算通貨の影響を除いたオペレーション売上高の伸びは7.7%増となりました。米国では、2.7%の増収となりました。

米国以外の地域では、7.2%の成長となりました。米国外におけるオペレーション売上は12.6%増加し、為替によるマイナス影響は5.4ポイ ントとなりました。買収と売却の影響を除いた調整後売上高は、全世界で7.9%、米国内で2.8%、米国外で12.9%の成長となりました。次に収益について説明します。

当四半期の当期純利益は51億ドル、希薄化後1株当り利益は1.93ドルでした(前年同期は2.32ドル)。両期間の税引き後無形資産償却費と特別項目を除いた調整後純利益は71億ドル、調整後希薄化後1株当たり利益は2.67ドルとなり、2021年第1四半期と比較してそれぞれ3%と3.1%の増加でした。事業ベースでは、調整後希薄化後1株当たり利益は6.2%増となりました。次に、事業セグメントの売上高業績のハイライトについてコメントします。

特に明記しない限り、引用した比率は2021年第1四半期との比較における事業売上高の増減を表しており、したがって、為替変動の影響は除外しています。2022年以降、これまで医薬品セグメントに計上されていた一部の一般用医薬品は、コンシューマーヘルスに再分類されました。これらの製品は、四半期あたりおよそ1億ドルの売上に相当します。過年度の修正再表示については、売上高の明細をご参照ください。

また、2021年10-Kに記載されているとおり、1月より、医療機器セグメントはMedTechと表記されるようになりました。コンシューマーヘルスを始めとして 全世界のコンシューマーヘルスの売上高は36億ドルで、米国では3.4%減、米国外では4.1%増となり、0.8%増となりました。買収及び売却の影響を除くと、全世界での成長率は1.6%でした。

コンシューマ・ヘルス事業では、主にスキンヘルス&ビューティー事業における原料及び包装資材の供給不足と人手 不足による業界全体の外部供給不足の影響を受け、全世界で約280bp、米国で約500bpのマイナスとなりました。これらの制約を調整した結果、コンシューマーヘルス部門は、主にタイレノール、モトリン、上気道感染症治療剤 の売上増加により、OTC医薬品が市場を上回る伸びを示したことから、堅調な業績を達成することができました。次に医薬品セグメントです。全世界の医薬品売上高は、米国で2.9%、米国外で16.7%増加し、129億ドルとなりました。

ベース医薬品の成長は、当社の幅広い製品ポートフォリオと強力な商業的実行力によってもたらされ、当四半期に2桁成長を達成した6資産を含め、市場を上回る調整後の営業売上の成長を実現することができました。ベースビジネスの成長は、Darzalex、Tremfya、Stelara、Erleada、および当社のパリペリドン長時間作用型ポートフォリオの好調によるものです。この成長は、レミケードとザイティガによるLOEの圧迫、ImbruvicaとXareltoの売上減少により、一部相殺されました。ダーザレックスは、皮下投与製剤の浸透と全治療ラインおよび全地域での有意なシェア拡大により、売上高が40.3%増加し、非常に力強い事業成長を続けています。

インブルビカは、特に米国における新規経口剤との競争激化により、全世界で3.9%の売上減となりました。インブルビカは、世界的に市場リーダーとしての地位を維持しており、米国以外では、競争圧力が続いているにもかかわらず、引き続き成長を牽引しています。ザレルトの売上は米国で13.8%減少しました。これは主に、不利な前期の価格調整と患者アクセス費用の増加によるものですが、継続的な需要と市場成長により一部相殺されました。また、COVID-19ワクチンは当四半期の売上に約5億ドル寄与しました。

これらの結果から、当社は2022年に11年連続で市場を上回る調整後営業利益成長率を達成できると確信しています。次に、メディカル・テクノロジー部門に目を向けます。全世界の医療機器売上高は70億ドルで、米国で5.6%増、米国外で11.1%増となり、8.5%増となりました。買収・売却の影響を除くと、全世界での成長率は8.6%でした。

当四半期は、市場の回復、重点的な事業戦略、差別化された新製品により、11 の優先プラットフォーム の大半において市場シェアが拡大または維持され、好調な業績が達成されたと考えています。我々は、様々な市場におけるCOVID-19の復活による選択的手術への潜在的な影響を引き続き注視しています。このセグメントの業績を説明する前に、高成長市場セグメントに参入し、ポートフォリオ全体でデジタル技術の構築を継続するという当社の目標を示す、第1四半期の注目すべきメドテックイベントをいくつか紹介したいと思います。CrossRoads Extremityは、急成長中の足・足首の整形外科市場で外反母趾とハンマートゥのソリューションを提供し、Cuptimizeは、VELYSデジタル手術プラットフォームの接続技術に新たに追加される予定です。

このカスタマイズソリューションは、股関節全置換術を必要とする一部の患者さんにおける脊椎と骨盤の間の異常な動きの影響をよりよく理解し対処するための使いやすいツールを外科医に提供するよう設計されており、骨盤の傾きに関連する脱臼のリスク軽減に役立つ可能性があります。また、ファスト・カンパニーがジョンソン・エンド・ジョンソン・メドテックを2022年の「世界で最も革新的な健康企業」トップ10に選出したことをお伝えします。これは、メドテックの成功と画期的な科学革新を提供し、デジタル化が進む世界で健康を再想像するという取り組みが評価されたものです。インターベンショナル・ソリューションズのフランチャイズは、電気生理学における新製品の成功、商業的な実行、継続的な市場の回復を主な要因として、米国およびOUS地域の両方で2桁の成長を達成し、世界的に17.4%の2桁成長を達成しました。全世界の外科手術は、市場シェアを拡大し続けている創傷閉鎖術とバイオサージェリーの好調に牽引され、5%増となりました。

Monarch を使用した手術は発売以来 14,000 件を超え、患者の治療レジメンに Monarch 技術が採用されていることが継続的に証明されています。整形外科領域は、COVID-19 の回復、米国の外来手術センター(ASC)での継続的な普及、股関節ナビゲーション VELYS の強化、ロボット支援ソリューション VELYS、セメントレス膝システム tune などの新製品発売による普及により、全世界で 5.6%の成長を達成しました。この成長を一部相殺したのは、米国における脊椎手術の軟化でした。ビジョン・フランチャイズは、全世界で 2 桁成長を続け、今期は 13.9%の成長となりました。

コンタクトレンズの世界的な成長率10.6%は、市場をリードするAcuvueポートフォリオが引き続き好調なこと、コマーシャルイニシアチブの成功、Acuvue Oasys MultifocalやAcuvue Define Freshなどの最近発売した製品などを反映したものです。サージカルビジョンは、市場の回復と、Tecnis EyhanceやTecnis Synergyなどの最近発売された製品の成功によるシェア拡大により、米国と欧州の両方で20%を超える成長を達成し、グローバルで23.8%の成長を記録しました。なお、各分野の売上高に関する補足説明はスライドに記載されています。次に、2022年度第1四半期の連結損益計算書についてご説明します。

前年同期と比較して変化した注目すべき項目をいくつか挙げたいと思います。製品売上原価は、メディカル・テクノロジー事業における不利なミックスとコンシューマー・ヘルス事業におけるコモディティ・インフレに牽引され、70ベーシスポイント減少しています。販売費及び一般管理費は、コンシューマーヘルス事業におけるブランドマーケティング費用の増加及び医薬品事業 におけるブランドマーケティング費用の計上時期のずれにより、110 ベーシス・ポイントのマイナスとなりました。当社は引き続き競争力のある水準の研究開発に戦略的に投資しており、当四半期は売上高の 14.8%を投じました。

これは、主に医薬品と医療技術におけるポートフォリオの進展によるもので、前年同期比8.9%増の35億ドルを投資しました。研究開発の過程では、前回の SEC への提出資料で開示したとおり、XBiotech 社から取得した治験薬ベルメキマブに関連する特定の適応症の減損費用 6 億 1,000 万ドルを反映しています。この減損は、アトピー性皮膚炎に対するベルメキマブの有効性データにもとづく開発を中止したことに よるものです。

その他の収益・費用の項目は、2021 年第 1 四半期の 882 百万ドルの純利益に対し、2022 年第 1 四半期は 102 百万ドルの純利益となりました。この減少は、2021年のドキシル、ケイレックス、エブラの売却に伴う前年の利益、有価証券の未実現損失の増加、コンシューマーヘルス部門の分離費用などの積み重ねによるものです。これは、従業員給付制度に関連する有利なリターンにより一部相殺されました。当四半期の税金については、実効税率は前年同期の 16.6%に対し、12.2%となりました。

この税率低下は、主に、前年同期に売却益があったのに対し、未実現有価証券評価損の増加およびベルメキマブ知的財産研究開発の減損により米国の利益が減少したことによるものです。特別損益を除いた実効税率は、前年同期の 16.5%に対し、13.3%となりました。具体的な税金の詳細については、近々提出する第1四半期の10-Q報告書をご覧ください。最後に、スライドの枠内に、無形固定資産償却費と特別損益の影響を除いた調整後税引前利益、当期純 利益、1株当り利益について記載しています。

次に、調整後税引前利益をセグメント別に見ます。2022年第1四半期は、プロダクトミックス、商品インフレ、ブランドマーケティング費用の増加、研究開発におけるポートフォリオ進行、前年の事業分離による利益との比較により、企業の調整後税引前利益の対売上高比率は37.1%から35.1%に減少しました。医薬品分野のマージンは、主にブランドマーケティング費用の計上時期及び研究開発における一般的なポー トフォリオの進捗により、前年同期の 45.5%から 44.1%に減少しました。医療機器のマージンは、プロダクトミックスの悪化により、30.6%から27%に減少しました。

最後に、コンシューマーヘルス部門のマージンは、コモディティ・インフレとブランド・マーケティング費用の増加により、26.8%から22.1%に減少しました。以上で、ジョンソン・エンド・ジョンソン第1四半期決算の売上・利益部分を終わります。それでは、ジョー・ウォルクに電話を戻させていただきます。

ジョー・ウォルク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

今ジェスが述べたように、ジョンソン・エンド・ジョンソンは、インフレ圧力や投入コストの上昇など複数のマクロ経済的逆風を克服しつつ、長期的成功のための事業投資を継続し、当四半期に堅実な業績を達成しました。これらの外部的な課題には、特定の商品の入手制限や価格上昇、人件費、エネルギー、輸送コストの上昇などがあります。これらの影響は全社に及んでいますが、特にコンシューマ・ヘルス事業で顕著です。これらの影響は、2022 年 12 月末まである程度続くと予想しています。

しかし、コスト改善策、戦略的な価格引き上げ、外部供給パートナーとの契約交渉など、緩和策が進行中です。当社は、消費者や患者さんが求め、必要とする製品、医薬品、治療法の供給を維持することに全力を尽くします。次に、当四半期のセグメント別概況と主な出来事について説明します。メディテク事業は、調整後営業利益で約9%の伸びを示し、当社の企業業績を牽引しました。

当社は引き続きこの事業を推進し、社内外でのイノベーションを通じてパイプラインの価値を高めています。当四半期、世界の多くの地域で COVID 規制が緩和され、外科手術が着実に増加したことは喜ばしいことですが、状況は流動的であり、注視が必要であると認識しています。2021年に20以上の主要な新製品を発売したことを踏まえ、メドテック社は、Affixium 3DP技術を用いたセメントレス固定式ベアリング膝Attuneと内側安定化膝システムAttuneという2つの新しいイノベーションを、当社のポートフォリオに追加することを発表しました。医薬品事業では、先ごろ発表した「2021年ヤンセン米国透明性報告書」に示されるように、引き続き数量ベースの成長を実現しており、インフレ圧力にもかかわらず、ポートフォリオ全体で5年連続の価格引き下げを実現しています。

また、医薬品パイプラインの進展も継続しています。今期は、パートナーであるLegend Biotech社と共同開発した多発性骨髄腫治療用CAR-T療法、CarvyktiのFDA承認を取得しました。患者さんへの投与を開始するために、段階的アプローチでクリニックと提携しており、現在までのところ、肯定的なフィードバックが得られています。また、BCMA CD3バイセクシャル抗体TeclistamabをEMAに申請し、FDAから優先審査を受けており、多発性骨髄腫のポートフォリオをさらに拡大する可能性があります。

コンシューマーヘルス事業では、2022年の業績目標の達成に引き続き注力し、一般用医薬品事業では市場を上回る成長を継続し、スキンヘルス/ビューティー事業には主に影響を与えている業界全体の供給制約を乗り切ることができました。11月に発表した業界をリードする2つの新会社、新生ジョンソン・エンド・ジョンソンと新生コンシューマーヘルス・カンパニーの設立に関する活動には、引き続き大きな期待を寄せています。新生ジョンソン・エンド・ジョンソンのポートフォリオは、年間10億ドル以上の売上高を誇る25ブランドからなり、主要な治療分野やフランチャイズにおいて市場をリードする地位を確立し、多様性を維持することになります。ジョンソン・エンド・ジョンソンの財務の特徴である、明確な資本配分戦略、無機的成長への規律あるアプローチ、強固なバランスシートはそのままに、実行と臨床的に差別化されたイノベーションに焦点を絞る機会を創出することになるのです。

また、新生コンシューマーヘルス社は、強固な財務基盤を有し、より機動的な事業モデルを通じて新市場での可能性を実現し、さらなる成長を推進するための体制を整えていきます。新会社は、科学的根拠に基づくイノベーションと、消費者中心の強化されたデジタル・ソリューションを引き続き提供します。コンシューマーヘルス事業分離チームは、独立した新会社の設立に向けた取り組みに関して大きな進捗を見 せています。前述のとおり、様々な分離の道筋に関する選択肢を残すために、コンシューマーヘルス社に固有の新たな財務情報 を開示することはできません。

当社の時間軸に変更はありません。今後数ヵ月以内に、コンシューマーヘルス社の新会社の主要な経営幹部の人事を発表し、本年半ば頃に新会社の社名と本社所在地を提示する予定です。また、2022 年下半期に、新たな道筋と、精緻な立ち上げコストや短期的なディスシナジーの可能性など、該当する財務情報 を提供する予定です。最後に、これまでのコミュニケーションと同様に、私たちは2023年に分離を実行する予定です。

私たちは、規制の枠組みを遵守し、重要な決定事項に関する透明性のある最新情報を適時に提供することに引き続き取り組んでいきます。次に、キャッシュ・フローと資本配分についてご説明します。当四半期のフリー・キャッシュ・フローは約34億米ドルとなりました。当四半期末の現金・預金および有価証券は約300億ドル、借入金は約330億ドルで、純有利子負債は約30億ド ルとなりました。

当社の資本配分の優先順位に変更はありません。社内改革は引き続き当社の将来の成長に不可欠であり、最優先課題です。当四半期、当社は研究開発投資を前年同期比で約 9%増加させました。また、現在のポートフォリオを補完するために、当社の能力を高め、ポートフォリオのギャップを解消し、あるいは高成長市場で活躍しながら、堅実な財務リターンをもたらす買収の機会を引き続き評価しています。

先ほど申し上げたとおり、当社は本日、取締役会において四半期配当金を1株当たり1.06ドルから1.13ドルに60年連続で増額することを決議しました。2022 年通期ガイダンスと主な検討事項に移ります。まず、1月のガイダンスからアップデートされた唯一の項目である、当社のCOVID-19ワクチンと為替影響についてコメントします。COVID-19ワクチンについては、世界的な供給過剰と発展途上国でのワクチンへのためらいから、市場の需要は現在厳しい状況にあるため、COVID-19ワクチンの販売に関するガイダンスを中断することを決定しました。

これにより、投資家の皆様は、現在および将来の投資価値を牽引する当社の中核事業の業績に焦点を当てることができます。なお、1月に発表した調整後1株当たり営業利益については、必要であればCOVID-19ワクチンによるささやかな利益影響を吸収し、ガイダンスを維持する予定です。為替に関しては、ご存知のとおり、当社は為替動向に関するガイダンスや予測は行っていません。しかし、為替が通期の業績に与える影響について、先週末の米ドルに対するユーロのスポットレートを1.08とした場合、1月のガイダンスに関連した計算と比較して、売上高で11億ドル、調整後1株当たり利益で0.25ドルの為替によるマイナスの影響が見込まれます。

通期の悪影響は、売上高で25億米ドル、調整後1株当り利益で0.45米ドルとなる見込みです。その他の項目については、1月に発表したガイダンスと同じです。繰り返しになりますが、当社は調整後1株当り営業利益のガイダンスを維持しています。当社は四半期ごとのガイダンスを提供していませんが、モデルを更新する際に当社が定性的な考察を提供することに価値を見いだされることを理解しています。

コンシューマーヘルス事業では、年間を通じて供給不足が続くと見込んでいますが、下半期はそのような状況にはなら ないと予想しています。その結果、下期の業績は上期よりも改善すると予想しています。医療機器事業では、第1四半期は想定を上回る回復を示しましたが、通期見通しはほぼ変更ありません。市場の回復と最近発売された製品の普及が続くと予想し、刻々と変化するCOVIDのダイナミクス、特に中国での症例急増を注視しています。

コンシューマーヘルス事業と同様に、下半期は上半期より好調に推移すると予想しています。念のため、成長率に関して、第2四半期は2021年のMedTechで最も好調な四半期でした。医薬品ベース事業への期待も変わりません。今年も市場を上回る調整後営業売上高の伸びを実現し、残りの期間を通して比較的安定した成長を遂げると予想しています。

要約すると、ジョンソン・エンド・ジョンソンは、マクロ経済の逆風に対処しながらも、堅実な年明けを迎え、私たちのビジネスに自信を持ち続けています。私は、当社の信条であるステークホルダーに当社の革新的なヘルスケアソリューションを提供することに注力している144,000人のグローバル社員の継続的な努力に感謝したいと思います。彼らの揺るぎない献身と支援は、これからも人々を鼓舞し続けます。そして、経営陣を代表して、感謝の意を表したいと思います。

それでは、ワールドワイド チェアのアシュリー・マッケボイ、ティボー・モンゴン、ジェニファー・タウベールをお迎えし、 皆様のご質問にお答えしたいと思います。ケビン、指示を出して、質疑応答の回線を開いてください。

質疑応答

オペレーター

[最初の質問は、ウェルズ・ファーゴのラリー・ビーゲルセンさんです。ただいまよりライブでお聞きします。ラリー・ビーゲルセン — ウェルズ・ファーゴ証券 — アナリスト

おはようございます。質問を受けてくださってありがとうございます。いろいろなところに行ってみたいですね。でもジョー、私はM&Aから始めます。

テープでのあなたのコメントによると、あなたはM&A、特にデバイスのために現金を投入することを熱望しているようですね。そこで、あなたかAshleyに、この分野でのあなたの考え方と、検討すべき機会の種類について、もう少し詳しく説明してもらえますか? デバイスの分野で同業他社のトップに立つというお話がありましたが、そのためには比較的大きな企業が必要なようです。そのためには、比較的大規模な取引か、針を動かすための一連の中小規模の取引が必要と思われます。これは妥当な考え方でしょうか?ご質問をありがとうございました。

ジョー・ウォーク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

まずはラリーから、次にアシュレイから、医療機器に特化した考えを伺います。ラリーに答える前に、4月13日だったと思いますが、あなた方が発表した為替報告書について、あなた方とそのチームを賞賛したいと思います。あれは……本当に把握するのが難しいテーマです。

医療機器業界にとってどのような意味を持つのか、あなた方は素晴らしい仕事をしてくれました。本当に素晴らしい報告書でした。よくやった。キャッシュについては、1月にお聞きしたとおり、純負債が最低水準に達しています。

また、私たちは非常に積極的に活動しています。ティボー、ジェニファー、アシュレイの3人が持ち込んでいるアイデアについて話を聞くことができます。私たちは、これまでと同じ原則を持ち続けています。私たちは、戦略的な適合性を確認したいのです。

つまり、私たちには能力があるということです。科学的な専門知識もあります。おそらく、私たちの規模が、その資産に現在ある場所よりも価値を付加しているのでしょう。そして、リスクに対する補償、つまり株主のために負っているリスクに対する補償を確実に行いたいと考えています。

私は、サイズに過度にとらわれないようにしています。ジョンソン・エンド・ジョンソンは、率直に言って、数多くの小規模な買収によって築き上げられた企業です。しかし、私たちは戦略的なメリットと財務的な価値の創造を見極め、すでにダイナミックな社内ポートフォリオとパイプラインに追加することに関して、何かが小さすぎる、大きすぎるということにはとらわれません。アシュリー、もしよろしければ……。

Ashley McEvoy — エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン、医療機器担当

はい。ラリー、M&Aの話をする前に、今期の医療機器に関するマクロ的な考えをお聞かせください。今期の結果には満足しています。

市場回復の前向きな兆しが見られました。COVIDが消滅したわけではありませんが、世界の医療システムは波が来るたびに抵抗力を増しています。ご存知の通り、世界はパンデミックに対処するための体制を整えており、率直に言って、ジョンソン・エンド・ジョンソンも同様です。ですから、第1四半期に、市場を上回る業績を達成する道を歩み続けていることを確認できたことは励みになります。

これはいわば規模の大きな成長であり、10億ドル規模の11のプラットフォームがあり、そのほとんどがシェアを拡大または維持しています。また、4つの地域すべてにおいて、4つのフランチャイズすべてで売上が堅調に伸びました。特に、ビジョン・サージェリー、ビジョン・ケアともに2桁の業績で市場シェアを伸ばしており、アキュビューとテクニスのイノベーションがその原動力となったことは喜ばしいことです。当社は電気生理の分野では世界的なリーダーですが、この分野ではまだ浸透が十分ではありません。

11 年連続で 2 桁の業績を達成し、シェアを大幅に拡大しました。バイオサージェリーでは世界のリーダーです。この事業は、臨床的に差別化されたポートフォリオに牽引され、ほぼ10%の伸びを示しました。そして最後になりますが、股関節と膝関節の両方で、ASCのような新しい医療施設に浸透したことにより、関節の業績が好調に推移しました。

ですから、今後を考えるとき、FDAの承認を得た初の薬剤溶出性コンタクトレンズ、アキュビュー・セラビジョンのように、イノベーションにおけるオーガニックなアジェンダに勇気づけられると思います。先ほどJoeが申し上げたように、固定式ベアリングの2つの製品で膝の高成長分野を補強し、セレノバスではバルーンカテーテルのエンボガードを発売しました。また、ロボティクスとデジタル手術の推進にも力を入れています。Monarchは1万4,000症例、新しい適応症の大きなパイプライン、そしてVELYSは2,000症例以上を完了したとお聞きしています。

M&Aの将来について考えるとき、ラリー、私たちはタックインを続け、患者体験を本当にデジタル化するつもりです。例えば、ナビゲーションを使った正確な治療を行うことで、転帰を改善するカスタマイズについてお話しましたね。例えば、神経血管のように急成長している分野への参入を今後も続けていくつもりです。

運営担当者

ありがとうございました。次の質問はJ.P.モルガンのクリス・ショットさんからお願いします。ただいま、お電話を受付中です。

Chris Schott — J.P.モルガン — アナリスト

そうですね。ありがとうございます。アシュリーさん、医療技術についてのコメントの続きです。中国について、現在の事業への影響と、中国市場の見通しについて、特にロックダウンを見て、具体的にコメントできますか?それから、核心的な質問ですが、Imbruvicaについてです。

処方箋の減少が始まっているようです。今後、どのような動きが予想されるのか理解したいと思っています。特に米国市場において、この侵食は続くと予想されますか?それとも、処方箋のトレンドが少し安定し始めるような力学が働くとお考えですか?ありがとうございました。

Ashley McEvoy — エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン、医療機器担当

そうですね。もちろんです、クリス。まず、中国では非常に強力で健全なビジネスが展開されていると言えるでしょう。私たちは、中国の医療機器業界では世界第1位です。

外科、整形外科、インターベンショナル、ビジョンなど、非常に多様なポートフォリオを持っています。3月は、特に上海やその他の地域でウイルスが急増し、ロックダウンが発生したため、影響を受けたと思われます。この影響は4月も5月も続くと予想しています。しかし、これまで見てきたように、中国はもう少し早く落ち込むかもしれませんが、回復も早いと思います。

中国には強力なリーダーシップがあり、治療を必要とする患者さんがたくさんいます。2番目の質問については、ジェニファー・タウバートにお願いします。

ジェニファー・タウバート — 医薬品部門エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン

素晴らしい。ありがとうございます。クリス、そして皆さん、こんにちは。医薬品事業について少しコメントをしてから、Imbruvicaに関する質問に移りたいと思います。

まず、医薬品事業についてですが、全世界で129億ドルの売上高を達成したことは、本当に誇らしいことです。調整後の営業利益成長率は9.3%と、間違いなく市場水準を上回っています。そして、世界売上高が120億ドルを超えるのは、これで6四半期目となります。世界全体を見渡すと、各地域のポートフォリオ全体において、特にEMEA、アジア太平洋地域、中南米で力強い成長を遂げています。

当四半期中、当社は主要ブランドの価値を最大化し続け、Darzalex、Erleada、Tremfya Invega Sustenna、Spravato、Edurantなど6ブランドで2桁の大幅な成長を遂げました。1つ目は、再発・難治性多発性骨髄腫の患者さんに対する当社初の細胞療法であるCarvyktiのFDA承認です。EUにおけるTeclistamabの申請について言及しました。カベヌバは、ウイルス学的に抑制された成人および青年におけるHIVの治療薬として、2ヶ月に1回の投与という適応症の拡大がFDAにより承認されました。

また、Tremfyaについては、乾癬と関節症性乾癬の適応症と、クローン病とUCを対象とした第2相試験で得られた素晴らしいデータが発表されました。イムブルビカについては、売上は3.9%減となりましたが、これは米国での話です。米国以外では、売上は4.5%増加しています。米国では、競合他社が多数参入してきたことと、市場が軟調であったことが業績に影響を与えました。

まだ、COVID 導入前の水準まで市場が完全に回復していないようです。イムブルビカについては、イムブルビカは成人のCLLおよびその他のB細胞性悪性腫瘍の標準治療を大きく変えました。そして、5年後の全生存率と高率の無増悪生存率を示し、最大8年間の安全性追跡調査を実施した唯一のBTKIです。ですから、私たちは、この製品の有効性と安全性のプロファイルに、大きな自信を持っています。

本剤は市場シェアのリーダーであり、最も包括的に研究され、処方されているBTKIとして、世界中で25万人以上の患者さんに使用されています。ですから、私たちはこの資産を発展させるために努力を続けています。新しい適応症や新しい併用療法を導入することで、さらなる成長の機会があると考えています。また、ファーストラインとMCLについても検討し、それを前進させようとしています。

ですから、この市場では今後も強い競争が続くと予想されます。私たちは、Imbruvicaを信頼し、投資を続けています。

オペレーター

ありがとうございました。次の質問はシティのジョアン・ウエンシュからです。ありがとうございました。

Joanne Wuensch — シティ — アナリスト

おはようございます。ご質問をいただきありがとうございます。損益計算書の真ん中の部分について、複数の逆風が吹いている要因について、少し時間をかけてお話したいと思います。その管理についてどのようにお考えですか?どのようなレバーを引けばいいのでしょうか?また、このような環境の中で、主要部門の値上げをどのようにお考えですか?

Joe Wolk — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

はい。おはようございます、Joanne。ご質問をありがとうございます。ご質問の中心である営業利益率全体についてですが、第1四半期は、広告やプロモーションに対してもう少し積極的なアプローチをとる傾向があり、年間を通じてプロモーションの効果をトップラインの上昇につなげたいと考えています。

また、研究開発についても、医薬品のパイプラインやデジタル・ロボット手術の進展に伴い、今年は少し前倒しで行われます。医薬品では、ニポカリマブやRSVワクチンなど、非常に素晴らしい進捗状況でした。Teclistamabは予想より少し早く、Carvyktiも上市することができました。1月のガイダンスでは、健全なインフレが損益に織り込まれていました。

1月のガイダンスでは、健全なインフレが損益に組み込まれていましたが、今年に入ってからの4カ月間で、インフレの影響が10%から15%程度上向いたと見ています。ですから、まだ非常に管理しやすい状況です。繰り返しになりますが、先ほど申し上げたように、インフレ圧力や商品不足は第2四半期には少し落ち着き、今年の後半にはもっと顕著になると予想しています。もしそうならなくても、私たちの注意を引きつける材料であることは間違いありません。

私たちは、長期的な価値創造のニーズだけでなく、短期的な業績見通しも満たすことができるよう、適宜、経営資源を調整することができます。ですから、現時点では非常に扱いやすいと考えていますが、これは当然のことではありません。私たちは、コスト・イニシアチブ・プログラムに積極的に取り組んでいます。2つの会社の分離を視野に入れながら、技術やプロセスを合理化し、損益にテコ入れする方法を検討しています。

オペレーター

ありがとうございました。次の質問はゴールドマン・サックスのクリス・シブタニさんからお願いします。ただいまよりお電話を承ります。

クリス・シブタニ — ゴールドマン・サックス — アナリスト

ありがとうございます。おはようございます。このような機会を与えていただき、感謝しています。ジェニファーは医薬品部門を担当されているのでしょうか。

2つの製品に焦点を当てたいと思います。1つはStelaraで、もう1つはXareltoです。Stelaraについては、様々な適応症における基本的な力学についてもう少し詳しく教えてください。例えば、皮膚とIBDの成長傾向や見通しについて教えてください。Xareltoについては、準備段階でのコメントで患者アクセスについて言及されています。それが商業的ダイナミクスにどのような影響を与えるのか、もう少し詳しく教えてください。ありがとうございます。

Jennifer Taubert — 医薬品部門エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン

ご質問ありがとうございます。まずステラーラからお話しします。ステララの第1四半期の売上高は22億9,000万ドルで、9%の成長でした。

そして、ステララの強さを引き続き実感しています。米国以外では、ほぼ18%の成長でした。米国では、3.6%の成長でした。これは、米国でオミクロン・バリアントによる影響があり、人員配置に影響を及ぼしたためです。特に、より多くのリソースを必要とする医療提供の分野に影響を及ぼし、消化器系診療所はその一つでした。

クローン病と潰瘍性大腸炎について見てみると、当社のシェアポジションは依然として高く、非常に好調な勢いを保っています。クローン病で5ポイント、潰瘍性大腸炎で6ポイントのシェアアップを達成しました。ですから、本当に力強い伸びと勢いがあります。乾癬については、Tremfyaと乾癬および関節症性乾癬の非常に強い成長によって予想通り、ステララの売上が減少し始めると予想していましたが、予想通りの結果となっています。

ステララは、CD、クローン病、潰瘍性大腸炎において、今年も引き続き非常に前向きな見通しを持っています。同様に、Tremfyaについては、乾癬と関節症性乾癬で、この四半期に44.5%の成長が見られました。このように、全体として非常に素晴らしい業績となっています。イグザレルトについての質問です。

米国でのイグザレルトの売上は減少しました。これは主に、不利な前期の調整によるものです。これは、2021年に行われたプラスの調整によるものです。そのため、比較可能な売上はマイナスとなりました。

そのため、その大部分は、本当にそれが原因でした。イグザレルトについては、CADやPADといった最新の適応症はもちろん、心房細動やVTEといった適応症においても、引き続きシェアを拡大し、処方箋も伸びています。また、チャネルミックスも若干あり、低価格帯のチャネルでは340Bやメディケイドにシフトしています。

オペレーター

ありがとうございました。次の質問はカントル・フィッツジェラルドのルイーズ・チェンからです。ただいまより、お電話を承ります。

ルイーズ・チェン — キャンター・フィッツジェラルド — アナリスト

どうも 私の質問を聞いてくれてありがとう Carvyktiについてお聞きしたいのですが。Carvyktiに関連する製造の複雑さに対応する能力を確信する理由は何でしょうか?また、今年中に米国および世界でどれくらいの生産能力をオンライン化できるとお考えですか?ありがとうございました。

ジェニファー・タウバート — 医薬品部門エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン

ご質問ありがとうございます。Carvyktiの承認とこれまでの上市について、私たちは本当に誇りに思っています。私が言えることは、順調に進んでおり、私たちの期待通りになっているということです。私たちは本当に嬉しく思っています。

ご存知のように、これはカスタマイズされた治療法であり、サプライチェーンは文字通り患者さんごとに構築されます。細胞の採取から、加工・製造、最終製品の返送、そして最終的には治療センターで患者さんに注入するまでに、約4週間から5週間の期間を要します。前にも述べたように、患者さんや治療センターにとって予測可能で信頼できる経験を保証するために、私たちはこの上市を拡大するための思慮深い、段階的なアプローチをとっています。この分野では、市場で発売された他の製品から学ぼうとしました。

そして今のところ、本当に良いスタートを切ることができ、お客様からのフィードバックにも大変満足しています。そのため、治療センターの第一ラウンドを開始しました。これは、臨床試験で十分な経験を積んだ人たちと、患者さんのアクセスを確保するために全米に広く分散させた人たちによって行われました。現在、すべての注文と枠に取り組んでおり、実際に、患者さんへの点滴用に出荷された製品があります。

ですから、私たちは計画的かつ思慮深い責任あるアプローチで、この拡張を続けていくつもりです。さて、以前、レンチウイルスの話をしました。レンチウイルスは業界全体で不足しているため、再発・難治性患者を対象とした最初の上市と、ファーストライン治療に移行するための最終目標の両方で、需要に応えられるよう社内のあらゆる能力を拡大するための作業と投資も行っているところです。そのための内部管理も行っています。

以上、ご質問にお答えしました。

オペレーター

ありがとうございました。次の質問は、コーウェンのジョシュ・ジェニングスからです。ただいまよりお電話を承ります。

Josh Jennings — コーウェンアンドカンパニー — アナリスト

こんにちは、おはようございます。質問をお受けいただき、どうもありがとうございます。Joe, JoaquinがAshleyと彼女のチームをサポートし、メガデバイス部門の収益拡大を加速させると公言して以来、あなたの関心はM&Aの機会に向けられてきました。

しかし、デバイス部門の成長を促進するための内部投資の水準については、どのように考えるべきでしょうか? 研究開発費のうち、デバイス部門に配分される比率は公表されていません。しかし、私たちが持っているデータの1つは、2018年の研究開発費110億ドルのうち84億ドルが医薬品イニシアティブに使われたという、2019年の医薬品デーに関連したものです。ただ、つまり、ここ数年のデバイス事業への投資のレベルだけが上がっているのでしょうか?そして、それはさらに増加するのでしょうか?なお、Ashleyはこの質問を私たちのチームにはしませんでした。

Joe Wolk — 執行副社長、最高財務責任者

念のため、記録を確認するつもりです。しかし、もしホアキンがここに座っていたら、彼はイノベーションに関してすべてのビジネスをサポートするということを聞くことができると思うのです。私たちの名刺はイノベーションであり、重要で、差別化され、現在の標準的なケアを超えて、消費者のニーズも満たすような製品があれば、すべてのフランチャイズで成長を遂げることができると認識しています。アシュレイと彼女のチームの損益管理は見事でした。

彼らは、研究開発への投資を増やすことを意識していました。昨年は、意義のある新製品を20以上発売し、記録的な数字となりましたね。今年もおそらく、ほぼ同じような数字になると思います。このポートフォリオは、ほぼ10年前に製薬会社が行ったのと同じようなアプローチで、焦点を絞り、戦略的または競争的優位性を持っているため、それを活用することができる場所です。

アシュリー、もし何か追加したいことがあれば言ってください。しかし、確かにサポートは継続されていますが、損益計算書全体を通して投資レベルを管理するという点では、アシュリーと彼女のチームの功績が大きいと思います。

アシュリー・マケボイ — エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン、医療機器部門

ありがとう、ジョー。ジョシュ、私たちは競争力のある水準で投資を行っており、その実行状況には本当に満足しています。現在、1億ドル超のeNPVプロジェクトが27件、パイプラインにあります。3年前は6件でした。

パイプラインを中・高成長分野に集中させ、本当に実行することで、2022年に向けて良いスタートを切ることができました。

ジョー・ウォルク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

このことは、戦略的適合性と財務的価値の創造という基準を用いて、機会があれば無機的な機会を追加する自信を私たちに与えてくれます。つまり、社内のパイプラインを強化することで、買収市場での成功につなげたいと考えています。

Jennifer Taubert — 医薬品部門エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン

10-Kをご参照いただければと思いますが、研究開発費のセグメント別内訳を毎年公表しています。

司会

ありがとうございました。次の質問はモルガンスタンレー証券のテレンス・フリンさんからです。ただいまより、お電話を承ります。

Terence Flynn — Morgan Stanley — アナリスト

素晴らしい。質問をお受けいただき、ありがとうございました。ジェニファーさん、医薬品部門のCOVIDの回復についてもう少し詳しく説明していただけませんか。ガス旅行でスタッフの問題に触れたのは知っています [オーディオギャップ] 。

ジェニファー・タウバート — 医薬品部門エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン

そうですね。テリーからのコメントは、米国とCOVIDに関するものだと理解しています。昨年は12月に終了し、今年は1月から2月にかけて、オミクロンの変種が米国事業に影響を及ぼしました。その結果、すでに述べたように、多くの人が病気になり、人手不足に陥りました。

多くの人が体調を崩し、仕事に行くことができなかったのです。そのため、一部の市場では、より高度な、より集中的なリソースの設定が必要となり、受診の遅れや新規患者の受入開始の遅れが見られました。現在、3月末から4月初めにかけて、順調に回復しています。これは、昨年末から今年初めにかけてのことで、他のどの市場よりも米国に特化したものであることが期待されます。

ジョー・ウォーク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

ありがとう、Jennifer。Thibaut、消費者セグメントについて、またCOVIDがどのような影響を及ぼしているかについても、洞察をお願いします。明らかに、2020年と2021年の方がずっと波乱万丈だったと思います。しかし、今年の年初にはどのような状況になっていますか?

ティボー・モンゴン — コンシューマーヘルス部門エグゼクティブ・バイスプレジデント兼ワールドワイド・チェアマン

明らかに、COVIDが消費者の生活に影響を与え続けていることがわかります。そしてそれは、カテゴリーごとに差別化されたインパクトを持っています。今、私たちは特に中国に注目しており、中国の状況がどのように推移するかを見ています。COVIDは、消費者の行動をデジタルスペースやデジタルソリューションにシフトさせたと言えるでしょう。

そして、私たちのビジネスの大部分を占めるeコマース・チャネルの継続的な成長にもそれが表れています。このように、複数のチャネルを活用することで、より高い回復力を発揮することができます。とはいえ、世界中の状況がどのように変化していくのか、引き続き注視していく必要があります。

オペレーター

ありがとうございました。次の質問はクレディ・スイスのマット・ミクシクからです。ありがとうございます。

マット・ミクシク — クレディ・スイス — アナリスト

ありがとうございます。質問をお受けいただき、ありがとうございます。では、アシュレイにお願いします。第1四半期の医療機器と3月以降の軌道について、もう少し詳しく教えていただければと思います。

全体的にかなり素晴らしい成長を遂げたようで、その点についてはおめでとうございます。しかし、投資家はしばしば、整形外科や心臓外科、高度外科といった入院患者向けセグメントの違いや、米国におけるこれらのセグメントの回復速度が異なる可能性を把握しようと考えているのではないでしょうか?また、そこでは何が見られるのでしょうか?また、欧州や日本の海外先進国市場と米国の回復傾向との比較について、何かヒントがあれば教えてください。ありがとうございました。

Ashley McEvoy — エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン、医療機器部門

マット、ご質問ありがとうございます。2022年の4月になってもまだこの話をしているわけですから、このような状況の中で闘っている医療従事者の方々に対して、大きな謝意を表したいと思います。しかし、EMEAは第1四半期に見事に立ち直りました。EMEAの中でもかなり広い範囲で回復しています。

中国を除くアジアも回復し、米国も勢いを増しています。私はいつもアメリカの2つのデータポイントを例として見ています。例えば、米国では診断がどのように行われているか、次に外科手術がどのように行われているかを見ています。オミクロンが米国でヒットした1月頃は、診断系はほぼ横ばい、外科系は2桁近く、10%減というところだったでしょうか。

しかし、3月が終わるころには、診断が1桁台後半になり、外科手術も横ばいになってきました。米国では、4月には、心臓アブレーション、肥満治療、大腸手術に牽引されて、2019年のレベルより上に行くだろうと予想しています。

オペレーター

ありがとうございます。次の質問はバンク・オブ・アメリカのジェフ・ミーチャムさんからです。ただいまより、お電話を承ります。

Geoff Meacham — バンクオブアメリカ・メリルリンチ — アナリスト

やあ、みんな。おはようございます。質問をありがとうございます。2つほど質問させてください。

Jenniferさん、骨髄腫の市場では、もうすぐRevlimidのジェネリックが出ますね。ダーザレックスとの併用療法は標準的な治療法だと思いますが、今後、価格やシェアの観点から、より広範な市場の混乱をどのように予想されますか?それから、M&Aについて、ジョーに簡単にフォローアップをお願いします。消費者庁の分離による損益やキャッシュフローへの影響について、メドテックやファーマの大規模なBDやM&Aの計画にどの程度影響するでしょうか?ありがとうございました。

ジェニファー・タウバート — 医薬品部門エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン

ご質問にお答えして、多発性骨髄腫のポートフォリオについてお話しする機会をいただき、ありがとうございます。骨髄腫の市場を見てみると、今日まで治療法が進歩してきたにもかかわらず、この疾患の根底にある不均質性を考えると、まだ多くのアンメットニーズがあります。そのため、治療法の選択肢があることが本当に重要です。私たちが本当にやろうとしているのは、効果の高い、つまり非常に有効な治療法の強力なポートフォリオを持ち、実際に最終的に治癒を目指すことなのです。

ダルザレックスの市場を見てみると、ダルザレックス・ファスプロは、多発性骨髄腫の基礎治療薬として、本当に注目されています。そのため、他の薬剤やLOEなどとは無関係に、多くの併用療法やそのようなものがあります。だからといって、DarzalexとFasproのビジネスチャンスが根本的に変わるわけではありません。さらに、三重苦性多発性骨髄腫の治療薬として最近承認されたCarvyktiを加えることができるのは、非常に喜ばしいことです。

これは最終的に、再発・難治性多発性骨髄腫の患者さんにとって好ましい治療法になると考えています。また、Teclistamabの申請について触れました。これは世界で初めてのBCMA CD3特異的な薬剤です。この薬剤は、トリプルクラス治療を受けている患者さんで、Carvyktiが使えない、あるいは使えない患者さんにとって、素晴らしい選択肢になると考えています。

さらに、将来的には、これだけにとどまりません。Talquetamabも開発中で、これは最初の、そして最高クラスのGPRC5Dバイセシフィックの可能性があり、配列の組み合わせによって転帰が変わる可能性があると思います。このように、私たちのポートフォリオを見てみると、これらの資産は、互いに共食いするようなものではなく、相加的かつ補完的なものであると思います。そして、これらは、従来のどの治療法よりも、将来的に多発性骨髄腫を本当に変革するのに役立つ重要な進歩であると、私たちは本当に考えています。

Joe Wolk — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

Geoff、キャッシュフローとM&Aについてですが、2つのパートに分けてお答えします。短期的には、より強力な武器が必要な場合にそれを保証する信用格付けを有していると考えています。ご承知の通り、ここ数年のキャッシュフロー創出は新たなレベルに達し、数年前は170億ドル程度だったのが、200億ドル以上、あるいは200億ドル前後まで上昇しています。消費財メーカーが事業を展開する中で、これは双方にとって大きな意味を持つことになると思います。

在庫管理や債権管理など、キャッシュフローを改善する機会はまだあります。しかし、より高い成長セグメントへと移行すれば、適切な損益管理を行いながら、より高いレベルの売上成長で同様のキャッシュフローを生み出すことができると考えています。ですから、適切な機会があれば、中小規模の企業買収を行うことができると確信しています。また、コンシューマーヘルス部門にとっては、キャッシュフローを創出する機会に集中することができ、Thibautが述べたようなデジタル化された環境での目的に適った特定のレンズを通して、価値を生み出すことができるからです。

ですから、近い将来であれ、長期的であれ、私たちは今日のキャッシュと明日のキャッシュを活用するのに非常に良いポジションにいると思います。ケビン、もう1つ質問の時間をいただけますか?

オペレーター

確かに。最後の質問はSVB LeerinkのDanielle Antalffyからです。ただいまよりお電話を承ります。

ダニエル・アンタルフィ — SVB Leerink Partners — アナリスト

皆さん、おはようございます。お時間をいただきありがとうございます。アシュリーへの質問です。

ASCの普及率についてのコメントです。ASCの普及率についてですが、Ashley、医療現場がますます重要になる中、普及率の観点から見て、御社は市場に対してどの程度の位置にいるとお考えですか?また、ASCでの最近の成功は、今後数年間で、有意義な成長の原動力になるとお考えでしょうか?ありがとうございました。

Ashley McEvoy — エグゼクティブ・バイスプレジデント、ワールドワイド・チェアマン、医療機器部門

ありがとうございます。ご質問をありがとうございます。アメリカでは、ASCはまだ比較的普及率が低く、マクロ的には20%以下だと思いますが、私たちが知る限り最も急速に成長している分野だと思います。COVIDの環境では、安全で、より患者に優しい体験を提供するためにモデルが進化しており、病院に入りたくないという患者の気持ちに応えています。

ある種の手術は、早くから病院に行くようになりました。例えば、股関節、片頭痛、膝関節、脊椎はそれほど多くなく、複雑でもありません。明らかに、外傷のケースはまだ病院で起こっています。在庫管理、デジタル資産を利用したケアのパーソナライズ、術前・術後の摩擦の軽減など、資本効率の良いフローを実現するために、最近、ビジネスモデルの変更に取り組んでいます。

また、米国のASCでの多くの経験を、中国のTier 2やTier 3の都市で行っているケアにも活かしています。ですから、このチャネルは今後も進化し続けるだろうと楽観視しています。私たちは中国での競争力を高め、将来にわたって持続可能なビジネスモデルを確立していくつもりです。ありがとうございました。

ジェシカ・ムーア — インベスター・リレーションズ担当副社長

ダニエル、ありがとうございました。また、ご質問や当社への継続的なご関心をお寄せいただいた皆様に感謝いたします。時間の関係でお答えできなかった方々には申し訳ありませんが、必要に応じてインベスター・リレーションズ・チームに遠慮なくご連絡ください。それでは、最後にジョーから簡単なご挨拶をさせていただきます。

ジョー・ウォーク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

ありがとうございました。ジェス、ありがとう。ジェスが申し上げたように、皆さんからのご質問と、皆さんと対話する機会に感謝しています。最後に、来週4月28日に開催される年次総会で株主と対話する機会があることを、皆さんにお伝えしたいと思います。

また、ESGに対する当社のコミットメントに関する最新情報にもご注目ください。6月8日には、「ヘルス・フォー・ヒューマニティ」レポートを発行し、2025年の目標に対する進捗状況を詳細にレビューする予定です。お時間をいただき、またジョンソン・エンド・ジョンソンにご関心をお持ちいただき、ありがとうございます。素晴らしい一日をお過ごしください。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>