ノバルティス (NVS )2022年第2四半期決算説明会の日本語訳です。

市場予想より上回っており決算はクリアしています。主力品の伸びは好調の様ですし今後のパイプラインも魅力的です。

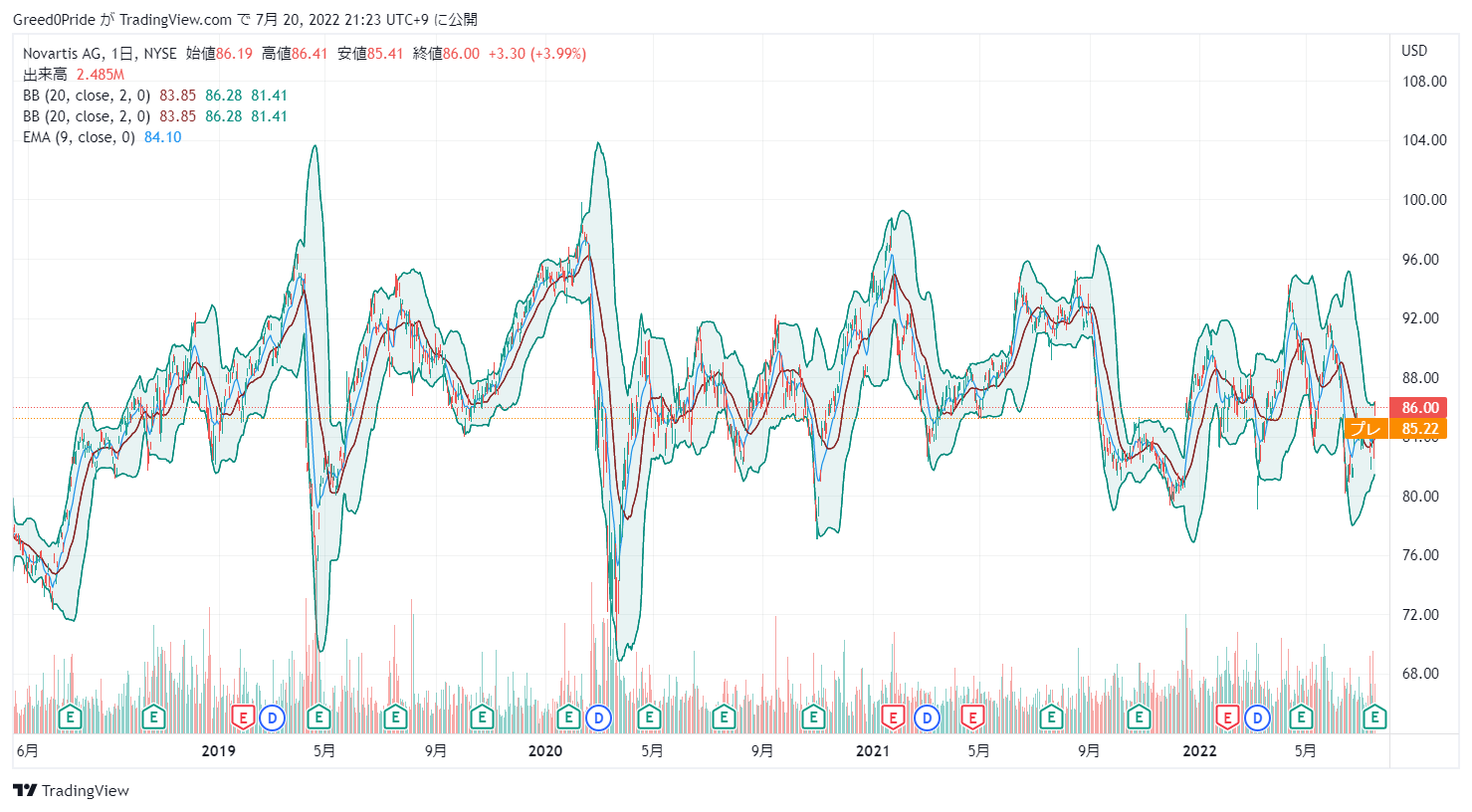

株価はレンジ内で推移しておりブレイクアウトを期待したいですね。

ノバルティス (NVS )株価

ノバルティス (NVS )2022年第2四半期決算説明会

Call participants:

Samir Shah — Global Head of Investor Relations

Vas Narasimhan — Chief Executive Officer

Harry Kirsch — Chief Financial Officer

Matt Weston — Credit Suisse — Analyst

Tim Anderson — Wolfe Research — Analyst

Richard Vosser — J.P. Morgan — Analyst

Emmanuel Papadakis — Deutsche Bank — Analyst

Graham Parry — Bank of America Merrill Lynch — Analyst

Steve Scala — Cowen and Company — Analyst

Florent Cespedes — Societe Generale — Analyst

Emily Field — Barclays — Analyst

Simon Baker — Redburn — Analyst

Kerry Holford — Berenberg Capital Markets — Analyst

Seamus Fernandez — Guggenheim Partners — Analyst

Andrew Baum — Citi — Analyst

Laura Sutcliffe — UBS — Analyst

Keyur Parekh — Goldman Sachs — Analyst

Naresh Chouhan — Intron Health — Analyst

Sarita Kapila — Morgan Stanley — Analyst

Peter Welford — Jefferies — Analyst

Wimal Kapadia — AllianceBernstein — Analyst

Richard Parkes — Exane BNP Paribas — Analyst

More NVS analysis

2022年7月19日午前8時00分

オペレーター

おはようございます、そしてこんにちは、ノバルティス2022年第2四半期決算発表カンファレンスコールとライブウェブキャストにようこそ。[Q&Aセッションを含む電話会議の録音は、電話会議終了後まもなく、当社のウェブサイトでご覧いただけます。それでは、グローバルIR担当のスミス・シャー氏にバトンタッチしたいと思います。

どうぞよろしくお願いします。

サミール・シャー — インベスター・リレーションズ グローバル・ヘッド

どうもありがとうございました。そして、この美しい夏の日に、ノバルティスの第2四半期決算のためにお集まりいただいた皆様に感謝いたします。始める前に、セーフ・ハーバー・ステートメントをお読みください。本日発表した情報には、既知および未知のリスク、不確実性、およびその他の要因を含む将来予想に関する記述が含まれています。

これらの要素により、実際の業績は、かかる記述に よって明示または黙示される将来の業績、経営結果、財務内容に関してこれらと大きく異なる結果となりうることをご承知おきください。これらの要因の一部については、当社が米国証券取引委員会に提出したForm 20-FおよびForm 6-Kによる直近の四半期業績報告書をご参照ください。それでは、ヴァスに電話をお繋ぎします。

ヴァス・ナラシマン — 最高経営責任者

サミール、本日の電話会議にご参加いただきありがとうございます。本日は、決算のご説明をさせていただきます。本日は、CFOのハリー・キルシュと、最高法務責任者のカレン・ヘイルが同席しています。スライド4は、本日発表した資料のとおり、第2四半期は各主要指標において堅調に推移しました。全社で5%の成長、サンドの革新的な医薬品、生産性向上のための課題を継続し、事業全体で堅調な中核営業利益の成長、恒常通貨での継続的なマージン拡大、そして変革プログラムによる削減見込み額を15億円に上方修正しました。

イノベーションのマイルストーンとしては、特にCMLの新薬であるScemblixの承認が引き続き進んでおり、CHMPの肯定的な意見も得られています。そして最後に、ESGの取り組みに関する3つのマイルストーンです。まず、「顧みられない熱帯病」に対する「キガリ宣言」の一環として、2億5,000万ドルの研究開発へのコミットメントを行いました。私たちは、「希望の光」プロジェクトを通じて、今後10年間にわたり臨床試験の多様性へのコミットメントを高めてきました。

また、MSCIからAAランクに格上げされ、業界内で上位4分の1の評価を得ることができました。そして、ESGプロファイル全体をさらに向上させるための努力を続けています。次のスライドでは、革新的医薬品の売上高について、米国および米国外の市場で一貫して成長しました。

革新的医薬品の売上高については、主に当社の主要な成長ドライバーに牽引され、米国および米国外の市場において一貫して成長しました。米国での売上は6%、米国外での売上は5%でした。グラフの右側にあるように、売上の59%は当社の主要な成長ドライバーによるものです。そして、これらの主要な成長ドライバーは、現在21%の成長率を示しています。

次のスライドに移って、当四半期をもう少し詳しく見ますと、主要な医薬品について、かなり一貫した業績が確認できます。もう少し詳しくご説明します。特に注目したいのは、2つの製品です。Kesimptaは非常に好調な四半期となり、多発性硬化症治療薬としての全体的なプロフィールを示すことができたと思います。

Kisqaliも乳がん、つまり転移性乳がんの患者さんで勢いを増しています。この点については、電話を通じてもう少し詳しくお話します。さて、次のスライドに移ります。私たちは、今後5年間、そしてそれ以降も、私たちが描いたような成長プロフィールを実現することができる、6つの重要な成長ドライバーに注目しています。

特に、CosentyxとEntrestoは、それぞれのピーク時の売上目標に向けて素晴らしい業績を続けています。グローバルな拡大を続けるゾルゲンマについては、さらに詳しくお話しします。キスカリについては、すでにお話したとおりです。Leqvioについては、強力な基盤を構築しており、将来的に大きな売上ポテンシャルを持つ製品になると考えています。

これら6つのブランドを合わせると、革新的医薬品の売上高の32%を占め、31%の成長率となっています。そして、このような成長の見通しに自信を深めています。スライド8に移り、コセンティックスをはじめとする各主要ブランドについて説明します。コセンティックスは、当四半期に12%の売上成長を達成しました。

コセンティックスの見通しについては、主要地域での着実な数量増に牽引され、引き続き2桁の成長を見込んでいます。米国、欧州、中国の主要地域で順調に販売量が伸びており、引き続き2桁成長を見込んでいます。コセンティックスの5つの適応症で70万人を超える患者さんを治療した今、私たちは臨床プロファイル全体に非常に自信を持っています。また、GRAPPAガイドラインをはじめとする重要なガイドラインの推奨を継続して得ており、IL-12/23を含む代替療法に対するコセンティックスの独自の有用性と本疾患の軸索症状への対応能力が強調されています。全体として、ピーク時の売上高は70億ドル以上となる可能性があると、私たちは確信しています。

これは、製品のグローバル展開とライフサイクル・マネジメントによってもたらされるもので、当四半期には欧州の小児科での承認など、いくつかの良い進展がありました。欧州では、ヒドラデンジン化膿症で申請中で、米国でも下期に申請する予定です。また、軸性脊椎関節炎を対象としたコセンティックスの静脈内投与試験で良好なデータが得られています。

そして最後に、コセンティックスのライフサイクル・マネジメントの一環として、関節症性乾癬を対象とした点滴静注を米国で実施する予定です。次のスライド9は、Entrestoについてです。Entrestoは、世界的にも米国でも非常にダイナミックな成長を続けています。

NBRxは毎週、力強い成長を続けています。現在、世界で700万人以上、米国では100万人以上の患者さんを治療し、病院、心臓病科、プライマリーケアで成長しています。このように、地域横断的に力強い成長を遂げています。私たちは、このブランドの今後の成長と、ピーク時で50億ドル以上の売上の可能性に自信を持っています。

治療可能な人口のうち、まだ3分の1しか治療を受けていません。そして、この薬がどのような場面で使用されるかにかかわらず、一貫して強力なプロフィールが確認されています。最後に、アンメットニーズの高い日本と中国において、高血圧症治療薬Entrestoが承認されたことは、今後の成長のための新たな機会を与えてくれます。次にスライド10、ゾルゲンスマについてです。

ゾルゲンスマは、SMAのような恐ろしい病気を劇的に治療する、一回限りの遺伝子治療の威力を示し続けています。最近、オーストラリア、スイス、ギリシャで保険適用が決定され、保険適用に前向きな姿勢を示しました。この施設は、当社の遺伝子治療ネットワークの能力をさらに拡大し、最新鋭の施設をオンライン化するもので、遺伝子 — AAV 遺伝子治療の分野での当社のリーダーシップを継続するものです。ゾルゲンマの今後の成長の原動力は、継続的なグローバル展開にあります。現在、43カ国で事業を展開しており、さらに拡大しています。

また、米国以外の国でも、より強力な新生児スクリーニングプログラムを可能にしたいと考えています。米国では新生児の97%がスクリーニングを受けていますが、ヨーロッパでは30%にすぎません。また、他の多くの地域でも、この数値は同等かそれ以下です。

より多くの新生児をスクリーニングすることができれば、ゾルゲンスマはこれらの赤ちゃんにとって最適な治療法であり、全体的な発達を正常化することができると考えています。ゾルゲンマを早期に投与したところ、15人中14人が一人歩きし、そのうち11人が正常な発達の範囲に入ったという、私たちの先行研究のデータを最近まとめたNature誌の記事で、そのことが確認されました。また、STEER試験とSTRENGTH試験の両方が順調に進んでいることにも触れておきたいと思います。また、2歳から18歳までのゾルゲンマの髄腔内投与については、2025年に申請することを引き続き視野に入れています。

さて、次のスライドですが、キスカリについては、引き続き2桁の成長を達成しています。43%の成長です。最近のデータでは、このブランドは強いプロフィールと強い成長プロフィールを持つようになってきていると見ています。臨床データに基づく牽引力が高まっています。

これについては、プレゼンテーションの後半でもう少し詳しくお話しします。ASCOでは、そのような状況を目の当たりにしました。今回もいくつかのデータセット、特に初回治療におけるOSを強調することができ、キスカリの強力なプロファイルを実証することができました。NATALEEアジュバント試験の主要解析は2023年に予定されていますが、引き続き計画通りに進んでいます。

これについては、パイプラインのセクションで詳しくお話しします。次のスライド12はKesimptaです。上市は継続しており、本当に好調な軌道を維持しています。米国での発売が加速しており、引き続き主要市場でのグローバルな供給に向けて取り組んでいます。

米国の需要は前四半期比18%増です。発売以来、3,200人の医師が導入しています。NBRxは42%も上昇しています。

このように、この医薬品は実にダイナミックに成長しています。そして、私たちはプロファイルと差別化を強化するために引き続き取り組んでいます。新しい延長データでは、Kesimptaを継続投与した患者さん10人のうち8人が疾患活動性を示さないことが実証されています。運用面では、迅速な治療開始の推進に引き続き取り組んでいます。

現在、患者さんは66日以内に治療を開始しており、80%の患者さんがこの目標を達成しています。また、77%の患者さんが12ヵ月後も治療を継続されており、このことは、この薬剤の効果と患者さんにとっての使いやすさを示していると思います。ですから、私たちはKesimptaの先行きに非常に期待しています。次にスライド13ですが、Leqvioについては、2022年の概要にあるように、今後数年間に予想される増加のための基盤を構築しています。

そして、2022年の残りの期間も、Leqvioの着実な立ち上げを期待しています。しかし、その土台作りがうまくいき始めていることを証明する重要なポイントがあると思います。まず、アクセスに関してです。そして、念のため申し上げますが、レクビオは医療給付の対象です。

現在、65%の患者さんが、私たちのラベルに沿った、あるいはラベルに近い形でカバーされています。これは発売後6ヶ月以内です。これは、PCSKモノクローナル抗体や最近発売された他の抗コレステロール治療薬など、関連する競合ブランドよりも高い数字です。また、これらのブランドは何年も前から市場に出回っています。

ですから、私たちが迅速なアクセスを推進できていることを実証していると思います。JCOは7月1日から実施されていますので、アクセスの観点からは、計画通り、あるいはそれ以上に順調に進んでいると思います。このことは、将来に向けて良い準備になると思います。

次に、購入しやすい価格についてですが、現在、メディケアパートBの患者さんで補助的な保険に加入されている方を含め、3分の2の患者さんがLeqvioの自己負担がゼロであることが確認できています。これにより、患者さんがコレステロールの低下から必要とされる利益を得られるよう、この薬の強力な普及と服薬アドヒアランスが可能になると、私たちは考えています。最後に、循環器内科医や関連病院、医療センターにおける本薬剤の物流と管理について、進捗がありました。レクビオを発注する拠点は、700カ所以上に増えました。

すでに55%のお客様がリピートオーダーをされており、深さを広げています。また、サービスセンターでは2,100枚、現在3,900人の患者さんが利用されており、利用が拡大していることがわかります。これらのことを総合すると、このブランドの将来は明るいと思います。そして、今年の下半期も、長期的な成長を可能にするための基盤づくりに取り組んでいきます。

次にスライド14、Pluvictoについてですが、最近上市した2つのがん領域の医薬品、PluvictoとScemblixについて説明します。Pluvictoの上市は、実に力強く進んでいます。そして、私たちの期待通り、あるいはそれ以上の成果を上げています。製造上の問題が改善され、バックログも解消されました。

6月には商業用および臨床用の供給を再開しました。7月にパーマネントAコードが付与されました。そして、10月に発効します。現在、被保険者の50%以上がカバーされています。

現在、100以上のRLT施設が稼動しており、40の施設が注文を完了しています。このように、当初から好調な軌道を描いています。今後数ヶ月間、この状態を維持したいと考えています。この薬は、これまでの臨床プロファイルから、さらなる拡大に向けて準備しています。

第3相試験は、タキサン系とホルモン感受性系のいずれも順調に進んでおり、タキサン系については年内に結果を出す予定です。製造のスケールアップも進行中です。インディアナポリスに新しい施設があり、来年後半にオンライン化する予定です。また、イタリアとニュージャージーでも生産能力の増強と拡張を進めています。

そして、Pluvicto、Lutathera、そして私たちのパイプラインにおいて、放射性リガンド療法が到達可能な患者集団が拡大し続けているため、物流がアクセスをサポートできるようにするための重要な投資を行っています。次のスライド15に移りますが、Scemblixも米国で非常に好調な立ち上がりとなっています。3,100万ドルの売上は、主に3rdラインでの売上です。3rdラインでのシェアは44%で、これは当社がこの薬を発売したばかりのことを考えると、良い指標だと思います。

Scemblixの今後の成長については、計画を上回って登録が進んでいるファーストライン試験によって牽引されるでしょう。ちなみに、この試験は治験責任医師が選択したTKIに対して行われます。また、米国以外の市場ではCHMPの肯定的な見解が得られており、グローバル展開に向けた取り組みを継続しています。

次のスライドは、サンド社についてです。ご覧の通り、サンドは第2四半期は非常に堅調に推移しました。そして、サンド社の通期ガイダンスを引き上げました。これについては、ハリーがもう少し詳しく説明します。

サンドの売上を牽引しているのは、主に欧州で、新製品の上市と医療制度の回復により4%増となり、ジェネリック医薬品のリーディングカンパニーとなりました。また、米国事業が安定化し、今後のバイオシミラーや低分子の上市が米国での成長を牽引する体制が整いました。

当四半期の小売売上高の伸びは4%、バイオ医薬品の伸びは11%であることがおわかりいただけると思います。ですから、先ほど申し上げたように、ガイダンスを引き上げました。長期的に見ると、2023年以降の成長に向けて確固たる基盤ができたと考えています。そしてその多くは、バイオシミラー医薬品ポートフォリオが牽引することになります。

バイオシミラーとサンドのポートフォリオは、オリジネーターの売上高800億ドル、ポートフォリオ内の15以上のアセット、そしてアダリムマブ高濃度製剤やナタリズマブのEUでの承認など、最近のいくつかの進捗を目標としています。また、低分子化合物のポートフォリオを強化するために、低分子化合物の機会を追求し続けています。全体として、戦略的見直しの割合は、引き続き計画通りに進行しています。そして、遅くとも今年中には更新されるものと期待しています。

次のスライド、スライド17では、新薬の幅広いパイプラインが第2四半期に進展していることを示しています。しかし、決算発表やいくつかのパイプラインの決定でご覧いただいたように、私たちは努力を集中するように努めています。5つの中核治療領域と、その他の治療領域におけるオポチュニスティックな取り組みです。そして、これら5つの中核的な治療領域に確実に集中し、その規模を拡大するために、結果的な決断を下そうとしています。

このスライドで、いくつか強調しておきたいことがあります。マイルストーンで重要な指定がありました。Scemblixはすでにお話したとおりです。ペラカーセンは第3相HORIZON試験の登録を完了し、Lp(a)を原因とする心血管系の転帰を治療する最初の医薬品となるべく、順調に進んでいます。

固形癌のG12C阻害剤であるJDQ443は、非小細胞肺癌のセカンドラインおよびサードラインを対象としたフェーズ3試験を開始しました。また、この薬剤の併用療法試験も引き続き進めています。コセンティクスは、欧州で膿疱性乾癬の適応症で申請しました。また、米国での申請に向けて引き続き取り組んでいます。

米国での申請に向けて引き続き取り組んでいます。そして最後に、ポートフォリオの合理化も進めています。いくつかのプロジェクトについて、提携または中止の決断をしました。特に、COPDと一般喘息に関する開発努力を終了し、そのポートフォリオの資産と提携することを決定しました。

そして、私たちの中核となる治療領域で最も重要な医薬品に集中できるよう、医薬品ポートフォリオの内側パイプラインの合理化を引き続き検討していきます。スライド18に移り、Kisqaliについてもう一言お話ししたいと思います。本日実施した転移性疾患に関する3つの第3相試験すべてにおいて、OSベネフィットが確認されたことを踏まえ、左側には転移性疾患のファーストラインにおける結果を示しています。この3つの試験で一貫して達成された印象的なリスク低減と重要なOS中央値、これまでに発表された中で最も長いOS中央値をご覧いただけます。

そして、どのような状況であっても、同じOSベネフィットを示しています。また、CDK4/6を使用した後でも、その効果は維持されています。このデータセットが、キスカリの成長を加速させている理由の一つだと考えています。さて、真ん中のフレームですが、この臨床的な理由は、キスカリがCDK 4のターゲットをヒットさせるというユニークな能力をもっているからだと考えています。

CDK6よりも8倍も強力に作用します。このことは、CDK4がこの薬のベネフィットの主要なドライバーであると信じていることと関連しています。そして、前臨床試験において、競合品と比較して、私たちの相対的なパフォーマンスがお分かりいただけると思います。アジュバント試験については、すでに述べたように、完全に登録されています。

最初の無益性解析はすでにクリアしています。主要解析は500件のiDFSを予定しています。そして、2023年末までにそれを行う予定です。中間解析は350イベントと425イベントの2回行う予定です。

まだ、その中間解析の1回目には到達していません。今後、数四半期で実施する予定です。この研究が本当に完了するのは、イベント数がすべて揃う来年末の予定です。もちろん、中間解析が進むにつれて、市場には常に最新情報を提供していきます。

次のスライド、スライド19ですが、2022年の主要イベントに対して、ほぼ予定通りに進んでいます。今年の後半には、CANOPY A、イプタコパン、PNHの3つの申請可能な読み物が控えており、すでに述べたように、Pluvictoはタキサン前の設定です。これらの試験結果が出るのを楽しみにしていますし、社内でデータが出れば皆さんに報告します。それでは、ハリーに話を譲りたいと思います。

ハリー・カーシュ — 最高財務責任者

はい。ラーズ、どうもありがとう。皆さん、おはようございます。これから、第2四半期および上半期の財務状況についてご説明します。

なお、私のコメントは、特に断りのない限り、恒常通貨ベースでの成長率に言及しています。次のスライドは、第2四半期および上半期の業績概要です。ご覧のとおり、第2四半期の売上高および営業利益は、現地通貨試算ベースでともに5%増加しました。売上高は、主要成長ブランドが引き続き好調だったことに加え、中核営業利益も主に売上高の増加に牽引されました。しかしながら、当四半期の営業利益および当期純利益は大幅に減少しました。

そしてこれは主に、前年度のテールエンド製品からの投資利益や、当四半期における成長のための変革プログラム を中心とした減損の増加や構造改革費用の増加によるものです。コアEPSは1%増加しました。しかし、前年度のロシュの利益の影響を除くと、コアEPSは10%増加したことになります。全体として、当四半期は堅調な売上とコア営業利益の伸びを達成し、その結果、上半期の業績も堅調で、売上は5%増、コア営業利益は7%増となりました。

上半期のコアEPSは、低位株の影響を除くと、11%となりました。次のスライドでは、部門別の業績をもう少し詳しくご説明したいと思います。第2四半期は、革新的医薬品のトップラインが5%、ボトムラインが6%伸び、コアマージンが50ベーシスポイント改善し、37.2%となったことがおわかりいただけると思います。サンド社の売上高も5%増加しましたが、コア営業利益は投資の増加やその他費用の増加などにより4%減少し ました。

これは、20.4%に低下したコアマージンに反映されています。上半期は、革新的医薬品とサンドの業績が好調で、革新的医薬品の売上高は5%増、中核営業利益は6%増となりました。サンドは、第1四半期の好調な業績が牽引し、上半期においてトップラインで6%、ボトムラインで10%の成長を遂げました。また、4月にご説明したとおり、サンドは、前年同期が低水準であったのに対し、通常のビジネス・ダイナミックスに戻りつつあることが寄与しています。

上半期のコアマージンは、革新的医薬品で30bp、サンドで70bp、グループ全体で60bpの改善となりました。次に、スライド23のガイダンスについてご説明します。革新的医薬品の売上高は1桁台半ば、中核営業利益は売上高を上回る1桁台半ばから後半の伸びを見込んでいます。コアマージンの増加は、トップラインのモメンタムが引き続き良好であることと、生産性向上プログラムの継続、そしてもちろん新しい組織体制により、すでに下期にいくつかの効果が期待できることによります。

サンド社については、売上高ガイダンスを1ノッチアップの1桁台前半に、営業利益ガイダンスを2ノッチアップの前年並みとしました。グループ全体では、通期ガイダンスを確認しました。2022 年は引き続き、トップライン、ボトムラインともに一桁台半ばの成長を見込んでいます。このガイダンスの主要な前提は、処方箋のダイナミクスを含め、世界の医療制度が引き続き正常な状態に戻ること、また、米国でギレニアとサンドスタチンLARの後発医薬品が参入しないことです。

2022年に米国に参入することはありません。ご存知のように、本年6月、米国控訴裁判所は、ギレニア米国用法特許を無効と判断しました。

私たちは、この特許の有効性を維持するために、控訴裁判所にさらなる審査を申請する予定です。また、注意点として、現時点では米国ではギレニアに後発品の競合はなく、第2四半期の米国でのギレニアの売上は3.32億円でした。

なお、米国におけるギレニアの売上は、競争圧力により着実に減少しており、もちろん、私たちはケシンプタに重点を置いています。次のスライドをご覧ください。下期のトップラインとボトムラインのダイナミクスについて、もう少し詳しくご説明したいと思います。

売上高は引き続き1桁台半ばの成長を見込んでおり、通期ではガイダンスを達成できると考えています。下半期の中核営業利益については、上半期に比べて若干伸びが鈍化し、1桁台前半から半ばになるものと見込んでいます。これは主に、下期はサンドの年間ベースが高くなるためです。ご存知の通り、上期の営業利益は、サンドの価格ベースが非常に低かったこともあり、増益となりました。

もちろん、インフレや光熱費の影響、特にサンドの製品ポートフォリオや、中国におけるコビド関連のロックダウンの状況については、6月時点では改善の兆しが見られるため、引き続き半期ごとにモニタリングしていきます。次のスライドでは、新しい簡素化された組織モデルと構造改革による財務上の影響についてご説明します。先ほどVasがご説明したように、販売管理費の削減額の見積もりを約15億円に引き上げました。この削減効果は、2024年までに完全に発現すると見込んでいます。

また、今年度も若干の削減を見込んでいます。しかし、エネルギーコストの上昇とインフレ圧力を相殺することになるため、全体的な影響は軽微です。15億円の節約分の一部は、パイプラインに再投資され、中長期的な革新的医薬品のコアマージン目標である40%台前半の達成に大きく貢献するものと考えています。一時的なリストラクチャリング費用については、このアレンジを狭めることができます。

年間15億円の構造改革費用の1回分から1.2回分と見積もっています。スライド26では、為替が現在の水準で推移した場合の為替影響の見通しについてご説明したいと思います。多くの通貨に対して米ドルが上昇していることから、今年度の為替影響は明らかに大きいです。

仮に為替が現在の水準で推移した場合、トップラインへの影響はマイナス6~7%ポイント、ボトムラインへの影響はマイナス7~8%ポイントになると見込んでいます。また、ボラティリティが高いので、2023年の見通しを少しお話ししたいと思います。2023年通期では、2022年通期に対して、売上高はマイナス2%、中核営業利益はマイナス2%から3%の影響を受けると予想しています。なお、為替影響については、毎月ホームページでお知らせしていますので、特にこのような時期にはご注意ください。

最後に、27ページです。ありがとうございました。最後に、資本配分の優先順位についてお知らせします。もちろん、私たちは規律を守り、株主を重視します。私たちは、事業への投資と、配当や自社株買いによる株主への利益還元のバランスをとることをめざしています。

上半期のオーガニック事業への投資は、研究開発費で45億円、設備投資で5億円でした。また、ジャイロスコープ買収を中心としたボルトオンM&Aも約9億円行いました。これと並行して、株主の皆様への還元という点では、今年の初めに75億円の年間配当をお支払いし、現在進行中の150億円の自社株買いプログラムのうち94億円を実行し、6月末までに56億円を完了させました。それでは、ヴァシュに話を戻します。

ヴァス・ナラシマン — 最高経営責任者

ハリー、ありがとうございます。最後のスライド、スライド29に移りますと、2022年の最優先課題に対して引き続き前進しています。特に、Leqvioの上市の成功、Kesimpta、Pluvicto、Scemblixのダイナミックなパフォーマンスの推進、ご覧のように順調に進んでいる6つの主要インライン成長ドライバーにおける成長の勢いの維持、2026年までに承認の可能性があり大きな売上の可能性が期待できる20以上のアセットを有するパイプラインの進展、パイプラインは軌道に乗っている、などが挙げられます。サンド社のレビューも順調に進んでおり、第2四半期はサンド社からやや堅調な結果を得ることができました。遅くとも2022年末までには更新できるよう、随時情報をお伝えしていきます。

また、事業開発については、引き続き規律を守り、パイプラインを構築するための重要な機会を探っていますが、資本配分の方法については規律を守っています。生産性イニシアチブの成果として、新しい組織モデルにより販管費を15億円削減することができました。また、文化、データサイエンス、そして先ほど申し上げたようにESGを中心に、長期的にノバルティスの業績を牽引する基盤の強化を続けていると考えています。それでは、ご質問をお待ちしております。

質問者の方、質問は1つに絞ってください。多くの人が何度も質問しているので、できれば1つに絞ってください。それでは、オペレーターの方、質問をお受けします。

質疑応答

オペレーター

[クレディ・スイスのマシュー・ウェストンさんから最初の質問をお受けします。どうぞよろしくお願いします。お待たせしました。マット・ウェストン — クレディ・スイス — アナリスト

どうもありがとうございます。キスカリについての質問ですが、ヴァスさんお願いします。中間解析のタイムラインと最終解析のタイムラインを非常に明確に示していますね。この数週間で多く寄せられた質問のひとつに、中間期を過ぎた場合にどのようにコミュニケーションをとるのかというものがあります。

市場にプレスリリースしなければならないような重要なイベントと考えるのでしょうか?もちろん、それがポジティブなものであれば、ポジティブであり、リリースを見ることができます。しかし、単に中間決算を通過して前進するだけなら、プレスリリースが必要だとお考えでしょうか?それとも、次の四半期に予定が更新されればわかるのでしょうか?ありがとうございました。

ヴァス・ナラシマン — 最高経営責任者

そうですね。ありがとう、マシュー。ご指摘のように、研究のどの時点でも、DSMBが決定する陽性結果、あるいは陰性結果が出た場合には、市場に報告することになると思います。それ以外の場合は、四半期ごとの電話会議で、研究の進捗状況について報告する予定です。

中間解析に合格したからといって、それ以上の更新が必要だとは考えていません。マシュー、どうもありがとうございました。次の質問、オペレーター?

Matt Weston — Credit Suisse — アナリスト

ありがとうございます。また順番を待ちます。

オペレーター

ありがとうございます。次の質問はウォルフ・リサーチのティム・アンダーソンからです。どうぞ お待たせしました。

ティム・アンダーソン — ウルフ・リサーチ — アナリスト

医療保険制度改革についてお聞きしたいのですが。和解を進めるという話ですが、最終的にどうなるのでしょうか?少なくとも私たちにはついに実現しそうですが、その可能性についてのお考えと、それが業界の財務やノバルティスにとって長期的にどのような意味を持つのか、また最も影響を受けると思われる特定の製品があるのか、お聞かせください。

ヴァス・ナラシムハン — 最高経営責任者

そうですね。ありがとう、ティム。皆さんも報道されているように、薬価制度改革とACA補助金の支援で構成される和解パッケージの機運が再び高まってきていますね。もちろん、このパッケージには良い要素も悪い要素もあるというのが、私たちの全体的な見解です。

パートD改革が必要なのは明らかである。患者さんのポケットに入る薬代に上限を設定することは、前向きな一歩だと思いますし、患者さんが処方箋を記入できるようにし、私たちのセクターからの需要もサポートできるようにします。しかし、もちろん、負担になる要素もあります。それは行き過ぎで、長期的なイノベーションをサポートせず、業界の長期的な展望に悪影響を及ぼすと思われるもので、特に交渉の要素です。ノバルティスの場合は、特に、中長期的には大きな影響はないと考えています。

この点については、かなり詳細に分析しました。つまり、よく知られているように、当社はヨーロッパでNo.1の製薬会社であり、多くの新興国市場でもリーダー的存在です。米国における当社の事業は

米国での事業は、今後大きく成長させる予定です。しかし、政府事業と米国全体の売上高の両方において、同業他社に対する当社の相対的なエクスポージャーは、同業他社の中では低い方です。ですから、同業他社に比べれば、当社への影響ははるかに小さいと予想されます。

ですから、近い将来から中期的には、パートD改革によるプラス効果と、もちろんインフレキャップや交渉による影響もありますが、全体として大きな影響はないと思います。現時点ではそのように見ています。しかし、もちろん、最終的な法案文が入手可能になり次第、分析を続けます。

Tim Anderson — Wolfe Research — アナリスト

ありがとうございました。

ヴァス・ナラシマン — 最高経営責任者

次の質問、オペレーター?

オペレーター

ありがとうございます。次の質問はJPモルガンのリチャード・ヴォッサーからです。どうぞ

回線は開いています。こんにちは、リチャード 回線は開いています ミュートになっていますか? リチャードから応答がないので、次に進みます —

Richard Vosser — JPモルガン — アナリスト

こんにちは。すみません、完全に私のミスです。キスカリについてだけですが、お聞きになりましたか?ファーストラインの成長ポテンシャルに話を戻したいのですが、OSの利益でIbranceの市場をどの程度奪えるとお考えですか?もちろん、Verzenioも同様に恩恵を受けると思いますが、あなたの考えを聞かせてください。

ありがとうございました。

Vas Narasimhan — 最高経営責任者(CEO

そうですね。ありがとう、リチャード。Kisqaliについては、転移性疾患領域において、競合品に対してNBRxが上半期にプラスの傾向を示し始めていることはご存知の通りです。これは主にIbrance社によるものです。

これはOSのデータセットを反映していると思います。また、欧州や米国外の多くの市場において、市場によって、当社がNo.1かNo.1に近いポジションにあることも重要な点です。

市場によって異なりますが。また、米国外の市場でも、さらに勢いをつけることができると考えています。ですから、これは良い兆候だと思います。

特に乳がんのダイナミックな市場が回復し始めていることを考えると、この傾向はできればあと2四半期は続いてほしいと思っています。つい最近、COVID以前のデータに戻ったところですが、これもまた、新規患者さんや切り替え患者さんをキスカリに取り込むチャンスであり、シェアを拡大することができます。ですから、すべてポジティブな方向性であり、今後数カ月でどのように推移していくかを見ていきたいと思います。リチャード、ありがとうございました。

次の質問、オペレーターの方お願いします。

オペレーター

ありがとうございました。次のご質問は、ドイツ銀行のエマニュエル・パパダキスさんからお願いします。どうぞ 回線は開いています。

Emmanuel Papadakis — Deutsche Bank — アナリスト

おそらく、サンド社のことで1つお願いします。ご指摘の通り、中期的に妥当なレベルの成長に戻すには、バイオシミラーが明らかに鍵になります。最近、欧州でバイオシミラー「ヒュミラ-ヒリモズ高用量」を申請されましたね。米国でのバイオシミラー医薬品の販売状況について教えてください。

高用量製剤の申請と互換性の可能性の両方について、米国での状況を教えてください。また、この機会が事業にとってどの程度重要であるとお考えでしょうか?ありがとうございました。

Vas Narasimhan — CEO(最高経営責任者

はい。ありがとう、Emmanuel。ヒュミラ(アダリムマブのバイオシミラー)を米国で発売する予定ですが、高濃度製剤を提供するつもりです。

FDAがファイルを受理したら、すぐにリリースを出し、市場に情報を提供することになると思います。ですから、全体としては、計画通りに進んでいると言えるでしょう。アダリムマブの市場形成が実現すれば、参入者の数が増えるため、非常に競争の激しい市場になることは明らかだと思います。しかし、それでも機会の大きさを考えれば、アダリムマブ・ブランドの成長を大きく後押しすることになるでしょう。

また、ナタリズマブについては、当社が早期参入者の一社であり、サンドにとっては大きな機会であることを申し添えます。ナタリズマブは米国と欧州の両方で、今後数年のうちに成長を促進する機会として、私たちは大いに期待しています。もうひとつはデノスマブで、ここでもバイオシミラー医薬品の中では早い段階から参入することになると思われます。

以上、サンドのバイオシミラー製品、特に米国における3つの主要な上市予定品目をご紹介しました。

オペレーター

ありがとうございます。次の質問は、バンク・オブ・アメリカのグラハム・パリーさんからです。どうぞよろしくお願いします。お待たせしました。

グラハム・パリー — バンクオブアメリカ・メリルリンチ — アナリスト

私の質問を聞いてくださってありがとうございます。第1四半期は300件のイベントをこなしたとのことですが、その内訳を教えてください。この試験でのイベント数について、最新情報を教えてください。また、DMCから中間報告の結果が出るまで、まだ2カ月ほどありますが、イベント発生率はこの程度なのでしょうか。また、ポジティブなデータが出た場合、サブグループ解析などをどの程度プレスリリースに記載できるのでしょうか。すべてのサブグループ、高リスク、低リスクでヒットしたかどうかなど。

プレスリリースに何が記載されるのか、知ることができれば非常に興味深いです。ありがとうございました。

Vas Narasimhan — 最高経営責任者

そうですね。ありがとう、グラハム。キスカリの件ですが、イベント数の正確な数字には触れたくありません。イベント発生率については、前回も申し上げましたが、当初の予想よりもイベント発生率が低下しています。

そして、そのイベントレートは継続しています。ですから、全体的なイベント発生率に変化はありません。また、DMCのリードアウトを得るのに数カ月かかるというのはご指摘の通りです。特に、この試験の一環として、米国の大手CROの1つと協力しているためです。

この点は、タイムラインの観点から重要だと思います。リリースの内容については、通常、主要評価項目についてのみコメントすることになると思います。この場合、中リスクと高リスクの患者集団の両方におけるIDFSがそれにあたります。もちろん、サブグループには触れません。

また、DMCが試験中止の第一の根拠とするのはIDFSであることを明記しておきます。OSのトレンドが見られるといいのですが、これも重要な注意点だと思います。このような腫瘍研究の場合、通常、OSの成熟にはもっと時間がかかると思います。もちろん、今後数四半期にわたってどのような展開になるかを見ていく必要があります。

次の質問、オペレーター?グラハム、ありがとうございました。

オペレーター

次の質問はコーウェンの[聞き取れず]からです。どうぞ 回線は開いています。

スティーブ・スカラ — コーウェン・アンド・カンパニー — アナリスト

こんにちは、聞こえますか?

ヴァス・ナラシマン — 最高経営責任者

はい。

スティーブ・スカラ — コーウェン・アンド・カンパニー — アナリスト

こんにちは、Steve Scalaです。レミブルチニブについて、サノフィのトレブルチニブと同じような肝毒性の兆候はあるのでしょうか?また、肝毒性がクラスエフェクトであると考える根拠はありますか?ありがとうございました。

Vas Narasimhan — 最高経営責任者

はい、ありがとうございます。私たちはこの分野を非常に注意深く観察しています。つまり、がんにおけるBTK阻害剤全体を見ると、歴史的に、少なくとも我々の知る限りでは、肝臓は重大な懸念となるようなシグナルではなかったのです。

また、BTKは肝臓で発現が異なるわけではありません。ですから、これは薬物そのもの、つまり肝臓での代謝物や標的外毒性に関係していると私たちは考えています。現在までのところ、レミブルチニブで肝臓のシグナルは確認されていません。私たちは、最初の主要な適応症として慢性自然じんま疹を取り上げ、2つの重要な第3相試験を進めています。

私たちの希望と期待は、レミブルチニブのプロファイルが、特に肝臓のシグナルに関して、同業他社に比べてきれいであり続けるということです。MS市場だけでなく、皮膚科市場でも、特に肝臓のような複雑な副作用に関して、安全なプロファイルを持つ医薬品を持つことは非常に重要だと考えています。というのが、私たちの立ち位置です。レミブルチニブの化学的設計と、現在までに見られた標的外毒性がないことから、私たちはレミブルチニブのユニークなプロファイルに楽観的であり続けています。

次の質問、オペレーター?

スティーブ・スカラ — コーエン・アンド・カンパニー — アナリスト

ありがとうございます。

オペレーター

ありがとうございます。次の質問はソシエテジェネラルのフローラン・セスペデスからです。どうぞよろしくお願いします。回線は開いています。

フローラン・セスペデス — ソシエテジェネラル — アナリスト

こんにちは。私の質問に答えていただき、ありがとうございます。ケシンプタについて簡単に。米国外の売上高について、どのように見ているか、もう少し詳しく教えてください。

米国外の売上について、どのように見ていますか?米国外の売上はまだ小さいのですが、順調に伸びています。この売上を押し上げる要因は何でしょうか?ありがとうございます。

Vas Narasimhan — 最高経営責任者

そうですね。フローラン、ありがとうございます。ケシンプタについては、すでに米国での販売は終了しています。

つまり、ご存知のように、ヨーロッパ、カナダ、その他のグローバル市場で必要とされる、より長い償還プロセスを経て、今、動き始めているところなのです。したがって、下半期から来年にかけては、米国外市場からの売上貢献がより大きくなるものと思われます。もちろん、ヨーロッパは大きな市場ですが、私は最近カナダにも行きましたが、そこでもこの薬に大きな期待を寄せています。

さらに、アジアや日本などでは、MSの発症率は低いものの、市場規模は大きくなっています。これらの市場では、点滴製剤のようなインセンティブがなく、また自宅での投与により病院の負担を軽減できるため、月1回のサブクール投与が非常に魅力的であることに注目する必要があると思います。ですから、ケシンプタの次の成長の波が、医薬品の世界的な拡大であることに、私たちは楽観的な見方をしています。

Florent Cespedes — Societe Generale — アナリスト

ありがとうございました。

Vas Narasimhan — 最高経営責任者

次の質問、オペレーター?

オペレーター

ありがとうございます。次のご質問はバークレイズのエミリー・フィールドさんからお願いします。どうぞよろしくお願いします。お待たせしました。

エミリー・フィールド — バークレイズ — アナリスト

こんにちは、私の質問を聞いてくださってありがとうございます。リゲリズマブの開発計画についてお伺いしたいのですが。スライドでは食物アレルギーについて触れられています。

しかし、clinicaltrials.govでは、CINDUのPEARL-PROVOKE試験はまだ募集中のようです。他の適応症についての最新情報を教えてください。ありがとうございました。

Vas Narasimhan — 最高経営責任者

はい。Ligelizumabについては、ご存知のように、CSUでは開発を進めないことを決定しましたが、魚介類アレルギーの開発プログラムは継続しています。シンドゥでも同様にプログラムを完了させる予定です。そして、IgE阻害が症状のある病気や病気の進行に影響を与える能力を実証しているこれらの適応症のいくつかにおいて、この薬が可能性を持っていると引き続き信じています。

特に食物アレルギーでは、適切な使用環境を見つけ、規制当局から比較的広い範囲の表示を得ることができれば、大きな可能性を持つ薬剤になると考えています。ですから、これらの開発プログラムは順調に進んでおり、私たちの文書に記されているような読み書きができるものと期待しています。

Emily Field — バークレイズ — アナリスト

ありがとうございます。

Vas Narasimhan — 最高経営責任者

次の質問、オペレーター?エミリー、ありがとうございます。

オペレーター

ありがとうございます。次の質問はレッドバーンのサイモン・ベイカーです。どうぞ お待たせしました。

サイモン・ベイカー — レッドバーン — アナリスト

私の質問を受けてくださってありがとうございます。簡単な2つの質問をさせてください。まず、Zolgensmaについてです。米国外での好調な成長についてお話がありましたが、実は米国内での成長も好調でした。

しかし、実はこの四半期、米国での成長はかなり印象的でした。この点について、何か補足があればと思います。次に、Leqvioについてですが、米国外での業績、特に英国での業績について教えてください。

ありがとうございました。

Vas Narasimhan — 最高経営責任者

そうですね。ゾルゲンスマに関しては、米国での業績にも満足しています。これは主に新生児スクリーニングの拡大によるもので、この薬を発売した当時は60%から70%程度だったのが、今では90%台半ばから後半になりつつあることを覚えていると思います。新生児スクリーニングの実施率が上がると、新生児スクリーニングで特定された患者さんが最終的にゾルゲンマを投与されるようになる傾向があるのです。

ですから、新生児スクリーニングが上がってもその傾向は続くと思いますが、その後はもちろん、定常状態に戻ると思います。すべての遺伝子治療と同様に、最終的には、いわゆるインシデント集団において出生時に病気を特定できる定常状態になるのです。米国外のLeqvioの具体的な状況を見ると、英国でも、トレンドブレークになることを期待して、計画的に積み上げてきたと言えるでしょう。

英国NHSは、今年の前半はもちろんCOVIDに対処しなければならなかったと思います。ここ数カ月で、NHSのEHRをアップグレードして、Leqvioを使用できる患者さんを特定できるようにしました。現在では、70%以上のプライマリーヘルスケアでLeqvioが処方されるようになったと思います。

英国では大規模な教育キャンペーンを開始しました。したがって、下半期の基礎固めを継続し、NHSがCOVIDパンデミックのために他の疾患から生じた滞貨を処理するにつれて、来年の前半には英国のLeqvioのトレンドが崩れることを期待したいです。さらに、ドイツでは Leqvio が非常に高い評価を得ています。

人口比では、非常に良い状況です。また、中東の政府とも大規模な契約を締結し、これらの市場でLeqvioを大規模に展開することに成功しました。さらに、大規模市場である日本でLeqvioを展開するための取り組みも続けており、中国での申請計画も最終的に決定しているところです。もちろん、いつものように、心臓血管の上市には時間がかかります。

しかし、この薬に関しては、私たちの目標はEntrestoのときよりも早く軌道に乗せることです。そして、少なくとも2030年代後半までは、この薬を本当に、本当に重要な薬にするための大きな機会があります。

サイモン・ベイカー — レッドバーン — アナリスト

どうもありがとうございました。

Vas Narasimhan — 最高経営責任者

次の質問、オペレーター?

オペレーター

ありがとうございます。次の質問はベレンバーグのケリー・ホルフォードからです。どうぞよろしくお願いします。回線は開いています。

ケリー・ホルフォード — ベレンバーグ・キャピタル・マーケッツ — アナリスト

私の質問を聞いてくださってありがとうございます。ラジオリガンド療法と最近の製造の遅れについてですが、LutatheraとPluvictoの両方について、外注先が在庫の積み増しを行っていることを確認できますか?また、今後のRLT製造供給の拡大計画や、最近の遅延から学んだことをどのように回避するかについて、詳しく教えてください。また、最近の製造キャパの結果や、進行中のPSMAfore第3相試験(年末までに予定されていると思います)の遅延によるリスクはないのでしょうか。ありがとうございました。

Vas Narasimhan — 最高経営責任者(CEO

はい。ありがとう、ケリー。放射性医薬品製造に関するいくつかのポイントですが、これは課題であると同時に、私たちがそれを正しく行うことができれば、長期的な競争上の優位性を生み出すことになる、ということを示唆しているように思います。この薬は、在庫を作ることができない薬です。

薬を作るのは私たちです。ルタテラかプルビクトかにもよりますが、3日から5日以内に関連施設に届けます。そのため、サプライチェーンに関しては世界トップクラスでなければならないのです。それは、誰もがゼロから構築できる簡単なことではないと思います。

私たちが学んだのは、冗長ラインと異なる製造拠点で生産能力を高め、いずれかの拠点で障害が発生した場合でも安定供給を確保できるようにすること、そしてその拠点内でラインを分離し、あるラインに問題が発生しても他のラインに影響を与えないようにすることです。現在、特にイタリアとアメリカの関連拠点では、それが可能になっています。ということで、バックログは解消されました。

現在、受注生産で順調に出荷しています。また、大規模施設では、Pluvictoの投与量を先に提供するモデルに移行しています。たとえ患者さんの準備がまだできていなくても、供給は可能です。もちろん、そのおかげで、安心して患者さんを追加予約することができます。

そして、さらに供給を拡大するために、インディアナポリスに3つ目の大規模な製造施設を導入する予定です。この工場では、従来の手作業によるラインから自動化されたラインが導入され、生産能力がさらに向上します。来年の半ばから後半にかけては、「ルタセラ」と「アムロジピン」の2つの製品を米国内で供給するために、3つの製造施設を持つことになります。

もちろん、データが裏付けば、前立腺癌の治療薬として数十億ドル規模のビジネスチャンスが期待されるPluvictoを実現するための能力も備えています。また、この薬の重要な顧客層である泌尿器科だけでなく、放射線医学界からのフィードバックも非常にポジティブであることをお伝えしておきたいと思います。第3相試験に関しては、登録を完全に再開することができました。現在のところ、年内読み切りのプレタキサン試験も、2024年読み切りのホルモン感受性試験も、タイムラインに変更はないと予想しています。

そのため、現在、これらの試験はいずれも計画通りに進んでおり、どちらかといえば、予定より若干早く登録が行われています。次の質問、オペレーター?

オペレーター

ありがとうございます。次の質問はグッゲンハイム証券のシェーマス・フェルナンデスからです。どうぞ 回線は開いています。

Seamus Fernandez — Guggenheim Partners — アナリスト

ありがとうございます。素晴らしい イプタコパンについて1つだけ簡単な質問があります。Vas、PNHとaHUSにおける、定評あるC5阻害剤との相対的な位置づけについての考えをお聞かせください。

この最初のデータセットを見て、そして来年の前半には未治療のデータセットが来ると思いますので、未治療の環境で競争する能力、そして苦労している患者の種類についてのあなたの感覚を知りたかったのです。ありがとうございました。

Vas Narasimhan — 最高経営責任者(CEO

そうですね。ありがとう、シェーマス。私たちは米国のチームと多くの作業を行い、医師の期待や力学を理解することができました。

そして、全体として、血液内科医はiptacopanに非常に興味を持つと思います。初回治療の場合にも、抗C5モノクローナル薬で十分な効果が得られない患者さんの場合にも、iptacopanは有効です。パートBの薬剤が障壁となる他の領域とは異なり、この領域は患者数が少ないため、入退院の必要がなく、非常に安全な薬剤であり、治療ラインを超えて使用できることは、医師にとって非常に魅力的だと考えています。ですから、最初のデータセットは、アドオンセラピーとスイッチングの両方に焦点を当てることになります。そして、2つ目のデータセットであるPNH応用研究では、フロントラインでの治療を行う予定です。

この2つのデータセットを合わせて、申請全体をサポートすることになります。私たちは、PNHに関しては楽観的な見方をしています。もちろん、非定型溶血性尿毒症症候群にも適用されるでしょう。イプタコパンは、血液疾患だけでなく、C3G糸球体腎症で承認された最初の薬剤になる可能性があり、また、IgA腎症の重症患者を治療する機会もあることを、通話中の皆さんはご存知だと思います。

そして、他のB型因子が関与するさまざまな疾患への展開を続けています。そして、このユニークなプロフィールは、1日2回の経口投与で、非常に安全な安全性プロフィールを備えていることです。ありがとう、シェーマス。次の質問、オペレーター?

オペレーター

ありがとうございます。次の質問はシティのアンドリュー・バウムさんからです。どうぞ続けてください。回線は開いています。

アンドリュー・バウム — シティ — アナリスト

ありがとうございます。BeiGeneとの共同研究についての質問ですが、いくつかのパートに分かれています。まず、FDAが単剤での申請を控えるよう指導していることについて、何かご説明いただけないでしょうか。彼らは欧米のデータを持っているのでしょうね。

そうだと思います。その理由は、市場が十分に機能していると感じているからでしょうか。それから、2つ目は、BeiGeneのチケットにオプションがついていますね。ロシュはESMOで中間データを発表しないことになったようです。そのオプションはいつ行使しなければならないのでしょうか?また、入手可能なデータからどのようなガイダンスを得られるのでしょうか?

Vas Narasimhan — 最高経営責任者

そうですね。アンドリュー、ありがとうございます。単剤療法に関する最初の質問ですが、我々のデータセット全体に対するFDAの評価は、ベイジーン主導のファーストライン試験で用いられた患者数および標準治療の観点から、米国集団を十分に反映していない、というものでした。

ですから、今重点を置いているのは、セカンドラインの小細胞肺がん–すみません、食道がん–の申請を終えることです。それから、ファーストラインでも非常に良いデータが得られました。発表したように、中国の施設をFDAが検査できるようになるのを待つため、この申請は延期されました。そうすれば、食道のファーストラインとセカンドラインの両方が可能になるはずです。

非小細胞肺がんでのセカンドラインが実現し、そこから拡大していくことが期待されます。FDAは、申請する試験がグローバルなものであること、米国の患者数が適切であること、使用する標準治療が米国での標準治療を反映していることを期待していることを、現在、非常に明確にしていると思います。

オプション契約は、ベイジーン社の抗TIGIT分子であるオシペリマブのデータを基に締結されます。ですから、このオプションは、彼らのデータセットが利用可能になったときを基準にしています。私の記憶違いでなければ、来年の前半か後半に確認できると思います。ロシュのデータセットについては、私たちにとっては何の変化もありません。

この分野の進展を見守りながら、適切な判断を下していくことになるでしょう。この薬をどこで使うのが適切なのか、どのPD-1サブグループ、すべての患者さんに使えるのか、使える場所があるとすればそれはどこなのか、誰もが理解したいと思うでしょう。しかし、私たちとしては、現時点では計画に変更はありません。アンドリュー、ありがとうございました。

次の質問、オペレーター?

オペレーター

ありがとうございました。次の質問はUBSのローラ・サトクリフからです。どうぞ 回線は開いています。

Laura Sutcliffe — UBS — アナリスト

こんにちは。ありがとうございます。Leqvioの典型的な米国での処方者は誰か、すでに複数の患者に処方している人、あるいはリピートしている人は誰か、理解するのに役立ちますでしょうか。ありがとうございます。

ヴァス・ナラシマン — 最高経営責任者(CEO

ありがとう、ローラ。素晴らしい質問ですね。私は3日間、アメリカの現場に行ってきました。

臨床医に会い、病院のセンターを訪れ、大規模な心臓病センターを訪れました。今、私たちが最も強く受け入れているのは、グループ循環器診療所です。彼らはすでにバイ・アンド・ビルを実行する能力を持っており、コレステロールの治療にどうアプローチしたいかを自ら決定し、インフラの整備や規模の拡大も行っています。ですから、中・大規模のグループ循環器診療所は、これまでのところ、医療にとって本当に重要な分野だと思います。さらに、大規模な循環器内科医や、代替注射センターを活用している小規模な診療所でも、しっかりとした取り込みが続いています。

これは、私たちが成長するための確かな基盤です。もちろん、薬局やさまざまなP&T委員会を通じて、すべてをセットアップする必要があります。また、小規模な循環器内科の診療所では、従来はなかったバイ・アンド・ビル(B&B)機能を確立する必要があります。しかし、私が一貫して聞いているのは、心臓病学者が考える心臓血管系イベントの再発を防ぐための最も重要な危険因子を修正できる、年2回の医師主導型医療に対する熱意です。

このような状況を目の当たりにし、何度も耳にすることで、私たちは自信を持ち、主要な課題である物流面でのハードルを乗り越え、この薬を広く使用できるようになると確信しています。特に、患者さんに薬を服用させる際に、開業医の方々からよく話を聞きます。そして、次の診察でLDL値が大きく下がっているのを見るのです。これは、1回の投与で非常に大きな効果が得られる提案です。

そうすると、医師はもっと多くの患者さんに治療を受けさせたいと思うようになるのです。このように、基礎固めをしながらも、あるべき姿に近づくための正しいステップを踏んでいるのです。次の質問、オペレータは?

オペレーター

ありがとうございました。次の質問はGSのKeyur Parekhからです。どうぞ 回線は開いています

Keyur Parekh — Goldman Sachs — アナリスト

Vas、大局的な資本配分の質問です。スライド27の上期をご覧いただくと、明らかに上期だけですが、約130億ドルの株主還元に対して、約60億ドルの事業投資、有機・強靭化取引を行っていることがおわかりいただけると思います。今後12カ月から18カ月を見通した場合、このバランスは上半期と同じようなものになるとお考えですか?また、ノバルティスにとって、研究開発またはM&Aのいずれかの観点から、より大きな投資によって相殺されると予想されますか?それから、もう少し具体的な話として、サンド社に関する最新情報を年末までに提供するとのことですが、その内容はどのようなものでしょうか?そのアップデートはどのようなものになるのでしょうか?どうするかは決まっているのでしょうか?分離するのであれば、分離の構造などについての詳細はわかるのでしょうか?では、その詳細や更新の内容に関して、どんなことでもよいので教えてください。ありがとうございました。

Vas Narasimhan — 最高経営責任者

はい、ありがとうございます。では、ハリーに始めてもらって、私が補足します。ハリー?

ハリー・カーシュ — 最高財務責任者

はい、ありがとうございます。どうも、キール。資本配分についてですが、もちろん、私たちの配当が年間配当であるために、全体が少し歪んでいますね。

ですから、数学的に計算すると、ほぼ半分にして2辺に並べなければなりませんが、年間配当金なのです。全体として、もちろん、これらのすべての要素、研究開発費は、少なくとも売上高と同程度の成長を続けると予想しています。従って、研究開発投資も引き続き増加します。販売管理費については、成長のためのトランスフォーメーション・プログラムの対象であり、ベンチマークと若干のギャップがあるため、構造的な機会を見つけることができたと思います。

また、M&Aをどの程度行うかについては、当然ながら機会次第です。当社の有利子負債残高は非常に魅力的で、キャッシュフローもバランスシートもしっかりしているので、ボルトオンM&Aも十分可能です。そして、もし適切な機会が見つからなければ、もちろん自社株買いは常にミックスの一部であり続けます。サンド社に関しては、あなたがすべてを語ってくれたと思っています。

カーブアウトの財務面では、計画どおり非常に順調に進捗しており、あらゆる選択肢を検討しています。もちろん、年末までに予備的な決定を下すことができれば幸いです。しかしこれはもちろん、取締役会の承認と、計画全体の進捗を前提にしたものです。しかし、カーブアウトの財務、分離コスト、税金の状況などに関する宿題に適切な時間をかけることを考えると、年末にはかなり — どのような方向に進むのか、いいヒントを与えることができるはずです。

ですから、年末には、次のステップをお知らせできる状態になると思います。ヴァス

ヴァス・ナラシマン — 最高経営責任者

いいえ、その通りです。ハリーがすべてを語ってくれたと思います。ありがとう、キール。

ハリー、ありがとう。次の質問、オペレータは?

オペレーター

ありがとうございます。次の質問はイントロン・ヘルスのナレシュ・チョウハンさんからです。どうぞ お待たせしました。

Naresh Chouhan — Intron Health — アナリスト

私の質問を聞いてくださってありがとうございます。私たちが行ったいくつかの調査では、人件費は業界全体のコストの約40%から50%を占めていると言われています。そこで質問ですが、給与に対するインフレの影響について、そのタイミングをどのように考えるべきでしょうか。2022年の給与全体、つまりガイダンスは昨年のインフレだけを織り込んでいて、今年のインフレが給与面でのコストベースに組み込まれ始めるのは来年の給与ラウンドまで待たねばならないと考えるのが妥当でしょうか?ありがとうございました。

ヴァス・ナラシムハン — 最高経営責任者

ナレシュ、ありがとうございます。ハリー、いかがでしょうか?

ハリー・カーシュ — 最高財務責任者

はい、おっしゃるとおりです。つまり、現在のインフレの影響は、主にエネルギー、光熱費、運賃など、これらのコストカテゴリーに及んでいるということです。賃金や給与については、まだそれほどでもないようです。

ですから、この点は注意深く見守る必要があります。そして、これはもっと年単位でやってくると思います。短期的に何かあるとすれば、それはおそらく特定の国に依存しているのでしょう。もちろん、私たちは常に競争力を高めるために市場をモニターしています。

インフレと賃金の上昇が先進国平均を下回っているスイスには、かなり大きな労働力があります。ですから、この点からも、私たちの本拠地であるスイスは競争上の優位性を持っていると言えます。でも、気をつけなければならないのは、その点ですね。おっしゃるとおり、製薬会社は技術革新主導で人材集約型のビジネスですから、賃金や給与は損益の大きな部分を占めます。もちろん、私たちはそれを注視しなければなりませんし、モニターしていくつもりです。

もちろん、監視していかなければなりません。

Naresh Chouhan — イントロン・ヘルス社 — アナリスト

ありがとうございます。

Vas Narasimhan — CEO(最高経営責任者

ありがとう、ハリー。ナレシュ、ありがとう。次の質問、オペレーターさん?

オペレーター

ありがとうございます。次の質問はモルガンスタンレーのサリタ・カピラからです。どうぞ お待たせしました

サリタ・カピラ — モルガンスタンレー — アナリスト

私の質問を聞いてくださってありがとうございます。糖尿病と肥満のフランチャイズの開発状況についてお聞かせください。MBL949は第2相試験中ですね。メカニズムは明らかにされていないと思いますが、2週間ごとに投与されるようです。また、既存の心血管と代謝の商業プラットフォームもあります。

そして、糖尿病に焦点を当てた多くの資産があり、それらは第1/2相にありますが、まだ提携はしていません。今日のアップデートでは、呼吸器系はあまり重視されていないようですが、糖尿病とEntresto、Leqvio、TQJの資産を追加することについては、必ずしも明確ではありませんね。ありがとうございました。

ヴァス・ナラシムハン — 最高経営責任者

そうですね。ご質問ありがとうございます。モルガン・スタンレーの肥満に関する報告書についても、ご指摘いただきました。もちろん、私たちは、より優れた肥満治療薬に対するアンメット・ニーズが非常に高いことを認識しています。

また、当社は、世界トップクラスの代謝性心疾患治療薬の開発におけるグローバルリーダーであるShaun Coughlinが率いる循環器領域専門の研究部門を社内に有しており、当社のポートフォリオに資産も有しています。NBLはまだ公表していませんが、NBLによる体重減少に関する第2相データを待っているところです。NBLがポジティブであれば、ユニークな作用機序で大規模な肥満症に対処できるエキサイティングな機会になります。また、その結果を踏まえて、NBLを用いた他の初期段階の機会や組み合わせのパートナー、さらには外部からの潜在的な機会について検討することになると考えています。

ですから、まだまだ続くと思います。確かに、より優れた肥満治療薬と、できれば既存の治療薬に代わる治療法の必要性を感じており、私たちはそれを検討しています。私たちは、より良い肥満治療薬の必要性と、できれば既存の治療薬の代替メカニズムに注目しています。

Sarita Kapila — Morgan Stanley — アナリスト

わかりました。ありがとうございます。

Vas Narasimhan — 最高経営責任者

次の質問、オペレーター?

オペレーター

次の質問はジェフリーズのピーター・ウェルフォードからです。どうぞ 回線は開いています。

ピーター・ウェルフォード — ジェフリーズ — アナリスト

どうも、私の質問を聞いてくださってありがとうございます。コセンティクスについての質問をお願いします。今年の目標について少しお話いただきましたが、来年について少しお話いただけないでしょうか。

特に、ヒュミラのバイオシミラーについては、米国での計画でも多く語られていますが、来年のコセンティックスの保険適用交渉をどのように見ているか、少しお話しいただけますか。また、HSの影響についてお聞かせください。HSは、今回の交渉サイクルで承認される可能性は低いと思われます。また、HSは今回承認されそうにありませんが、IVは承認されており、来年に向けてコセンティックスの患者アクセスのダイナミクスにどう関わってくると思われますか?ありがとうございました。

Vas Narasimhan — CEO(最高経営責任者

そうですね。ピーター、ありがとうございます。今のところ、アダリムマブ・バイオシミラーの導入で、なんとかなりそうだというのが私たちの評価です。コセンティックスのグロス・ネットは、すでに一部のアカウントで大幅に増加しています。

また、第一選択薬として非常に強力なポジショニングを確立しているアカウントもあります。もちろん、来年の展開や、議会で可決される可能性のある法案がグロス・ネット環境にどのような影響を与えるかを見極める必要がありますが、現在の設計通りに法律が成立すれば、価格上昇分のリベートを相殺する能力が低下することになります。少なくとも業界側では、市場の構造全体がどのように機能するか、リベートについて再考される可能性があると思います。しかし、すべてはこれから決まることであり、これから見えてくることです。

米国におけるコセンティックスの戦略的な目標は、リウマチと皮膚科領域で市場とともに成長することであり、この2つの領域で健全な市場成長が見られると思います。ご指摘のように、適応症の拡大という点では、来年中にヒドラデンタイムの承認を取得したいと考えています。そうすれば、2024年にはコセンティックスの独自の適応症が追加されることになりますし、他の支払設定への拡大、できれば軸性SPAと関節症性乾癬の両方で静脈注射が認められれば、医療機関はそれらの償還設定においてコセンティクスを提供できるようになります。そうすれば、医療費支払者の環境にも対応できるようになります。これが、現時点で私ができる最善の答えでしょう。

しかし、下半期、第4四半期の1月交渉に向けてより多くの情報が得られれば、またお知らせしたいと思います。次の質問をお願いします。

オペレーター

次の質問はクレディ・スイスのマシュー・ウェストンからです。どうぞよろしくお願いします。お待たせしました。

マット・ウェストン — クレディ・スイス — アナリスト

どうもありがとうございました。2、3点、補足事項をお願いします。ハリー、当四半期は金融費用が大幅に減少し、本社経費もコンセンサスの予想より大幅に減少しました。金融費用において、ハイパーインフレのような評価損が発生したことは承知しています。

通期でこの2つのコストをどの程度見込んでおけばよいか、教えてください。それから、もう1つ質問させてください。Vasは、開発において明らかにCOPDを軽視しています。これは、レガシー呼吸器系資産の売却を検討する可能性があるということでしょうか、それとも既存の商業フランチャイズを維持するつもりなのでしょうか?ありがとうございました。

ヴァス・ナラシムハン — 最高経営責任者

ハリー?

ハリー・カーシュ — 最高財務責任者

こんにちは、マシュー、第2ラウンドへようこそ。コーポレート・コストについてですが、これまで私たちは今年度6億から6億5,000万ドルというガイダンスを出してきました。新しいガイダンスは、1ランク下げて5億5,000万から6億になります。

さて、このうち最も大きいのは為替です。なぜなら、ご想像のとおり、当社はスイスに本社があるため、コーポレートコストの大半をスイスフランで調達しています。スイスフランは対ドルでも弱くなりました。ですから、コーポレート・ドルは、少し少なくなり、少し低くなります。

恒常通貨でとらえると、コーポレートコストでモデル化するのは難しいのではないでしょうか?今年の第2四半期のコストは、昨年の第2四半期のコストより500万ドルだけ低くなっています。もちろん、コーポレート・コストの効率化にも取り組んでいます。ですから、これはコーポレートの部分だけだと思います。純財務結果におけるコア・コストという点では、もちろん利益もあります。為替変動の影響の裏側であるヘッジ収益があります。

ですから、これももう少し低くなるはずです。それから、純財務結果についても前年比で若干の利益がありますが、それほど大きなものではありません。

ヴァス・ナラシムハン — 最高経営責任者

ハリー、ありがとうございます。Matthew、呼吸器領域についてですが、ご指摘の通り、当社は吸入呼吸器系のLABA、LAMA、ICSの事業を米国以外、主に欧州、そしてある程度は新興国市場でも行っています。また、米国外では重症喘息治療薬「ゾレア」の事業があり、米国では共同販促も行っています。これらの事業はすべてそのまま継続しています。

そしてもちろん、私たちはこれらの事業を引き続き推進していきます。私たちは常に、市場において何が適切な組み合わせであるかを評価しています。最近発表した、すべての国で革新的な医薬品を提供する単一ユニットへの移行に伴い、私たちは、適切なポートフォリオとは何か、必ずしも呼吸器に特化したものではなく、私たちが本当にリソースを集中するのに適した医薬品のポートフォリオとは何か、事業の成長を最大限に引き出し、ポートフォリオから最大の効果を引き出すために、最適化または非優先事項をどこに置くことができるかを検討中だと考えています。このような意思決定をより明確にしていきます。

何か変化があれば、もちろんお知らせします。

Matt Weston — Credit Suisse — アナリスト

私のマイクがオンになっているかどうかわかりません。フォローアップが適切かどうかわかりません。しかし、サンドの持つ米国外の長いライフサイクルのフットプリントと適合することを考えると、それらをサンドとともにスピンアウトさせることは可能でしょうか?

Vas Narasimhan — CEO(最高経営責任者

マシューのフォローを受けるのはIR担当の同僚全員に迷惑をかけることになりますが、私たちは長い付き合いなので、お答えします。今現在、私たちの意図は、サンドと一緒に革新的医薬品のビジネスを一切動かさないということです。サンドはピュアプレイ、低分子ジェネリックとバイオシミラー事業にとどめます。

Matt Weston — Credit Suisse — アナリスト

ありがとうございます。そして、申し訳ありません。

Vas Narasimhan — 最高経営責任者

ありがとう、Matthew。次の質問は、オペレーターの方ですか?

オペレーター

ありがとうございます。次の質問はBernsteinのWimal Kapadiaからです。どうぞ お待たせしました。

Wimal Kapadia — AllianceBernstein — アナリスト

はい。私の質問を聞いてくださってありがとうございます。まず、キスカリについてですが、あなたは以前、アジュバントが60億の機会であると示唆されました。しかし、どのように考えたらよいのか、ちょっと興味があります。

というのも、疫学を見ると、中間的な患者プールにはもっと大きな機会があることが示唆されるからです。というのも、この集団で実際に薬が投与されるのはどのような患者なのか、どのような仮定を置いているのか気になるところです。それから、私たちは1つのラウンドを終えたので、厄介なことがあります。サバトリマブについてですが、第3相のOSデータが必要なために申請が遅れたこと、VERONA試験で医師がVENCLEXTAとMDSに大きな期待を持っていることを考えると、現時点でMDSにおける製品の可能性をどう考えているのか気になるところです。

それとも、以前お話したMDSにおける10億以上の機会がまだ実現可能であるとお考えでしょうか?ありがとうございます。

Vas Narasimhan — 最高経営責任者

そうですね。Wimalさん、ありがとうございます。キスカリについては、アジュバントにおいて、高リスクに加え中リスクを追加することで、患者数が大幅に拡大し、おそらく高リスクの患者数の3倍から4倍程度になると考えています。以前は、さまざまな市場予測のコンセンサスに基づいて、60億円と予想していました。

しかし、中等度のリスク範囲全体において有意なベネフィットを示すことに成功すれば、この薬にはもっと大きな機会があり得るということに私は同意します。私たちは、試験の最終報告に向けて、現在その作業を確実に行っています。ですから、Kisqaliが成功すれば、会社にとって大きなチャンスであり、根本的な変曲点になると思います。そして最も重要なことは、がんが再発しないように、より良い治療法を必要としているすべての乳がん患者さんにとって、この薬が重要であるということです。しかし、これは良い追い風になると思いますので、もっと良い数字を持って戻ってこられるよう努力します。

サバトリマブについては、今あるデータでは、第3相のOSデータを待つ必要があると思います。この薬の可能性は、AMLとMDSにまたがるものです。MDSの治療状況が急速に変化していることは承知しています。それでも、TIM3を標的とした独自の作用機序を持ち、他の薬剤との併用が可能で、安全性プロファイルが合理的に維持されるなら、それぞれの適応症で10億ドルの可能性があると考えています。

しかし、完全な第3相試験を待つ必要があるかどうか、私にはわかりません。そのデータを見るまでは、これ以上の投資は賢明ではないでしょう。

Wimal Kapadia — AllianceBernstein — アナリスト

素晴らしい。ありがとうございます。

Vas Narasimhan — 最高経営責任者

次の質問、オペレーターの方ですか?最後の5分間でできる限り多くの質問をしたいと思います。

オペレーター

ありがとうございます。次の質問はBNPパリバのリチャード・パークスさんからお願いします。どうぞよろしくお願いします。お待たせしました。

リチャード・パークス — エグザン BNPパリバ — アナリスト

わかりました。私の質問にお答えいただき、ありがとうございました。米国のLeqvioのフォローアップですが、最近、米国の医師からフィードバックがありました。

最近、米国の医師から受けたフィードバックでは、注射センターへのアクセスがまだ困難であり、償還もまだ厳しいということでした。これは経験やインフラの不足の問題なのでしょうか。それとも、特定の注射センターに対する要求など、利用を管理するために支払者が設けている障壁や、私たちが予想していない何かがあるのでしょうか。NATALEEの最終報告書は来年末とおっしゃいましたが、聞き逃したかもしれませんので、確認させてください。その辺りのスケジュールを教えていただけますか。ありがとうございました。

Vas Narasimhan — 最高経営責任者

ええ、もちろんです。NATALEEについては、まず来年の後半になると思いますが、これは以前ご案内したもので、年末ではありません。新しいスケジュールをお知らせするつもりはありません。タイムラインは以前から言っている通りですので、変更はありません。

Leqvioについては、経験と、Part Bとペイパーのダイナミズムを理解することが重要な要素だと思います。メディケアパートDのフィー・フォー・サービスの患者さんのうち、ブロックがなく医薬品にアクセスできる方は30~40%いらっしゃいます。事前承認が必要な患者を評価し、さらに、事前承認が必要な患者もいます。医師は、さまざまな患者が実際にどのようにシステムを通過しなければならないかについて、経験を積んでいるところだと思います。

このような状況を理解し、診療所が改善され、私たちが診療所をサポートできるようになれば、このような状況を克服できるようになると思います。また、先ほども申し上げましたが、現在、レクビオのフルラベルが適用されている患者さんの割合が非常に高くなっています。私の知る限り、代替注射センターや他の管理センターが使用できることについての制限はなく、その認識に大きな影響を及ぼしていないようです。ただ、特定の保険に加入している患者を最初の患者にする場合、診療報酬のハードルを越えて、オフィスですべての準備をしなければならない、ということだと思います。

米国で医療用循環器製品を発売する際には、通常行われることです。私たちは、Entrestoの発売を成功させたことで、その管理には慣れていると思いますが、できるだけ早く解決できるよう懸命に努力しています。次の質問、オペレーター?

Richard Parkes — Exane BNP Paribas — アナリスト

完璧です。ありがとうございます。

オペレーター

ありがとうございます。次の質問はJPモルガンのリチャード・ヴォッサーからです。どうぞ

回線は開いています。

Richard Vosser — J.P. Morgan — アナリスト

こんにちは、フォローアップありがとうございます。23年に期待されるLOEについて1つだけ。プロマクタが予定されていると思いますが、製剤特許や用途特許があるので、実際にはそれを延期する可能性があります。

また、同様に、ルセンティスのように、私たちが考えるべきことが他にあれば教えてください。ありがとうございました。

Vas Narasimhan — 最高経営責任者

そうですね。ありがとう、リチャード。プロマクタについては、私たちが持っているすべての特許をサポートできるように努力を続けています。適切な時期に、成功すれば、プロマクタの最新情報をお伝えできると思います。

しかし、これは私たちが非常に重視しているものです。それから、ルセンティスについては、ヨーロッパでバイオシミラーの参入を期待しています。アバスチンが何年も前から広く使用されているため、ヨーロッパではバイオシミラー市場は事実上すでに存在していると考えていることは重要な点だと思います。ですから、バイオシミラーが発売されれば緩やかな減少が見込まれますが、他の生物学的製剤のようにバイオシミラーが発売されることはないでしょう。

ルセンティスの今後数年間については、このように予測しています。最後にもうひとつ、オペレーターの方からご質問をお願いします。

オペレーター

ありがとうございます。最後のご質問は、バンク・オブ・アメリカのグラハム・パリーさんからお願いします。どうぞよろしくお願いします。お待たせしました。

グラハム・パリー — バンクオブアメリカ・メリルリンチ — アナリスト

私のフォローアップを受けていただき、ありがとうございます。ジレニアについて1つだけ。明らかに、あなたは控訴裁判所の判決を覆し、請願するつもりだと言っていますね。そこで、請願の時間枠を理解する手助けをしてください。その間に発売ができなくなるということは、今年中に発売されないという確信があるのでしょうか?それとも、このガイダンスはあくまでガイダンスの前提であって、裁判の結果次第で変わる可能性があるのでしょうか?それから、最後になりますが、キスカリの成長率は処方箋の成長率を大きく上回っていますが、明らかにキスカリは復活しています。

それとも、処方箋販売と他のチャネルとの比較で、報告された成長率が実際の成長率と一致するのでしょうか?ありがとうございました。

ヴァス・ナラシマン — 最高経営責任者(CEO

そうですね。ギレニアについては、現在、ジェネリック医薬品が市場に参入することはできません。裁判所に申し立てているところです。今後数カ月で裁判所からの回答が得られると思います。

もしそれが認められれば、審理までにさらに数ヶ月、そして審理にはさらに数ヶ月かかるでしょう。ジェネリック医薬品は2024年に参入する予定です。2024年にジェネリック医薬品が発売されるとのことですが、その時期がいつになるかは、現在からその時期までの間ということになります。私たちは今、申請書を提出している最中ですが、この申請書が提出されれば、裁判所からフィードバックを受けることになります。

申請書を提出した後は、審査が必要です。その時点で却下されるか、嘆願が認められるか、どちらかになります。これがギレニアに関する現在のシナリオです。しかし、繰り返しになりますが、ロングストップデートは’24年のいずれかの方法でした。

ですから、中期的な成長の観点からは、これは大きな影響を与えません。また、欧州では、欧州特許庁から特許を取得し、今年後半には特許が発行される予定です。このように、ギレニアに関しては、様々なことが起きています。また、キスカリについてのご質問ですが、私は答えを知らないので、あなたにフォローアップしてもらうしかありません。

しかし、数量・価格のダイナミクスを明確にするために、その点についてはまたご連絡します。しかし、私たちの数字に表れているのは、キスカリの基礎的な需要が力強く伸びているということであり、これを持続していきたいと考えています。それでは、皆さん、電話会議にご参加いただきありがとうございました。すべての質問にお答えできなかったことをお詫びします。

お時間を割いていただき、本当にありがとうございました。では、また。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>