ダウ (DOW)2022年第2四半期決算説明会の日本語訳です。

コンセンサス予想を上回っていますがEPSが下がっているので株価的には微妙ですね。

今後の景気の参考にしたいと思います。

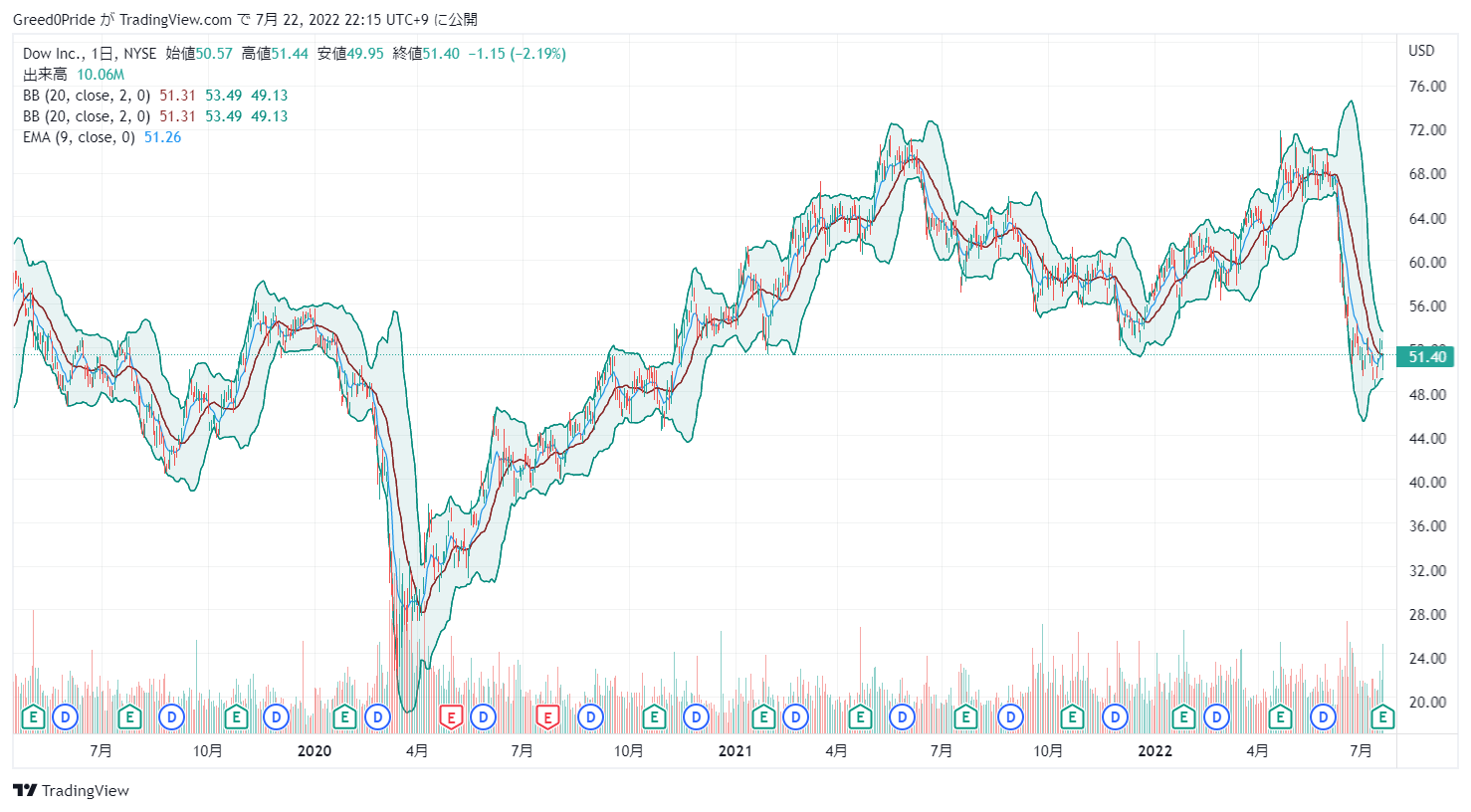

ダウ (DOW)株価

ダウ (DOW)2022年第2四半期決算説明会

Call participants:

Pankaj Gupta — Director, Investor Relations

Jim Fitterling — Chairman and Chief Executive Chairman

Howard Ungerleider — President and Chief Financial Officer

Vincent Andrews — Morgan Stanley — Analyst

P.J. Juvekar — Citi — Analyst

Hassan Ahmed — Alembic Global — Analyst

Jeff Zekauskas — J.P. Morgan — Analyst

Laurence Alexander — Jefferies — Analyst

David Begleiter — Deutsche Bank — Analyst

Frank Mitsch — Fermium Research — Analyst

Kevin McCarthy — Vertical Research Partners — Analyst

Michael Sison — Wells Fargo Securities — Analyst

Christopher Parkinson — Mizuho Securities — Analyst

Alex Yefremov — KeyBanc Capital Markets — Analyst

John Roberts — Credit Suisse — Analyst

Arun Viswanathan — RBC Capital Markets — Analyst

More DOW analysis

2022年7月21日 午前8時00分

オペレーター

こんにちは、ダウの2022年第2四半期決算説明会にようこそ。[本日のお電話は録音させていただいております。それでは、パンカジ・グプタ(投資家向け広報担当副社長)に電話をお繋ぎしたいと思います。どうぞよろしくお願いします。

パンカジ・グプタ — インベスター・リレーションズ担当ディレクター

おはようございます。ダウの第2四半期決算説明会にご参加いただきありがとうございます。この電話会議はウェブキャストでご覧いただけますが、本日のコメントを補足するためにスライドを用意しました。これらはダウのウェブサイトの投資家向け情報セクションに掲載されており、ウェブキャストへのリンクからもご覧いただけます。

私はダウのIR担当副社長、パンカジ・グプタです。本日の電話会議には、ダウの会長兼最高経営責任者のジム・フィッターリング、社長兼最高財務責任者のハワード・アンガーライダーが参加しています。業績に関するニュースリリースとスライドに記載されている将来予測に関する記述の免責事項をお読みください。電話会議では、将来についての期待や予測について、将来予想に関する記述を行います。

これらの記述は、リスクと不確実性を伴う現在の仮定と要因に基づいているため、当社の実際のパフォーマンスと結果は、当社の将来予想に関する記述と大きく異なる可能性があります。ダウのフォーム10-Qおよび10-Kには、このような相違を生じさせる可能性のある主要なリスクおよび不確実性の詳細な議論が含まれています。特に指定がない限り、すべての財務情報は、該当する場合、重要な項目を除いています。また、非GAAP指標を参照することになります。

最も直接的に比較できるGAAP財務指標の調整表とその他の関連する開示は、ダウの決算発表、本日のコメントを補足するスライド、およびダウのウェブサイトに含まれています。スライド2には、この会議の議題が記載されています。まず、ジムが第2四半期の業績とオペレーティング・セグメントのパフォーマンスをレビューします。次に、ハワードが当社の見通しとガイダンスを説明します。

最後に、ジムが、価値ある成長を実現するために、脱炭素と成長の戦略をどのように進めているかについて説明します。その後、皆様からのご質問をお受けします。それでは、ジムに電話をお回しします。

ジム・フィッターリング — 会長兼最高経営責任者

パンカジ ありがとうございます。スライド3から始めます。第2四半期、チーム・ダウは前年同期比、前四半期比ともにトップラインの成長を達成しました。これらの結果は、当社の多様なグローバル・ポートフォリオの強さ、実行への集中、積極的な価格設定行動を反映しています。

このように、当社のチームはダイナミックな市場環境、中国におけるパンデミックによる閉鎖の影響、継続的な物流制約、エネルギーおよび原材料コストの上昇をうまく切り抜けることができました。売上高は、すべての事業セグメントおよび地域において増加し、前年同期比で 13%増加しました。前四半期比では、アジア太平洋地域を除く全地域で増収となり、3%の増加となりました。現地価格は、すべてのオペレーティング・セグメント、事業、地域において上昇し、前年同期比16%増、前 年同期比ではすべてのオペレーティング・セグメントおよび地域において上昇し、6%増となりました。

販売数量は、パッケージング・スペシャルティ・プラスチックの成長が工業用中間体及びインフラストラクチャーの減少に よって主に相殺され、前年同期と同水準となりました。前四半期比では、主に欧州と中国における需要の減少により、数量は 2%減少しました。低コストのポジションと業界をリードする原料およびデリバティブの柔軟性により、当社は 19 億ドルの営業キャッシュフロ ーと 14 億ドルのフリーキャッシュフローを創出しました。規律正しくバランスのとれた資本配分により、バランスシートをさらに強化することができました。

当四半期に発行済み社債7億5,000万ドルを償還し、年間支払利息を2,700万ドル減少させました。その結果、2027 年まで長期債務の満期はありません。また、当四半期には、8億ドルの自社株買い、業界最高水準の配当金5億500万ドルを含む13億ドル以上を株主に還元しました。透明性と説明責任への取り組みをさらに強化するため、当四半期は、年次統合ESGレポート「Intersections」も発行しました。

この報告書では、当社のESGに関する先進的な取り組みを紹介し、当社のデータと情報開示を主要なESGフレームワークと整合させました。特に、今年の報告書は、データへの便利なアクセスに加え、スコープ1と2の開示と炭素排出量報告の強化、原単位の測定基準、TCFDの完全実施などを特徴としています。報告書の主なハイライトは、脱炭素化と成長のための計画の実行、リサイクル性とより循環したプラスチックを実現するためのサステナビリティ投資の加速、包括性、多様性、公平性を推進するための意図的な行動、ガバナンス、透明性、説明責任の向上などです。ダウの報告書は、外部監査法人による正式な基準に対する限定的保証を受けた、業界では数少ない報告書のひとつです。

また、最新のレポートでは、温室効果ガスプロトコル報告に準拠したスコープ1および2の排出量報告を保証レビューに加えました。私たちは、このような進捗を誇りに思います。まだ報告書にアクセスされていない方は、このプレゼンテーションに含まれるリンクから、または当社のウェブサイトからアクセスしていただければと思います。次に、スライド4でオペレーティング・セグメントの業績についてご説明します。

パッケージング・スペシャルティ・プラスチックスの営業利益は14億ドルで、前年同期は20億ドルでしたが、これは天候要因によるものでした。前年同期比での価格上昇は、原材料及びエネルギーコストの急上昇により相殺されました。前四半期比では、主に米国およびカナダにおける原材料およびエネルギーコストの上昇にもかかわらず、プロダクトミックスの改善と統合マージンの増加により、営業EBITは2億200万ドル増加し、営業EBITマージンは120bps増加しました。工業用中間体・インフラ部門に話を移すと、原材料費およびエネルギーコストの上昇と計画的なメンテナンス活動が価格上昇により一部相殺され、営業 EBIT は前年同期の 6.48 億ドルに対し 4.26 億ドルとなりました。

前四半期比では、営業利益(EBIT)は 2 億 3,500 万ドルの減少、営業利益率(EBIT マージン)は 490bp 低下しましたが、これも主にコストの上昇と計画的なメンテナンス活動によるものです。これは主に、シリコーンおよびコーティング用途の価格上昇と、前年度に比べてモノマーの供給が改善されたことによるもので、マージンは960ベーシスポイント拡大しました。前期比では、欧州および中国におけるシロキサン価格の下落が、コーティングおよびパフォーマンスモノマー事業のマージン拡大により一部相殺され、営業EBITは3400万ドル減少しました。それでは、スライド5の見通しについて、ハワードからご説明させていただきます。

ハワード・アンガーライダー — 社長兼最高財務責任者

ジム、ありがとうございます。私たちは、インフレや金利、サプライチェーンの課題、地政学的リスクなど、変化する経済情勢を引き続き注意深く見守っていきます。そして、これまで継続してきたように、私たちは、長期的な脱炭素化および成長戦略を推進しながら、市場のダイナミクスに適応するための体制を整えています。最近の経済指標は、ペースは鈍化しているものの、世界の経済・産業活動の継続的な成長を示しています。

当四半期の米国のPMIは、消耗品やサービスに対する継続的な需要に支えられ、鉱工業生産と設備稼働率 が上昇し、引き続きプラスとなりました。欧州では、地政学的な影響やインフレの影響により、消費意欲や支出は緩やかになっています。

しかし、当四半期末のPMIは依然として拡張的な水準にあります。中国では、6月に製造業PMIが上昇し、生産高と新規受注が2月以来初めて拡大基調に転じ、経済活動は当四半期末に回復に転じました。そして、地域経済の再開が進むにつれて、工業生産高と個人消費はサプライチェーン の制約緩和の恩恵を受けると予想しています。マクロ経済環境は依然厳しいものの、需要や個人消費が堅調な分野では引き続き底堅い動きが見ら れます。

ダウは、グローバルな事業展開、業界をリードする原料、デリバティブの柔軟性といった独自の競争優位性と、化学ツールキットおよびイノベーション・エンジンの組み合わせにより、地理的、エネルギー的、市場環境の変化に対して機敏に対応できるようになりました。重要なのは、スライドにあるように石油とガスのスプレッドが、米国メキシコ湾岸、カナダ、アルゼンチン、中東における当社の構造的に有利な原料のポジションを支え続けていることです。これらの優位性により、世界各地の市場ダイナミクスに対応しながら、原材料やエネルギーコストの上昇の影響を軽減することができます。

スライド6に、第3四半期の見通しを記載しています。パッケージング・スペシャルティ・プラスチックの分野では、食品包装や消耗品の最終市場において、サービス業や旅行業の景気拡大に大きく関連した健全な需要が続いています。エネルギーコストの上昇と短期的な地域的供給の不均衡は、当四半期に約1億2,500万ドルの逆風となる見込みです。また、テキサス、アルゼンチン、カナダのクラッカーにおいて3件のメンテナンスのためのターンアラウンドが予定されており、これも前期比75百万ドルの逆風となる見込みです。

工業用中間体及びインフラストラクチャー分野では、米国の産業活動及びインフラストラクチャーへの支出 は引き続き堅調ですが、家具・寝具や家電製品などの最終市場を含む世界の耐久消費財需要に対するインフレの 影響が継続すると予想されます。中国における酸化プロピレンの業界供給回復により、ポリオールおよびその他のPO誘導体の世界的な供給が増加 し、欧州におけるエネルギーコストの上昇とあいまって、約125百万ドルの逆風となる可能性が高いと思われま す。前四半期にシュターデの大規模な定期修理を完了し、シードリフトのアルコキシレート工場とドイツの EDC/VCM 工場で追加の定期修理を行う予定ですが、合計で約 25 百万ドルの追い風となります。

機能性材料・塗料分野では、米国のホームケアおよびパーソナルケア用途の個人消費の持続と、季節的な建 設活動の継続が見込まれます。シロキサン業界の生産能力増強と中国における供給回復、ならびにエネルギーコストの上昇に より、当四半期は2億米ドルの逆風となる見込みです。これは、当四半期のファースト・コール・コンセンサスとほぼ同じです。

私たちは、集中的で統制のとれたアプローチと競争上の優位性により、ダイナミックな市場環 境において業界トップの座を維持し、価値を創造し続けることができると確信しています。最後に、スライド 7 では、通期業績見通しのインプットを更新しました。特に、第2四半期に2026年満期ユーロ債の7億5,000万ドルのコールを実施しましたが、これは従来の通期目標に沿ったものです。また、合弁会社からの配当金見込みを9億ドルに引き上げ、強力なキャッシュ創出力から年末の推定株式数を7億株としました。

以上をもちまして、ジムの発表にかえさせていただきます。

ジム・フィッターリング — 会長兼最高経営責任者

ハワード、ありがとうございます。スライド8をご覧ください。2030年までに炭素排出量を30%削減する一方で、30億ドル以上のEBITDAを追加で達成する予定です。この戦略では、2030 年までに炭素排出量を 30%削減すると同時に、30 億ドル以上の EBITDA を創出する見込みです。

この計画では、世界各国の経済状況、マクロ環境、規制を考慮した上で、2005 年から 2030 年の間に CO2 排出量を 30%削減する予定です。進捗状況としては、再生可能エネルギーへの投資を継続し、現在900メガワット以上を利用できるようになりました。また、資産の効率化を図り、電気分解や炭素回収など、炭素効率の高い革新的な技術に投資しています。最近、私たちはオランダで電子クラッキングの研究スケールユニットの立ち上げを発表しましたが、これは私たちの共同技術プログラムにおける重要なマイルストーンとなるものです。

アルバータ州フォート・サスカチュワンにおける世界初の炭素排出量ゼロのエチレン・クラッカーおよび誘導品コンプレックス建設計画のエンジニアリングと開発は、正式な資源投入、ベンダー選定、年末までのプロジェクト投資決定を経て、すべて順調に進んでいます。また、ヨーロッパとアメリカ大陸の当社拠点でCO2排出量を削減するための詳細な計画を策定する作業も進行中です。これらのプロジェクトは、持続可能な世界への移行におけるダウのリーダーシップを示すと同時に、基本的な収益の伸びを促進します。スライド9では、脱炭素化を進める一方で、より収益性が高く投資回収の早いプロジェクトへの投資を継続し、効率性を追求し、循環型社会を含む長期的な成長機会に資本投下していくことを述べています。

近い将来、私たちのインフライト投資は、2025年末までに基礎的なEBITDAのランレートが約20億ドルに増加する見込みです。これは、2022年のランレートEBITDA約3億ドルを含み、各事業セグメントで成長レバーを発揮します。例えば、パッケージング・スペシャルティ・プラスチックの分野では、ルイジアナ州にある150キロトンのFCDhパイロットプラントが今年の第4四半期に始動する予定です。工業用中間体およびインフラでは、アルコキシレートの設備投資が今年下半期に開始される予定です。また、機能性材料とコーティングでは、第2四半期に2つのデボトルネッキング・プロジェクトと2つの成長プロジェクトが完了し、年末までにさらに9つのプロジェクトが完了する予定です。

重要なことは、ブランドオーナーやお客さまがより循環型のソリューションを求めるようになった今、循環型社会は当社の成長戦略を実現するための重要な要素であるということです。当社は、この需要に対応するため、20 を超える戦略的パートナーシップを活用し、循環型製品 の能力と技術を加速しています。本日、既存のパートナーであるムラ・テクノロジー社と共同で、米国と欧州に複数の世界規模の高度リサイクル施設を建設する計画など、一連の循環型プロジェクトを発表しました。これらのプロジェクトにより、2030年までに年間最大60万トンのプラスチック廃棄物のリサイクル能力が追加される予定で、これは高度なリサイクルの規模に対するダウのこれまでで最大のコミットメントとなります。

ダウがリサイクルプラスチック原料を利用して新しいバージングレードと100%循環型の誘導体を生産し、当社の市場分野全体で急成長するブランドオーナーのニーズに応えるため、主要なオフテーカーとして、循環型ポリマー製品の生産能力は大幅に拡大することになります。これと並行して、フランスのリサイクル企業であるValoregen社と本日発表したような、フランス最大の単一ハイブリッドリサイクルサイトを建設するためのパートナーシップを通じて、メカニカルリサイクル能力を加速させ続けています。ダウは、最近ヨーロッパでプラスチックリサイクルのトレーサビリティと含有量の認証を受けた当社のREVOLOOP PCR製品群に、その消費者使用後のリサイクル樹脂を主に供給することになります。これらのコラボレーションは、100万メートルトンのプラスチックを回収、再利用、リサイクルできるようにするというダウの2030年目標のおよそ3分の2をサポートすることになります。

さらに、当社の効率化レバーは、2025年末までに当社の構造改革プログラムとデジタル投資によって約6億ドルの実行レートEBITDAを実現する予定です。2022年には、これらの投資により5,000万ドルから1億ドルのランレートEBITDAを達成できると見込んでいます。2021年末には、2020年の構造改革プログラムによる実行利益をすでに完全に達成し、今後数年間はデジタル投資による実行利益が増加する見込みです。例えば、倉庫管理システムの近代化と自動化を加速し、新しいデジタル機能を使ってサプライチェーン計画プロセスを改善し、複数のお客様の出荷を統合してコストを下げ、二酸化炭素排出量を削減することが可能になりました。

また、製品出荷のすべてのモードにおいて、リアルタイムの配送追跡機能を強化し、顧客体験を向上させました。こうしたデジタル化の改善は、グローバルなサプライチェーンが今日のようにダイナミックに変化している場合には、特に価値があります。スライド 10 に移ります。ダウは、さまざまな経済環境において、弾力性のあるキャッシュフローを生み出し、価値を提供できる体制を整えています。

これは、より機敏かつ効率的に事業を管理し、最高のオーナーの考え方で運営し、説明責任と透明性を確保し、資本配分に対して規律正しくバランスのとれたアプローチを継続するという当社のアプローチを反映したものです。これは、業界初期の成長投資と効率化プログラムにより、当社の基礎収益が大不況前の水準を上回るとともに、コストポジションが前サイクルと比較して改善されたことによります。また、3 年間の累積フリー・キャッシュ・フローは、スピン以来ほぼ 3 倍となりました。バランスシートに関しては、格付け機関によるレバレッジ比率の目標値を2倍から2.5倍とし、60億ドル以上の総負債を削減しました(スピン時は2.5倍から3倍)。

負債はすべて固定金利で、今後5年間の満期は10億ドル未満です。これは、スピン以来、約70億ドルの短期負債の満期が減少したことを意味します。年金積立不足の状況は現在約30億ドルで、スピン時の半分以下です。最近のムーディーズからの格上げ、フィッチとS&Pからの前向きな見通し修正など、当社の著しい進歩は信用格付けに反映されています。十分なキャッシュフローを確保した上で、価値創造につながる脱炭素化および成長戦略の実行に引き続き注力し、魅力的な株主報酬を提供し続けます。

このため、当社は第2四半期に従来の自社株買いプログラムを終了し、新たに30億ドルのプログラムを開始しました。これは、経済サイクル全体を通じて営業純利益の65%を株主に還元するという当社の目標に沿ったものです。ダウは今後、強力なキャッシュフロー、バランスシート、魅力的な成長見通しを総合的に勘案し、さまざまな経済環境において機敏に行動し、すべてのステークホルダーに価値を提供し続けるための選択肢を増やすことができると考えています。それでは、パンカジに代わって、質疑応答を開始します。

パンカジ・グプタ — インベスター・リレーションズ担当ディレクター

ジム、ありがとうございます。では、質問に移りましょう。私たちの将来予想に関する記述は、準備した発言と次の質疑応答の両方に適用されることをお断りしておきます。オペレーターの方、Q&Aの指示をお願いします。

質疑応答

オペレーター

[最初のご質問はモルガン・スタンレーのヴィンセント・アンドリュースさんからお願いします。ヴィンセント・アンドリュース — モルガンスタンレー — アナリスト

皆さん、おはようございます。ジム、今日のムラの発表についてもう少し話していただけませんか。特に、私たちのための道筋を描いてください。600ktの生産に向けて、今から2030年までの間に何が起こるのでしょうか?最初のプラントがオンラインになることなどが重要だと思われますが、到達しなければならない重要なしきい値は何でしょうか?また、どのくらいの資本を投入するのか、また、引き取りは原価で行うのか、それともコスト・プラスで行うのか、経済的な面はどうなのでしょうか?また、原材料の調達などはどのように行うのでしょうか?

ジム・フィッターリング — 会長兼最高経営責任者

はい。ヴィンス、ご質問ありがとうございます。重要なのは、今日のMuraとのパートナーシップは、廃棄物を止めるために2030年までに100万トンの目標の3分の2を達成し、当社の消費者使用後のリサイクル市場で多くの量の増加を促進することだと考えています。ご存知のように、今日の市場ではより価値の高いプレミアムであり、ほとんどのブランドオーナーが2030年までに30%のPCR目標を掲げています。そして、PCRを含む材料であるダウ・レボループ・ブランドは年々急成長を遂げています。

私たちは、ムラからこれらの生産能力を引き取ることになります。米国と欧州に建設される複数のプラントです。それぞれがどのタイミングでRTOするのか、詳しいスケジュールはわかりません。しかし、基本的には、ご存知のように、ブランドオーナーに必要なパッケージング品質を達成するために、多くの材料を引き取ることになります。

また、バージングレードの材料も使用しなければなりません。ですから、この600ktは、現在生産しているバージン材に対する追加的な数量と考えることができます。そして、そのスタートアップが近づけば、マージンについてより詳細な情報をお伝えすることができます。ハワード?

ハワード・アンガーライダー — 社長兼最高財務責任者(CFO

はい、2つほど補足させてください。Vince 今朝行ったこれらの発表を加えると、ダウはポリエチレンのリサイクル・プラスチックの世界最大の消費者になります。最初の質問ですが、ムラの最初の資産はイギリスのティーサイドにあり、来年には稼働を開始する予定で、その規模は100~150ktになります。

運営担当者

それでは次の質問をシティのP.J. Juvekarからお受けします。どうぞよろしくお願いします。

P.J. Juvekar — Citi — アナリスト

はい。ジム、ハワード、おはようございます。プラスチックに関する質問です。ポリエチレンの値上げが予想通りにはいきません。

それについてコメントいただけますか。しかし、本当に聞きたいのはヨーロッパについてで、この冬はエネルギー価格の上昇が見込まれます。それに対してどのような対策をとっているのでしょうか?あなたはドイツに資産をお持ちですが、そこは最も被害を受けやすいかもしれません。それについて教えてください。また、ヨーロッパで評価損を計上することを想定していますか?

ジム・フィッターリング — 会長兼最高経営責任者(CEO

ご質問ありがとうございます。第3四半期の米国メキシコ湾岸地域のマージン見通しは良好で、第2四半期に比べ0.01ドル程度低くなる見込みです。これは非常にポジティブな結果だと思います。また、ハワードが、エタンと軽質分解を使用している資産におけるコストポジションについて触れましたが、これは非常にポジティブなことです。

欧州では、第2四半期の統合マージンから数セント下がると思います。ご指摘の通り、欧州では現在エネルギーコストが高騰しています。これはすでに第 2 四半期の数字に反映されています。第4四半期に向けた準備として、冬に近づくにつれて、政府が何らかの抑制策を講じる可能性があると考えています。

スペインとオランダのポジションについては、柔軟性があるため、非常に良い感触を得ています。ご存知のように、オランダはLPGの分解率が最も高い国です。第4四半期に入ると、これが有利に働くと思います。スペインもLPGの分解がありますが、今のところ、このポケットはかなり良い状態だと思います。

ドイツは、今後注目すべき国です。ポーランドではすでに天然ガスの使用量を減らしており、これが最大のエクスポージャーとなっています。ポーランドでは天然ガスの使用量を減らし、非常に大きな効果を上げています。また、他の調達能力についても引き続き検討していくつもりです。

もし必要であれば、ヨーロッパの需要に対応するために別の調達方法を検討することも可能です。ドイツはそれ自体ではありませんし、特にポーランドは当社にとって最大の拠点ではありません。前回の電話会議でもお話しましたが、シュタードではコンソーシアムと共同で、ドイツ政府が必要とする15%ものLNGを輸送できる常設のLNG施設を長期的に建設するプロジェクトに取り組んでいます。つい最近も、シュターデがLNGの浮体式貯蔵・再ガス化装置の受け入れ先として選定されたとの知らせがありました。

だから、それは大きな助けになる。これは、スタッドの近くに停泊して、それを運んでくる施設になります。これは、EUを支援するためのアメリカのLNG公約の約25%に相当します。このことは、スタッドにあるダウの施設の耐震性、つまりエネルギーの回復力を向上させるものであり、私たちは大変うれしく思っています。

ですから、私たちの焦点は、すでに行った天然ガス削減のほかにポーランドで何をすべきか、その準備と検討にあります。

司会

次の質問は、Alembic GlobalのHassan Ahmedからです。どうぞよろしくお願いします。

ハッサン・アハメド — アレンビック・グローバル — アナリスト

ジム、ハワード、おはようございます。第3四半期のガイダンスに関連して、もう一度ポリエチレンの話をしたいと思います。EBITDAは25億ドルをやや上回る水準になるとのことですが、これはどういうことでしょうか。ジム、先ほどの質問に対するあなたのコメントが正しければ、第3四半期のガイダンスに関して、米国での1ポンドあたり0.01ドル程度の落ち込みを織り込んでいるようですね。

また、欧州のポリエチレン・マージンは、前四半期比で1ポンドあたり2~3セント減少する可能性があります。ということでよろしいでしょうか?また、米国におけるポリエチレンの在庫状況について教えてください。

ジム・フィッターリング — 会長兼最高経営責任者(CEO

ハッサン、あなたが読み返した数字が正しいと思います。米国の在庫は、2つの要因によって影響を受けています。米国の在庫増加の半分は、サプライチェーンの混雑が原因で、港から出荷される製品が滞っていたためです。

そのほとんどは、すでに梱包され、輸出用にセットアップされたものです。残りの半分については、折り返しの時期であったことを忘れてはなりません。第2四半期はかなり忙しく、第3四半期にはハリケーンの季節がやってきます。

そのため、通常、ハリケーンシーズンに向けて在庫を積み増します。そのため、通常、ハリケーンシーズンに向けて在庫を積み増しますが、今回の増加分のほとんどはその分です。港湾のサプライチェーンはまだ混雑しており、それを乗り切っているところです。当社では、海上梱包貨物に重点を置いています。

鉄道は比較的順調です。トラックはそれほど多くありませんが、こちらも比較的好調です。

オペレーター

次の質問はJPモルガンのジェフ・ゼカウスカスからです。どうぞよろしくお願いします。

ジェフ・ゼカウスカス — J.P.モルガン — アナリスト

どうもありがとうございます。第1四半期末以降、原油価格は1バレル105ドル程度で比較的安定していますが、ナフサ価格は世界的に下がってきています。このことをどうお考えですか。また、それは変化しているとお考えですか?MDI事業では、スプレッドが悪化しているのでしょうか?それからハワードですが、スライド10の中で、第2四半期時点の年金積立不足額を30億ドルと試算していますね。2021年末の時点では60億ドルだったのでしょうか?また、ガス田への投資もありますね。

これらは大きくなるのでしょうか?それとも、すべて小さな数字なのでしょうか?

ジム・フィッターリング — 会長兼最高経営責任者

ありがとう、ジェフ。最初の2つは私が担当し、最後の2つはハワードが担当します。原油価格については、私たちはまだ強気で、原油とガスのスプレッドは、後半には原油換算で1バレル70ドルから80ドルの範囲にとどまると予想しています。その理由は、日量200万バレルを下回る生産能力があることと、石油派生商品の需要が非常に強いことです。

このギャップが解消されるほど、供給が加速されるとは思えません。中国でも石炭への移行が少しずつ進んでいます。エネルギー産業でそれを見てきましたね。また、石炭から化学製品への転換も見られます。

そのため、ナフサの需要が少し減っているのでしょう。中国や北東アジアでは、ナフサは最大級の需要地です。そのため、石油とナフサの相関関係が少し変化しているのだと思います。ご指摘の通り、MDIのファンダメンタルズは依然堅調です。

2025年、2026年までのMDIの稼働率見通しは、毎年、上昇を続けています。ですから、MDIのスプレッドに問題が生じることはないと思います。副産物が多少落ちても、MDIの生産には多くの副産物が使われます。製油所から出る副産物が少し減れば、それは実際にプラスに働くかもしれません。

ハワード?

ハワード・アンガーライダー — 社長兼最高財務責任者(CFO

はい、ありがとうございます。そうですね、年金に関するご質問の回答は正しいです。30億ドルです。

ちなみに、これは合計です。これはDBとOPEBの合計です。つまり、全部ひっくるめての数字なのです。そして、金利をもう少し上げるか、EROAをもう1年稼ぐだけで、30億ドルはおそらくほぼゼロになります。

ですから、この問題はほぼ完全に解決しています。決算説明会のスライド10をご指摘いただきありがとうございます。このスライドは、個人的にとても気に入っています。というのも、スピンオフの際に私たちが言ったこと、そして収益、キャッシュフロー、資本構成などあらゆる財務指標で私たちが行ったことを考えると、私たちは以前よりもずっと良い状態にあると思うからです。

このことは、格付け会社ムーディーズによる格上げや、フィッチとS&Pによるポジティブな見通しにも反映されていると思います。ガス井に関するご質問ですが、これはデボン社への投資のことだと思われます。この取引によって、エネルギーコストや原料コストの上昇に対して、量的にも期間的にもヘッジすることができます。炭化水素は市場に直接販売されるので、当社の米国メキシコ湾岸地域における他の原料の価格上昇を相殺することができます。

私たちは、このパートナーシップにとても満足しています。デボン社との提携には本当に満足しています。この提携は今後も継続されるでしょう。これは、私たちのヘッジの道具箱の中のもうひとつのツールであり、そのように考えています。

司会

次の質問は、ジェフリーズのローレンス・アレキサンダーからです。

ローレンス・アレクサンダー — ジェフリーズ — アナリスト

おはようございます。来年の欧州の電力価格の影響をどのように考えているか、もう少し詳しく教えてください。つまり、ダウのポジション全体で現在のスポットレートを時価評価した場合です。次に、循環型社会の側面ですが、リサイクル・ポリマーの比率が高まるにつれて、ポリマー・ポートフォリオ全体の平均販売価格の上昇が期待できるほどの価格牽引力と顧客コミットメントが見られるでしょうか?

ジム・フィッターリング — 会長兼最高経営責任者

はい、まず電力に関する質問です。もちろん、スタッドでは既存の電力購入契約を結んでおり、それが石炭火力の支えにもなっています。スタデは最大の電力ユーザーです。

ですから、この点については十分な手ごたえを感じています。もちろん、ヨーロッパの天候がどうなるかは考慮しなければなりませんが、現時点では来年を予測するのは難しいです。例えば、当社の「REVOLOOP」製品ブランドは、2021年上半期に対して約140%の伸びを示していますね。

メートルトン当たり約1,500ドル、2,200ドルの価格プレミアムがついていますので、高度なリサイクル素材では1,500ドル、バイオベース製品では2,200ドルということになります。これは、化石燃料やバージンの代替品と比較した場合です。このように、既存のビジネスと融合していくことになるでしょう。ハワードは、イギリスのティースサイドで来年から15万トンの生産を開始すると言いました。

その後、60万トンまで増強されます。ですから、時間が経つにつれて、この数字が大きくなればなるほど、その影響が現れてくると思います。しかし、そのほとんどは、需要が供給をはるかに上回っているため、プレミアムが発生しているのだと思います。

司会

では次に、ドイツ銀行のDavid Begleiterさんから質問をお受けします。

David Begleiter — Deutsche Bank — アナリスト

ありがとうございます。おはようございます。2つあります。まず、ハワード、モデリング・ガイダンスについてですが、前四半期の約10億ドルの売上減少について、ある種のマージン減少を適用するという点で、どのように考えるべきでしょうか?あるいは、すでに5億ドルの逆風に組み込まれているように聞こえますが。

この点についてどうお考えでしょうか?2つ目は、ジム、ヨーロッパ全体では、天然ガス削減の観点から、コスト増があります。このような状況から、ダウがどの程度の恩恵を受けるのか、あるいは受ける可能性があるのか、短期的・中期的に整理していただけませんでしょうか。

ハワード・アンガーライダー — 社長兼最高財務責任者(CFO

はい、デビッド。5億ドルのガイダンスを下げるということですが、これは現在の第3四半期のコンセンサスと一致します。マージンの増加はありませんが、P&SPで1億2,500万ドル程度になると考えています。EBITDAのラインでは、産業用中間体事業で約1億2,500万ドル、PMC事業で約2億ドルです。

それに加えて5,000万ドルのターンアラウンドがあり、主にP&SPの7,500万ドルが逆風となります。PM&Cは横ばい、そして産業用中間体には2500万ドルの追い風が吹いていますが、これは大きな転換期が過ぎてしまったからです。

ジム・フィッターリング — 会長兼最高経営責任者(CEO

デイビッド、ヨーロッパ市場についてですが、ここ数年、ヨーロッパ市場はかなりうまく自己完結しています。一部の例外を除き、ヨーロッパは輸出市場ではないのです。そのため、ヨーロッパでのコスト上昇が、統合マージンを押し上げているのです。ですから、私たちはヨーロッパでの事業を維持するという観点から、すべてを稼働させようと考えているのです。

しかし、それにはコストもかかります。また、ヨーロッパで生産が抑制されたからといって、それが有利になるとは考えていません。私たちが本当にやりたいことは、ヨーロッパがガスの供給源を増やす手助けをすることで、そのためにスタッドでやっていることは、長期的にはヨーロッパにとって必要なことだと考えているからです。EUのエネルギー政策をよりバランスのとれたものにするためには、供給源を増やすことが必要なのです。

司会

次の質問は、フェルミウム・リサーチのフランク・ミッチュさんからです。

フランク・ミッチュ — フェルミウム・リサーチ — アナリスト

おはようございます、皆さん。スライド5では、過去数カ月のマクロ指標を見事にまとめておられますが、その方向性はやや懸念されるものです。そこで質問なのですが、御社の需要見通しについて、現在のダウの下期受注を3ヶ月前の予想と比較してどのように判断されますか?

ジム・フィッターリング — 会長兼最高経営責任者

フランク、いい質問ですね。受注が好調な事業について申し上げますと、パッケージングが引き続き好調です。パッケージは引き続き好調です。第2四半期の数量は前年同期比5%増で、物流の制約がなければそれ以上だったかもしれません。

通信事業者の5Gデータセンター向けの産業用電子機器も好調です。医薬品原料やDOW DISも引き続き好調です。米国、カナダは引き続き堅調に推移すると見ています。インドも好調です。

この傾向は今後も続くと思います。そして第3四半期、第4四半期には中国が大きく回復すると思います。中国のGDPは4%から5%の見通しです。第1四半期、第2四半期と同じように堅調に推移しているものを見てみると、インフラは非常に堅調です。

自動車は、チップ供給の問題があったとはいえ、前年比で台数が増え、2023年の見通しも改善されると見ています。ですから、チップの供給を乗り切れば、その動きが見えてくると思います。現在、OEMのティアメーカーでは、注文の遅れが出てきていますが、何とか対応しています。産業用市場では、中国の建設業や住宅産業、EV産業が、支援策によりかなり好調に推移しています。

そのような状況です。産業用市場は回復基調にありますが、少し遅れているようです。石油・ガスは増加しています。酸化エチレンの誘導品が石油やガスに大量に使われ、天然ガスの掘削や浄化が行われました。

米国のガス生産量は日量95Bcfから97Bcfに増加し、98Bcf以上に向かっていると思われます。住宅は、都市化が進んでいることもあり、商業施設や集合住宅の建設が好調な傾向にあります。一戸建て住宅と住宅再販は、住宅ローン金利の上昇で少し減速しています。

しかし、商業建築の方はまだ良さそうだと思います。一戸建て住宅は、住宅ローン金利の上昇で再販がやや減速していますが、商業用建設はまだ好調です。消費者にとっては、食費や交通費、光熱費などの負担が増えるため、大きな買い物を控えているのでしょう。

その一方で、旅行も行っています。そのため、サービス業や観光業が伸びています。それがパッケージングビジネスや、私が最初にお話ししたような他のことにも反映されているのです。

オペレーター

次の質問は、Vertical Research Partnersのケビン・マッカーシーからです。

Kevin McCarthy — Vertical Research Partners — アナリスト

はい。おはようございます。ジム、昨年10月のインベスター・デイでは、谷からピークまでのEBITDAの範囲を、下は90億ドル、上は150億ドルと、参考までに提示しましたね。そして今日、実行レートはちょうど真ん中の120億ドルになりました。

つまり、谷の部分までかなりのクッションがあるように思われます。しかし、地政学やエネルギーの変動という観点からは、明らかに多くの変化が生じています。このレンジはまだ正しいのでしょうか?もしそうなら、谷の水準にどのような仮定を組み込んでいるのか、具体的に教えてください。また、穏やかな景気後退のシナリオの方が良いのか、それともストレステストが進むと少し悪くなるのか、教えてください。

ジム・フィッターリング — 会長兼最高経営責任者

ありがとう、ケビン。私たちが提示した新しいレンジはまだそのままであり、私たちはそれについて良い感触を持っています。これはアルバータでの拡張を含むもので、アルバータのネット・ゼロ・エミッション施設は9から15です。

2025年までの状況を見ると、おそらく80億ドルから140億ドルの範囲でしょう。アルバータでの拡張は、27年と29年の2段階になってからですから。そして、私はこのように考えています。P&SPは、パッケージとスペシャリティ・プラスチックの分野では、このような環境下でも常に高いパフォーマンスを発揮します。現在、当社は中期的なEBITDAマージンをはるかに上回っています。

そして来年も、この中期的な数値をさらに上回ると考えています。このことが、当四半期の下期を強力に下支えしています。II&Iでは、2022年までのピーク時の数字を見てみると、いくつかの分野で少し弱くなっていることがわかります。しかし、インダストリアルソリューションは伸びています。

EBITDAマージンが高いため、その割合もまだ十分上です。PM&CはEBITDAマージンがピークに達しています。このように、今期は好調に推移しています。2020年とCOVIDで起きたことを通して、ピークと谷を理解するための非常に優れたモデルを持っていることが証明されたと思います。

ハワードも言っていましたし、私も原稿で申し上げましたが、私たちは会社のバランスシートを大幅に改善し、過去数年間に行った投資によってコストポジションを引き下げました。そのため、今回の決算では、より良いポジションで臨むことができます。また、世界各地に非常に優れた低コスト資産を保有しているため、石油とガスのスプレッドがこの状況を下支えしています。

司会

次の質問は、ウェルズ・ファーゴのマイケル・シソンさんからです。

マイケル・シソン — ウェルズ・ファーゴ証券 — アナリスト

やあ、みんな。いい四半期でしたね。中国の輸出市場については、開放されたとお考えでしょうか?もしそうだとしたら、メキシコ湾岸地域の統合マージンの見通しが改善される可能性はあるのでしょうか?それから簡単なフォローアップですが、2020年のポリエチレンの需要は2%増で、かなり厳しい状況でした。もし不況に突入した場合、少なくともセンチメント面では、最近誰もが影響を受けているように思われますが、穏やかな不況で耐久財などがあまりないことを考えると、ポリエチレンの需要はどうなると思われますか?

ジム・フィッターリング — 会長兼最高経営責任者(CEO

そうですね。いい質問ですね。中国は私たちのビジネスにおいて、輸出需要を開拓していると言えると思います。ですから、中国への供給は、それが中国での投資であれ、輸入品であれ、中国現地の市場をサポートすることに重点を置いていると考えています。

今後は、計装用電気機器や制御機器、自動車産業向けのモビリティ部品など、さまざまな製品の動きが活発化すると思います。このような状況が改善されれば、当社の事業のボトルネックも解消されるでしょう。しかし、アジア太平洋地域のコストポジションは、エチレンやその他の基礎化学品について考えると、まだマイナスです。MTOやCTOに切り替えても、根本的に変わるとは思えません。

ですから、石油化学製品については、輸出国になるとは思えません。国内経済を活性化させ、動かしていくことに重点を置いていくのではないでしょうか。世界の石油化学製品の成長は、まだ力強いものがあります。GDPの1.4倍から1.5倍の成長率を維持している。

営業利益率は80%台後半から90%台前半で、今後数年間はこの水準が続くと思われます。ですから、ソフトランディングのシナリオでこの状況を乗り切ることができれば、今後数年間は、このピーク時の数値を上回る状況が続くと見てよいのではないでしょうか。ハワードさん、いかがですか?

ハワード・アンガーライダー — 社長兼最高財務責任者

マイケル、もうひとつだけ、景気後退時にP&SPの数量がどうなるか、というご質問に対するコメントです。過去にさかのぼって調べていただければ、必要であればオフラインでこのデータを入手することができます。しかし、基本的には、おっしゃるとおり、2020年のパンデミックエコノミーの谷間では、P&SPの数量は実際に増加しました。歴史的に見ると、景気後退のような環境、あるいは景気減速に陥った場合、P&SPの数量が大きく伸びることはあまりありません。

通常、2~3%の数量減少にとどまると思います。しかし、人々はより小さなパッケージタイプに移行するため、基本的にはより多くの平方インチまたは平方メートルのパッケージが必要となり、それが景気後退の環境下で実際にポリマーの消費を少し増加させることになるのです。

ジム・フィッターリング — 会長兼最高経営責任者(CEO

そして、より低コストのポジションに投資を集中させ、高コストの資産も徐々に取り除いていくことで、ユニットマージンを毎サイクル20%以上増加させてきました。つまり、より高いピークとより高いトラフが、この事業のマントラなのです。私たちのように柔軟性と低コストのポジションに投資すれば、前回よりも高い谷を得ることができますし、状況が厳しくなれば高いピークを得ることができるのです。

オペレーター

それでは次に、みずほコーポレート銀行のChristopher Parkinsonさんから質問をお受けします。

Christopher Parkinson — みずほ証券 — アナリスト

素晴らしい。ありがとうございます。JVについて、簡単なアップデートをお願いします。追加の情報開示はとても役に立ちました。しかし、サダラについては、下半期の簡単な見通しと、23年についての予備的な見解があれば、非常にありがたいです。

ジム・フィッターリング — 会長兼最高経営責任者(CEO

はい、ありがとうございます。サダラは、第2四半期にメンテナンスがあったので、下半期には改善されるはずです。サダラは第2四半期にメンテナンスがありましたので、第1四半期と第2四半期は少し良くなっています。

そして、下半期にはフル稼働になるはずです。また、負債の返済も完了しました。ですから、相対的に見れば、バランスシートは昨年よりも良い状態になっています。ですから、彼らの活動には好感が持てます。

クウェートJVは依然として良好な収益をあげていますが、中国の開放がMEGの価格設定に影響を与えるかどうかを見守っています。それからタイのJVは、明らかにナフサコストに最もさらされています。先ほど申し上げたように、ナフサは実際に下がってきています。プラスチック・ポリエチレンについては、アジアでの価格がどのように推移するかが注目されます。

機能性樹脂は引き続き好調で、タイの合弁会社は機能性樹脂の分野でもかなりの生産能力を持っています。ですから、これは彼らにとってプラスに働くはずです。

ハワード・アンガーライダー — 社長兼最高財務責任者(CFO

もうひとつ、持分法による投資利益について補足すると、配当金がプラスに働きます。これは私たちが受け取った現金です。このため、今回更新した通期のモデル・インプットでは、合弁会社からの配当は約9億ドルになると予想しています。これは、年初の見積もりに対して3億ドルの増加であり、昨年に対しては6億ドルの増加です。

これの現金は追い風になります。

オペレーター

それでは次に、KeyBancのAlex Yefremovさんから質問をお受けします。どうぞよろしくお願いします。

Alex Yefremov — KeyBanc Capital Markets — アナリスト

ありがとうございます。皆さん、おはようございます。スライド10に、キャッシュの使用による付加価値の創造というバケットが示されていますね。その中で、購入と建設の判断についてどのようにお考えでしょうか?もし景気後退に直面し、大規模な買収の機会があった場合、無機質な投資が行われる可能性はありますか?また、そのような選択肢はあるのでしょうか?

ジム・フィッターリング — 会長兼最高経営責任者(CEO

有機的な成長への投資と比較検討する必要があるのは明らかです。ですから、脱炭素化と成長という戦略は、私たちにとって非常に魅力的なものです。そして、市場がゼロカーボンやより循環型の製品に向かっている今、私たちの前には本当にハイバリューでハイリターンとなるものがたくさんあります。ハワードとそのチームは、収益を生まないインフラ資産を、インフラを引き受ける市場はあるのか、そしてそのような取引から現金を引き出し、それを有機的な成長戦略に投入できるのかという観点から、引き続き検討していると思います。

私たちは戦略的なボルトオンM&Aを探しています。ボルトオンとは、私たちの技術にあるギャップを埋めるために、何十億ではなく、何百万という規模で行うことです。また、モビリティや接着剤など、本当に優れた原動力を持つ分野での成長も視野に入れています。もしそこにチャンスがあれば、私たちはそれを利用すると思います。他にコメントはありますか、ハワード?

ハワード・アンガーライダー — 社長兼最高財務責任者

はい。アレックス、ご質問ありがとうございます。私は、あなたが見てきたものは、できればスピン前からの私たちから、集中的で、規律正しく、バランスの取れたものだと思います。また、資本配分の優先順位は変わっていません。

追加的な価値創造に対する私たちの考え方は、長期的な株主価値創造のために最も価値創造的なことを行うというものです。当社の投下資本利益率(ROE)の目標は、景気循環の中で、加重平均資本コストに対して少なくとも3%の開きがあることです。そのため、潜在的な価値創造のバケツにあるバーを見る際には、この点に主眼を置くことになります。

オペレーター

それでは、クレディ・スイスのジョン・ロバーツさんから次の質問をお受けします。

ジョン・ロバーツ — クレディ・スイス — アナリスト

ありがとうございます。素晴らしい四半期でした。炭化水素とエネルギーは、会社全体の前年同期比の数量増加の2%に寄与しています。これは、プラスチック・特殊プラスチック部門、パッケージング・特殊プラスチック部門の数量増加の大部分を占めたということでしょうか?また、ベンゼン、スチーム、その他のエネルギー関連製品は、このセグメントの純利益にどのような影響を与えたのでしょうか?

ジム・フィッターリング — 会長兼最高経営責任者(CEO

はい。ジョン、ご質問ありがとうございます。いいえ、数量の数字にはそのような意味合いはないと思います。もちろん、オレフィンには多くの可動部品がありますから、副産物売上は状況に応じて変動します。

機能性ポリマーは、マージンの結果と価格の勢いを見てみると、価格の勢いによってマージンが非常に好調で、これが売上高と利益の増加の原動力になったと言えるでしょう。しかしオレフィンについては、統合マージンを健全に保つためにオレフィンを生産し、その後副産物を市場に投入するようにしています。パッケージング、特にプラスチックパッケージの数量は、前年比5%増でした。ですから、そういった傾向はまだよく続いていると思いますし、今後も変わることはないでしょう。

オペレーター

それでは次に、RBC Capital Marketsのアルン・ヴィスワナサンから質問をお受けします。

アルン・ヴィスワナサン — RBCキャピタル・マーケッツ — アナリスト

ポリエチレンとポリウレタンについて、2つだけ簡単なフォローアップが必要だと思います。ポリエチレンでは、エタンが1ガロン当たり0.40ドルから0.60ドルの範囲にとどまり、それが価格設定の下支えになるとお考えですか。それとも、今後数四半期にわたって、価格がポンド当たり0.03ドルから0.06ドル下がると予想されますか?同様にPUについても、BASF Geismarやその他の停止していた設備がフル稼働または少し稼働しているので、特に耐久消費財の需要が減速しているというお話から、今後数四半期にわたってMDI価格が穏やかになると予想されますか?

ジム・フィッターリング — 会長兼最高経営責任者(CEO

私は、エタンは跳ね返ると思っています。エタンは十分な量があるので、供給主導の問題ではありません。価格が変動するのは、さまざまな出来事が原因だと思います。今、Fracスプレッドは約1.25ドルです。

1ドルから1.5ドルの範囲で推移していますが、これは今日の天然ガス価格で0.40ドルから0.60ドルの範囲に相当します。ですから、これは妥当な予想だと思います。ガス生産が改善されれば、価格が下がるかもしれません。7月にオネオックのプラントで火災が発生し、価格に上昇圧力がかかったことを思い出してください。

下半期にはクラッカーの稼働がいくつか予定されており、これが需要を押し上げることになるでしょう。しかし、これは妥当な範囲だと思います。また、天然ガスがどうなるか、それによって価格が少し下がるかもしれませんので、注目しています。

司会

皆さん、ご出席ありがとうございました。

Pankaj Gupta — インベスターリレーションズ担当ディレクター

Vivian、ありがとうございます。ビビアン、ありがとうございます。すべての質問にお答えすることができなかったのは承知しています。そこで、列に並んでいる方々には、今日の午後にもお話を伺いたいと思います。

そして、この電話会議に参加してくださった皆様に感謝いたします。ダウにご関心をお寄せいただき、ありがとうございます。参考までに、私たちの記録のコピーは約24時間以内にダウのウェブサイトに掲載される予定です。これで私たちの電話会議を終了します。

ありがとうございました。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>