マイクロチップ・テクノロジー (MCHP)2023年第1四半期決算説明会の日本語訳です。

結構良い決算ですね。市場予想を超えておりガイダンスも良いです。安値で買って行きたい銘柄なので注目してます。

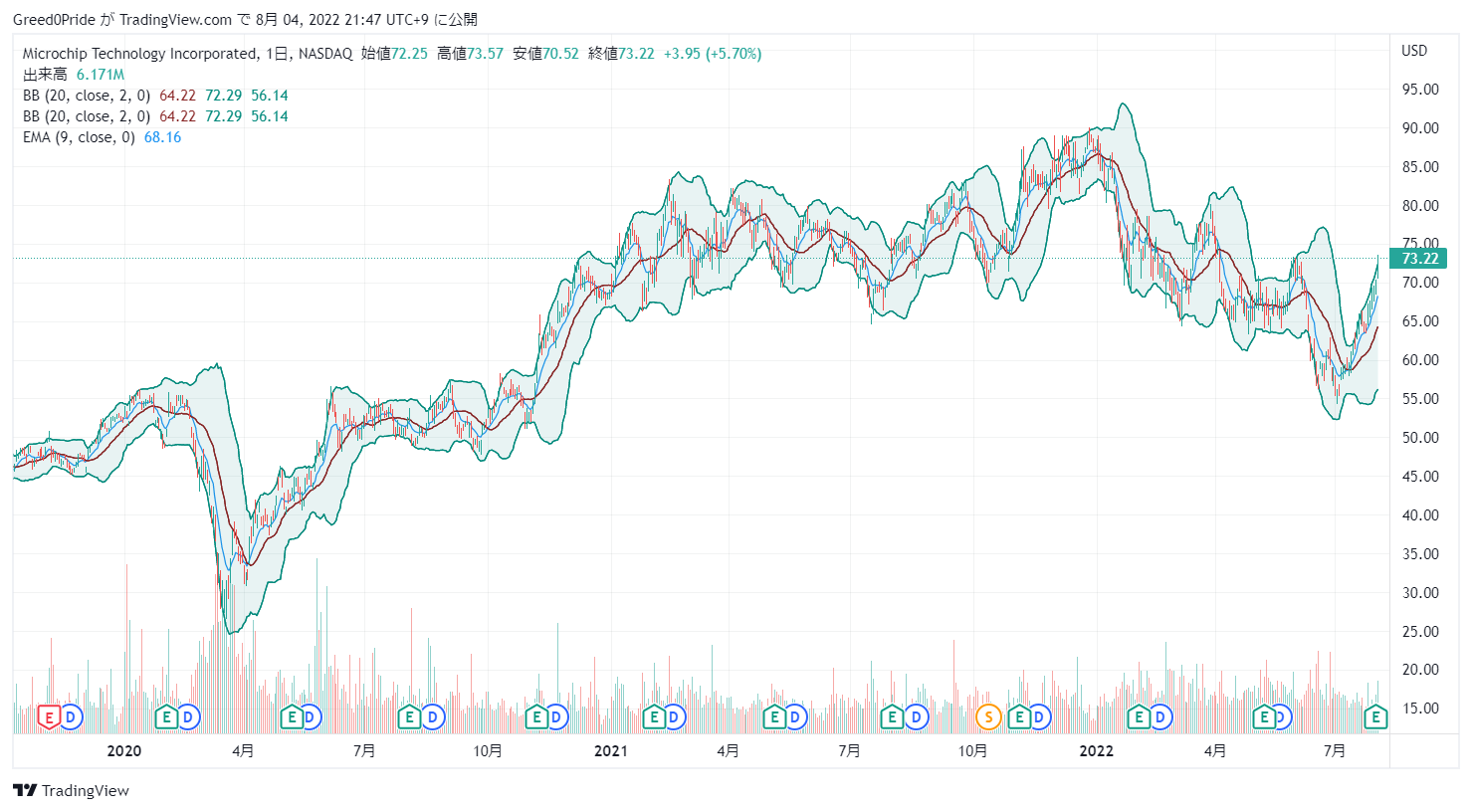

マイクロチップ・テクノロジー (MCHP)株価

マイクロチップ・テクノロジー (MCHP)2023年第1四半期決算説明会

Call participants:

Eric Bjornholt — Chief Financial Officer

Ganesh Moorthy — President and Chief Executive Officer

Steve Sanghi — Executive Chairman — Analyst

Gary Mobley — Wells Fargo Securities — Analyst

Raji Gill — Needham and Company — Analyst

Josh Buchalter — Cowen and Company — Analyst

William Stein — Truist Securities — Analyst

Chris Danely — Citi — Analyst

Harlan Sur — J.P. Morgan — Analyst

Tore Svanberg — Stifel Financial Corp. — Analyst

Chris Rolland — Susquehanna International Group — Analyst

More MCHP analysis

2022年08月02日 17時00分(米国東部時間)

運営担当者

皆さん、こんにちは。マイクロチップ社の2023年度第1四半期決算についてご説明します。本日の通話は録音されています。それでは、CFOのEric Bjornholtに電話をお繋ぎしたいと思います。

どうぞよろしくお願いします。

Eric Bjornholt — 最高財務責任者

ありがとうございます。そして、みなさん、こんにちは。この電話会議では、将来の出来事や会社の業績に関する予測やその他の将来予想に関する記述を行う予定です。このような記述は予測であり、実際の事象や結果は大きく異なる可能性があることをご承知おきください。本日のプレスリリース、およびSECへの最近の提出書類には、マイクロチップ社のビジネスと業績に影響を与える可能性のある重要なリスク要因が記載されていますので、ご参照ください。

本日は、Microchip社の社長兼CEOのGanesh Moorthy、執行委員長のSteve Sanghi、そしてIR担当のSajid Daudiが出席しています。まず私から第1四半期の業績について、次にガネッシュから業績に関するコメントと現在のビジネス環境、およびガイダンスについて、そしてスティーブからキャッシュリターン戦略に関する最新情報をご説明します。その後、投資家やアナリストの皆様からの個別の質問にお答えします。この電話会議では、GAAP方式および非GAAP方式の各種指標について、当社のプレスリリースに記載されている情報をお伝えします。

当社ウェブサイトの投資家向け情報ページ(www.microchip.com)にGAAPと非GAAPの完全な調整表を掲載し、プレスリリースにも調整表情報を含めています。これは、当社のGAAPと非GAAPの業績を比較する際に有用であると思われます。また、当社の借入金残高とレバレッジの指標を当社ウェブサイトに掲載しています。次に、売上高、売上総利益率、営業費用など、営業損益の状況についてご説明します。なお、売上高以外については、プレスリリースに記載されているとおり、買収による影響や株式報酬、その他 の調整前の費用を用いた非GAAPベースの業績で説明します。

6 月期の売上高は 19 億 6,400 万米ドルで、前四半期比 6.5%の増加となりました。GAAP基準の製品品目別および地域別売上高の概要をホームページに掲載しましたので、ご参照ください。非 GAAP ベースでは、売上総利益率は過去最高の 67.1%、営業費用は過去最高の 21.5%、営業利益は過去最高の 45.6%となりました。非GAAPベースの当期純利益は過去最高の7億6,720万ドルでした。

非GAAPベースの希薄化後1株当り利益は、過去最高の1.37ドルで、ガイダンス範囲の上限を0.01ドル上回りました。6 月期の GAAP ベースでは、売上総利益率は 66.7%と過去最高を記録しました。営業費用合計は6億860万ドルで、これには買収・有形固定資産償却費1億6,760万ドルが含まれます。特別利益は1,690万ドル、買収関連費用およびその他の費用は170万ドル、株式ベースの報酬は3,350万ドルでした。

GAAP基準の純利益は過去最高の5億720万ドルで、希薄化後1株当たり0.90ドルとなり、転換社債の借り換え活動に伴う債務決済損失620万ドルのマイナスの影響、訴訟未払金調整2200万ドルのプラスの影響を受けました。6月期のGAAPベースの税金は、様々な要因による影響を受けましたが、特に債務決済にともなう損失による税 効果の計上がありました。6月期の非GAAPベースの現金同等物の税率は9.4%となり、ガイダンスに沿ったものとなりました。6月期の税率は、2022 年度の税率から約 450bp 上昇しました。

移行税、Microsemiの事業をMicrochipのグローバル体制に再編することに伴う潜在的な税金、および過年度に発生した税金に関連する税務調査の決着を除いた23年度の非GAAPベースのキャッシュ税率は8.5%から10.5%になると予想しています。前四半期にもお知らせしましたが、23年度の現金支出を伴う税率は、ネットオペレーティングロスや税額控除などの税務上の特質が利用しにくくなること、また研究開発費の資産計上を求める現行の税制の影響など、様々な要因により22年度の税率よりも高くなっています。2022 年6月 30 日現在の当社の在庫残高は 911.8 百万米ドルでした。6月末の在庫日数は127日で、前四半期の水準から2日増加しました。

在庫日数増加の主な要因は、前四半期に比べ50ベーシスポイント増加した売上総利益率にあります。当四半期の原材料および仕掛品の在庫は増加しました。これは、今後見込まれる社内工場での増産に 備え、また予期せぬ原材料の不足やリードタイムの変動に対して一定のバッファを提供するものです。在庫の帳簿価額は、サプライチェーンからの投入コストの上昇や、サプライヤーによる生産能力増強のため の最後の買い入れにより、現在および将来において上昇する見込みです。当社は、お客様のご要望に応え、より多くの製品を出荷できるよう、社内外の工場の生産能力増強に努めています。

当四半期の販売会社における在庫は19日で、前四半期の水準から2日増加しました。当四半期には、2027 年及び 2037 年発行の転換社債型劣後債の元本 3460 万米ドルを現金で買い戻し、また、元本を上回 る価額の現金支出も行いました。当四半期に創出した現金を転換社債の買戻し額に充当しました。これらの取引は、当社の株価が長期的に上昇する限り、株 式の希薄化を抑制し、株主の利益になると考えています。6月30日現在の貸借対照表上の転換社債の元本は8億3,500万米ドルでした。

この中には、2024年11月に満期を迎える6億6,550万ドルの転換社債が含まれており、株価116.34ドルを上限に、これらの転換社債による潜在的希薄化を相殺するキャップコールオプションが設定されています。2020年暦年初頭、Microchipの転換社債の発行残高は44億8,100万ドルでした。そのため、現在、当社の資本構成全体は長期的にかなり良好な状態にあります。6月期の営業活動によるキャッシュフローは840.4百万ドルでした。

フリー・キャッシュフローは7億1,850万ドルで、売上高の36.6%を占めています。6月30日現在の当社の連結キャッシュおよび総投資ポジションは3億7910万ドルでした。6月期には2億3,360万ドルの借入金を返済し、純負債は2億9,330万ドル減少しました。マイクロセミの買収を完了し、そのために80億ドル以上の債務を負って以来、この16四半期で約52億ドルの債務を返済し、配当や自社株買い以外の余剰資金のほぼすべてをこの債務の返済に充て続けています。

この期間の前半はマクロ的にも市場的にも不利な状況であったにもかかわらず、これを達成したことは、当社の事業のキャッシュ創出能力、ならびに継続的な営業規律の証左であると考えています。今後数年間で、当社の負債水準は大幅に減少すると引き続き見込んでいます。当四半期の調整後 EBITDA は 9 億 8,670 万ドルで、売上高の 50.2%を占め、過去最高を記録しました。12ヶ月累計の調整後EBITDAも35億2,100万ドルとなり、過去最高となりました。

調整後EBITDAに対する純負債は、2022年6月30日時点で2.05となり、2022年3月31日時点の2.32から減少し、2021年6月30日時点の3.34から減少しています。6月期の資本支出は1億2,190万ドルでした。23 年度の資本支出は、事業の成長を支えるための施策と製造事業の立ち上げを継続するため、5 億ドルから 5 億 5,000 万ドルを想定しています。当社は、予想される事業の長期的な成長を支えるために、社内の製造事業を維持・拡大・運営するための設備投資を慎重に行っています。

これらの設備投資により、当 社は事業の売上総利益率を改善するとともに、業界全体が制約を受ける期間において生産管理を強化すること ができると考えています。当四半期の減価償却費は7,170万米ドルでした。それでは、6月期の業績と9月期の見通しについて、ガネーシュからコメントをお願いします。ガネーシュ?

Ganesh Moorthy — 社長兼最高経営責任者

エリック、ありがとうございます。6月期の業績は、引き続き全面的に好調で、その過程でいくつかの記録を更新しました。売上高は前四半期比6.5%増、前年同期比25.1%増の19億6,000万ドルとなり、またもや過去最高を記録しました。これは、7 四半期連続で過去最高の売上高を達成したことになります。

当四半期は、顧客やサプライチェーン・パートナーに影響を与えた上海での操業停止を含む(ただしこれに限定されない)COVID関連のいくつかの事業上の課題に取り組みました。非 GAAP 型売上総利益率は、業務効率の改善及び製品ミックスの変化により、3 月期比 50bp 増、前年同期比 230bp 増の 67.1%となり、再び過去最高を更新しました。非 GAAP 型営業利益率も 45.6%となり、3 月期から 90bp 上昇、前年同期から 390bp 上昇し、ガイダンスの上限を達成しました。営業費用は、売上の急増にともない、長期計画値である 22.5%から 23.5%の下限を 100bp 下回る 21.5%となりました。

当社の長期的な営業費用モデルは、今後も当社の事業の長期的な成長と収益性を促進するための投資行動 の指針となります。当社の連結非GAAPベースの希薄化後一株当たり利益は、前年同期比38.4%増で、ガイダンスの上限をわずかに上回り、過去最高の1.37ドルとなりました。調整後EBITDAは売上高の50.2%、フリー・キャッシュフローは売上高の36.6%となり、引き続き当社事業の強固なキャッシュ創出力を実証しています。純負債は2億9,330万ドル減少し、当四半期末のネットレバレッジ比率は2.05に低下しました。

Microsemi買収直後の2018年6月期末のネットレバレッジが約5倍だったことを思い起こすと、その後の通年でこれほど大幅にネットレバレッジを引き下げることができたのは満足のいく結果です。6月期は、配当と自社株買いで3億4,820万ドルを株主に還元しましたが、これは前期のフリーキャッシュフローの55%に相当します。この場をお借りして、このような素晴らしい業績を達成することができた全てのステークホルダーに深く感謝いたします。特に、歴史的に需給バランスが崩れているにもかかわらず、お客様に結果を出すために一丸となって努力し、決してあきらめない姿勢を示した世界中のマイクロチップ社に感謝したいと思います。製品別売上高を見ると、マイクロコントローラの売上高は前四半期比1.6%増となり、またもや過去最高を記録しました。

前年同期比では、6月期のマイクロコントローラの売上は17.8%増加しました。当四半期の売上高に占めるマイクロコントローラの比率は 54.1%でした。アナログの売上は、前四半期比 12.5%の増加となり、また新たな記録を樹立しました。前年同期比では、アナログの売上は 34.2%の大幅増となり、6 月期のアナログの売上は全体の 29.5%を占めました。

6月期のマイクロコントローラとアナログの成長率の差は、過去に見られたような四半期ごとの差異に基づくもので、アナログ製品は主に社内工場で生産されているため、競争上の制約が少ないということもあります。また、FPGAの売上と技術ライセンス収入は、6月期に大幅増となり、新記録を達成しました。地域別および最終市場別の売上高を見てみましょう。米州は前年同期比33%増。

欧州は前年同期比28.4%増加しました。アジアは前年同期比 20.7%の増加となりました。主要な最終市場は引き続き好調で、供給が抑制されました。社内指標でみた景況感は引き続き堅調であり、2022年後半から2023年にかけては供給抑制が続くと予想しています。

これまで実施してきた生産能力増強にもかかわらず、需要は引き続き旺盛でした。その結果、顧客が6月期に出荷することを希望しながらも、当社が6月期に出荷することができな かった未サポートの受注残が再び増加しました。当四半期は、過去最高の受注残を計上し、受注残が実際の売上を大きく上回りました。当社は、インフレ率の上昇にともなうマクロ環境の悪化や、それに対応するための中央銀行による措置 を認識しています。

また、顧客のバランスシートに見られるように、顧客の在庫が増加していることも認識しています。その一部は、戦略的なバッファ在庫の積み増しによるもので、一部はキットの不完全性や悪名高い金のネジ効果によるものだと考えています。このような在庫調整の要請は散見されますが、複数の四半期にわたる非常に大きな未対応在庫のごく一部であり、当社の事業に重大な影響を与えるものではありません。一方、迅速な対応や顧客からのエスカレーションは減少しておらず、多くの顧客で需要と供給のバランスが崩れていることがうかがえます。利用可能な供給を最大限に活用し、顧客の在庫積み増しを減らすために、当社は在庫ポジションを自認する顧客や、品目が切迫した状況にある顧客から、将来の供給を慎重に再配分しています。

好調な社内業績指標とマクロ環境の不確実性が交錯するなか、当社はさまざまなシナリオを想定し、先行指標を監視しています。私たちの目標は、マクロ環境の悪化が追い討ちをかけたときに、ビジネスをソフトランディングさせることです。そのために、私たちは次のように考えています。当社は、12ヵ月以上の解約不能なPSPのバックログを引き続き堅持しており、これはバックログ全体の50%を大きく上回っています。

さらに、過去6ヵ月間に、いくつかの大手顧客と複数年にわたる長期供給契約を締結し、通常5年間の購入保証と引き換えに、予約容量を提供しました。当社は、サポート対象外の受注残がサポート対象外の受注残の100%をはるかに上回り、押し出しやキャンセルを 容易に吸収することができるため、大きな需要クッションを有しています。流通在庫は19日で、顧客に効果的にサービスを提供するためにチャネルがこれまで必要としてきた日数と比較すると低水準です。事業環境が悪化した場合には、枯渇した販売網の在庫を補充し、販売網のパートナーが事業の成長に対応し、顧客によりよいサービスを提供できるようにする機会を提供します。

過去7四半期において、需要が供給を上回ったため、当社の内部ダイバンクおよび完成品在庫は大幅に減少しました。ビジネスが低迷すれば、この在庫を補充し、お客様をサポートする体制を整えることができます。当社は、トータルシステムソリューションとメガトレンドに焦点をあてた結果、平均を上回る経 済成長トレンドが続くと見込んでいます。また、当社の最終市場は、産業、航空宇宙・防衛、自動車、データセンター、通信インフラなどの分野に集中しており、これらはいずれも過去のサイクルにおいて高い耐久性を実証しています。

事業環境が悪化した場合、当社の設備投資額は売上高の3%から6%というガイダンスの下限以下 になると見込んでおり、フリー・キャッシュ・フローを確保することができます。最後に、これまでのサイクルで見てきたように、当社の変動報酬制度は営業費用を軽減し、当社の営業モデルを保護するものと考えています。過去15年間のマイクロチップ社の業績推移をご覧になれば、当社のキャッシュフロー、売上総利益率、営業利益率が安定的に推移していることがお分かりいただけると思います。本日IRサイトに掲載した投資家向けプレゼンテーションには、ビジネスサイクルを通じた当社のパフォーマンスの詳細が記載されています。

マクロ経済の減速が当社のビジネスに影響を与えたとしても、当社のキャッシュ・ジェネレーション、売上総利益率、営業利益率は、再び一貫性と回復力を示すと予想しています。これにより、当社の長期的なMicrochip 3.0成長戦略を継続的に実行し、短期的な市場課題から保護することができます。当社は、社内外の工場や関連する製造サプライチェーンに制約が生じることを想定し、社内工場の稼働率を高め、サプライチェーン・パートナーと緊密に連携して可能な限り生産能力の追加を図っています。また、ビジネスの成長機会に対応するため、’23 年度の設備投資額は売上高の3%から6%の範囲を若干上回ると予想しています。

資本支出の適切な増加により、成長機会をとらえ、顧客によりよいサービスを提供し、市場シェアを拡大し、売上総利益率を改善し、特に後方支援技術において当社の運命をよりコントロールすることができると考えています。また、CHIPS and Science Actが超党派の支持を得て議会で承認され、大統領が間もなく署名して立法化されることを嬉しく思う。この法案は、半導体産業と米国にとって重要な投資を可能にするものであり、米国企業にとってグローバルな競争の場を均等にすると同時に、経済と国家安全保障にとって戦略的に重要なものである。

私たちは、この法案に基づく補助金や投資税額控除の恩恵を受けることができ、米国の経済と国家安全保障を確保するための投資の一翼を担うことができると期待しています。次に、9月期のガイダンスに入ります。9月期の受注残は堅調に推移しており、また生産能力増強の効果も出ています。

本日の電話会議でご説明した要因をすべて勘案し、9月期の売上高は前四半期比3%~7%の増加となり、 12月期も前四半期比で増収を見込んでいます。売上高ガイダンスの中間値では、9月期の前年同期比成長率は25%という高い水準となります。9月期の非GAAPベースの売上総利益率は67.3%~67.7%になると予想しています。非 GAAP 型の営業費用は、売上高の 21.3%から 21.7%になると予想しています。

非 GAAP 型の営業利益は売上高の 45.6%から 46.4%、非 GAAP 型の希薄化後一株当り利益は 1.42 ドルから 1.46 ドルになると予想しています。EPSガイダンスの中間値では、9月期の前年同期比成長率は34.6%という高い水準となります。最後に、6月期決算と9月期ガイダンスからお分かりのように、当社のMicrochip 3.0戦略の全ての要素は、半導体業界において最も多様で防衛的、高成長、高利益、高キャッシュ生成ビジネスであると信じるものを構築し改善し続けているため、全てのシリンダーを稼働させています。Microchip 3.0の本質的な要素を要約すると、有機的な成長 — 6つの主要市場のメガトレンドにおけるトータルシステムソリューションに焦点を当て、22年から26年の間に10%から15%の有機収益成長率を達成することです。

長期的な非GAAPベースの営業利益率目標を44%から46%、フリーキャッシュフロー目標を38%とし、ネットレバレッジの低下に応じて株主への資本還元を継続的に高め、ネットレバレッジが1.5倍まで低下した後にフリーキャッシュフローの100%を株主に還元する。設備投資額は売上高の3%から6%、在庫投資額はビジネスサイクルで130日から150日、そして文化と持続可能性に基づいた強固な企業基盤があります。それでは、株主への現金還元について、スティーブにバトンタッチします。スティーブ

Steve Sanghi — 執行委員長 — アナリスト

ガネッシュ、ありがとうございます。本日発表した決算について振り返り、キャッシュリターン戦略についてさらに詳しくご説明したいと思います。決算を振り返って、私は引き続きマイクロチップ社の全従業員を誇りに思います。この四半期も例外的な業績を達成し、多くの点で新記録、すなわち過去最高の売上高、過去最高の非GAAPベースの粗利益率、過去最高の非GAAPベースの営業利益率、過去最高の非GAAPベースのEPSおよび過去最高の調整後EBITDAを達成することができました。そして、これらすべては、非常に厳しい供給環境下でのことです。

取締役会は、前期比9.1%増の1株当たり0.31ドルの配当金を発表しました。これは、前年同期比では37.8%の増加です。前四半期において、当社は公開市場において1億9,520万米ドルの自社株を購入しました。また、配当金として1億5,300万ドルを支払いました。

従って、キャッシュ・リターンの総額は3億4,820万ドルとなりました。この金額は、2022年3月期の実際のフリーキャッシュフロー6億3,310万ドルの55%にあたります。有利子負債の削減と過去最高の調整後EBITDAにより、2022年6月期末のネットレバレッジは3月期末の2.32から2.05に低下しています。2021年11月に債務の投資適格格付けを取得し、株主への資本還元を増やすことに軸足を置いて以来、2022年6月30日までに配当と自社株買いを組み合わせて10.4億ドルを株主に還元してきました。

9月期は、6月期実績の7億1850万ドルのフリーキャッシュフローを使い、その57.5%にあたる4億1310万ドルを株主に還元する予定です。この4億1,310万ドルのうち、配当金は約1億6,650万ドル、自社株買いは約2億4,660万ドルを予定しています。以上、オペレーターより、質問を受け付けます。

質疑応答

オペレーター

[最初のご質問はウェルズ・ファーゴのゲイリー・モブレイさんからお願いします。回線が開いています。どうぞよろしくお願いします。ゲイリー・モブリー — ウェルズ・ファーゴ証券 — アナリスト

こんにちは、皆さん。私の質問を受けてくださってありがとうございます。堅調な業績でおめでとうございます。まず、CHIPS法が成立する必然性からお話ししましょう。

御社は比較的米国向けの製造拠点が多く、従業員基盤も米国中心の軍需ビジネスが多いのは言うまでもありませんね。そこで、CHIPS法が設備投資補助の観点や研究開発減税の観点からどのようなメリットをもたらすのか、もう少し詳しく教えていただけないかと思います。

Ganesh Moorthy — 社長兼最高経営責任者

CHIPS法にはさまざまな構成要素があり、それらがどのように配布されるのか、あるいはどのように異なるものになるのか、その規則があります。最もわかりやすいのは、投資税額控除です。資本支出や工場建設などに対して、25%の投資税額控除がまず適用されます。それから、製造と研究開発の両方に対する補助金もあります。

現在進めている拡張計画や研究開発プログラムでは、そのどちらにもチャンスがあります。しかし、正直なところ、どのような要件があるのかまだ明確になっていないため、まだ時期尚早です。もちろん、私たちは何カ月も前から商務省や国防総省に働きかけ、私たちの計画や関心事と、政府が安全保障上の必然として考えていることとの利害が一致していることを理解してもらうよう努力してきました。それが実現すれば、もっと多くのことを共有できると期待していますが、現時点ではまだありません。

Gary Mobley — ウェルズ・ファーゴ証券 — アナリスト

ありがとう、ガネッシュ。ありがとうございました。

オペレーター

次の質問はNeedham & CompanyのRaji Gillからお受けします。どうぞよろしくお願いします。

ラジ・ギル — ニーダム・アンド・カンパニー — アナリスト

ありがとうございます。この非常に不安定な時期を素晴らしい結果で乗り切ったことに、改めておめでとうございます。サポート対象外のバックログについて質問です。また、実際の売上高を大きく上回っているとのことですね。また、シナリオ分析の一環として、潜在的な注文の押し出しや注文のキャンセルを吸収できるとおっしゃっていましたが、この点についてはいかがでしょうか?

もし、一部の最終市場で需要が大幅に減少するようなことがあれば、もう少し詳しく説明していただけませんか?どの程度吸収できるとお考えですか?また、受注が不安定であるとのことですが、その点についても教えてください。その点についても説明していただけますか?また、どこでそれが見られるのでしょうか?

ガネッシュ・モースティ — 社長兼最高経営責任者(CEO

最後の質問ですが、注文の変動は散発的です。非常に小さく、サポートされていないオーダーをはるかに下回るもので、他のオーダーで簡単に代用することができます。また、サポート対象外の製品は出荷数量を上回っています。ですから、現在の水準に戻るためには、受注残を半分以下にする必要があります。

これは、現在の活動状況とはかけ離れたものです。

Raji Gill — Needham and Company — アナリスト

ありがとうございました。

オペレーター

次はコーウェンのマット・ラムジーから質問をお受けします。どうぞよろしくお願いします。

Josh Buchalter — コーウェンアンドカンパニー — アナリスト

やあ、みんな。マットに代わってジョシュ・ブカルターです。堅調な業績について、おめでとうございます。売上高と売上総利益がそれを物語っています。

しかし、この上昇分のうち、価格と販売台数の関係はどうなっているのか、また設備投資についてはどの程度すでにモデルに反映されているのか、さらに今後どうなっていくのかを理解するための指標はありますか?ありがとうございました。

Ganesh Moorthy — 社長兼最高経営責任者(CEO

価格と台数増を比較するのは簡単なことではありません。もちろん、両方の要素が含まれています。台数については、自社工場で何をするかという要素と、パートナーから何を得ようとしているかという要素があります。自社工場からもたらされるものは、少なくとも計画や測定が可能なもので、パートナーからもたらされるものは、時には予想外の効果が得られるものです。

ですから、私たちがより多くの部品を出荷していることは明らかです。また、価格の上昇もコスト上昇を補うためのものです。ですから、私たちにとって一番の原動力は、価格を上げることではなく、台数を増やすことで成長することなのです。わかりました。

次の質問に移りましょう。

運営者

次の質問は、トゥルースト証券のウィリアム・スタインさんです。回線は開いています。どうぞよろしくお願いします。

ウィリアム・スタイン — トルーイスト証券 — アナリスト

素晴らしい 私の質問を聞いてくださってありがとうございます。バックログの強さと、期待される生産能力の増加に関して、今後数四半期にわたってそれが続くと予想されているようですが、おそらくガイダンスではなく、その後の四半期における収益の伸びを考えるための方法を教えていただけませんか。少なくとも、例えば12月の四半期については、相対的に、例えば、比較的強い気持ちでアップする四半期になると考えることはできますか?

Ganesh Moorthy — 社長兼最高経営責任者(CEO

ですから、それ以降の四半期については、当然ながらガイダンスを提供していません。しかし、私は準備書面の中で、12月期は成長すると申し上げました。歴史的に見ても、12月はどの季節性指標をとっても、減少する四半期です。ですから、私たちは12月期も成長すると確信しています。

ご質問の答えになりますか、ウィル?

オペレーター

ただいま留守にしております。

William Stein — Truist Securities — アナリスト

わかりました。どうぞ。

オペレーター

[それでは次の質問はシティのクリス・ダネリーさんからお願いします。回線は開いています。どうぞよろしくお願いします。クリス・ダネリー — シティ — アナリスト

キャパシティと供給不足についてお聞きしたいのですが。不足とキャパシティの状況に改善は見られますか?ここ数カ月で予想生産能力が少し上がったので、もう少し部品を探すことができるようになったのではありませんか。この点について、最終的なバランスの状況をもう少し詳しく教えてください。

Ganesh Moorthy — 社長兼最高経営責任者(CEO

そうですね。社内工場については、何四半期も前から設備投資を行っています。まず、後工程の工場への投資を進めましたが、これはサイクルタイムが短く、導入が容易だったためです。前工程の工場は、設備が整うまで何四半期もかかると思いますが、必要な設備の一部が遅れたり、人を雇えなかったり、以前の四半期は大変でした。

しかし、工場などでの人員補充が可能になったという点では良くなってきています。ですから、明らかに社内の能力は向上しており、現時点で対応できないバックログの一部をサポートするのに役立っています。また、外部のパートナーからも、必要な能力という点ではまだ小さいですが、少しずつ建設的な能力の向上がみられます。また、他のセグメントの弱点を補うことで、必要な能力を確保できるのではないかと期待しています。

しかし、解放される部分と必要な部分が正確に一致しているわけではありません。しかし、徐々にではありますが、私たちにとって建設的でプラスになると思います。

Chris Danely — Citi — アナリスト

了解しました。OKです。ありがとう、ガネッシュ。

オペレーター

次の質問はJPモルガンのハーラン・サーからです。回線は開いています。どうぞ

ハーラン・サー — J.P.モルガン — アナリスト

こんにちは、好調な業績おめでとうございます。近中期ビジネスが好調を維持していますね?サポートされていないバックログが堅調であることは、何度もお話されていますね。しかし、市場の懸念は、御社のビジネス・ミックスを考えると、今年というよりも、来年はより広範囲に減速するのではないかということだと思います。来年に対するお客様の見方を反映するものとして、PSPのお客様を見てみるといいかもしれませんね。つまり、彼らは毎月PSPファネルのバックエンドに注文を追加し続けているのです。

マクロ経済の減速懸念と相まって、来年も順調に受注を確保しているわけですが、来年の顧客需要に対する懸念を反映して、PSPの受注回復に減速や減少が見られるのでしょうか。

Ganesh Moorthy — 社長兼最高経営責任者(CEO

特に変わったことはありません。PSPの受注残に占める割合は、直近の13~14週間では1%程度と非常に安定しています。ですから、PSPは私たちが注目する良い指標であり、その推移を注視しています。また、当社のビジネスの強さは、当社が関わる最終市場によって左右されると思います。

現在、多くの人々が懸念し、弱体化を懸念しているのは、主に消費者向けセグメントです。消費者向けPC、消費者向け携帯電話、一部のエレクトロニクス製品などです。当社は消費者向けPCには投資していません。企業向けPCのエクスポージャーはあります。

これは非常に強力です。携帯電話はほとんど扱っていません。家電製品は……いわば家電製品ではありません。家庭用電化製品はありますが、これは一部であり、全体から見れば非常に小さいものです。

ですから、私たちの最終市場は、耐久性の高い市場に恵まれています。また、Ericからもコメントがあると思います。

Eric Bjornholt — チーフ・ファイナンシャル・オフィサー

PSPについては、6月時点のPSPの受注残が3月時点より増えています。つまり、このプログラムはまだ非常に有効で、顧客はプログラムに参加し、時間内に注文を追加しているのです。

Harlan Sur — J.P.モルガン — アナリスト

ご教示いただきありがとうございました。

オペレーター

次はStifelのTore Svanbergから質問をお受けします。回線は開いています。どうぞよろしくお願いします。

トア・スヴァンバーグ — スティフェル・フィナンシャル・コーポレーション — アナリスト

はい 記録的な四半期でおめでとうございます。マクロが悪化し続ける場合に備えて、少し軟着陸させることができるというお話でしたね。もちろん、PSPプログラムもあります。

その他の手段についてもお聞かせください。また、財務面、特に売上総利益率と営業利益率について教えてください。特に売上総利益率と営業利益率についてです。そうですね、もう少し詳しく教えていただければ幸いです。

Ganesh Moorthy — 社長兼最高経営責任者(CEO

ソフトランディングに役立つ複数のポイントを説明しました。PSPのお話がありましたが、これは明らかに需要サイクルの1つの要素です。この6ヵ月間で、いくつかの長期供給契約も結ばれ、PSPが果たした役割以上に需要サイドが強化されたと思います。このように、PSPがいかに大規模でサポートがないかを説明し、それが短期的に起こるかもしれない上下動に対してバッファーを提供し続けているのです。

今後、生産が減速するようなことがあれば、それを機に、ガス欠状態にあるサプライチェーンを再構築するつもりです。社内の金型バンクや完成品在庫が大幅に枯渇しているのです。在庫の日数が少し増えたように見えますが、その多くは粗利益率の変化と、原材料や使用済み製品を購入したことによるものです。健全な状態を維持するためには、チャネルパートナーや自社工場でより多くの在庫を抱える必要があります。このような取り組みにより、景気変動がどのようなものであったとしても、売上総利益率を維持することができると考えています。

また、資本強度が低下していることについてお話しましたが、これはキャッシュの保全やキャッシュ・ジェネレーションの観点からも有益なことです。そして最後に、経費の面では、常に大きな変動報酬の要素を持ち、さまざまなサイクルの中で経費を増減させることができるよう、大きなバッファーを提供しています。これらの要素が、ソフトランディングの際に安心感を与え、粗利益率、営業利益率、キャッシュ・ジェネレーションを確保することができると考えています。ソフトランディングの要件がどのようなものであれ、すべてが好調を維持します。

Tore Svanberg — Stifel Financial Corp — アナリスト

すべて良い視点です。ありがとうございます。

オペレーター

次の質問は、サスケハナのクリス・ロランドです。回線は開いています。どうぞよろしくお願いします。

クリス・ローランド — サスケハナ・インターナショナル・グループ — アナリスト

どうも、皆さん。質問をありがとうございます。GaneshかSteveのどちらかが、23年以降に来る業界のアナログ容量追加について話していますね。今、私たちは、潜在的な機器のプッシュアウトやそのようなものについて聞き始めており、おそらく少しブレーキを踏むかもしれません。

皆さんもそうお考えかもしれませんね。しかし、アナログ業界全体のキャパシティをどのように見ているのか、長期的な視点で見てみたいと思います。また、それがあなたのビジネスに何らかの影響を与えるでしょうか? ありがとうございました。

Ganesh Moorthy — 社長兼最高経営責任者(CEO

この質問に対しては、Steveが答えてくれるでしょう。業界全体がどうなっているかは、人によって計画や考え、やっていることが違うので、私は言いたくはありません。私が思うに、非常に専門的なテクノロジー・ノード、そしてアナログは、世の中に存在するテクノロジー・ノードの中でも後発に属する傾向があり、投資不足に陥っているのだと思います。しかし、より完全なソリューションを提供するために、最先端技術の成長を促進することは非常に重要です。

その意味で、アナログソリューションやミックスドシグナルソリューションなどを必要とする市場全体が、十分な資本的関心を集めていないと考えており、それに対して何らかの行動を起こしています。他の会社がどうするかは分かりませんが、今後しばらくは制約を受けることになると思います。スティーブ、もっと追加したいですか?

Steve Sanghi — 執行委員長 — アナリスト

もちろんです。アナログのビジネスは、マイクロコントローラーよりも内製化が進んでいます。先ほど、マイクロコントローラ事業の成長とアナログ事業の成長について説明しましたが、Ganeshは準備されたコメントの中で、マイクロコントローラ事業の成長とアナログ事業の成長について説明しました。また、マイクロコントローラーの生産能力増強は、パートナー企業と共同で行うよりも、社内で行う方がはるかに効果的です。

マイクロコントローラは外部での生産が多く、アナログは内部での生産が多いため、アナログの生産能力を増やすことができ、その結果、目先の成長をより強力にすることができました。また、アナログが稼働している最先端技術の内部生産能力は、外部で生産能力を増強するよりも若干容易です。機器のプッシュアウトの話が出ましたが、機器のプッシュアウトの中には、「SoftBank」のようなものもあります。この12~18ヶ月の間に、いくつかの機器のプッシュアウトがありました。

そして、その多くが今ここにあるのです。先ほどガネッシュが申し上げたように、12月期も引き続き成長に貢献すると考えています。先ほどガネッシュが申し上げたように、12月期も引き続き成長に貢献すると考えています。つまり、プッシュアウトは継続的な現象であり、サプライヤーが生産拠点や雇用能力などに応じてCOVID-19のシャットダウンに対応しているため、相当数の設備がラインアップに加わっているのです。

今期、前期の一部が稼働し、12月期にも一部が稼働する予定ですが、これは当社のビジネスを成長させるための内部能力を高め続けることになると考えています。

Eric Bjornholt — 最高財務責任者(CFO

そうですね。また、資本設備のサプライヤーに対して、何かを押し出すように指示しているわけではありません。この設備は、できる限り早く導入する必要があります。

Ganesh Moorthy — 社長兼最高経営責任者(CEO

どちらかというと、他の電話会議でもお話したように、私たちは、制約のある範囲内で半導体ソリューションを提供することによって、すべての資本設備サプライヤーを優先的に支援し、当社だけでなく、業界が建設中の装置を完成させるのに役立っています。

Steve Sanghi — 執行役員会長 — アナリスト

もう1つ強調しておきたいのは、Ganeshが言ったと思いますが、当社のファウンドリや組立・テストパートナーが、コンシューマーPCや携帯電話からのビジネスが減速している場合、当社はそれを利用することができます。今後もこの利点を生かし、さらに上乗せしていきたいと考えています。今期も5%の中間値を出しましたが、来期も成長できると考えています。

Chris Rolland — Susquehanna International Group — アナリスト

それは素晴らしいです。ありがとうございます。いつもながら、洞察力に富んでいます。

Ganesh Moorthy — 社長兼最高経営責任者

ありがとうございます。

オペレーター

現在、質問はないようです。議長、追加または閉会のご発言のために、会議をあなたに戻したいと思います。

ガネッシュ・モースティ — 社長兼最高経営責任者

この電話会議にご出席いただき、またお時間を割いていただいた皆様に感謝いたします。また、今後開催されるいくつかのカンファレンスでお会いできることを楽しみにしています。ありがとうございました。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>