スノーフレーク (SNOW)2023年第3四半期決算説明会の日本語訳です。

スノーフレークもガイダンスが悪くプレで-5%と下落してますね。テック関連の他の銘柄はもっと暴落したのでましに見えてきます。

来年は現状維持ぐらいになるならしばらくは低迷しそうなので買ってはいけないですね。

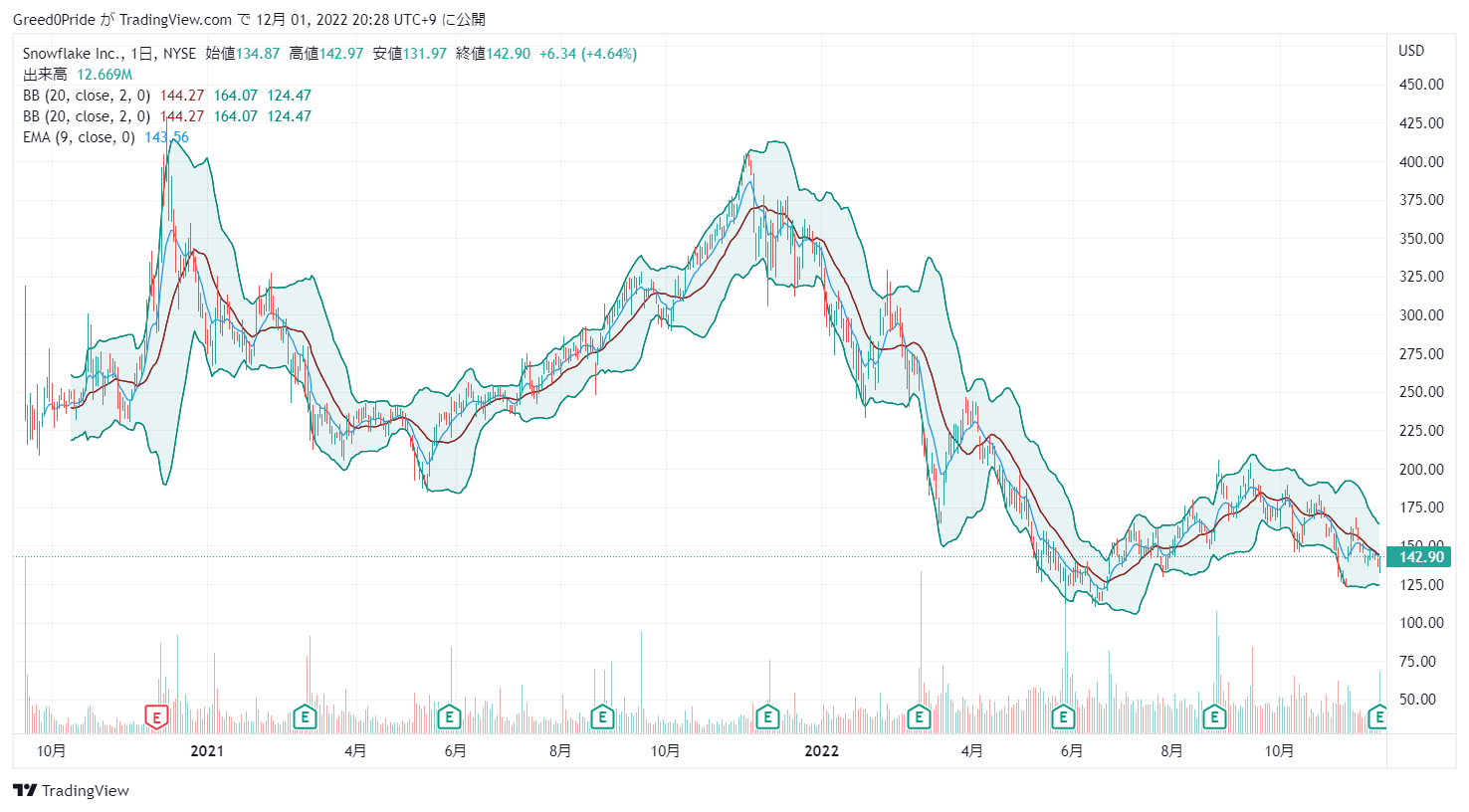

スノーフレーク (SNOW)株価

スノーフレーク (SNOW)2023年第3四半期決算説明会

Call participants:

Jimmy Sexton — Head of Investor Relations

Frank Slootman — Chairman and Chief Executive Officer

Mike Scarpelli — Chief Financial Officer

Raimo Lenschow — Barclays — Analyst

Kirk Materne — Evercore ISI — Analyst

Sanjit Singh — Morgan Stanley — Analyst

Alex Zukin — Wolfe Research — Analyst

Gregg Moskowitz — Mizuho Securities — Analyst

Victor Chiu — Raymond James — Analyst

Christian Kleinerman — Senior Vice President, Product

Kamil Mielczarek — William Blair — Analyst

Derrick Wood — Cowen and Company — Analyst

Sterling Auty — SVB Leerink — Analyst

Brad Reback — Stifel Financial Corp. — Analyst

Will Power — Baird — Analyst

Mike Cikos — Needham and Company — Analyst

Steve Koenig — SMBC Nikko Securities — Analyst

Brent Bracelin — Piper Sandler — Analyst

More SNOW analysis

2022年11月30日17時00分

オペレーター

こんにちは、本日はスノーフレークの2023年度第3四半期決算のカンファレンスコールにご参加いただきありがとうございます。本日のモデレーターを務めますオースティンと申します。[それでは司会のSnowflakeのIR担当、ジミー・セクストンに引き継ぎたいと思います。ジミー、どうぞよろしくお願いします。

ジミー・セクストン — 投資家向け広報活動責任者

こんにちは、Snowflakeの2023年度第3四半期決算説明会にご参加いただきありがとうございます。私とモンタナ州の両名は、会長兼最高経営責任者のフランク・スロットマン、最高財務責任者のマイク・スカーペリ、製品担当上級副社長のクリスチャン・クレイナーマンで、質疑応答にはこの3人が参加します。本日の電話会議では、2023年度第3四半期決算のレビュー、2023年度第4四半期および通期のガイダンス、2024年度の見通しを説明します。本日の電話会議では、当社の業績に関する見通し、将来の業績、戦略、製品、機能、長期的な成長、および全体的な将来の見通しに関 する記述などを説明します。

これらの記述はリスクや不確実性を内包しており、実際の業績とは大きく異なる可能性があります。これらのリスクに関する情報は、本日市場終了後に配信された当社の決算プレスリリース、および当社が最近SECに提出した2022年7月31日終了の四半期に関するForm 10-Q、および今後提出する2022年10月31日終了の四半期に関するForm 10-Qなどの提出書類でご覧いただくことができます。当社は、将来予想に関する記述を過度に信頼しないように注意し、新しい情報、将来の出来事、または当社の予想の変更の結果として、将来予想に関する記述を更新する義務または義務を負いません。また、本日の電話会議では、GAAP方式と非GAAP方式の両方の結果を報告する予定であることを申し添えます。

当社はこれらの非GAAPベースの財務指標を財務及び経営上の意思決定のために、また期間比較の評 価手段として社内で使用しています。非GAAPベースの財務指標は、GAAPに準拠して計算された財務指標に追加して提示されるものであり、代用されるものではありません。これらの非GAAP財務指標の調整表については、本日配布した決算プレスリリースおよび投資家向けプレゼンテーション(investors.snowflake.comに掲載)をご覧ください。また、本日の電話会議の再放送も同ウェブサイトに掲載されます。

それでは、フランクに電話をお繋ぎします。

フランク・スルートマン — 会長兼最高経営責任者

ありがとう、ジミー、そして皆さん、こんにちは。スノーフレークは、ユニットエコノミクス、営業利益、フリーキャッシュフローの強化に加え、規模の大きい力強い成長を続けています。世界的なマクロ環境の悪化は認識していますが、業績面では引き続き堅調に推移しています。この回復力は、現代の企業や組織におけるデータ戦略の重要性を反映していると考えています。

データは、グローバル企業の思考、行動、意思決定、戦略のあり方に深く浸透しつつあります。逸話的な観察に頼ることは、データ駆動型のオペレーションにますます後れを取ることになるでしょう。製品売上は5億2,300万ドルで、前年同期比67%増となりました。残りの履行義務(RPO)は、前年比66%増の30億円となりました。

非GAAPベースの製品売上総利益率は75%、営業利益率は8%、調整後フリーキャッシュフローマージンは12%でした。SnowflakeのData Cloudは、大企業や機関投資家に強く響いています。パブリッククラウドスタックにデータを再びサイロ化させるという考え方は、限られた魅力しか持ちません。データクラウドは、現代の企業で優先度の高いデータサイエンスと人工知能のパワーと可能性を最大化します。

当四半期は、Global 2000 のお客様を 28 社追加しました。グローバル 2000 の製品売上は会社全体を上回り、前四半期比 40%増となりました。グローバル 2000 の顧客は、現在、売上の 40%以上を占めています。私たちの使命は、データ・クラウド、すなわち地域、データソース、コンピュート・クラウド、クラウド地域を超えた単一のデータユニバース、照会、分析、インテリジェンスの単一ポイント、データ科学、分析、インテリジェンスを最大限に可能にすることです。

現在、Snowflakeは37の地域で事業を展開しています。前年比では30%以上拡大しました。お客様はこの部門を受け入れています。少なくとも1つの安定したエッジを持つお客様は22%で、1年前の17%から増加しました。

12ヶ月後の製品売上が100万を超えるお客様の66%は、少なくとも1つの安定したエッジを持っています。スノーフレークのマーケットプレイス掲載数は前四半期比11%増で、現在1,700件以上のデータ掲載があります。我々の戦略は、グローバルなデータ共有ネットワークと、無制限のワークロードの実現です。これまでのようにデータを作業に移動させるのではなく、作業もデータに移動させる必要があります。

近年、Snowflakeから発表された作業の多くは、データエンジニアリング、データウェアハウス、データサイエンス、データアプリケーション、トランザクション処理など、作業負荷のスペクトルを横断する私たちの進歩を反映しています。最近、Snowpark用のPythonの一般提供を発表しました。これは、多くのワークロードとユーザータイプにとって基礎となるものです。グローバル2000のお客様、Charter Communications、EDF Energy、Northern TrustがSnowflake for Pythonを採用しています。

来年初めには、プライベートプレビューでStreamlitのネイティブな統合を提供する予定です。Streamlitによって、開発者やデータエンジニアがSnowflakeでアプリケーションを構築することを支援します。買収以来、Streamlitコミュニティは60%以上成長し、現在では約7万人の開発者が参加しています。私たちは、Snowparkで最適化されたワークハウス(ウェアハウス)により、データサイエンスワークロードを実現します(現在、パブリックプレビュー中)。

最適化されたウェアハウスは、計算負荷の高いワークロードの機能を向上させ、お客様がSnowflakeにMLトレーニングを導入することを可能にします。第3四半期には、Data Cloud World Tourを開催し、世界中の聴衆に製品発表を行いました。12カ国18都市を巡り、12,000人以上の参加者を集めました。11月には、年次開発者会議「BUILD」を開催しました。

4,000人以上の参加者によるバーチャルキックオフと、10カ国16都市でローカルブレイクアウトが予定されています。世界トップクラスのスケール性能と経済性はもちろんのこと、Snowflakeはエンタープライズグレードの高信頼性実装に徹底的にこだわることで差別化を図っています。当社のセキュリティおよびコンプライアンス機能により、世界中の大企業や機関が、最も重要なユースケースやアプリケーションにSnowflakeを導入することができます。プライバシーとコンプライアンスはもちろん、近年でははるかに大きな課題となっており、データ運用における新たな課題も生まれています。

例えば、広告の世界から始まったデータクリーンルーム事業は、今や他のバーティカルインダストリーにも広がりつつあります。Snowflakeは、業界志向を深め、強化し続けています。お客様の課題を理解し、その問題を解決し、お客様の言葉を話すことを期待しています。スノーフレークの主要産業は、金融サービス、広告・メディア・エンターテイメント、次いで小売・消費財、テクノロジー、ヘルスケア・ライフサイエンスです。

第3四半期は、金融サービス業界からの製品売上が前四半期比13%増となりました。金融サービスの顧客からは、Depository Trust & Clearing Corporation(DTCC)が最近、Snowflake Marketplaceの利用を発表しました。清算・決済サービスを提供するDTCCは、膨大な量のトレーニングデータにアクセスすることができます。DTCCは、顧客がSnowflakeを通じてそのデータを利用し、市場の流動性や投資家のセンチメントをよりよく理解することを可能にしています。

当四半期には、advertising weekにおいて、先進的な広告会社であるOpenAPへの投資を発表しました。これにより、Snowflakeによるテレビ業界向けの新しいクロスパブリッシャーおよびクロスプラットフォームのクリーンルームソリューションであるOpenAP Data Hubの開発が加速されます。Snowflakeの加入は、FOX、NBCUniversal、Paramount、Warner Bros Discoveryがテレビ広告業界を変革するために行ってきたコミットメントを検証するものです。我々はマクロ経済が弱体化していることを認識しています。

顧客の動向は、当社の見通しと投資アプローチに反映されます。第 3 四半期は、さまざまな経済環境において、当社の実行力を示しました。私たちの焦点は、フリー・キャッシュ・フローの創出とバランスのとれた収益の成長です。私たちは、効率的で持続可能な成長を推進するための体制を整えています。

これからの機会は膨大であり、展開には何年もかかるでしょう。それでは、マイクに電話をかわります。

マイク・スカルペリ — 最高財務責任者

ありがとう、フランク。第3四半期の製品売上は5億2300万ドルで、前年同期比67%の成長でした。また、残りの履行義務も前年同期比66%増の30億ドルとなりました。30億ドルのRPOのうち、約55%が今後12ヵ月間に収益として認識される見込みです。

これは、前年同期の見積りと比較して68%の増加です。当社の純売上維持率は165%で、これには12ヵ月後の製品売上が100万米ドルの新規顧客14社が含まれ、大口顧客の持続的成長を反映し ています。世界最大規模の企業の獲得と成長に注力し、当四半期はグローバル 2000 企業の顧客を 28 社追加し、過去 5 期で最大の顧客数増加となりました。G2K の顧客は 12 ヶ月累計の製品売上高の平均で 130 万ドルに過ぎないため、当社はこれらの顧客における成長機会に確信 を抱いています。

これは、製品売上100万ドル以上の顧客の平均が370万ドルであることと比較しています。私たちは、バリューセリングとワークロードのイネーブルメントを通じて、これらのアカウントを継続的に成長させていきます。このことは、現在、当社の最大手顧客で確認されています。前四半期比では、上位10社のうち6社が会社全体の成長率を上回っています。

当社は、マクロ経済が当社のビジネスに与える影響を示す先行指標と考えられる主要ビジネス指標をモニターしています。当四半期においては、世界的に強弱の差があり、一貫したトレンドを把握することは困難な状況とな りました。当社の最大セグメントである北米とEMEAは、SMBとAPJを上回る業績をあげました。北米の好調さには、今年初めに述べた消費者向けインターネット企業による逆風が含まれています。

これは、企業が引き続きデータ運用を優先する中で、Snowflakeの回復力を示しています。特定の業種を詳しく見てみると、最大の業種である金融サービスは会社全体の成長率を上回り、広告とメディア・エンターテインメントは成長率が鈍化しました。テクノロジーは、当四半期、部門としてアンダーパフォームとなりました。地域別・業種別にみると、当四半期はそれぞれ固有の状況がありましたが、これは消費モデルにおいて常に起こりうることです。

とはいえ、第3四半期の業績は、全体として堅調な消費を反映しています。当四半期は為替による収益の減少がありましたが、米ドル以外の通貨で請求される収益は全体の5%未満です。現時点では、重要性が低いため、恒常為替レートベースでは評価していません。

次に、非 GAAP ベースのマージンについて説明します。当社の製品売上総利益率は75%でした。パブリッククラウドデータセンターの規模拡大や大口顧客の継続的な増加が、前年同期比で売上総利益率の改善に寄与しています。営業利益率は8%で、これは売上高が好調だったことと、人員およびマーケティング費用に有利だったことが寄与しています。

調整後フリー・キャッシュ・フロー・マージンは、強力な回収力によるプラスの影響を受け、12%となりました。現金・預金および現金同等物、短期投資および長期投資で49億米ドルを有し、当四半期を好調に終えました。次に、ガイダンスについて説明します。当社は引き続き収益性の向上に努めてまいります。

営業利益率およびフリー・キャッシュ・フロー・マージンを拡大し、売上高の増加に注力しています。過去6週間、APJとSMBセグメントで消費の低迷が見られました。しかし、最近の消費動向から、当社の最大かつ最も戦略的な顧客は今後も成長を続けるものと確信し ています。第4四半期および2024年度のリソース計画については、年末年始を控え、お客様の動向も不透明であることから、より保守的なアプローチをとることが適切であると考えています。

予想より成長が鈍化した場合でも、当社は有意義なフリー・キャッシュ・フローを創出することに全力を尽くします。第4四半期の製品売上は、前年同期比49%から50%増の5億3,500万ドルから5億4,000万ドルと予想してい ます。次にマージンです。非GAAPベースの営業利益率は1%と予想しています。

また、希薄化後の加重平均発行済み株式数は3億6,000万株と予想しています。2023年度通期では、製品売上高は19億1,900万ドルから19億2,400万ドル、前年比は68%から69%の成長を見込んでいます。収益性に目を向けます。2023 年度通期では、非 GAAP ベースで、製品売上総利益率約 75%、営業利益率約 3%、調整後フリー・キャッシュ・フロー利益率約 21%と予想しています。

また、希薄化後の加重平均発行済み株式数は3億5,900万株と予想しています。これまでのところ、1,500人以上の従業員を新規に採用しています。現在の採用市場はSnowflakeにとって好ましいものと考えており、引き続き製品、エンジニアリング、セールスに重点を置いて採用を進めていきます。現在は計画サイクルの中ですが、現在の消費を踏まえて、来年の成長見通しをお話ししたいと思います。

2024年度通期では、製品売上は約47%の成長、非GAAP基準の調整後フリー・キャッシュ・フロー・マージンは23%、営業利益率は継続的な拡大を見込んでいます。この見通しには、月次で評価する採用活動の減速が含まれますが、1,000人以上の新規従業員の採用を想定しています。長期的なビジネスチャンスは依然大きく、その実行を期待しています。以上、オペレーターより、質問を受け付けます。

質疑応答

オペレーター

[最初の質問は、バークレイズのライモ・レンショーです。ライモさん、回線は開いています。ライモ・レンショー — バークレイズ — アナリスト

どうも、ありがとうございます。技術的困難]と特にキャッシュフローについておめでとうございます。質問ですが、来年について考えるとき、既存顧客と新規顧客についてどのように考えるべきでしょうか?新規顧客数が過去最高であったことは明らかです。

昔のように、厳しい状況下でも既存の顧客と付き合い、ひたすら我慢する、というようなことはありませんでしたか。それは、あなたにとって違うようです。では、そのガイダンスの中で、新規顧客と既存顧客に対してどのようなことを期待しているか、少し話していただけますか?ありがとうございます。

マイク・スカルペリ — 最高財務責任者

はい。ライモ、収益の観点からは、収益のほとんどは既存のお客様によるものです。なぜなら、お客様がデータをSnowflakeに取り込み、生産を拡大するのに時間がかかるからです。とはいえ、新規のお客様を開拓することにも力を入れています。量ではありません。

新規顧客の質です。私たちは、大企業に焦点を当てる傾向があります。グローバル2000はその指標の一つですが、グローバル2000だけではありません。しかし、Global 2000だけでなく、大規模な公共部門の顧客や、世界の多くの大手民間企業も対象としています。

ですから、私たちは今後もこの取り組みを続けていきます。Global 2000を見ればわかるように、彼らはまだ新しいベンダーを導入することに前向きです。

Raimo Lenschow — バークレイズ — アナリスト

わかりました。ありがとうございました。

オペレーター

次の質問は、EvercoreのKirk Materneです。カーク、回線は開いています。

Kirk Materne — Evercore ISI — アナリスト

はい。ありがとうございました。Mikeは、あなた方がさまざまな業種や地域にまたがっていることから、読み解くためのパターンがないと言っていましたね。しかし、金融サービスなど、好調な業種についてはどうでしょうか。

Snowflakeに付随するネットワーク効果が、マクロ的な背景があるにもかかわらず、これらの業種がうまくいっていることを実感し始めているのでしょうか。安定的なエッジが増加しているのは興味深いことです。また、業界固有の機能を構築している垂直統合型企業は、業界全体からより多くの顧客を獲得しているため、より速く成長できると期待しています。それについて教えてください。ありがとうございます。

マイク・スカルペリ — 最高財務責任者

そうですね。まず私からお話しして、次にフランクからお願いします。金融サービスには、安定したエッジが最も集中しています。金融サービスには安定したエッジが最も集中していますし、金融サービスのアウトパフォームにもそれが表れています。

しかし、ネットワーク効果があることは間違いありません。その原動力となっているのが、データの共有です。

フランク・スルートマン — 会長兼最高経営責任者(CEO

もうひとつは、どの業界にも独自のダイナミクスがあり、それを私たちは「ダイナミクス」と呼んでいます。例えば、ヘルスケアでは、メディアやエンターテイメントにおける支払者と提供者の関係を通じて、データ共有が行われています。消費者向けパッケージ商品、広告主、小売業者などでは、膨大な量のデータ共有が行われています。

このように、それぞれ少しずつ違いがあります。マイクが言ったように、金融は、歴史的に金融サービス機関が毎晩大量のデータをさまざまな場所に送り込んでいるという事実が、特に資産運用やサブセクターのような分野に大きく影響しています。データ・ネットワーキングは、業界やサブセクターごとに異なる展開を見せますが、私たちはそれを「データの重力」と呼んでおり、それが私たちに大きな利益をもたらしていると考えています。新しいアカウントにアクセスする際の摩擦が減り、金融サービスのような業種ではそれが顕著に見られます。

Kirk Materne — Evercore ISI — アナリスト

ありがとうございました。

オペレーター

次の質問は、モルガン・スタンレーのキース・ワイスです。Keith、回線は開いています。

サンジット・シン — モルガンスタンレー — アナリスト

質問をお受けいただきありがとうございます。KeithさんにかわりましてSanjit Singhがお送りします。マイク、あなたが私たちのために示したガイダンスの枠組み、特に24年度に関して、話を戻したいと思います。47%の成長率というお話があったと思います。

来期はハイエンドで49%、通期では約47%ということですが、この数字にどのような意味があるのでしょうか?第4四半期の出口成長率が来年も維持されるという確信の根拠は何でしょうか。

マイク・スカルペリ — 最高財務責任者

もちろんです。第4四半期は、祝日が多い四半期です。COVIDでは、人々がより多く旅行するようになったと考えています。そして、人間的な要素も大きいのです。

そのため、第4四半期はその影響を受けるだろうとずっと予想していました。しかし、SnowflakeやPythonを使ったSnowparkでやっているようなことで、契約している多くの重要な顧客が来年には立ち上がるだろうと見ています。こちらも徐々に普及が進んでいます。しかし、これは2024年のインパクトになると考えています。

Sanjit Singh — Morgan Stanley — アナリスト

まったくそのとおりです。それから、消費について、コーホートについて、どのような動きをしているのか、少し教えていただけませんか。トップ10の顧客については、かなりポジティブなお話がありましたね。新規顧客は、非常に速いペースで増えていますが、明らかに貢献はしていません。

しかし、上位10社の顧客と新規顧客を除いた、中核となる顧客基盤の拡大傾向は、四半期を通じてどのように具現化されていますか。

マイク・スカルペリ — 最高財務責任者

そうですね。上位10社について、少し整理させてください。6社が全社的な成長ペースを上回っていると申し上げましたが、実際には3社が前四半期比で減少しており、これは予想されていたことです。これらは、今年の初めにお話ししたとおり、テクノロジー分野の企業で、名前を知っていても驚かないような企業ばかりです。

しかし、特に金融サービス、広告、メディア業界は引き続き好調です。弱いと思われるのは、アジア太平洋地域で弱いと思われることです。これは為替が大きな影響を及ぼしていることに関係しています。それから、予約状況には出ていませんが、SMBのお客さまの消費に弱さが見られます。

私たちは法人顧客と呼んでいますが、これは従業員数500人以下の顧客です。確かに消費の低迷は見られました。しかし、RPOを追加するようなブッキングが必要だとは思いませんでしたが、消費は確実に減っています。

Sanjit Singh — Morgan Stanley — アナリスト

とても参考になりました。ありがとうございます。本当に感謝しています。ありがとうございました。

オペレーター

次の質問はウォルフ・リサーチのアレックス・ズーキンです。アレックス、回線は開いています。

Alex Zukin — Wolfe Research — アナリスト

どうも、皆さん。質問を受けてくださってありがとうございます。このように、さまざまな業界や顧客規模、地域によって、さまざまなニュアンスがあるように思います。来期のガイダンスについては、マクロトレンドの継続を前提に、よりリスクの高い、あるいはより慎重なシナリオを想定しているとのことですが、そのようなガイダンスになっているのでしょうか。

来年はどのようなシナリオを想定していますか?下半期が上半期より良くなると想定しているのか、それとも悪化が続くと想定しているのか、直線的なものなのでしょうか?ガイダンスの軌道に関するプット・アンド・テイクをいくつか教えてください。

マイク・スカルペリ — 最高財務責任者

私は、来年いっぱいまでは、今のような安定した状態が続くだろうと考えています。そして、もし状況が好転すれば、それは私たちにとってプラスになります。先ほども申し上げたように、これはあくまでも今計画していることであり、状況が変わるとは思っていません。しかし、私にできるのは、現在の状況をもとにした予測だけです。

Alex Zukin — Wolfe Research — アナリスト

了解しました。また、いくつかの顧客やコホートについては、前四半期比で減少しているようですが、新しいベースラインについて彼らと協力しているようなところが見え始めていますか?基本的に、最適化のパターンというのは、いつごろからリベースして、Streamlitのような新しい領域で成長を始めるのでしょうか。

Mike Scarpelli — 最高財務責任者

私が言いたいのは、この3社のお客さまは、それぞれのビジネスで抱えている課題がかなり公になっており、彼ら独自のものだということです。そして、先ほど申し上げたように、テクノロジーが不調である理由の1つだと考えています。ニュースなどで耳にするように、多くのテクノロジー企業が凍結、雇用、人員削減を行い、コストの最適化を図ろうとしています。しかし、特にこの3社のお客様は、今がその基準点だと思います。

彼らのビジネスが安定し、成長する限り、多少の成長は見込めますが、今期の成長は織り込み済みではありません。

Alex Zukin — Wolfe Research — アナリスト

完璧です。ありがとうございました。

オペレーター

次の質問は、ドイツ銀行のブラッド・ゼルニックです。ブラッド、回線は開いています。ドイツ銀行のブラッド・ゼルニック、回線は開いています。続けてください。

マイク・スカーペリ — 最高財務責任者

わかりました。次です。

オペレーター

次の質問は、みずほのグレッグ・モスコウィッツさんです。グレッグ、回線は開いています。

Gregg Moskowitz — みずほ証券 — アナリスト

わかりました。私の質問に答えてくれてありがとうございます。このような環境の中で、非常に健全な製品売上を達成されたことをお祝いします。第4四半期についてお聞きしたいのですが、明らかに製品売上高ガイダンスがコンセンサスを下回っています。

これは、APJやSMBにおいて、11月やこの6週間で消費が減速したことをどの程度反映しているのか、また、マクロの不透明感の中でより保守的な姿勢を打ち出したためなのか、気になるところです。どちらか一方に傾いているということでしょうか?

マイク・スカルペリ — 最高財務責任者

さて、私たちの予測は過去の実績に基づいていますが、10月は確かに減速しました。それほど劇的ではありませんが、通常、前週比で伸びます。しかし、10月に入ってからは、かなり横ばいの週が続きました。11月は再び上昇に転じると思いますが、現在のマクロ環境を考えると、これはすべてガイダンスに織り込み済みです。

Gregg Moskowitz — みずほ証券 — アナリスト

素晴らしい。ありがとうございます。

オペレーター

次の質問は、レイモンド・ジェームズのサイモン・レオポルドです。サイモン、回線は開いています。

ビクター・チウ — レイモンド・ジェームズ — アナリスト

サイモンに代わり、ビクター・チウがお答えします。以前は、マクロ環境の悪化に伴う消費の減速は、顧客グループや垂直的な分野に集中することを示唆していたように思いますが、今もそうなのでしょうか?今もそうなのでしょうか?そのようです。

確認したいのですが。また、過去の予想と比較して、何が変わったのでしょうか?以前予想していたものから外れているようですが、どのような傾向を観察していますか?

マイク・スカルペリ — 最高財務責任者

はっきり言って、今年1年間ずっと予想していたものとそれほど変わってはいません。先ほど申し上げたように、業績が芳しくない業種があり、テクノロジーはその1つです。金融サービス分野は非常に好調で、今後もこの傾向が続くと思われます。実は、金融サービス分野で非常に良い取引があり、そのお客様は来年の下半期に立ち上がり、いつかトップ10に入るような重要なお客様になることでしょう。

もうひとつは、先ほども申し上げましたが、広告メディアの分野も非常に好調です。その多くは、当社のクリーンルーム技術と、そこで行っていることに起因しています。この四半期で大きく変化したのは、収益全体に占める割合が非常に小さいですが、SMBセグメントだけだと思います。そのようなお客様の消費は本当に鈍化しています。

なくなるわけではありませんが、以前のような成長ペースではありません。APJも同様です。しかし、米国の垂直統合型企業、大企業は非常に好調です。

Victor Chiu — Raymond James — アナリスト

そうですか。それは助かります。また、Snowparkや非構造化データなどの新しい取り組みについて、その牽引力と進捗状況を教えてください。

Christian Kleinerman — 製品担当上級副社長

はい、クリスチャン・クレイナーマンです。Snowparkは、11月7日にGAを見ました。この技術を評価している顧客の割合としては、非常に健全な割合です。

POCなどを行うプリマイグレーションを計画しているため、消費はまだ具体化していませんが、かなり期待できます。フランクが言ったように、Streamlitは年明けにプライベートプレビューに入りますが、これも我々の顧客にとって興味深いユースケースがたくさんあると思います。

Victor Chiu — Raymond James — アナリスト

それは参考になりますね。ありがとうございました。

オペレーター

次の質問は、ウィリアム・ブレアのKamil Mielczarekです。カミール、回線は開いています。

Kamil Mielczarek — William Blair — アナリスト

御社は今年、営業部隊を大きく成長させましたが、その採用ペースは当四半期に加速したように思われます。増員分の投資をどこに集中させるか、話していただけますか?また、これらの新入社員が24年度の売上に貢献し始めると予想すべきでしょうか?それとも、新規顧客の開拓に時間がかかることから、18~24ヵ月後に影響が出るのでしょうか。

マイク・スカルペリ — 最高財務責任者

今年は、既存の市場に進出するための雇用と営業力に非常に重点を置いています。特に、北米、ドイツ、フランス、イギリス、オーストラリア、日本、アジア太平洋地域のコアマーケットに深く入り込んでいきます。来年の下半期には、これらの人々がより多くのブッキングに貢献することになると思います。また、予約が入ってから、その顧客から意味のある収益が得られるようになるまでには、しばらく時間がかかることを覚えておいてください。

一般的に、これらの顧客からの収益が本格的に増加するまでには、6ヵ月のタイムラグがあります。

Kamil Mielczarek — William Blair — アナリスト

それは助かります。それから、簡単なフォローアップをお願いします。競争環境について、最新情報を教えてください。特に製品面で何か変化がありますか?

Mike Scarpelli — 最高財務責任者

すみません、よく聞き取れませんでした。何についてのアップデートですか?

Kamil Mielczarek — William Blair — アナリスト

競争環境についてですか?

フランク・スルートマン — 会長兼最高経営責任者(CEO

フランクです。競争環境は、実質的には変わっていません。パートナーシップと競合のバランスは、ある時期から次の時期にかけてわずかながら変化しています。AWSアマゾンとのパートナーシップは、時間とともに徐々に強化され、競争力が低下していることは公言していますし、それは今も続いています。

マイクロソフトは健全で、グーグルのGCPもほぼ同じです。私たちの競争力のほとんどは、パブリッククラウド企業によって占められています。

Kamil Mielczarek — William Blair — アナリスト

それは参考になります。ありがとうございました。

オペレーター

次の質問は、コーウェンアンドカンパニーのデリック・ウッドです。デリック、電話はつながってる?

デリック・ウッド — コーウェン・アンド・カンパニー — アナリスト

はい。ありがとうございます。私はいつも、御社が平均的なG2Kの支出を強調しているのが好きなのですが、確か130万とおっしゃいましたね。より成熟した企業、より大きな収益規模を持つ企業、あるいは自社の成熟した顧客を見た場合、平均的なG2K顧客からの長期的な支出はどの程度になると思われますか?また、この四半期に限って言えば、過去5四半期で最も強力なG2Kサービスが追加されました。

今期はマイグレーションが活発になっているのでしょうか、それとも何か特筆すべきことがあるのでしょうか。

Mike Scarpelli — 最高財務責任者(CFO

G2Kについては、Snowflakeに年間1,000万ドル以上を費やすことができないわけではありませんが、これは控えめな数字です。これは控えめな数字ですが、そこに到達するまでには時間がかかります。これは本当にマラソンなんです。

お客様にとっては短距離走ではありませんし、時間がかかるでしょう。そして、非常に大きな顧客との関係が生まれ始めています。この四半期にも、既存のお客様との間で1億ドルの契約を更新しました。また、第4四半期には、クレジットを使い果たし、長期的に固定化したいお客様との1億ドル超の契約が予定されています。

このように、顧客を増やしていくには時間がかかります。私たちの最大の顧客であるCapital Oneもそうでした。現在に至るまで、5.3年かかっています。上位10社のうち1社を除いては、4.5年、5年で上位10社にランクインしています。

この傾向は今後も続くと思われ、このような規模になるには、それなりの時間がかかると思われます。それから、すみません、Derrick、質問の後半は何だったでしょうか?

Derrick Wood — Cowen and Company — アナリスト

また、レガシーマイグレーションの活動が活発化しているようですが、その点についても教えてください。

Mike Scarpelli — 最高財務責任者(CFO

しかし、Global 2000への参入は1~2四半期で終わるものではありません。これらは1年から2年の販売サイクルです。ですから、このような案件を獲得できたことは、私たちにとって驚くべきことではありません。

来年も健全なパイプラインがあるように、私たちはかなり長い間、このプロジェクトに取り組んできました。どの四半期に上陸するかは、本当に難しいです。しかし、仮に導入できたとしても、立ち上げには6~9カ月かかります。

Derrick Wood — Cowen and Company — アナリスト

そうですね。

マイク・スカーペリ — 最高財務責任者

しかし、我々はそれらに非常に重点を置いていますし、彼らが誰であるかも知っていますし、彼らには担当者を配置しています。

デリック・ウッド — コーウェン・アンド・カンパニー — アナリスト

素晴らしい色合いですね。ありがとうございます。

オペレーター

次の質問は、SVBのスターリング・オーティです。スターリング、回線は開いています。

Sterling Auty — SVB Leerink — アナリスト

マクロ的な不確実性がある中で、取り込むデータの種類や、以前は行っていたデータ取り込みを修正・削減するような、顧客の行動の変化が見られるかどうかということです。

フランク・スルートマン(会長兼最高経営責任者

フランクです。あまり実感がありません。この四半期は国内外をたくさん回りました。過去5、6、7年の間に獲得した、最先端のアーリー・アダプター・クラスの顧客は、もう過去のものだということです。

そして、今は初期に契約しなかった人たちの時代です。その人たちの最大の感情は、「乗り遅れるのが怖い」というものです。そして、私たちに対して、「このままではいけない、追いつくのを手伝ってほしい」という視線を向けています。そして、多くの場合、その課題は、スキルや専門知識の面でテクノロジーを活用する能力に基づくものです。

つまり、お客様がこのギャップに対応できるよう、当社のツールは進化していくのです。文字通り、「取り残されるのが怖い」というのが最大の感情です。これが、いかに重要であるかということです。そして、そこに到達するために何が足かせになっていると考えているのかを明確に示しているのです。

Sterling Auty — SVB Leerink — アナリスト

なるほど。ありがとうございます。

オペレーター

次の質問は、StifelのBrad Rebackです。ブラッド、回線は開いています。

ブラッド・リバック — スティフェル・ファイナンシャル・コーポレーション — アナリスト

そうですね。ありがとうございます。マイク、マクロ環境についてですが、4QのRPOに影響があるとすれば、それはどのようなものでしょうか?

マイク・スカルペリ — 最高財務責任者

第4四半期については、案件のパイプラインと、クレジットを使い果たしているお客様の数から、大きな影響はないものと考えています。また、現在のRPOから申し上げると、このような環境下で顧客が複数年契約を行うのか、それとも1年更新を選択するのかが大きな問題です(これは顧客にもオプションがあります)。しかし、そうは言っても、第4四半期は常にRPOの最大の追加となることは分かっています。現在行っているセールス・コールの結果からも、この点については十分な手ごたえを感じています。

しかし、まだ四半期は2カ月残っています。

ブラッド・リバック — スティフェル・ファイナンシャル・コーポレーション — アナリスト

了解しました。ありがとうございました。

オペレーター

次の質問は、ベアードのウィル・パワーです。ウィル、回線は開いています。

ウィル・パワー — ベアード — アナリスト

素晴らしい。ありがとうございます。マイク、フリー・キャッシュ・フローのガイダンスが高くなったのは素晴らしいことです、おそらく今年の最初の予想は来年でしょう。また、長期的な目標は、それを考慮するとかなり保守的に見えると思います。

しかし、以前予想していたものと比べて、どのような上昇要因があるのか、見通しを教えていただければと思います。

マイク・スカルペリ — 最高財務責任者

まあ、その一部は、私たちがガイドしたとおりの結果です。今年の下半期は、私たちが考えていたような水準になりそうです。しかし、その多くは大口顧客の消費量やRPO、請求時期によって左右されるものです。しかし、来年は採用を減速するという事実と相まって、売上総利益率は非常にポジティブに改善しています。

来年はさらに売上総利益率を改善する機会があると思いますが、クラウドプロバイダーと話し合っているいくつかの事柄をもとに、ご案内いたしますので、それまでお待ちください。来年の予備計画については、今ここにある数字でかなり良い感触を得ています。

Will Power — Baird — アナリスト

わかりました。ありがとうございました。

オペレーター

次の質問は、Needham and CompanyのMike Cikosです。マイク、回線は開いています。

マイク・チコス — ニーダム・アンド・カンパニー — アナリスト

そうですね。お招きいただきありがとうございます。顧客から見ている最適化の傾向について質問したいのですが、これはコホートに関連するものです。現在のマクロ的な背景を考えると、直近の6カ月から9カ月に導入された新しい顧客が成長軌道に乗っていると考えるのは妥当でしょうか。また、以前の顧客と比べて成長スピードは遅いのでしょうか?最近の顧客層が成長の観点から何を示しているのか、詳しく教えてください。

マイク・スカーペリ — 最高財務責任者

しかし、私が言いたいのは、今日のお客様は、Snowflakeを効率的に使うために、より多くの時間を費やしているということです。また、Snowflakeを使った経験がある人がたくさんいるので、Snowflakeで成長してきたお客様が、これからSnowflakeを使い始める場合、その使い方はずっとずっと効率的であると思います。では、実際に多くのお客様とお話をしているクリスチャンに話を譲りましょう。

クリスチャン・クレイナーマン — 製品担当上級副社長

はい。私たちは、お客様が成長、最適化、成長、最適化のサイクルを繰り返すのではなく、よりスムーズなカーブを描くことができるよう支援することに非常に重点を置いています。マイクが言ったように、期待値を設定し、トレーニングやその他の資料で説明し、さらに製品を強化することです。既存顧客と新規顧客の両方で、そのような行動が見られています。

Mike Cikos — Needham and Company — アナリスト

了解しました。もう1つ、できれば……すみません、ハウスキーピングなんですが、私たちが呼んでいるSMBセグメントからの貢献という観点から、収益の露出度を教えていただけますか?

マイク・スカルペリ — 最高財務責任者

10%未満です — ちょうど10%前後ですね。

Mike Cikos — Needham and Company — アナリスト

素晴らしい。ありがとうございます。

オペレーター

次の質問はSMBCのSteve Koenigからです。スティーブ、回線は開いています。

スティーブ・ケーニッヒ — SMBC日興証券 — アナリスト

ありがとうございます。私の質問に答えてくれてありがとう。このような環境下で売上が前年比67%増というのは、長期的な採用傾向が非常に強いことを物語っていますね。しかし、短期的に見ると、前四半期比で製品売上が増加した場合、第3四半期は前年同期比で横ばいになり、次の四半期はマイナスになる可能性があります。

そこで質問ですが、売上増加の計画と販売生産性の維持について、どのようにお考えですか?その辺の考え方が知りたいです。以上です。ありがとうございました。

マイク・スカルペリ — 最高財務責任者

消費モデルでは、前四半期比の売上増はあまり意味がありません。なぜなら、消費の多くは顧客のビジネスにおける特定の時期に関連したものだからです。また、第4四半期は季節的に祝日が多く、人々が休暇を取ることが多いため、売上の約70%がシステムとのインタラクションに関連し、30%がスケジュールされたジョブによってもたらされます。ですから、その影響もあります。

また、ハードウェアの改善など、私たちが行ってきたことの多くが、第4四半期に大きな打撃を受けるということも覚えておいてください。

Steve Koenig — SMBC日興証券 — アナリスト

そうですか。素晴らしい。ありがとうございました。

司会

最後の質問はPiper SandlerのBrent Bracelinからです。ブレント、回線は開いています。

ブレント・ブラセリン — パイパー・サンドラー — アナリスト

ありがとうございます。こんにちは。お招きいただきありがとうございます。これらの垂直市場におけるいくつかの課題を考慮すると、消費が減速する可能性があることはよくわかります。

明らかに、不況の逆風が吹いています。しかし、ユースケースの拡大という、消費に対するオフセット(相殺)についてお聞きしたいのです。不況下で、お客様が新しい部門やデータサイエンスに進出する意欲がどの程度あるのか、展望はありますか。弊社の求人情報を見ると、Snowflakeやデータサイエンスのシナリオを積極的に採用されている方もいらっしゃるようです。

今後1~2年の間に、ユースケースが消費に影響を与えるようになるのはどの程度なのか、見解を伺いたいと思います。

Christian Kleinerman — 製品担当上級副社長

そうですね。Data Cloud World Tourで多くのお客様を訪問しましたが、多くの新しいユースケース、データエンジニアリングのためのSnowparkやデータサイエンスに高い関心が集まっているようです。サイバーセキュリティは、新しいワークロードです。お客様からの関心も高いです。

また、Snowflakeのユニットストアとアプリケーションの構築機能は、私たちの側で実現するのは少し遅れますが、多くの関心を集めているのは間違いありません。このように、ユースケースを拡大しようという意欲は、広い意味での文脈に影響されないようです。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>