シェブロン (CVX)2022年第4四半期決算説明会の日本語訳です。

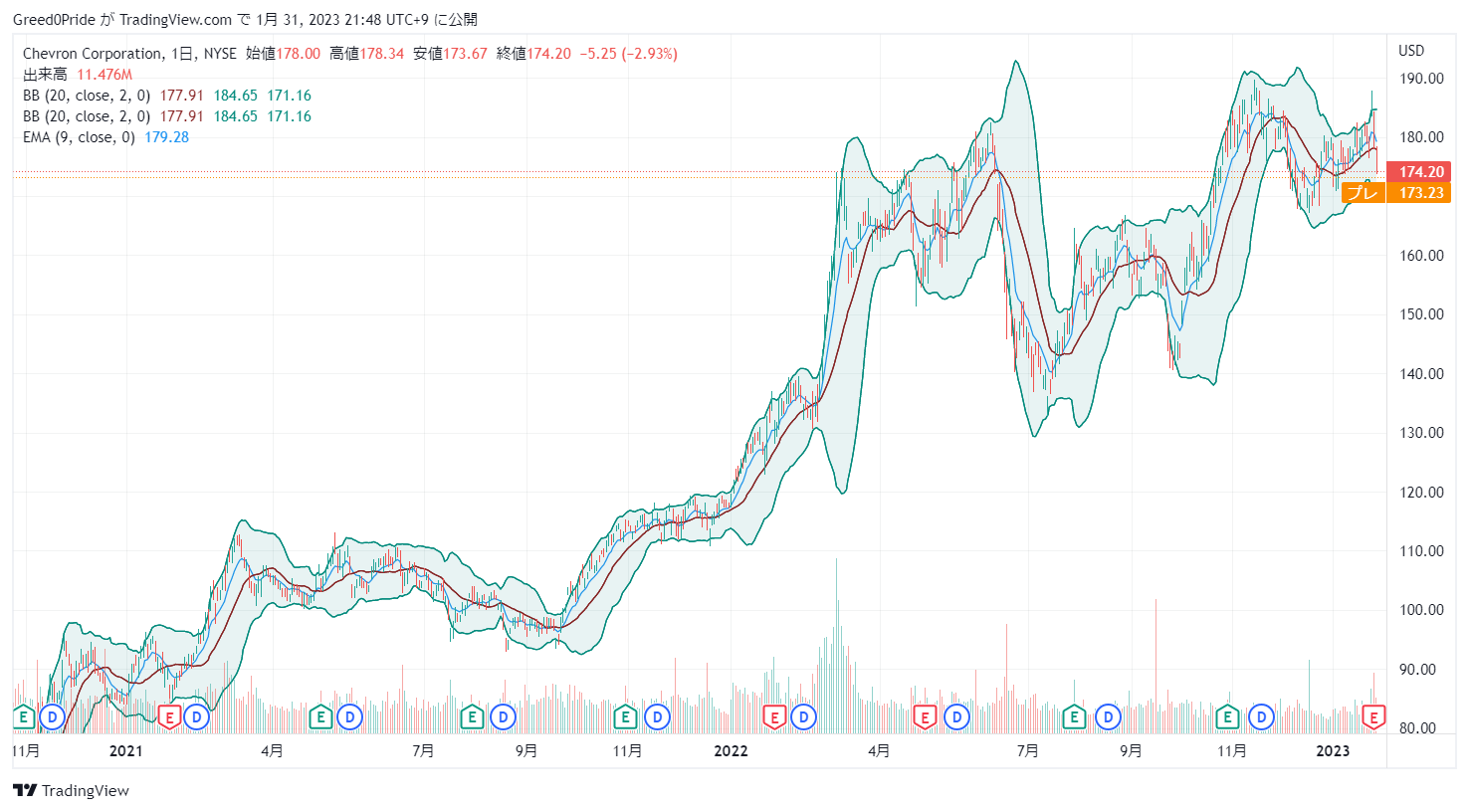

1株当たり配当金を6%増配することと自社株買いの発表が事前にありましたが株価は下がってますね。

配当金は魅力的ですが原油価格が下がっているのでしばらくは様子見ですね。

シェブロン (CVX)株価

シェブロン (CVX)2022年第4四半期決算説明会

Call participants:

Roderick Green — General Manager, Investor Relations

Mike Wirth — Chairman and Chief Executive Officer

Pierre Breber — Chief Financial Officer

Jeanine Wai — Barclays — Analyst

Devin McDermott — Morgan Stanley — Analyst

Neil Mehta — Goldman Sachs — Analyst

Doug Leggate — Bank of America Merrill Lynch — Analyst

John Royall — JPMorgan Chase and Company — Analyst

Roger Read — Wells Fargo Securities — Analyst

Irene Himona — Societe Generale — Analyst

Ryan Todd — Piper Sandler — Analyst

Jason Gabelman — Cowen and Company — Analyst

Sam Margolin — Wolfe Research — Analyst

Paul Sankey — Sankey Research — Analyst

Biraj Borkhataria — RBC Capital Markets — Analyst

More CVX analysis

2023年1月27日午前11時00分

オペレーター

おはようございます。本日の会議進行役を務めさせていただきますケイティと申します。シェブロンの 2022 年第 4 四半期決算カンファレンスコールへようこそ。[オペレーターの指示】 これより、シェブロン・コーポレーションのIR担当ジェネラルマネージャー、Mr.

ロデリック・グリーンです。どうぞ、どうぞ。

ロデリック・グリーン — インベスター・リレーションズ ジェネラル・マネージャー

ケイティ、ありがとうございます。シェブロンの2022年第4四半期決算の電話会議とウェブキャストにようこそ。私は投資家向け広報のジェネラルマネージャー、ロデリック・グリーンです。当社の会長兼CEOのマイク・ワース、そしてCFOのピエール・ブレバーが私と一緒に電話会議に参加しています。

また、3月1日付でIR担当のジェネラル・マネージャーに就任するジェイク・スピアーリングも参加しています。ジェイクと私は、これから数カ月かけて一緒に移行していくことになります。この2年間、皆さんと一緒に仕事ができたことを心から嬉しく思います。ご質問、ご意見、そしてシェブロンへの投資に感謝いたします。

シェブロンのウェブサイトに掲載されているスライドや準備した発言 を参照させていただきます。本プレゼンテーションには、見積り、予測、およびその他の将来予想に関する記述が含まれていることにご留意ください。スライド2の注意書きをご確認ください。それでは、マイクに交代します。

マイク・ワース — 会長兼最高経営責任者

ロデリック、そして皆さん、本日はありがとうございます。2022年のシェブロンは、記録的な業績を達成し、より伝統的なエネルギーを生産し、より低炭素なビジネスを推進し、素晴らしい1年となりました。フリーキャッシュフローは、過去最高だった2021年を150億ドル以上上回る記録的なものとなり、大幅な増配と4%近い自社株買いを実現することができました。米国での

米国での生産量も、パーミアンの2桁成長に牽引され、過去最高となりました。成長には収益性が必要です。使用総資本利益率(ROE)が20%を超えたことは、資本効率に重点を置いていることが結果につながっていることを示しています。また、新たなエネルギー事業の構築に向けて重要な一歩を踏み出しました。

REG の人材と資産をシェブロンに統合し、両社の技術力と商業力を最大限に活用することに成功しました。また、テキサス州とオーストラリアで炭素回収・貯留プロジェクトの候補となる間隙水の権利を取得しました。昨年は他にも多くのハイライトがありました。TCOでは、プロジェクトの建設がほぼ完了し、燃料ガスシステムの立ち上げに着手しています。

年内に坑口圧力管理プロジェクトを試運転し、高圧から低圧への移行を開始することに焦点をあてています。エジプト沖で新たなガスを発見したと発表しましたが、これは東部地中海で拡大する天然ガスのポジションを築くことになるかもしれません。また、当社の関連会社である CPChem 社は、テキサス州とカタール州で世界規模のエチレン・誘導品プロジェクト 2 件の FID を達成しました。2022 年は、マクロ経済や地政学上の特殊要因が、世界中の経済や産業を混乱させたダイナミックな年でした。

これらの出来事は、時間をかけて低炭素化された、手頃で信頼できるエネルギーの重要性を私たちに思い起こさせます。2023年に何が待ち受けているかはわかりません。しかし、シェブロンのアプローチは明確で一貫しており、資本、コスト、業務規律に焦点を当て、より高いリターンと低炭素化を安全に実現することを目的としていることは知っています。それでは、ピエールから財務の話をさせていただきます。

ピエール・ブレバー — 最高財務責任者

マイク、ありがとう。第4四半期の収益は64億ドル、1株当たり3.33ドルでした。調整後利益は79億ドル、1株当たり4.09ドルでした。この四半期には、国際的な上流部門における11億ドルの評価損および減損、4億ドルを超える為替差損が含まれています。

非GAAP基準の調整表は、本プレゼンテーションの付録に記載されています。過去最高の営業キャッシュフローと継続的な資本効率により、2022年のフリーキャッシュフローは370億ドル超となりました。シェブロンの営業キャッシュフローが400億ドルを超えたのは、2011年だけです。その年のフリーキャッシュフローは、今年の記録の40%以下であった。

2022年、シェブロンは4つの財務的優先事項のすべてにおいて優れた業績を達成しました。今週初め、1株当たり配当金をさらに6%増配することを発表し、2023年を36年連続の年間配当金増配に位置づけ、コストインフレにもかかわらずオーガニック予算内で投資しました。無機設備投資の総額は13億ドルで、そのほぼ80%が新エネルギーへの投資でした。四半期ごとに負債を返済し、純負債率は3%で年を終え、自社株買いにより過去最高の年間キャッシュを株主に還元し、年間買戻額は150億ドルで年を越すことができました。2日前、シェブロンの取締役会は、新たに750億ドルの自社株買いプログラムを承認しました。今こそ、これまでのプログラムの実行を振り返る良い機会です。

過去約20年間、当社は4年に3回以上の割合で自社株買いを行い、650億ドル以上を株主に還元してきました。しかも、全期間を通じて市場平均株価を下回る価格で実施しました。この新しいプログラムでも、私たちの意図は同じで、コモディティーのサイクルの中で着実に株式を購入することです。設備投資と配当を賄うためのブレークイーブン・ブレント価格が1バレルあたり50ドル前後であり、バランスシートの余力があるため、妥当な原油価格のシナリオであれば、より多くの現金を株主に還元できる態勢が整っています。

当四半期の調整後利益は、前四半期から 30 億ドル近く減少しました。上流部門の調整後利益は、主に実現利益と揚収の減少、ならびに探鉱費の増加により減少しましたが、好調な時期的効果により一部相殺されました。下流部門の調整後利益は、主に精製および化学品のマージン低下とマイナスの時期的効果により減少しましたが、第3四半期のターンアラウンドに伴う販売量の増加により一部相殺されました。その他のセグメント費用は、主に株式報酬の発生により増加しました。

通年では、調整後利益は前年度に比べ 200 億ドル超増加しました。調整後上流部門利益は、主に実現率の上昇により増加しました。その他の項目には、探鉱費の増加、価格上昇に伴うロイヤルティ及び生産税の増 加が含まれますが、有利な税効果及びその他の項目により一部相殺されました。ダウンストリームの調整後利益は、主に精製マージンの増加により増加しましたが、化学品収益の減少およびメンテナンス費用とターンアラウンド費用の増加により一部相殺されました。

2022 年の生産量は、価格上昇を調整した後、ガイダンスに沿ったものとなりました。注意点として、実際の価格がガイダンスの想定よりも高い場合、一部の国際契約においてシェブロンの生産シェアは低くなります。埋蔵量置換率はほぼ100%で、パーミアン、イスラエル、カナダ、メキシコ湾で最大の純増となりました。価格上昇により、当社の確認埋蔵量のシェアは石油換算で1億バレル以上低下。

2023年の生産量は、ブレント80ドルで横ばいから3%増となる見込みです。価格低下とポートフォリオの変化(主にイーグルフォード資産の売却とタイの契約満了)を調整した後、パーミアンをはじめとするシェールおよびタイト資産に牽引され、生産量は増加する見込みです。私たちは、長期的な生産量ガイダンスを上回ると確信しています。2023年を見据えた場合、いくつかの項目を呼び出します。

第1四半期の製油所のターンアラウンドによる収益予測は、ほとんどがEl Segundoによるものです。現在の見通しでは、カリフォルニアの製油所では、天然ガスコストの上昇を見込んでいます。その他のセグメントの損失に関する通期ガイダンスは、予想される受取利息の増加により今年は減少し、また年金和解費用などの特別項目は除外されています。その他のセグメントは、四半期毎、年度毎に変動する可能性があります。

関連会社からの年間配当金は、主に商品価格とマージンにより、50億ドルから60億ドルの間と見積もっています。関連会社の収益と配当金の差額は20億米ドル未満となる見込みです。第1四半期のTCOからの配当は予想していません。収益感応度を更新しました。

ブレント感応度のうち、約20%は石油に連動するLNG販売に関連するものです。また、第1四半期の自社株買いはガイダンスレンジの上限を維持する見込みです。最後に、ベネズエラでの注意事項ですが、当社は原価法適用会社であり、キャッシュを受け取った場合にのみ収益を計上します。生産量や埋蔵量は計上しません。

2022年はシェブロンにとって様々な意味で記録的な年でした。より高いリターンと低炭素を安全に実現するという一貫した目的を持つ当社の戦略に自信を持ち、将来を展望しています。来月の投資家デーでさらに詳しくお伝えします。それでは、ロデリックさん、またお会いしましょう。

ロデリック・グリーン — インベスター・リレーションズ担当ジェネラル・マネージャー

以上で準備したスピーチを終わります。これより質問をお受けします。質問と回答は1つずつにしてください。すべての質問にお答えできるよう、最善を尽くします。

ケイティ、回線を開いてください。

質疑応答

オペレーター

[最初の質問はバークレイズのジェニーン・ホワイからです。ジェニーン・ホワイ — バークレイズ — アナリスト

こんにちは、皆さん、おはようございます。質問をお受けいただきありがとうございます。

マイク・ワース — 会長兼最高経営責任者

おはようございます、Jeanineさん。

ジェニーン ワイ — バークレイズ — アナリスト

始める前に — こんにちは、おはようございます、Mikeです。ロデリックの新しい役職がうまくいくことを祈ります。また、この2年間、あなたの時間と協力に本当に感謝しています。本当にありがとうございました。最初の質問ですが、買い戻しの承認についてです。

今週、取締役会は750億ドルまでの買い戻し権限を承認しました。これは、4年間の期限付きだった以前の承認と比べると、かなり大きなものです。このたびの取締役会では、あらゆるサイクルで安定的に株式を購入し、より多くの現金を株主に還元できる体制を整えたいというご意見をいただきました。750億ドルを達成するための意思決定プロセス、また、期限付きの先行投資と比較して、このタイミングでの投資許可を残すという選択について、コメントをお願いします。

Mike Wirth — 会長兼最高経営責任者

ええ、Jeanine、まず私から。それから、Pierreに少し色をつけてもらいます。この電話会議では、過去のプログラムを振り返って、少し情報を提供しました。スライド15にあるように、過去19年間、私たちは市場の出来高加重平均よりも低い水準で株式を買い戻しています。私たちは、ポートフォリオのキャッシュ創出力、市場環境の見通し、バランスシートの強さといった観点から、今後の決定を検討しています。

また、毎年プログラムを承認しているわけではありません。そこで、取締役会では、複数年の見通しについて話をしています。ですから、このプログラムに終了期限がないという事実は、ある種の計算をしてこれを年率換算しようとする場合にのみ意味があります。私たちは、これまでの実績が、私たちの着実で一貫したやり方を物語っていると考えています。

ですから、昨年は状況の変化に応じて3回増やし、現在は過去最高の買い戻し率になっています。最後に、あなたがおっしゃったことですが、繰り返しになりますが、商品サイクルを通じてプログラムを維持するためです。私たちは景気刺激策をとっているわけではありません。反循環的でもありません。

私たちは景気循環の中で安定的に事業を展開しますし、そのつもりです。ピエール、何か追加することはありますか?

Pierre Breber — 最高財務責任者

ええ、ジェニーン。2019年からのオーソライズは、第2四半期に消費される予定だったんですね。また、オープンなものでしたので、期間を定めていませんでした。私たちはただ — それを消費したことになります。

ですから、四半期の途中でオーソライズを行うのではなく、2019年のオーソライズで今期の買い戻しを完了させ、またオープンな期間を設け、4月1日から新たにスタートさせます。ですから、以前の時のやり方と似ています。

Jeanine Wai — Barclays — アナリスト

ご説明ありがとうございました。ありがとうございます。2つ目の質問ですが、今年もこの時期がやってまいりました。2022年の比率は97%でしたね。

昨年は112%、その前の5年間は平均99%程度だったと思います。そこで質問ですが、この比率は今後どのように推移していくとお考えですか?そして、この比率が100%を超えるか超えないかということです。ありがとうございました。

Mike Wirth — 会長兼最高経営責任者

そうですね。この比率は、さまざまな理由によって、どの年においても変化する可能性がありますね。価格、FIDの決定、私たちが行うポートフォリオ・アクション、つまり売りと買いのどちらかです。だから、1年間の数値は変動するものなのです。もっと長いサイクルの数字に注意を払う必要があります。

また、パーミアンに大きなポジションを持っているため、開発を続けていることも忘れてはいけません。私たちは5年先までしか予約できません。そのため、毎年、非従来型の資産から生産を行い、そのバックエンドにさらに1年分の埋蔵量を追加することになります。そのため、もしパーミアンを制約なく見ることができるとしたら、まったく異なる見解になることでしょう。

今年は、ピエールさんがおっしゃったように、パーミアンとイスラエル、カナダ、メキシコ湾で追加埋蔵量がありました。しかし、契約条件や価格上昇の影響により、カザフスタンでは今年最大の純減となりました。もしこれを調整するとすれば、1億バレルの価格効果がありますが、今年は107%の価格効果だと考えてください。私たちはこの事業を長く続けていくつもりですので、100%というのは、それ以上の数字になると考えています。

しかし、どの年、どの短い年数でも、何かが少し違って見えるかもしれません。

司会

次はモルガン・スタンレーのデヴィン・マクダーモットさんから質問をお受けします。

Devin McDermott — Morgan Stanley — アナリスト

おはようございます。私の質問に答えてくれてありがとうございます。まず最初に、ロデリック、ジェニーンに新しい職務についてお祝いを申し上げたい。そこで、上流に焦点を当てたいと思います。

TCOの進捗が順調であることは喜ばしいことですし、拡張プロジェクトもゴールに近づいているようで、わくわくしています。WPMPは今年末の試運転開始に向けて順調に進んでいるとのことですが、まず最初に、WPMPの試運転が順調に進んでいることを確認したいと思います。まず、拡張プロジェクトの第2段階であるFGPが24年に予定されていることを確認したいのです。それから、これらのプロジェクトが稼動した場合のTCO生産、設備投資、さらに関連会社の配当への影響について、最新の見通しを教えてください。24年と23年の比較で、どのような変化があるのかを把握したいと考えています。

また、FGP後の関連会社の生産量と支出について、どのようにお考えですか?

Mike Wirth — 会長兼最高経営責任者

そうですね。Devin、私はプロジェクトの話をし、Pierreは財務の話を少しします。まず最初に、コストとスケジュールのガイダンスに変更はありません。WPMPは、今年末にスタートアップを開始する方向で推移しています。

多くの仕事をこなしました。新しい送電網を稼働させましたが、これはソ連時代に作られた送電網です。コントロールルームも稼働し、すべてが1つの中央コントロールルームに集約された。ガス注入井の生産はすべて終了している。

ガス注入設備は現在、初期試運転中です。これは3基のガスタービン発電機のうち1基をテストし、発電能力を増強し、ボイラーや蒸気などのユーティリティを試運転するための重要なマイルストーンとなります。そして第3四半期には昇圧コンプレッサーの試運転を行い、年末には高圧から低圧への転換を開始します。生産に影響を与えるものが2つあります。

古いプロセストレインのターンアラウンドが2つ予定されています。KTLと呼ばれるものです。5基あります。今年は2回のターンアラウンドがあり、第3四半期に予定されています。

そのため、これらは一定期間停止します。この2つの油井は、低圧システムに移行するまで生産が再開されないため、生産が完全に回復しない可能性があります。そのため、今年の後半には、このような影響が少し出てくると思われます。そして、24年に入ると、高圧から低圧への転換が進み、24年の前半にはFGPがスタートアップします。

そのため、FGPの効果がフルに発揮されるわけではありません。24年の立ち上げで部分的な効果があり、25年に完全な効果が現れます。キャッシュもそのようなパターンになります。では、ピエール、設備投資と配当のパターンについて教えてください。

ピエール・ブレバー — 最高財務責任者

そうですね。2023年については、TCOの配当がガイダンスに含まれており、50億ドルから60億ドルと、昨年の配当総額よりも増加しています。TCOは、昨年中に、現在進行中の不確実性のために、少し余剰資金を保有していることを示しました。この設備投資は、12月の発表に含まれています。

つまり、関連会社の設備投資30億ドルのうち、半分近くの15億ドルということです。これも、来年も継続してロールオフされるものと思われます。それから、投資家向け説明会に戻って、FGPの生産が通年で開始された後のブレントが60ドルの場合、TCOから出るフリーキャッシュフローは100億ドルになることを示しました。繰り返しますが、これはブレント60ドルの場合です。

投資家向け説明会で通常行うように、さらに詳しい情報をお伝えします。しかし、長い間申し上げてきたように、COVIDを通じてこのプロジェクトに6年以上投資してきましたが、浮き沈みがあり、始動すれば多くのフリーキャッシュフローを生み出すことになります。それは配当金という形で、またTCOに共同融資しているローンの返済という形で還元されるでしょう。

Mike Wirth — 会長兼最高経営責任者

デビッド、最後に補足しておきますが、昨年の投資家説明会では、2026年という数字を示しました。つまり、今説明したようなことがすべて終われば、TCOからのフリーキャッシュフローは2021年に比べて5倍に拡大します。ですから、これは意味のあることなのです。

Devin McDermott — Morgan Stanley — アナリスト

そうですか。素晴らしい。参考になるお答えをありがとうございました。そして今年、2023年について、より詳細に考えてみましょう。

2023年の生産量は0~3%増で、パーミアンの生産が牽引するとおっしゃいました。昨年もパーミアンは好調で、数量は16%増でしたね。2023年のパーミアンのリグ数、活動傾向について教えてください。また、2%から3%の範囲内で、年間を通じて上方または下方へ動く可能性のある要因は何でしょうか。

Mike Wirth — 会長兼最高経営責任者

そうですね。2つ目の質問は全体の生産についてで、1つ目はパーミアンのことについてでした。2023年の見通しを80ドルとすると、横ばいから3%増となり、日量300万から310万バレルになります。投資家向け説明会のガイダンスと比較すると、若干の調整があります。

2022年にスタートアップすると考えていたマッドドッグ2のようなプロジェクトの延期がいくつかあり、2023年のスタートアップになりそうです。工場のダウンタイムが2022年から2023年にずれ込んでいます。そして、2023年にはパーミアンの成長率が少し下がると思われます。2つほどあります。

1つは、2022年に、それまで眠っていた多くの先行DUCがオンラインになったことで、2022年の初期生産量をもう少し増やすことができました。また、坑井とベンチの相互作用、ラテラルの間隔、単一または複数のベンチの開発方法などについて、引き続き学んでいることを考慮して、開発計画の一部を再最適化します。そのため、修正後の計画では、目標をより深く設定し、リグをもう少し移動させ、シングルベンチの開発を少し増やす予定です。このように、生産量の背後にあるものは、最高レベルのものです。

この点については、1ヵ月後にお会いしたときに詳しくお話ししたいと思います。パーミアンはその一部として取り上げましたので、この辺でやめときます。ありがとう、デヴィン。ケイティ、次の質問をどうぞ。

ケイティ、聞こえますか?

オペレーター

それでは、ゴールドマン・サックスのニール・メータから次の質問をお受けします。

Neil Mehta — Goldman Sachs — アナリスト

はい。おはようございます。良い一年だったようで、おめでとうございます。マイク、最初の質問は、世界のガスについてです。市場をどのように見ているか、教えてください。

明らかに大変なボラティリティがあります。また、契約とスポットでどのようなポジションをとっているのか、教えてください。それから、東地中海のガスについてもフォローアップをお願いします。

マイク・ワース — 会長兼最高経営責任者

はい。2022年は非常に異例で不安定な年でしたが、冬になるにつれて落ち着きを取り戻しました。ヨーロッパでは、今年の在庫の積み増しと産業用需要の減少により、数カ月前よりもヨーロッパ経済の見通しが悪化しているように思われます。そのため、市場はこれらすべてを反映していると思います。

また、中国の景気は1年を通して低迷していましたが、それも好転しているようです。ですから、市場が落ち着いたのは良いことだと思います。高値で取引されることで、多くのストレスが生まれ、それは良いことではありません。2023年に向けて、この価格がより穏やかな範囲にとどまることを願っています。

私たちの姿勢は、前にも説明したように、主に石油の指標価格に基づいて契約しています。昨年はオーストラリアで非常に好調で、記録的な数のカーゴがありましたので、オーストラリアからのスポットカーゴも混在しています。西アフリカでは、アンゴラや赤道ギニアで、もう少しスポット的なエクスポージャーがあります。しかし、私たちは主に石油関連企業だと考えています。

ピエールも言っていましたが、私たちはいくつかの感応度を持っていますし、今日のガイダンスの中でもそのいくつかを繰り返し述べていますが、これはガス価格に関する仮定に基づいて、これらのことをモデル化するのに役立つはずです。

Neil Mehta — Goldman Sachs — アナリスト

ありがとう、マイク。LeviathanとTamarのNoble買収に続き、東地中海で大きなガスポジションを獲得し、さらにいくつかの発見もありましたね。この資産をどのように活用しようと考えていますか?優先順位をつけるとしたら、どのあたりになるのでしょうか?また、その規模はどの程度になるのでしょうか?

マイク・ワース — 会長兼最高経営責任者

はい、最優先事項です。昨年末には、Tamarを100%日量1.1~1.6Bcfに拡張するプロジェクトでFIDを実施しました。このプロジェクトの最初のガスは、2025年初頭にオンラインになる予定です。

また、「リヴァイアサン」を拡張するための開発オプションにも取り組んでいます。今年末にはコンセプトを絞り込み、どのような方法で行うか決定する予定です。ナルギスは、現時点では1本の井戸に過ぎませんが、高品質のガスを含む砂岩のかなりの部分が発見されました。非常に魅力的です。

現在、この地域のパートナーと、その後の評価と開発のコンセプトについて話し合っています。もちろん、地中海のさらに西側にも探鉱鉱区があり、まだ油井を掘削していませんが、地震探査を行い、探鉱計画を策定しています。今後、さらに詳しい情報をお伝えしていきます。ですから、この地域の優先順位は高いのです。

この地域はガスを必要としています。中東地域はもちろん、ヨーロッパにガスを供給するためのオプションも必要です。nobleの買収はその観点から非常に有利であり、これらの追加探鉱ブロックの将来性については楽観視しています。

Neil Mehta — ゴールドマン・サックス — アナリスト

なるほど。ありがとうございます。マイク、ありがとう。

Mike Wirth — 会長兼最高経営責任者

わかりました。ニール、ありがとうございました。

オペレーター

次の質問はBank of AmericaのDoug Leggateからお願いします。

ダグ・レゲート — バンク・オブ・アメリカ・メリルリンチ — アナリスト

皆さん、ありがとうございます。ロデリック、私も感謝を伝えたいと思います。あなたはシェブロンのIR活動を一変させました。ありがとうございました。

皆さん、買い戻しの話に戻ってよろしいでしょうか。買い戻しの目的についてどう考えているのか、コメントについて少し理解したいのです。これは本当に配当管理のためなのでしょうか?というのも、ブレント感応度を考慮すると、原油価格の変動幅が大きい場合、損益分岐点は90ドル程度になると思われるからです。これは、価値観の問題なのか、それとも将来の配当成長への自信を管理するためのものなのか、気になるところです。

マイク・ワース — 会長兼最高経営責任者

ダグ、この点についてははっきりさせておきたいと思います。私たちは配当を管理するために自社株買いを行っているのではありません。配当金 — 絶対的な配当負担は結果です。自社株買いをする理由にはなりません。

当社の増配は、中期的な株価でフリー・キャッシュ・フローを成長させる能力に対する自信を示すものであり、長期的な判断、長い、長い、長期的な判断なのです。大恐慌以来、私たちは一度も減配していません。ピエールも言っていましたが、もう36年連続で増配しています。自社株買いはそれとは異なります。

自社株買いは、過剰なフリーキャッシュフローを生み出し、バランスシートの余力を確保し、現在の商品市況の中で大きな余力があることを確信させるものです。そして、フリーキャッシュフローを拡大し、強固なバランスシートを維持するために、配当金と再投資計画に関するコミットメントを規律ある方法で満たすことで、サイクルを通じて自社株買いを行うことができるようになります。自社株買いの結果、配当の絶対額が下がりますが、それが原動力ではありません。ですから、この点については誤解のないようにお願いします。

自社株買いであろうとなかろうと、私たちは配当の増額に自信を持っています。その自信がなければ、配当は増やしません。だから、この2つはリンクしていないのです。

ダグ・レゲート — バンクオブアメリカ・メリルリンチ — アナリスト

非常に明快ですね。ありがとう、マイク。アナリスト・デーを1カ月後に控えているため、私のフォローアップは少し不公平になりますが、とにかくやってみようと思います。バランスシートが素晴らしい状態であることは明らかです。

たくさんの生産能力を持っています。しかし、90ドルの損益分岐点に戻ると、150億ドルのランレート、つまり年間4億ドルを50ドルの損益分岐点に足して90ドルにしているだけなのです。このことは、成長資金の増強など、今後の見通しについてどう思われますか?つまり、設備投資額170億ドルという成長資金は、おそらく将来的に期待すべきものだということでしょう。これは正しい考え方でしょうか?それとも今月末(2月末)まで待つべきでしょうか?

マイク・ワース — 会長兼最高経営責任者

ええ、2月になったらもっと話をしましょう。あなたの計算がすべて正しいかどうかは分かりませんが、私たちは成長しています。市場がそれほど速く成長していない中で、150億ドルから170億ドルの設備投資を行い、年平均3%の成長を達成しました。

石油やガスの全体的な需要よりも高い成長率で、石油の成長率よりも高い成長率です。ですから、私たちは生産量を増やしていますが、本当に重視しているのは、リターンとキャッシュフローを増やすことです。リターンとキャッシュフローを成長させることができれば、方程式はうまくいくのです。このことについては、今月末か来月末にお会いしたときに、もっとお話しできればと思います。

でも、私たちはキャッシュフローを増やすことができます。今使っている予算でリターンを向上させることができます。ですから、なぜ私たちの能力について疑問視されるのか、私にはわかりません。生産量やその結果については、目標ではありません。

ダグ・レゲート — バンクオブアメリカ・メリルリンチ — アナリスト

回答ありがとうございました。本当にうれしいです。また近いうちにお会いしましょう。ありがとうございました。

オペレーター

次はJPモルガンのジョン・ロワイヤルから質問をお受けします。

ジョン・ロイアル — JPモルガン・チェース・アンド・カンパニー — アナリスト

どうも、皆さん。

マイク・ワース — 会長兼最高経営責任者

おはようございます、ジョンさん。

ジョン・ロイアル — JPモルガン・チェース・アンド・カンパニー — アナリスト

私の質問に答えてくれてありがとうございます。ダグさんの質問にちょっとだけお答えします。バランスシートが3%ということで、実際にアンダーレバレッジになると思われる点はありますか。それは良い問題だと思いますが、買い戻しを増やすことでレバレッジを高くするというメカニズムで、そのような状態になったことはありますか?また、一般的にはどのように考えているのでしょうか?3%というのは、ある意味、望むところなのでしょうか?

ピエール・ブレバー — 最高財務責任者

ピエールです。ピエールです。純有利子負債比率は、20%から25%の間で、中期的な状況を想定しています。そして、おっしゃるとおり、私たちは3%ですから、それよりもずっと強いのです。

そして、短期的にはそうなるのです。さて、マイクが財務の優先順位について話してくれました。それはシンプルなものです。私たちは長い間、この方針に一貫してきました。

そして、4つのうち3つは固定されています。配当は6%増額しました。2023年の設備投資予算は140億ドルです。この設備投資額は今後数年間は横ばいというガイダンスを示しました。

そして、自社株買いはガイダンスの上限である150億ドルとしています。ですから、短期的なキャッシュフローの変動はバランスシートに反映されることになります。なぜなら、商品価格とマージンは、先ほど天然ガス価格と精製マージンの話をしましたが、上下に変動しているからです。しかし、長期的には、これらのキャッシュフローは株主に還元されることになります。

ですから、サイクル全体を通じて安定した方法で還元したいと考えています。マイクが言ったように、私たちはプロシクリカルにはなりたくありません。ところで、私たちはそうではありませんでしたね。過去20年近くの実績では、市場平均価格よりも低い価格で購入することができました。ですから、商品価格やマージン、事業の好調さに応じて、バランスシートを少し厚くすることを意図しています。

しかし、時間が経てば、サイクルは修正され、その後、自社株買いを継続します。今、私たちは自社株買いの比率をもっと高くすることができると言っています。しかし、このサイクルの中で数年間、自社株買いを維持できるような水準に調整しています。つまり、バランスシートから株式を買い戻す時期があり、20%から25%のガイダンスに近い水準まで回復させるということです。

ありがとう、ジョン。

John Royall — JPMorgan Chase and Company — アナリスト

非常に明確です。ありがとう、ピエール。それから、TCOプロジェクトについて補足してください。CPCターミナルについて、運用面での最新情報を教えてください。

それから、そのターミナルでは現在どのような割引が行われているのでしょうか?数四半期前、あるいは2四半期前に、バレルあたり6ドルか7ドルというお話があったと思います。それが少し下がってきたのでしょう。では、現在の割引率はどの程度でしょうか?また、そのターミナルはどのように運営されているのでしょうか?

マイク・ワース — 会長兼最高経営責任者

そうですね。昨年は、パイプラインとターミナルに関するさまざまな問題について、インパクトよりもニュースが多かったと思います。第3四半期後半から第4四半期にかけて、3つあるシングルポイントモーニングのうち2つについて作業が行われましたが、その作業はすべて終了しました。その作業はすべて終了しています。

今日、3つのSPMはすべて稼働しています。積荷に制約があるわけではありません。パイプのスループットにも制約がありません。昨年、多くの人々が耳にし、心配していたことですが、パイプラインは非常に信頼性が高かったのです。

年間を通じて生産への影響は日量1万バレル未満でした。3月と4月の数週間だけでした。現在、パイプラインは非常に順調に稼動しており、何の制約もありません。CPCは少し値引きが入ってきました。

ウクライナに関連する制裁や変化の直後には、そのような取引がありました。ブレントより4ドルから10ドルほど安い価格帯で取引されていました。紛争が始まる前はプラスマイナス1ドルでしたが、今は1ドルから3ドルのディスカウントが見られます。

つまり、侵攻前のレベルには達していませんが、侵攻直後ほどの深さではありません。全体的な価格環境は横ばいであり、価格が上昇していることから、CCOへの影響は比較的軽微であると言えます。

オペレーター

次は、ウェルズ・ファーゴのロジャー・リードから質問をお受けします。

Roger Read — Wells Fargo Securities — アナリスト

はい。ありがとうございます。おはようございます。それでは…

Mike Wirth — 会長兼最高経営責任者

おはようございます、ロジャー。

ロジャー・リード — ウェルズ・ファーゴ証券 — アナリスト

おはようございます。精製品の需要についてお聞きしたいのですが。先ほどガス需要についてお話がありました。世界中を見渡すと、前年比でCOVIDからプラスに転じ、さらに中国の再開に大きな期待を寄せていますね。

また、中国での再開に大きな期待を寄せています。そこで、事業基盤全体について、どのように見ておられるのか、お聞かせください。

Mike Wirth — 会長兼最高経営責任者

そうですね。全体として、ロジャー、ガソリンの需要は、まず、パンデミック前のレベルを少し下回る程度です。2022年第4四半期は、2019年第4四半期より2%か3%低い水準になると思われます。ディーゼルを見ると、需要はパンデミック前と比較してかなり横ばいです。

ジェット機は、回復していますが、まだ下回っています。つまり、最も高いレベルでは、COVID以前と比較して、まだ横ばいから回復しているような状態です。中国経済が回復し、より正常な水準に戻れば、これらの市場に再び需要の増加がもたらされるのではないかという懸念があるのはそのためだと思います。中国からその意向を示す発表がありました。

国際便や航空便のスケジュールは、以前よりはるかに高い水準で組まれています。もし、世界の他の国々で見られるような経済活動の回復が見られるなら、それは世界経済を活性化させ、製品需要を底上げする要因のひとつになるでしょう。ですから、方程式にはまだいくつかの変数があります。景気後退のリスクはまだ残っています。

中央銀行は、世界の一部の地域で景気減速のために引き締めを続けていることは明らかです。ですから、多少の変動はあります。しかし、ネットで見ると、中国とアメリカという2大経済大国に関連する2つの大きな疑問があり、回復の方向に向かっていることがわかります。

Roger Read — Wells Fargo Securities — アナリスト

いつも大物ばかりですね。ペルミアンに話を戻したいのですが、投資家向けの説明会があるのは承知しています。しかし、ピエール、11月末のセルサイド・ディナーでは、レンジの変更について多くの議論がなされましたが、それはメッセージングの機能であって、パーミアンの開発方法の全体的な変化ではありません。11月末のメッセージと何か違いがあるとお考えですか?それとも、これは……つまり、何か他のものがあるのでしょうか?

Pierre Breber — 最高財務責任者

いいえ、特に変わりはありません。これは投資家向け説明会でお見せする予定です。今回も中間値で推移しています。第4四半期の数字が738であることはおわかりいただけると思います。

これは好調でした。マイクが言ったように、2022年にはいくつかの学習がありました。より深いターゲットとシングルベンチの開発を行うよう計画を調整し、その結果、掘削時間が少し長くなっています。その結果、掘削時間が少し長くなり、リグの移動も少し増えるので、すべて更新します。

これらすべては、当然ながら生産量ガイダンスに含まれています。パーミアンで学び、適応していくことになります。この地域はロイヤリティの面で大きな優位性を持っています。より高い利益と低炭素を実現する資産です。

また、フリーキャッシュフローの大きな源泉でもあります。今後5年間の当社のフリーキャッシュフローの成長は、パーミアン、テンギズ、メキシコ湾、その他いくつかの資産に支えられています。このようなペースで成長する資産を持ち、しかもフリーキャッシュフローがずっとプラスで、フリーキャッシュフローがずっと成長し続けるというのは、驚くべきことです。しかし、投資家向け説明会では、今日述べたことと過去に述べたことが非常に一致していることをご覧いただけると思います。

マイク・ワース — 会長兼最高経営責任者

ロジャー、先ほど別の質問に対して申し上げた点を強調しておきますと、私たちは生産ではなく、リターンと価値に重点を置いています。それこそが、すべての原動力なのです。ありがとうございました。

運営担当者

次はソシエテジェネラルのイレーネ・ヒモナから質問をお受けします。

イレーネ・ヒモナ — ソシエテ・ジェネラル — アナリスト

私の質問に答えていただき、ありがとうございました。そこで、同時に2つの質問をさせていただきます。まず、バランスシートの強さについてですが、もちろん、その使い道はM&Aです。NobleでもREGIでも、M&Aのタイミングは非常に慎重でしたね。

レガシー石油・ガスと低炭素の2つの市場について、現在の状況をどのように見ていますか?また、IRA法が施行されたことで、低炭素ビジネスに対する意欲に変化があったのでしょうか? ありがとうございました。

マイク・ワース — 会長兼最高経営責任者

アイリーン、ありがとうございます。私たちはM&Aを行う能力を持っています。M&Aをする必要はありません。M&Aをする必要はありませんが、価値を創造するような取引だけを行います。

伝統的な石油・ガス市場と新エネルギー市場の対比が興味深いですね。石油・ガスの商品価格が高騰しているため、以前はバリュー面で低迷していたような企業が力をつけてきています。そして、他の企業の目には、将来に対する楽観的な見方が映っているのでしょう。そのため、石油・ガス会社の売値と買値のスプレッドは、数年前に私たちが取引を行ったときと比べると、今は少し広がっているかもしれません。

低炭素社会では、金利が上昇し、SPACのようなものが受け入れられているため、その市場からは少し泡が出たかもしれませんが、バリュエーションについてはまだ楽観的な見方もあります。ですから、これらの銘柄を評価する際には、非常に慎重に、かつ慎重に行うつもりです。この分野のビジネスモデルを持っている企業はたくさんあります。ですから、私たちはそれらすべてを注視しています。

何か興味深いことがあれば、またお話させていただきます。IRAについて触れてから、ピエールにもう少し色をつけてもらいましょう。IRAによって米国での活動が加速されることは間違いないでしょう。

IRAによって技術のリスクが軽減され、技術コストが削減され、投資の魅力が向上することを期待しています。さまざまな政策的インセンティブを盛り込んだこのような法案を提出しても、ビジネスをどう構築するかという長期的な視点が変わるとは限りません。しかし、一部のビジネスがより経済的に成長するための軌道を変えることはできます。そうであれば、同様の投資判断に反映させることができます。

しかし、それは一次的な効果ではなく、二次的な効果のようなものです。

ピエール・ブレバー — 最高財務責任者

伝統的なエネルギーには許認可が不可欠ですが、新エネルギーには非常に重要です。新技術の開発では、CO2回収のコストを下げるための技術に投資し、さらに規模を拡大してコストを下げるということを見てきました。ですから、これは役に立つのですが、マイクが言ったように、ひとつの要素に過ぎません。

マイク・ワース — 会長兼最高経営責任者

ありがとう、イレーネ。

Irene Himona — Societe Generale — アナリスト

ありがとうございました。

オペレーター

次の質問は、Piper SandlerのRyan Toddからです。

Ryan Todd — Piper Sandler — アナリスト

ありがとうございます。下流部門について2つほど質問させてください。まず、今年の前半に、特に独立系製油所の間で、米国での製油所のメンテナンス活動が平均を大きく上回るのではないかと騒がれていました。第1四半期のガイダンスは、第1四半期のターンアラウンドの活動が合理的に軽いか、少なくともひどく重くはないことを示唆しているようですが、2023年の見通しはどうでしょうか?

2023年のシェブロン全体の見通しとして、精製とメンテナンスの面で普通か重いか、どうお考えでしょうか。また、2023年に向けての世界の石油精製市場の逼迫をどのようにお考えでしょうか。

マイク・ワース — 会長兼最高経営責任者

ターンアラウンドの活動としては、かなり典型的な年だと言えるでしょう。ピエールのコメントにもあったように、今年の第1四半期にはエルセグンドでのFCCがあります。しかし、今年のターンアラウンド計画には、特に変わった点はありません。

米国や他の市場でも見られることですが、COVIDと同じような現象が2つあります。1つは、システムから生産能力が失われていることです。もうひとつは、COVIDのときに延期されたメンテナンスが、再スケジュールや再計画を余儀なくされていることです。

安全性、信頼性、規制上の理由から、一部の場所ではまだ、システム内に波が押し寄せています。そのため、このような憶測が飛び交うのでしょう。他社の計画については、私はコメントできません。そのあたりは各社にお聞かせください。

Ryan Todd — Piper Sandler — アナリスト

わかりました。ありがとうございます。次に、御社の川下事業のもう一方の側面である化学品事業についてですが、ここしばらくは明らかに数週間にわたる状況が続いています。今後の見通しとして、天然ガス価格の低下と中国の再開の組み合わせは、2023年のマージンの動きに何らかの影響を与えますか?それとも、供給過剰により年間を通じて弱含みで推移するとお考えでしょうか?

マイク・ワース — 会長兼最高経営責任者

ライアン、これらのサイクルは概して長期のものになる傾向があります。経済成長と中国の発展はプラスに働くと思います。しかし、サイクルの下降局面にすぐに、あるいは簡単に移行することはありませんし、一般的にはすぐに、あるいは簡単に抜け出ることはありません。ですから、このような現象は長い時間をかけて追跡する必要があります。

しかし、時間をかけて徐々に上昇していくのとは対照的に、急降下していくとは思えません。

運営担当者

ありがとうございました。次の質問は、コーウェンのジェイソン・ギャベルマンからお願いします。

ジェイソン・ギャベルマン — コーウェン・アンド・カンパニー — アナリスト

おはようございます。私の質問に答えてくれてありがとうございます。まず、アフィリエイトの分配ガイダンスについてですが、前年比で一段と高くなっていますが、これはTCOが余剰資金を持っているためだと思われます。この50億ドルから60億ドルというのは、原油価格が安定したまま、TCOのFGPプロジェクトが実際にスタートアップするまで維持できるものなのでしょうか?それとも、今年以降は減少するのでしょうか?それから、2つ目の質問は、別のトピックですが、ベネズエラについてです。

ベネズエラにも駐在されていると思います。ベネズエラのインフラの健全性、増産能力、そしてシェブロンの立場から見たベネズエラへの参画について、お聞かせいただけますか?ありがとうございます。

ピエール・ブレバー — 最高財務責任者

系列会社の配当についてですが、今年のガイダンスが昨年より高くなっている理由は主に2つあります。1つはTCOで、昨年は余剰資金を保有していなかったことです。もうひとつは、アンゴラLNGです。アンゴラLNGの分配金の多くは、実は「資本への回帰」でした。

これは会計上の概念で、簿価純資産があるかどうか、あるいは簿価純資産がプラスかどうかということに関連しているのですが、彼らはその領域に入っています。ですから、2023年にアンゴラLNGから得られる現金は、すべてではないにしても、そのほとんどが配当として特徴づけられると予想しています。いずれにせよ、現金です。もう1つはキャッシュフロー計算書の別の場所に表示されますが、これは2つ目のドライバーです。

方向性という意味では、このガイダンスは、現在の、つまり80ドル前後の先物カーブを想定したものです。ですから、商品価格とマージン次第ということになります。下流の関連会社がいくつかあります。化学品も当然含まれます。

TCOの話もしましたね。つまり、TCOは上昇傾向にあります。設備投資が減り、生産量が増えるにつれて、TCOからの配当が増えるものと思われます。また、TCOが今後数年の間に返済する予定のローンもあります。

マイク・ワース — 会長兼最高経営責任者

ジェイソン、ベネズエラに関しては、我々は常に地上軍を投入していました。ただ、その部隊が行く場所とできることは非常に限られていました。制裁政策の転換により、もう少し余裕が生まれました。PDVSAと協力して、当社の従業員を混合企業でさまざまな役割を担わせることができるようになりました。

そのため、意思決定に影響を与え、関与することができるようになりました。インフラの状態についてのご質問ですが、ここ数年、インフラへの投資が不足しています。インフラはそれを反映しており、状況が好転するまでには時間がかかるでしょう。私たちが関わっている事業体では、すでに生産に前向きな反応が見られています。

現在、日量約9万バレルを生産しており、このライセンス条件の変更を見てから日量約4万バレルの増加です。これは短期的には良い効果です。日量約9万バレルで、ライセンス条件の変更により日量約4万バレル増加しました。生産量を拡大するために地上での作業を続けていますが、何かに誘導するのは時期尚早です。

また、石油を引き上げて米国に運んでいます。パスカゴーラ製油所にいくつかのカーゴが入ってきています。ガルフコーストの他の顧客にも貨物を届ける予定です。そして、その収益は、経費やその他の債務を支払うための一連の仕組みに使われます。

会計の面では、原価法(Cost Affiliate Accounting)を採用しています。つまり、現金を受け取った場合にのみ収益を計上します。そして、現時点では、キャッシュフローは控えめなものになると思われます。つまり、これはそこそこの環境の段階的な変化なのです。

慎重に進めていくつもりです。6ヶ月のライセンスですし、ダイナミックな環境ですからね。ですから、私たちはもっと多くのことを知り、事態が進展するにつれて、引き続きあなたに助言していくつもりです。

Jason Gabelman — Cowen and Company — アナリスト

素晴らしい。詳細な情報をありがとうございました。

Mike Wirth — 会長兼最高経営責任者

その通りです。

オペレーター

次の質問は、Wolfe ResearchのSam Margolinからです。

Sam Margolin — Wolfe Research — アナリスト

おはようございます。ありがとうございます。

マイク・ワース — 会長兼最高経営責任者

おはようございます、サムさん。

Sam Margolin — Wolfe Research — アナリスト

ロッキー山脈についてお聞きします。ロッキーズというのは面白いですね。ロッキー山脈は、ローワー48の活動レベルに見合うだけの活動を追加することができる場所ですが、インフレ圧力がないのが特徴です。また、パーミアンのインフラはタイトで、在庫の厚みも十分あります。

ロッキー山脈は、もう少し注力すべき場所なのでしょうか?また、資源量や生産量など、今日の幅広い話題の中で、より広いテーマについてお聞かせください。

Mike Wirth — 会長兼最高経営責任者

ええ、その通りです、サム。32万エーカー以上の土地を持っています。昨年は当初、リグ1基と作業員1名でスタートしました。昨年はリグ1基と水圧破砕機1台でスタートしましたが、今年は3基のリグと2人の水圧破砕機クルーが稼働しています。

そして、今年の計画もそのレベルで活動する予定です。ですから、活動状況や生産量への期待という点では、ポジティブな動きをしています。本当に素晴らしい資源です。低炭素の資源です。

低炭素資源であり、グリッドから電力を供給することができます。この点については、過去に許認可の問題がありました。しかし、開発計画のもとで大規模な開発が行われ、将来にわたって許可を得ていますし、今後も現地当局と密接に協力していきます。この件については、投資家向け説明会でもう少し詳しくお話します。

このプロジェクトは、Nobleのポートフォリオに加わる非常に前向きなプロジェクトで、東欧は非常に注目されています。しかし、私たちはこのDJにとても期待しています。

Sam Margolin — Wolfe Research — アナリスト

わかりました。というのも、リザーブの数字が注目される一方で、全体的な活動のペースや長期的な生産動向が注目されるのは当然でしょう。しかし、これについてはアナリスト・デーのときに説明することになるでしょう。しかし、メキシコ湾やその他のシェールガス、タイトガス、東部地中海のガスなど、すべての資源を合計して、その総量をポートフォリオに反映させる方法はあるのでしょうか。

マイク・ワース — 会長兼最高経営責任者

そうですね、Roderickにも協力してもらい、Investor Dayでポートフォリオとの比較やサイズをどうするかという質問を明確にしておきたいと思います。しかし、今日のプレスリリースで、今後5年間は年平均成長率3%を超えられると確信していると述べました。そのためには、ポートフォリオに厚みを持たせなければなりません。

また、質の高いプロジェクトがあり、それらは良いペースで進んでいます。この点については、投資家向けの説明会で詳しくお話します。この点については、インベスター・デイでもっと詳しくお話しします。

オペレーター

次は、Sankey ResearchのPaul Sankeyから質問をお受けします。

ポール・サンケイ — サンケイリサーチ — アナリスト

皆さん、おはようございます。ロデリック、おめでとうございます。マイク、私は大規模な買い戻しの発表に少し驚きました。

明らかに、750億ドルは非常に派手です。しかし、第1四半期のガイダンスによると、年間50億ドルから150億ドルの範囲にとどまるようですね。これは5年間のオーソライズなのでしょうか?それとも、これは5年間のオーソライズなのでしょうか?また、おそらく多くの政治的反発を招くということを意識していたのでしょうか?ありがとうございます。

Mike Wirth — 会長兼最高経営責任者

そうですね。先ほどPierreが回答したように、5年間の承認ではありません。オープンエンドの認可です。これは……つまり、全サイクルで維持するつもりなのです。

もう一度言っておきます。また、過去20年以上にわたって市場価格より2ドル安い価格で安定的に買い続けてきた当社の実績とも一致しています。そして、ガイダンスの幅を広げることも可能です。しかし、このような高水準の為替レートを何年にもわたって維持できる確信が必要です。

これは自信の表れであり、今後もさらに話を続けていきます。私たちは昨年、3回にわたって自社株買いを行いました。昨年は3回、自社株買いの比率を引き上げましたが、このようなことをすることに抵抗はありません。そして、期待していてくださいということです。

このプログラムに対する反応ですが、オープンエンドのプログラムであることを考えると、少し大げさになりすぎているような気がします。もっと小規模なものでもよかったし、もっと早く別のものを準備することもできたはずです。ピエールも言っていましたが、私たちは1つのプログラムを終了させることにしました。私たちは、何年も使えるものを探しただけなのです。

また、派手な演出をして反響を得ようとしたわけではありません。私たちはただ、私たちのキャッシュ生成に対する自信を示そうとしているだけなのです。

Paul Sankey — Sankey Research — アナリスト

了解しました。それと相殺する形で、マイク、あなたは探鉱にもっとお金をかけていますね。2023年に予定されているハイライトについてお聞かせください。もちろん、East Medは知っていますが、それ以外にもあります。その中で、支出はかなり増えています。

Mike Wirth — 会長兼最高経営責任者

ええ、支出がかなり増えたという表現が適切かどうかはわかりません。私たちは気に入った素晴らしいポートフォリオを持っています。それから、東欧のお話がありましたが、私たちはまだ多くの製品を保有しています。メキシコ湾の深海にはまだ多くの鉱区があります。

スリナムにはまだ作業中のブロックがあり、この地域のトレンドに沿ったものです。ナミビアでは、この地域の探鉱のトレンドに合った鉱区を取得しました。ブラジルとメキシコには、その数年前に買収した鉱区があります。このように、私たちは素晴らしい事業ポートフォリオを手に入れ、それに取り組み続けています。

そして、掘削の準備が整うまで井戸を掘ることはありません。しかし、石油・ガスシステムが良好に稼働しているいくつかの盆地に分散しています。ナルギスの発見は、そのような地域に焦点を当てたときに何が起こるかを示す最近の例であり、私は、将来的にはより多くのものを見ることができると楽観視しています。

Paul Sankey — Sankey Research — アナリスト

どうもありがとうございました。

オペレーター

最後の質問は、RBCのビラジ・ボルカタリアからです。

Biraj Borkhataria — RBC Capital Markets — アナリスト

どうも、皆さん。私の質問に答えてくれてありがとうございます。まず、株数についてです。2022年初頭のことですが、あなたは自社株買いプログラムを強化していますが、従業員オプションによる希薄化がそのルールを打ち消しています。

そこで理解したいのですが、今日、コーポレートラインで費用を計上しましたね。2023年の希薄化は2022年と同程度になると予想されますか、それとももっと低くなるべきでしょうか?それとももっと低くすべきでしょうか?

ピエール・ブレバー — 最高財務責任者

従業員や退職者のストックオプションの行使が減少する見込みです。第1四半期では、それが異常に多かったのです。そして、これはゼロサムゲームです。つまり、従業員や退職者が早期に行使すれば、今後、行使する数は少なくなります。

しかし、それは彼らと株価のパフォーマンス次第でしょう。自社株買いは、つまり、株価の動向次第ということです。四半期ごとにガイダンスを発表していますが、計算することは可能だと思います。年間平均株式数と最終的な株式数の差は、混乱しますよね?ですから、私たちは明らかに株数を減らしています。

しかし、平均年間を見ると、まさにそのことを暗示しています。毎日がアニュアルなんです。しかし、トレンドは下降しており、私たちの買い戻しは発行数を上回っていますし、今後もそれが続くと予想しています。

Biraj Borkhataria — RBC Capital Markets — アナリスト

それは非常に明確です。2つ目の質問は、資産売却についてです。ガイダンスを見ると、2023年の計画はかなり控えめになっています。基本的に負債がゼロに近いので、何もする必要がないのはありがたいのですが、コモディティ価格が高い環境ではどうでしょうか。

しかし、商品価格が高騰しているような環境では、反循環的に何かを加速させたくなるかもしれません。これは、ポートフォリオに必要なクリーンアップが限られているということなのでしょうか、それともビッドアスク・スプレッドやその他の要因によるものなのでしょうか? 現在の資産売却市場について、どのようにお考えですか?ありがとうございました。

マイク・ワース — 会長兼最高経営責任者

そうですね。ビラージ、私たちは通常のガイダンスの水準よりも少し低めにしています。この10年間で、私たちは、資産売却のための活動を続けてきました。過去10年間で、私たちは約350億ドルの資産売却を行いました。

つまり、3.5%ということになります。これは3.5%に相当します。ポートフォリオを整理する必要があり、それを売却することで良い価値を得ることができました。常に尻尾を見ているようなものです。売却すると、また新しいポートフォリオの一部が生まれ、「これはもう限界だ」となることがあります。だから、常にそれに挑戦しているわけです。

もし興味のある買い手が見つかり、当社よりも他の会社の方が適しているものがあれば、それを取引することも可能です。これは — 今あるガイダンスと、現在進行中のもの、処理中のものをまとめたものです。

ピエール・ブレバー — 最高財務責任者

ビラージ、私たちは現金の調達やバランスシートの管理のために資産売却を行うのではありません。今Mikeが言ったように、資本を獲得できるプロジェクトに対して最高のリターンを得られるようなポートフォリオの高い等級に基づいて行っています。ただ、ハードルをクリアするには十分ではありません。ですから、Mikeが言ったように、多少の波があるのです。

ただ、はっきりさせておきたいのは、私たちは資本規律の一環として、より高いリターンと低炭素化を実現するために、こうした取り組みを行っているということです。これはその結果です。波があります。今年は少し低めです。

今年は少し低めですが、将来はもっと高くなるように設定しています。

ロデリック・グリーン — インベスター・リレーションズ担当ジェネラル・マネージャー

皆さんに感謝します。

Biraj Borkhataria — RBC Capital Markets — アナリスト

わかりました。了解しました。

Roderick Green — インベスター・リレーションズ担当ゼネラル・マネージャー

ありがとう、Biraj。本日はお時間をいただき、ありがとうございました。シェブロンにご関心をお持ちいただき、本日の電話会議にご参加いただいた皆様に感謝いたします。どうぞご安全に、お元気でお過ごしください。

ケイティ、話を戻します。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>