アップスタート・ホールディングス(NSDQ:UPST)2022年第1四半期決算説明会の日本語訳です。

ガイダンスが悪すぎで引くぐらい売られてます。金利上昇局面ではこの株には近づかない方が無難ですね。

逆テンバガーは余裕でいきそうですね。

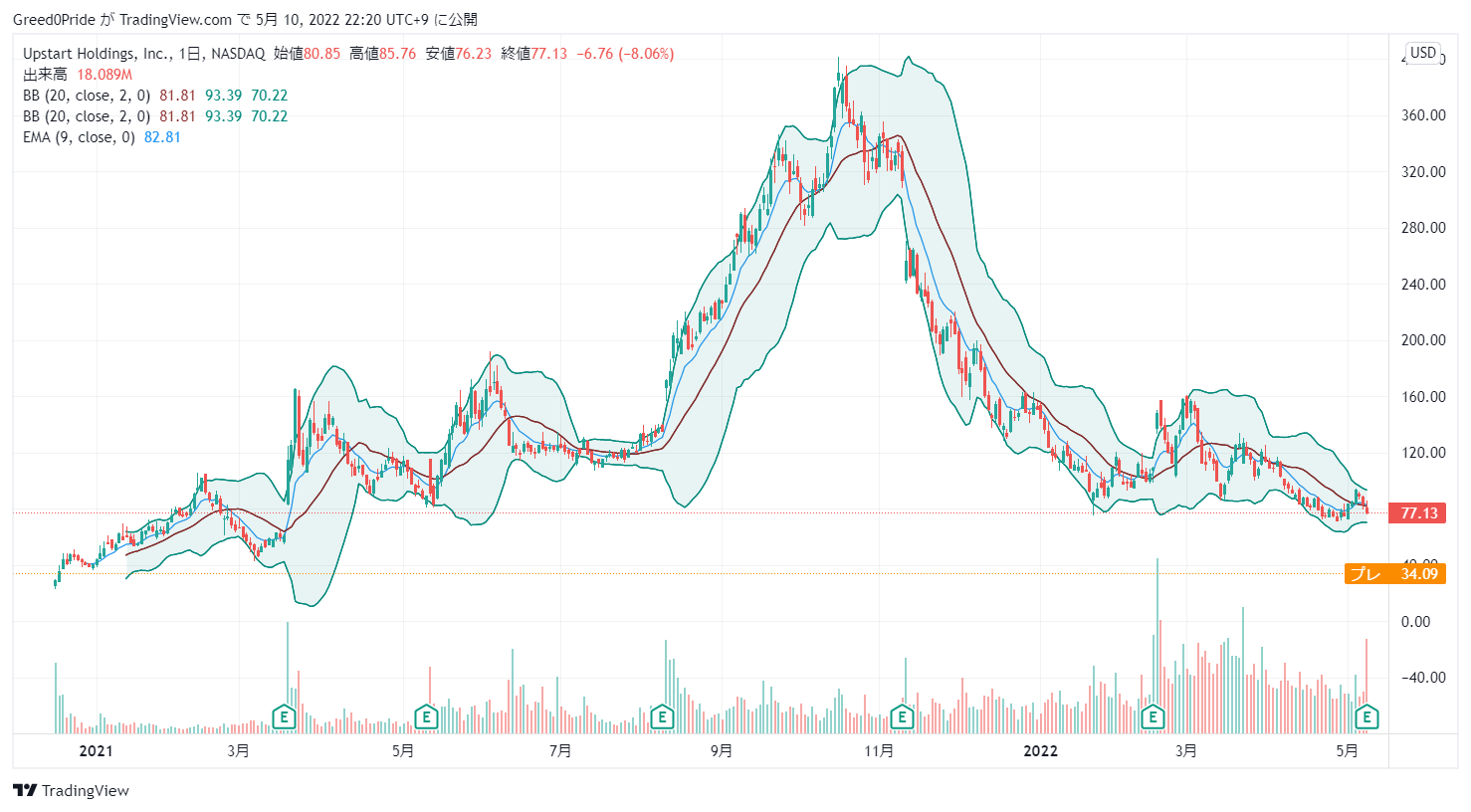

アップスタート・ホールディングス(NSDQ:UPST)株価

アップスタート・ホールディングス(NSDQ:UPST)2022年第1四半期決算説明会

Call participants:

Jason Schmidt — Vice President, Investor Relations

Dave Girouard — Chief Executive Officer

Sanjay Datta — Chief Financial Officer

Ramsey El-Assal — Barclays — Analyst

Pete Christiansen — Citi — Analyst

Simon Clinch — Atlantic Equities — Analyst

Andrew Boone — JMP Securities — Analyst

Vincent Caintic — Stephens Inc. — Analyst

Mike Ng — Goldman Sachs — Analyst

David Chiaverini — Wedbush Securities — Analyst

Arvind Ramnani — Piper Sandler — Analyst

Shebly Seyrafi — FBN Securities — Analyst

Sandy Beatty — Morgan Stanley — Analyst

Nat Schindler — Bank of America Merrill Lynch — Analyst

More UPST analysis

2022年5月09日午後4時30分(米国東部時間)

オペレーター

皆さん、こんにちは!アップスタート2022年度第1四半期決算電話会議へようこそ。本日の通話は録音されています。ここで、IR担当副社長のジェイソン・シュミットに通話を引き継ぎたいと思います。どうぞよろしくお願いします。

ジェイソン・シュミット — インベスター・リレーションズ担当副社長

本日は、アップスタートの2022年第1四半期決算についての電話会議にご参加いただき、ありがとうございます。本日の電話会議には、アップスタートの最高経営責任者であるデイブ・ジロアードと、最高財務責任者のサンジェイ・ダッタが出席しています。本日の電話会議を始める前に、市場が閉じた直後にアップスタートが2022年第1四半期決算のプレスリリースを発表し、投資家向け説明会を開催したことをお知らせします。この電話会議では、当社の事業に関する2022年第2四半期および通年のガイダンスや、将来的にプラットフォームを拡大する計画など、将来の見通しについて説明します。これらの記述は、当社の現在の予想および本日時点で入手可能な情報に基づいており、さまざまなリスク、不確実性、および仮定の影響を受ける可能性があります。実際の結果は、当社がSECに提出した書類に記載されている様々なリスク要因によって、大きく異なる可能性があります。従って、これらの将来予想に関する記述に過度に依存しないようお願いします。

当社は、法律で義務づけられている場合を除き、新たな情報または将来の事象により、将来予想に関する記述を更新する義務を 負いません。また、本日の通話の中で、特に断りがない限り、当社の業績に関する言及は非 GAAP 財務指標として提供され、決算短信および補足表に記載されている当社の GAAP 業績と調整されています。電話会議では、できるだけ多くのアナリストの質問にお答えできるよう、最初の質問は1つ、フォローアップも1つにしていただくようお願いします。今期後半、アップスタートは、5月16日にバークレイズのEmerging Payments and Fintech Forum、5月24日にCiti Beyond the Basics Conference、6月8日にBofA Securities Global Technology Conference、6月14日にMorgan Stanley Technology, Media and Telecom Conferenceに参加する予定です。

また、5月17日に年次株主総会を開催する予定です。それでは、アップスタートのCEOであるデイブ・ジロアードさんにお願いしたいと思います。

デイブ・ジロアード — 最高経営責任者

皆さん、こんにちは。2022年第1四半期の業績に関する決算説明会にご参加いただき、ありがとうございます。私はアップスタートの共同創業者兼CEOのデイブ・ジロアードです。2022 年は素晴らしいスタートを切ることができたと喜んでいます。

アップスタートチームは、7四半期連続で黒字を達成し、4四半期連続で前年同期比3桁の収益成長を達成しました。AI融資のイノベーターとして、私たちは個人向け融資のリーダーとしての地位を拡大し続け、現在、自動車向け融資製品も稼働しています。第1四半期に現れたマクロの逆風にもかかわらず、45億ドル以上の融資取引があり、これはアップスタート・プラットフォームにとって、そしておそらく業界全体にとっても記録的なものでした。同時に、第1四半期に金融機関と自動車ディーラーを大量に追加しました。

現在、アップスタートには500以上のディーラーと57の銀行・信用組合が登録されており、前回2月に更新した時点では42だったのが、さらに増えています。この時点では、1週間に1社程度のペースで金融機関が増えています。2020年12月にUpstartがIPOしたとき、プラットフォーム上のレンダーはわずか10社だったことを考えると、これは本当に進歩だと思います。さらに、クレジットポリシーにFICOスコアの下限がないレンダーは、前回話した時の7社から、現在11社に増えています。

ディーラーとレンダーの双方にとって、我々の勢いとパイプラインはかつてないほど強力だと確信しています。また、自動車ローンの借り換え商品も引き続き急成長しています。第1四半期には、当社のプラットフォームで11,000件以上のオートリファイローンを取引し、これは2021年全体のほぼ2倍の件数です。また、当社独自の自動車融資のパフォーマンスデータで部分的に学習させた、オートリファイ用の初のAIモデルの提供を開始しました。

これは、市場における当社の競争優位性の主要な源泉である、より正確なモデルの構築と展開のプロセスを開始するものです。また、第1四半期には、オートリファイ申請者の即時承認率を2倍以上に高め、ファネルスループットを向上させ、差別化された商品体験を提供するためのもう一つの大きな一歩を踏み出しました。もちろん、ここ数週間、数ヶ月の間に、2022 年は経済や特に金融サービス業にとって厳しい年になることが明らかになりました。2月の決算説明会で私は、オミクロンの変種、インフレの明確な兆候とそれに対抗するFRBの計画、高成長技術から市場が回転することについて言及しました。

それ以来、ここ数十年来見られなかったレベルのインフレに対抗するために、FRBがどれほど積極的に金利を引き上げるかが明らかになっています。私たちのビジネスに最も関係の深い業界指標である2年物国債は、10月以来200ベーシスポイント以上上昇しました。そしてもちろん、ウクライナでの戦争や中国でのCOVIDゼロ政策は、世界経済が直面するリスクと不確実性を増大させるばかりです。2 月に申し上げたように、融資は周期的な産業であり、今後もそうでしょう。

ですから、私たちのプラットフォームにおけるボリュームとプライシングは、それに応じて変化すると考えています。経済のリスクが高まり、それに伴って銀行やクレジット投資家が求めるリターンが上昇した結果、当社のプラットフォームの平均ローン価格は10月以降300bp以上上昇しています。これは、承認された借り手の金利を上げるだけでなく、余裕のある申請者の承認率を下げる効果もあります。FRBがタカ派的なシグナルを発していることから、今年後半にはさらに金利が上昇し、他の条件が同じであれば、当社の取引量が減少することが予想されます。

しかし、アップスタートをずっと見てこられた方なら、当社が長年にわたって業界の混乱を何度も経験し、そのたびに市場シェアを拡大し、より強い会社になってきたことをご存じでしょう。経済が不安定になり、機敏性が重視されるようになると、密接に連携した在職中のリーダーシップチームを持つ創業者主導の企業の優位性が明らかになります。アップスタートにはそれがあります。3人の創業者が日々事業に携わり、実績あるリーダーシップ・チームがあり、その半数は創業以来ほぼずっとアップスタートに在籍しています。

特に、前例のない景気循環の中で、この2年間、アップスタートがどのような業績を残したか、私は誇りに思っています。パンデミックの最悪の年である2020年に、アップスタートは売上を42%伸ばし、ささやかな利益を生み出しました。そしてもちろん、それ以降の成長率も利益も、どう考えても異常です。2022年のこの厳しい環境下でも、通期収益のガイダンスは2021年比47%の成長率を示唆し、キャッシュフロープラスを見込んでいます。

クレジット・パフォーマンスに関しては、この激動の時代に当社のモデルが貸し手のためにどのように機能したかについて満足しています。完璧ではありませんが、当社のモデルは従来のFICOベースのリスクモデルを大幅に上回り、そうすることで迅速に学習することができました。銀行や信用組合のパートナーによって組成され、資金提供されたアップスタート・ローンについては、COVID開始当初から大幅なオーバーパフォーマンスが見られましたが、ここ数ヶ月で目標通りのパフォーマンスへと正常化されました。2018年のプログラム開始以来、経済の混乱が著しい時期にもかかわらず、50社以上の融資パートナーとのリターンに意味のあるアンダーパフォームはありません。

資本市場の機関によって資金調達されたローンについては、より多くのボラティリティが観測されましたが、これはより広いリスク・アパーチャーを考慮すれば当然のことです。前例のないレベルの政府の景気刺激策により、これらのCOVID後のヴィンテージの大部分は大幅にオーバーパフォーマンスしました。これらの景気刺激策が突然終了したため、最近のヴィンテージの一部はアンダーパフォームとなった。最後に、当社のモデルは最新の消費者信用状況に対して十分に適合しており、期待通りのパフォーマンスを発揮しており、当社の歴史の中で最も正確なモデルであると確信しています。

次に、新製品の取り組みについてご説明します。2022 年に向けた当社の最も重要な取り組みのひとつが、自動車販売向け商品の展開の加速です。2021年4月にプロディジーを買収して以来、買収当時は約100のルーフトップだったディーラーのフットプリントを現在では500以上に拡大し、アップスタートは業界で最も急成長している自動車小売ソフトウェアの1つとなっています。過去90日間のアップスタートのアクティブなディーラーのフットプリントは、トヨタ、スバル、VWを含む35の異なるOEMに及んでいます。

この時点では、自動車小売ソフトウェアにアップスタートを利用したローンを導入する第2段階にも入っています。これは、自動車購入体験の近代化における次の重要な良いステップを意味します。間違いなく、小売ソフトウェアによるローンの提供における私たちの初期の進展は、最も楽観的な期待を上回っています。カリフォルニア州では、ほんの一握りのディーラーで融資が可能になりましたが、技術的には小売割賦契約と呼ばれるこのローン商品の普及率と勝率は、予想をはるかに上回っています。

当社の自動車部門は、製品に不足している機能を補い、従来のディーラー・システムとの統合を完了させ、広範囲な展開に向けて迅速に作業を行っています。私たちの目標は、今四半期に米国人口の約25%に相当する4つの州の数十のディーラーで融資を可能にし、その後、第3四半期に全国的に展開することです。現在わかっていることによれば、年末までに自動車小売向け融資事業がアップスタートの月間取引量に大きく貢献し、2023年の大幅な増収につながると見込んでいます。

以前にも申し上げましたが、自動車小売は、おそらくすべての「今買って、後で払う」市場の中で最大の市場です。ですから、これはアップスタートの歴史上、最もエキサイティングな展開の一つです。私たちは、この事業を成功させるために、多くの経営陣の関心を集めていますので、安心してください。また、ここ数週間、小額ローン商品の公のテストを開始したことをお知らせします。

この商品については、昨年11月の決算説明会で初めて触れました。この商品は、数百ドルを数カ月で返済するような、予想外の緊急の資金需要がある消費者を支援するために設計されています。しかし、私たちが銀行に適した金利で銀行向けの商品を作っていることも忘れてはなりません。常に、全国的に認可された銀行や米軍関係者に適用される36%の金利上限の範囲内で運営しています。

これは、信用へのアクセスを改善するという私たちの使命に対する戦略的な取り組みであり、疎外された米国人をますます主流の銀行システムに取り込むペースを加速させるものだと考えています。11月に、2022年末までにスモール・ダラー・ローンの発売を目指すとお伝えしましたが、スモール・ダラー・チームは第1四半期末までの発売という積極的な目標を設定し、この意欲的な目標を達成できたことをご報告します。もちろん、スモールダラー融資のチャンスを実現するためには、まだまだやるべきことがたくさんありますが、チームの野心には感心させられます。さらに、中小企業向け融資のチームも同様に目覚ましい進歩を遂げており、数カ月以内に製品を市場に投入することを目指していることをお伝えします。

中小企業向け価格モデルの最初のバージョンは、申込者と事業の両方に関する500以上の変数を含む予定です。また、数年前に当社の個人向けローン商品に追加された最もインパクトのあるイノベーションの一つであるローン月次モデリングのフレームワークも搭載される予定です。最初のテストでは、当社の中小企業向けモデルのバージョン1が、曲線下面積(AUC)で測定して、市場で長年使用されてきた同種のモデルよりも高い精度を実現することが示唆されました。この新製品は、今年後半に慎重にテストを開始する予定です。

私が中小企業向け商品に期待しているのは、2 つの理由 があります。まず、企業向け融資は消費者向け融資よりもはるかに多くの銀行で中心的な役割を担っています。ですから、銀行のパートナーはこの製品を待ち望んでいるのです。第二に、銀行が企業向け融資に関心を寄せているにもかかわらず、FDICのデータによると、大手銀行の77%、小規模銀行の90%近くがオンライン申請プロセスを全く持っていないのです。

また、私たちはAIモデルを支えるインフラとその開発方法の根本的なアップグレードに懸命に取り組んでいます。ここで重要なのは、私たちがAIを実装する領域が飛躍的に拡大したことです。まず、私たちは現在、与信のターゲットとオリジネーションに関するさまざまな側面を対象とした7~8種類の独自のモデルに取り組んでいます。そして、これらの異なるモデルを、現時点では5つの異なるクレジット商品で実装しています。

第二に、モデルの学習に使用されるデータの量と種類が指数関数的に増加し、今後も増加し続けることが予想されます。そのため、モデルの再トレーニングに必要な時間や処理能力も同様に増加しています。したがって、AIモデルの構築、訓練、導入に使用するインフラを改善する機会は、当然ながら非常に大きいのです。私たちは、社内で「Machine Learning to Heaven」(ML2H)と呼ばれる取り組みを通じて、このインフラを劇的に改善することに取り組んでいます。

ML2Hの目標は、何百人もの研究者がシームレスかつ安全に新しいモデルを構築し、既存のモデルにデータを追加し、自動化された方法でそれらを訓練・テストし、モデルのエコシステム全体にそれらを同時に展開できるようにすることです。私たちが目指しているシステムは、新しいモデルのトレーニング、テスト、配備の方法を製品化し自動化することで、研究科学者に最大のレバレッジを提供するものです。もう一つ重要なのは、AIモデルにマクロ経済に関する仮定を組み込む方法についてです。私たちのモデルは長い間、ローンの価格決定時に現在のマクロの状況を考慮してきましたが、私たちはマクロの予測者ではないし、それを目指しているわけでもないと一貫して言ってきました。

当社の商品は融資先に対して特定のリターンを提供するように設計されているため、当社のモデルには常にマクロの将来に対する見方が内在していることになります。この現実を踏まえ、私たちは、モデルに組み込まれているマクロ調整を明示的に共有し、さらにパートナーが独自のマクロ仮定を置くことができるようにすることを意図しています。これにより、融資先に対する透明性が大幅に向上し、アップスタートのモデルをユニークなものにしている核心であるリスクランキングに正面から焦点を当てることができます。数週間前に、アップスタートの10周年を祝いました。

これまでの道のりを思い出し、現在に至るまでの経緯を振り返り、その道のりを共に歩んできた人々、過去と現在の従業員、投資家、パートナー、そしてもちろん、これを可能にしてくれた友人や家族に感謝の気持ちを表す素晴らしい機会でした。古株のアップスターターたちは、アップスタートの歴史の中で最も好きな瞬間をいくつか話してくれました。私たちは、パロアルトのオフィスで毎日昼食をとっていたストリートカーブについて話をしました。チームと話す機会があったとき、私は過去を祝うことが特に得意ではないことを伝えました。

私らしくないのです。未来への期待や妄想が強すぎて、過去の成功に乾杯する時間がないのです。未来の話をするようになったとき、私はチームに、健全な妄想力をもって、今日、緊急に行動する必要があると言いました。私たちは現実に根ざした企業であり、業界や世界の進化するリスクに対して目を見開いています。

そして同時に、現在の緊急性とともに、将来に対する楽観的な見方と絶対的な決意を持たなければなりません。幸いなことに、私たちのリーダーシップ・チームのほとんどは、これまでにもここに在籍していました。だから、2022年以降にどんなことが待ち受けていようとも、私たちはその道筋を知り、乗り越えていけると確信しているのです。なぜなら、私たちは循環的な業界に属していますが、金融サービス業界が切実に必要としている恒常的な変化を象徴しているからです。

人工知能は、何十年も反響を呼ぶであろう方法で、融資の経済学を再構築するでしょう。私たちは現在、年間6兆ドルを超える融資の機会を探っています。ですから、対応可能な市場の規模については、ほとんど疑問の余地はありません。私たちは、今後数年間で100億ドル以上の収益を上げる会社を作るための明確な道筋が見えており、その目標達成に狂おしいほど集中しています。

ありがとうございました。次に、最高財務責任者のサンジェイから、第1四半期の業績とガイダンスについて説明したいと思います。サンジェイ?

Sanjay Datta — 最高財務責任者

本日はありがとうございます。より詳細な数字に入る前に、主要な財務傾向を簡単にお知らせします。トップラインでは、組成量と手数料収入がともに前四半期からわずかに増加し、通常第1四半期に見られる季節的な落ち込みを考えると、これは心強いことです。利益面では、ガイダンスを上回りましたが、予想通り、自動車ローン事業の拡大により、前四半期比では減少しました。

私たちは、自動車ローンや個人向け融資の新分野の研究開発にバランスシートを積極的に活用し、企業向け融資の資金調達の変動を平準化するためにバランスシートを活用し続けています。また、Daveが説明したように、マクロ環境はこの四半期、金利上昇と消費者ローンの延滞増加により、成長への逆風が強まっており、転換への圧力が高まっています。このような状況を踏まえて、当社の業績概要をご説明します。第1四半期の純収益は、前年同期比156%増の3億1,000万ドルとなりました。

うち手数料収入は 3 億 1,400 万ドルで、収入全体の 101%を占め、前四半期比では 9%増加しました。当四半期の純金利収入は、純収益のマイナス要因となりました。これは、四半期ごとに時価評価し ているバランスシートの貸付債権が、金利上昇の影響を受けて評価額の下落を続けているためです。当四半期の当社プラットフォームにおけるローン取引量は、前年同期比 174%増の約 465,000 件で、新規借り手数は 350,000 人超となりました。平均ローンサイズは前四半期比18%増で、政府の景気刺激策により1年以上抑制されていた借り手の基本的なローン需要が再び高まっていることを示唆しています。

非 GAAP 指標である貢献利益率は、手数料収入から借り手の獲得、確認、サービシングにかかる変動費 を差し引いたもので、第4四半期の 52%から第1四半期の 47%へと低下しましたが、ガイダンスを 100bp 上回る水準でした。貢献度マージンの低下は、ほぼすべて自動車ローンの増加によるもので、自動車ローンは現段階ではまだ貢献度がマイナスです。自動車ローンの影響がなければ、個人向け貸出の貢献率は 51%となり、堅調に推移したはずです。第1四半期の営業費用は2億7500万ドルで、第4四半期から13%増加しました。

一般に変動費とみなされる営業・マーケティング費と顧客業務費は、自動車ローンの獲得と組み入れの負担が増えたため、それぞれ前四半期比16%と18%増となり、収益を上回りました。エンジニアリングおよび製品開発費は、目標よりも採用が遅れたため、前四半期比8%増となりましたが、引き続き優先的に投資する分野です。一般管理費は前四半期比3%増となりました。これらの要素を総合すると、第1四半期のGAAPベースの純利益は3,270万ドルとなり、前年同期比224%増で当社のガイダンスを上回ったものの、前四半期比では44%減となりました。

同様に、調整後EBITDAは6,260万ドルでガイダンスを上回り、前年同期比198%増となりましたが、前四半期比では31%減となりました。第1四半期の調整後1株当たり利益は、希薄化後加重平均株式数9,550万株に基づき0.61ドルでした。これは、主に自動車ローンの借り換えや個人向けローンの新しいセグメントで、研究開発プログラムを支援するため、資本基盤の多くをローン資産に流入させたためです。さらに、市場清算価格が流動的な金利変動局面において、中核となる個人向けローンの資金バッファーとして選択的に資本を活用することを開始しました。

その結果、当四半期末のローン、債券、残債の残高は、第 4 四半期の 2.61 億ドルから 6.04 億ドルに増加しました。前回の決算発表以降、マクロ環境の不確実性のレベルは高まり続けています。過去 1 年半の間、歴史的な低水準で推移していたローン不履行率は、昨年末に急激に上昇し、現在では 大流行前の水準に戻ったか、場合によってはそれを上回っています。これは当社の全ポートフォリオで一貫して確認されている現象ですが、高リスク層(一般に政府の刺激策の損失に対するエクスポージャーが大きいと想定される債務者で構成)に不釣り合いに大きな影響を与えているように見受けられます。

このような信用動向を投資家に伝える方法として、当社は投資家向け資料に新しい情報を盛り込みました。この情報では、すべての歴史的ヴィンテージのローンのデフォルトを集計し、これらのヴィンテージについて組成時に予測されたデフォルトの集計と比較しています。このグラフに示される開発されたトレンドの低下とその後の反転は、政府の景気刺激策の導入とその後の衰退の機能であると我々は考えている。その結果、2021年以前のヴィンテージのほぼ全てが目標リターンを大幅に上回る一方で、2021年末のトレンドの反転に最も近い2~3ヴィンテージはアンダーパフォームになると思われます。これとは別に、インフレシグナルとFRBの引き締めに対応して金利は上昇を続けている。

インフレと金融引き締めの組み合わせは、今年後半に景気後退が起こる可能性があることを示唆している。一般的なマクロの不確実性と今年後半の景気後退の見通しを考慮し、当社ではより保守的な見通し を反映させることが賢明であると判断しています。これを踏まえ、2022 年第 2 四半期の売上高は 2 億 9500 万ドルから 3 億 500 万ドル、前年同期比成長率は中間値で 55%、貢献利益率は約 45%、当期純利益はマイナス 400 万ドルから 0 万ドル、調整後純利益は 2800 万ドルから 3000 万ドル、調整後 EBITDA は 3000 万ドル、希薄化後平均株式数は約 9620 万株としています。2022年通期については、売上高を前四半期の14億ドルから約47%成長した約12億5000万ドルに、貢献利益率を約48%、調整後EBITDAを約15%と予想しています。

当社のミッションを前進させるために懸命に働いているアップスタートの皆さんに、改めて感謝します。それでは、デイブと私は質問を受け付けたいと思います。オペレーター、戻ってきました。

質疑応答

オペレーター

ありがとうございます。[バークレイズのラムゼイ・エル・アサルから最初の質問を受けます。回線は開いています。どうぞ続けてください。

ラムゼイ・エル=アッサル — バークレイズ — アナリスト

今晩は、私の質問をお受けいただきありがとうございます。最初の質問は、コンバージョンレートについてです。私たちのモデルよりも少し低くなっています。

また、Sanjay、延滞率の上昇により、それがプレッシャーになっているのではとおっしゃっていましたね。そこで、まず四半期ごとに、コンバージョンレートの変動についてお聞かせください。それから、年間を通じてどのようなことを期待すればよいでしょうか。

Sanjay Datta — 最高財務責任者

ラムゼイです。サンジェイです。ご質問ありがとうございます。金利が上昇し、その結果、銀行や機関投資家への紹介が増加します。

同じように、11 月から 2 月にかけて、経済界の延滞も元に戻りました。1年半ほど不自然なほど低水準で推移していました。そして、政府の景気刺激策が一段落したことで、これらのトレンドが逆転したと考えています。この2つの要因によって、消費者に提示される金利は上昇し、その結果、消費者の購買意欲は減退しています。

これが全体的な流れだと思います。この2つの要因によって、今年1年間はどのような展開になるかが決まると思います。延滞のトレンドは現在安定しており、60日ほど前から安定していると私たちは見ています。もうひとつは、先ほど申し上げたように、利上げの見通し、つまり金利上昇の見通しです。

年末には、インフレが進行し、FRBが引き締めを続けるため、景気後退のようなリスクもあります。この2つが、為替レートに対するさらなるリスクとなる可能性があります。しかし、今年の残りの期間にマクロ環境がどのように変化するかについては、あなたの見方次第でしょう。

Ramsey El-Assal — バークレイズ — アナリスト

なるほど。ABSのビジネスについてもお聞きしたいのですが。先ほど、多少の混乱はあったものの、より正常な状態に戻ってきたとおっしゃいました。現在のローンに対する需要環境についてお聞かせください。

それから、取引を完了させるために、残債やその他の手当てが必要なのか、あるいは今後、そのような環境は必要ないと考えているのか、そのあたりも明らかにしてください。

Sanjay Datta — 最高財務責任者

ええ、もちろんです。ローンの需要についてより広い視野で見ると、ご存知のように、ローンが資金を得るためのさまざまなチャンネルがあります。銀行のバランスシートや信用組合のバランスシートから資金を調達しているローンは、預金から得られる資金コストがイールドカーブの動きから少し影響を受ける傾向があるため、より弾力性があると言えると思います。そして、機関投資家はバランスシート上で買い持ちしています。

これらのバイヤーは、経済の金利変動にもう少しさらされていると思いますが、それでもある程度は弾力性があります。そして、これらのバイヤーからABS市場に送られるローンの量ですが、これはABS市場がいかに建設的であったかの結果、歴史的に変化してきた割合です。2021年のABS市場は歴史的に建設的であったことは明らかです。そのため、ローンを購入し、それをABSの世界に売却することで、非常に健全な利益を得ることができました。

そのため、多くの取引が行われました。しかし、金利が上昇し、資金調達コストが上昇するにつれ、その機会は少なくなっています。そのため、ABS市場に送られる商品の量は、2021年よりも2022年の方がはるかに少なくなっています。しかし、だからといって、私たちがABS市場にどのように参加するかということに関して、方程式が本当に変わるとは思いません。

ABS取引に大きく貢献しているのは私たちのバランスシートではないという意味で、私たちは常に少し距離を置いています。ABS取引に貢献するかどうかを決定するのは、ローンの買い手や投資家、その他の機関である。そして、私たちはこれらの取引においていかなる残存リスクも保有していませんし、今後もそのような計画を立てているわけではありません。

Ramsey El-Assal — バークレイズ — アナリスト

完璧です。ご回答ありがとうございました。

Sanjay Datta — 最高財務責任者

ラムゼイさん、ありがとうございました。

オペレーター

次はシティのピート・クリスチャンセンさんから質問をお受けします。

ピート・クリスチャンセン — シティ — アナリスト

こんばんは。質問をありがとうございます。デイヴ、サンジェイ、サンジェイの最後のコメントについて少し詳しく聞かせてください。この60日間、クレジットのトレンドは安定しているように思います。

延滞のロールオーバーを見ると、ABSのC&Lのしきい値のいくつかに引っかかるのではないかという懸念があるように思います。そのような懸念はないのでしょうか?また、このことが資金調達能力に影響を与える可能性はありますか?次に、2つ目の質問ですが、Sanjayはバランスシートのリスクを少し高めたと言いましたね。新規融資のサポートや、ウェアハウスの負債をバランスシートに載せるという点では、どこまでやる気があるのでしょうか?

サンジェイ・ダッタ — 最高財務責任者

ピート、ご質問ありがとうございます。質問をありがとうございます。こちらはサンジャイです。

では、見てみましょう。最初のご質問は、延滞のパターンとABSのトリガーについてです。延滞の絶対水準は、先ほど申し上げたように、10月から11月にかけてかなり急激に大流行前の水準に戻りました。このパターンが安定したのは、だいたい2月頃だったと思います。

3月と4月は非常に安定した月でした。ABS案件のトリガーに関する質問ですが、これはやや専門的な話になります。ABS案件のトリガーとなるのは、期中の延滞ではなく、前月の延滞によるチャージオフです。この点については、いくつかのモデルを作成しました。

大規模なABS案件については、トリガーに抵触する懸念はあまりないと思います。しかし、毎月発行される小規模のパススルー債もあります。トリガーに抵触する可能性はあります。これはやや専門的な話です。

基本的には、レジデンスの保有者は、社債の保有者が補充されるまでの数カ月間、キャッシュフローから締め出され、その後、キャッシュフローが再び流れ出すということです。つまり、彼らのリターンに影響を与えることになります。しかし、そのような案件の取引能力を心配するほど深刻な問題ではありません。これは一時的な技術的な問題で、社債権者と住宅ローンの保有者の間のキャッシュフローに何らかの支障をきたすと思います。

次に、バランスシートをどのように活用するかというご質問です。先ほど申し上げたように、歴史的に見れば、当社のバランスシートはほとんど研究開発目的にのみ使用されてきました。前四半期は、私が「マーケット・クリアリング・メカニズム」と呼んでいることを行うためにバランスシートを使用しました。つまり、金利が急速に変化した場合、当社のプラットフォームは、新しい市場清算価格に反応する能力が、おそらく我々が望むほど軽快ではないと言ってよいでしょう。

ややマニュアル的です。何度も会話したり、電話をかけたりする必要があります。そのため、金利が安定し、投資家がそれぞれ新しいリターンのハードルを決めると、資金調達への対応にギャップや遅れが生じる可能性があります。そのような場合、私たちはバランスシートで介入し、新しい市場清算価格への橋渡しをすることにしています。

このような事態が頻繁に、そして突然に発生するのであれば、私たちはバランスシートでそのような役割を担ってきました。しかし、これは長期的な、あるいは必ずしも大規模な活動ではありません。金利の変動に伴う新たな価格の発見に、より迅速に対応するための仕組みを開発することは、私たちのロードマップにあることであり、より自動化された方法でそれを実現するために投資を始めたいと考えています。結局のところ、私たちのプラットフォームは、環境におけるリスクと金利に対応するプラットフォームであると考えています。

それが速くできればできるほど、どんなシナリオでも新しいリターンを投資家に提供することができ、投資家自身のバランスシートでそれを埋める必要はなくなります。ですから、私はそのようなレンズを通して、この事業を考えています。

Pete Christiansen — Citi — アナリスト

サンジェイ、ありがとうございます。

Sanjay Datta — 最高財務責任者

ありがとう、ピート。

オペレーター

次の質問はAtlantic EquitiesのSimon Clinchからです。

サイモン・クリンチ — アトランティック・エクイティーズ — アナリスト

こんにちは、Sanjay。こんにちは、Dave。今年のガイダンスについてですが、あなたは明確に、今年の後半にリセッションのシナリオを織り込んでいると思います。そこで、ローンの構成について、何が変わったのか、そのギャップを埋める手助けをしていただけないでしょうか。

以前、年間15億ドルの自動車ローンを組み込んだというお話がありました。そこに何か変化があったのでしょうか?個人向けローンのほうはどうですか?それから、あなたが最後におっしゃった点について、フォローアップをさせてください。

Dave Girouard — CEO(最高経営責任者

もちろんです、Daveです。実は、ここで一度だけ、飛び入り参加することがあります。そうですね。

つまり、実際にはかなり単純なことだと思います。これは、基本金利が高いことと、環境のリスク、貸し手や投資家が要求するリスクプレミアムの両方が関係しています。その結果、消費者向け平均金利は数百ベーシスポイント上昇しました。私たちは、ある意味で、金利にそれほど敏感な企業ではないと、いつも言っています。

50ベーシスポイントや100ベーシスポイントの金利変動は、プラットフォームの改善で十分に相殺できるものだと言ってきました。しかし、今回はそれよりもはるかに大きな変動です。もちろん、ここ数カ月は300ベーシスポイント以上の変動がありました。ですから、これが今年の残りの期間のガイダンスになります。

私たちは決して景気後退を予想しているわけではありません。私たちの仕事はそういうことをすることではありません。ただ、市場の実勢金利とローン取引を反映させているだけです。

サイモン・クリンチ — アトランティック・エクイティ — アナリスト

そうですか。最後のポイントについて補足します。研究開発目的だけでなく、バランスシートを使ってローンを組んでいると聞いて、ちょっと驚いています。プラットフォーム・ビジネスである貴社にとって、これは通常の業務とは異なるように思われます。

このことは、銀行のパートナーや他の企業に対して、どのようなメッセージを送ることになるのでしょうか。それについて興味があるのです。ありがとうございました。

Dave Girouard — 最高経営責任者

これはSanjayが説明してくれたとおりです。一般的に、私たちは、最終的には価格発見が行われ、銀行パートナーや資本市場、機関投資家などが納得したときにローンに資金が供給されたりされなかったりする市場であるとみなしています。特に銀行や信用組合側では、リターンのハードルを変えるなど、非常に直接的なコントロールが可能で、非常に流動的に機能しているところもあります。一方、銀行や信用組合側では、そのような仕組みはありません。

どちらかというと、手作業に近いですね。ですから、金利のように何かが急速に変化し、市場のリスク・プレミアムが急速に変化した場合、私たちはその橋渡しをすることになります。しかし、それは一時的なものです。Sanjayが言ったように、システムをより自動化し、より流動的にすることが私たちの意図であり、そのようなことをする必要はありません。

融資から純利息収入を得るための融資をバランスシートで保有することは、私たちのビジネスの一部ではありませんが、システムに流動性を持たせたいと考えていることは確かです。しかし、システムに流動性を持たせたいと考えているのは確かです。そして、私たちのバランスシートに一切関与することなくそれを実現できるよう、さらに作業を進めるつもりです。

Sanjay Datta — 最高財務責任者

サイモン、数字を整理しておきますが、この四半期にバランスシートに計上されたプラットフォームローンの総額は、まだ一桁台だと思います。そのうち4分の3近くは、主に自動車ローンやその他の新しい商品やセグメントに関する研究開発的な支出です。しかし、環境の流動性のために、以前の四半期には行っていなかった重要な新しい取り組みです。

サイモン・クリンチ — アトランティック・エクイティ — アナリスト

了解しました。ありがとうございます。

オペレーター

JMP証券のアンドリュー・ブーンさんから次の質問をお受けします。

アンドリュー・ブーン — JMP証券 — アナリスト

質問をお受けしてありがとうございます。御社が提供する金利の上昇について考えているのですが、消費者が買い換えるものの間のスプレッドについて理解を深めていただくことは可能でしょうか?クレジットカードの金利が上がり、他のクレジット商品も上がっていると考えると、借り換えられるものの間のスプレッドがどんどん広がっているということでしょうか?そして、それを理解する手助けをしていただけますか?次に、自動車の借り換えについてですが、自動車価格の下落や金利の上昇など、明らかに逆風が吹いているように思います。2022年の自動車ローンの借り換えビジネスについてどのようにお考えですか?ダブルクリックでお願いします。ありがとうございました。

Dave Girouard — CEO(最高経営責任者

アンドリュー、ありがとうございます。最初の質問ですが、実はとても簡単なことなんです。アップスタート・パワード・ローンを使って借り換えをする人がいるかもしれない、というような深いことを考える必要もないのです。

消費者金融の金利が上がれば、その分、承認されていたはずの人たちが承認されなくなる、という単純な話なんです。つまり、融資が全く行われなかった人がたくさんいるのです。そして、審査は通ったものの、金利が数パーセント高くなり、そのうちの何人かは、この商品は自分には必要ないと判断することになります。必要ないのです。

多くの場合、それは裁量的なローンであり、必ずしも必要でないものを買ったり、返済したりするものなのです。だから、価格に対する感度はかなり高いのです。これらを総合すると、平均金利が上がれば、ボリュームが減ることになります。平均レートが下がれば、ボリュームは増えます。

もちろん、ファネルをより効率的に、より高性能にするために、さまざまなことを行っています。しかし、他の条件が同じであれば、もちろん、金利が上がれば、その分、影響が大きくなります。オートリファイについては、新しい商品であることと、リファイ(借り換え)商品であることから、金利の影響を受けやすいため、流動的であるとしか言えません。ですから、この2つの要素が年間を通じてどのようにバランスするかは、ちょっと判断が難しいところです。

これは、私たちにとっては新しい商品です。個人向け融資ほど実績があるわけではありません。しかし、やはり金利の影響を受けやすい商品なので、その点は不利に働きます。しかし、自動化、ローンの借り換え、ウェットサインからデジタルサインへの移行など、かなり急速な進展が見られます。

しかし、この2つの要素が年間を通じてどのように作用するかは、今のところ予測するのは困難です。

Andrew Boone — JMP証券 — アナリスト

ありがとうございます。

オペレーター

次の質問はスティーブンズのヴィンセント・カインティックからです。

Vincent Caintic — Stephens Inc.アナリスト

私の質問に答えてくれてありがとうございます。あなたが展開しているすべての製品、そしてアドレス可能な市場についてのお話は、とてもありがたいものです。しかし、投資家が一番心配しているのは、資金調達の面だと思いますし、組成を促進するための資金がないことだと思います。

そこで、2つの質問に分けたいと思います。まずバランスシートについてですが、6億ドルです。長期的なものではないことは承知していますが、どの程度の資金需要があるのか、教えてください。また、私の理解では、資金提供パートナーによって承認されたローンだけが実行されることになっていると思います。

そこで、何が違うのか気になります。次に、資金調達のパートナーシップについてお聞かせください。利息はどうなっているのでしょうか?今期は新たに15行の提携先が増えたようですが、それについて教えてください。それについて教えてください。

それから、フォワードフロー契約についてですが、機関投資家との対話についてお話いただけますか。ありがとうございました。

Sanjay Datta — 最高財務責任者

ええ、もちろんです。まずは機関投資家サイドからお話しします。バランスシートの管理方法に関して、具体的な目標や数値はないと思います。つまり、研究開発や新製品に資金を投入して新しいモデルを開発したり、新しいモデルのキャリブレーションを行ったりすることと、金利のショックからコアビジネスを守るために待機したり投資したりして、市場清算金利に対応できるようなプラットフォームの機動性を高めることとは、ある意味で常にトレードオフの関係にあるのです。

この2つのバランスをどう取るかは、流動的な方程式と言えるでしょう。ですから、この2つをどのように優先させるかについて、簡単な指針があるわけではありません。しかし、第1四半期に見られたような大きな変動があったとしても、バランスシートの支出の大半は研究開発費であり、コアビジネスの安定性を確保することは、当社にとって重要な要素であることは確かです。それでは、融資先について少しお話いただけますか?

Dave Girouard — CEO(最高経営責任者

そうですね。この四半期は驚異的な業績で、新しい融資先との契約とその展開という点では、過去最高となりました。特にクレジット・ユニオンが非常に好調です。ですから、プラットフォームへの契約・展開と、現在のパイプラインの両方において、かつてないほどの好調を維持していると思います。

ですから、私たちはこの進捗に非常に満足しています。毎週、約1社ずつレンダーを追加しています。今後、さらに加速させるチャンスがあると思います。ですから、レンダーの採用は確かにハイライトでした。

Vincent Caintic — Stephens Inc.社 — アナリスト

OK、ありがとうございます。ガイダンスについて補足の質問をさせてください。ガイダンスの収益の調整ですが、これはすべて取引量なのでしょうか、それともテイクレートの前提に変更があったのでしょうか?もしよろしければ、取引量の想定があれば教えていただけると助かります。ありがとうございます。

Sanjay Datta — 最高財務責任者

ボリュームですか?しかし、この差はすべて取引収益に関連したものだと言えると思います。バランスシートやそのような性質のものについては、明確な想定はしていません。

Vincent Caintic — Stephens Inc.社 — アナリスト

わかりました。OK、ありがとうございます。

オペレーター

ゴールドマン・サックスのMike Ngに移ります。

マイク・ウン — ゴールドマン・サックス — アナリスト

こんにちは。質問をありがとうございます。収益見通しの変更について、補足しておきたいと思います。

金利上昇に伴う需要の減少により、組成見通しが悪化したことが主な要因のようですね。資金調達面で起きていることで、融資のパラメーターに変化があったり、クレジットボックスが縮小していたりしないか、確認したいのです。

Dave Girouard — CEO(最高経営責任者

こんにちは、マイク。マイク、デイブです。いいえ、その点では大きな変化はないと思います。一般的に言って、銀行やクレジット・ユニオン側では、どの方向にもほとんど動きがありません。

場合によっては目標リターンを少し上げているところもありますが、それはあくまでギリギリのところだと思います。ですから、大きく言えば、そちらの方は大きく変わっていないのです。投資家などからの期待値が上がっているのは、本当に反対側のリターン目標なのです。ですから、様々なレンダーのクレジットボックスに関して、特に大きな変化はありません。

Mike Ng — Goldman Sachs — アナリスト

そうですか。素晴らしい。ありがとう、Dave。それと、バランスシートのローンに関する議論のフォローアップをしたいのですが、バランスシートのローンはどうなっていますか?

今年の残りの期間について、どのような見通しをお持ちですか?単に満期にするつもりですか?それとも機会があれば市場に売却するのでしょうか?何かご意見があればお聞かせください。ありがとうございました。

Sanjay Datta — 最高財務責任者

これらは売却予定のローンとして保有されています。もちろん、流通市場がどのように見えるかによって異なります。しかし、ローンを保有して金利収入を得るよりも、流動性を確保してバランスシートにキャッシュバックすることが望ましいと思います。

Mike Ng — ゴールドマン・サックス — アナリスト

OK、素晴らしい。ありがとう、Dave。Sanjay、ありがとう。

オペレーター

次の質問はウェドブッシュ証券のデービッド・キアベリーニからです。

デービッド・チアベリーニ — ウェドブッシュ証券 — アナリスト

質問を受けてくれてありがとうございます。最近のローン修正方針の変更についてお聞きしたいのですが、アップスタートの借り手がより簡単に執行猶予を得られるようにし、これらの延滞借り手はローンを返済中とみなすというものです。なぜこのような変更を行ったのか、説明してください。また、延滞者は自動的に返済猶予プログラムに入るのでしょうか、それとも自ら選ばなければならないのでしょうか?

Sanjay Datta — 最高財務責任者

はい。ありがとうございます。サンジェイです。マクロ環境とは関係なく、COVIDの初期に失業率が急上昇し、返済猶予の要請が多くあったとき、私たちは多くのデータから、常に、あるいは一般的に、マクロのストレスがあるときには、借り手に柔軟性を与え、激動期を乗り切れるようにする方がよいという結論を得ました。

大雑把に言うと、ローンをチャージオフした場合、回収額は1ドルあたり0.10ドルから0.12ドルのオーダーになると思います。効果的な返済猶予プログラムを実施すれば、1ドルあたり0.30ドルから0.40ドルの利益を得ることができます。ですから、私たちはいずれにせよ、返済猶予期間中の変更管理方法を最適化する計画を立てていました。しかし、このマクロ環境がそうした計画を加速させたと言えるでしょう。なぜなら、借り手にとってその価値がより高まるからです。

これは自動的に登録されるものではありません。申請と審査が必要なのは変わりません。しかし、私たちは皆、このプログラムをより広く適用できるものにするために、基準を緩めたと言えるでしょう。

David Chiaverini — Wedbush Securities — アナリスト

素晴らしい。ありがとうございます。そして、私のフォローアップの質問は、公正価値調整に関するものです。金利が上昇した2018年、公正価値調整は収益に対して約4000万ドルの逆風となったようです。

そして、金利が低下した2021年には、公正価値調整は約3,000万ドルの追い風となり、おそらくEBITDAのボトムラインまで落ち込むと思われます。この項目は今年どのように考えるべきか、また金利上昇の環境下でEBITDAの予測にどのような影響を与えるか、ご説明ください。

サンジェイ・ダッタ — 最高財務責任者

ええ、もちろんです。この項目は常に、損益計算書上の変動要因のごく一部であると言えると思います。ご存知のように、これは当社のビジネス・モデルの優先順位を下げるものです。2018年のそれの大きさの理由は、ちょっと技術的なものでした。

証券化プログラムの初期には、私たちは比較的新しく市場に参入したため、自分たちでリスクリテンションをやっていました。私たちのためにそれをやってくれる人を説得することができなかったのです。そのため、証券化の多くを自社のバランスシートに統合する必要がありました。その結果、大きなプラスとマイナスがありました。

私たちはこれらの取引に対して経済的なエクスポージャーを持っていませんでした。そのため、その一部には少し不透明な部分があります。2020年、2021年には、バランスシートがかなり縮小すると思います。そのうちのいくつかは、これらのABS案件の非連結化です。

今後については、バランスシートの規模や経済状況によって変わってくると思います。今のところ、当社のバランスシートの規模は昨年より少し大きくなっています。ローンをバランスシートに計上する場合、2種類の会計処理があるのは明らかです。当社の会計処理は、四半期ごとにローンを時価評価するというものです。

そのため、金利が上昇した場合には、公正価値による打撃を受けることになります。それが今起こっていることです。質問の答えは、明らかに金利がどうなるかによって少し違ってきますね。特に、Daveが言ったように、私たちに特に関係が深いのは2年物国債です。

昨年末に比べ250ベーシスポイントほど上昇しています。もしこれが上向きになって安定すれば、これ以上の公正価値の切り下げはないでしょう。しかし、バランスシート上のローンを保有し、その数値が上昇し続けるのであれば、さらなる切り下げが行われるでしょう。ですから、大局的に見れば、年ごとにプラスとマイナスの変動が生じると考えています。

長期的な事業の枠組みで考えると、私たちが実行しようとしているビジネスチャンスにとって、これはあまり意味のあることではないと考えています。

David Chiaverini — Wedbush Securities — アナリスト

ありがとうございました。

オペレーター

パイパー・サンドラーのアービンド・ラムナニに話を移します。

アルビン・ラムナニ — Piper Sandler — アナリスト

私の質問にお答えいただき、ありがとうございます。今お話になったことについてお伺いしたいのですが。ローンをバランスシートに載せているのですね。

Sanjayは、そのほとんどが研究開発のためのものであることを明らかにしましたが、いくつかの部分については、研究開発と通常のリスクの引き受けの違いを定量的に説明できるかどうかわかりません。次に、この数字が1ケタから2ケタになるのはどのような状況下でのことなのか、ということです。今年度中にそのような可能性はありますか?

Sanjay Datta — 最高財務責任者

最初の質問に対する答えですが、第1四半期では、おそらくローンの約4分の3が研究開発部門でした。バランスシートの大半はまだ自動車セグメントで、これはまだ研究開発段階のようなものだと考えています。今後のシナリオはどのようなものが考えられますか?いい質問ですね。

ある程度は、経済の混乱度合いと、新しい市場清算レートに反応するプラットフォームの自動化の進展に左右されると思います。ですから、当社のプラットフォームが現在のように存在し、さらに急激な金利変動があった場合、当社のプラットフォーム上の価格は、投資家のリターンの要求が変化するのにリアルタイムで反応しないことになるのです。そこで、私たちのバランスシートが、安定性を生み出すために介入しているのです。そこで私は、プラットフォームが経済の変化にリアルタイムで反応できるような自動化されたメカニズムを構築することを望んでいます。

投資家は、その変化に応じて自分でレートを設定するのが限界かもしれません。また、経済情勢の安定度にもある程度依存します。しかし、環境の変化に応じて、私たちはリアルタイムで方程式を考えています。

Arvind Ramnani — Piper Sandler — アナリスト

素晴らしい。それから、自動車についてのフォローアップです。私たちはニューヨークでお会いしましたね。もう2カ月ほど前になるでしょうか。

あなたが話したトピックのひとつに、自動車について、あなたは自動車ローンの大部分を銀行パートナーとの協力で処理することを検討しました。この2~3ヶ月の間に状況が大きく変化したため、時間軸を変更する必要があるのでしょうか。

Dave Girouard — CEO(最高経営責任者

それは変わっていないと思います。というのも、今年、私たちは借り換えの商品について、レンダーを呼び込むことを考えていました。現在、12社が契約しています。ですから、まずはレンダーをそのプラットフォームに乗せることを優先し、今年の後半にはそれを実現させる予定です。

一方、オートリテール商品は、それとは異なり、もっと早い段階からレンダーや……来年の初めごろに導入するものと考えています。ですから、時間軸は異なりますが、どちらの商品も私たちの期待に変わりはないと思っています。

Arvind Ramnani — Piper Sandler — アナリスト

完璧です。ありがとうございます。

オペレーター

FBN SecuritiesのShebly Seyrafiに進みます。

Shebly Seyrafi — FBN Securities — アナリスト

はい。ありがとうございます。平均融資額が18%も伸びたことに感心しました。9,700ドルに達したわけですが、2020年の初めには13,000ドルでしたね。

この数字にすぐにでも近づくことができるとお考えでしょうか?

サンジェイ・ダッタ — 最高財務責任者

やあ、シェルビー。私は…どうぞ、デイブ。

Dave Girouard — CEO(最高経営責任者

では私からお話ししましょうか。1万3,000ドルに戻るとは思っていません。基本的に、私たちのシステムが改善され、より多くの人がマージンに携わるようになると、ローンのサイズは小さくなる傾向にあると思います。小口融資のサポートが充実すれば、人々が何を必要としているかという観点から、良いことがたくさんあります。現在、スモール・ダラーという商品を発売していますが、これはもちろんさらに小口化したものです。

ですから、短期的なものを除いては、融資額を大幅に増やすような動きはないと思います。単に需要に左右されるだけで、平均的な融資額が大きい、質の高い、非常に優良な銀行の融資先がプラットフォームに加わるかもしれません。このような場合、通常、平均的なローンサイズは大きくなります。したがって、多少のプット&テイクはあり得ます。しかし、プラットフォーム全体を見渡して、かなりの期間を見渡してみると、融資額が当時の水準に戻るとは考えにくいのです。

Shebly Seyrafi — FBN Securities — アナリスト

なるほど。続けてお聞きしたいのは、バランスシート上の融資額は約6億ドルということです。少なくとも、これが今年の最高値だったのか、それとも今年の最高値になりそうなのか、あるいは今後数四半期にわたって大きく成長できるとお考えなのでしょうか。

Sanjay Datta — 最高財務責任者

この数字が最高値と言えるかどうかはわかりません。私たちの計画は、研究開発プログラムを継続することです。需要は伸びています。自動車ローンのバランスシート・プログラムから脱却し、今年後半に重要性が増すにつれて、その資金の一部を小売にシフトしていく予定です。

また、Daveが言ったように、中小企業向け融資の分野でも市場に参入できると考えています。これらのプログラムはすべて、投資市場や銀行が多額の資金を投じる前に、ある程度の実績とカーブを確認したいと考えるでしょうから、ある程度のインキュベーションが必要です。もうひとつは、経済が非常に流動的であることです。もし、コアビジネスを安定させるためにバランスシートを活用する必要があるなら、それは私たちにとって重要な手段だと思います。

私たちの能力を使い果たすような、あるいはそれに近いようなやり方は決してしないと思います。しかし、それは私たちの目的ではありませんが、いわば波が荒いときに事業を安定させるための重要なツールなのです。

Shebly Seyrafi — FBN Securities — アナリスト

OK、ありがとうございます。

オペレーター

次の質問はモルガン・スタンレーのJames Faucetteからです。

Sandy Beatty — Morgan Stanley — アナリスト

Jamesの代理でSandy Beattyです。ユーザー数の制限は、特に低価格帯の消費者に対して、御社のプラットフォームができることにどのような影響を与えるのか、教えていただけますか?また、APRが高くなるにつれて、承認されるはずのものに上限が設けられるという点で、問題に直面するシナリオがあるのでしょうか? また、そのことが市場シェアの推移にどのような影響を与えるのでしょうか。

Dave Girouard — CEO(最高経営責任者

基本的に、このプラットフォームには50社以上の金融機関が参加しています。各社は、それぞれ独自の法的な取り決めに基づいて運営されています。州政府から認可を受けたり、国から認可を受けたり。

そのため、各社が独自に定めている金利の上限があり、私たちはそれについて一切口を出すことができません。プラットフォーム全体を見渡してみると、私たちはずっと前に、36%以上の融資を行う金融業者をサポートしないことを決定しています。これは、全国的に認可された銀行が適用される法律です。プラットフォーム全体の上限を決めるのは、かなり前に決めたことです。

だから、それをコントロールすることができるんです。つまり、3カ月前には36%近い金利で承認されていた人たちが、今ではまったく承認されないということがたくさんあるということです。ですから、料金が上がり、返品のハードルが上がると、承認される範囲から外れて下落する範囲に人が押し出されるのは確かです。これはビジネスの本質なのです。

そして、モデルがもう少し賢くなれば、以前は承認していたかもしれない人々を承認し、他の人々を不承認にするでしょう。これもビジネスの本質であり、製品がより良くなることの本質です。しかし、これが肝心な点です。私たちは、銀行や信用組合の最大金利について、それ自体、何も言うことはできません。

それは、それぞれの銀行や信用組合のビジネスモデルと、その下で運営される規制体制の機能です。

Sandy Beatty — Morgan Stanley — アナリスト

了解しました。ありがとうございます。それから、ちょっとしたフォローアップです。金利についてです。

資金調達が厳しくなり、コンバージョンに下方圧力がかかるような環境では、資金調達を背景としてユニットエコノミクスに変化が見られるシナリオはありますか?念のためお伺いします。

サンジェイ・ダッタ — 最高財務責任者

サンディ、サンジェイです。サンジェイです。簡単に言えば、「イエス」です。マクロ環境が厳しくなるにつれて、私たちがビジネスをどのように管理するかについて、より保守的になるのが分かるかもしれませんし、その結果、マーケティングおよびオペレーションコストの低下から、より高いテイクレートまたはより大きなユニットエコノミクスが得られるかもしれません。

Sandy Beatty — モルガンスタンレー — アナリスト

了解しました。ありがとうございます。

オペレーター

最後の質問はバンク・オブ・アメリカのナット・シンドラーさんからお願いします。

Nat Schindler — Bank of America Merrill Lynch — アナリスト

どうも、皆さん。パンデミック(世界的大流行)の際、景気刺激策によって大きくアウトパフォームしたとおっしゃいましたが、その理由は何ですか?それは理にかなっています。

そして今、御社のローンは、特に最悪の、質の低いローン、FICOスコアの低いローンで、パフォーマンス低下の兆しを見せていますね。低FICOスコアの融資の大部分は、昨年末に始まったものです。このことは、2022年以降に融資されるはずだったポートフォリオ全体のパフォーマンスにとって、どのような意味を持つのでしょうか?あるいは2021年第4四半期以降に組成されるローンはどうなるのでしょうか?低品質のローンに偏っているため、あなたがおっしゃるよりもかなり悪くなるのでしょうか?

Dave Girouard — 最高経営責任者(CEO

Nat、あなたの発言はまったく正確なので、いくつか明確にしておきたいことがあります。まず第一に、景気刺激策による減少のほとんどは、あらゆる種類のローンに及んでいます。つまり、高リスクのローンと低リスクのローンの間にわずかな差があったということです。しかし、概して、この効果は普遍的なものでした。

これは、マクロ的な効果であることを明確に示しています。これが1つの重要なポイントです。もう一つ重要なことは、実はFICOやその他とは全く関係がない、ということです。私たちは自分のリスクグレードによって、これらのことを見ているのです。

FICOは……これは、投資家向け資料に掲載した情報の一部で実際に確認できます。当社のリスク分離はFICOよりも劇的に多かったのです。ですから、FICOのスコアとはまったく関係がないのです。でも、これでいいと思います。

つまり、私たちはこのモデルがどのように機能しているかに非常に満足しているのです。Sanjayが言ったように、この60日間、安定しています。要するに、1年の大半を政府がみんなの給料を払っていたのに、突然それをやめてしまった場合、正確に調整するのはかなり難しいということです。ですから、私たちが正確に正しいとは思っていません。

しかし、私たちのリスクランキングは例外的なものでした。現在、製品は安定しています。また、銀行や信用組合のパートナーには、業績不振に陥ったところはありません。ですから、全体として、私たちは非常に良い感触を得ています。

Nat Schindler — バンクオブアメリカ・メリルリンチ — アナリスト

このような場合のリスクは?すみません。

Sanjay Datta — 最高財務責任者

今まさに、もう一度説明しようと思っていたのですが、私はあなたが…あなたが向かっている方向性のようなものを知っているのです。しかし、その効果は広範囲に及びました。Daveが言ったように、低リスクのローンよりも高リスクのローンに若干の効果があったようです。しかし、コーホートのパフォーマンスと本当に関係があるのは、タイミングです。

つまり、過去数年の間に、投資家が喜んで購入したり、銀行が喜んで組成したりした場合、おそらく12四半期にわたってオーバーパフォーマンスを示しているはずです。19年後半から2021年初頭にかけて、景気刺激策が実施されるタイミングにあったものは、劇的にオーバーパフォーマンスします。おそらく目標リターンの2倍くらいになるでしょう。そして、私たちが損失傾向の反転と呼んでいる時期にあった2、3のヴィンテージは、投資家向けの資料でご覧いただけますが、2021年の第2四半期と第3四半期に、わずかながらアンダーパフォームとなり、20%程度となります。

このアンダーパフォームは、昨年来のミックスの変化と関連付けたくなりますが、実際には、ミックスの変化が原因です。しかし実際には、政府の景気刺激策の導入とその効果が薄れていることと、ほぼ一致しているのです。Daveが言ったように、低リスクと高リスクの間にはわずかな違いがあります。しかし、これは副次的な話だと思います。

しかし、それは副次的な話であり、ここでの主な原動力ではありません。

Nat Schindler — Bank of America Merrill Lynch — アナリスト

学生ローンの返済猶予が予想通り終了した場合、複合的な効果があると考えるのが妥当でしょうか。刺激とは逆の効果があるのでしょうか?

Sanjay Datta — 最高財務責任者

学生ローンの返済を要求し始めたり、学生ローンを免除したりした場合ですか?

Nat Schindler — バンクオブアメリカ・メリルリンチ — アナリスト

そうですね、予想通り、返済の要求が始まったらです。つまり、彼らが何をするかはまだ不明ですが、延期され続けているのです。では。

Sanjay Datta — 最高財務責任者

そうですね、これも刺激策の逆転の例でしょうか。彼らは長い間、我慢を許してきたのです。つまり、私が言っているようなトレンドが続いているのだと思います。経済における過剰なバランスシートの大部分は巻き戻されたと思います。個人の貯蓄率は、2020年から2021年の初めにかけて、いくつかの異なるケースで上昇しました。

そして、その貯蓄率は以前の水準まで下がっています。ですから、景気刺激策がすべて出尽くしたわけではありません。しかし、その大部分とまではいかなくても、多くの刺激策が経済から消えてしまったと私たちは考えています。ですから、まだ少し残っているかもしれません。

しかし、先ほど申し上げたように、ここ数カ月は安定したトレンドが見られます。

Nat Schindler — Bank of America Merrill Lynch — アナリスト

なるほど。学生ローンを抱えているような若い人たちをターゲットにしているのでしょうか?それとも、もっと幅広い層ですか?それとももっと広い範囲を対象としていますか?それが借り手に与える影響はどの程度あるのでしょうか?

Sanjay Datta — 最高財務責任者

以前は、創業当時と同じように、主に引張性のある借り手を対象としていましたが、今はそうではありません。現在では、リスクグレードや人口構成にかかわらず、かなり広範なポートフォリオを有していると思います。だから、どうでしょう。この分野の最大のプラットフォームは、おそらく — トレンドは、現時点での一般的な人口にほぼ比例すると想像できると思います。

Nat Schindler — Bank of America Merrill Lynch — アナリスト

なるほど、納得です。

オペレーター

ありがとうございました。現在、ご質問はないようです。それでは、Dave Girouardから追加または終了のご挨拶をさせていただきたいと思います。

デイブ・ジロアード — 最高経営責任者

皆さん、ありがとうございます。私たちはこの結果に非常に満足していますし、満足しています。2022年は経済的に複雑な年であり、多くの未解決の問題があることは間違いありませんが、私たちはビジネスの強さに格別の自信を持っており、これまで同様、私たちの将来について楽観視しています。本日はお集まりいただきありがとうございます。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>