セルシウス・ホールディングス(CELH)2022年第2四半期決算説明会の日本語訳です。

売り上げの伸びが素晴らしく良い決算でしたね、利益率の低下が気になりますがインフレの影響もあるので良い決算と思います。

PepsiCoとの業務提携もあるので今後は成長がさらに加速することが期待出来ますね。

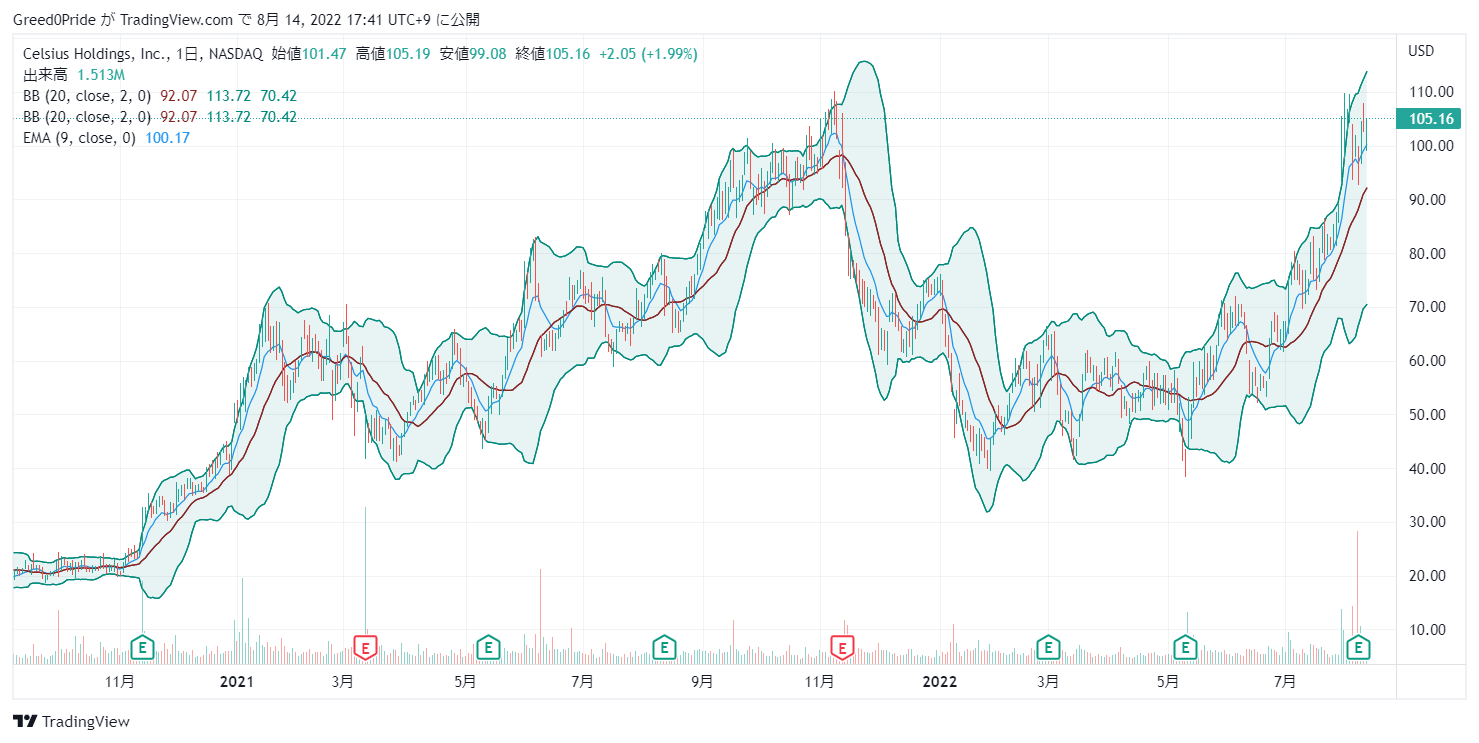

セルシウス・ホールディングス(CELH)株価

2022年8月9日 午後4時30分

Company Participants

Cameron Donahue – IR

John Fieldly – President, CEO & Chairman

Jarrod Langhans – CFO

Conference Call Participants

Peter Grom – UBS

Kaumil Gajrawala – Crédit Suisse

Kevin Grundy – Jefferies

Jeffrey Cohen – Ladenburg Thalmann & Co.

Jeff Van Sinderen – B. Riley Securities

Mark Astrachan – Stifel, Nicolaus & Company

Sean McGowan – ROTH Capital Partners

Anthony Vendetti – Maxim Group

オペレーター

皆様、こんにちは!セルシウスの2022年第2四半期決算説明会にようこそお越し下さいました。[オペレーターの指示】です。]

それでは、司会のインベスターリレーションズ、キャメロン・ドナヒューに進行をお任せします。それでは、フロアーをお借りして、ご説明いたします。

キャメロン・ドナヒュー

ありがとうございます。皆さん、こんにちは。本日は、セルシウス・ホールディングスの2022年第2四半期決算説明会にご参加いただき、ありがとうございます。本日の電話会議には、社長兼最高経営責任者のジョン・フィードリー、最高財務責任者のジャロッド・ラングハンスが参加しています。準備した発言に続き、通話を開始してご質問を受け付けますので、その際に指示をお願いします。

また、すべての資料は当社ウェブサイト(celsiusholdingsinc.com)の「Investor Relations」セクションでご覧いただくことができます。なお、この電話会議をジョンに引き継ぐ前にお知らせしておきますが、音声による再生は本日中に行う予定です。

また、この電話会議には、2022年8月9日時点で経営陣が入手可能な予測、予想およびその他の情報に基づく、将来見通しに関する記述が含まれている可能性があることをご承知おきください。これらの記述には、当社の管理能力を超えた多くのリスクや不確実性が含まれています。法律で義務付けられている範囲を除き、セルシウス・ホールディングスはこれらの将来予想に関する記述を更新する義務を負わず、またその義務を免除されます。追加情報については、本日のプレスリリースに含まれる当社のセーフハーバー声明およびSECへの四半期報告書の全文を確認されることをお勧めします。

それでは、社長兼最高経営責任者のジョン・フィードリーからご挨拶を申し上げます。ジョン?

ジョン・フィールディ

キャメロン、ありがとうございます。本日はありがとうございます。第2四半期は、16四半期連続で前年同期を上回り、2022年第1四半期比では18%増となり、過去最高を記録しました。2022年7月10日時点の12週後IRI MULOデータによると、セルシウスは引き続きエネルギーカテゴリーの成長の34%を占め、カテゴリー成長を牽引するNo.1ブランドに相当しています。また、先週金曜日には、S&PがセルシウスをS&Pミッドキャップ400インデックスに加え、本日8月9日の取引終了後にS&Pスモールキャップ600インデックスから卒業すると発表したこともお知らせしました。

クラブ・チャネルの売上は2021年以降、約2490万ドル増加し、第2四半期にはBJホールセールの175店舗で追加展開が行われ、追跡されていないチャネルも含め、すべてのチャネルで成長を続けています。自動販売機およびフードサービスチャネルは引き続き急速に拡大しており、第2四半期の売上高は第1四半期から50%以上増加し、約440万ドルとなりました。

第2四半期の小売業のその他のハイライトとしては、2022年第1四半期の決算説明会でお話したウォルマートの拡張による効果が挙げられます。2022年6月12日時点のSPINS12週データによると、売上高は前年同期比で700%以上増加しました。そして、コンビニエンスチャネルでは、2021年第2四半期と比較して、全体で227%の売上増となりました。そして、セルシウスは2022年6月12日時点のSPINSエネルギーによるコンビニエンスチャネルで5位のブランドにランクインしています。

セルシウスの直近のハイライトに移ります。8 月 1 日(月)、当社はペプシコとの販売・投資契約を発表しました。この変革のためのパートナーシップにより、今後12ヶ月間の社内でのドア成長予測に加え、40%の販売増が見込まれ、短期的に米国での成長が加速されます。また、ペプシコとの移行を開始しました。

この移行の一環として、ペプシコはセルシウスに5億5,000万ドルの転換優先出資を行い、この出資により両者のインセンティブを一致させました。この出資の原資は、1株あたり75ドルで販売されています。この優先株は約730万株に転換され、転換後のセルシウスの所有率は約8.5%に相当します。

優先株には年5%の配当金が支払われ、四半期ごとに現金または現物でセルシウスの選択により支払われます。1点だけ明確にしておきたいのは、先週の電話会議で、販売網の移行はキャッシュ・ニュートラルであることを通知し、議論しました。これにはペプシコによる5億5,000万ドルの投資は含まれていません。販売網の和解と移行にかかる費用については、販売網移行契約の一環としてペプシコが支援し、セルシウスにとってはキャッシュニュートラルな費用となる予定です。

ペプシコとの戦略的提携と合意の一環として、ジェームス・リーを正式に取締役に迎えたいと思います。ジェームズ・リー — リー氏は現在、ペプシコ最大の事業部門であるペプシコ・ビバレッジズ・ノース・アメリカの上級副社長最高戦略・変革責任者を務めています。PBNAの長期戦略、事業開発、デジタルおよびバリューチェーンの変革、サステナビリティを主導する責任者です。リーは1998年にペプシコに入社し、以来、PBNAのシニアバイスプレジデント、ロシア・CIS地域のシニアバイスプレジデント兼CFO、東南アジア地域のバイスプレジデント兼CFO、ペプシコ、オーストラリア、ニュージーランドのシニアディレクター兼CFO、中国飲料の戦略・企画部門のシニアディレクターなど、財務面でのリーダーシップやその他の役職を歴任しています。彼の豊富な経験を、国内外でのビジネスチャンスに活かしていきたいと考えています。

今回の合意および移行の主な要因について説明した電話会議に参加できなかった方のために、8月1日(月)に発表したプレスリリースのリンクに含まれるウェブキャストで、スライドプレゼンテーションを含む再放送をご覧になれます。

第2四半期の財務ハイライトをいくつかご紹介します。売上高は1億5,400万ドルとなり、第1四半期から約2,200万ドル増加し、米国における売上高は1億4,540万ドルとなり ました。売上高の増加は、米国での成長の大部分を占める C ストアの新規出店、SKU の拡大、当社ブランド のセルシウスクーラーの追加導入、リテールクーラーの拡大が継続したことによります。

当四半期の海外売上高は総売上高の約 5.6%を占め、前年同期の 1,150 万ドルから約 290 万ドル(25%)減少し、860 万ドルとなりました。北欧が牽引し、売上は前年の1,080万ドルに対し、730万ドルに減少しました。これは、その他の海外市場における売上(総額約 130 万ドル、68 万ドルの増加、および中国からのロイヤルティーを含む)が一部相殺されたことによるものです。

当四半期の売上総利益は、前年同期の2,820万米ドルから約110%増加し、5,930万米ドルとなりました。売上総利益率は、前年同期の 43.4%および 51.8%に対し、約 38.5%、往復便を除くと約 44%でした。これは、第1四半期のマージンから約190%のベーシス・ポイントの減少となり、第1四半期の決算説明会でお話した予想と一致します。第2四半期は予想通りでしたが、この四半期は海外向け缶詰の割合が多かったため、マージンが圧迫されたと考えています。

2022年を通して順次売上総利益率が改善し、第4四半期の売上総利益率は40%台半ばになると予想しています。国際缶のコスト増を除き、その他の原価増の大半は、原材料、生産、トラック輸送、ケース走行距離の削減、昨年秋に発表した6軌道倉庫の拡張の最適化などの規模の効率化によって相殺されています。

製品チャネルミックスも、クラブ・チャネルの収益に影響を与えています。クラブ・チャネルは、二次的な再梱包設備が必要なため、従来から利益率が低くなっていました。第2四半期の売上は約3,090万ドルで、このチャネルの急成長にともない、全体的なマージン圧力が高まっています。私たちはこのチャネルのマージンを改善するために、生産面での取り組みを続けています。例えば、共同包装業者と協力して、基本的に手詰めではなくインラインでマルチパッキングを行う機能を開発中です。これは将来的にマージンを改善するもので、2023年の第4四半期か第1四半期に実施される予定です。

全体として、第3四半期には残りの国際的な缶の大半を循環させることができると考えています。値上げの実施に伴い、第4四半期にはクラブビジネスの構成比が高まったとしても、マージンは40%台半ばに戻ると予想しています。さらに、かなりの数の独立系代理店からペプシコ社の販売網に移行しています。この移行により、営業、マーケティング、流通の一体化が可能となり、それに伴うコスト効果が期待されま すが、移行が完了すれば、その効果が認識され活用されるでしょう。移行が完了した時点で、マージン、オペレーショナル・レバレッジ、および目標値をさらに明確にする予定ですが、これら2つの指標についてさらなる効果を見込んでいます。

当四半期のハイライトをいくつかお知らせします。DSDネットワークによる売上は、前年同期に比べ約6190万ドル増加し、当四半期には約4180万ドルの増収となり ました。フィットネス・ビタミン専門店チャネルでは、「サイクルバー」との共同ブランドディスプレイを開始し、 「ライフタイムフィットネス」にも参入しました。フィットネス分野では、現在、SKUブランドとしてNo.1の売上を誇り、6月には過去最高の売上高を記録しました。

マスクラブ・チャネルでは、さらに加速しています。第2四半期に拡大したBJの店舗数は約175店舗で、現在、合計1,337店舗となっています。コンビニエンスストアでは、店舗数が引き続き増加しており、今年第2四半期末の店舗数は97%、4万店舗以上増加し、8万2,000店舗となりました。これに対し、前年同期末は4万2,000店でした。IRI SPINSによると、第2四半期のコンビニエンスストア・チャネルの売上高は約8700万ドルで、第2四半期および2021年のコアIRI SPINSと比較して227%増となりました。

業界に裏付けされた第三者機関のデータは、加速度的な成長指標を示し続けています。私たちは、チャネル全体でACVを増加させ、ペプシコとの新しい販売契約を通じて全国で追加発売し、独立系チェーンを拡大してきたため、セルシウスが今後もさらに売上を牽引していくことを確信しています。

ドルベースのセルシウスに対する消費者の需要は、2022年第2四半期から7月にかけて加速し、記録的なレベルに達しています。2022年7月16日時点で報告された最新のニールセン・スキャンデータによると、セルシウスの売上は4週間で前年比143%、12週間で194%、第2四半期で185%増となりました。これは、同時期のエネルギーカテゴリー全体の成長率(4週で8%、12週で8%、第2四半期で約8%)と比較しての数字です。

アマゾンでは、セルシウスはエナジードリンク部門で約22.6%のシェアを獲得し、レッドブルの約10.6%、モンスターの約24.7%に次ぐ第2位の座を維持しています。そして、これは2022年7月30日までの最新4週間時点のスタックライン・エネルギーカテゴリーのデータ合計で、アマゾンのエネルギーカテゴリーが79%増であるのに対し、セルシウスの前年比売上は185%増となっているそうです。セルシウスは、プラットフォームのカテゴリー成長率を前年比で約2.5%上回っており、2022年7月30日終了の4週間、Stacklineのエネルギー合計のU.S.である。

2022年第2四半期に800台、今年に入ってからは2,700台以上のクーラーを追加で設置した。同社は、2022 年を通してクーラーの配置を引き続き加速させると予想しています。2021年第2四半期末に報告された109,000のドアや店舗から59,000以上、54%成長し、米国内の総店舗数は現在約196,000に達しています。

コ・パッカーの面では、コ・パッカー・パートナーの拡大と既存拠点での規模拡大を継続し、ラインの優先時間を改善しました。米国のコ・パッカーは合計13社になり、将来の在庫切れを防ぎ、当社の大きな成長を支えています。これは主に、為替レート、受注のタイミング、最終消費者向け製品の発売タイミング、サプライ チェーンの遅延によるものです。その他の市場からの売上は、合計で約 130 万ドルとなりました。これは、中国からの収入を含む68万ドルから957%増加したものです。

過去数回の電話会議において公 表したとおり、当社は引き続き大規模な国際的流通パートナーとの協議を進め、世界的な事業拡大を図っ ています。今、そのパートナーが見つかったと言えることを嬉しく思います。ペプシコとの販売契約の一環として、セルシウスは現在、飲料販売で世界第2位の地位を占めるペプシコの優先的なグローバル・エネルギー・パートナーとなっています。ペプシコ社との販売提携は始まったばかりで、当初は米国内の販売網への移行に焦点を当てますが、私たちは、より体に良いものを求める消費者の好みの変化を反映して、世界規模での資本提携に大きな機会を見出し、今後は販売提携も含めて、国際展開の目標達成に努めてまいります。

ジャロッドに電話を回す前に、私たちのチーム全体とパートナーの皆さんが素晴らしい仕事をしてくれたこと、そして、2022年上半期にセルシウスがエネルギーカテゴリーのブランド成長を牽引する存在となり、新しいパートナーのペプシコとともに今後さらなる成長の機会があることを認識して、準備した発言を終えたいと思います。

それでは、最高財務責任者のジャロッド・ラングハンスからご挨拶をいただきたいと思います。ジャロッド?

ジャロッド・ラングハンス

ジョン、ありがとうございます。決算発表の前に、簡単なご報告をさせていただきます。以前開示したSECからの問い合わせに対するアップデートとして、当社はすべてのフォローアップ質問に完全に回答しましたが、このプロセスについては、前回のコメントを再確認する以外には、特に重要なアップデートはありません。

次に、第2四半期の業績についてご説明します。2022年6月30日に終了した3ヵ月間の第2四半期の収益は約1億5,400万ドルで、2021年6月30日に終了した3ヵ月間の6510万ドルから889万ドル(137%)の増加となりました。この増加分の約103%は北米での増収によるもので、2022年第2四半期の売上は1億4540万ドルで、2021年第2四半期から9180万ドル(171%)の増加となりました。2022 年度の収益の残りは、主に欧州の収益 730 万ドルで、主に為替レート及び時期の影響により前年同期より減少しました。

中国のライセンシーからのロイヤルティ収入を含むアジアの売上は、ライセンス契約に基づき支払うべきロイヤルティの増加を含み、前年同期の約60万ドルから43%増の約90万ドルを追加寄与させました。その他の海外市場の売上は、前年同期比約40万ドル(634%)増加し、当四半期は約40万ドルとなりました。総収入の増加は、製品価格の上昇とは対照的に、販売数量の増加が主な要因です。

北米における販売数量の増加の主な要因は、従来の流通チャネルにおいて3桁の成長を継続したことに加え、世界一流の小売業者における当社製品のプレゼンスの最適化、すなわちSKUの追加に関連するものです。また、DSD(Direct Store Delivery)ネットワークの継続的な拡大により、代理店からの収入は前年同期 比で 200%超の大幅な伸びとなりました。

売上総利益 2022 年6月 30 日に終了した3ヵ月間において、売上総利益は 2021 年6月 30 日に終了した3ヵ月間の 2820 万米ドルから約 3110 万米ドル(110%)増加し、5930 万米ドルになりました。売上総利益率は、2021 年第 1 四半期の 43.4%から、2022 年 6 月 30 日に終了した 3 ヶ月間は 38.5%、往航便を除くと 44%、往航便を除くと 51.8%と減少を反映し ました。売上総利益ドルの増加は数量の増加に関連しており、売上総利益率の減少は主にアルミ缶を中心とした原材料費、海上運賃、輸送費及び再梱包費の上昇に関連しています。

なお、2021年度第1四半期から2022年度第1四半期にかけての売上総利益の増加額約3110万ドルには、数量増加に関連する4070万ドルのほか、約750万ドルのコスト面の不利な影響、210万ドルの為替面の不利な影響が含まれていると推定しています。

売上高に対する比率では、加速する成長を活用できたため、2021 年第 2 四半期の 24%に対し、2022 年第 2 四半期は 21%となりました。2022 年 6 月 30 日に終了した 3 ヶ月間の一般管理費は約 1,440 万ドルで、2021 年 6 月 30 日に終了した 3 ヶ月間の 1,230 万ドルから 210 万ドル(17%)増加しました。2022 年6月 30 日に終了した3ヵ月間における従業員数には、現在発生している出張費及び経費に加え、コマーシャル及びオペレーション分野でのより高いビジネスボリュームを適切にサポートするために必要なこの分野への投資による 100 万ドルの増加が反映されています。

管理費は680万ドルとなり、前年同期に比べ410万ドル増加しました。減価償却費は、前年同期に比べ約200,000ドル増加しました。これらの増加は、前年同期に比べ420万ドル減少した株式報酬の300万ドルにより相殺されまし た。

経営陣は、従業員に事業の所有権を与えることにより、従業員の意欲を高めることは、主要な業績特性 にもとづく継続的な事業の成功につながる過剰なパフォーマンスを促進するために非常に重要であると考えてい ます。研究開発費及び品質管理試験費を中心とするその他の管理費は、前年同期に比べ約 20 万ドル減少しました。

最後に、売上高に対する総費用の割合ですが、2022 年 6 月 30 日に終了した 3 ヶ月間では、G&A 費は前年同期の 19%から 9%に減少しています。株式報酬型を除いた場合、G&A コストは、前年同期の 8%に対し、2022 年度第 1 四半期は 7%に減少しました。

2022年6月30日に終了した3カ月間の純利益は、加重平均発行済み株式数75,451,165株に基づく920万ドル、1株当たり0.12ドル、希薄化効果のある株式ベースの報酬2,920,540株を含む完全希薄化の加重平均発行済み株式数78千株–78,371,705株に基づく希薄化後1株当たり利益0.12ドルでした。これに対し、2021年6月30日に終了した3カ月間、加重平均発行済み株式73,158,836株に基づく純利益は約80万ドル、1株当たり0.01ドル、完全希薄化後加重平均発行済み株式77,238,389株に基づく希薄化後1株当たり利益は0.01ドルであった。

流動性と資本準備金に今注目。2022年6月30日及び2021年12月31日現在、現金はそれぞれ約6,000万ドル及び1,630万ドル、運転資金はそれぞれ約1億9,790万ドル及び1億6,920万ドルであり、長期借入はありません。2022 年 6 月 30 日に終了した 6 ヶ月間において、営業活動から得られたキャッシュ・フローは約 4230 万ドルとなり、2021 年 6 月 30 日に終了した 6 ヶ月間では営業活動に使用した純キャッシュは 3030 万ドルでした。現金創出が約7260万ドル増加したのは、純利益の増加と運転資本の改善によるものです。

また、第2四半期における当社の営業実績の見通しを示すと思われる追加的な指標をいくつか取り上げたいと思います。まず、在庫についてです。第2四半期の期末在庫合計は、2021年12月31日時点の191百万ドルから162百万ドルに減少しました。また、原材料在庫は2022年第1四半期の約9,000万ドルから第2四半期には5,700万ドルに減少しましたが、これは主に国際缶のプルスルーと、販売およびオペレーションチームが夏の間に製品を販売するために素晴らしい仕事をしたことに起因しています。

何度も申し上げているように、この減少にもかかわらず、繁忙期を乗り切るために追加在庫を抱え、サプライチェーンの課題も継続していますが、驚異的な充填率に示されるように、サプライチェーン網に大きな混乱は発生していません。ペプシコとの取引で得た資金により、当社は次のステージに進むための十分な資金を確保し、米国内および海外におけるペプシコの販売網に移行しています。

以上、準備書面を終わります。オペレーターの方、質問をお受けします。ありがとうございました。

質疑応答

オペレーター

[オペレーターからの指示]. 最初の質問はUBSのピーター・グロムからです。ピーター・グロム

今回も好調な結果でおめでとうございます。この1週間で、ペプシの販売契約について何か新しい考えをお持ちなのかどうか、見通しをお聞かせいただけますか。長期的な収益機会のようなものについて、また、2023年までのトップライン成長のメリットについて、どのように考えるべきかということについて、考えをまとめ始めていますか?

ジョン・フィールドリー

はい、ありがとうございます、ピーター。チームは素晴らしい結果を出してくれましたので、私たちはそのプロセスに着手しています。私たちの分析によると、この機会に、Bangとの関係から、流通経路とGDPの増加の結果も見ています。私たちは、フードサービスや独立系コンビニエンスストアに関係なく、こうした代替チャネルや未報告のチャネルへの拡大を見込んでおり、このブランドが拡大する大きな機会を見ています。最初の12カ月間でこの関係を強化することで、最終的に流通量は約40%増加すると見込んでいますが、この数字から大きく上振れする可能性もあります。しかし、当初は、過去12ヵ月間に社内で予想した成長率よりも40%増を見込んでいます。

ピーター・グロム

了解です。とても参考になりました。それから、別の話題ですが、売上総利益率の推移についてお聞かせください。しかし、第2四半期と第4四半期では、40%台半ばまで回復したのに対して、依然として大きなギャップがあります。第3四半期と第4四半期の見込みをどのように考えればよいでしょうか?

ジョン・フィールドリー

はい、そうです。ありがとうございます。第4四半期の電話会議で、国際的な缶詰から受ける影響について、パーセンテージでおよそ6%程度という話をしました。ですから、まだ循環しています。第4四半期には40%台半ばに戻ると見込んでいますので、大きく伸びているように見えます。

第3四半期はおそらく同じような水準になると思います。上振れする可能性はあります。シーケンシャルに成長する可能性はあると考えています。現在、バランスシートにある残りの国際缶を整理しているところです。現在、すべての缶は — 大部分は完成品になっています。ですから、第3四半期には国際缶の大半の完成品を循環させることができると考えています。

ですから、それが何パーセントになるかを正確に言うのは難しいのですが、第3四半期には順次伸びていくと考えています。そして、第4四半期末には40%台半ばまで回復させることを目標としています。

ピーター・グロム

改めておめでとうございます。

ジョン・フィールドリー

ありがとうございます。

司会

次の質問はクレディ・スイスのKaumil Gajrawalaからです。

Kaumil Gajrawala

クラブ・チャネルについて少しお話いただけますか?クラブでの成功について、あなたは十分な数字を挙げてくれました。そのうち何パーセントが、初回の補充と継続のどちらなのでしょうか?明らかに、BJ’sは少し新しいようです。また、店舗数がかなり増えているようですが、このチャネルに今後期待すべきことについてお話しいただけますか?

ジョン・フィールドリー

はい。Kaumilさん、いい質問ですね。クラブチャンネルは、私たちにとって本当に驚くべきものでした。クラブ・チャネルの拡大は、私たちが最初に始めたことです。第4四半期にコストコで全国展開を開始したのです。そして、今年の第1四半期にはサムズクラブに進出しました。

そのため、第2四半期は、これらの顧客からの再注文が中心となっています。現在、BJ’sの175店舗が新規出店しています。しかし、一般的には、これらのクラブを経由する再注文が大半を占めると見ています。これらのクラブからの注文量は、チャンスを示すものであり、本当にエキサイティングです。また、他のチャネルからの受注も減速していません。ですから、これは私たちの売上高全体に対する追加的なものです。

Kaumil Gajrawala

そうですか。素晴らしい。それから、もう1週間が経ちました。ペプシシステムへの移行について、おそらく厳しい話もあったことでしょう。できるだけスムーズに移行できるようにするために、どのような工夫をしているか教えてください。

ジョン・フィールドリー

そうですね。私たちはチームと一緒に仕事をしています。今日も多くの時間をチームと過ごし、計画を進めようとしています。チームには、過去にPepsiCoの移行期を経験したメンバーがたくさんいます。このようなメンバーで、混乱をできるだけ少なくすることができると思います。特に、既存の流通業者と新しいパートナーがいつチェーンへのサービスを開始できるのか、そのタイミングについてです。

私たちは多くのディストリビューターと密接に連携しようとしています。私たちは多くのディストリビューターと密接に連携し、移行期間中、市場に与える影響を最小限に抑えるための作業を開始する予定です。それが、現時点で私たちができる最善のことです。私たちには計画があり、ペプシコ社のシステム上でサプライチェーンを埋めるために取り組んでいます。今後数週間のうちに、その作業に取りかかります。まずは同社のミキシングセンターの多くを埋めてから、大規模な流通業者との直接取引に移行し、輸送コストと物流コストを最適化する予定です。

運営担当者

次の質問は、ジェフリーズのケビン・グランディからです。

ケビン・グランディ

国際ビジネスに焦点を当てたいと思います。2つの質問に分かれています。まず1つ目は、短期と後始末についてです。ジャロッド、欧州の業績についてお話があったと思います。これは時期的なものもあります。確かに、ドル高が一因でした。ドル高が進むと予想されますか?もし、それが事業のごく一部であるなら、しかし、この四半期にストリートに対して針を少し動かすには十分なことだと思うのです。短期的なダイナミクスについてコメントをお願いします。それから、ジョンさん、もっと重要なのは、もちろんペプシコとの機会だと思います。ペプシコは国際的な流通に対する第一選択権を持っていると聞いています。この機会にどれだけ迅速に対応できるか、また米国での大きな機会とのバランスについてお聞かせください。

ジャロッド・ラングハンス

ケビン、最初の部分ですが、特にスウェーデンに新しいSKUを投入しようとしていた製品について、必要な供給と製品の入手にいくつか問題がありました。そのため、販売シーズンに間に合わせることができませんでした。そのため、販売シーズンに間に合わせることができませんでした。

7月に関しては、非常に良い結果を得ることができました。チームは商品を棚に並べることに非常に集中して取り組みました。しかし、サプライチェーンの問題が多く発生しました。その多くは、他の手段で利用されていたため、輸送の可用性という点で立地条件に左右されました。しかし、現時点では、準備は整っています。製品は店頭に並んでいます。7月は非常に良い結果でしたし、今年も良い結果を期待しています。

ジョン・フィールドリー

そうですね。ケビン、ご質問の2つ目、国際的な機会についてですが、私たちは大きな機会を捉えています。先ほども申し上げましたが、北米で見られるような健康やウェルネスのトレンドは、世界的なトレンドでもあるのです。フィットネスとウェルネスのトレンドはメガトレンドであり、世界のあらゆる地域に浸透しています。

ですから、タイミングと順序が重要だと思います。私たちは、新しい市場に参入する際には、正しい方法で、非常に計画的に参入し、忠実な消費者を作り、毎日のライフスタイルや日課の一部になるようにしたいと考えています。私たちは、規模を拡大していく中で、そのことを強く意識しています。新しい市場への参入も意識していますが、近い将来の機会として、イギリスとドイツについて話しています。

しかし、今は、会社としてこの移行に本当に集中しています。北米への移行は、できるだけ混乱なく完了させたいと考えています。また、英国でのビジネスチャンスについては、現在も話し合いを続けています。

ケビン・グランディ

現在のトレンドについて、簡単にフォローアップをお願いします。ニールセンのデータを見ると、このカテゴリーは少し減速しています。御社のデータはまだ非常に良好です。流通の利益は…失礼、売上の利益は…前年比の売上の伸びは、ベロシティよりも流通によるところが大きいと思います。最近はそうなってきたと思います。この点について、何かご意見はありますか?また、販売網を拡大するにつれて、ベロシティーの観点からプルスルーに関して何か驚くようなことがありましたか?

ジョン・フィールドリー

はい。特に直近のリセットでは、新しい市場や新しい小売店に参入することで成長を遂げました。ですから、私たちはそれを注視しています。非常に注意深く見ています。既存の市場からは良い成長が見られます。新しい市場に参入する場合、より成熟した市場に参入する場合ほど速度が上がらないこともあります。

ですから、そのことをよく認識し、ターゲットを絞ったマーケティング・プログラムを計画的に実施し、これらの市場でブランド認知度を高めるとともに、次の第3四半期の戦略として、多くの素晴らしいプログラムを実施しています。今年の後半から2023年にかけては、その成果が現れるでしょう。しかし、特にACBゲートの拡張を考えると、ベロシティレベルは本当に強いと思います。

ケビン・グランディ

なるほど。とてもよかったです。そして、この四半期におめでとうございます。

ジョン・フィールドリー

ありがとうございます。

ジャロッド・ラングハンス

ありがとう、ケビン。

オペレーター

次の質問は、StifelのMark Astrachanからです。

マーク・アストラチャン

先ほどの質問の続きです。エナジードリンクのカテゴリーや同業他社に対する御社の浸透度を見ると、売上のおよそ50%がCストアからもたらされていることがわかります。ペプシとの提携によってこの比率を拡大することをお考えでしたら、その速度をどのように考慮されますか?また、単位やスペースあたりの売上を高くするにはどうすればよいのでしょうか。これが最初の質問です。

ジョン・フィールドリー

そうですね。マーク、ありがとうございます。最新のデータでは、エネルギー・カテゴリーの数量の67%がコンビニエンス・チャネルからもたらされているため、コンビニエンス・チャネルでのACVをさらに拡大することができます。このデータを見て、製品がどのように機能しているか、また、サークルK、スピードウェイ、QT、レーストラックなど、より広い範囲の小売業者を見てみると、これらの小売業者では製品が非常によく機能していることがわかります。

新しい市場に参入する際、最初のうちは速度が遅くなりますが、数年前に新しい市場に参入したときよりも速度が速くなっています。しかし、数年前に新しい市場に参入したときと比べると、ベロシティは上がっています。消費者の日常生活に入り込む必要がありますが、それがだんだん大きくなっていくのがわかります。その結果、バランスが取れると考えています。

今後、さらに大規模なコンビニエンスストアチャネルに進出すると、ACVが高くなります。その中には、現在展開している店舗ほど生産性が高くない店舗も出てくるでしょう。そのため、今後参入するティア3やティア4の店舗については、地理的な条件や販売台数を考慮に入れておく必要があります。この点は留意してください。

マーク・アストラチャン

ミキシング・センターに進出することで、ペプシと一緒に、ペプシの製品を使って、単独で進出するのとは対照的に、より小規模なコンビニエンス・センターに進出することができますから、これもメリットになります。ペプシと一緒になって、金属プログラムなどさまざまなことに取り組むことで、同時に速度を上げることができるのです。

このように、私たちは、このプロジェクトが順調に進むよう、いくつか手助けになることがあると考えています。しかし、新しい市場や地域に参入していく中で、私たちが見ているものには満足していますが、物事を動かしていくには少し時間がかかります。Johnが何度も言っているように、私たちはフードサービス事業で何ができるかをとても楽しみにしているのです。

ジョン・フィールディ

そうですね。同様に、どこにチャンスがあるかというと、既存顧客におけるより良い配置、新しい流通拠点におけるより良い配置、クーラーの中のいわゆる正鵠を得た場所への配置、営業チームが取り組んできたストライクゾーンへの配置だと考えています。ペプシコは、特に金属プログラムを通じて、独立性を拡大することで、これを大いに活用することができると考えています。

マーク・アストラチャン

了解しました。それは助かります。続いて、それに関連する質問を2つさせてください。1つは、なぜ銀行の販売網を究極の機会としてとらえるのでしょうか。データを見ると、現在のセルシウスの販売拠点のおよそ2倍のところに支出があるように思います。2つ目の質問は、ミキシングの部分についてです。それについて少し話してください。これは出発点になり得るのでしょうか?ペプシとの共同梱包の観点から、1つの屋根の下ですべてをより共同居住させる可能性について、どのようにお考えでしょうか?

ジョン・フィールドリー

最初のご質問の、流通量の40%増というのは、非常に参考になると思います。これは、私たちが社内で実際に使っているものです。今、Bangの話をしました。そのプロセスを通して、私たちはそれを見ていました。しかし、今後12ヵ月間で40%の販売増を見込んでいるのは、そのとおりです。

ペプシコとの初期展開では、物流とオペレーション面で、ミキシング・センターに入り、最も効率的な方法で流通ネットワークに送り出すために、即座に効率化を図る予定です。さらに、大企業に直接納入して最適化を図っていきます。生産と共同梱包については、将来的には機会があると思いますが、今日はその話はしていません。

ジャロッド・ラングハンス

これは流通の話です。つまり、トップラインではありません。マーク、あなたはそれを理解したと思いますが、通話ではっきりさせるかどうか、突然、トップラインが予想より40%高くなることを期待しています。分配金を40%増やしたいと考えています。

マーク・アストラチャン

はい。いや、それはみなさんよくご存じだと思います。

オペレーター

次の質問は、B. Rileyのジェフ・ヴァン・シンデレンからです。

ジェフ・ヴァン・シンデレン

北欧のビジネスについて補足します。ペプシとの提携によって、北欧でのビジネスや、それに関連するFASTプロテイン・ビジネスの扱い方が変わるのでしょうか?

ジョン・フィールディ

ジェフ、素晴らしい質問ですね。今のところ、私たちはまだそのような機会を探し求めてはいません。しかし、FASTのポートフォリオには大きなチャンスがあると思います。ご存知のように、PepsiCoは大きなスナック事業を持っています。FASTのポートフォリオはフィンランドでトップクラスのプロテイン・スナック・ポートフォリオです。

ですから、そこにチャンスがあるのですが、そこでの議論はもう少し先のフェーズになると思います。しかし、ニューロの機会として、これらの地域全体でさらなる相乗効果とベストプラクティスの活用、販売パートナーの開拓を行う機会があります。

ジェフ・ヴァン・シンデレン

なるほど。それから、クーラーの計画についてお聞きしたいのですが。もちろん、クーラーの購入にもっと多くの資金を投入できることは承知しています。しかし、ペプシのクーラーとの共同設置や、ペプシの冷温管理については、現在どのように進められているのでしょうか。

ジョン・フィールドリー

もう一つの大きなチャンスとして、私たちは時間をかけて話をしました。北米だけで、およそ5万から7万個のエネルギークーラーが市場に出回っていますが、これらのクーラーの中に入れる予定です。これは非常に楽しみです。

さらに、大きな戦略のひとつであるクーラーの設置ですが、今年に入ってから6カ月間で2,700台以上を設置しました。これをさらに増やしていきたいと考えています。すでに大型のクーラーを発注しており、こちらにも多くの関心が集まっています。チェックアウトの際に固定料金を取るというのは理想的です。それが私たちの望むところです。私たちは、素晴らしいローテーションとチャンスを見出しています。しかし、私たちはレジの前にクーラーを設置することに重点を置いています。

ジェフ・ヴァン・シンデレン

なるほど。それから、もう1つだけ、私が絞り込めるなら。価格について、つまり価格戦略について、何かコメントがあればお願いします。

ジョン・フィールディ

価格戦略は変わっていない。価格戦略については、私たちは価格を設定しました。発表したように、段階的なアプローチでこれを展開していくことになると思います。そして、今後も価格を注意深くモニターしながら進めていきます。このカテゴリーは価格に敏感で、プロモーションにも敏感です。ですから、私たちはプレミアムなポジションを維持しながら、ブランドでさらに価格を下げる機会があると考えています。

オペレーター

次の質問は、ラデンバーグのジェフリー・コーエンからです。

ジェフリー・コーヘン

先週のニュース、そしてS&Pのアップグレード、おめでとうございます。

ジャロッド・ラングハンス

ありがとうございます、ジェフ。

ジョン・フィールドリー

ありがとう、ジェフ。

ジェフリー・コーエン

私たちから2つほど質問をさせてください。On-The-Goスティックの展開について、初期学習に関して何かコメントはありますか?また、On-The-Goスティックはペプシとの契約にも含まれているのでしょうか。

ジョン・フィールディ

ありがとう、ジェフ。粉末製品は、私たちが社内で管理しているものです。これはペプシコとの取り決めには含まれていません。私たちは、粉末製品に大きな関心を寄せています。CMPはWalmartをはじめ、フロリダのPublixなど多くの小売店で販売され、オンラインでも高い評価を得ています。私たちはコア・コンシューマーのためにオン・ザ・ゴーで考えています。しかし、当社の収益に占める割合は小さくなっています。しかし、グロス・マージンには貢献していますし、味も最高です。ですから、ポートフォリオには機会があるのですが、これはペプシコとの取り決めには含まれていません。しかし、今後、国内のより多くの小売店で目にすることができるようになるでしょう。

Jarrod Langhans

そうです。小売市場全体に流通を拡大する機会があると考えています。この製品は軽量なので、簡単に持ち運ぶことができます。ですから、さまざまな小売業者の配送センターにそのまま持ち込むことができます。

ジェフリー・コーエン

なるほど。了解しました。それは助かります。Jarrod、今年の下半期と今後について、セールス&マーケティングとG&Aについて説明とコメントをお願いします。PepsiCoとの提携により、より穏やかな立ち上がりとなることを期待するのは無理なことでしょうか?

ジェフ・ヴァン・シンデレン

そうですね。特に第3四半期は、販売とマーケティングの分野でアクセルを踏み続けることになるでしょう。G&AやS&Mの中でレバレッジが効いているのは人件費で、過去に同じ数の人員を増やさずに事業を拡大することができます。

ですから、マーケティングとセールスの両面から、このような軌道を維持していけると思います。再入荷を行いながら、またペプシ・フットプリントへの参入を本格化させながら、アクセルを踏み続け、この軌道を維持していくつもりです。そして、その速度を維持し、需要を喚起し、ブランドを常に意識させるようにします。

運営者

次の質問は、Maxim GroupのAnthony Vendettiさんからです。

アンソニー・ベンデッティ

2つほど質問をさせてください。まず、販売網の拡大についてです。ペプシの販売契約により、40%以上の拡大が可能になるとおっしゃいました。生産能力の面では、現在の生産能力で対応できるのでしょうか?それとも、さらに共同パッカーとの契約を結ばなければならないのでしょうか。それから、流通業者との契約解除について質問させてください。

ジャロッド・ラングハンス

2023年の40%増の需要に対応し、2024年、2025年も引き続き拡大できるよう、現在の軌道構造の中で、フレキシビリティを高めていくことができます。ですから、今後3年間を見通せば、現在のシステムで十分に需要を満たすことができるのです。

アンソニー・ヴェンデッティ

契約解除についてですが、ペプシも協力してくれるようですね。DSDネットワークとの解約契約について、ペプシはおよそ何パーセントを負担する予定ですか?

Jarrod Langhans

今年中にすべてのDSDネットワークを導入することはできません。今年中にほとんどを導入できると考えています。私たちのやり方は、ペプシがロックスターやバングを流通で成長させてきたやり方と同じだと考えています。私たちが維持するディストリビューターもあれば、今後1年、2年、あるいは3年かけて展開するディストリビューターもあるでしょう。ですから、この先、私たちとペプシ社との間で、どこに行きたいのか、さらなる話し合いが行われるでしょう。しかし、現時点では、これらの解約にかかる費用の大部分または大半は、パートナーシップの一環としてペプシが負担することになります。

オペレーター

次の質問はROTHキャピタルのSean McGowanからです。

ショーン・マクガワン

以前にも同じような質問をしましたが、その続きです。しかし、移行による恩恵を完全に受ける前に、売上や粗利益率が実際に落ち込むようなシナリオは考えられますか?実際に売上が減速し、粗利益率が低下するような破壊的なシナリオがあるのでしょうか?それとも、最初から右肩上がりの順調な推移を期待すべきでしょうか?

ジョン・フィールドリー

第3四半期は、PepsiCoのシステムに対するパイプライン・オーダーとフィル・オーダーがあり、さらに在庫の積み増しによる返品が発生します。ですから、第3四半期の損益計算書では、パイプライン・オーダーによる売上と、万が一製品を引き取ることになった場合の返品(おそらく販売代理店から製品を引き取ることになるでしょう)に関して、多くのことが発生することになります。このため、マージンはこの時点からいくらか増加すると考えていますが、それについてはソフトガイダンスになると思います。ジャロッドから何か補足があればお願いします。

ジェフ・ヴァン・シンデレン

そうですね、充填率を確保するのは、本当に彼ら次第です。そのため、オペレーションチームやセールス・マーケティングチームとともに、製品を確実に棚に並べられるように計画を立ててきました。製品が棚に並んでいる限り、消費者はその違いに気づくことはないでしょう。あるグループのディストリビューターから他のグループに移る際、多少のセルインが発生する可能性はあります。そのため、裏側で多少のノイズが発生する可能性はあります。しかし、私たちは、製品を確実に棚に並べるという点で、物事にしっかりとした蓋をすることができると信じています。

ショーン・マクガワン

そうですか。先週の電話会議では、販売手数料の計上方法について、あなたが参考になりそうなことを話していましたね。1四半期ですべて計上されるとは思えません。数四半期に分散して発生する可能性もあると思うのですが、それは妥当な想定でしょうか?また、その会計処理はどうなるのでしょうか?また、損益計算書上、支援はどのように処理されるのでしょうか? また、ペプシへの投資は現在、優先株5億5,000万ドルとしてバランスシートに計上されているのでしょうか?

ジャロッド・ラングハンス

和解金と契約解除費用ですが、基本的に契約解除書を送付したディストリビューターについては、未払金として計上する必要があります。そのため、契約解除費用の大半は第3四半期に計上される予定です。ただし、まだ手紙を出していない代理店もあります。また、60日、90日、120日という期間でないものもあります。1年のものもあるかもしれません。だからまだ送っていないんです。

ということは、ほとんどの場合、帳簿に載っていることになります。まだ残っていますが、大半は第3四半期に計上されます。これは費用としてOpExに計上されます。ですから、これは非常に大きなものです。ちなみに、Monsterの時は1億1,200万ドルくらいのインパクトがあったと思います。ですから、私たちの損益計算書には大きな影響を与えるでしょう。Monsterが手数料を支払ったのはかなり前のことなので、インフレの影響でそれ以上になる可能性があります。

とはいえ、私たちが得られる支援は貸借対照表に計上され、ペプシとの契約期間にわたって償却される予定です。というのも、契約にはさまざまな条項があり、GAAPに合致しているかどうか、またその展開の寿命について正しい判断がなされているかどうかを確認する必要があるためです。そのため、多かれ少なかれ、この費用は損益計算書に反映されることになります。ペプシからの援助の影響は、何年にもわたって発生することになります。

優先株については、調査の結果、メザニン・エクイティになる予定です。今後数週間のうちに最終決定する予定ですが、この点についてはどのように考えているかということです。

ショーン・マクガワン

そうですか。仮に1億5,000万ドルという数字が出たとすると、第3四半期に現金をすべて支払ったとしても、その1億5,000万ドルは第3四半期に費用として計上されますね。つまり、相殺の一部はペプシからの援助で、残りは単にまだ現金で支払っていないだけということになりますね?単なる前払い資産とか、そういうことですよね?

Jarrod Langhans

そうです。ですから、現金への影響はわずかなはずですが、この費用はタイミングによるものです。ですから、キャッシュフロー計算書上では名目的なものになります。タイミングが少しずれるかもしれませんが、おそらくそれほどでもないでしょう。しかし損益計算書上では、そうですね、実際には繰延収益として計上されるでしょう。

オペレーター

次の質問は、Maxim GroupのAnthony Vendettiからです。

アンソニー・ベンデッティ

国際的な収益について少しお聞きしたいのですが。電話会議で、JohnかJarrodかわかりませんが、出荷のタイミングやサプライチェーンの問題についてお話があったと思います。北米は非常に好調で、ここ数四半期は100%を超える成長を遂げていますが、これは流通の問題なのでしょうか。これは流通の問題なのでしょうか?それとも、流通とサプライチェーンの複合的な問題なのでしょうか?今すぐにフォーカスすることではないと思いますが、ペプシの販売代理店契約はその解決に役立つとお考えですか?

Jarrod Langhans

北欧では、製品を製造するための原材料を共同パックメーカーに供給することが、より重要な課題でした。また、北欧で起きている活動のために、流通–あるいは流通ではなく、サプライチェーンのチャネルが混乱したこともありましたし、現在も続いています。発売する新製品や新SKUに適した原材料を入手できなかったため、夏の販売シーズンに間に合わせることができなかったのです。これがスウェーデンの最大の要因で、為替による影響もありました。

フィンランドでも、原材料の観点から同じようなことが少し起こりました。これらのサプライヤーは再び軌道に乗りました。製品も手に入りました。アメリカのPaulと協力して、ドイツの共同パッカーに十分な在庫を確保し、以前のような在庫切れの心配がないようにしています。

アンソニー・ヴェンデッティ

それは今期中に解決できることなのでしょうか?それとも、もう2、3四半期かかるのでしょうか?

ジャロッド・ラングハンス

いいえ、解決済みです。

ジョン・フィールドリー

第2四半期も物流面で多くの課題がありましたね、アンソニー。Jarrodが言ったように、ヨーロッパのパートナーに対するサプライチェーンに大きな混乱がありました。

ジャロッド・ラングハンス

ペプシに関するご質問の後半部分ですが、ペプシの組織と規模、そして調達の観点からの能力は、サプライチェーンの観点と欧州での購買の観点から、間違いなく私たちに利益をもたらすでしょう。しかし、おっしゃるとおり、ヨーロッパではすでにサプライチェーンや流通が確立されているので、大きなチャンスとなるでしょう。ヨーロッパにはすでに製造している製品があります。だから、私たちはヨーロッパにいるのです。ですから、ヨーロッパで製品を発売することは、ヨーロッパに何もない場合と比べて、それほど複雑ではありません。アジアにも共同パッカーがいるので、アジアでの展開もうまくいくでしょう。

オペレーター

では、最後に経営陣からご挨拶をお願いします。

ジョン・フィールドリー

ありがとうございます。当社を代表して、皆さまの変わらぬご支援とご関心に感謝申し上げます。当社の業績は、当社の製品が大きな勢いを得ていることを証明しています。私たちは、今日の世界的な健康とウェルネスのトレンドに資本投下しており、その変革はエネルギーカテゴリーで起こっています。アクティブ・ライフスタイルという当社のポジションは、大衆にアピールするグローバルなポジションです。私たちは、自社の中核を築き、チャンスを生かし、ベストプラクティスを展開しています。私たちは、消費者が求める大規模で急成長する市場において、勝てるポートフォリオ、戦略、チームを持っています。

さらに、私たちのチームに対する投資家の皆さまの変わらぬご支援とご信頼に感謝いたします。そして、セルシウスに関心を寄せてくださった皆さまに感謝します。健康で、元気でいてください。

運営担当者

ありがとうございました。以上で本日のカンファレンスコールを終了いたします。ご参加ありがとうございました。本日はありがとうございました。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>