アムジェン(AMGN)2021年第3四半期決算説明会の日本語訳です。

好決算の割には割安なので気になりますね。不況にも強いヘルスケアセクターでありガイダンスも良いので今後にも期待ができます。

持ってはいないですが購入は検討したいですね。

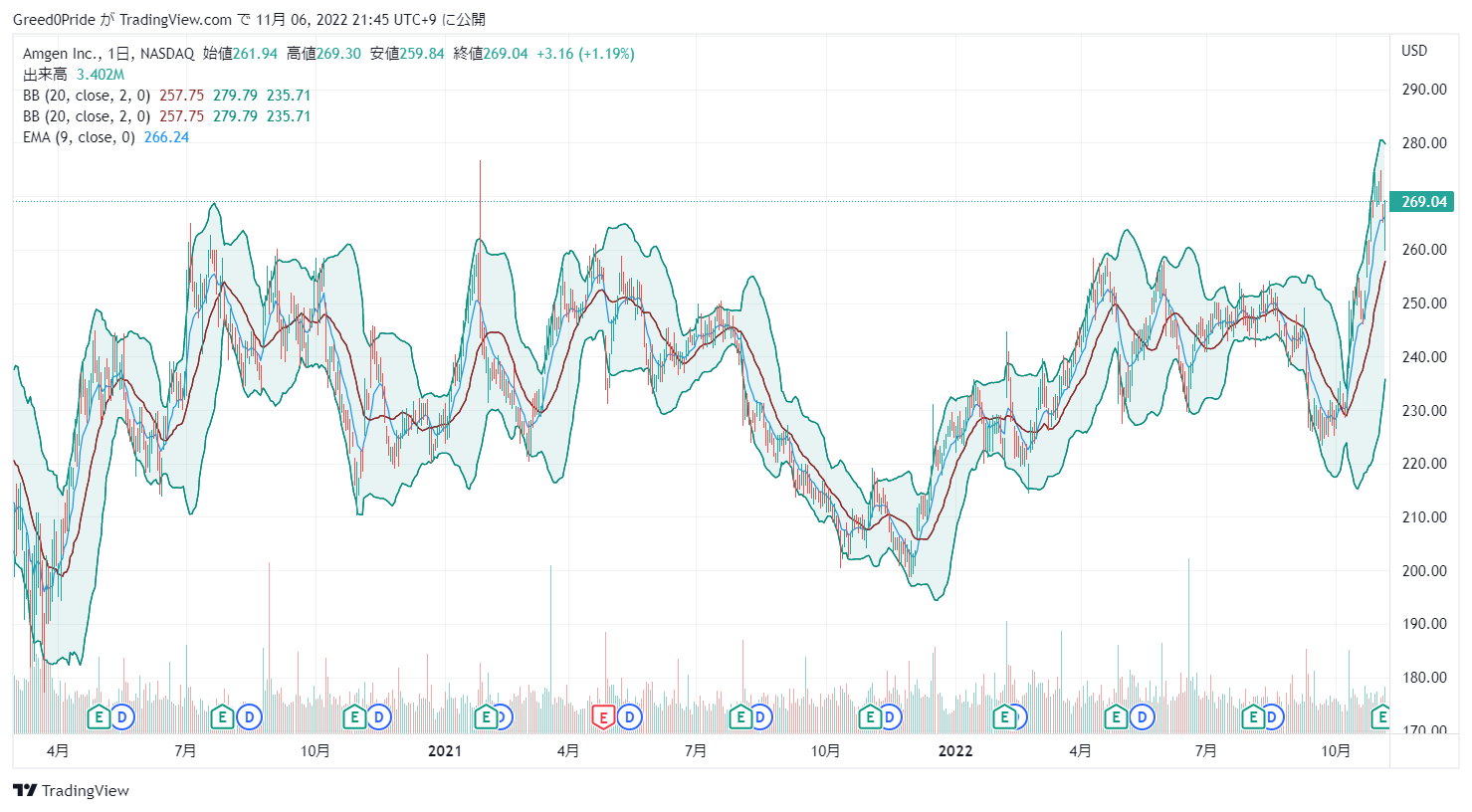

株価は中々伸びないですが高値をブレイクアウトしそうなのでそろそろ株価も上がっていきそうですね。

アムジェン(AMGN)株価

アムジェン(AMGN)2021年第3四半期決算説明会

Call participants:

Arvind Sood — VP of Internal Relations

Robert A. Bradway — Chairman, Chief Executive Officer & President

David M. Reese — Executive Vice President of Research & Development

Murdo Gordon — Executive Vice President of Global Commercial Operations

Peter H. Griffith — Executive Vice President & Chief Financial Officer

Michael Jonathan Yee — Jefferies LLC

Aspen Mori

Christopher Joseph Raymond — Piper Sandler & Co.

Umer Raffat — Evercore ISI Institutional Equities

Gabriel Scott Schneider — Cowen and Company

Geoffrey Craig Porges — SVB Leerink LLC

Matthew Kelsey Harrison — Morgan Stanley

Alethia Rene Young — Cantor Fitzgerald & Co

Jay Olson — Oppenheimer & Co. Inc.

Aaron Gal — Sanford C. Bernstein & Co.

Sudan Loganathan

Robyn Kay Shelton Karnauskas — Truist Securities, Inc.

Gavin Scott — JPMorgan Chase & Co

Carter Lewis Gould — Barclays Bank PLC

Kelsey Beatrice Goodwin — Guggenheim Securities

More AMGN analysis

2021年11月2日 17時00分

司会進行役

エリカと申します。本日、アムジェンの 2021 年第 3 四半期決算カンファレンス・コールの会議進行役を務めさせていただきます。[オペレーターの指示】それでは、インベスターリレーションズ担当副社長のアルヴィン・スードさんをご紹介します。スードさん、始めてください。

Arvind Sood — 内部広報担当副社長

エリカ、ありがとうございます。皆さん、こんにちは。第3四半期の電話会議にようこそ。今期の重要なテーマは、継続的な実行、パイプラインの進展、重要な新製品を発売する準備の3つだと考えています。それでは、はじめましょう。スライドは掲載済みです。このプレゼンテーションでは、非GAAPベースの財務指標を使用し、一部の記述については将来予測に関する記述となることにご留意ください。当社のSEC提出書類には、実際の業績と大きく異なる結果をもたらす可能性のある要因が記載されています。それでは、会長兼CEOのボブ・ブラッドウェイに電話をお繋ぎします。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

皆さん、こんにちは。これは、レパサやプロリアといった当社の革新的な医薬品や高品質のバイオシミラーに対する世界的な需要の高さを反映したものです。1株当たり利益は、営業費用の統制された管理により、11%増加しました。未来へのシフト COVID-19の先を見据えたとき、当社は長期にわたって魅力的な成長を実現するための体制を整えたと思います。その一例として、免疫と癌のポートフォリオにご注目ください。ここでは、社内で創出したイノベーションと戦略的事業開発の組み合わせにより成功実績を積み上げており、当社の長期的成長に貢献するものと期待しています。炎症分野では、来年米国で発売を予定しているファーストインクラスの重症喘息治療薬、tezepelumabに大きな期待を寄せています。既存の喘息治療薬が十分でない患者さんが何百万人もいることを考えると、テゼペルマブは今後何年にもわたって当社の大きな成長の原動力になると信じています。この製品は、最初にエンブレルで、そしてもちろん今はオテズラで、当社の長年にわたる炎症分野での成功の上に築かれたものです。私たちは、オテズラの成長の可能性について楽観的であり続けます。次のステップとして、米国における軽度から中等度の尋常性乾癬の適応拡大を待ち望んでおり、特に、いくつかの潜在的な競合品に対する懸念が浮上している現在、その実現に向けて取り組んでいます。

また、オテズラはグローバルに成長を続けており、買収時の32カ国から40カ国以上で販売されています。さらに将来を見据えると、ヒュミラのバイオシミラーであるAMGEVITAを2023年に米国で発売する予定です。AMGEVITAで得た成功を、世界中の他の多くの市場で再現することを期待しています。また、パートナーである協和キリンと研究しているアトピー性皮膚炎に対するファーストインクラスの治療薬として、フェーズIIIに対応する可能性のあるAMG451や、ループスやセリアック病に対して現在フェーズIIにある多くのアムジェンが発見した治療薬に熱中しています。がん領域では、非小細胞肺がんを治療するファーストインクラスのKRAS G12C阻害剤であるLUMAKRASが最近米国で発売されたことに満足しており、今後、世界の主要市場でさらなる承認と発売が行われることを期待しています。LUMAKRASは、すでに年間約100億ドルの売上を達成している医薬品のポートフォリオに加わります。キプロリス、BLINCYTO、MVASIなど、これらの医薬品のいくつかは第3四半期に2桁の売上成長を達成しました。今後については、当社のパイプラインにある他のいくつかの癌治療薬の成長の可能性に期待しています。胃がんおよび胃食道接合部がんを治療するファースト・イン・クラスの分子となりうるベマリツズマブの最初の第III相試験をすでに開始しました。

また、前立腺がんや小細胞肺がんなど、社内で創製した固形BiTE(固形腫瘍BiTE)分子についても、順調に進展しているところです。つまり、当社は現在市場に出ている多くの製品に十分な成長の余地があり、今後数年間はパイプラインからさらに多くの製品が生まれ、パイプラインを継続的に補充するための魅力的な探索研究エンジン、魅力的な事業開発の機会があればそれを活用する余力を持っているのです。これらのことが、世界中のより多くの患者さんに貢献し、株主の皆様に力強い業績をもたらすことができる当社の能力に自信を与えてくれています。最後に、患者さんと私たちのビジネスに対するアムジェン社の皆さんの継続的なコミットメントに感謝したいと思います。先週、フォーチュン誌の「世界で最も働きがいのある会社25社」に選ばれたことは、私たちの社員と、彼らが仕事に注ぐ情熱と卓越性の表れであり、大変喜ばしいことです。デイヴ、あなたに話を譲りましょう。

デビッド・M・リース — 研究開発担当上級副社長

ありがとう、ボブ。そして皆さん、こんにちは。まず、テネオビオ社の新しい仲間を歓迎したいと思います。彼らは、当社のイノベーションを加速するための専門知識と技術をもたらしてくれます。当社の研究および分子工学における中核的な関心領域の1つは、治療不可能な標的を治療可能にするマルチスペシフィック・ドラッグの開発です。Teneobio社の買収は、Nuevolution社とそのDNAコード化ライブラリー技術との組み合わせにより、高分子と低分子の両方のマルチスペシフィック医薬品を開発する能力を提供し、当社が社内外のイノベーションソースを組み合わせて研究開発ポートフォリオを発展させている良い例と言えます。当社の前臨床パイプラインの60%以上がマルチスペシフィックです。これらのプログラムが進展するにつれ、さらに多くのことをお話しできるようになるでしょう。研究開発全体では、会社の長期的な成長を促進するために、特定の疾患領域で補完的な資産のポートフォリオを構築することに重点を置いています。臨床プログラムに目を向けると、当社が大きな進展を遂げ、複数のファースト・イン・クラスの分子を進めているいくつかの領域にスポットを当てます。オンコロジーでは、肺がんが重要な領域の一つです。マードから聞いていると思いますが、ルマクラスの上市は素晴らしいスタートを切っており、臨床プログラムも引き続き順調に進んでいます。STK11変異型および/またはPD-L1陰性腫瘍の患者さんを対象に、非小細胞肺がんファーストラインにおけるLUMAKRAS単剤療法の第II相試験を開始しました。

引き続き、ドセタキセルに対する第III相確認試験のトップライン結果、PD-1併用療法およびSHP併用療法のコホートからのデータが来年上半期に得られると期待しています。小細胞肺がんのDLL3を標的とするtarlatamab(AMG 757 BiTE)プログラムでは、第I相試験で非常に進行した病状の患者さんの一部に1年以上持続する反応が見られ、年末までに開始する予定の登録可能な第II相試験の裏付けとなっています。最後に、扁平上皮型非小細胞肺がんについては、FGFR2bに対するbemarituzumabの第Ib相試験を今後数カ月以内に開始する予定です。消化器癌に目を向けます。ルマクラスのベクティビックスとの併用によるサードライン大腸がんを対象とした第Ⅲ相試験の登録を今後数週間以内に開始する予定です。ファーストラインの胃がんでは、bemarituzumabの複数の第III相試験のうち最初の試験を開始し、今後数カ月以内にさらに試験を開始する予定です。これらの試験では、胃がん治療における地域差を考慮し、ベマリツズマブと基幹化学療法または化学療法+チェックポイント阻害剤の併用療法を検討する予定です。前立腺がんは、がん領域におけるもう一つの注力領域です。Teneobio社の買収により、当社はPSMAを標的とする2つの異なるBiTE特異的T細胞エンゲージャー技術を保有することになりました。

アカパタマブ(AMG160)プログラムでは、来年前半に拡大コホートのデータが得られると見込んでおり、現在、外来患者への投与を検討しているところです。AMG340(旧TNB-585)は用量漸増を続けており、同様に来年半ばまでに有益なデータが得られる見込みで、これらのPSMA分子の一方または両方について最善の道を決定することができます。最後に、前立腺がんのポートフォリオを締めくくるのは、STEAP1を標的とするAMG 509で、こちらも用量漸増が進んでいます。来年には決定データを得られると期待しています。炎症に関しては、数週間前に、革新的分子とバイオシミラー分子の両方のポートフォリオが活発化していること、今後数年のうちにそれぞれ規制当局の承認と上市が予定されていることを詳しくお話しました。Tezepelumabプログラムでは、重症喘息における規制当局の審査が進んでおり、FDAのアクションデートは2022年の第1四半期になります。また、様々な炎症性疾患におけるテゼペルマブの有用性を検討するため、さらに3つの適応症での試験が進行中です。皮膚自己免疫疾患では、軽度から中等度の乾癬に対するオテズラのFDA審査が、12月のPDUFAデートを目指して継続されています。

先日、協和キリンと共同でアトピー性皮膚炎を対象に開発しているファーストインクラス抗OX40抗体AMG451(KHK4083)の第Ⅱ相試験の結果を発表しました。これらのデータは、アトピー性皮膚炎の患者さんに対して差別化された作用機序を持つ革新的な治療法の必要性が明らかであることから、医学界から非常に高い評価を得ました。このプログラムに関して、生産的な規制当局とのやりとりがあり、2022年前半に第III相試験を開始する予定です。最後に、炎症ポートフォリオのSTELARA、EYLEA、SOLIRISに対するバイオシミラー候補品についても、来年、第III相データが得られる見込みです。循環代謝疾患では、動脈硬化症において、心血管リスクが高いが心筋梗塞や脳卒中の既往がない患者さん約12,000人を対象としたVESALIUS試験のレパサ、フェーズIIIアウトカムスタディは、今後数週間で登録が完了する予定です。Lpaを標的とする低分子干渉RNAであるOlpasiranは、当社初のRNAベースの治療薬で、2022年半ばまでにフェーズIIbデータを読み出す予定であり、LDL-コレステロールに起因しない病態を持つ患者を対象に、動脈硬化性心疾患の治療においてRepathaを補完する可能性を提供します。結論として、当社の臨床段階プログラムの約3/4がファースト・イン・クラスの可能性を持つ革新的なポートフォリオと、成長を続けるバイオシミラーのポートフォリオにより、当社は、近い将来および長期にわたり、患者さんに重要な新薬を提供し、株主の皆様に成長をもたらし続けることができる立場にあります」と述べています。マード?

マード・ゴードン — グローバル・コマーシャル・オペレーションズ担当上級副社長

ありがとう、デイブ。第3四半期の製品売上は前年同期比4%増でした。数量は全世界で8%増加し、EVENITY、KYPROLIS、XGEVA、Nplateなどいくつかの主要製品で四半期ベースで記録的な売上高となりました。米国外の事業は19%成長し、数量は前年同期比25%増となりました。当社は引き続き数量主導の成長戦略を実行し、パンデミックの影響から事業が徐々に回復していることを確認しています。第3四半期前半には、COVID-19の急増により患者ケアのダイナミクスに変動が見られました。第3四半期に入ると、患者の受診や診断に改善が見られました。第3四半期の顧客活動総量は改善しました。しかし、対面での顧客とのやり取りは、依然として2019年のレベルを下回っています。それでは、Prolia、EVENITY、Repatha、Aimovigを含む一般薬ポートフォリオから、製品の詳細を確認させていただきます。一般薬ポートフォリオ全体の売上高は前年比22%増、数量は24%増となりました。骨粗鬆症では、Proliaの売上が2桁の数量増に牽引され、前年同期比15%増となりました。第3四半期は、骨粗鬆症の診断率がCOVID導入前の90%以上に達し、新患・リピート患者の需要が引き続き改善しました。骨ポートフォリオにおいてProliaを補完するEVENITYの第3四半期の売上高は、力強い数量の増加に牽引され、1億4,900万ドルとなり、過去最高を記録しました。

閉経後女性の生活における骨折の深刻な影響を考えると、EVENITYはまず骨を作るための優れた治療法を提供します。PCSK9クラスのグローバルリーダーであり続けるレパサに話を移します。レパサの売上は、42%の数量増に牽引され、前年比33%増となりました。米国では、前年比64%の数量増となりました。これは、レパサの投与を受け、ドーナツホールに入ったメディケアパートD患者数の増加に起因する正味販売価格の低下により一部相殺されました。米国外では、数量は前年比24%増となりました。当社は、高リスクの心血管系患者の治療という重大なアンメットメディカルニーズに応えるため、レパサを世界的に成長させることができると引き続き確信しています。炎症治療薬のポートフォリオに目を向けると、Otezlaの売上は前年比13%増、数量は7%増となりました。発売以来、オテズラは全世界で75万人以上の患者さんに使用されています。また、米国では、生物学的未治療の乾癬の患者さんのシェアでトップとなっています。Otezlaは、92%の民間支払機関がカバーしており、乾癬および関節症性乾癬の患者さんにとって、手頃で安全かつ有効な選択肢となっています。現在、第4四半期に予定されている軽度から中等度の乾癬の適応症の米国での承認に向けて準備を進めており、この患者層に対して初めてオテズラの使用を促進する機会を得ます。

エンブレルの売上は、数量が 2%減少したことにより、前年同期比で 3%減少しました。エンブレルの有効性と安全性に関する長年の実績により、2 四半期連続で数量減少が鈍化しています。パートナーのアストラゼネカとともに、当社は、2022年第1四半期初めのPDUFA日を目指して、米国でのテゼペルマブの上市に向けた準備を進めています。当社の営業部隊は十分な人員とトレーニングを受け、疾患状態に関する教育を提供するために配備されています。この画期的な医薬品を患者さんに提供できるよう、支払者に積極的に働きかけています。制御不能な重症喘息患者を抱える世界中の250万人の方々にテゼペルマブをお届けできることを楽しみにしています。血液・がん領域に話を移します。当社の革新的な製品6品目とMVASIおよびKANJINTIバイオシミラーを合わせた当四半期の売上高は18億ドルで、前年同期比12%増となりました。XGEVA、KYPROLIS、Nplate、BLINCYTOなど、いくつかのブランドは当四半期に記録的な売上高を達成しました。Neulasta Onproは当四半期に50%の数量シェアを維持し、引き続き医師と患者から好まれています。米国におけるNeulastaの直近の公表平均販売価格は、前年同期比で38%、前四半期比で10%低下しました。今後、競争の激化により、正味の価格と数量が引き続き下落することが予想されます。

. LUMAKRASの発売は好調なスタートを切っており、第3四半期の売上は3,600万ドル、第3四半期末までの累計売上は4,500万ドルとなっています。LUMAKRASは、大学および地域の500人以上のがん専門医によって処方されています。大多数の臨床検査機関がKRAS G12Cを実用的な変異として反映させるために検査報告書を更新し、非小細胞肺がん患者の約75%が診断時にこの変異の検査を受けています。私はこれまで肺がんの上市にいくつか携わってきましたが、米国におけるルマクラスの上市を大変喜ばしく思っています。米国以外では、カナダでLUMAKRASが、英国でLUMAKRASが承認されました。全体として、私は当四半期の業績、多くの製品で記録的な売上、顧客活動のレベルの上昇に満足しています。それでは、ピーターにお願いします。

ピーター・H・グリフィス — エグゼクティブ・バイスプレジデント兼チーフ・ファイナンシャル・オフィサー

マード ありがとうございます。2021年のガイダンスについてお話しする前に、第3四半期の業績について簡単にご説明します。過去18ヶ月の困難な時期に、我々のチームは実行の質を高め、長期的な成長をもたらす内部および外部のイノベーションに対して、適時に慎重な投資を行うための力を提供し続けています。次に、事業について説明します。第3四半期も堅調な業績で、売上高は前年同期比4%増、非GAAPベースのEPSは11%増となりました。マードが説明したように、Prolia、EVENITY、Repatha、MVASIが牽引し、前年同期比8%増と、力強い数量成長が当四半期でも続きました。また、当四半期には、過去に計上した推定売上控除額の有利な変更1億4700万ドルが含まれています。昨年度第 3 四半期の推定売上控除額は 3600 万ドルであり、当四半期は前年同期比で 111 百万ドルの利益となりました。当社の定評ある製品であるノイラスタ、ノイポージェン、エポージェン、アラネスプ、パーサビブ、センシパーは、数量減と正味販売価格低下により、前年同期比21%減となりました。これらの製品は、今後も当社の広範なポートフォリオに有意義なキャッシュフローをもたらし、イノベーションにも貢献するものと思われます。競争の激化により、これらの定評ある製品にさらなる浸食が起こることを期待しています。

その他の収益は3億8600万ドルで、主にリリー社へのCOVID-19抗体療法の出荷により前年比21%増となりました。2021年通年のその他の売上は15億ドルから17億ドルの範囲になると予想しています。第3四半期の非GAAPベースの営業費用合計は前年同期並みでした。これは、ロデオ、ファイブプライム、テネオビオの買収および協和キリンとの提携に関連して通年で見込まれる約2億ドルの営業費用の第3四半期分など、実行、生産性および効率性に引き続き注力し、長期成長を推進する投資を促進したことによるものです。集中的な費用削減により、これらの買収に関連する約 2 億ドルの費用を含め、通期の営業費用 は絶対ベースで前年度比約 3%から 4%増加すると見込んでいます。当社は、社内外の重要なイノベーションの機会に資本を配分する機会を引き続き実行していきます。非GAAPベースの製品売上高に対する売上原価の比率は、主にリリー社へのCOVID-19抗体の出荷を含むプロダクトミックスにより、前年同期比で1.5ポイント上昇し、15.8%となりました。通期では、製品売上高に対する売上原価の比率は引き続き16%から17%を見込んでいます。当四半期の非GAAPベースの研究開発費は前年同期比で4%減少しました。通期では、肺がんおよび胃がんにおける登録可能な臨床試験の開始など、革新的なパイプライン・プログラムの進展に伴い、非GAAPベースの研究開発費は1桁台半ばの増加になると予想しています。

当四半期の非GAAPベースの販管費は5%減少し、実行効率とデジタル化に引き続き注力するため、通期でも減少するものと見込んでいます。非GAAPベースのその他の収益・費用純額は、持分法適用会社であるベイジーン社の業績の20%分を1四半期分遅れて計上したことによる損失拡大により、前年同期比で増加しました。通期の純費用は13億米ドルから14億米ドルの範囲になると予想しています。当社は、バランスシート上の現金および投資残高129億ドルと堅調なキャッシュフローにより、財務の柔軟性を確保しています。また、第3四半期の配当金は1株当たり1.76ドルで、前年同期比10%の増配となりました。2021年の事業の見通しに目を向けます。当社は、2021年のパイプラインを前進させるため、社内外のイノベーションに投資し、長期的な成長に向け、引き続き良好な体制を整えています。収益に移ります。基礎となる市場力学に基づき、2021年の売上高ガイダンスレンジを258億ドルから262億ドルに更新します。

非 GAAP 型 EPS のガイダンスレンジを 16.50 ドルから 17.10 ドルに拡大します。非GAAPベースの税率は13%から14%に更新しました。資本支出ガイダンスは9億ドルに据え置き、資本支出には引き続き当社の環境活動を支える投資が含まれ、カーボンニュートラル達成へのコミットメントも支援します。2021年の自社株買いは、30億ドルから50億ドルの範囲の上限になると予想しています。第3四半期は効果的に実行され、長期的な成長に向けた体制が整いました。ボブに話を引き継ぐ前に、今期も力強い業績を残した世界中のアムジェン社員24,000人に感謝し、その功績を称えたいと思います。ボブ?

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

そうですか。ありがとう、ピーター。それでは、質問をお受けします。質問者の方には、質問事項を1つに絞るという手順とお願いをお伝えしておきます。ありがとうございます。

質疑応答

オペレーター

[最初の質問は、ジェフリーズのマイケル・イーからです。マイケル・ジョナサン・イー — ジェフリーズLLC

こんにちは。こんにちは。こんばんは。財務について、また今後どのように考えていけばいいのか、ちょっとハイレベルな質問です。しかし、今年の業績について考えるとき、今年のガイダンスの幅を狭めているようですが、通常、この会社は高い方に入るように思われますし、COVIDのパンデミックが進行中であることも知っています。2022年に向けてのプッシュ・アンド・プルのダイナミクスをどのようにお考えですか?2022年のガイダンスがないのは知っています。2022年のガイダンスがないのは承知していますが、パンデミックという状況を踏まえた上で、ハイレベルなコメントをいただければと思います。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

はい、マイケル、おっしゃるとおりです。現時点では、2022年のガイダンスを出すつもりはありません。これは、トップラインで4%、ボトムラインで11%のEPS成長率に反映されていると思いますし、成長を実現できると思われる機会には引き続き投資していきます。私たちは、将来に向けて、株主の皆さまに成長を提供できるようになることを強く期待しています。

マイケル・ジョナサン・イー — ジェフリーズLLC

ありがとうございました。

オペレーター

次の質問はバンク・オブ・アメリカのジェフ・ミーチャムからお願いします。

アスペン・モリ

皆さん、こんにちは。Geoffに代わってAspenがお送りします。質問をありがとうございます。以前、ルマクラスの治療を受けている患者数が3,000人を超えているというお話がありましたが、これには研究中の患者も含まれていますね。そのうちの何パーセントが非有償ボーラスから有償に切り替わったのか、感覚的に理解したいのです。また、残りの患者さんへの移行はどのようなスケジュールで行われるのでしょうか?

マード・ゴードン — グローバル・コマーシャル・オペレーションズ担当上級副社長

マードです。ご質問ありがとうございます。早期アクセスプログラム、つまり臨床試験に登録された患者さんのうち、商業供給に移行するのはおよそ75%です。このような状況が起きている2つの主要市場は、明らかに米国とフランスですが、欧州ではまだ承認されていません。フランスではATUプログラムにアクセスすることができ、早期アクセスプログラムを終了した患者さんはATUプログラムに移行し、そこで実際に収益を計上しています。

アスペン・モリ

ありがとうございます。

オペレーター

次の質問は、パイパー・サンドラーのクリス・レイモンドさんからお願いします。

クリストファー・ジョセフ・レイモンド — Piper Sandler & Co.

ありがとうございます。アイモヴィーグについて、あるいはより戦略的に神経学的なプレゼンスについて質問させてください。薬については、明らかに収益と脚本のトレンドが停滞しており、経口CGRPが市場にインパクトを与えているのは明らかだと思います。マードゥ、準備したコメントの中で、この件に触れていないようですが。このような市場の動きを受けて、神経領域への取り組みについてお聞かせください。このカテゴリーは、製品提供の観点から、より多くの投資を期待すべきなのでしょうか?また、他の計画についてお聞かせください。ありがとうございます。

マード・ゴードン — グローバル・コマーシャル・オペレーションズ担当上級副社長

クリス、ありがとう。最初に申し上げたいのは、Aimovigは片頭痛に苦しむ患者さんを助ける重要な製品であり続け、CGRPカテゴリーの登場によってまだ救われていない片頭痛の患者さんが大勢いると、私たちは引き続き信じているということです。もちろん、皮下投与型CGRP製品のマーケットリーダーとして、経口投与型製品の市場参入に伴い、私たちはシェアを譲りましたが、経口投与型製品は、市場を予防的環境から急性期環境へと拡大させたことも事実です。また、予防の分野でも経口剤が登場したことで市場が拡大しました。ですから、市場にはまだかなりの成長と伸びしろがあると期待しています。処方箋の総数では、引き続きトップシェアを維持できると考えています。安全性と有効性に関するデータは5年以上にわたって蓄積されています。また、ノバルティスがこれまで貢献していたものを統合し、米国におけるエイムビッグの商業的責任を引き続き当社が担っています。

このため、ここ数ヶ月で神経領域での存在感を高めています。その後、一般神経科医や頭痛専門医、さらには慢性片頭痛の患者さんのためにアイモビグを使用している多くのプライマリーケア医に宣伝できるようになります。つまり、少し余裕があるのです。経口剤の進化が成長を鈍化させ、四半期での純価格が成長を鈍化させたというのは、おっしゃるとおりです。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

そして戦略的には、私たちが構築しつつあるフランチャイズにうまく適合する製品があれば、それを探し続けます。

クリストファー・ジョセフ・レイモンド — Piper Sandler & Co.

ありがとうございました。

オペレーター

次の質問は、Evercore ISIのウマー・ラファトからです。

ウマー・ラファト — エバーコアISIインスティテューショナル・エクイティーズ

こんにちは。私の質問を受けてくださってありがとうございます。アムジェンは、臨床開発とルマクラスのプログラムでかなりの評価を得ていた時期があったように思います。そして、多くの競合他社がKRASに関する臨床段階のプログラムを持っており、今後数ヶ月の間に多くのデータを得ようとしていた段階に、私たちは入っているのかもしれません。そこで質問なのですが、この分野の臨床データがどのように変化するか、あなたの基本的なケースは何でしょうか?PD-1のような状況になるのでしょうか、それとも皆同じような状況になるのでしょうか?あるいは、RAS(ON)阻害剤などのアプローチで、耐性変異に違いが出てくる可能性もあります。また、アムジェン社がKRAS標的でリーダーシップを発揮していることを考えると、G12DやG12Vのような他のKRAS変異についてもアムジェン社がINDを申請することを期待すべきなのでしょうか?ありがとうございました。

David M. Reese — 研究開発担当上級副社長

ありがとう、Umer。Daveです。おっしゃるとおり、もちろん、ルマクラスの背後には複数の競合品が控えています。私たちは、自分たちのポジションについて非常に良い感触を得ています。私たちが本当に優れた分子を持っていないことを示すものは何も見ていません。また、その多くは非常に初期のもので、用量漸増を始めたばかりです。ですから、差別化された作用機序の可能性やこの種のことについて推測するのは時期尚早だと思います。また、当社は非常に広範なグローバルプログラムを持っています。先ほども申し上げましたが、現在、規制当局の審査を受けています。最終的には、EMAや日本で審査が進んでいるところを含め、15カ国以上の国や地域で審査が行われていると思います。ですから、現在の状況には非常に満足しています。私たちは大規模な併用療法プログラムを持っています。まだ学ぶべきことはたくさんあります。臨床に導入するまでに40年かかり、多くの生物学的情報を整理しているところですが、私たちが手に入れた分子とその位置づけについては、非常に満足しています。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

デイブ、G12DとVプログラムについて他に何か言いたいことはありますか?

David M. Reese — 研究開発担当上級副社長

すみません。ご指摘ありがとうございます。私たちは、他のターゲットにも関心を持っています。ご存知のように、KRASには7つか8つの変異があり、それらは構造的に異なっており、それぞれ異なる課題を突きつけていますが、潜在的に魅力的なものです。私たちは現在、いくつかの研究を進めています。それが進めば、もっと詳しくお話します。

Umer Raffat — Evercore ISI Institutional Equities

ありがとうございました。

オペレーター

次の質問はコーウェンのヤロン・ワーバーからです。

ガブリエル・スコット・シュナイダー — コーウェン・アンド・カンパニー

ヤーロンの代わりのガブリエルです。私の質問を聞いてくださってありがとうございます。LUMAKRASのフォローアップをお願いします。来年前半に予定されているペンブロのデータについて、有効性を見極めるのに十分なほどデータが成熟しているかどうか、少し状況を教えていただけますか。すべての患者さんについてTPSのステータスが得られるのでしょうか?また、最近追加されたSHP2併用療法の第2群についてです。TNO155を追加した背景について、何かお分かりになることがあれば教えてください。RevMedの分子と比較して、LUMAKRASとの重複を強調するようなプロファイルの違いはありましたか?ありがとうございました。

Murdo Gordon — グローバル・コマーシャル・オペレーションズ担当上級副社長

ありがとう、Gabe。チェックポイント阻害剤の併用療法については、来年前半にすべてをまとめて発表する予定ですが、その際には十分なデータセットが得られると思います。SHP2阻害剤の組み合わせについては、生化学的な違いもありますし、SHP2が組み合わせのターゲットとして重要であることや、そのメカニズム的な根拠を考えると、さまざまな分子を検討する価値は十分にあると思っています。ですから、私たちはあらゆる面で前進しているのです。ありがとうございました。

Gabriel Scott Schneider — Cowen and Company

ありがとうございます。

運営者

次の質問はSVB LeerinkのGeoffrey Porgesからです。

ジェフリー・クレイグ・ポージェス — SVBリーリンク・エルエルシー

[判読不能] 私の質問を受けてくださってありがとうございます。もう1つ、少し大局的な質問をさせてください。BobとMurdoは、ワシントンDCで起こっていることに細心の注意を払っていると思いますが、薬価改革に関する合意が近いとお考えですか。特に、Part Dの変更案がアムジェンに与える財務上の影響について教えてください。次に、Part Bとの連邦交渉案で交渉の対象となる分子をお持ちですか?ありがとうございます。ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

Geoff、ありがとうございます。新しい法律がどのような形になるのか、誰もわかったふりをするのは明らかに時期尚早です。誰も意味のある草案を見たことがないと思います。もちろん、私たちが知っているのは、ツイートしたり、上下両院の穏健派を含めて、両院が近づいていること、両院が一致できる枠組みを持っていると示唆するようなやり取りがある、ということです。ですから、その詳細を見守る必要があります。そして、予想されるように、私たちは、彼らの提案が患者の医薬品へのアクセス向上につながるかどうか、また、私たち全員が国のために必要だと思う方法でイノベーションを起こせるようなエコシステムを維持しながら、それを実現できるかどうかに注目することになります。それでは、Geoff、またまた早とちりしてしまいましたが、ご期待ください。皆さんは、投資家と共有できるような、意味のある絵を描きたいと思っているでしょうが、今の時点で絵を描こうとする人は、本当に霧の彫刻のようなことをやっているのだと思います。

ジェフリー・クレイグ・ポージェス — SVB Leerink LLC

そうですね。ありがとうございました。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

そうですか。ありがとう、ジェフ。

オペレーター

次の質問はモルガン・スタンレーのマシュー・ハリソンからです。

マシュー・ケルシー・ハリソン — モルガンスタンレー

素晴らしい こんばんは。質問をお受けいただき、ありがとうございます。製品ガイダンスの見通しについて、少し触れておきたいのですが。他の収益ガイダンスを引き上げたように見えますが、会社全体のガイダンスの上限を引き下げたのです。この2つを合わせると、約8億ドルの変動があるように見えます。この2つを足すと約8億ドルの変動になりますが、その要因は何なのか、またどこにプレッシャーがかかっているのかを教えてください。ありがとうございます。

Peter H. Griffith — エグゼクティブ・バイスプレジデント兼チーフ・ファイナンシャル・オフィサー

マシュー、どうも、ピーターです。売上高の範囲ですが、258億ドルから262億ドルは、マードがお話ししたように、最新の市場ダイナミクスを反映したものです。Prolia、Otezla、Repatha、EVENITYバイオシミラーなどの製品が前年比増となり、成熟製品との競争もありますが、キャッシュフローを生み出す素晴らしい製品となっています。しかし、Murdoが説明したように、より緩やかではありますが、着実に回復を続けています。そのため、21年度は引き続き1桁台半ばの純価格下落をガイダンスに織り込んでいます。その他の売上は、15億ドルから17億ドルです。これは主に、第2四半期から始まったリリー社による製造経費の利益分配によるもので、前年同期比で増加しています。このように、ガイダンスの上方には、このようなダイナミクスがあります。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

COVIDの影響は、年初にガイダンスを出したときに考えていたよりも長引き、特に医院での対面診療や患者診断の件数が減少しています。そのため、今回の調査では、医療費の高騰が受診者数および処方箋発行数に影響を及ぼしたことは明らかです。ですから、同業他社と比べて何かが違うということはないと思います。しかし、今年の初めには、ワクチンやその他のものによって、このパンデミックとの決別が今よりも進んでいるのではないかと希望を持っていました。しかし、それ以外の点では、事業は順調に推移しており、今年中に終わらせたいと考えているところと一致しています。

オペレーター

次の質問は、カントル・フィッツジェラルドのアレシア・ヤングからお願いします。

アレシア・ヤング — カントール・フィッツジェラルド・アンド・カンパニー

どうも、皆さん。質問をお受けいただきありがとうございます。それに付随して少しフォローしたいことがあります。レパサやエイムービグのように、販売価格の圧力がかかっているものについて、少しお話しいただけますか?また、それはゆっくりとしたステップダウンのようなものだとお考えでしょうか?それとも、もっと周期的に起こるものなのでしょうか?ありがとうございました。

マード・ゴードン — グローバル・コマーシャル・オペレーションズ担当上級副社長

アレシア、レパサとアイモビッグと言いましたね。そうおっしゃりたいのでしょうか?

アレチア・レネ・ヤング — カントール・フィッツジェラルド・アンド・カンパニー

はい、そうです。

マード・ゴードン — グローバル・コマーシャル・オペレーションズ担当上級副社長

はい。はい、わかりました。レパサは、メディケアパートDへの浸透を高めるという意味で、価格を下げてから何ができたかということです。その結果、非常に素晴らしい成長を遂げることができました。しかし、メディケアパートDが拡大すると、ドーナツホールに入る患者さんの数も増えます。これは第3四半期に顕著に現れており、第4四半期も継続するものと思われます。この方程式の良い面は、メディケアで順調に成長していることです。メディケアでは患者さんの放棄がかなり少なくなっており、今後、複合的な成長の源泉となるはずです。しかし、第3四半期と第4四半期は、メディケアパートDのカバレッジ・ギャップが影響して、純価格が引き下げられるパターンが予想されます。もちろん、ワシントンD.C.で何が起ころうとも、それが変化しない限りはですが、今のところ、そういう状況です。Aimovigの場合は、少し違います。一般的なPBMとの契約ビジネスの年換算です。全国規模のPBMで優先処方のポジションを維持するために、かなり競争的な活動が行われています。Aimovigについては、これほどの数量増加はありませんが、今後、より安定的に推移するものと思われます。全体として、主要な価格効果は安定しており、トップラインの数量が底をついてきていると考えています。

オペレーター

次の質問は、オッペンハイマー社のジェイ・オルソンさんからです。

ジェイ・オルソン — Oppenheimer & Co. Inc.のジェイ・オルソンです。

質問を受けてくださってありがとうございます。オルパシランの第II相試験の登録ペースについて、何かお聞かせください。また、リポタンパク質A市場で、ペラカルセンがオルパシランより先に承認される可能性があり、競争環境がどのように変化すると予想されるか、コメントをお願いします。ありがとうございました。

David M. Reese — 研究開発担当上級副社長

はい、ありがとうございます。はい、第II相試験に関しては、実際に登録が終了しています。もちろん、これらの患者さんはしばらく追跡調査されるわけです。私の発言にもありましたが、2022年の半ばにはデータが出る予定です。この分子の予備的な安全性プロファイルの中で、Lp(a)の低下という点で、第I相試験の長期フォローアップに非常に満足しています。ですから、このプログラムは予定通り、いや、むしろ予定より少し早く進んでいます。ご存知のように、私たちの前にはもう1つの分子があります。低分子干渉RNAという少し変わったメカニズムです。この分子はかなり気に入っています。これは大規模な患者集団です。動脈硬化性心血管病の約50%はLDLコレステロールが原因ではなく、おそらくその大部分はLp(a)が原因であることを思い出してください。ですから、Lp(a)低下薬が効く患者さんは世界中にたくさんいると考えています。ですから、私たちはPhase IIbの全データを見ることを切望しています。

Jay Olson — Oppenheimer & Co. Inc.です。

素晴らしい。質問を受けてくださってありがとうございます。

オペレーター

次の質問は、バーンスタインのロニー・ガルからです。

Aaron Gal — Sanford C. Bernstein & Co.

こんにちは、私の質問を聞いてくださってありがとうございます。私たちは通常、ワシントンでの潜在的な取引のマイナス影響について質問しています。その逆で、メリットについてお話を伺えればと思います。患者さんの自己負担を制限するような取り決めがある場合、どのような薬剤の使用が増えると利益が出るのでしょうか?メディケア・パートDで大幅に放棄された薬剤のうち、使用量が増える可能性のあるものは何でしょうか。次に、ヒュミラのバイオシミラーについて互換性試験を開始されました。この点については、どのようにお考えでしょうか。この市場に参加するためには、互換性がより長期的に必要になるとお考えですか?また、そうでないとすれば、この試験を行う正当な理由は何でしょうか?

マード・ゴードン — グローバル・コマーシャル・オペレーションズ担当上級副社長

ありがとう、ロニー。Murdoです。仮にですが、パートDの患者負担の上限が何らかの法改正で導入されれば、私たちのポートフォリオに貢献できると思います。私たちは、かなり以前からパートDの変更について提唱してきました。私たちは、自己負担額と価格の低さが、患者の自己負担額や服薬アドヒアランスの阻害要因、さらには初回充填の阻害要因になると考えています。ですから、レパサのような製品は、主にメディケアパートDに加入している患者さんにとって、自己負担額の上限を設定することでメリットが得られると思います。ただし、それがどのような形で実現されるかは、当然ながら人それぞれです。メーカーが大惨事の段階で、より多くの費用を負担することになるのか。ですから、どのような法律案であっても、他のものと同等に考える必要があります。しかし、私は、パートDに加入している患者さんは、そのために、時には劣悪な扱いを受け、最適とはいえない治療を受けていると思うので、ポケット・キャップが登場することを望みますし、そうなれば、彼らのアフォーダビリティが改善されるでしょう。

AMGEVITAの互換性試験に関する質問ですが、私たちはAMGEVITAについて非常に良い機会を感じています。米国におけるヒュミラのバイオシミラー上市の第一波に単独で加わる可能性があり、支払者、PBM、プロバイダーと協力してリーダーシップを確立する機会を得られます。私たちはバイオシミラー製品のあらゆるパラメーターを調べますが、これは欧州におけるAMGEVITA自体の経験でもあり、米国における当社の他のバイオシミラー製品群の経験でもあります。ラテックスフリー、クエン酸フリー、針径、デバイス、そしてもちろん互換性といったものを調べます。そのため、必須事項とは考えていませんが、2023年の発売を成功させるために必要な、製品のもうひとつの特性だと考えています。それが、試験を開始した本当の理由です。

Aaron Gal — Sanford C. Bernstein & Co.

ありがとうございました。

オペレーター

次の質問はRBCキャピタルマーケッツのケネン・マッケイからです。

スダン・ロガナタン

スダン・ロガナタンです。私どもの質問にお答えいただき、ありがとうございます。まず、ルマクラーについてお伺いします。2021年に更新したトップエンドの収益ガイダンスに対して、LUMAKRASはどの程度の影響を与えるとお考えでしょうか?また、2022年に市場に参入する競合製品を考慮した上で、2022年の収益ガイダンスをどのように策定する予定でしょうか。次に、大腸がんに対するルマクラスのベクティビックスとの3剤併用療法についてですが、これが承認された場合、ベクティビックスにとってどのような意味を持つのでしょうか?この組み合わせが承認された場合、そのプログラムには何らかの成長が期待できるのでしょうか?それから3つ目は、COVID-19におけるイーライリリー社との抗体製造契約についてお聞きしたいと思います。これは今後もその他の収益項目に含まれると考えていいのでしょうか?また、パンデミック環境に基づいて、何か最新情報があれば教えてください。

Arvind Sood — 内部関係担当副社長

はい。最初の質問にはお答えします。残りの質問は、後で電話してください。ではDave、LUMAKRASについての質問に答えてくれるかな。

スダン・ロガナタン

もちろんです。

David M. Reese — 研究開発担当上級副社長

マード・ゴードンと競争に関する質問だと思うのですが。

Murdo Gordon — グローバル・コマーシャル・オペレーションズ担当上級副社長

そうですね、どちらかというと商業的な質問です。製品レベルの収益ガイダンスは当然ながら提供しません。しかし、これだけは言えると思います。私は長年、腫瘍学の分野で働いており、肺がん製品の重要な上市に携わってきました。そして、肺がんにおけるKRAS G12Cの難問を解決しようと40年間取り組んできた後の今回の上市は、非常に特別なものとなりました。そしてチームは、支払者、医療機関、そしてもちろん患者さんのために、素晴らしい仕事を成し遂げました。また、医療・商業部門は、この上市の顧客対応段階と市場投入段階を、非常に真剣に、かつ大きな責任を持って取り組んでいると感じています。そして今のところ、まだ日が浅いですが、非常によくやってくれています。ですから、この軌道には満足しています。

私たちが見ているのは、多くの学術センターが肺がんの検査プロトコルを変更し、誰もがKRAS G12Cの状態を知ることができるようになったことです。多くの大規模な地域腫瘍学ネットワークも同じことをしています。しかし、まだいくつかの大規模な地域腫瘍学ネットワークが残っています。第4四半期には、そのような取り組みが行われる予定です。しかし、私たちが市場に参入した方法には、これ以上ないほど満足しています。このことは、競合他社が参入してくる前に、強力なリーダーシップを確立し、不幸にも一次治療から二次治療に移行している多くの患者さんを救うことができるようになることを示唆していると思います。選択肢は限られており、ホスピスケアに申し込むべきだと言われた患者さんが、ホスピスから出てきて、市販薬のルマクラで治療を受けて反応したという話を聞くと、このような製品を発売することは非常にやりがいがあります。そして、この薬剤は市場でうまく機能しているのです。私たちは、処方医からそのような逸話が戻ってくるのを聞いています。私たちは、世界中でLUMAKRASを迅速に発売し続け、より多くの、より多くの患者さんを助けるために全力を尽くすつもりです。

Arvind Sood — 内部連携担当副社長

素晴らしい。ありがとう、マード。エリカ、次の質問をお願いします。

オペレーター

次の質問はTruist SecuritiesのRobyn Karnauskasからです。

ロビン・ケイ・シェルトン・カルナウスカス — トルーイスト証券株式会社

私の質問を聞いてくださってありがとうございます。グラス半分が空っぽのものと、グラス半分が空っぽのものとがあると思います。まず、半分空っぽのグラスから始めたいと思います。あなたのビジネスに何が起こっているのかを見てみると、つまり、成長性と優れたマーケティング戦略にもかかわらず、価格圧力があるということを、私たちは電話会議で何度も聞いたと思います。また、パイプラインには多くの競合他社が存在し、類似の分子や競合する分子を持つ人がたくさんいるため、競合することになります。ですから、この質問に関しては、開発戦略の変更と、医薬品開発に必要なツールキットやプラットフォームに対する次世代研究開発候補品の選定をどうするかということです。それから、半分の質問は、肺に素晴らしい機会があること、またはルマクラスの開発で素晴らしい仕事をしたことです。マーケティング戦略について少しお聞かせください。ここには競合がいるかもしれませんが、御社が開発しているすべての医薬品で競合の一歩先を行くことができるはずです。アムジェン社では、複数の企業が存在する環境下でも圧倒的な強さを発揮するための戦略をお聞かせください。ありがとうございました。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

マード・ゴードンが始めて、デイブが終わるという順番にしましょうか。

Murdo Gordon — グローバル・コマーシャル・オペレーションズ担当上級副社長

さて、話をややこしくしてしまうかもしれませんが、私は何年も前からオンコロジーの分野で働いています。アムジェンに入社して以来、私が見てきたのは、アムジェンの遺産、つまり、もちろん、私たちが持っているケア製品のサポートが本当に強いということです。最近では、バイオシミラー医薬品の発売により、この強みをさらに強化することができました。そして最近では、もちろんルマクラスの上市があります。がんネットワークや学術的ながんセンターのCEOと話をすると、彼らはアムジェンとの対話に非常に興味を示します。また、David Reeseと彼の研究開発チームが開発している豊富なパイプラインについても、アムジェンとの対話に興味を示しています。ですから、私たちはオンコロジー分野のリーダーだと思います。革新的な製品、バイオシミラー、新しい治療薬の上市によって、私たちの商業的地位は非常に強固なものとなっていると考えています。また、多くの治療が地域の腫瘍科で行われている現在、そこでの私たちの関係は非常に強いと思います。

今年はパンデミックによる中断がありましたが、私は何度かお客様を訪問することができました。そのほとんどは、ルマクラスの発売をサポートするための訪問でした。テストプログラム、ルックバックプログラム、フラグとEMRの入力、患者へのフラグ立てなど、私たちと一緒になって非常によくやってくれていると言えます。このようなシステムやプロセスは、現地で最初に構築し、維持することができるはずです。長期的には、もちろん、適応症で一番になること、資産の開発で幅広く活躍すること、そして、Daveが開発している肺がんの追加製品でパイプラインをサポートすることが継続されることになります。

David M. Reese — 研究開発担当上級副社長

ありがとう、Robyn。ツールキットについては、探索研究および臨床試験におけるツールキットについて、何時間でも話すことができます。この議論のために、2つのことに焦点を当てたいと思います。つまり、様々なオミックスデータ、ゲノムデータ、トランスクリプトームデータ、プロテオームデータから臨床試験データ、そして実世界のデータにおける実際の証拠まで、幅広いデータの収集、統合、照会が可能なのです。私たちの信念のひとつは、今後数十年間は、私たちの上に押し寄せる巨大なデータの津波をいかに利用し、特に分析するかを理解した者が勝利する、というものです。このデータは、もちろん創薬ターゲットや経路を生み出すものです。そして、準備した発言で述べたように、私たちは低分子、高分子、ハイブリッド分子のいずれであっても、マルチスペシフィックな分子を開発するための広範な能力を構築しているのです。現在有効性が確認されている標的の約80%から85%は、既存の技術ではアプローチできないものであり、私たちは、そうした薬にならない標的をうまく追跡する能力を構築しています。ですから、私たちのプラットフォームは素晴らしいものであり、今後1、2年の間にさらに多くのものを構築していく予定です。

オペレーター

次の質問は、JPモルガンのコーリー・カシモフからお願いします。

ギャビン・スコット — JPMorgan Chase & Co.

コーリーの代わりのギャビンです。質問に答えてくれてありがとうございます。マードにも一つ。オテズラの軽度から中等度の適応拡大がもたらす影響についてお伺いしたいのですが。具体的には、2022年にすぐさま上昇を期待すべきなのでしょうか?それとも、もう少し緩やかなものになるのでしょうか?次に、この製品の成長戦略として地理的拡大が強調されていますが、世界のその他の地域は売上高全体の約20%となっています。この傾向は今後も続くのでしょうか?

Murdo Gordon — グローバル・コマーシャル・オペレーションズ担当上級副社長

Gavin、ありがとうございます。Otezlaを買収したとき、私は、皮膚科とリウマチの両方において、当社の免疫学の強みを生かし、ポートフォリオに加えることができるだろうと思いました。そして明らかに、この製品が当社の所有下でどのように発展していくかについて、一定の仮定を置く必要がありました。そして今のところ、この製品がアムジェンにもたらす強みに、さらに満足していると言わざるを得ません。ご指摘のように、軽度から中等度の患者さんにおける本製品の有効性と安全性を実証することに成功しました。これは、経口投与の利便性、本製品の安全性と有効性が十分に実証されていることから、本製品にとって完璧なスイートスポットと言えます。また、最近、オテズラの特許に関する決定がなされましたが、これは間違いなく、当社にとって非常に戦略的な製品であり、会社の成長にとって非常に重要な製品であることを示しています。そして、フィット感も完璧です。セルジーンのレガシーチームは、アムジェンに完全に統合されました。エンブレルとオテズラは現在、リウマチと皮膚科でプロモーションされています。

そして、第3四半期末に最も顕著に数量成長が改善されましたが、それは第4四半期に入っても続いています。取引時にはパンデミックを想定していませんでしたが、よく乗り切りました。チームは集中力を維持し、軽度から中等度の発売に向けて十分な準備を整えています。FDAからまもなく決定が下される予定です。私たちには利用可能なリソースがあります。チームは訓練を受けています。皮膚科領域では、承認取得に向け、より充実した体制で臨んでいます。そして、非常に効果的に実行できるものと期待しています。また、支払先も非常に充実しています。そして、これらの軽度から中等度の患者さんの大半は、特定のサブセットをターゲットにしていると考えています。体表面積が大きい患者さんや、局所治療が非常に困難な患者さんを対象としています。つまり、約150万人の患者さんを対象としています。ですから、大きなチャンスです。しかし、製品のプロファイル、生物学的製剤に対する製品の価格帯は、これらの患者さんを治療する上で、非常に強力な立場にあると思います。もうひとつ付け加えると、PSA領域では乾癬に比べてより多くの利益を期待できますが、JAKsの安全性に関する懸念は、率直に言って、Otezlaと当社の安全性と有効性に対する全体的な認知に役立っていると思います。これは、現在FDAに申請中の将来の競合品にとって良い兆候だと思います。

オペレーター

次の質問は、バークレイズのカーター・グールドからです。

カーター・ルイス・グールド — バークレイズ銀行PLC

こんばんは。質問を受けてくれてありがとうございます。少し趣向を変えて EoEへのtezepelumabのライン拡張戦略についてお聞きしたいのですが、EoEはますます大手バイオファーマの注目を集めていますが、その魅力についてどうお考えでしょうか。また、オーファンドラッグ指定を受けた際、パートナーはフェーズIIIの計画について話していたと思います。ここでフェーズIIを実施するのではなく、そのままフェーズIIIに移行することを期待すべきでしょうか?ありがとうございました。

David M. Reese — 研究開発担当上級副社長

はい、ありがとうございます、カーター 好酸球性食道炎は、この分野ではEOEと呼ばれ、ますます診断が進んでいる疾患です。過去10年間は逆流と診断されていた胸焼けの患者さんが、今ではかなりの数、好酸球性食道炎と認識されています。テゼペルマブの作用機序や、標的組織における好酸球減少に基づく喘息のバイオマーカーや組織獲得試験で見られたような、好酸球性食道炎です。これは非常に理にかなっています。そのため、パートナーとともに、私たちが作成した第I相データに基づいて、第III相試験を進めているのです。このように、分子全体にわたるエビデンス・パッケージが、それを裏付けているのだと思います。

Arvind Sood — 内部関係担当副社長

エリカ、そろそろ時間が迫ってきましたので、もう1つ質問をお受けして、その後にボブから締めのコメントをお願いしたいと思います。

司会

最後の質問はグッゲンハイムのマイケル・シュミットからです。

ケルシー・ビアトリス・グッドウィン — グッゲンハイム証券

マイケルに代わって、ケルシーです。質問に答えてくれてありがとうございます。肺癌の前臨床試験における早期承認の可能性について、あなたの最新の考えをお聞かせください。また、いつFDAから明確な進路が提示されると予想されますか?ありがとうございました。

David M. Reese — 研究開発担当上級副社長

ご質問ありがとうございます。FDAは、ファーストラインでは、無作為化データが必要であると、概して明言しています。私たちは、私が示したように、チェックポイント阻害剤が特に有効でないSTK11および/またはPD-L1陰性あるいは低腫瘍の患者を対象とした試験を行っています。それらの第II相データが出揃った時点で、もちろん、興味深いデータが出れば、規制当局と適切な議論をすることになります。しかし、重要な結果が出ない限り、フロントラインの肺がんにおける無作為化試験を期待するというのが一般的な見方だと思います。

Arvind Sood — 内部連携担当副社長

ボブ?

Kelsey Beatrice Goodwin — グッゲンハイム証券

ありがとうございました。

ロバート・A・ブラッドウェイ — 会長、最高経営責任者兼社長

そうですか。新年、第4四半期の報告をするときに、またお会いできることを楽しみにしています。オテズラの適応拡大が始まり、テゼペルマブの発売が予定されているほか、電話会議でもお話ししたように、多くの新しい第III相臨床試験プログラムが開始される予定です。私たちにとって非常にエキサイティングな時期です。新しい年に皆様とお会いできることを楽しみにしています。改めて、ご支援をお願いします。

Arvind Sood — 社内広報担当副社長

ありがとうございます。皆さん、ありがとうございました。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>