ゾエティス(ZTS)2022年第3四半期決算説明会の日本語訳です。

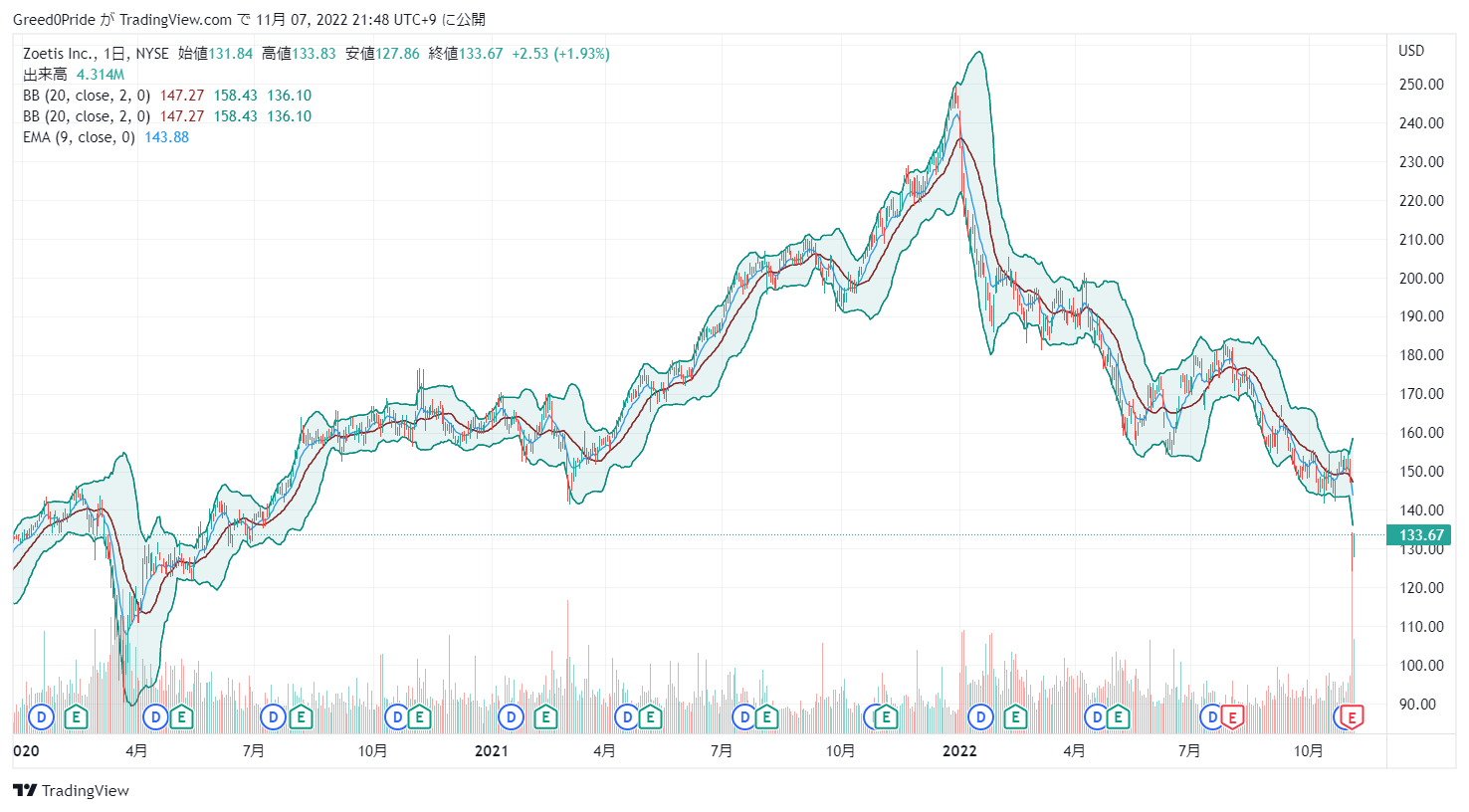

売り上げ・EPS・ガイダンスすべて悪く株価も暴落です。

米国の売上は11億ドル、内訳ではコンパニオンアニマルが6%増、畜産が7%減となり、合計で2%の増収となっていますが成長は物足りないですね。インフレを考慮すると成長出来てないので厳しいです。

中国ではロックダウンの影響下でも第3四半期に35%の伸びと良かったですが今後も同様の成長が出来るかは不安です。今後も世界的に需要はあると思ってますがインフレ下でペットにお金を掛けにくい状況なので今はなかなか買っていきにくいです。

長期的には期待しているので注目していきたいです。

ゾエティス(ZTS)株価

前回の2022年第2四半期決算説明会はこちらです。

ゾエティス(ZTS)2022年第3四半期決算説明会

Call participants:

Steve Frank — Vice President, Investor Relations

Kristin Peck — Chief Executive Officer

Wetteny Joseph — Chief Financial Officer

Erin Wright — Morgan Stanley — Analyst

Mike Ryskin — Bank of America Merrill Lynch — Analyst

Nathan Rich — Goldman Sachs — Analyst

Louise Chen — Cantor Fitzgerald — Analyst

Jon Block — Stifel Financial Corp. — Analyst

Brandon Vazquez — William Blair and Company — Analyst

Chris Schott — JPMorgan Chase and Company — Analyst

Dave Westenberg — Piper Sandler — Analyst

Steve Scala — Cowen and Company — Analyst

Michael Parolari — Raymond James — Analyst

Unknown speaker

More ZTS analysis

2022年11月03日午前8時30分(米国東部時間)

オペレーター

ゾエティスの 2022 年第 3 四半期決算電話会議とウェブキャストにようこそ。本日の電話会議の司会は、ゾエティスの IR 担当副社長、スティーブ・フランクが務めます。プレゼンテーション資料と追加の財務表は、現在zoetis.comのIRセクションに掲載されています。プレゼンテーションのスライドは閲覧者が管理でき、自動転送されることはありません。

また、本通話終了後約2時間後に、ダイヤルインまたはzoetis.comのIRセクションで本通話のリプレイをご覧いただけます。[それでは、スティーブ・フランクに会場をお譲りします。スティーブ、どうぞ始めてください。

スティーブ・フランク — インベスター・リレーションズ担当副社長

ありがとうございます。皆さん、おはようございます。2022年第3四半期のゾエティスの決算説明会にようこそ。本日は、最高経営責任者のクリスティン・ペックと、最高財務責任者のウェッテニー・ジョセフが出席しています。始める前に、このコールで発表したスライドは、当社ウェブサイトのIRセクションでご覧いただけます。また、本日の発言には将来予測に関する記述が含まれており、実際の結果はこれらの予測とは大きく異なる可能性があることをお伝えしておきます。

業績見通しと異なる結果を生じうる要素は、本日のプレスリリース、ならびに当社のSEC提出書類(フォーム 10-K による年次報告書、フォーム 10-Q による報告書を含むが、これに限られるものではない)に記載されています。本日の発言には、一般に公正妥当と認められた会計原則あるいは米国会計基準に準拠して作成されていない特定の財務指標への言及が含まれます。これらの非GAAPベースの財務指標と最も直接的に比較できる米国会計基準の財務指標の調整表は、当社の決算プレスリリースおよび本日2022年11月3日(木)付の当社の8K提出書類に付随する財務表中に含まれています。また、為替の影響を除いた営業損益を引用しています。以上をもちまして、クリスティンに電話をかけます。

クリスティン・ペック — 最高経営責任者

スティーブ、そして皆さん、2022年第3四半期の決算説明会にようこそ。世界がダイナミックな外部環境と世界経済の不確実性に直面する中、当社の事業は多様な耐久性ポートフォリオとグローバルなフットプリントに基づき、試練を受けながらも良好な業績を維持しています。第3四半期は、特に国際市場におけるイノベーション主導のコンパニオンアニマル・ポートフォリオ全体の着実な業績を反映し、営業収益が5%増となり、堅調な業績を達成することができました。国際事業では営業収益が 8%増加し、米国では 2%増加しました。

の増収となりました。以前から申し上げているように、年間を通じた供給の問題は、世界的な需要を満たす上で依然として逆風となっており、その影響は第 3 四半期に顕著に現れました。寄生虫駆除剤など一部の製品カテゴリーでは供給が改善してきており、当社は引き続き主要製品・市場に対す る供給の優先順位を高めています。しかし、一部の製品カテゴリーでは引き続き供給が制約される見込みです。

全体として、消費支出や飼い主の人口動態などペットケアの動向は引き続き当社の事業の強さを支えています。コンパニオンアニマル向け製品では、第3四半期に10%の事業成長を達成し、Simparica Trioなどの寄生虫駆除剤、皮膚科領域の主力製品ApoquelとCytopoint、小動物ワクチンとモノクローナル抗体LibrelaとSolensiaに対する強い需要が世界的に続いています。米国では、コンパニオンアニマル向け製品の供給制約により、当四半期に期待された成長が一部弱まったほか、動物病院における労働力不足に関連する影響も受けました。診療所のキャパシティーの問題に苦慮していることから、診療所の受診者数の減少はCOVID導入前の水準で安定しつつあります。

しかし、米国では、ペットの飼い主がペットの世話を重要視しているため、1 回当たりの平均収益は引き続き増加しており、これは長期的にみて好ましい傾向です。このようなペットの健康に対する取り組みは、変形性関節症の疼痛治療薬である当社のモノクローナル抗体「Librela」と 「Solensia」の成功にも表れています。これらは、欧州で非常に好調に推移しており、Solensia は第 3 四半期末に米国で上市され、順調に推移しています。

は第3四半期末に米国で発売され、順調に推移しています。当社は、猫の疼痛治療や未治療の疾患に対するフィーライン市場の構築に向けた投資を行っています。米国外のコンパニオンアニマル向け製品では、事業全体で17%の力強い成長を示しました。

中国やオーストラリアなどの最大市場において、当社の革新的なペットケア製品が、従来は生 体動物が中心であったこれらの市場の成長にますます貢献していることを実感しています。一方、世界の畜産事業は、当第3四半期において事業全体で3%の減少となり、ほぼ予想どおりの結果となりまし た。特に牛や鶏などの畜産物では引き続きジェネリック医薬品との競合が続いており、ワクチンなどの製品では供給不足に直面しています。しかし、特に養殖用製品や鶏肉製品、米国外の一部の市場において、堅調な成長の兆しが見ら れます。

ジェネリック医薬品との競合から安定化し、より安定した供給を見直すことで、畜産物の業績を向上させることができるでしょう。今後については、特に寄生虫駆除剤、主要な皮膚科製品、ワクチン、モノクローナル抗体などの分野におけるイノベーション主導の事業の強さに引き続き自信を持っています。私は、動物用医薬品業界の基本的な成長要因と本質的な性質が、困難な時期を乗り越えることができると楽観視しています。しかしながら、供給上の制約、獣医師の労働力問題、最近の為替レートの変動などにより、下半期の売上が予想を下回るため、通期ガイダンスを修正します。

供給やインフレなどマクロ経済情勢の不透明感が増しており、予 測が困難になっていることから、より慎重な見方をすることが賢明であると考 えています。来年、当社は独立企業として 10 周年を迎えますが、この 10 年間に当社が達成したこと を振り返ってみたいと思います。現在地と、直面するいかなる課題も克服するための能力について、私は非常にポジティ ブな考えを持っています。これまで私たちは、進化するお客様のニーズに合わせて事業を適応させ、市場を上回るスピードで成長を遂げ、動物へのケアを進めることで世界と人類を育むという目的を常に達成してきました。

人と動物の絆、そして人とペットや家畜とのつながりはとても強いものです。この絆を多様なポートフォリオでサポートすることは、当社のビジネスの強みであり続け、特にコンパニオンアニマルの寄生虫駆除剤、皮膚科、ワクチン、診断薬、疼痛に対するモノクローナル抗体などの革新的な製品に対する需要は世界的に旺盛だと考えています。ペットの飼い主の人口動態が良好で、動物のケアにお金をかけたいという意欲があることは、診療所における労働力の問題にもかかわらず、長期的に持続可能な成長の原動力であり、家畜は引き続き当社の事業の重要な部分であり、当社が顧客と株主に大きな価値をもたらす分野でもあります。当社の成長を維持するためには、イノベーションが引き続き当社の生命線であり、当社は業界をリードするゾエティスの研究開発エンジンに投資を続けています。

当社の疼痛治療用モノクローナル抗体製品群は、ゲームチェンジャーです。この製品は、ペットの治療薬として、また、ますます多くの市場で成長の原動力として、非常に優れた業績を上げており、Librelaは2022年にゾエティス社のブロックバスターとなることが期待されています。Librelaの米国での承認については、米国以外のFDAの現地査察の日程が確定していますが、そのタイミングでは今年中の承認は難しいと思われます。

FDAとの継続的な対話を考慮すると、2023年前半の承認取得と年後半の上市を確信しています。最後に、当社の事業はダイナミックな市場において好調を維持しており、寄生虫駆除剤、皮膚科、疼痛、診断薬、新興市場における戦略的成長機会を推進する上で有利な立場にあると言えます。供給面での厳しい制約、ジェネリック医薬品との競争、マクロ経済の不確実性に直面しても、私は2022年を終え、2023年に向けて、当社の事業と社員の回復力に自信を持っています。ペットやファーム・ミニマルがもたらす交友関係や栄養の重要性、そして人と動物の絆の力を考えると、動物用医薬品業界は、市場が低迷していても常に一桁台半ばの成長を続けてきました。

そして、アニマルヘルスのリーダーである当社は、市場を上回る成長を続けるためのパイプライン、マーケットリーダーとしての地位、グローバルな規模、財務的な強さを備えています。過去10年間、さまざまな市場環境の中で、当社はトップラインを平均約8%成長させてきました。そして、コンパニオンアニマルより家畜の方が多かった前回の不況下でも、私たちは成長を続けています。今年末から2023年にかけて、当社は引き続きイノベーションの水準を高め、高い業績を上げる企業文化を醸成し、優れた顧客体験を提供することを期待しています。

これらの取り組みにより、当社は市場を大きく上回る成長を遂げ、このダイナミックな市場において株主の皆様に永続的な価値を提供することができると考えています。ありがとうございました。では、ウェッテニーに話を譲りましょう。

ウェッテニー・ジョセフ — 最高財務責任者

クリスティン、ありがとうございます。クリスティンが申し上げたように、私たちは、コンパニオンアニマルの業績、特に海外における業績が牽引し、多くのコア・フランチャイズで成長を遂げ、堅調な四半期を過ごすことができました。本日は、第3四半期の業績に焦点をあててコメントさせていただきます。また、2022年通年のガイダンスについてもご説明します。

第3四半期の売上は20億ドルで、報告ベースで1%、営業ベースで5%増加しました。調整後純利益は5億6,600万ドルで、報告ベースでは5%減少、営業ベースでは2%増加しました。営業収益の伸び5%のうち、4%は数量、1%は価格によるものです。数量的成長の内訳は、Simparica Trio、モノクローナル抗体、犬・猫の変形性関節症の疼痛治療薬、Librela、Solensiaなどの新製品が4%、主要皮膚科製品が1%ですが、その他のインライン製品が1%減少しています。

この減少は、主に供給面での課題によるものです。コンパニオンアニマル向け製品は引き続き成長の主役で、当四半期は営業ベースで10%成長し、畜産向け製品は営業ベースで3%減少しました。当四半期の成長に最も貢献したのは、シンパリカ社のTrioでした。Trioは全世界で1億7,200万ドルの売上を計上し、2021年の比較可能期間に対して43%のオペレーション上の成長を示しました。

当社は、ノミ・ダニ・心臓病の対処可能な市場を世界的に拡大し続け、Simparica Trio、Simparica、ProHeart、Revolution Plusといったブランドには大きな成長の余地があると見込んでいます。一方、当社の主要な皮膚科製品である アポクエルとサイトポイントは、特に海外で堅調な伸びを示し、売上高3億4,300万ドル、営業利益26%増と好調だった前年度に対して11%増となりました。累計売上高は9億6,600万ドルで、18%の営業成長を達成しました。海外では、犬・猫の変形性関節症の疼痛治療用モノクローナル抗体の売上が引き続き予想を上回り、当四半期は37百万ドルの売上を計上しました。

診断薬への切り替え 当社のコンパニオンアニマル向けグローバル診断薬ポートフォリオの第3四半期の売上は7800万ドルで、営業的には9%減少しました。売上の減少にもかかわらず、当四半期は堅調な新規機器の導入が見られました。米国における診断薬ポートフォリオの減少は

米国の診断薬ポートフォリオの減少は、当四半期の国際的な成長により一部相殺されました。米国では、診断薬の業績も動物病院の労働力問題の影響を受けており、新しい市場投入モデルへの移行と、診断薬のための大規模で新しい専任フィールドフォースの構築のために、売上の減速が続いています。短期的には混乱が生じますが、この投資により、当社の診断薬ポートフォリオを長期的に位置づけ、成長させるために必要な要素が整いつつあります。新しい診断分野担当部隊の効果は、2023年に向けて徐々に向上していくと考えています。

診断薬は引き続き当社の事業の中核であり、ゾエティスにとって長期的な重要な成長ドライバーです。一方、畜産用製品の売上は、当四半期に事業ベースで3%減少しました。当社のポートフォリオは、牛のドラキシンと家禽のゾアミックスに対するジェネリック医薬品や安価な代替品によって引き続き厳しい状況にあり、一部の製品では供給面での課題も抱えています。魚類は当四半期に19%の伸びを示し、オーストラリアでの羊用製品の好調とともに、全体的な落ち込みを部分的に相殺しました。

次に、当四半期のセグメント別売上高成長率です。米国の売上は11億ドルで、コンパニオンアニマルが6%増、畜産が7%減となり、2%の増収となりました。まずコンパニオンアニマルに焦点を当てます。

第3四半期は、現在進行中の供給問題の影響がより顕著に現れ、当社の寄生虫駆除剤の成長が和らぎました。米国のコンパニオンアニマルでは、動物病院の労働力不足により、診療予約が取りにくい状況が続いており、第3四半期の診療件数は4%減少しました。訪問回数の減少にもかかわらず、寄生虫駆除剤の売上は約 5%増加しており、訪問回数あたりの支出は今期も堅調で 9%以上増加しています。

COVIDによるペット飼育数増加の影響が正常化し、獣医師が労働力の問題に対処しているため、診療所訪問数の減少はCOVID前のレベルで安定しつつあります。しかし、人々が仕事に復帰しても、動物医療に対する根本的な需要は、国内全体で堅調に推移しています。動物病院の労働力不足という課題はありますが、イノベーション、ペット飼育率の向上、コンプライアンスの強化、ペットの増加により、動物医療の水準が引き続き向上するため、動物病院の収益はCOVID以前を上回るレベルで成長し続けるものと思われます。コンパニオンアニマル向け製品では、比較対象年が好調であったにもかかわらず、Trioなどの革新的な製品や主要皮膚科製品であるApoquelやCytopointに牽引され、引き続き数量が伸びています。

シンパリカ社のTrioは、米国での売上が1億5,700万ドルとなり、43%の伸びを示し、当四半期も好調に推移しました。供給制限や動物病院の労働力問題の影響にもかかわらず、当社は個々の診療所内でシェアを獲得し続けています。これらのダイナミクスは、今後の広範な市場の拡大とTrioの収益拡大のためのさらなる走路となるでしょう。米国における主要な皮膚科製品の売上は、当四半期に 2 億 3100 万ドルでした。

は、アポクエルとサイトポイントがそれぞれ成長に貢献し、6%増の 2 億 3100 万ドルとなりました。これまでのところ、当社の米国の皮膚科製品ポートフォリオは12%の成長を遂げています。この成長は、前年度のCOVIDに関連した皮膚訪問の急増により、2021年第3四半期に訪問数が25%増加し、市場拡大の加速に寄与したことで緩和されています。

この成長は、現在進行中のペットクリニックの労働力の課題による影響も受けました。当面は市場の継続的な拡大が見込まれます。米国の畜産は、予想通り当四半期に7%減少し、牛用製品の販売はDRAXXINのジェネリック医薬品の競合による影響を受けています。

一方、米国の鶏肉は、安価な代替品の使用拡大やZoamixのジェネリック医薬品の競合により、引き続きマイナスの影響を受けています。米国の豚用製品の売上は、主にワクチンに対する競争の激化により、当四半期に3%減少しました。

国際セグメントの売上は、報告ベースでは 2%減、営業ベースでは 8%増となりました。国際セグメントのコンパニオンアニマルの売上は、事業ベースで 17%増加し、家畜の売上は事業ベースで横ばいとなりました。コンパニオンアニマル向け製品の売上増加は、変形性関節症の疼痛緩和を目的としたモノクローナル抗体、当社の主要皮膚科製品およびSimparica Trioの伸長によるものです。これらの革新的なブランドは長期的に有望であり、今後の消費者向け直接広告がさらなる成長の原動力となることが期待されます。

コンパニオンアニマル用ワクチンの売上も当四半期の成長に貢献しました。OA 用モノクローナル抗体の業績には引き続き満足しており、第 3 四半期の売上は Librela が 3100 万ドル、Solensia が 600 万ドルでした。Librelaは今年の売上高1億ドルを超える勢いであり、ゾエティスにとって新たなブロックバスターとなります。以前の四半期にも述べたように、LibrelaはEUでNo.

LibrelaはEUでNo.1の疼痛治療薬で、基本的な業績指標は今後の成長にとって非常に有利なものです。再注文率は引き続き高い水準にあります。コンプライアンスも当初の予想を上回っており、Librelaを使用している犬のかなりの割合が新規に市場に参入していることから、疼痛市場を拡大する大きな機会であると引き続き考えています。第3四半期は、国際的なコンパニオンアニマルのポートフォリオで数量が増加し、モノクローナル抗体やワクチンなどの注射剤も伸びました。

一方、国際畜産部門では、当四半期は事業的に横ばいとなりました。魚類は、ノルウェーやチリなどの主要なサーモン市場でワクチン需要が増加し、売上は19%増加しました。船舶用製品の売上は、良好な市場環境とオーストラリアでの新製品の上市により増加しました。豚肉の売上は、国際的な供給制約により減少し、中国向け輸出の減少や生産者の投入コスト上昇により欧州全体の売上が減少したため、成長は相殺されました。

ブラジルの売上も、牛肉製品の供給難から減少しました。さらに、個人消費に対するインフレの影響により、牛肉から豚肉や鶏肉など低価格の動物性タンパク質への消費シフトが進み、レデューサーの収益性が低下しています。最後に、オーストラリアを拠点とするJurox社の買収は9月30日に完了し、第3四半期の業績には反映されていません。さて、当四半期の損益の残り部分に移ります。

調整後売上総利益率は69.8%となり、前年同期比で90ベーシスポイント減少しましたが、これは 主に為替の悪影響によるものです。営業面では、製造費用、運賃、その他の費用の増加により売上総利益率は若干低下しましたが、ミックスと価格 の改善によりほぼ相殺されました。調整後営業費用は、販売費・一般管理費がCOVID導入前の水準に戻り始めたこと及び運賃・物流費によっ て3%増加し、営業利益となりました。研究開発費は、報酬費用の増加および営業費用の増加により、営業費用として4%増加しました。

当四半期の調整後実効税率は、前年同期の海外由来の無形固定資産利益に関する好ましさの減少など、 収益の所在国ミックスの不利な変化により420bp上昇し、20.9%となりました。最後に、当四半期の営業利益は2%増加し、調整後希薄化後1株当り利益は4%増加しました。第3四半期の資本支出は1億5,400万ドルでした。当四半期は、約3億7,500万ドルの自社株買いを行い、自社株買いと配当の組み合わせにより5億ドル超の株主還元を行いました。

現在までのところ、ゾエティスの株式は約12億ドル取得しています。さて、2022年通年のガイダンスの更新に移ります。事業収益の成長率については、従来の9.5%から10.5%から、7%から8%に引き下げます。また、調整後純利益の成長率についても、従来の11%から13%から、9%から11%の範囲に引き下げます。

このガイダンスの変更は、第3四半期の業績が引き続き供給面の課題および動物病院の労働力の課題から影響を受けていることを反映しています。更新されたガイダンスの為替レートは10月下旬時点のものであり、継続的な米ドル高を反映しています。2022 年通期の売上高については、ガイダンスの下方修正及び為替の影響により、現在 80 億ドルから 80 億 7,500 万ドルの間と予想しています。

通期の営業費用ガイダンスを引き下げましたが、これは第3四半期及び第4四半期における費用の減少を 反映したものであり、当社のコスト管理能力を反映したものです。さらに、第4四半期の費用減少の見込みは、昨年第4四半期に多額の支出を行ったため、コンプ ライアンスが容易になったことによる影響もあることは注目に値します。さらに、受取利息の好転を反映し、調整後支払利息および OID のガイダンスを変更しました。現在、調整後当期純利益は22億7,000万ドルから23億1,000万ドルの範囲にあると予想しています。

最後に、調整後希薄化後EPSは4.83ドルから4.90ドルの範囲、報告されている希薄化後EPSは4.51ドルから4.59ドルの範囲になると予想されます。2022年通年のガイダンスは、市場並みまたは市場よりも速いスピードで収益を伸ばし、長期的には収益よりも速いスピードで調整後当期純利益を成長させるという当社の価値提案を再び反映したものです。当社の成功は、複数のインライン成長源、生産的なイノベーション、そしてグローバルに市場を開拓・拡大するためのインフラによって牽引される、多様な永続的ブランドのポートフォリオからもたらされ続けます。私たちは、当面の間、事業のさまざまな側面において実行を継続し、主要な成長機会を活用していく予定です。

それでは、オペレーターに代わって、質問をお受けします。オペレーター

質疑応答

オペレーター

ありがとうございます。[最初の質問はモルガンスタンレーのエリン・ライトさんからお願いします。どうぞよろしくお願いします。回線は開いています。

エリン・ライト — モルガンスタンレー — アナリスト

素晴らしい。私の質問を聞いてくださってありがとうございます。2022年に関連する逆風と追い風について考えるとき、今、予想以上に困難であることが証明されているのは何でしょうか?サプライチェーンの問題でしょうか、それとも他の要因でしょうか?また、サプライチェーンの制約や、こうした力学を除いた場合の売上高を定量化することは可能でしょうか?また、2023年に向けて、コンパニオンアニマルの畜産分野での逆風と追い風をどう考えるべきか、2023年の畜産分野の成長は1桁台前半で良いのか?そして、もしそうであるならば、2023年のコンパニオンアニマルのオペレーション上の成長をどのように考えればいいのでしょうか?と、そこで止めておきます。ありがとうございました。

クリスティン・ペック — 最高経営責任者

ありがとう、エリン。まずは私から、そしてWettenyにこの話を進めてもらいたいと思います。まず最初に、基本的かつ構造的に、動物用医薬品事業と重要なのは、当社製品への需要がCOVID以前よりも強いままであることだと考えています。

非常に健全なビジネスだと思います。今年の下半期の逆風を考えてみると、圧倒的に供給が大きく、その大きさについてはWettenyにコメントしてもらうとして、第3四半期は供給が大きなドライバーだったと言えるでしょう。第4四半期になると、動物病院への訪問の話も出てきます。しかし、私たちにとっては、直面している供給問題が主要な原動力であったと考えています。

2023年に向けて、本当に良いニュースだと思います。今年直面したものを見てみると、年初から供給について話していたように、mAbsの問題がありました。これは克服しました。現在では、上市したすべての市場で抗体医薬が完全に供給されています。ですから、この問題は解決したと考えています。

特にSimparica Trioについては、競合他社に在庫を利用されてしまったようです。そのため、棚に戻すのに期待していたよりも少し時間がかかってしまいました。しかし、第4四半期になればパラの問題は解決すると思います。第3四半期は、RevとSimparicaにとって非常に重要な四半期です。

そのため、第3四半期は非常に重要な四半期です。繰り返しになりますが、本当に良いニュースは、これらの製品に対する需要が引き続き堅調であることと、供給に関する問題のほとんどに対処できたということです。この業界では、エリンさんは長い間、私たちに付いてきてくださっているので、ご存知のように、いくつかの小さな継続的な問題があります。私たちは常にワクチンに関する課題を抱えています。

私たちのように多くの製品を多くの種にわたって世界中に供給している場合、常にある程度の問題が発生します。そのうちのいくつかは来年も続くでしょう。しかし、私たちは、mAbsに関して今年予想していた最大の課題が解決されたと確信しています。パラについては、TrioとRevの両方で、今年中に解決する予定です。

非常に明確な計画を立てています。もちろん、ワクチンについては現在進行中のものがありますが、それは通常のコースです。しかし、Wetteny、2つ目、3つ目の質問をお願いできますか?

Wetteny Joseph — 最高財務責任者

ええ、もちろんです。エリン 今年ずっと言ってきたように、世界の需要を満たすためには、供給が依然として逆風になっているのは確かです。そして、Kristinが言ったように、これらのうちいくつかが回復するタイミングが非常に重要です。特にTrioは、累計で65%の伸びを示すなど、非常に好調に推移していますが、今年に入ってから供給不足に直面しました。

実際には、Trioの寄生虫駆除剤のピークシーズンである第2四半期と第3四半期に供給停止がありましたが、第3四半期の後半に回復したため、競合他社がより積極的に製品を棚に置くようになり、その影響が第3四半期末に見られました。しかし、今後、レボリューション、レボリューションプラスについては、主要な市場を選択し、他社製品との差別化を図ることで、何らかの影響を受けると予想しています。これは第4四半期に持ち越しとなり、本日発表したガイダンスにも反映されています。このように、当社の事業は供給以外の面でも、労働力や特定の市場におけるマクロ的な影響に直面しています。

しかし、今年に入ってからの推移を見ると、以前と比べて圧倒的に供給面の制約が大きな影響を与えています。このため、ガイダンスを約2億ドル下方修正しましたが、そのうちの75%以上は為替と供給によるもので、供給がその大部分を占めています。

オペレーター

次はバンク・オブ・アメリカのマイケル・リスキンから質問をお受けします。どうぞよろしくお願いします。

マイク・リスキン — バンクオブアメリカ・メリルリンチ — アナリスト

素晴らしい。ありがとうございます。最後のポイントについて簡単にフォローアップし、他の点についても触れたいと思います。供給問題については、KristinとWettenyがコメントしたように、あなた方が四半期にこうした課題を抱えたことで、競合他社が棚を利用するようになったということが多いと思います。

このことを長期的にどのように考えるべきでしょうか。これは一時的な切り替えなのでしょうか?つまり、特に旧製品の革命やTrioが今期か来期かにかかわらず、競合他社を簡単にそのポジションから押し出すことができるのでしょうか?それとも、足元を固めるのはもう少し大変なことなのでしょうか?それから、Librelaの承認についても触れたいと思います。OUSの検査日に伴い、そのタイムラインが少しずれているようです。米国での上市予想や立ち上がり予想にどのような変化があるのか気になります。あなたは、23年後半または2023年後半の発売とおっしゃいました。

そのあたりの状況を教えてください。ありがとうございます。

クリスティン・ペック — 最高経営責任者

まずは私から、そしてWettenyにこの話を引き継いでもらいます。競合他社についてお考えの場合、そうですね、私たちは棚割を取り戻せると確信しています。Wettenyが言ったように、この製品は当社のお客様やペットの飼い主さんにとても好評なので、心配はしていません。

年間65%の成長率です。ですから、その分を取り戻すことができると確信しています。ですから、これは一時的なものだと考えています。もう1つ重要なことは、特に「シンパリカ トリオ」についてですが、競合品との競争について、最新の情報では、2023年の早い時期に競合品がなくなるということです。

いつものように、これは民間企業としては難しいことで、誰もここにいる民間企業のいくつかについてあまり情報をくれず、その多くが公開されていないことですが、現時点での私たちの基本的な情報では、年明け早々に同様に私たちに対して何かが発売されるとは思えず、その機会を活用してシェアも明らかに獲得していくでしょう。これは、Trioのことを考える上で、追加的なニュースでもあると思います。Librelaについては、今年中に承認されることを望んでいましたが、来年の承認がいつになるかによって、すべてが動いていくことになります。ですから、私たちは当然、期待通りの発売をまだ望んでいます。

しかし、来年に承認が下りる正確なタイミングがわからなければ、皆さんもご存じのように、比例して動いていくだけです。ですから、これが唯一の追加的なニュースだと思います。私たちは、何があっても来年には発売できると確信しています。ただ、そのタイミングについては、最終的な承認が得られれば、また更新する必要があります。

そういえば、Wetteny、何か聞き漏らしましたか?

Wetteny Joseph — 最高財務責任者

トリオについて2点ほど補足します。ノミ・ダニ・寄生虫の併用療法は、比較的新しい標準治療法です。そして、この非常に重要な市場において、全世界で50億ドル以上の市場規模があることがわかります。外用薬や首輪から経口薬への拡大です。

そして現在、3剤の組み合わせで、さらに市場を拡大し、市場を成長させていく予定です。ですから、競争があっても、私たちは成長を続けることができると考えています。ですから、第3四半期を終えた時点で、つまり第2四半期から第3四半期にかけて起こったこのような動きは一時的なものであり、今後もシェアを拡大していくことになります。また、特に競合の動向については、いつ来るか正確にはわかりませんが、遅れをとることはないと考えています。

23年には発売されるかもしれませんが、今年の早い時期には発売されないと見ています。Librelaについては、引き続き非常に満足していますし、欧州全域で予想を上回る業績を上げています。しかし、生産能力の制約により、今年の需要をフルに活用することはできませんでした。また、他の市場での発売を遅らせるというトレードオフをせざるを得ませんでした。

来年は、米国外および欧州以外の市場にも製品を投入できると考えています。そして、この製品もまた、私たちにとって非常に良いパフォーマンスを発揮し続けています。ですから、この点については非常に満足しています。

米国での実際の承認がいつになるかについては、40%の犬が本製品を使用し、新たに市場に参入しているという状況を考えると、このような遅れが生じています。製品の使用期間が短いことなどから、この分野での継続的な成長と、発売のタイミングを超えた疼痛市場の拡大にとって、すべてが良い兆候といえます。

オペレーター

次は、ゴールドマン・サックスのネイサン・リッチから質問をお受けします。どうぞよろしくお願いします。

Nathan Rich — Goldman Sachs — アナリスト

素晴らしい。質問をありがとうございました。供給制約についてもフォローアップがありました。ウェッテニー、下期の収益修正に関するあなたのコメントによると、供給制約は下期の数量に対して200から300ベーシスポイントの影響を与えるようです。

この数字が正しいかどうか確認したいのです。また、今後についてですが、4Qに逆風が吹くのでしょうか?第3四半期末には大部分の制約が解消されたように聞こえました。第3四半期、第4四半期にどのようなことを期待すればよいのでしょうか?2023年に向けては、供給制約が残るのか、それともその時点ですべて解決されるのか、どちらを予想されますか?ありがとうございます。

ウェッテニー・ジョセフ — 最高財務責任者(CFO

そうですね。このように、さまざまな製品や種がある中で、供給問題は当社だけのものではありません。1年半ほど前に入社して以来、この業界では比較的よくあることだと思います。今のレベルは、ここ2、3年で確実に上がってきていると思います。

特に、第3四半期は、いくつかの製品が回復したタイミングだったため、より大きな影響を受けましたね。第4四半期も引き続き影響を受けると予想していますが、本日発表したガイダンスに反映させています。例えば、レボリューションの話をしましたが、率直に言って、来年の需要を満たすことができると確信しているmAbsでは、ヨーロッパだけでなくヨーロッパ以外の市場でも、例えばサイトポイントとリブレラの間でさえトレードオフを行ってきましたよね?ですから、そうした影響が今年に及んでいると思います。しかし、来年に向けて、私たちはこれらの製品に自信を持っています。ワクチンは、一般的に供給面での制約や課題がある分野だと思いますので、2024年までそういったものが続くと思いますし、今年を終えても進化を続けていきますが、第4四半期にも影響があることは間違いないと思います。

もちろん、2023年に関しては、次の電話会議でもっと詳しくご説明しますが、最も大きな影響を与える製品については、自信を持っています。寄生虫駆除剤の観点から「トリオ」を見てみると、来年に向けた供給には自信があります。また、mAbについては、特にLibrelaの上市など、またCytopointについても、来年に向けて非常に自信があります。これらのことが、23年に向けての私たちの大きな動きとなります。

オペレーター

次の質問は、カンターのルイーズ・チェンさんからです。どうぞよろしくお願いします。回線は開いています。

Louise Chen — Cantor Fitzgerald — アナリスト

私の質問に答えてくれてありがとうございます。来年、主要製品で競合が発生する可能性があることについてお聞きしたいのですが。来年、競合製品が登場する可能性がありますが、そのような製品でも成長できるとお考えですか?次に、イノベーションと畜産についてお聞きします。

イノベーションの次の段階はいつ頃になるとお考えでしょうか。また、これまでのように3%から4%程度の成長を超えていくのはいつ頃になるとお考えでしょうか。ありがとうございました。

クリスティン・ペック — 最高経営責任者

ルイーズ 最初のご質問の競合についてですが、Trioに関しては、年明け早々にはもう競合が発生しないと考えているのが良いニュースだと思います。しかし、いつ競合が発生するかにかかわらず、私たちはこれを通じて成長し続けることができると思います。このカテゴリーを見ると、ヴァセリンが登場し、1つ、2つ、3つと増えていったと思うのですが、私たちは3つの組み合わせを発売し、信じられないほど成長することができました。

ここには十分なスペースがあったと思います。先ほどWettenyが言っていたように、外用薬や首輪の動きはまだ続いていますし、このカテゴリーは本当に革新的です。ですから、今後も成長が続くと思います。皮膚科領域についても、同じことが言えると思います。

競合他社は、この市場を継続的に成長させるのに役立つと思います。未治療の犬はまだ600万頭います。同じ数の犬がこのような状態にある場合、海外におけるこの製品の使用量はまだ米国を大きく下回っています。

ですから、私たちは、これらの市場には成長があると信じています。もちろん、皮膚科領域では競合他社の出現により成長が鈍化する可能性がありますが、これらの領域は今後も成長する市場であると考えています。技術革新があるのだと思います。そして忘れてはならないのは、これらすべての製品について、ライフサイクルの強化を検討し続けるということです。

私たちは、今ある製品にとどまることはありません。ですから、競合他社が参入してくる可能性はありますが、必ずしもこれらの主要製品カテゴリーでイノベーションを起こし続けているわけではありません。イノベーションと畜産に関して、Wetteny、成長率に関して、そちらをお聞かせください。

Wetteny Joseph — 最高財務責任者(CFO

ええ、もちろんです。家畜については、先ほど申し上げたように、歴史的に3%から4%の範囲で成長してきたセグメントだと思います。DRAXXINやZoamixなどのジェネリック医薬品の競合による影響を考慮すると、当社の業績はそれを下回っています。しかし、例えばDRAXXINの影響をプロフォーマで除外すると、第3四半期はマイナス3%となり、前四半期と同様に畜産事業が成長することがわかります。

ですから、今年の出口を考えると、ジェネリック医薬品の競争が激化しているため、畜産事業は第3四半期の業績を若干下回ることになると思います。しかし、その先、23年から24年にかけては、マクロの状況を見極める必要があります。ブラジルの主要市場や米国の他の地域の牛を見れば、マクロがどうなっているのかを本当に見続けなければならないと思います。しかし、イノベーションという点では、私たちはイノベーションを起こし続けています。率直に言って、ジェネリック医薬品との競合の影響により、今年度はそのインパクトを見ることができません。

鶏肉用のベクターワクチンは米国で発売が開始されましたが、他の地域で発売されるスライドワクチンについては、供給面での制約があります。そのため、まだその効果を十分に享受しているとは言えません。しかし、今年以降、ジェネリック医薬品との競争が始まれば、畜産事業の成長が見られるようになるでしょう。

もう一点、ダーマの話に戻りましょう。前回の決算では、来年の上半期には皮膚に対する競争はないと申し上げました。それから3ヵ月が経ちましたが、まだ新しいニュースはありませんね?ご存知のように、この分野では、人々が何をもっているかという具体的なデータがあるわけではありません。ですから、私たちは半年先まで見通すことになります。

3ヵ月後、まだ何も見えていません。ですから、来年の競合を予想しているわけではなく、上半期に競合が発生するというデータがないだけなのです。ですから、来年の競争について質問されたので、その点を明確にしたいと思います。

オペレーター

それでは次の質問は、StifelのJon Blockさんからです。どうぞよろしくお願いします。回線は開いています。

ジョン・ブロック — スティフェル・ファイナンシャル・コーポレーション — アナリスト

ありがとうございます。おはようございます。先に両方お聞きします。2022年のマージンは、売上が減少しているにもかかわらず、ほぼ横ばいだったと思います。

また、Wetteny、あなたはオペックスを管理すると言いましたが、あなた方は投資もしたかったと思います、あなた方の目の前には注目すべき新しい機会があります。この点についてはどうお考えでしょうか。つまり、2023年に向けての投資は、opexを押し上げるものなのでしょうか?それとも、来年2023年もボトムラインがトップラインをきちんと上回ると予想すべきなのでしょうか?それから、Kristinさん、ちょっと話は変わりますが、2023年に供給制約が完全に解消されるという会社の見通しについて、もう少し詳しく教えてください。少なくとも私にとっては、トリオの問題はちょっとしたサプライズだったように思います。その上で、これらの売上は完全に失われたのか、それとも少なくとも一部は失われたと考えているのでしょうか?というのも、消費者としては、トリプルからデュオに戻ることで、23年の早い時期にこれらの売上を回収できるようなことがあるのではないかと思うのですが。ありがとうございました。

Wetteny Joseph — チーフ・ファイナンシャル・オフィサー

そうですね。ご質問の最初の部分、つまりマージンや投資などについての見解を述べます。研究開発で行っていること、フィールドフォースで行っていること、今後もペットケアのフィールドフォースで診断を行うことなど、事業全体で数多くの投資を行ってきました。

このような投資は継続していきますが、私たちには裁量支出を管理する能力があり、第3四半期にそれが発揮されたのだと思います。実際、税引前利益を見ると、トップラインの成長率が5%であるのに対し、税引前利益は8%の成長でした。つまり、損益計算書上ではレバレッジが効いているのです。私たちは、それを継続する能力を持っています。

また、今後も価格によるマージンの確保を続けていくつもりです。コンパニオンアニマルが家畜よりも速いペースで成長し続けていることから、ミックスは当社にとって有利なものとなっています。コンパニオンアニマルは今期10%成長し、家畜は3%減少しました。インフレなどの影響により相殺されていますが、このミックスは当社にとって好ましいものです。

そのため、選択的な分野への投資を継続します。例えば、研究開発を優先し、製造とサプライチェーンを優先しますが、他の分野での裁量的な支出を管理し、レバレッジの効いた損益を実現するようにします。しかし、それが実現しない四半期もあるかもしれません。しかし、1年という単位で見れば、私たちがそれを続けていることがおわかりいただけると思います。トップラインの成長とボトムラインの成長の間のマージンは、事業が本来できることよりも少ないかもしれませんが、それは私たちが必要だと思うところに投資をしているからです。

クリスティン・ペック — 最高経営責任者

それでは、2つ目の質問である「供給解決への可視化」について伺います。今年に入り、さまざまな分野の多くの企業と同様に、供給面での課題が待ち受けていることは分かっていました。しかし、TrioやRev.については、正直なところ、もっと早く解決すると思っていたのですが、少し驚きました。

しかし、これはキャパシティの問題だと認識していなかったわけではありません。サードパーティーの能力を高める必要があったのです。正直なところ、そのサードパーティを獲得するのに予想以上に時間がかかりました。この問題については、現地でオペックス・チームを立ち上げて対応しましたが、解決のタイミングに予想以上の時間がかかってしまいました。

レボリューションもトリオも、週単位でアウトプットを見ていますが、本当によくやっています。安定した成果を出していると思います。そして、順調に稼働しています。だから、私は強い自信を持っているのです。

また、Wettenyも、第4四半期を見据えたときに、バックオーダーを管理していることに強い自信を持っています。ですから、あとは製品を市場に投入するだけです。現在、最大の市場に優先的に投入しており、今年末から来年初めまでには、すべての人にお届けできるようにします。しかし、たとえばRev Plusのような巨大な製品を数カ月で供給しなおすとなると、完全に供給を再開するまでに少し時間がかかってしまうのです。だからこそ、私たちは何が問題なのかを理解していたと確信しています。

それは、キャパシティの問題でした。LibrelaとSolensiaは、部品であり、私たちも競争していることを理解していました。だから、ウェッテニーが言っていたように、私たちは製品間のトレードオフを行っていたのです。そのため、Wettenyが言っていたように、私たちは製品間のトレードオフを行っていたのです。

これらの多くはCOVIDに関連したものでした。容量に関するものもあれば、構成部品に関するものもありました。多くの企業にとって、このような状況を乗り切るのは難しいことでした。しかし、ウェッテニーや私が第1四半期や第2四半期の電話会議で申し上げたように、私たちはリーダーシップチームとしてこの問題を非常に慎重に管理しており、GMSと常に連携して、これらの製品それぞれについて何が起こっているかを完全に把握することが可能です。

それでは、Wetteny、他に何かありますか?

Wetteny Joseph — 最高財務責任者(CFO

はい。この1年半の間にこの分野で学んだことのひとつは、供給制約から回復するかどうかではなく、いつ回復するかが本当に重要だということです。寄生虫駆除剤については、季節的な観点からすでにそのような話をしています。しかし、これは家畜全体にも言えることです。

アメリカでは、秋の牛の移動に間に合わせるために、供給を確保することが重要です。そのタイミングを逃すと、思った以上に大きな影響を受けることになります。そのタイミングに合わせて計画を立て、実行していたのに、少し遅れてカバーした場合、そこに影響が出始めるわけです。

第3四半期が終了した時点で、このようなことが起こっており、そのため、皆さんにとっては少し驚かれるかもしれません。

オペレーター

次はウィリアム・ブレアのブランドン・バスケスから質問をお受けします。どうぞよろしくお願いします。回線は開いています。

Brandon Vazquez — William Blair and Company — アナリスト

皆さん、こんにちは。私の質問に答えてくれてありがとうございます。ガイドの引き下げの75%は為替と供給上の制約とのことですが、その部分に焦点を当てたいと思います。残りの25%は、ベテランのスタッフの問題だと思います。

そこで、獣医のスタッフの問題で何が変化し、何が少しずつ悪くなったのか、それが第4四半期にどう推移するのか、23年に向けてそれがどう逆風になるのかを整理するために、少しお話しいただけますか。また、マクロ環境の悪化に伴う需要の問題ではなく、本当に獣医のスタッフの問題なのか、どのような確信があるのでしょうか?ありがとうございます。

クリスティン・ペック — 最高経営責任者

もちろんです。つまり、最初に話したことに戻ります。動物病院の需要を見てみると、基本的に堅調に推移していることは間違いありません。現在のスタッフ数と獣医の訪問数は、COVID導入前の水準を上回っています。

ですから、「大変だ、全部ダメになった、これからどうするんだ」ということではありません。これは再編成なのです。そして、なぜ私たちは需要に自信があるのでしょうか?つまり、なぜキャパシティーの問題があるかというと、実は来院数が減っているわけではなく、パンデミックブームで以前よりペットの数が増えているのです。ペットの親はミレニアル世代です。

ペットの親はミレニアル世代で、ペットに費やす時間も、ペットに費やすお金も増えています。そして、ペットの予防医療に力を入れるようになり、その結果、需要が高まっています。ですから、私たちは、需要は非常に強いと確信しています。マクロ経済が厳しい時代でも、需要は底堅いことが証明されています。

ですから、獣医師と協力して、できるだけ多くのペットを診ることができるようにするために、技術やその他の方法をよりよく活用する必要があります。ですから、これは需要の問題ではないと確信しています。キャパシティの問題なのです。COVIDを導入する前よりも、もっとキャパシティを増やさなければならないのです。

そのためには、さまざまなスペースで生産性を向上させる方法があります。しかし、それを数字で表しただけで、なぜ私たちは自信があるのでしょうか? 私たちは大丈夫です。今、全体的に見ると、1回当たりの診療費は9%増、診療所の収益は四半期で5%増となっています。獣医師の訪問数は4%減少しましたが、これは前例のないレベルの四半期であったため、昨年の第3四半期を振り返ってみてください。つまり、動物病院業界は構造的にも、基本的にも良好な状態にあると言えます。

私たちは、新しいペットのためにさらなる生産能力を生み出す手助けをしなければなりませんが、需要は堅調に推移していると考えています。

Wetteny Joseph — 最高財務責任者(CFO

先ほど申し上げたように、私たちのビジネスに影響を与える要因は他にもあります。一部の市場では、マクロの動きが見られます。例えばブラジルでは、牛肉から鶏肉や豚肉へのトレードダウンが見られます。中国を見ると、特に畜産分野では、引き続きロックダウンが消費に影響を及ぼしています。

しかし、コンパニオンアニマルのパフォーマンスを見ると、中国での大幅なロックダウンにもかかわらず、コンパニオンアニマルでは2桁の強い伸びを示しています。ブラジルのコンパニオンアニマルは、マクロの状況にもかかわらず、2桁の伸びを示しました。これは、特にコンパニオンアニマルの分野では、マクロ的に厳しい状況下でも回復力があることを物語っていると思います。もうひとつ、非常に好調なコンプについて申し上げますと、皮膚については、昨年の第3四半期は全世界で26%の伸びを示しました。

そのため、動物病院の労働力に制約がある場合、前年同期比でこの成長率を上回る業績を上げることは困難です。ですから、やはり供給が今年一番の課題であり、第3四半期もそうでした。しかし、マクロ的には、需要の観点からは、引き続き堅調に推移しています。

オペレーター

それでは、次の質問はJPモルガンのクリス・ショットからお願いします。どうぞよろしくお願いします。

クリス・ショット — JPモルガン・チェース・アンド・カンパニー — アナリスト

そうですね。ありがとうございます。私からは簡単な質問を2つほど。トリオの話に戻したいと思います。

来年初めの競合他社の遅れについて話していますが、私がはっきりしておきたいのは、このことです。念のため確認させてください。2023年にTrioの成長を制限するような供給問題が発生するのでしょうか、それとも22年に一度だけの問題なのでしょうか。それとも22年の一過性のものなのでしょうか?2つ目の質問は、現在進行中の供給問題についてです。

これは……短期的には、あまりどうしようもないことだと思いますが。このような問題が将来再び起こらないようにするために、在庫を増やしたり、供給について別の方法を考えたりすることは可能なのでしょうか。それとも、この問題を管理する能力があまりない現時点でのことだとお考えでしょうか?ありがとうございました。

クリスティン・ペック — 最高経営責任者

2023年のTrioについてですが、はい、この機会を活用することができます。今年も、サードパーティーの新キャパシティをオンライン化するのに予想以上に時間がかかってしまったことが課題でした。しかし、現在ではオンライン化され、順調に稼働しています。

ですから、来年もこのチャンスを生かすことができると確信していますし、そのための計画も立てています。2つ目のご質問は何でしょうか?

Chris Schott — JPMorgan Chase and Company — アナリスト

在庫管理能力についてです。

Kristin Peck — 最高経営責任者

そうですね、つまり、私たちは……ところで、すでにそうしようとしているのです。在庫の回復力と管理に重点を置いているのです。この業界では、在庫切れは会社にとって大きなコストとなるためです。

そのため、どのように投資できるかを検討しています。しかし、慎重を期して、今現在の在庫の多くは、製造に必要なものを手元に置くための原材料やその他のものであり、最も重要な製品に集中しています。そのため、キャパシティがあれば、在庫によって多くのことを管理することができます。しかし、今年直面した最大の問題は、主要製品の生産能力を確保することと、mAbなどの構成パーツを調達することでした。

その点については、もう解決していますが……mAbについては、オンラインで生産能力を確保しています。ですから、容量や部品が問題でない限り、在庫を活用することは可能です。しかし、あなたがコメントしたいのは……。

Wetteny Joseph — 最高財務責任者(CFO

ただひとつ申し上げたいのは、私たちが今年とった措置は、競争の観点から遅れているこの機会を生かすことができるという自信を私たちに与えてくれるものであり、今後も実行していくということです。しかし、この2年余りで私たちが学んだことは、地政学的な問題など、この世界ではさまざまなことが起こるということです。ですから、大きな出来事がない限り、私たちはこの機会を生かし、製品の需要に応えるために実行することができると確信しています。また、すでに述べた理由から、競合他社が参入した場合にも需要は継続すると考えています。

オペレーター

次の質問は、Piper SandlerのDavid Westenbergからお願いします。どうぞよろしくお願いします。

Dave Westenberg — Piper Sandler — アナリスト

私の質問を聞いてくださってありがとうございます。サプライチェーンについては、ほとんどがすでに回答されています。そこで、まずLibrelaについてですが、ブロックバスターであることはおっしゃったと思います。

一般的に、アニマルヘルスは、あるいはコンパニオンアニマルは、米国内と米国外が半々のようなイメージだと思いますが、米国外がこれほどまでに反響を呼んだのは、何か特別な理由があるのでしょうか?それとも、米国内で発売されたとしても、2億ドル規模の製品として考えるべきでしょうか?それからWettenyさんへの質問ですが、畜産業における競争についてもっと言及されていたと思いますが、私は過去にもそのようなコメントを聞いたことがあります。

鶏肉用ワクチンとDRAXXINは、もちろん現在進行中の問題です。もちろん、畜産物全体のダイナミクスは少し弱い方ではありますが。これは一過性のものなのか、それとも恒久的なものなのかを見極めたいと思います。質問をありがとうございました。

クリスティン・ペック — 最高経営責任者

最初の質問は私から、2番目の質問はウェッテニーにお願いします。Librelaについて考えてみると、米国外で発売されて最初のフルイヤーでブロックバスターになったことを誇りに思っています。

米国以外のすべての市場で発売されているわけではありません。また、少し話を戻しますが、世界的に犬の疼痛カテゴリーを見ると、従来は約4億ドルの市場でした。この製品によって、その市場規模を倍増させることができると信じています。以前にもお話しましたが、4億ドル市場を8億ドル市場にすることができます。

この製品の効能は本当に強いと思いますので、これができると信じています。そう考えると、より多くの犬をケアすることができると思います。他の製品に見られるような安全性プロファイルの問題もありません。また、他の製品に見られるような安全性の問題もなく、長期にわたって使用されています。

ヨーロッパでは、すでにNo.1の疼痛治療薬となっています。Librelaの40%のお客さまは、このカテゴリーに初めて参入された方です。これは、この製品が持つパワーを物語っています。

また、再注文率も90%に達しています。ですから、先ほどWettenyが述べたように、この製品を他の市場にも広げていくことで、大きな可能性が見えてくると思います。このような高度な技術を要する製品では、ほとんどの場合、海外よりもアメリカの方が市場規模が大きいのです。

これらの製品のほとんどは、米国での販売台数が国際販売台数を上回っています。この製品の成功については、これまでのところ非常に楽観的な見方をしています。この製品については、海外だけでなく、米国への導入や海外展開も含めて、非常に楽観的な見方をしています。

しかし、ウェッテニー、家畜に関する2つ目の質問をお受けになりますか?

Wetteny Joseph — 最高財務責任者(CFO

ええ、もちろんです。まず最初に申し上げたいのは、畜産物の競争力という点では構造的な変化はないということです。畜産は常に競争的であり、それは変わりません。ですから、今日のコメントと過去2年間話してきたことは、必ずしも同じではありません。

ジェネリック医薬品の競争は、ここ数年、私たちの予想通り、影響を及ぼしています。LOE以前のDRAXXINの売上は3億ドル半ばで、仮に3億5,000万ドルとしましょう。初年度の売上は3億ドル半ば、2年目にはさらに20%の売上がありました。1年目はそれより少しマシでした。

1年目は20%より少し下でしたが、2年目はそれを上回りました。DRAXXINに関しては、当初考えていたよりも少し悪いかもしれませんが、このような大型の製品は他にありません。ゾアミックスも競合していますが、DRAXXINのような大型の製品は他にありません。つまり、家畜の競争力という点では変化はなく、ジェネリックになった製品でサイズが大きいものが少し強化されただけということです。

運営者

それでは次の質問はコーウェンのスティーブ・スカラさんからお願いします。どうぞよろしくお願いします。

Steve Scala — Cowen and Company — アナリスト

ありがとうございます。最初に、準備書面では、第3四半期に供給面の課題がより顕著になり、不確実性が高まったと述べられていますが、なぜ第3四半期に供給面の課題がピークに達したのか、また、第2四半期や第4四半期に予想される供給面とは対照的に不確実性が高まったのかを明確にすることは可能でしょうか?なぜ供給面での課題が第3四半期にピークに達したのか、また、第2四半期や第4四半期に予想される状況とは対照的に、現在不確実性が高まっている理由を明らかにしてもらえますか?次に、中国のロックダウンの話がありました。その影響を定量的に教えてください。最後に、リンカーン社の疼痛治療用モノクローナル抗体の製造能力はどの程度でしょうか?一時期、小規模な製造が行われていたように思いますが、今後拡大する可能性はありますか?

それを拡大する可能性はあるのでしょうか?ありがとうございます。

ウェッテニー・ジョセフ — チーフ・ファイナンシャル・オフィサー

では、まず私から、Kristinが何か付け加えたいと思うかどうか見てみます。供給面の課題については、何が起きているのか、なぜ第3四半期にその影響が顕著になったのか、かなり詳しく説明したと思いますが、四半期を終えてみると、大きな進展もありました。第3四半期に見られる影響は、例えば寄生虫をダブルクリックすると、特にTrioで、つまり第1四半期から、ある制約の中でTrioが停止したことなどがあります。また、年間を通して制約がある状態が続いています。

しかし、特に第2四半期と第3四半期は、停電により、競合他社が棚を埋めるためのスペースが動物病院全体に広がってしまいました。そのため、第3四半期に入ると、やはり寄生虫駆除剤のシーズンが続き、例えば首輪や外用薬から切り替えた新患が、当社製品ではなく経口剤に切り替わり、競合他社が当社の棚を埋めてしまうということがありました。そのため、特にTrioでは、レボリューションが年間を通じて課題となっており、現在も継続しています。第4四半期に入っても、一部の製品で不確実性が続いています。

ワクチンについては、供給上の問題があるという点で、業界全体では比較的よくあることだと思います。今年もそのような問題が少し多くなっています。特に第3四半期は、秋に米国で牛が大暴れしたこともあり、そのような事態が発生しました。

そのため、第3四半期には、停電の影響がより顕著に表れました。もしフォローアップが必要であれば、オフラインでスティーブに質問していただければと思います。しかし、これが私たちが共有した詳細です。mAbsの生産能力については、リードタイムの長い分野ですよね?製造に時間をかければ、リードタイムも長いですし、モノクローナル抗体のキャパシティを追加する時間も比較的長いです。

そのため、今年1年、そして来年も、ヨーロッパ全域の需要を取り込むだけでなく、ヨーロッパ以外の地域でも自信を持って製品を投入できるよう、国際的な事業展開を進めてきました。具体的にどのような生産能力を持っているかについては、ここでは触れません。しかし、モノクローナル抗体の製造は、どこで行っているかという点では、1カ所だけではないということは十分ご理解いただけると思います。また、昨年から今年にかけて設備投資額が増加していることは、今年に入ってからお話ししたとおりです。

モノクローナル抗体は私たちにとって重要なプラットフォームであり、皮膚だけでなく、痛みのフランチャイズのサドルポイントや、私たちのパイプラインで取り組んでいる他の製品にも必要だからです。ですから、モノクローナル抗体の生産能力増強のための投資は今後も続けていくつもりです。

クリスティン・ペック — 最高経営責任者

少し補足します。つまり、不確実性についてのコメントは、マクロ経済環境と関係があるということです。つまり、消費者の需要は依然として非常に強いものの、第1四半期、第2四半期、第3四半期に景気後退が起こる可能性があるという見方がある、ということです。これは、供給面での不確実性が高まったということではありません。

マクロ経済環境がどうなるか、2023年あるいは第4四半期に何が起こるかわからないということです。ですから、はっきりさせておきたいのですが、不確実性というコメントは供給とは関係ありません。唯一……私がコメントするのは、中国に関する質問についてです。第3四半期には、ロックダウンがあったにもかかわらず、中国は35%の成長を遂げ、これまで述べてきたように、当社製品に対する需要は非常に強いままです。

そこで重要なのは、4~5年前は畜産業が大半を占めていたことです。昨年は畜産とコンパニオンアニマルが半々くらいになりました。今現在、ロックダウンは明らかに畜産に影響を与えていますが、コンパニオンアニマルはほぼ半々で、中国の成長のほぼ2倍の成長をしています。ですから、ロックダウンがあったとしても、中国は当社にとって強力な市場であり、非常によく成長していると考えています。

ですから、ロックダウンを乗り切ることができると思います。つまり、もしロックダウンの停止が、この24時間のニュースを見る限りでは、近いうちに起こるとは思えないので、家畜は現状より少し早く回復するかもしれません。しかし、このような環境下でも、ロックダウンがあったとしても、中国では第3四半期に35%の伸びを示しました。このことを強調しておきたいと思います。

オペレーター

次はRaymond JamesのElliot Wilburから質問をお受けします。どうぞよろしくお願いします。

マイケル・パロラリ — レイモンド・ジェームズ — アナリスト

どうも、みなさん。エリオットに代わってマイケル・パロラリです。私の質問に答えてくれてありがとうございます。まず、最初の質問ですが、この点については、皆さんが以前に触れているかもしれませんので、もし私がそのコメントを見逃していたら申し訳ありませんが、2023年に向けてトップラインとマージンのトレンドに対する為替の影響について、どのように考えるべきか、早い段階でコメントをお願いします。次に、2つ目の質問として、今期の価格による成長への貢献についてお伺いします。

過去2四半期は3%でしたが、今期は1%とおっしゃいましたね。現在のマクロ環境を考えると、業界の大半は反対方向に動いているように思われます。そこで、今期の価格貢献について、また今後どのようにお考えでしょうか?ありがとうございました。

Wetteny Joseph — 最高財務責任者(CFO

まず私から。クリスティンが何を追加するのか、見てみましょう。まず、為替ですが、今年を見ると、ドル高を前提とした為替によるトップラインへの影響は約4%です。

つまり、前年同期比では4%で、およそ3億900万ドルの逆風となります。また、最終損益への影響は約8%です。EPSの観点からは、約0.36ドルの逆風となります。ドル高が続いていることから、事前のガイダンスに比べ約0.07ドルの悪化となります。

ドル高が続いています。これが現在の状況です。為替がどうなるかを予測するつもりはありません。しかし、この見通しは、10月末の為替レートをもとにしたものです。

今後も更新を続けますが、為替の影響を考慮した上で、事業拡大に関するコメントに焦点を当てますが、これが今年の影響です。しかし、ここで価格について触れなかったとしても、コンパニオンアニマル製品の売上高を見ると、累計で約5%の価格引き下げが行われています。それを補っているのが、今日お話したジェネリック医薬品、特にドラキシンの競争ですが、これが四半期で1%の純増となり、その成長を補っています。しかし、累計では約2%となっています。

ジェネリック医薬品の競合の影響を含めれば、それ以上になりますが、コンパニオンアニマル領域には革新的な製品があり、引き続き強い需要があるため、5%程度の価格引き下げを行っています。マージンを見ると、前年比で約90ベーシスポイント減少していますが、これには為替が最も大きく寄与しています。つまり、為替を除くと20ベーシスポイント程度になります。ですから、基本的には、価格とミックスの中で、製造コストなどの上昇を価格が補っているのです。

つまり、これがオフセットです。業界の他の地域とほぼ同じですが、獣医の方々は、旺盛な需要を背景に、コンパニオンアニマルの価格も5%程度かそれ以上にしています。

オペレーター

それでは次にバークレイズのバラジ・プラサドにお願いします。どうぞよろしくお願いします。

発言者不明

こんにちは、バラジに代わってニキラです。私の質問を聞いてくださってありがとうございます。Trioについてなのですが、法人口座の普及率はどの程度でしょうか、また、さらなる拡大の余地はどの程度あるのでしょうか?ありがとうございました。

ウェッテニー・ジョセフ — 最高財務責任者(CFO

大企業への普及率については、非常に満足しています。現在約90%ですが、大企業向けにもTrioの利用率を高める余地があると考えています。そのために、米国ではフィールドフォースの拡充を図るとともに、他の製品の発売やヨーロッパでの普及活動などにも注力しています。

このように、大企業への浸透には非常に満足しています。中堅・中小企業にも引き続き取り組んでおり、浸透しているクリニックではTrioの利用率を高める余地があると見ています。クリスティン、何か補足することはありますか?

クリスティン・ペック — 最高経営責任者

ありません。

オペレーター

これ以上のご質問はございません。では、最後にKristin Peckにお願いします。

クリスティン・ペック — 最高経営責任者

ありがとうございました。皆さん、本日はご質問をいただき、またゾエティスに関心をお持ちいただき、ありがとうございました。要約しますと、当社の多様なグローバル・ポートフォリオ全体、特にペットケア製品に強みがあり、この電話会議で申し上げたように、アニマルヘルスの基本的な要因は、基本的かつ構造的に非常に強いままであるということです。私たちは、このような将来の成長を支えるために、人材と技術革新への投資を継続するとともに、本日お話ししたように、製造の拡大にも取り組んでいます。

今後ともよろしくお願いいたします。本日はありがとうございました。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>