ジョンソン・エンド・ジョンソン (JNJ)2022年第4四半期決算説明会の日本語訳です。

売り上げはミスしてますがEPSではクリアですね。思ったよりも良かったので安心しました。

製薬業界は安定して成長しているようなので今後にも期待が持てます。

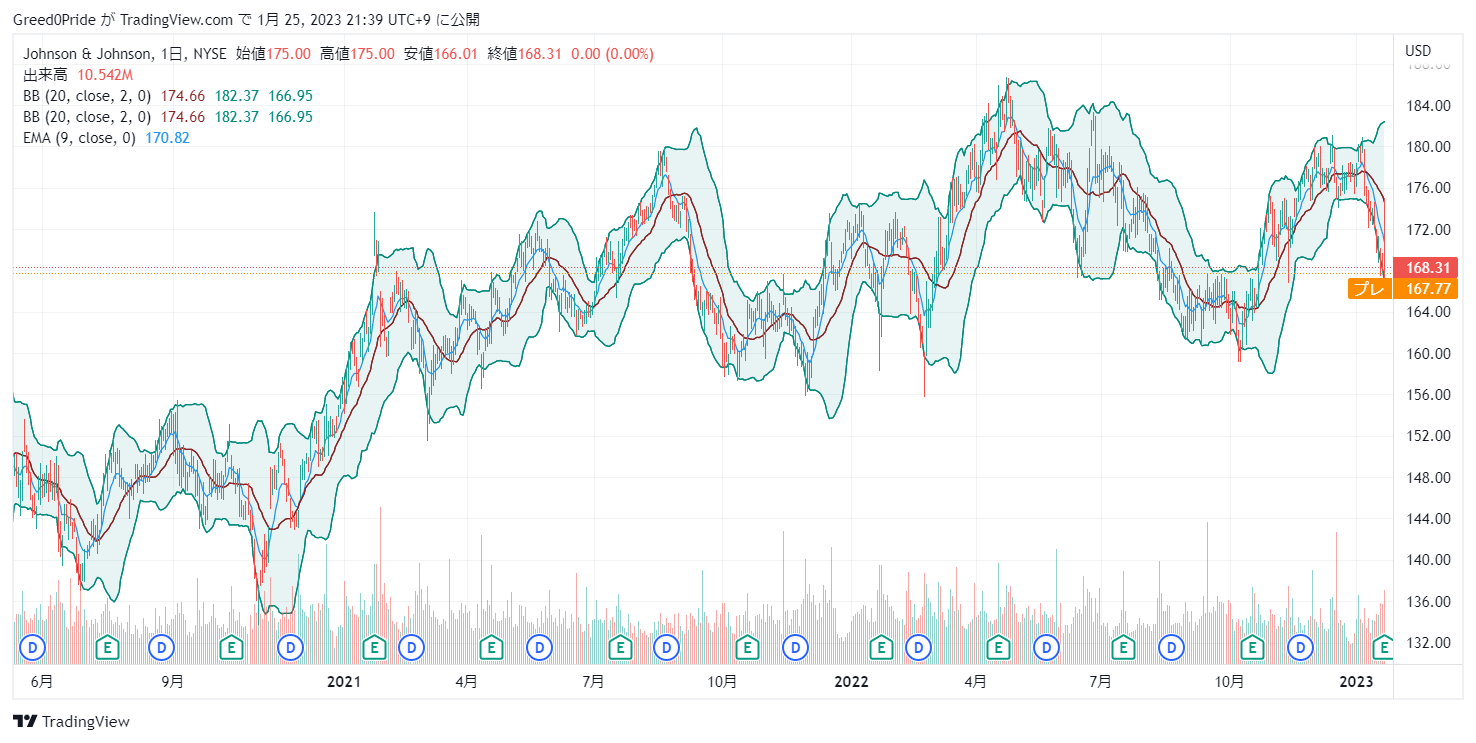

ジョンソン・エンド・ジョンソン (JNJ)株価

ジョンソン・エンド・ジョンソン (JNJ)2022年第4四半期決算説明会

Call participants:

Jessica Moore — Vice President, Investor Relations

Joaquin Duato — Chief Executive Officer

Joe Wolk — Executive Vice President, Chief Financial Officer

Terence Flynn — Morgan Stanley — Analyst

David Risinger — SVB Securities — Analyst

Larry Biegelsen — Wells Fargo Securities — Analyst

Chris Schott — JPMorgan Chase and Company — Analyst

Matt Miksic — Barclays — Analyst

Trung Huynh — Credit Suisse — Analyst

oaquin Duato

Chris Shibutani — Goldman Sachs — Analyst

Louise Chen — Canaccord Genuity — Analyst

More JNJ analysis

2023年1月24日午前8時30分

オペレーター

おはようございます、ジョンソン・ジョンソンの 2022 年第 4 四半期決算カンファレンスコールにようこそ。本カンファレンスの質疑応答までは、参加者全員がリスニングオンリーモードとなります。この通話は録音されています。ご異議のある方は、この時点で切断していただいて結構です。

[オペレーターの指示】これより、ジョンソン・エンド・ジョンソンにカンファレンスコールを引き継ぎたいと思います。始めてください。ジェシカ・ムーア — インベスター・リレーションズ担当副社長

おはようございます。ジョンソン・エンド・ジョンソンの投資家向け広報担当副社長のジェシカ・ムーアです。当社の2022年第4四半期および通年の業績レビューと2023年の財務見通しについて、ようこそお越しくださいました。本日の電話会議には、取締役会長兼最高経営責任者のホアキン・ドゥアトと、取締役副社長兼最高財務責任者のジョー・ウォルクが参加しています。

詳細な説明に入る前に、少しロジスティクスを説明します。念のため、本日のプレゼンテーションや関連スケジュールを含む追加資料は、ジョンソン・エンド・ジョンソンのウェブサイト(investor.jnj.com)のInvestor Relationsセクションでご覧いただけます。本日の説明会には、特に当社の将来の財務実績、製品開発、市場での地位、事業戦略、および当社のコンシューマーヘルス事業の予想される分離に関連する、将来の見通しに関する記述が含まれている可能性があることにご注意ください。これらの記述は、本日現在入手可能な情報から得られた将来の予測にもとづくものであり、リスクや不確実性を含んでいるため、当社の実際の業績はこれらと大きく異なる結果となりうることをご承知おきください。

特に、COVID-19のパンデミックの期間および想定される影響については、大きな不確実性があります。これらのリスク、不確実性、およびその他の要因の詳細については、当社の2021年度フォーム10-Kを含むSEC提出文書(investor.jnj.comおよびSECのウェブサイトから入手可能)に記載されています。また、本日説明したいくつかの製品および化合物は、戦略的パートナーとの共同開発、または他社からのライセンス供与により開発されています。このスライドは、そうした関係を示すものです。

本日の議題に移り、冒頭、ホアキンからCEO就任1年目と2023年に向けた優先課題について、いくつかコメントをさせていただきます。次に、企業の第4四半期の売上高と損益の実績、3つのセグメントに関するハイライト、および企業の2022年通年の実績を確認します。その後、ジョーが追加のビジネスコメントを発表し、キャッシュポジションの概要、資本配分の優先順位、2023年のガイダンスをお伝えして終了します。残りの時間は、皆様からのご質問にお答えします。

ウェブキャストは約75分を予定しています。それでは、ホアキンに電話をお繋ぎします。

ホアキン・ドゥアト — 最高経営責任者

ありがとう、ジェス。皆さん、おはようございます。本日は、2022年の業績を振り返り、事業の優先順位を強調するために、この場にいることをうれしく思います。私は、ジョンソン・エンド・ジョンソンの未来に期待しています。

135年以上にわたり、ジョンソン・エンド・ジョンソンはヘルスケアのイノベーションの最前線に立つ企業として、人々に期待されてきました。このことは、創業当時と変わらず、今日も変わりません。そして、私はこの遺産を引き継ぐことを光栄に思っています。2022年、マクロ経済的な課題にもかかわらず、当社は通年で6%を超える事業成長を達成しました。

これは、世界中の従業員の献身と集中力、そして事業の幅広さと多様化の結果です。昨年は多くのビジネス上の成果がありました。いくつかハイライトをご紹介しましょう。当社の医薬品チームは、11年連続で市場を上回る調整後営業売上高の伸びを達成しました。COVID-19ワクチンを除くと、イノベーション・パイプラインを前進させながら、7%近い成長を実現しました。

特に、多発性骨髄腫のポートフォリオ全体が進展していることに興奮しています。これには、当社初の細胞治療薬であるCarvyktiとBCMA CD3バイセクシャル抗体であるTecvayliの上市、さらにGPRC5D/CD3バイセクシャル抗体のtalquetamabが最近申請されたことが含まれています。医療技術分野では、通期で約6%の事業成長を達成し、2年連続で競合他社のコンポジットを上回る業績を見込んでいます。イノベーションの面では、新製品の上市を加速させ、潜在的な純現金価値が1億ドル以上のプログラムの数を2倍以上に増やすなど、医療技術パイプラインの質を大幅に向上させることができました。

特に、アビオメッド社の買収を完了したことにより、当社は心臓病回復薬の世界的リーダーとしての地位を確立し、医療技術の収益成長を直ちに促進させることができました。この買収は、2024 年に収益に貢献する見込みです。最後に、ケンビュー社の分離に向け大きく前進しました。消費者向け事業を社内カンパニーとして運営し始め、SECにフォームS-1を提出し、分離の潜在的ステップとしてIPOを追求する選択肢を得ました。

今後については、まあ、2022年に影響を与えたいくつかの逆風が続くと予想しています。私たちは、ジョンソン・エンド・ジョンソンがマクロ経済的な困難の時代にも回復力があることを証明してきました。このような環境において、2023年に向けた当社のアプローチは慎重としか言いようがなく、今年の優先順位は明確で一貫しています。まず、ジョンソン・エンド・ジョンソンが医薬品と医療技術の両分野で競争力のあるパフォーマンスを実現する2部門企業として運営するための計画を最終的に決定しています。

この変革により、当社はよりシンプルで迅速かつ集中的な事業運営を行うことができます。医薬品では、毎年トップラインの成長を続けながら、2025年までに売上高600億ドル達成に向け、推進していきます。2023年の市場成長は、ステララの独占権喪失やマクロ経済的な課題に直面しても、12年連続で達成できると考えています。成長の原動力は、主にDarzalex、Tremfya、Erleada、Invega Sustenna、Uptraviなどの既存ポートフォリオと、Spravato、Carvykti、Tecvayliなどの新発売品による継続的な取り込みにあると考えられます。

医療技術分野では、アビオメッド社の買収により、年間売上高10億ドル超の12のプラットフォームを有することになりました。私たちは、2022年の勢いをさらに強めていくことを期待しています。そのためには、最近上市したイノベーションの商業的機会を最大化し、アビオメッドのパイプラインを引き続き進展させ、市場の高成長分野への投資を優先させることで、これを実現します。今年はジョンソン・エンド・ジョンソンにとって変革の年となりますが、ここで私の次の優先課題である、コンシューマーヘルス分野の新会社ケンビューの設立を成功させたいと思います。

2021年11月の最初の発表で示したように、2023年に分離を完了する予定であることに変わりはありません。今後、私たちは、これまでの実績から、他社に先駆けて成長し、長期的な成功の基盤を固めることができると確信しています。研究開発投資を大幅に増加させた2021年に続き、私たちは有機的なイノベーションへのコミットメントを継続します。2022年中に150億ドル近くを研究開発費に投じました。

また、60年連続の増配を実施しました。自社株買いを実施し、アビオメッド社の買収を含むM&Aに170億ドル以上を投じました。このような重要なアクションを同時に、特に2022年のような年に行える能力とバランスシートを持つ企業は極めて少ないでしょう。私は、2023年以降に向けて、当社が十分な体制を整えていると確信しています。

最後に、私はこれから起こるであろうことに活力を感じています。世界最大かつ最も多角的なヘルスケア製品会社として、当社は今後もその規模と幅を活かし、イノベーションを推進し、患者さんに貢献し、世界のヘルスケアの未来を形作っていきます。では、ジェシカに話を戻します。

ジェシカ・ムーア — インベスター・リレーションズ担当副社長

ありがとう、ホアキン。まず、2022年第4四半期の販売実績から。2022年第4四半期の全世界売上高は237億ドルで、2021年第4四半期に比べ4.4%減となりました。為替の影響が5.3ポイントマイナスになったため、為替の影響を除いたオペレーション売上高の伸びは0.9%増となりました。

米国では、2.9%の増収となりました。米国以外の地域の売上高は、11.5%減少しました。米国外におけるオペレーション売上は1.1%減少し、為替によるマイナス影響が10.4ポイ ントありました。

COVID-19の売上を除くと、全世界で4.6%、米国内で4.7%、米国外で4.4%の増収となりました。次に収益についてご説明します。当四半期の当期純利益は35億米ドル、希薄化後1株当り利益は1.33ドルでした(前年同期は1.77ドル)。

両期間とも税引後無形資産償却費と特別項目を除いた調整後純利益は62億ドル、調整後希薄化後1株当たり利益は2.35ドルとなり、2021年第4四半期と比較してそれぞれ9.5%、10.3%の増加でした。事業ベースでは、調整後希薄化後1株当たり利益は15.5%増加しました。2022 年通年では、連結売上高は 2021 年通年比 1.3%増の 949 億ドルとなりました。事業的には、通期売上高は6.1%増で、為替の影響は4.8ポイントのマイナスでした。

米国での売上高成長率は3%でした。米国以外の地域では、報告された前年同期の売上高は0.6%ポイント減少しました。米国外のオペレーショナルセールス成長率

米国外の売上高は、9.1%増加しましたが、為替によるマイナス影響が9.7ポイントありました。販売スケジュールの補足にあるように、買収と売却、および当社のCOVID-19ワクチンによる売上は、通年の業績に重要な影響を及ぼしませんでした。2022年通期の純利益は179億ドル、希薄化後1株当たり利益は6.73ドルで、前年は7.81ドルでした。2022年の調整後純利益は270億ドル、調整後希薄化後1株当たり利益は10.15ドルとなり、2021年通年に対してそれぞれ3.2%、3.6%増加しました。

営業利益ベースでは、調整後希薄化後1株当り利益は9.2%増加しました。本日の電話会議における発言は準備書面の一部ではありませんが、2022年通期のセグメント別売上高、連結損益計算書、および調整後税引前利益に関する追加情報およびバックアップを当社ウェブサイトからダウンロードすることが可能です。それでは、当四半期のビジネスセグメント別売上実績のハイライトについてコメントします。特に断りのない限り、引用したパーセンテージは2021年第4四半期との比較における事業売上高の増減を表しており、したがって、為替変動の影響は除外しています。

コンシューマーヘルスからはじめます。全世界のコンシューマーヘルスの売上高は38億ドルで、米国では10.9%増、米国外では5.8%減と1%増加し、為替変動の影響を除くと全世界の営業売上の伸びは6.4%増、米国外では営業売上の伸びは3.2%増となりました。

これは主に、戦略的な価格改定、咳・風邪・インフルエンザの流行による OTC 医薬品の成長、ニュートロジーナの成長、アジア太 平洋及び中南米における好調な新製品導入によるものです。ニュートロジーナの成長は、2四半期連続でスキンヘルス ビューティーの事業成長率5%に貢献しました。ポートフォリオ全体の成長は、米国における供給の制約が減少したものの継続したこと、中国におけるCOVID-19の影響、ポートフォリオの簡素化、ロシアにおけるパーソナルケア製品の販売停止により、一部相殺されました。

次に医薬品セグメントです。全世界の医薬品売上高は132億ドルで、米国では0.6%、米国外では14.9%減少しました。為替の影響を除くと、全世界の営業売上高は2.5%減少し、米国外では4.5%減少しました。

COVID-19の売上を除くと、全世界の営業売上高は3.9%増、米国の営業売上高は2.4%増、米国以外の地域の営業売上高は6%増となりました。COVID-19ワクチンを除く医薬品の成長は、当社の主要ブランドと最近発売した製品の継続的な普及に牽引され、11年連続で市場を上回る調整後営業売上の成長を継続することができ、2桁成長の7資産を含んでいます。成長を牽引したのはDarzalex、Erleada、Stelara、Tremfyaで、独占権の喪失によるRemicadeとZytiga、およびImbruvicaの売上減少により一部相殺されました。

がん領域では、Darzalex が 33.9%、Erleada が 48.6%増加し、引き続き力強い売上成長を牽引しています。ザイティガの売上は、9月に欧州での独占権を失ったことが主な原因で、全世界で43.6%減少しました。イムブルビカの売上は、競争圧力とCOVID-19によるCLL市場の抑制により、全世界で12.3%減少しました。競争圧力にもかかわらず、イムブルビカは世界市場でのリーダーとしての地位を維持しています。

免疫関連事業では、ステララが6.2%の伸びを示しました。これはクローン病と潰瘍性大腸炎における市場の拡大とシェア拡大によるもので、米国ではそれぞれ4ポイント、5.4ポイントの上昇、さらに前期の調整が有利となり、全世界の業績に約460bpの影響を及ぼしました。当四半期の業績は、米国における不利な患者ミックスとリベート、欧州における緊縮財政、アジア太平洋地 域における出荷タイミングにより一部相殺されました。Tremfyaは、乾癬と関節症性乾癬のシェア拡大により、市場の成長とともに米国でそれぞれ1.4ポイント、2.9ポ イント増加し、12.5%の伸びを示しました。第4四半期の成長は、全世界の業績に約1,150bpの影響を与えた不利な前期の調整、不利な患者構成、および厳しい前年同期比によって一部相殺されました。

2023年第1四半期からは、現在その他腫瘍に計上されているCarvyktiと、現在その他神経科学に計上されているSpravatoが、個別開示の閾値を満たすことになると予想しています。次に、医療技術部門に目を向けます。全世界の医療技術分野の売上高は68億米ドルで、1.2%の減少となり、米国では7.1%の成長、米国外では8.6%の減少でした。

為替変動の影響を除くと、全世界における営業売上の成長率は4.9%、米国外における営業売上の成長率は 2.9%となりました。買収及び売却の影響を除くと、全世界における調整後営業売上高の成長率は4.4%となりました。第4四半期の成長は、商業的な実行、強力な新製品導入の実績、および世界各地でのCOVID-19の施術回復に牽引されたものです。第4四半期の成長は、価値に基づく調達の影響、中国におけるCOVIDの復活、および主にビジョンにおける供給制約により、一部相殺されました。

米国では力強い成長が続き、2022 年を通して四半期ごとにドルベースの売上が順次改善しました。OUSの業績は、COVID-19に関連するダイナミクス、特に中国における当社の強力な地位を考えると、マイナスの影響を受けた。インターベンショナル・ソリューションズ・フランチャイズは、新製品導入の好調、商業活動の遂行、電気生理学の継続的な市場成長などに牽引され、15.1%と世界的に2桁の成長を第4四半期も遂げることができました。アビオメッド社の売上はインターベンショナル・ソリューションズにも計上されており、買収完了日である12月22日時点の業績が反映されています。

コンタクトレンズの世界的な成長率7.7%は、最近発売したAcuvue Oasys Max 1-Dayを含むAcuvue Oasys 1-Day製品群の好調、強力な商業活動、および市場に適した価格設定を反映したものです。しかし、供給面での課題が継続し、成長は弱まりました。整形外科領域では、脊椎、スポーツ、その他で報告されたデジタル技術が引き続き加速し、腰や膝などの領域でのプルスルー・セールスを促進しました。なお、販売日数は当四半期の業績に約60ベーシスポイントのプラスの影響を与えました。

さて、2022年第4四半期の連結損益計算書に目を向けます。前年同期と比較して変化した注目すべき項目をいくつか挙げたいと思います。製品売上原価は、主にCOVID-19ワクチン製造関連の一時費用、医薬品事業における不利な為替影響、インフレ圧力、および医薬品事業からの売上比率が低下したことによる企業との不利な構成により、70bpsのデレバティブとなりました。販売費・一般管理費:150bpsの削減。

これは、前年度に比べ9%の削減となりますが、これは、年初に高い支出をした段階的導入と、現在のインフレ 環境を考慮した積極的なコスト管理によるものです。当社は引き続き競争力のある水準の研究開発に戦略的に投資しており、当四半期は売上高の 16.2%を投資し ました。これは主に、前年度における高水準の投資を段階的に削減したことによるものです。受取利息は、現金残高に対する受取利息の増加により、前年同期比1億ドル強の増加となりました。

その他の収益及び費用の項目は、2021 年第 4 四半期の 900 万ドルの費用に対して、2022 年第 4 四半期は 12 億ドルの費用となりました。これは主に、一時的なCOVID-19ワクチン製造関連終了費用、コンシューマーヘルス分離関連費用の増加、アビオメッド買収関連費用の増加、有価証券益の減少によるものです。2022年第2四半期に発表したように、当社はCOVID-19ワクチンに関するコミットメントと義務を継続しており、これには外部製造ネットワーク終了費用や、当社がCOVID-19ワクチン研究プログラムおよび製造能力を残りの顧客契約要件をすべて満たすレベルに変更したことに伴う必要臨床試験費用などが含まれています。当四半期の税金については、実効税率は前年同期の 2.1%に対し 16.2%となりました。

これは主に、前年同期に比べ所得が増加し、税法上の管轄地域が拡大したことによるものです。さらに、2021年第4四半期には、当年には繰り返されなかった一時的な税務項目の恩恵を受けました。特別項目を除いた実効税率は、前年同期の10.4%に対して16.2%となりました。具体的な税務事項の詳細については、近日中に提出する2022年版10-Kをご覧いただくことをお勧めします。

最後に、スライドの枠内に、無形固定資産償却費と特別項目の影響を除いた調整後の税引前利益、当期純利益、1株当たり利益も記載しています。次に、調整後税引前利益をセグメント別に見ます。2022年第4四半期、企業の調整後税引前利益の売上高に対する比率は、25.6%から31.3%に増加しました。医薬品のマージンは33.9%から38.2%に改善しましたが、これは主に、年初に支出が増えた販管費および研究開発費の段階的増加によるもので、為替と製品販売原価のマイナス影響により一部相殺されました。

医療機器のマージンは、主に販管費と研究開発費の段階的増加、良好なポートフォリオミックス、サプライチェーンの効率化により、18.1%から25.3%に改善しましたが、インフレ圧力により一部相殺されました。最後に、コンシューマーヘルス事業のマージンは、インフレ圧力によって一部相殺されたものの、年初に支出を 増加したブランドマーケティングの段階的改善とサプライチェーンの効率化により、18.6%から22%に改善しました。以上で、ジョンソン・エンド・ジョンソンの 2022 年第 4 四半期および通期決算の売上・利益部分を終了します。それでは、ジョー・ウォルクに電話を変えさせていただきます。

ジョーです。

ジョー・ウォルク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

ジェス、そして皆さん、本日はありがとうございます。ジェスが話してくれたように、2022年には我々のビジネス・セグメント全体で競争力のある成長を遂げ、堅調な業績を報告しました。マクロ経済の課題や長引くCOVID-19関連の影響が第4四半期の売上成長を弱めたものの、最優先の投資を行う一方でコスト管理を行い、10月のガイダンスよりもわずかに良いマージンパフォーマンスを得て、収益予想を達成することができました。事業は回復基調にあり、2023年に向けて順調に推移するものと思われます。

特に、Tecvayliの上市、talquetamabの米国および欧州での申請、インテリジェントなデジタル脊椎ソリューションのFDA承認、Abiomedの買収完了、コンシューマーヘルス事業の分離に関する大きな進展など、長期的に強固なパイプラインとポートフォリオの前進を誇っています。財務面では、まず2022年末のキャッシュポジションと資本配分の優先順位に対する実行について説明します。当社は、年間約170億ドルのフリー・キャッシュ・フローを創出しました。

そして2022年末には、約240億ドルの現金と市場性のある有価証券、約400億ドルの負債、160億ドルの純債務のポジションがあります。マクロ経済の不確実性にもかかわらず、当社は資本配分の優先順位のすべてに対して資本を配備し、好調な1年を過ごしました。これらの優先順位に変更はありません。当年度は、売上高の 15%以上、総額 150 億米ドル近くを研究開発に投資しました。

この投資により、医療技術パイプラインの強化や、ホアキンも言及した多発性骨髄腫ポートフォリオの進展など、重要なプログラムの推進が可能になりました。研究開発への投資は、長期的な成長と価値創出を支えるための最優先事項であることに変わりはありません。第二の優先課題は、配当へのコミットメントです。2022年は、60年連続の増配となります。

投資家の皆様は当社の配当金を高く評価してくださっており、コンシューマーヘルス部門の一員として、最低でもこの配当金を維持するつもりです。ご承知のとおり、どのような方法でこれを実現するのが最善であるかを決定するためには、分離の種類をより明確にする必要があります。第三の優先課題は戦略的買収で、オーガニック活動を補完することを目的としています。2022 年にはアビオメッド社の買収を完了し、高成長分野での医療技術の存在感を高めるとともに、100 以上の小規模な初期段階の買収、ライセンス契約、パートナーシップを締結しました。

最後に、当社取締役会は第 3 四半期に 50 億ドルの自社株買いプログラムを承認し、年末までにその約 50% を完了させました。配当金と合わせると、2022年には140億ドル超を株主に還元することができました。次に、2023年通期のガイダンスをご説明します。ケンビューの分離はまだ途中ですので、本ガイダンスは、医薬品、医療技術、コンシューマーヘルス部門を含む、現在のジョンソン・エンド・ジョンソンの事業を表しています。

2023 年通期のオペレーション売上は、4.5%から 5.5%の範囲、すなわち 969 億ドルから 979 億ドルの成長を見込んでいます。このガイダンスは、当社の業績管理方法を反映し、現地通貨試算ベースで提示しています。当社は、主にアビオメッド社の買収に伴う純買収・売却の好影響を見込んでおり、従って、3.5%から4.5%の範囲の調整後営業売上高の伸びを反映した貴社のモデルには問題がないと考えています。当社の売上高ガイダンスでは、引き続きCOVID-19ワクチンの寄与を除外していますが、これは既に貴社のモデルが正しく予測しているように、2023年に減少するものです。

ご承知の通り、当社は将来の為替動向について推測はしていません。しかし、先週時点の米ドルに対するユーロのスポットレート1.08やその他の通貨を考慮すると、為替変動による通期売上への影響はないと考えています。損益計算書のその他の項目については、インフレ圧力と売上原価の継続的な増加により、2023年の調整後税引前営業利益率は横ばいになると予想していますが、営業費用のレバレッジの継続により相殺されます。

その他の収益・費用については、ロイヤルティ収入、資産収益、特定の従業員福利厚生プログラムに関連する保険数理費用のほか、ジョンソン・エンド・ジョンソン・デベロップメント・コーポレーションによる投資、訴訟、バランスシートの評価減などの項目に関連する損益を計上する損益計算書の項目となります。調整後ベースでは、19億ドル、2023年には21億ドルになると予想しています。この収入の大部分は、会計上の開示要件に沿った当社の従業員福利厚生プログラムに関連するものです。金利の上昇、資産収益率、および制度リスクを軽減するために実施した施策により、将来の給付債務予測額は減少しました。

また、現在のトレンドに基づけば、この効果は今後2、3年間続くと思われます。純金利負担を2億5,000万ドルから3億5,000万ドルの間でモデル化することに問題はありません。この数字には、アビオメッド社買収にともなう2022年までの金融費用の増加が含まれています。最後に、2023年の実効税率は、現行の税法と当社事業の地理的な利益構成に基づき、15.5%から16.5%の範囲になると予想しています。

これらすべての要因を考慮した結果、営業利益もしくは恒常為替レートベースで約2.5%から4.5%、中位値で3.5%の成長 を見込み、調整後1株当り利益は10.40ドルから10.60ドルの範囲になると予想しています。為替レートの変動による影響を予測することはできませんが、前述のとおり最近の為替レートを前提とした場 合、当年度の修正後営業利益は1株あたり約0.05ドルのプラスの影響を受け、修正後1株あたり利益は10.45 ドルから10.65ドル、すなわち中間値で10.55ドルとなり、前年度比で4%の成長となりました。セグメント別および四半期毎のガイダンスは発表しておりませんが、モデル化のための定性的な考察を提供したいと思います。セグメント別では、まず医薬品の業績について説明します。

Darzalex、Erleada、Tremfya、Invega Sustenna、Uptraviなどの主要資産や、Carvykti、Spravato、Tecvayliなど最近発売された製品の継続使用により、2023年も市場を上回る成長が期待できると考えています。この成長は、医薬品市場が近年経験したことのない低い成長率にもかかわらず、また、米国で2023年後半に予想されるステララの独占権の喪失を考慮しても、実現したものです。米国では、ステララのLOE日までの数量増加を引き続き見込んでいますが、価格圧力によってこの成長は相殺されると予想しています。

さらに、LOE後の他の製品による2023年の影響や、欧州全域での緊縮財政措置の強化の可能性も引き続き予想しています。医療技術分野では、市場の回復と最近発売された製品の継続的な普及により、競争力のある成長が続くと予想しています。手術件数は比較的安定的に回復すると予想されますが、医療従事者の不足が回復ペースの最も大きな制約となります。中国については、ゼロCOVID政策の緩和や数量ベース調達の影響により、2023年まで圧力が続くと予想しています。

これまで述べてきたように、アビオメッド社の買収は2023年の売上成長を加速させるものです。コンシューマーヘルス事業では、当社が競合する市場と同様に継続的な成長を見込んでいます。また、サプライチェーンにおける継続的なインフレ圧力の影響を最小化するため、ポートフォリオ全体で戦略的な価格引き上げを継続する見込みです。四半期ごとの業績見通しについては、上半期より下半期の方が好調で、おそらく第1四半期より第2四半 期の方が好調であるという一般的なテーマに集約されます。

その裏付けとして、次のようなことを想定しています。医薬品では、2022年第4四半期業績に影響を与えた欧州のLOE製品、すなわちザイティガとインベガ・サステナの減少が上半期に続き、価格圧力も継続すると思われます。また、新製品の上市のラッシュは下半期に顕著になると予想しています。医療技術分野では、進行中の手術の回復が年を追って改善すると見込まれることから、下半期の営業売上成長率は上半期を上回ると予想しています。

また、第4四半期に中国で発生したCOVIDの影響の一部は、2023年初頭まで持ち越されると考えています。また、医薬品と同様に、新製品の上市は下期に顕著になると想定しています。コンシューマーヘルス部門の分離については、現在登録手続き中であるため、規制によりお話できることが限られています。損益面では、営業利益率も上期より下期の方が良くなると予想しています。

これは、2023年上半期に損益に反映されるインフレにより、2022年に高いコストで在庫を構築したことと、先ほど申し上げた軽減策と売上増加により、下半期にコストのレバレッジを考慮したことによるものです。最後に、将来の為替動向について推測はしませんが、先週時点の米ドルに対するユーロのスポットレート1.08やその他の通貨を利用すると、為替は上期の業績にマイナスの影響を与えますが、下期にはプラスの影響を与える可能性があります。2023年の重要なイベントに目を向けます。

前述のとおり、計画しているコンシューマーヘルス部門の分離に関して、提供できる情報は限られています。当社は1月4日に米国証券取引委員会にフォームS-1を公布し、計画中の分離の第一段階として新規株式公開を追求するオプションを付与し、ケンビューを会社内の会社として運営を開始しました。2021年11月の最初の発表と同様に、2023年に分離を完了することを引き続き見込んでおり、IPOなどの中間ステップも市場の状況次第でそのタイミングと一致すると考えています。税引き後のケンビューの立ち上げ費用は18億ドルから21億ドルと見積もっており、2022年末までに12億ドルがすでに発生しています。

この試算は、ジョンソン・エンド・ジョンソンの時価総額からすると、今回のような取引における業界平均に近いものです。分離完了後に発生するディスシナジーについては、年間5億ドルから7億5千万ドルの税引き後インパクトを見込んでいます。これらの非シナジーに対処する計画をすでに実行しており、2024年末までに完全に緩和される見込みです。新生ジョンソン・エンド・ジョンソンの分離に伴い、投資家との議論に基づき、継続的に提供する財務情報のレベルも引き続き見直していきます。

3セグメント会社から2セグメント会社に移行することにより、当社の財務はよりシンプルになりますが、Form 10-Kにおいて四半期ごとのセグメント別研究開発や特許失効表を提供するなど、情報開示の充実を引き続き検討していきます。また、2023年は、当社の各セグメントにおいて科学的イノベーションや読み替えが行われる重要な年になると考えています。医薬品事業では、再発難治性多発性骨髄腫を対象としたGPRC5D/CD3二重特異性抗体talquetamabの承認の可能性、1~3ラインの前治療歴を持つ患者を対象とした当社のBCMA CAR-T、Carvyktiの試験であるCARTITUDE-4の臨床データの可能性が挙げられます。EGFR遺伝子変異を有するフロントライン非小細胞肺がんを対象としたRybrevantとlazertinibのMariposa試験とTagrisso試験の中間解析、および化学療法との併用によるフロントライン非小細胞肺がんを対象としたPapillon試験からの臨床データの可能性。筋層非浸潤性膀胱がんを対象とした当社製薬剤溶出装置TAR-200の第2相SunRISe-1試験の早期臨床データ、ブリストル・マイヤーズスクイブとの提携による第XI因子抗凝固薬Milvexianの第3相臨床プログラム開始。FcRn 拮抗薬ニポカリマブの関節リウマチおよび胎児・新生児溶血性疾患における第 2 相臨床試験データの取得、クローン病および潰瘍性大腸炎における Tremfya の第 3 相 臨床試験データの取得、そして IL-23 阻害薬 Tremfya が中国の国家償還薬リストに追加され、今年後半から適用されることが決定されました。医療技術分野では、整形外科領域におけるデジタルソリューションの拡大、デジタルロボットソリューション「オッタバ」、心臓アブレーション用パルスフィールドアブレーションソリューション、アビオメッド社の心臓回復用パイプラインと臨床試験の進展など、事業全体の重要なイノベーションプログラムについて情報を提供できることを期待しています。

全体として、2023年の財務ガイダンスに対する当社のアプローチは、多くの外部要因が不確定であることを考慮し、責任を持って慎重に行うべきであると考えています。私たちは、新生ジョンソン・エンド・ジョンソンのために競争力のある成長を実現すると同時に、コンシューマーヘルス部門の分離を成功させることに重点を置いています。私たちは、現在の計画が、長期的な成長と株主のための価値創造に向けた位置づけにあると確信しています。以上で準備書面を終わります。

それでは、質問をお受けします。ケビン、リスナーの皆様が質問を希望される場合、その指示をお願いします。

質疑応答

オペレーター

確かに。[最初の質問はモルガンスタンレー証券のテレンス・フリンさんからです。ただいまより、お電話を承ります。

テレンス・フリン — モルガンスタンレー — アナリスト

はい。ありがとうございます。今朝はお時間をいただき、ありがとうございます。2つの質問に分けたいと思います。

まず、ジョー、ガイダンスについてですが、責任を持って慎重に見るべきとおっしゃいました。今年を考える上で、保守的であると言える部分があれば教えてください。それから、パイプラインの面では、明らかに骨髄腫…すみません、骨髄腫は、あなた方にとって重要な分野です。CARTITUDE-4試験のタイミングと、そこから読み取れる期待値について確認させてください。ありがとうございます。

ジョー・ウォーク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

おはようございます、Terence。最初の質問は私が行い、次にCARTITUDEに関する質問をJoaquinに投げたいと思います。ガイダンスについてですが、マクロ経済の不確実性や地政学的な不確実性を考慮すると、このような範囲のガイダンスを発表することは、現時点では正しいアプローチだと考えています。私はこれを保守的とは言いません。

損益見通しについて申し上げますと、率直に申し上げて、2022年に発生したインフレの影響をかなり持ち越すことを想定しています。ご想像の通り、会計上は、2022年に原価の高い在庫を積み上げます。それが年末のバランスシートに残り、2023年の前半にほとんど流れ込むことになります。もし保守的な要素があるとすれば、年間を通じてのデフレ脱却を想定していないことでしょう。

したがって、これらの費用はしばらくの間、高い水準で推移すると考えています。しかし、第4四半期の業績や2023年の見通しでお分かりのように、私たちは長期的な視点に立って最優先の投資を優先し、その間のコストを管理するために、責任を持ってできる限りのことを行っているのです。

ホアキン・ドゥアト — 最高経営責任者

ありがとうございます。そしてCARTITUDE-4とCarvyktiについてですが、多発性骨髄腫のポートフォリオであるTerenceは、当社の医薬品グループにとって今後の成長を牽引する最も重要なものです。ダーザレックスのファーストラインでの継続的な進展、クラス最高のBCMA細胞療法であるCarvykti、最近承認されたBCMA-CD3バイセクシャルであるTecvayliがそれであります。また、GPRC5D/CD3バイペシフィックのtalquetamabの申請にも期待しています。

つまり、進行のための治療から治癒のための治療へと治療パラダイムを変えることができるのです。そして、これらの医薬品は、これらの治療を達成するために、組み合わせたり、異なる順序で使用されることになります。特に、先生がおっしゃったCARTITUDE-4は、1~3種類の前治療を受けた患者さんでCarvyktiを評価する試験ですが、この目標を達成するために非常に重要です。CARTITUDE-4はイベント・ドリブンの試験です。

そして、2023年にCARTITUDE-4の結果が出ることを楽しみにしています。イベント・ドリブンの試験ですので、具体的な時期は申し上げられません。この試験は、Carvyktiをより早い治療ラインに移行させるという私たちの野心にとって、非常に重要なものになるでしょう。

オペレーター

ありがとうございました。次の質問は、SVB証券のデービッド・ライジンガーさんからです。本日はありがとうございました。

デービッド・ライジンガー — SVB証券 — アナリスト

はい、どうもありがとうございます。まず最初に、業績についておめでとうございます。医薬品事業の長期的な見通しについてお聞かせいただければと思います。

過去にJNJは、2025年に医薬品の売上高600億ドルを目標としていました。この目標はまだ継続されているのでしょうか?また、コンセンサスは2025年の売上高を600億ドル以下と予想していますが、その場合、コンセンサスはどのようなモデル化をしているとお考えでしょうか。ありがとうございました。

ホアキン・ドゥアト — 最高経営責任者

ご質問ありがとうございます。ステララの独占権喪失にもかかわらず、2025年まで毎年成長を続けること、同時に、差別化されたパイプラインの開発を進め、2025年までに売上高600億ドルを達成することです。このように、私たちはこれらの目標に向かって努力を続けています。何度もお話ししているように、2025年までの成長は、主に現在販売しているポートフォリオの強みと、膝関節の新たな適応症によってもたらされるでしょう。

例えば、ファーストラインのDarzalexの継続的な成長、関節症性乾癬と乾癬の両方でシェアを拡大しているTremfyaなどがあります。また、潰瘍性大腸炎とクローン病を対象としたIBD試験の結果が出るのは2023年と予想されています。Tremfyaは、転移性・非転移性前立腺癌の異なる適応症で使用されているErleadaとともに、さらなる成長の足がかりを提供します。2023年には、高リスクの限局性前立腺癌の試験がいくつか終了し、さらなる成長の足がかりとなります。

米国の「インベガ・サステナ」フランチャイズ、肺動脈性肺高血圧症フランチャイズの「アプトラビ」と「オプスミット」は、COVID-19の影響を受けていますが、引き続き成長が期待されます。これが2025年に向けての成長見通しの柱となります。この点については後ほどご説明します。Spravatoの成長、先ほど申し上げたCarvyktiの成長、そしてごく最近承認されたTecvayliです。

また、先ほど申し上げたとおり、タルケタマブの申請も、すべて多発性骨髄腫を対象としています。同時に、パイプラインにあるいくつかの重要な製品についても、大きな進展が続いています。その中には、50億ドル以上のビジネスチャンスとコメントした製品もあります。その一例として、経口抗凝固薬のMilvexian、非小細胞肺がんに対するRybrevantとlazertinibの併用療法、膀胱がんに対するTARISプラットフォーム、そして最後に自己抗体を介する疾患に対するニポカリマブがあります。

これらが、2025年に向けての当社の成長を牽引する重要な要素です。私どもの予測と街角の予測との間にある主な相違点について考えてみますと、それは私どもの多発性骨髄腫のポートフォリオです。先ほどコメントしたように、私たちは多発性骨髄腫のポートフォリオが、互いに共食いするのではなく、助け合い、治療し合っていると考えています。実際、現在進行中のいくつかの研究では、私たちの治療法を組み合わせることで、その意欲が示されています。

先ほど、CARTITUDE-4がCarvyktiをより早い治療ラインに移行させるという話をしました。また、Tecvayliとtalquetamabという2つのバイスペシフィック抗体は、互いに組み合わせて研究されています。また、Tecvayliとtalquetamabは、Darzalexと組み合わせた試験も行っています。ですから、この点がストリートとの断絶の主な原因だと考えています。

さらに、治療抵抗性うつ病の治療薬であるSpravatoの断絶が続いています。また、2023年に承認される予定の高リスクの限局性前立腺癌患者を対象とした適応症であるエルレアーダにも、大きな断絶があります。肺動脈性肺高血圧症のフランチャイズであるUptraviとOpsumitは、パンデミックの影響を受けていますが、今後力強い成長が期待できると考えています。そして最後に、ザレルトの独占権喪失の見込みですが、これはこの10年の後半になると見ています。

これらの要素は、私が切断として反映させたものです。ですから、先ほど申し上げたように、私たちは2025年の目標である600億ドルに向けて走り続け、毎年成長を遂げていきます。これは、現在のポートフォリオの強さと、パイプラインの順調な実行を反映したものだと思います。

オペレーター

ありがとうございました。次の質問は、ウェルズ・ファーゴのラリー・ビーゲルセンさんからお願いします。ただいま、お電話を承りました。

ラリー・ビーゲルセン — ウェルズ・ファーゴ証券 — アナリスト

おはようございます。質問を受けてくださってありがとうございます。私からは2つだけです。ジョー、医薬品と医療機器の事業売上高の伸びの傾向について、もう少し詳しく教えてください。上期は下期に比べてどの程度減少すると予想されますか?また、23年の各セグメントにおける市場成長率をどのように想定していますか?それからホアキン、デビッドからの質問の補足ですが、600億という数字は2022年から2025年にかけて年率6%で成長することを意味しています。

600億ドルへの成長について、どのように考えるべきでしょうか。また、600億ドルへの成長についてどのように考えるべきでしょうか。質問をお受けいただきありがとうございました。

ジョー・ウォーク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

おはようございます、ラリー。まず、ご存知のように、私たちは四半期ごとのガイダンスを提供していませんが、市場の成長について少しお話させてください。医療技術に関しては、例年とほぼ同じ、4%から6%の成長を見込んでいます。先ほど申し上げたように、第4四半期にアジア太平洋地域で発生したCOVIDの高騰の影響が若干残ると予想しています。

しかし、それ以外は、通常の手順で着実に回復しています。病院経営者が今直面している最大の問題は、人員配置の問題ですが、彼らはそれをある程度正常に保つために素晴らしい仕事をしています。医薬品については、11年連続で市場を上回る成長を遂げることができました。2023年は12年目になると予想していますが、ベースは低くなっています。

先週のIQVIAのデータをご覧になればわかると思いますが、世界の成長率は、地域にもよりますが、2.5%から4%の範囲に収まるということです。ですから、私たちは市場に勝つでしょうが、市場全体の動きからすると、より低い数字になると思います。私たちはそのように考えています。

第4四半期に欧州で経験した長時間作用型注射剤のジェネリック医薬品の侵食や、ザイティガの影響が第1四半期と第2四半期に顕著に現れ、第4四半期から波及すると思われます。そして、価格政策はおそらく年間を通じて一貫して行われるでしょう。このように、私たちがどのように見ているか、ご理解いただけると幸いです。しかし、上半期よりも下半期の方が、そしておそらく第1四半期よりも第2四半期の方が好調であるという一般的なテーマは、トップラインだけでなくボトムラインの業績についても、私たちの予想通り維持されているようです。

ホアキン・ドゥアト — 最高経営責任者

ありがとうございます。ご質問のラリーについてですが、これまでご説明してきたように、2023年には当社の医薬品部門は市場を上回る成長を遂げると見ており、これは12年連続の市場成長となります。また、ステララの独占権喪失にもかかわらず、2024年も引き続きプラス成長を見込んでいます。そして、2025年には再び、市場を上回る成長を遂げるでしょう。

これが一連の流れです。確かに、実際の成長率は為替の影響を受けますが、私たちは為替を想定していませんし、予測もしていません。そして、600億円の目標を設定するときに、その時点の為替を考えていました。2025年までに為替がどうなるか分からないので、600億円は変えません。

しかし、私たちがどのように考えているかを理解していただくために、2023年には市場を上回る成長を遂げると見ています。2024年にはプラス成長。そして、2025年には市場を上回る大幅な成長へと回復すると見ています。

オペレーター

ありがとうございました。次の質問はJPモルガンのクリス・ショットからです。ただいまよりお電話を承ります。

クリス・ショット — JPモルガン・チェース・アンド・カンパニー — アナリスト

そうですね。ありがとうございます。1つだけ質問と簡単な説明をお願いします。営業利益率についてですが、これは23年以降の質問かもしれませんが、私はちょうどそのバランスを考えているところです。一方では、在庫を処理するにつれてインフレの逆風が弱まる可能性がありますが、ステララのLOEとスピンによるシナジー効果の一部とのバランスです。

営業利益率について、より大きな視点で考えると、2023年は適切な指標となるでしょうか?あるいは、マージンが緩やかに減少するか、拡大する可能性はありますか?それとも、まだ判断するのは早いでしょうか?どのような展開になるのか、少し考えてみたいのです。次に、2つ目の質問ですが、4Qに関する免疫学的なコメントについて、もう少しはっきりさせたいのです。逆風として、不利な製品構成とリベートの力学について言及されたと思います。このような状況は2023年も続くと予想すべきでしょうか?また、悪化しているのでしょうか?それとも、リベートがフランチャイズ全体として徐々に上昇しているような、ここ数年見てきたことの延長線上にあるのでしょうか?ありがとうございました。

Joe Wolk — 執行副社長、最高財務責任者

素晴らしい クリス、おはようございます。営業利益率の質問には私が取り組み、免疫学についてはホアキンに引き継ぎます。営業利益率に関しては、複数年のガイダンスは出しませんが、インフレ圧力に加え、組織によるコスト管理という点で、今年はかなりの成果を上げられると思います。

また、デフレからの脱却を前提にしたものではありません。また、コンシューマーを分離したことによるシナジー効果もあります。ご指摘の通り、これらすべてに対応する予定であり、2022年半ばにはすでにその一部を軽減するために開始しています。2024年までに完全に緩和されるのでしょうか?2024年までに完全に緩和されるのでしょうか?

また、今年中にインフレがどのように推移するかを確認する必要があります。そして、より正常な流れに戻るということです。ジョンソン・エンド・ジョンソンでは、売上高の伸びよりも少し速いスピードで利益を伸ばしたいと考えていますし、そのためにはマージンプロファイルを改善する必要があります。私たちは1年間に600億ドルの資源を保有しています。

ですから、私たちには、優先順位付け、プロセス、テクノロジーを継続的に検討し、可能な限り効果的であるだけでなく、可能な限り効率的であることを確認する責任があると思います。

ホアキン・ドゥアト — 最高経営責任者

ありがとうございます。クリス、免疫学市場全体のダイナミクスについてですが、患者構成が変化しているため、当社の純価格に大きなプレッシャーがかかっていると見ています。一部のチャンネルがより多く参加することで、当社の価格は下がっています。このような状況は2023年まで続きますが、悪化することはないと見ています。

単純に、現在の状況は2023年まで続きますが、現状から安定化すると考えています。

オペレーター

ありがとうございました。次の質問はバークレイズのマット・ミクシクからです。ありがとうございます。

Matt Miksic — Barclays — アナリスト

質問をお受けいただき、ありがとうございます。ガイダンスについて、1つだけフォローアップがあります。ジョー、保守的な部分、あるいは明るい部分、つまりあなたが立てた中国の想定や、[聞き取れない]混乱について、少し話していただけませんか。

また、ステララのLOEについてはどの程度を想定していますか?それから、保守的な面では、明るい話題として、オルソのトレンドをカバーするようなお話がありました。例えば、整形外科や脊椎脊髄の強さは、過去の範囲をはるかに超えていますが、これは23年に入っても続くのでしょうか?それとも、競合他社に対抗するためでしょうか?あるいは、ガイダンスの中でどのような要素を想定していますか?参考になれば幸いです。

ありがとうございます。

ジョー・ウォーク — エグゼクティブ・バイスプレジデント、チーフ・ファイナンシャル・オフィサー

おはようございます、マット。まず最初に、Terenceが保守主義をどのように位置づけたかについての質問のフォローアップをさせてください。そのうちのいくつかは、医療技術であれ医薬品であれ、中国での回復が早まる可能性があります。

今、私たちは第4四半期に見られたCOVIDの高騰の影響が残っていると考えています。現場のチームからすると、それはまだ続いているように見えますが、もう少し早く回復してくれればと思います。また、多発性骨髄腫のポートフォリオを見てみると、CarvyktiやTecvayliのパフォーマンスが重要で、アップサイドの機会やポケットになる可能性があると思います。アビオメッドの買収とその意味するところに期待していることは明らかです。

また、ジョンソン・エンド・ジョンソンのスケールとリーチという点で、現在の予測にはないかもしれませんが、何らかの機会を提供することができます。ですから、現在、いくつかのアウトパフォームの機会があります。私たちはこの点に関して、現在の数字を気に入っています。中国、特にVBPは、当社にとってそれほど新しい現象ではない動きです。

2021年末にいくつかの入札を獲得しましたが、それは2022年まで続きました。そして、入札を獲得し続け、時間が経つにつれて、より多くの患者を助けるための量と機会が持続すると考えています。ですから、私たちは……これは、今日私たちが見ているガイダンスの一部であり、今日私たちが提示したものです。しかし、事業への影響という点では、これまで経験してきたことと比べて、それほど顕著なものではありません。

オペレーター

ありがとうございました。次の質問はクレディ・スイスのトゥルン・フインさんからです。ただいまよりお電話を承ります。

Trung Huynh — Credit Suisse — アナリスト

どうも、みなさん。質問をありがとうございます。クレディ・スイスのTrung Huynhです。ステララのエロージョン予想について質問です。

今年登場するバイオシミラー製品について、どのようにお考えですか?まだ承認されていませんが、ヒュミラで見られたように、最初の企業が6ヶ月間の独占権を得て参入し、その後24年に残りの企業が参入すると考えていいのでしょうか。それとも、すべての企業が一度に参入してくると考えるべきでしょうか?この特許のダンスについて、何かヒントがあれば幸いです。ありがとうございました。

ホアキン・ドゥアト

ご質問ありがとうございます。私たちは、いくつかのトピックについてコメントするのは難しいです。現時点では承認されたバイオシミラー医薬品はありませんが、今後も状況を注視していくつもりです。バイオシミラー市場の発展や、ステララが自己投与製品であること、またご指摘のようにラベルに互換性があることなどから、ステララのエロージョンカーブはレミケードよりも深くなる可能性が高いと予想しています。

このように、ステララの独占権の喪失を私たちは考えています。2023年、米国におけるステララについて考えると、価格圧力があるため、ステララの売上は横ばいから減少に転じると見ています。しかし、これはステララの継続的な数量増加によって相殺されるでしょう。2023年のステララについては、このような見通しを持っています。

全体として、私たちは非常に強力な免疫学フランチャイズを持っています。Tremfyaについては先ほど申し上げましたが、乾癬と関節症性乾癬の継続的な進展、潰瘍性大腸炎とクローン病の試験の結果、これはエキサイティングなことです。また、2023年には、経口IL-23の第2相試験のデータが得られるかもしれません。これは、当社のパイプラインの中でも、非常にエキサイティングで、過小評価されている機会だと考えています。

オペレーター

ありがとうございました。次の質問はゴールドマン・サックスのクリス・シブタニさんからお願いします。ただいまより回線をつなぎます。

クリス・シブタニ — ゴールドマン・サックス — アナリスト

どうもありがとうございました。多発性骨髄腫のフランチャイズは、明らかに2025年の目標にとって非常に中心的なものです。CAR-Tは供給に基づいて徐々に上市されるようですが、ビスペシフィックの承認と上市後の相互作用について、また2023年までの見通しについてお話いただけますか。ありがとうございました。

ホアキン・ドゥアト — 最高経営責任者

Carvyktiの需要についてですが、CarvyktiとTecvayliに対する需要は非常に強いと見ています。再発・難治性の患者さんには、新しい治療法に対する大きなニーズがあります。ですから、製品に対する需要、医師や患者さんの採用は実に力強いものでした。これは本当に心強いことで、このような患者さんには多くの医療ニーズがあることを示唆しています。

Carvyktiでは、生産能力を拡大し、医療機関ネットワークの拡大を続けています。そして、段階的なアプローチでこれを進めています。Tecvayliは順調な滑り出しです。このセルフ・オプションの初期の兆候は、アンメット・メディカル・ニーズの高さに関連して、非常にポジティブなものです。

2023年に向けては、データの観点から、CARTITUDE-4が承認され、Carvyktiをより早い治療ラインに移行させる機会が得られることが重要な要素になります。また、タルケタマブの申請により、もう1つの治療ラインができることになります。タルケタマブの試験の中には、細胞療法やバイセクシャルが無効となったBCMA患者を対象としたものがあります。また、継続的なデータにより、多発性骨髄腫におけるこの素晴らしいポートフォリオをどのように使用するかの指針を提供し続けることができます。

司会

ありがとうございました。次の質問です。

Jessica Moore — インベスターリレーションズ担当副社長

すみません。すみません、ケビン、最後にもう1つだけ質問の時間があります。

オペレーター

完璧です。今日の最後の質問は カンター・フィッツジェラルドの ルイス・チェンさんからです 回線は生きています

ルイーズ・チェン — カナコード・ジェニュイティ — アナリスト

私の質問を聞いてくださってありがとうございます。データ発表のタイミング、上期か下期か、またいくつかの製品への期待についてお伺いしたいと思います。まず、ニポカリマブですが、関節リウマチの治療薬です。

次に、経口IL-23ですが、試験が終了したようですが、次のステップは何でしょうか、また、いつ頃データが出るのでしょうか。そして最後に、RybrevantとLazertinibについてですが、肺がんについてはまだ中間報告を期待していますか?ありがとうございます。

ホアキン・ドゥアト — 最高経営責任者

2023年に期待できる主なデータの読み出しについてですが、つまり、CARTITUDE-4ですでにコメントしましたが、これは私たちにとって重要なデータです。繰り返しになりますが、これはイベント駆動型の試験ですので、正確なタイミングをお伝えするのは難しいのです、ルイーズ。重要なのは、マリポサ試験の中間解析の可能性があることです。これは、EGFR変異を有するフロントラインの非小細胞肺がんにおいて、リブレバントとラザルチニブをタグリッソと比較する試験です。そして、これは私たちにとって重要な試験です。

また、化学療法との併用によるフロントライン非小細胞肺がんを対象としたPapillon試験の潜在的な臨床データも持っています。これらは、非小細胞肺がんにおいて重要なものです。また、非浸潤性膀胱癌を対象としたTAR-200プラットフォームの第2相SunRISe-1試験からのデータもあります。また、高リスクの限局性前立腺がんに対しては、エルレアーダを用いた治療を継続しています。

これが、がん領域における重要な要素です。ニポカリマブに関しては、皆さんから非常に注目されている関節リウマチと、胎児・新生児溶血性疾患を対象とした第3相試験のデータが出る予定です。今年の後半になると思います。そのようなデータが出ることを期待しています。

また、来年は重要なデータが読み取れるように、Tremfyaによる2つのIBD研究、潰瘍性大腸炎とクローン病のデータも読み取れるようになるでしょう。最後に、パイプラインの重要な進展として、ブリストル・マイヤーズ スクイブ社のパートナーとともに、第XI因子抗凝固薬Milvexianの第3相臨床プログラムを開始する予定です。また、経口IL-23の第2相試験も始まります。正確なスケジュールをお伝えするのは難しいのですが、2023年に実現することを十分に期待しています。

このように、私たちのパイプラインが順調に進んでいることを示す多くの重要なデータが読み取れます。

ジェシカ・ムーア — インベスター・リレーションズ担当副社長

ルイーズ、ありがとうございました。また、ご質問や当社への変わらぬご関心をお寄せいただいた皆様に感謝いたします。時間の都合でお話しできなかった方々には申し訳ありませんが、ご質問があれば、遠慮なく投資家向け広報チームにお寄せください。それでは、最後にホアキンから簡単な挨拶をさせていただきます。

ホアキン・ドゥアト — 最高経営責任者

皆さん、ジョンソン・エンド・ジョンソンへのご質問とご関心をお寄せいただき、ありがとうございました。マクロ環境における課題をいくつか取り上げましたが、2023年は患者さんのためのイノベーションにとってまたエキサイティングな年になると思いますし、短期的にも長期的にも強力な財務パフォーマンスを提供する私たちにご期待ください。ありがとうございました。

オペレーター

ありがとうございました。以上で本日のジョンソン・ジョンソンの 2022 年第 4 四半期決算カンファレンスコールを終了します。これより切断してください。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>