レナー (NYSE:LEN) 2022年第2四半期決算説明会の日本語訳です。

Q2の決算は非常に良かったですがガイダンスが弱いですね。金利上昇によって6月から需要が減速しています。

2022年後半には第1四半期に急騰した木材の上昇が影響するためコストが再び上昇するそうです。

第2四半期末から始まった木材価格の下落の影響は2022年後半の着工と2023年前半の納入に関連するコストを下げることになるとの事なのでしばらくは厳しい状況になりまそうです。

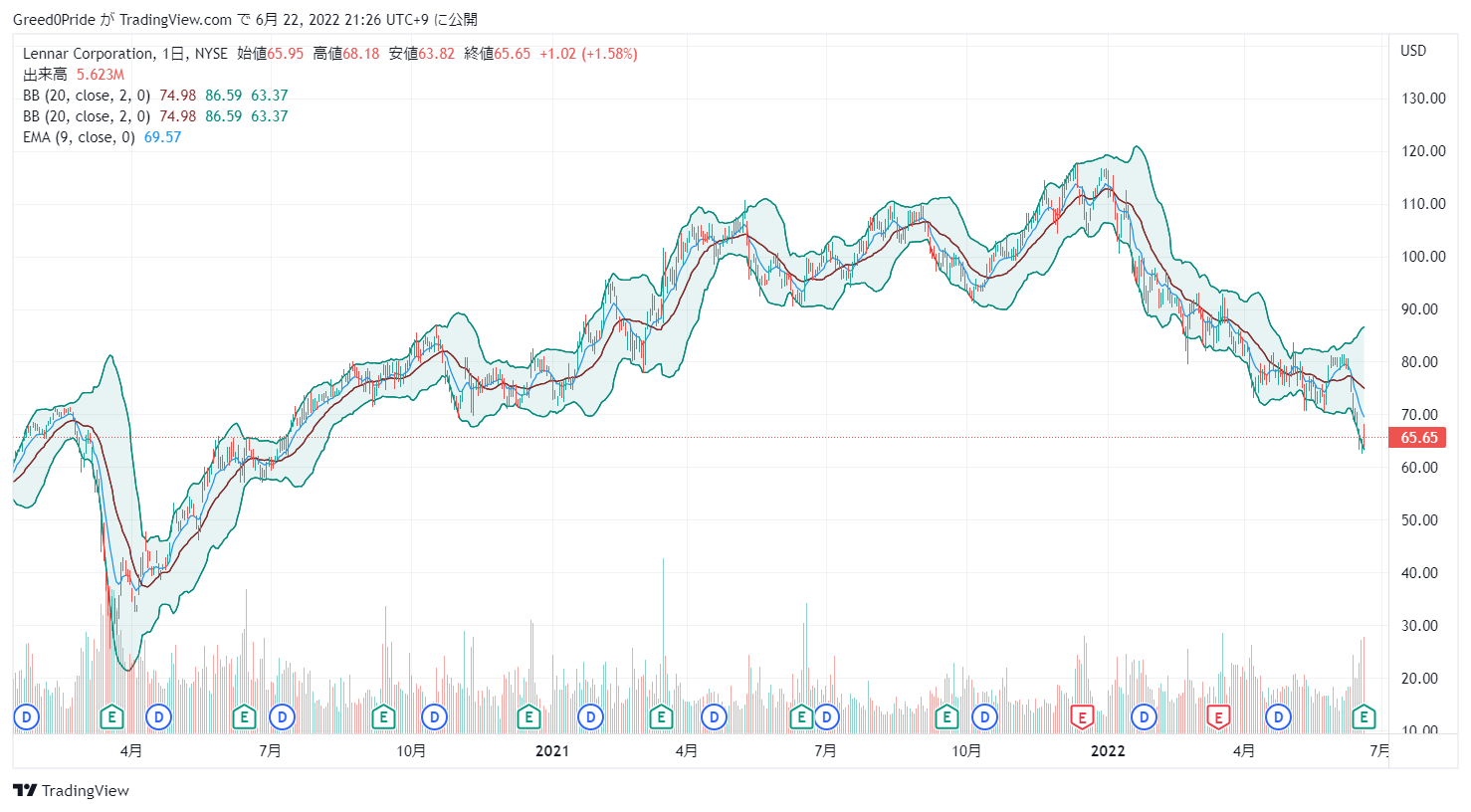

レナー (NYSE:LEN)株価

レナー (NYSE:LEN) 2022年第2四半期決算説明会

2022年6月21日午前11時00分(米国東部時間)

Company Participants

Alexandra Lumpkin – Deputy General Counsel

Stuart Miller – Executive Chairman

Rick Beckwitt – Co-Chief Executive Officer & President

Jon Jaffe – Co-Chief Executive Officer & President

Diane Bessette – CFO

Conference Call Participants

Stephen Kim – Evercore ISI

Buck Horne – Raymond James

Truman Patterson – Wolfe Research

Alan Ratner – Zelman & Associates

Mike Rehaut – JPMorgan

Susan Maklari – Goldman Sachs

オペレーター

Lennar の第 2 四半期決算のカンファレンス・コールへようこそ。[本日の会議は録音されています。異議があれば、この時点で切断してください。それでは、アレクサンドラ・ランプキンにフォワード・ルッキング・ステートメントを読んでいただくために、通話を引き継ぎます。

アレクサンドラ・ランプキン(Alex Lumpkin)–法律顧問代理

ありがとうございます。本日の電話会議には、Lennarのビジネス、財務状況、経営成績、キャッシュフロー、戦略、見通しに関する記述を含む、将来予想に関する記述が含まれる可能性があります。将来予想に関する記述は、この電話会議の日付におけるレナーの推定を表しているにすぎず、実際の将来の結果について保証することを意図していません。将来予想に関する記述は、まだ発生していない事柄に関連しているため、これらの記述は本質的にリスクと不確実性を伴います。

多くの要因が将来の結果に影響を与え、Lennarの実際の活動や結果が、将来の見通しに関する記述で予測された活動や結果とは大きく異なる可能性があります。これらの要因は、今朝のプレスリリースおよび当社のSEC提出書類(最近SECに提出されたLennarのフォーム10-Kに関する年次報告書に含まれるリスク要因のキャプションに記載されているものを含む)に記載されているものを含んでいます。Lennarは、いかなる将来予想に関する記述も更新する義務を負わないことに注意してください。

司会者

それでは、主催者であるスチュアート・ミラー執行会長をご紹介します。議長、始めてください。

スチュアート・ミラー — 執行委員長

とても良い。皆さん、おはようございます。今朝はマイアミから、共同CEO兼社長のJon Jaffe、共同CEO兼社長のRick Beckwitt、最高財務責任者のDiane Bessette、コントローラー兼副社長のDavid Collins、Lennar金融サービス部門のCEO、Bruce Gross、そしてもちろん先ほどお話したAlexと一緒に来ています。いつものように、私がマクロ的、戦略的な概観をお話しします。

私の挨拶の後、Rickが全国の市場について話します。Jonは、土地プログラム、サプライチェーン、建設コストについて説明します。そして、いつものように、ダイアンから詳細な財務ハイライトが発表されます。また、プレスリリースにあるように、今後の展望とモデル化を支援するために、非常に限定的な境界線を提示します。

そして、もちろん、できる限り多くの質問にお答えします。質問は1つ、フォローは1つまででお願いします。それではまず、レナーの社員がまた一生懸命に戦い、よく実行された四半期業績を発表できることを非常に嬉しく思います。第2四半期を通して、私たちは住宅を販売し続け、土地や人件費、材料費の高騰を相殺することができました。

売上総利益率は29.5%、純利益率は23.4%でした。販売管理費は6.1%と非常に効率的で、昨年より150ベーシスポイント改善し、第3四半期としては過去最高を記録するなど、耐久性に優れたビジネスモデルを磨き続け、非常に強いキャッシュフローとボトムラインの業績を牽引しています。この好調な業績とキャッシュフローにより、バランスシートは引き続き強化され、キャッシュは13億ドル、リボル バーの借入はゼロ、総資本負債比率は前年の23.1%から17.7%となりました。したがって、今年後半に返済期限を迎える5億7,500万ドルの負債を返済し、バランスシートをさらに強化するための態勢は非常に整っています。

また、市場全体に弱含みの兆しが見え始めたものの、第2四半期を通じて販売価格とペースを管理し、新規受注を前年同期比4%増加させました。この弱含みは第3四半期に入っても続いています。FRBがインフレに対して積極的かつ迅速に対応したことで、予想どおり住宅市場は冷え込みました。その結果、30年固定金利の住宅ローン金利が6ヶ月で約2倍と非常に急速に上昇し、月々の支払いコストを増加させ、値ごろ感を低下させることによって、価格上昇を鈍らせ、需要を緩和するという望ましい効果をもたらしています。

市場は冷え込んだとはいえ、明らかに停止したわけではありません。購入者はまだ頭金を払い、魅力的なクレジットスコアを持ち、資格を得ることができるため、需要は適度に強いままです。世帯構成は引き続き増加しています。多くの市場で価格調整が行われましたが、前年比で は依然として高い水準にあります。

バイヤーは、希少な賃貸物件が家賃を上昇させるため、インフレ圧力からの避難所を求めています。供給は依然として全国的に限られており、手頃な価格の労働力用住宅のニーズは引き続き危機的な水準にあります。過去10年間の住宅生産は500万戸も遅れているため、世帯数の増加に生産が追いつかなければならないことは明らかです。とはいえ、金利の急上昇と価格の高騰は、少なくともステッカーショックを引き起こし、おそらくより構造的な需要の冷え込みを招いている。

この後、リックが市場ごとの詳細な概況を説明し、これまでの状況をより包括的にお伝えします。こうした市場環境の予備的な反映は、市場の状態をポジティブに捉えるものではありませんが、FRBの引き締めが始まって以来、指標は積み上がってきています。そして、FRBが最近行った決定的な発言によってインフレと戦う信念を表明したことを考えると、インフレが収まるまで引き締めを続けることで、こうした傾向はより固まっていくと思われます。トレンドに抗うという選択肢もありますが、現実には市場が変化しており、必要な調整をすべて行うことで先手を打っているのです。

では、今後のプレイブックはどのようなものでしょうか。私たちはシンプルに、核となる戦略を守っていくつもりです。まず、市場環境に応じた価格設定と適正な販売量を維持することです。過去数年間、日本全国で住宅が不足していることをお話ししてきました。その不足を補い、市場全体で必要とされている労働者用住宅を提供するために、価格の緩和と調整を行いながら建設を続けていきます。

これまで何度も申し上げてきたように、市場が好転していようが、衰退していようが、当社はダイナミック・プライシング・モデルを毎週導入し、現在の市場の状況に合わせて商品の価格を設定し、慎重に在庫レベルを制限しながら価格とマージンを最大化するようにしています。市場の動きに合わせて、私たちは対応し続けます。住宅販売と並行して、当社は引き続き全国の優れた経営陣を活用し、ビジネス・コストの改善を図っていきます。過去数年間、販売管理費は前四半期比で改善しており、今後もテクノロジーとプロセスの改善を通じて効率化を図り、市場の調整を可能な限り相殺したいと考えています。

次に、キャッシュ・フローとボトムラインを重視し、卓越したバランスシートを維持・強化し ていきます。過去数年間、慎重な土地管理と在庫コントロールを軸にした成功から立ち上がり、キャッシュ・フローを生み出すことで、負債の削減、自社株買いを可能にし、株主還元を進めてきました。第2四半期には、さらに410万株、約3億2,000万ドルの自社株買いを行い、株主資本利益率は21.4%となり、昨年から260ベーシスポイント改善しました。最後に、長い間計画していたスピンオフを年末までに完了させる予定です。

私たちは新会社の3つの分野をさらに洗練させながら、成熟した資産管理会社を、これまでレナーの帳簿にあった数十億ドルの運用資産とともに株式市場に投入する予定です。新会社の最終的なスピン(Quarterra と呼ぶ予定)は株式記号 Q で取引され、以前にも述べたように、限られたバランスシートを持つ軽量資産管理事業となります。このスピンによりレナーの資産はさらに推定25億ドル減少し、当社の資産と株主資本に対するリターンが向上します。

クォータラは当社の歴史上2番目のスピンカンパニーとなり、その将来性に大きな期待を寄せています。最後に、市場は新たな高金利環境に適応するために変化しているかもしれませんが、レナーでは準備が整っていることを申し上げたいと思います。私たちは、この進化する住宅市場で成功するために、財務的、組織的、技術的に極めて有利な立場にあります。私たちは、金利が上昇していること、インフレが正当な脅威であり続けていることを認識しています。

FRBはインフレ抑制に取り組んでおり、これには時間がかかると思われますが、市場の変化に応じて調整できることも知っていますし、今後もそうしていくつもりです。また、サプライチェーンに問題があることも承知していますし、土地や労働力が不足していることも承知しています。また、キャッシュフローが重要であり、強固なバランスシートによって強靭な経営が可能であることも承知しています。2022年の残りの期間を見据えて、私たちは慎重に考慮しなければならない市場の課題があることを認識し、その課題に対応し、機会を最大化するために調整を続け、レナーをより良い未来に導くことを期待しています。

それでは、リックに代わってください。

リック・ベックウィット — 共同最高経営責任者兼共同プレジデント

ありがとう、スチュアート。スチュアートの冒頭のコメントからわかるように、住宅市場は住宅ローン金利の大幅な上昇、販売価格の上昇、継続的なインフレ、株式市場の下落の影響に反応しています。これらの変化は当四半期中に加速し、多くの人が最も顕著な影響を示しました。このことを念頭に置き、本日は当四半期の月次業績の変化、市場における現在の販売環境、および会社として戦略的・経営的に重視していることについてコメントしたいと思います。

当四半期の新規受注高は、前年同期並みの地域数で、前年同期比4%の増加となりました。地域ごとの販売ペースは月4.8件から5件に増加しました。当社は、価格を最大化し、潜在的なコスト上昇を相殺するために、建設サイクルの後半に住宅を販売することを続けています。当四半期の新規受注は各月とも前年同期比で増加し、各月間の差は 125 件未満となりました。

当四半期の新規受注に対する販売奨励金は、前年同期比で 10bp 減少しました。しかし、当四半期は毎月順次増加し、多くの新規受注物件の販売奨励金は住宅販売総価 格の 1.6%となりました。月が最高値となったものの、歴史的に見ればまだ低い水準にあります。実際、5月の受注奨励金は直近12ヶ月の平均受注奨励金よりも若干低くなっています。

当四半期のキャンセル率は11.8%で、前四半期に比べ上昇しましたが、過去の平均を大幅に下回り ました。当四半期は、全国で約250棟の住宅建設が完了し、新規販売環境が軟調な中、絶好のポジションを確保しました。月までのところ、住宅ローン金利の急騰や、経済情勢に関するネガティブな報道による逆風を受けて、多くの市場で新規受注、来場者数、販売奨励金、キャンセルが悪化しています。また、季節的に低調な時期に入ったこともあり、多くの市場で動きが鈍くなっています。

それでは、全米の市場について少しご説明します。1つは影響がない、あるいは最小限の市場、2つ目は影響が中程度の市場、3つ目はより大きな影響を受けている市場です。第2四半期および6月の時点では、引き続き好調な市場が19市場ありました。この中には、フロリダ州の6市場、ニュージャージー州、メリーランド州、シャーロット、インディアナポリス、シカゴ、ダラス、ヒューストン、サンアントニオ、フェニックス、サンディエゴ、オレンジ郡、インランドエンパイアが含まれています。

これらの市場はすべて、在庫が極めて少ないことに加え、多くの市場が好調な地域経済、雇用の増加、移民の増加による恩恵を受けています。これらの市場は好調を維持していますが、当社の販売ペースと価格決定力は、各市場とも横ばいになり始めているか、横ばいになっています。販売の勢いを維持するため、住宅ローンの買い取り制度や市場インセンティブを正常化しました。カテゴリー2の市場は、価格設定の緩やかな軟化と市場の減速を反映しており、10 の市場を含んでいます。

アトランタ、コロラド、チャールストン、マートルビーチ、ナッシュビル、フィ ラデルフィア、バージニア、ベイエリア、リノ、ソルトレイクシティが含まれま す。これらの市場では、いずれもトラフィックが鈍化し、キャンセル率が上昇しています。各市場の在庫は限られていますが、販売台数を減らすために、より積極的な融資制度や的を絞った値下げを行わなければなりません — 生産スケジュールに見合った販売台数を確保するためにね。購入者が納得できる住宅ローンの支払いを解決するために、販売価格を選択的に引き下げることは、これらの市場でうまく機能しています。

こうした値上げにもかかわらず、正味販売価格は前年同期を上回る水準で推移しています。カテゴリー3の市場は、より大きな市場の軟化と調整を反映しており、7つの市場が含まれます。ローリー、ミネソタ、オースティン、ロサンゼルス、セントラルバレー、サクラメント、シアトルです。これらの市場について、また、当社が販売面でどのような戦略を行っているかについて、数分間お話ししたいと思います。

ローリーは第2 四半期は非常に好調な市場でしたが、6 月上旬に大きく軟化しました。これは、住宅ローン金利の上昇、過去 2 年間の急激な価格上昇、テキサス州の雇用不安などが重なったためです。私たちは、市場が回復するまで価格圧力は続くと考え、価格の引き下げと積極的な住宅ローン買い取りプログラムを提供しています。価格調整が効を奏し始め、販売活動も安定し始めました。

プラス面では、キャンセル率は問題になっておらず、在庫は限られており、当社の純新規受注価格は前年同期比で上昇を続けています。その結果、今後必要な価格調整の余地もあります。ミネソタ州市場は非常に厳しい状況です。この市場では、バイヤーは常に保守的です。

そして、金利が上昇するにつれ、現在の価格設定に対する反発が強くなっています。ミネソタ州では移住者がほとんどいないため、地元のバイヤーしかおらず、価格設定がより困難になっています。私たちは、強力な値下げと競争力のある住宅ローンプログラムで対応し、機能する住宅ローン明細に解決し、販売を立て直し始めています。オースティンは、テキサス州で最も影響を受けた市場です。40%以上の上昇と在庫の入札合戦を連続して経験したからです。

6 月の金利上昇と株式市場の下落や苦境にある国 家経済に関するヘッドラインは、住宅価値のリセットを 待っている多くのバイヤーを遠ざけています。在庫は限られていますが、キャンセル率が上昇し、多くのコミュニティで住宅ごとに価格を下げ、非常に競争力のある住宅ローンプログラムを提供しています。こうした価格調整により、販売活動が活発化し始めています。オースティンは、失業率が低く、入居率が高く、住宅在庫が少なく、雇用の増加が見込まれることから、長期的に成長する地域といえます。

ロサンゼルス、セントラルバレー、サクラメントの各都市では、5 月下旬から 6 月にかけて交通量が激減し、大幅な減速を経験しました。金利の高騰により、これらの市場の購入者の信用度は極めて低く、価格調整によりキャンセル率が高まったため、融資のインセンティブを活用し、場合によってはソーラーシステムだけでなく住宅パッケージも含めて販売回復に努めました。受注単価は前年同期を上回る水準で推移しており、完成在庫も概ね問題なく推移しています。問題は、このような市場で通用する住宅ローンの明細を解決するために、価格をリセットすることが引き続き必要です。

これは、スチュアートが冒頭の発言で述べたことと一致しています。シアトルは過去2年間、全米で最も好調な市場の1つでした。この市場では、強い統合、堅実な雇用の増加、そして販売価格はここ数年それぞれ毎年約20%の伸びを示しました。土地供給が限られ、在庫が少ないという市場のファンダメンタルズは極めて強いままですが、買い手は価格設定のリセットを求めて押し返してきました。

シアトル周辺の高価格帯や人気の高い場所では、5月と6月上旬に販売数が大幅に減少しました。この引 き戻しは、第1四半期に価格上昇が続き、住宅価 格の割高感が懸念されたことと、株式市場の修正 が従業員の株式報酬制度に直接影響したことの両方 が原因となっています。一部の地域では第4四半期に価格調整を行いましたが、この調整により売上は増加しており、市場の底力を示しています。このような市場において、私たちは前年同期を大幅に上回る価格で販売しています。

これで、全国の市場について、また、販売活動を維持するために私たちが行っていることについて、よりよくご理解いただけると思います。市場は非常に流動的であり、私たちは日々、戦略的な判断と調整 を行っています。これまでにも申し上げてきたように、私たちは住宅建設機械を稼働させ、着工ペースを維持し、市場に合わせた価格設定をしていくつもりです。では、Jonに話を譲りたいと思います。

ジョン・ジャッフェ — 共同最高経営責任者兼共同社長

ありがとう、リック。今朝は、土地のポジションとサプライチェーンの状況についてお話します。投資家の皆様の関心は販売と金利に集中していると思いますので、手短にお話しします。管理住宅地の比率が昨年の50%から第2四半期末には62%に上昇したことからもわかるように、ランドライト戦略が引き続き素晴らしい進捗を遂げていることに満足しています。

また、保有宅地の供給年数も昨年の3.3年から第2四半期末には3.1年に短縮され、引き続き進展しています。現在までに、クオーターラの縦割り組織となる土地戦略グループと協働して、保有土地年数のさらなる削減を継続しています。この戦略により、約100億ドルの土地と土地開発を所有から管理へ転換し、住宅建設機械にジャストインタイムの住宅用地を供給することに成功しました。土地の軽量化モデルに徹底的にこだわった結果、当四半期の土地取得にかかる現金支出は大幅に削減されました。

現金13億ドル、リボルバー26億ドルの借入金なし、住宅ローン比率は17.7%で、前述のとおり当四半期を終了しました。Stuartが述べたように、当社は優れた軽量資産と非常に強固なバランスシートを基盤として、変化する金利環境にも対応できるような体制を整えています。次にサプライチェーンについてですが、これは業界にとってよく知られた課題です。第2四半期は、いくつかの好材料を提示することができました。

断続的な混乱と建設コストの上昇はまだ続いています。しかし、混乱が始まって以来初めて、サイクルタイムが平坦化するのを目の当たりにしました。過去4ヶ月間、サイクルタイムはわずか5日しか伸びておらず、これはピークを示すものだと考えています。また、第2四半期は第1四半期に比べて約25%の市場でサイクルタイムが短縮されました。

まだ課題は残っていますが、サイクルタイムの平準化だけでなく、第2四半期のクロージングのガイダンスの上限を上回っていることからもわかるように、効果的に管理しています。第2四半期の直接導入費用は前四半期比1.6%増、前年同期比20%増となり、いずれも2021年第1四半期および第4四半期の同時期の比較可能な増加率を下回っています。第2四半期の増加分は、すべて人件費の上昇が占めています。材料費は、昨年後半のスタートによる木材の低価格化により低下しました。

2022年後半は、第1四半期に急騰した木材の上昇がそれらのクロージングに流れるため、コストが再び上昇すると考えています。第2四半期末から始まった木材価格の下落は、今年後半の着工と2023年前半の納入に関連するコストを下げることになるでしょう。ありがとうございました。それでは、Dianeにバトンタッチします。

ダイアン・ベセット(Diane Bessette):最高財務責任者

ジョンさん、ありがとうございます。スチュアート、リック、ジョンが、当社の住宅建設の業績について非常に多くの情報を提供してくれました。そこで私は、他の事業部門の業績とバランスシートについて数分触れ、その後、第3四半期に向けた私たちの考えを確認したいと思います。まず、金融サービス部門からご説明します。

第2四半期の金融サービス部門の営業利益は1億400万ドルとなり、ガイダンスの上限をわずかに上回り ました。モーゲージとタイトルの詳細を見ると、モーゲージの営業利益は、前年度の9200万ドルに対し、7400万ドルでした。数四半期前から申し上げているように、またメディアでも大きく取り上げられているように、住宅ローン市場は、借り換え需要がほぼ停止し、再販在庫が減少しているため、購入ビジネスにおいて非常に厳しい競争となっています。その結果、2 次マージンは低下しています。

これが第 2 四半期の収益減少の主な要因です。権利関係の営業利益は、前年同期の 2,400 万ドルに対し、3,000 万ドルとなりました。これは主に、取引あたりの平均販売価格の上昇により、保険料が増加したためです。次に、レナー・その他セグメントについてです。

第2四半期のレナーその他部門の営業損失は、1億800万ドルとなりました。この損失は主に、公開会社のテクノロジー投資に対する現金支出を伴わない時価評価損、合計7800万ドルに起因するものです。残りの損失は、主に当分野におけるその他の戦略的投資に関連するものです。前にも述べたとおり、当社は株式公開されている多くの技術関連投資を時価評価する必要があり、その評 価額は四半期ごとに変動します。

しかし、これらの技術提携は、住宅建設と金融サービス双方のプラットフォームに大きな業務効率をもたらし、住宅購入者の体験を大きく向上させると引き続き考えています。次に貸借対照表です。前述のとおり、当四半期末の現金収入は13億ドル、回転信用枠の借入はなく、合計39億ドルの住宅建設向け流動性を確保しました。また、クレジット・ファシリティに関して、もうひとつお知らせします。

先月、この融資枠の修正と延長に成功しました。現在、約26億ドルのコミットメントがあり、3億5000万ドルは2024年に、22億ドルは2027年に満期を迎えます。投資適格の格付けを得たことで、この融資の実行に大いに満足しています。当四半期は、ジョンが述べたように、土地の軽量化に引き続き注力しています。

その結果、当四半期末現在、当社は 193,000 の宅地を保有し、319,000 の宅地を管理しており、合計で 512,000 の宅地を保有しています。このような住宅用地のポートフォリオは、継続的な市場シェア拡大に向けた強力な競争力を有しています。また、支配地比率は前期の50%から62%に上昇し、保有年数は前期の3.3年から3.1年に改善しました。計画的な取引は四半期ごとに変動しますが、前年同期比では前進しています。

年末までに保有年数2.75年、住宅用地管理率65%を達成するという目標に向けても順調に進んでいます。また、株主還元の拡充にも引き続き注力しています。当四半期には、410万株、総額3億2,100万ドルの自社株買いを実施しました。また、当四半期中に合計1億1,100万ドルの配当金を支払いました。

次のシニアノートの満期は5億7,500万ドルで、これは今年11月に到来します。また、2023年度には負債の満期はありません。これらの取引の結果、総資本に対する住宅ローンの比率は17.7%となり、前年の23.1%から改善されました。そして、バランスシートの見返りとして、株主資本は220億ドルに増加しました。一株当り純資産は74.12%に増加しました。

在庫利益率は30.5%、株主資本利益率は21.4%でした。要約すると、当社のバランスシートは強固であり、将来に向けて良好な状態にあるといえます。以上、簡単ではございますが、第3四半期の概況をご説明させていただきました。プレスリリースでも申し上げましたとおり、市場環境が不透明なことから、通常提供しているような的を射たガイダンスを提供することは困難です。

そこで、第3四半期の各構成要素の境界線を示すために、非常に幅の広いレンジを提示することがより適切であると考えまし た。まず新規受注ですが、第3四半期の新規受注は1万6,000~1万8,000戸の範囲になると予想しています。第3四半期の引渡しは、17,000~18,500戸の範囲になると予想しています。第3四半期の平均販売価格は、第2四半期の平均販売価格(48万3,000ドル)より若干高くなる見込みです。

売上総利益率は28.5%から29.5%の範囲になると予想しています。また、販売管理費は6%から6.5%になると予想しています。住宅建設、合弁事業、土地売却、その他のカテゴリーを合計すると、約1,000万ドルの損失を見込んでいます。それから、第3四半期の金融サービス部門の収益は、購入ビジネスの市場競争が激化しているため、7,000万ドルから7,500万ドルの範囲になると予想しています。

集合住宅事業については、約2,000万ドルの利益を見込んでいます。また、レナーその他のカテゴリーについては、約2,000万ドルの損失を見込んでいます。このガイダンスには、技術投資に対する時価調整の可能性は含まれていません。なぜなら、その調整は四半期末の株価によって決定されるからです。第3四半期のコーポレートG&Aは、売上高の約1.4%となる見込みです。

慈善基金への寄付は、住宅供給1棟あたり1,000米ドルを予定しています。税率は約24%、当四半期の加重平均株式数は約2億8,800万株と予想しています。これらのことから、このガイダンスは、第3四半期の1株当りEPSを約4.55ドルから5.45ドルの範囲に収めるものと思われます。次に、通期についてです。

先ほど申し上げたとおり、通期の販売戸数は約6万8,000戸という前回予想を維持しています。しかし、市場の状況は流動的であるため、現時点ではその他の収益要素に関するガイダンスの更新は行いません。第4四半期の見通しについては、次回の決算説明会でお伝えしたいと思います。それでは、オペレーターに話を戻します。

オペレーター

ありがとうございました。[最初の質問は、Evercore ISIのStephen Kimからです。どうぞよろしくお願いします。

質疑応答

Stephen Kim — Evercore ISI — アナリスト

そうですね。どうもありがとうございます。エキサイティングな時間でした。電話会議では、さまざまなご意見をいただき、ありがとうございました。

インセンティブと木材に関するコメントがいくつかありましたが、3Qの売上総利益の予想範囲も教えてくれました。第3四半期の売上総利益率がかなり高かったので、気になりました。このガイダンスの中で、インセンティブが前四半期比でどの程度増加することを想定しているのか、気になりました。5月の時点ではインセンティブが1.6%ということでしたので、それを参考にさせていただきました。

また、木材の逆風はどの程度なのでしょうか。Jonが木材の逆風があると言っていたと思うのですが。どちらの場合も、第2四半期に経験したことから前倒しで話しています。

Jon Jaffe — 共同最高経営責任者兼共同社長

やあ、スティーブン。ジョンです。インセンティブと比較すると、まだ比較的低い水準にあります。リックが言ったように、私たちは約1.6%と呼んでいます。

これは、現在の市場において、一部の市場が調整を続けているため、そのような数字になっています。もう少し上がるかもしれません。木材については、すでに受注残があり、粗利益率の目安にもなっていますが、年初に比べ1平方フィートあたり6ドルの上昇となります。ですから、この数字がどの程度のものなのか、十分な見通しが立っているのです。

Rick Beckwitt — 共同最高経営責任者兼共同社長

そうですね。スティーブ、補足させてください。第3四半期に流れてくるものは、ほとんどがすでにバックログになっています。つまり、材木だけでなく、多くのインセンティブも受注残になっているのです。

このため、第3四半期中に何らかの動きがあるものと思われます。また、先ほども申し上げたように、環境が変化しているため、実際の数字がどうなるかはわかりません。また、環境変化にともない、実際にどのような数値になるかはわかりません。ただ、第3四半期は、バックログの多くが第3四半期に集中していることから、かなり見通しがよいということは覚えておいてください。

Stephen Kim — Evercore ISI — アナリスト

ええ、その通りです。多くの建設会社が、つまり御社以外のすべての建設会社が、顧客から預かる手付金の比率はどの程度なのでしょうか。ASPの何パーセントに相当するのか、教えてください。もう1つは、一戸建て賃貸事業に関する質問です。リックさんがすべての市場を調査されたとき、賃料についてあまりお話になりませんでしたが、これは明らかに方程式の重要な部分です。一戸建ての賃貸住宅を購入する意欲は非常に強いのですが、現在の環境ではその意欲が失われつつあるのではないかと言われています。

そこで、過去とは異なり、金利の上昇によってレンタル事業が活性化する可能性についてお聞かせいただけないでしょうか。

リック・ベックウィット — 共同最高経営責任者兼共同プレジデント

まず、受注残と預かり金に関する質問にお答えします。当社の住宅ローン会社が行ったことのひとつに、第3四半期と第4四半期のバックログを攻撃し、固定化することがあります。住宅ローン会社が行ったことの1つは、第3四半期と第4四半期の受注残を集中的に処理することです。

スチュアート・ミラー — 執行役員会長

住宅ローンだけでなく、金利の固定、金利の固定。そして、その質問の後ろの部分は何ですか、スティーブ?

Stephen Kim — Evercore ISI — アナリスト

新築住宅のシングルファミリーレンタルへの意欲について言及したものです。

Stuart Miller — 執行役員会長

今、賃貸市場全体が面白いということを申し上げたいと思います。住宅不足については、この数四半期で何度も話してきました。金利が上昇しても、人々は住む場所を必要とし、世帯形成は堅調に推移しているというのが実情です。このようなダイナミクスを数多く取り上げているのは承知しています。

結局のところ、持ち家から賃貸住宅へと移行する人が増えるでしょう。つまり、多世帯住宅、伝統的な多世帯住宅、そして一世帯の賃貸住宅です。持ち家から賃貸住宅に向かう人が増えれば増えるほど、すでに供給が制限されている市場の需要も増加します。それが賃貸住宅市場です。

この1年間の賃貸料とその推移を見ると、伝統的な賃貸住宅と一戸建て賃貸住宅の両方で、賃貸料がかなり積極的に上昇していることがわかります。これは、供給が限られていることと、需要が伸びていることが要因です。新しい金利環境、動き始めた賃貸料に市場が適応していく中で、今後数四半期に渡って混乱や疑問符が生じると思われますが、これがどのように展開されるのでしょうか。SFRの買い手も、自分たちのモデルがどのようなものかを考え直さなければならないでしょう。

SFRの買い手もモデルのあり方を見直さなければなりません。その結果どうなるかを見なければなりません。

Rick Beckwitt — 共同最高経営責任者兼共同社長

コメントで申し上げたように、JonとStuartと私は、価格設定を維持するために日々調整を行っています。

Stephen Kim — Evercore ISI — アナリスト

素晴らしい。ありがとうございました。

Stuart Miller — 執行委員長

次の質問です。

オペレーター

ありがとうございます。次の質問は、Raymond JamesのBuck Horneからです。どうぞよろしくお願いします。

バック・ホーン — レイモンド・ジェームズ — アナリスト

おはようございます。お時間をいただきありがとうございます。第2四半期を通して維持された着工のペースについて少しお話したいと思います。

住宅ローン金利が四半期を通じて一貫して上昇していたにもかかわらず、着工ペースが吸収ペースをはるかに上回っていたのは興味深いことです。これはトラフィックの質によるものなのでしょうか、それとも購入者の購入能力の高さによるものなのでしょうか?また、着工ペースをこのような高い水準で維持するために、何か大きな考え方があったのでしょうか?

スチュアート・ミラー — 代表取締役会長

以前にも申し上げましたが、当社の着工ペースは、主として、定期的に住宅を建設・供給する秩序あるプログラムによるものです。当社の着工ペースは、住宅建設に必要な資格や許可を実際に取得するための人材や許可の有無によって、より制約されることになります。そのため、第3四半期に向けて着工件数にばらつきが出てくると思いますが、許可証の取得が困難なため、実際には若干の後退が見られると思います。私は以前にも申し上げましたが、再度申し上げると、過去数年間、全米の住宅供給は限られていると見ています。

金利と販売価格の調整、あるいはリバランスが行われている間、需要が上下しても、秩序あるスタートプログラムを続け、ほとんどの主要市場に存在する労働力の効率性を補うために、適切な量の供給を受けるよう価格を調整するつもりです。

ジョン・ジャッフェ — 共同最高経営責任者兼共同社長

この1年間、私たちは、Stuartが述べたような秩序ある規律を維持するために、売上高と生産開始ペースを一致させること、あるいはその逆を行うことを述べてきました。そうすることで、コスト投入をよりよくコントロールすることができ、機械の効率も保てると考えています。

リック・ベックウィット — 共同最高経営責任者兼共同社長

もうひとつ、この数字の背景には、過去数四半期に行ったように、建設サイクルの後半に住宅を販売するという戦略的な取り組みがあり、これはこの市場において非常に効果的です。その結果、プレセールや早期販売を制限し、販売スペースよりも着工ペースを少し高くしています。

Buck Horne — Raymond James — アナリスト

了解しました。とても参考になりました。ありがとうございました。また、価格調整プロセスの仕組みについて少し補足してください。

投資家と話していると、価格下落に伴う土地の減損リスクについて、まだ多くの懸念があるようです。しかし、このような状況下でも、すべての価格設定が前年比で上昇しているようです。価格調整によって、受注残の顧客がすでに支払っている価格よりも基本価格が下がるようなことはないのでしょうか?

スチュアート・ミラー — 代表取締役会長

当社の受注残には、実質的に土地の減損リスクはないと認識しておくことが重要だと思います。当社のマージンは健全なままです。私たちは、価格が多少変動することを認識し、お客様のために価値を創造する方法で効率性を高めることに引き続き注力していきます。しかし、当社の土地取得モデルや土地取得プログラムは堅実なものです。

しかし、当社の土地取得モデルや土地取得計画は堅実なものです。当社が再び減損の話を始めるには、市場が大きく下落する必要があると思います。これは前回の金融危機に戻ったようなものです。私たちは、減損について考え始める前に、マージンには多くの余地があり、プログラムには多くの適応性があるのです。

Jon Jaffe — 共同最高経営責任者兼共同プレジデント

また、前サイクルとはまったく異なり、私のコメントでも述べたように、当社の土地戦略の焦点は、土地を管理された位置に置き、変化する市場環境に適応できる構造を持つことでしたので、減損の可能性からさらに身を守ることができました。

スチュアート・ミラー — 代表取締役会長

もうひとつ、受注残に関して言えば、多くの市場で誰かがキャンセルした場合、すぐに決済できる在庫が限られているため、代わりの買い手がいるということです。

Buck Horne — Raymond James — アナリスト

とても参考になりました。完璧な回答です。さらに詳しい情報をありがとうございました。

Stuart Miller — 執行委員長

その通りです。

オペレーター

ありがとうございました。次の質問は、Wolfe ResearchのTruman Pattersonからです。どうぞよろしくお願いします。

トルーマン・パターソン — ウルフ・リサーチ — アナリスト

皆さん、おはようございます。私の質問に答えてくれてありがとうございます。

スチュアート・ミラー — 執行委員長

おはようございます。

Truman Patterson — Wolfe Research — アナリスト

フォローアップをお願いします。5月のインセンティブは、確か1.6%でしたね。この指標を達成するために、次の四半期にどのようなインセンティブや価格調整が必要だとお考えでしょうか。また、3つのバケットに分けて考える場合、構造的な要因や、影響なしのバケットが2番目や3番目のバケットに近づかないような理由はありますか?

ジョン・ジャッフェ — 共同最高経営責任者兼共同社長

もちろんです、トルーマン。リックが話していた、私たちが毎日注目している分析は、コミュニティごとの分析です。ですから、それは — まず、地域ごとに非常に異なるということを理解する必要があります。ですから、市場といっても、それは大まかな概要です。

その中でも、非常に好調な地域もあれば、先ほど説明したインセンティブや住宅ローン金利の買い取りなどの支援が必要な地域もあるでしょう。どのようなインセンティブが必要かは、価格と金利のバランスによって変わってくるので、先が読めないというのが現状です。

リック・ベックウィット — 共同最高経営責任者兼共同社長

冒頭で申し上げたように、当社のインセンティブは歴史的に1.6%の水準よりもはるかに高い水準で推移しています。今後、インセンティブに関しては、おそらくさらに0.1%程度は織り込み済みです。ジョンが言ったように、ある市場では0%になるかもしれませんし、他の市場ではもう少し高くなるかもしれません。

スチュアート・ミラー — 執行役員会長

そうですね。しかし、1%という数字を境界線にしたり、制限にしたりしてはいけないとさえ思います。今、市場ごとにリアルタイムでこの数字を見ているグループから話を聞いていると思いますが、さまざまな市場で変化し、進化しているのが事実です。リックが適切に説明したように、Tier 1からTier 2、Tier 3への転換点は、タイミングの問題であり、その市場内での供給の問題なのです。

そして、その市場に組み込まれた信頼性のレベルは、予測するのが非常に難しく、実際に目にする前に警告サインを受け取ることはできません。ですから、皆さんは本当に、バランスシートのような、現在の状況のスナップショットを聞いて、あるいは見ているのです。明日には、それが少しづつ動いていくかもしれません。

Truman Patterson — Wolfe Research — アナリスト

ええ、そうですね。わかっています。理解しています。そして明らかに、皆さんはリターンを得るために高い吸収力を維持しています。

しかし、次の質問は、土地バンクの古いシフトについてですが、過去数年間、かなり劇的でした。オプションや管理区画は、今期は62%まで上昇しています。この2、3カ月で土地市場に何か変化があったのでしょうか。土地開発業者や土地銀行のパートナーのオプション取引への意欲、条件の変更、競争など、年末までにこの65%という指標は、サイクルの上限となるのでしょうか。

ジョン・ジャッフェ — 共同最高経営責任者兼共同社長

私たちにとって、これはすべてリアルタイムで起きていることで、同じ評価が私たちの関係で起きているのです。しかし、今日まで、適切に引受けた資産の取得を進めようとする意欲はありました。今、この場にいる私たちは、この65%という目標達成に自信を持っています。しかし、何事もそうですが、市場がどのように変化していくかを見ていかなければなりません。

スチュアート・ミラー — 代表取締役会長

私たちの土地プログラムには、2つの戦略があります。まず、一部の土地開発業者と実に包括的な関係を結んでいます。私たちは同期して動いており、市場が上昇するときもあれば、みんなでお金を稼ぐときもあることを誰もが理解しています。時には相場が下がることもあり、私たちは皆、市場の状況に合わせて変化し、調整します。

土地開発の世界では、そのような違いはないと思います。まさに、私たちが築いてきた土地開発の世界と同じです。さらに、ジョンが適切に指摘したように、当社の土地戦略がクォータラ、つまりアセットマネジメント事業の一部となっていることは、当社にとって本当に重要な構造変化と言えます。このプログラムには弾力性があり、市場環境の浮き沈みに合わせてショックアブソーバーとして機能するようになっています。

これは、今後数年間、当社の土地プログラムに安定性をもたらす、より重要な構造的変化の一つだと思います。このように、私たちは住宅建設の世界の動きを予測し、このような時代にも柔軟に対応できる土地戦略を構築することに重点を置いているのです。

トルーマン・パターソン — ウルフ・リサーチ — アナリスト

完璧です。お時間をいただきありがとうございました。

運営者

ありがとうございました。次の質問はゼルマン&アソシエイツのアラン・ラトナーからです。どうぞよろしくお願いします。

アラン・ラトナー — ゼルマン&アソシエイツ — アナリスト

やあ、みんな。おはようございます。いろいろとありがとうございます。ありがとうございます。

最初の質問ですが、市場が他の市場よりも大きな影響を及ぼしているという点で、これらの市場をバケツに分類するのはとても参考になると思います。7つのバケツの中で、より積極的にインセンティブを与え、価格を引き下げたバケツについてお聞きしたいのですが。6月に発注した製品について、納入量や発注量が年初に比べどの程度マージンに影響を及ぼしているか、定量的に教えてください。私はただ、あなたが使っているすべてのツールについて述べていますが、現時点では、これらのさまざまなバケットにおけるマージンへの影響を正確に伝えるのは難しいのではないでしょうか。

Stuart Miller — 執行役員会長

そのため、ガイダンスの代わりに大まかな境界線を示しましたが、可動部品がたくさんあるため、推測はしたくありません。木材の価格や不動産業者のコストなど、私たちが把握できるものはたくさんあります。また、営業レバレッジやASPの方向性など、さまざまな要因があります。私たちは、動く目標に照準を合わせようとしており、その目標は私たちが常に予測できない方法で動いています。

ですから、ご質問の答えは、「まだよくわからない」ということになります。第3四半期に何が起こるか、第4四半期に近づくにつれ、その状況がどのようなものかを確認しながら対処するつもりです。

Alan Ratner — Zelman and Associates — アナリスト

わかりました。ありがとう、スチュアート。確かにここは動く目標ですね。次に、土地戦略の転換とその実行、オプションのシェアアップについて、おめでとうございます。

大局的に見ると、土地市場について考えたとき、また御社の土地ポートフォリオについて考えたとき、御社の土地数は過去2年間で約70%増加していますが、この増加はすべてオプション取引によるもので、所有物件はやや縮小しています。今年のクロージングは、この2年間で約25%増加する予定です。そして、このペースを維持したいとおっしゃいました。この不安定な時期を乗り切ったとして、ボリュームを維持することができるのでしょうか。

少なくとも私には、70%以上のロットを管理する必要がある本当の理由があるとは思えませんし、その多くがオフバランスであると認識しています。その土地にはまだ相当量の資本が絡んでおり、それは貸借対照表に計上されています。おそらく、これらの取引を停止するかどうかを決める際には、その決断をしなければならないでしょう。では、現在、土地の追加取得についてどのようにお考えですか?買収のペースを落としたのでしょうか。また、短期的あるいは中期的に、市場のボリュームがせいぜい横ばいであるならば、これらの取引から手を引くことは意味があるのでしょうか?

スチュアート・ミラー — 代表取締役会長

アラン、あなたは長い間、私たちとこのビジネスに携わってこられたので、ご存じだと思います。土地は、住宅メーカーの戦略的構成において、最も複雑で難しい部分です。私たちは、レナーでは、土地戦略について、どうすればバランスシートに大きなリスクを負わずに将来の見通しを立てられるか、膨大な時間を費やしてきました。そして、この2年間は、まさにこのバランスに移行してきたのです。

Quarterraの土地戦略に関連して、私たちが最も熱意を注いでいるのは、より多くの土地を確保して見通しを良くすることです。そこで私たちは、土地に関する考え方を短期、中期、長期のバケットに分けました。そして、柔軟性のあるプログラムを慎重に作成することで、見通しを良くし、バランスシートへのリスクを軽減し、柔軟性を高めています。そして、これが当社の進化した姿だと思います。

今日の当社のバランスシートをご覧ください。かつてないほど強固で、土地の可視性は私たちの未来に恩恵をもたらすだけです。

Alan Ratner — Zelman and Associates — アナリスト

素晴らしい。そうですね。ありがとうございました。

運営担当者

ありがとうございます。次の質問はJPモルガンのマイク・リハウトからです。どうぞよろしくお願いします。

Mike Rehaut — J.P. Morgan — アナリスト

ありがとうございます。おはようございます。私の質問に答えてくださってありがとうございます。また、さまざまな市場のバケッティングについて、詳しく説明していただき、ありがとうございました。非常に助かります。

2番目と3番目のバケットについて、売上高に占める価格調整の比率を知りたいのですが。また、インセンティブを含めた正味の価格設定についてお聞かせください。また、これらの調整は第4四半期に反映されると考えてよいのでしょうか?

リック・ベックウィット — 共同最高経営責任者兼共同社長

先ほど申し上げたように、私たちは家庭単位で価格調整を行っています。これらの市場の多くでは、正味価格と総価格が前年同期比で40%から50%上昇しています。このような市場では、比較的控えめな価格調整で動きが出ます。バイヤーが今注目しているのは、まさにステッカーショッ クです。

住宅ローン金利が上昇し、経済的な逆風が吹き荒れ、人々はこの時点 で正しい決断ができたのかどうか、不安に思っているのです。しかし、現実には、市場の在庫は非常に限られています。どの市場でも家賃は上昇しています。ですから、隣の人と話したときに、このままではダメだと感じないようにすることが重要なのです。

そのため、人々はそのプロセスを経ています。価値観が変化していることを理解しているのです。そして、全体的な構成としては、グローバル・マージン・ベースでは、これらは非常に小さな変化なのです。これらは、今後のガイダンスに織り込み済みです。

ジョン・ジャッフェ — 共同最高経営責任者兼共同プレジデント

先ほどRickが申し上げたように、これは住宅ローン金利の補助と買い取り、コミットメント、そして価格調整の組み合わせです。そのため、住宅ローンの部分は非常に重要な要素です。先ほどStuartが言ったように、人々は毎月の支払いを購入します。ですから、2番目のバケットに属する市場のほとんどで、価格調整はあまり行われず、住宅ローン金利の引き下げと小規模な価格調整の組み合わせが行われています。

Stuart Miller — 執行委員長

それから、パートナーのリックに訂正させていただきたいのですが、下方への引き下げは少し厳しかったと思います。もっと大きな引きは、少し勇み足だったように思います。マイク、どうぞ。

Mike Rehaut — J.P. Morgan — アナリスト

ありがとうございます。また、住宅ローンの金利が調整されたり、上昇に転じたりしているようですが、これも理解しておいてください。これは、金融サービス部門ではなく、売上原価や売上総利益率に影響するものだと理解しています。この点について、私たちが理解していることを確認したいと思います。

2つ目の質問は、年末のQuarterraのスピンについてです。Lennarのバランスシートから25億ドルの資産を取り除くとおっしゃいましたね。Quarterra自体の運用資産総額について、また明らかに異なるビジネスがあることについて、その総額の感覚をお聞かせください。どんな種類のレビューや最新情報があっても助かります。

スチュアート・ミラー — 執行役員会長

ですから、まだQuarterraの定期的な更新は行っていませんし、そのバケツに閉じ込めたいわけでもないのです。しかし、Quarterraに関連する運用資産については、過去の電話会議でいくつかの境界線を示したと思います。今すぐには数字を出したくありません。今すぐにはお伝えできませんが、手元にないのです。

しかし、私が言ったのは、時間をかけて25億ドルを追加するということです。ジョンが、土地戦略プログラムによる移住と土地資産の一部を紹介したと思います。しかし、クォータラ・バーティカルズと過去数年間の展開に関連して、すでにかなりの資産がバランスシートから外れています。私たちが前進するにつれて、土地戦略プログラムが本当に発展し続けるのを見続けられると思います。

これはQuarterraの利益にもなりますし、Lennarの利益にもなります。また、レナーにもメリットがあります。しかし私が強調した25億ドルは、すでにLennarのバランスシートからQuarterraのプライベート・エクイティの構成要素に移行している金額に追加されるものです。それからマイク、2つ目の質問の最初の部分は何だったのでしょうか?

Mike Rehaut — J.P. Morgan — アナリスト

はい。住宅ローンの買い取りや調整、住宅ローンの構成要素、それが金融サービスや規制当局のものであれば損益計算書のどこに流れるのか、といった最初の質問に対する答えに対する補足や説明なのです。

スチュアート・ミラー — 執行委員長

売上原価ですね、マイク。

Mike Rehaut — J.P.モルガン — アナリスト

わかりました。完璧です。ありがとうございました。

スチュアート・ミラー — 執行委員長

そうですね。もう1つ質問をお受けしましょう。

オペレーター

ありがとうございます 最後の質問はゴールドマン・サックスのスーザン・マクラリからです。どうぞ

スチュアート・ミラー — 執行委員長

おはようございます。

スーザン・マクラーリ — ゴールドマン・サックス — アナリスト

ありがとうございます。皆さん、おはようございます、あるいはこんにちは。

スチュアート・ミラー — 代表取締役会長

こんにちは

スーザン・マクラーリ — ゴールドマン・サックス — アナリスト

最初の質問ですが、サプライチェーンに相対的な改善が見られるとコメントされましたが、おそらくピークに達しているか、ピークを脱しつつあるように感じられます。この点について、もう少し詳しく教えてください。また、明らかに需要がシフトし、少し穏やかになるにつれて、そこから得られるさらなる改善についてどのようにお考えでしょうか。

ジョン・ジャッフェ — 共同最高経営責任者兼共同社長

ご質問の後半部分ですが、建設業者とサプライチェーンが建設中の受注残を処理する過程で、市場の変化と建設量の変化には常にタイムラグがあります。現在の状況と比較すると、私がコメントで述べたように、混乱はまだ続いていますが、当社もサプライヤーも現在でははるかに有利な立場にあります。この2年間で誰もが多くを学び、問題解決に迅速に対応できるようになりました。パンデミックや混乱の初期には、問題解決に数カ月かかることもありました。

しかし、今は数日で解決できるような状況ではありません。現在も不足が続いているのは、電気機器とフレキシブルダクトの2つの分野です。しかし、これらについても、供給元である取引先と緊密に連絡を取り合い、今後数四半期における当社のニーズをすべて把握してもらい、非常に緊密な協力関係を築いています。

スチュアート・ミラー — 代表取締役会長

サプライチェーンに関する問題の解決は、サプライチェーンが容易になったということではありません。サプライチェーンが簡単になったというよりも、サプライチェーンをよりよく管理することを考え、努力したということです。しかし、サイクルタイムがまだ粘着性のある大型のままであるという事実の影響が残っています。これは非効率的で、サプライチェーンマネジメントの派生と言えるでしょう。

Susan Maklari — Goldman Sachs — アナリスト

なるほど。それは参考になりますね。続いての質問ですが、バランスシートと現金の使用について一般的に考えるとき、どのようにお考えですか?第2四半期に自社株買いを行ったとおっしゃいましたが、これはどういうことですか?状況が緩やかになっても、土地に関する戦略やQuarterraのスピンなど、貴社が取り組んでいる他のすべての取り組みを追求し続ける場合、現金の使用、特に住宅環境が緩やかになった場合の株主還元についてどのようにお考えでしょうか?

スチュアート・ミラー — 代表取締役会長

レナーに起こったことで、ポジティブなことは、過去数年間、私たちは素晴らしい繁栄に恵まれてきたということです。私たちは経営コストを改善しました。キャッシュを生み出すことに注力しました。在庫を制限し、バランスシート上の土地へのエクスポージャーを制限するモデルを構築し、膨大な量のキャッシュを生み出すことを可能にしました。

今後も同じ考えで、秩序ある事業展開を可能にする土地の可視性を確保しながら、当社を位置づけていきたいと考えています。また、引き続き借入金を返済していく予定です。また、機動的に自社株買いを続けていく予定です。バランスシートにはそれを可能にする資本があり、Quarterraから25億ドルの追加資本を調達している最中です。

プレスリリースの最後と私のコメントでそう述べましたが、私たちはうらやましいほどの強者の立場にあると思います。プレスリリースの最後にも、私のコメントにも書きましたが、このような状況において、強みを発揮することは、市場環境に対応するための素晴らしい方法です。ということで、良いオフロード、良いタイミングで締めくくれたと思います。先週COVIDに感染したパートナーのリックが復帰したことを、グループとして、経営陣として、うれしく思っています。

彼は数日間人手不足でしたが、それでも会社は一歩も譲ることなく運営できています。でも、今はフルパワーです。そして、第3四半期の終わりには、もう少し確実な報告ができることを期待しています。皆さん、ありがとうございました。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>