JPモルガン・チェース (JPM)2022年第2四半期決算説明会の日本語訳です。

純利益が前年同期比28%減とは良くないですね。

しかも貸倒引当金も積み増しているので今後の利上げに伴う景気減速シナリオなどを考慮しているようですね。

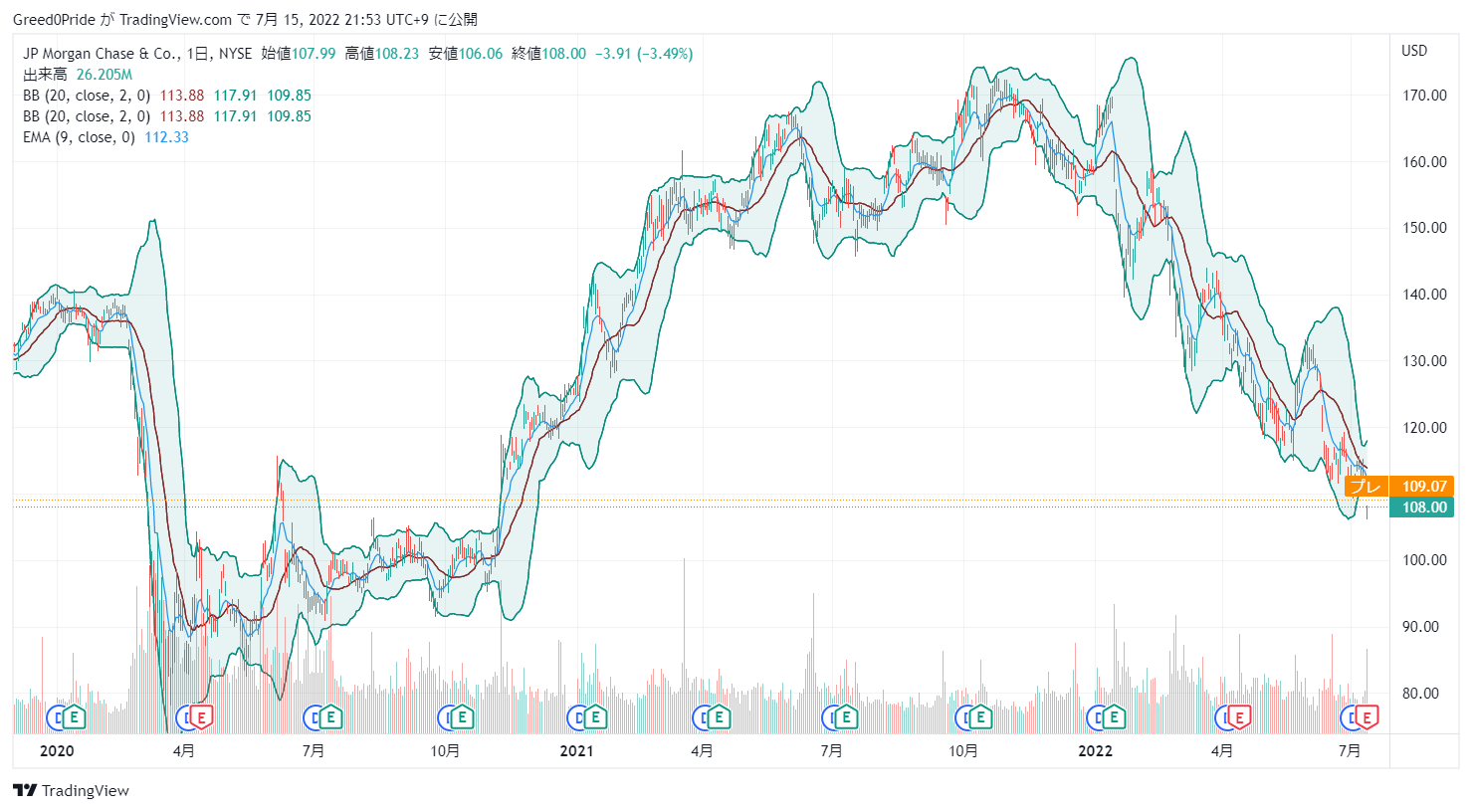

JPモルガン・チェース (JPM)株価

JPモルガン・チェース (JPM)2022年第2四半期決算説明会

2022年7月14日午前8時30分(米国東部時間)

オペレーター

おはようございます、皆様。JPモルガン・チェースの2022年第2四半期決算電話会議にようこそ。この通話は録音されています。[オペレーターからの指示] これからライブでプレゼンテーションを行います。

スタンバイをお願いします。それでは、JPMorgan Chaseの会長兼CEOのJamie Dimon、そして最高財務責任者のJeremy Barnumに電話をお繋ぎしたいと思います。バーナムさん、どうぞよろしくお願いします。

ジェレミー・バーナム — 最高財務責任者オペレーター、ありがとうございます。

皆さん、おはようございます。プレゼンテーションの内容は当社のウェブサイトでご覧いただけますが、後ろの方にある免責事項をご参照ください。1ページ目からです。

売上高316億ドルに対し、純利益86億ドル、EPS2.76ドルを計上し、ROTCEは17%を達成しました。いくつかのハイライトに触れます。当四半期も市場部門は好調で、80億ドル近い収益を上げることができました。信用状態は極めて健全で、正味貸倒損失は歴史的な低水準を維持しています。また、各事業における貸付金の増加傾向も引き続き良好で、平均貸付金は前年同期比7%増、前四半期比2%増となりました。2ページ目に、より詳細な情報を記載しています。収益は 316 億ドルで、前年同期比 2 億 3500 万ドル(1%)の増加となりました。市場部門を除くNIIは、金利上昇とバランスシートの成長により、28億ドル(26%)増加しました。

市場部門を除くNIRは、IB手数料の低下とカード獲得費用の増加などにより、36億ドル(26%)減少し、市場部門の収益は前年同期比10億ドル(15%)の増加となりました。費用は187億ドルで、前年同期比11億ドル(6%)増加しました。これは主に投資と構造的費用の増加によるもので、出来高と収益関連費用の減少により一部相殺されました。与信費用は11億ドルで、これには6億5700万ドルの正味償却額と4億2800万ドルの引当金積み増しが含まれていますが、これは貸付金の伸びと経済見通しの小幅な悪化を反映したものです。バランスシートと資本については3ページ目をご覧ください。

まず、今後数四半期にわたる資本管理の計画についてご説明します。NCB が新たに 4%になることで、第 4 四半期に標準的な CET1 要求水準が 12%に上昇し、第 1 四半期には G-SIB が 4%になることで、さらに 12.5%に上昇することにな ります。インベスター・デイでは、SCBがより高くなると予想していると述べ、当面は、増加する要件に対応する資本を構築するために、自社株買いを大幅に減らすことを明らかにした。SCBが予想以上に高くなったことを踏まえ、当面の間、自社株買いを一時停止しました。

Investor Dayでご説明したとおり、また、このプレゼンテーションのページの一番下に記載しているとおり、当社は有機的資本生成により、将来の必要資本を上回る資本を迅速に構築することができます。規制上の要件を上回る資本を確保することで、さまざまな経済シナリオに対する保護と、戦略的優先事項に沿った資本展開の余地を提供します。当社は長年にわたってバランスシートの規律を守ってきましたが、今期の RWA の削減はこの規律を実証するものです。当四半期の業績については、CET1 比率が 12.2%となり、前四半期から 30bp 上昇していることがおわかりになると思います。

RWAはフランチャイズ・ローンの増加により約440億ドル減少しましたが、積極的なバランスシート管理と第1四半期からの市場リスクRWAの正常化により相殺されました。CET1資本は、収益が分配金とAFSポートフォリオにおけるAOCIの取り崩しの影響により相殺されたため、わずかに減少しています。それでは、4 ページのコンシューマー・バンキングとコミュニティ・バンキングから、事業の説明に入りま す。CCB の業績をご説明する前に、米国の消費者の健康状態に関するデータについて触れておきま す。

消費者 デビットカードとクレジットを合わせた利用額は前年比15%増となり、消費は依然健全です。インフレの影響と非裁量消費は所得層全体で増加しています。特に、平均的な消費者は、ガソリン代に前年比35%増、定期的な請求書やその他の非裁量的なカテゴリーに前年比約6%増の支出をしています。

同時に、低所得者層を含め、自由裁量の支出はまだ後退しておらず、旅行と食事は全体で前年比34%増と堅調に推移しています。また、支出が収入を上回るペースで伸びていることから、預金残高の中央値は、現金バッファーは依然として高いものの、大流行が始まって以来初めて、所得区分ごとに減少しています。このような背景から、今期のCCBは、前年同期比1%減の126億ドルの収益に対し、31億ドルの純利益を計上しました。消費者及び法人向け銀行業務では、預金残高の増加に牽引され、収益は前年同期比9%増となりました。

預金は前年同期比13%増、前四半期比2%増となりました。また、顧客の投資資産は、市場のパフォーマンスにより、前年同期比7%減少しましたが、フローにより一部相殺され ました。住宅ローンの収益は、前年同期比 26%減少しました。これは、金利環境の影響により、プロダクショ ン収益の減少とスプレッドの縮小が生じたためですが、ネット・サービシング収益の増加により一部相殺されまし た。また、住宅ローンの組成高は220億ドルとなり、45%減少しました。

カードと自動車に移ります。収益は前年同期比 6%減少しました。これは、カードの新規口座開設が好調だったことによる取得費用の増加、オート リース収入の減少を反映していますが、カードの NII が増加したことでほぼ相殺されました。カード残高は16%増加し、リボルビング残高も9%増加しました。また、自動車では、車両供給不足の継続と金利上昇により、オリジネーションは70億ドルとなり、前年同期の記録的な水準から44%減少しましたが、ローンは2%増加しました。

費用は、投資および構造的費用の増加により、前年同期比9%増の77億ドルとなりましたが、販売台数および収益関連費用の減少により一部相殺されました。当四半期の実際の与信実績については、カードが牽引した正味償却額が前年同期比 1.21 億ドル減の 6.11 億ドル、ローンの増加に伴うカードでの引当金積み増しが 1.5 億ドルとなり、与信費用は 7.61 億ドルとなりました。次に、5 ページ目の CIB です。CIB は、119 億ドルの収益に対し、37 億ドルの純利益を計上しました。

この四半期には注目すべき項目がいくつかあり、特定の株式投資の正味評価損約3億7,000万ドルが支払いに、ブリッジブックの評価損約2億5,000万ドルがIB収益に反映されました。投資銀行業務収益は 14 億ドルで、ブリッジブックのマークダウンを除くと、前年同期比 61%減、53%減となりました。IB手数料は、過去最高を記録した昨年の四半期に対して54%減となりました。IB手数料は54%減で、過去最高を記録した前年同期を下回りました。

IB手数料は54%減で、過去最高を記録しました。アドバイザリー部門では、第1四半期に始まった発表活動の減少を反映し、手数料は28%減となりました。引受業務では、市場の変動に伴い、発行が控えめでした。引受手数料は、債券で 53%減、株式で 77%減となりました。

見通しについては、既存のパイプラインは健全なままですが、現在の逆風が続けば、案件バックログの転換は困難となる可能性があります。貸付収益は前年度比 79%増の 4 億 1,000 万ドルで、これは時価ヘッジの利益と貸付残高の増加によるものです。市場に目を移すと 総収益は 78 億ドルで、債券と株式ともに好調だった前年同期から 15%増加しました。

債券では、ボラティリティの上昇により、顧客フローが増加し、マクロ・フランチャイズ(特に通貨と新興国市場) の取引結果が堅調に推移しました。これは、厳しいスプレッド環境下でのクレジット未証券化商品により一部相殺されました。株式市場では、第2四半期は好調で、ここでもボラティリティの上昇がデリバティブの好調なパフォーマンスを生み出しました。クレジット調整およびその他は、主に資金調達スプレッドの拡大により、2億1800万ドルの損失となり ました。

決済収益は15億ドルで、前年同期比1%増、株式投資のマークダウンを除くと25%増となりました。前年同期比の増加は、主に金利の上昇に起因するものです。セキュリティサービス収入は、手数料の伸びと金利の上昇が市場水準の低下の影響を上回り、前年同期比6%増の 12億ドルとなりました。費用は前年同期比3%増加し、67億ドルとなりました。これは主に構造的費用の増加および投資の増加によるもので、 収益に関連する報酬の減少によりほぼ相殺されました。

6ページ目の商業銀行業務に移ります。コマーシャル・バンキングは、10 億ドルの純利益を計上しました。収益は前年同期比 8%増の 27 億ドルとなり、預金マージンの上昇に牽引されましたが、投資銀行業務の収益減少により 一部相殺されました。投資銀行業務の総収入は、債券及び株式の引受業務の減少により、32%減少し、788百万ドルとなりました。

費用は、前年同期比 18%増の 12 億ドルでした。これは主に、構造的費用、取引高、収益関連費用の増加によるものです。預金は、前四半期比 5%減少しました。これは、営業外預金をより利回りの高い代替預金に移行させたためで、現 在の金利環境下では、この移行は継続すると思われます。貸付金は、前四半期比4%増加しました。C&Iローンは、リボルバーの利用率の上昇とミドルマーケットおよび法人顧客向けバンキングでのオリジネーションを反映して、6%増加しました。

CREローンは、コマーシャルタームレンディングと不動産バンキングにおける好調なローン組成と資金調達に牽引され、3%増となりました。最後に、与信費用は 2 億 900 万ドルでしたが、これは主にローンの増加によるもので、正味償却額は歴史的 に低い水準にとどまっています。次に、7 ページに記載されている事業部門、AWM です。アセット・ウェルス・マネジメント部門の当期純利益は10億ドル、税引前利益率は31%でした。

当四半期の収益は、前年同期比5%増の43億ドルとなりました。これは、預金とローンの増加、およびマージンの増加に よるものですが、前年同期に利益をもたらしていた投資評価損が一部相殺されました。また、今年の市場下落にともなう運用報酬の引き下げは、マネー・マーケット・ファンドの手数料免除の大部分 が解除されたことにより、ほぼ相殺されました。費用は前年同期比 13%増の 29 億ドルとなりました。これは主に、プライベート・バンキングのアドバイザリー チーム、テクノロジー、資産運用への投資、ならびに取引高および収益関連費用の増加によるものです。当四半期の長期純資金流入は 60 億ドルで、株式が牽引しました。

AUM は 2.7 兆ドル、顧客資産全体は 3.8 兆ドルで、それぞれ前年同期比 8%、6%減少しましたが、これは 主に市場水準の低下によるもので、長期純資金流入により一部相殺されました。また、貸出金は前四半期比1%増加しましたが、預金は季節的な顧客税の支払いにより前四半期比7%減 少しました。次に8ページ目のコーポレート部門です。コーポレート部門は1億7,400万ドルの純損失を計上しました。

収益は、前年度の損失に対して 8,000 万ドルでした。NIIは、主に金利上昇の影響により、13億ドル増の3.24億ドルでした。そして、経費は2億600万ドルで、前年度より3億900万ドル減少しました。次に、9ページ目の見通しです。

インベスター・デイでは、2022年のNII(市場外)は560億ドルを超えると予想していたことをご記憶でしょう。年末までにFed Fundsが3.5%に達することを反映して、580億ドルを超えると予想しています。2022年の調整後費用は約770億ドル、カードの正味償却率は2%未満になると予想しています。最後に、複雑な事業環境の中で、今期も当社の業績は堅調に推移しました。

今後、世界経済の不確実性が高まることを懸念していますが、当社はさまざまな結果に対して十分な準備と態勢を整えていると確信しています。それでは、オペレーターの皆様、質疑応答の時間をお取りください。

質疑応答

オペレーター

スタンバイしてください。最初の質問は、ウォルフ・リサーチのスティーブ・チュバックからです。どうぞよろしくお願いします。

スティーブ・チュバック — ウルフ・リサーチ — アナリスト

おはよう、ジェレミー おはようございます、ジェイミーです。まず、資本目標について質問させてください。

12.5%から13%という全社的なCET1目標について、最新情報を提供していないと思いますが、いかがでしょうか?SCBの引き上げ、G-SIBサーチャージの4.5%への引き上げを考慮すると、2024年までに規制最低水準は13%を超える予定であり、これはスライド3に反映されている水平線の向こう側でもあります。この高い規制下限と近年のSCBのボラティリティを考慮すると、長期的に管理するための適切な資本目標とはどのようなものだと思われますか?

ジェレミー・バーナム — 最高財務責任者(CFO

はい、スティーブ。いい質問ですね。このスライドで2024年について触れていないのは、明らかにあなたの言うとおりです。また、ご指摘の通り、G-SIBバケットの引き上げが2回あり、1回は23年第1四半期、もう1回は24年第1四半期に行われます。

そのため、インベスター・デイでは、12.5%から13%という目標を掲げました。これは、SCBが増加すると予想される場合に柔軟に対応できるような、控えめなバッファを意味します。もちろん、SCBは予想より少し高い水準で増加しました。ですから、今のところ、私たちは23年第1四半期に集中しています。もちろん、他の条件が同じであれば、2024年の12.5%から13%はもう少し高くなると想定されます。

しかし、SCBがもう一回ありますし、それはずっと先の話です。そして、ご存知のように、またご覧のように、オーガニック・キャピタルの創出がたくさんあります。ですから、その時が来たら橋を渡ります。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

そして私たちは、SCBを生み出したものを減らすことで、SCBを減少させるつもりです。

Steve Chubak — Wolfe Research — アナリスト

なるほど。融資の伸びの見通しについて補足します。融資の伸びは引き続きポジティブな驚きをもたらしています。確かに、マクロ環境が厳しいにもかかわらず、ジェレミーさんのお話は非常に建設的でした。

しかし、企業は在庫水準の上昇、個人貯蓄率の低下、インフレ圧力の高まりなど、融資の成長に悪影響を及ぼす可能性のある逆風を次々と指摘しているため、さまざまな事業における融資の成長見通しについてお話いただければと思います。また、中期的に持続可能な貸出金増加率をどのようにお考えですか?

ジェレミー・バーナム — 最高財務責任者(CFO

ご存知のように、今年のローン成長率は1桁台後半を見込んでいます。そして、その見通しは、ほぼ現在も変わっていません。もちろん、今年はまだ半分しか残っていませんが。

リボルバーの利用率と新規口座開設の両方が増加しており、C&Iはかなり堅調に推移しています。また、CREも順調に伸びています。もちろん、カードローンも非常に堅調な伸びを示しており、これは嬉しいことです。今年度以降の見通しについては、今は申し上げられません。

ご存知のように、経済環境に大きく左右されますので…。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

ただひとつ付け加えるとすれば、ある種のローンの伸びは裁量的なものであり、ポートフォリオに基づくもので、住宅ローンについて考えてみると、私たちがそれを大幅に押し下げる可能性は十分にあります。

Steve Chubak — Wolfe Research — アナリスト

なるほど。私の質問に答えていただき、ありがとうございました。

Jeremy Barnum — 最高財務責任者(CFO

ありがとうございます。

オペレーター

次の質問は、Evercore ISIのGlenn Schorrからです。どうぞよろしくお願いします。

Glenn Schorr — Evercore ISI — アナリスト

どうもありがとうございます。どのようにバランスを取っているのでしょうか?JPモルガンは常に成長を志向しているということですね。また、長期的なリターンのために引き受けるということですね。

それは分かる。しかし、あなたが記事やコンファレンスで指摘したような、世界で起こりうる悪い事態を考えると、より厳しい見通しによって、資本と流動性をより早く構築するために引き受けを厳しくするようなことがあるのでしょうか?それとも、本日発表された自社株買いの一時停止だけで達成できるとお考えでしょうか?

ジェレミー・バーナム — 最高財務責任者(CFO

そうです。つまり、これらのことはすべて同時に言えることなのですね。まず、3ページ目にあるように、有機的な資本創出によって、早期にとは言わないまでも、適切なバッファーを確保した上で、必要な場所に非常に迅速に到達することができます。同時に、ジェイミーが指摘したように、明らかに、この局面では、リターンが低いか、顧客との関連性が低いか、あるいはその両方の要素や融資を、いつも以上に積極的に精査していくつもりです。

いずれにせよ、私たちは常にそうしています。しかし、もちろん、この瞬間は、それに対する熱を少し上げるつもりです。引き受けに関しては、おっしゃるとおり、サイクルを通じて引き受けを行っています。リスクアペタイトとクレジットボックスについては、安心して任せられると思います。

この点については、特に変化はないと考えています。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

ただひとつ付け加えるとすれば、明らかに、私たちが取るリスクは、それ自体で価格が決まるようなものです。ブリッジ・ブックを見ると、以前よりも小さくなっています。多くの人が大きな損失を出す可能性がある中で、私たちは少ししか損失を出さなかったのですから。私たちは常にこのようなことを意識しています。

Glenn Schorr — Evercore ISI — アナリスト

それはありがたいですね。今期、CECL引当金の計上や、悪いシナリオの確率を上げることを検討されましたか?また、そのことについてどのようにお考えだったのか、お聞かせください。

ジェイミー・ダイモン(Jamie Dimon)会長兼最高経営責任者(CEO

しかし、それは行いませんでした。今後の四半期でどうするかは、明らかにこれからです。

ジェレミー・バーナム — 最高財務責任者(CFO

そうですね。そして、グレン、私たちが前四半期にそれを行ったことを思い出してください。ですから、私たちはすでに、私たち自身のややネガティブな見方を反映させるために、市場が示唆する以上の見通しの歪みを導入しています。ある意味で、私たちはその点では早かったと言えます。ですから、今期は必ずしもそうではなかったのです。

Glenn Schorr — Evercore ISI — アナリスト

わかりました。お二人とも、ありがとうございました。

オペレーター

次の質問はAutonomous ResearchのJohn McDonaldからです。続けてください。

John McDonald — Bank of America Merrill Lynch — アナリスト

こんにちは、おはようございます。ジェレミーさん、預金の動向についてお聞かせください。商業用預金、ウェルスマネジメント、リテールのフローとリプライシングの圧力の違いについてです。

ジェレミー・バーナム — 最高財務責任者(CFO

はい。素晴らしい質問ですね。セグメントによって異なるダイナミクスが見られるので、セグメント別に分けるのは正しいと思います。ホールセール部門では、預金の減少が見られますが、これは完全に予想されたことであり、計画の一部です。顧客の都合で、特に商業銀行の一部で営業外預金に対する意欲がやや高かったため、金利が上昇すると、当社の価格戦略は支払いをしないことになると十分に理解しており、したがって、こうした顧客ベースからの減少を予想していました。

そのため、そのような顧客層が減少していくことは予想していましたが、実際に減少しています。ウェルスマネジメントの売上が少し落ちたり、逆風が吹いているようですが。これは、季節的な税金の支払いが通常より少し多いためだと思います。それから、消費者サイドは、まったくと言っていいほど見られません。

このように、消費者金融は堅調に推移しており、特に減少しているわけではありませんし、プライシングの観点から一方的に観察するのはサイクルの初期段階です。

John McDonald — Bank of America Merrill Lynch — アナリスト

そうですか。続いて、NIIの更新見通しについてですが、Investor Dayでは第4四半期に約660億ドルの退出率を見込んでいるとおっしゃっていました。この数字がどのようなものなのか、また、金利低下による恩恵がどの程度薄れると想定しているのか、お聞かせください。

ジェレミー・バーナム — 最高財務責任者(CFO

66という数字は、68とか68プラスとか、そういう数字でもいいんです。もちろん、1四半期を年率換算しています。しかし、この数字が私たちにとっては良い数字に思えます。

これは通期の増加分と同じです。それから、すみません、ジョン、もう1つ質問を繰り返していただけますか?

ジェイミー・ダイモン — 会長兼最高経営責任者

2023.

John McDonald — Bank of America Merrill Lynch — アナリスト

良い預金 [聞き取れず]。はい。

ジェレミー・バーナム — 最高財務責任者

はい、そうです。そうです。23年については、Investor Dayで、第4四半期のランレートから2023年まで上振れする可能性があるという話をしました。

そして、それはほぼ間違いなく続いています。上乗せはあります。もちろん、私たちはより高い出発点、より高い金利から出発しており、CPIブランドの後はそうではありませんが、2023年のFRB予想が引き下げられた瞬間がありました。しかし、2023年のFRB予想の引き下げがあったこともあり、そのような動きも考えられます。

もちろん、これはすべて非常に不安定な環境下での話ですが、第4四半期のランレートから2023年に向けていくらか上昇するという中核的な見方はまだ変わっていません。

John McDonald — バンクオブアメリカ・メリルリンチ — アナリスト

了解しました。ありがとうございました。

オペレーター

次の質問はモルガンスタンレーのベッツィー・グラセックからです。

Betsy Graseck — Morgan Stanley — アナリスト

こんにちは、おはようございます。

ジェレミー・バーナム — 最高財務責任者

やあ、ベッツィー。

ジェイミー・ダイモン — 会長兼最高経営責任者

やあ ベッツィー

Betsy Graseck — Morgan Stanley — アナリスト

ジェイミー、先ほどSCBについて、上昇の原因となったものを減らすことで減らすつもりだとおっしゃっていましたね。SCBを上昇させる原因となるものを減らすつもりだとおっしゃいましたが、SCBを上昇させる原因となるもののうち、どのようなものがあったのか、教えていただけますか。そのため、SCB上昇の原動力は何であったかを理解するのに役立つと思います。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

まず第一に、これは公開されています。グローバル・マーケット・ショックやクレジット・ロスなど、何がその原動力になっているのか、実際に確認することができます。また、私たちはストレステストに賛成していません。矛盾しています。

透明性がない。ボラティリティが高すぎる。基本的に気まぐれな恣意的なものです。週に100回やっています。

これはその一つです。そして、資本を80ベーシスポイント上下させる必要があります。だから、我々はそれに取り組むことになる。まだ決定的な決定をしているわけではありません。

しかし、今期はRWAを劇的に削減したことはすでに述べました。来期もそうするかもしれません。おそらく住宅ローンを削減し、SCBを生み出すその他のクレジットも削減することになるでしょう。ですから、それについて具体的に説明することができます。

私たちにとって、それは簡単なことです。私たちがそうするのを見たことがあるでしょう。しかし、G-SIFIやその他様々なリスクは生じません。

私たちはバランスシートを管理し、良いリターンを得て、素晴らしい顧客を持ち、心配することはないのです。ただ、すぐにでもそこにたどり着きたいのです。そこに座って[Inaudible]アウトをするのは嫌なんです。それがルールです。

彼らは私たちにそれを与えました。私たちは行きます。

Betsy Graseck — モルガンスタンレー — アナリスト

了解です。それから –

Jeremy Barnum — 最高財務責任者

やあ、ベッツィー。ブラックボックスについて、ちょっと飛び込んでみますね。

ジェイミー・ダイモン — 会長兼最高経営責任者

もうひとつ、株主にとって非常に重要なポイントがあります。あの数字は、あのストレス・ロスは、あのようなシナリオの下で起きたことを表すものではありません。FRBがそうすべきとか、そうすべきでないとか言っているわけではありません。しかし、そのようなシナリオのもとでは、私たちはお金を稼ぐことができます。

440億ドルの損失を出すと言われていたような気がします。そんなことはあり得ません。このシナリオを見て、「どうなるんだ」と言う人がいるからです。でも、これにはちゃんとした証拠があるんです。Lehmannの後、私たちはお金を失いませんでした。

リーマンショックでも損はしませんでしたし、今起こったような大恐慌でも損はしませんでした。金融大不況でも赤字にはなりませんでした。CCB、資産運用、カストディ、決済サービスなど、膨大な基礎収益力と安定した収益がある。それから、かなり不安定な流れもあります。

現在、CECLがありますが、これは明らかに大きく上下します。しかし、これも会計上のものです。このように、私たちは非常に良い状態にあると感じています。あとは高い数字を維持するだけで、そこに向かって進んでいきます。

ジェレミー・バーナム — 最高財務責任者

ジェイミーが指摘したように、SCBはかなり不安定で、それは業界全体に見られることだと思います。また、Jamieが言うように、透明性が高いので、多くの反復作業が行われます。しかし、SCBはドローダウンのピーク時に測定される量であり、その情報は公開されないため、何が実際にSCBを動かしているのかを理解することは、どの時点でも非常に難しいのです。透明性の低さとボラティリティの高さの組み合わせが、私たちの批判の中心だと思います。

しかし、それにもかかわらず、あなたは資本一般を手に入れたのです。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

これは経済にとって悪い影響を与えます。米国経済にとって良いことではありません。特に住宅ローンビジネスは、低所得者向けの住宅ローンが悪く、低所得者やマイノリティーの人たちなどに打撃を与えます。住宅ローンビジネスを修正してこなかったから、今度はそれを悪化させているのです。JPモルガンにとっては何のメリットもないことですが、この国を傷つけることになり、非常に残念なことです。

Betsy Graseck — モルガンスタンレー — アナリスト

いいえ、その点についてはすべて理解しています。先ほどおっしゃった住宅ローンに関するコメントは、住宅ローンの伸び率の縮小、あるいは帳簿上の住宅ローン残高の縮小についてでしょうか?

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

残高は……いえ、そうではありません。組成はしますが、帳簿上の残高はおそらく減少するでしょう。そして、私たちはそれを変更する権利を留保しています。しかし、それはポートフォリオの決定事項です。

住宅ローンを保有する意味がないのであれば、保有することはないでしょう。

Betsy Graseck — Morgan Stanley — アナリスト

そうですね。そして、バッファーは減らすのでしょうか?以前、ジェイミーは、事業のリスクに対して必要な自己資本比率が上昇すると、バッファーを減らして運用する可能性があると言っていましたね。この点について、もう少し詳しく説明していただけますか?

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

私たちはバッファーを確保するつもりです — この時点では、SCBが何を意味するのかさえよくわかりません。規制上の最低ラインを下回ることはないでしょう。もしそうしなければならないのであれば、信用をさらに低下させ、創造しなければならないところまで追い込むだけです。金融システムを運営する上で、これはひどいやり方です。私たちは、過剰な資本があるため、バッファーをどうすべきか、もっと説明する義務があります。

そのため、資本をどうすべきかについて大きな混乱が生じています。しかし、ひとつだけ覚えておいていただきたいのは、私たちは有形固定資産の70%を獲得しているということです。この状態を維持することは可能です。会社は絶好調です。

私たちは顧客にサービスを提供し、残りのものは地獄のように管理するつもりです。我々はまだ素晴らしいビジネスやらを考えている。このようなもののほとんどは、追加のリスクをまったく生み出さない。ただ、資本を生み出すだけだ。

Betsy Graseck — Morgan Stanley — アナリスト

わかりました。ありがとうございます。

運営者

次の質問はSeaport Global SecuritiesのJim Mitchellからです。どうぞお進みください。

ジム・ミッチェル — シーポート・グローバル・セキュリティーズ — アナリスト

やあ おはようございます 経費のことなんですが。投資銀行業務が減速している上半期を見ると、年換算で760億ドルを下回っていますが、それでも770億ドルの目標を掲げていますね。

それとも、パイプラインが完成するかどうかが不透明で、よくわかるまでは完成する可能性があるということでしょうか?

ジェレミー・バーナム — 最高財務責任者(CFO

はい、ジム。いい質問ですね。私たちもそのように考えています。後者よりも前者の方が多いのは間違いないでしょう。

つまり、770億ドルというのは、私たちが今見ている数字であり、信じている数字なのです。また、M&Aの完了やランレートの増加、投資計画の継続的な実行、従業員数の増加(採用能力の増強に伴い、おそらくより速いペースで増加)など、下半期の費用を押し上げるさまざまな要因があることも、見通しで確認することができます。ですから、上半期の数字から770億ドルを下回るという結論は出せないでしょう。

Jim Mitchell — Seaport Global Securities — アナリスト

そうですか。素晴らしい。それから、クレジットについても。消費者向け、商業向けを問わず、引き続き非常に好調のようですね。

私たちにはあまり実感がないのですが、信用に亀裂が入ったり、システムにひずみが生じたりしているのでしょうか?

Jeremy Barnum — 最高財務責任者(CFO

その質問に対する簡単な答えは「ノー」です。誰もが知っているところでは…

ジェイミー・ダイモン — 会長兼最高経営責任者

素晴らしい。

ジェレミー・バーナム(Jeremy Barnum) — 最高財務責任者

そうですね。その通りです。もちろん、パンデミック以前の通常のレベルをはるかに下回る水準で推移しています。しかし、もしあなたが顕微鏡の倍率を上げ、本当に、本当に、本当によく観察したいのであれば、低所得者層のキャッシュバッファーとその層の早期延滞率を見れば、過剰キャッシュの燃焼が少し早くなっているという事実に対する早期警告シグナルを少し見ることができるかもしれません。

バッファーはまだ大不況前の水準を超えていますが、減少しており、一般的な顧客の絶対数はそれほど高くはありません。また、初期の延滞はまだ大流行前のレベルより低いですが、低所得者層ではそれに近づいています。ですから、早期警告のシグナルを探すとしたら、そこでしょう。しかし、これが単なる正常化なのか、それとも悪化の早期警告なのかは、まだ大きな疑問が残ります。

私たちのポートフォリオは、ご存知のように、この分野の市場にはあまりさらされていません。ですから、私たちにとってはあまり重要ではありません。

Jim Mitchell — Seaport Global Securities — アナリスト

そうですね。では、プライムはまだかなり持ちこたえているのですね。ありがとうございます。

Jeremy Barnum — 最高財務責任者(CFO

はい。

ジェイミー・ダイモン — 会長兼最高経営責任者

さらに良いことです。

運営者

次の質問は、ジェフリーズのケン・ウスディンさんからです。どうぞよろしくお願いします。

Ken Usdin — Jefferies — アナリスト

やあ、みんな。おはようございます。バランスシートと資本、RWAを管理することについてのフォローアップをお願いします。RWAを管理する能力について、また、それが純利益や業績、あるいはROTCEの結果に影響を及ぼす可能性があるとすれば、どのような次元で考えていますか?

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

ごく大まかに言えば、私たちにはそれを管理する非常に大きな能力があります。ROTCの目標などに影響を与えることなく、管理できると考えています。明らかに、NIIに少し影響を与え、資本創出にも少しそのようなものがあるでしょう。しかし、全体として、どのようにすればうまくいくかを想像するつもりです。

Ken Usdin — ジェフリーズ — アナリスト

了解しました。OK。それは正しい指摘です。それから、カードについて2つ目です。

カードの収益率は、NIIの恩恵を受けたにもかかわらず、引き続き低下しています。もちろん、分母の増加もありますし、土地に対する支出もあります。カード収入率に関するダイナミクスを理解し、今後どのような方向に向かうとお考えですか。

ジェレミー・バーナム — 最高財務責任者(CFO

カード収入率については、通年では10%が妥当な数字だと考えていると申し上げましたが、現在はもう少し低く推移しています。現在の水準は、マイケル、どのあたりでしょうか。9.6かそこらが通期では妥当な数字でしょう。

この差は、いくつかの要因によるものです。1つは、Revolveの成長は基本的にまだ続いていますが、Revolveのバランスは来年初頭にかけて正常化するというのが私たちの考えでした。その開始時期が、オミクロンでは6週間ほど遅れてしまいました。しかし、それでもなお、非常に堅調であることは明らかです。

ジェイミー・ダイモン(会長兼最高経営責任者

ここで住宅ローンについて少し触れておきますが、説明しておきたいことがあります。というのも、ヨーロッパに行くと、住宅ローンに対する資本は、私たちがここで保有しなければならない資本の5分の1程度です。そして、それを管理し、リスク加重資産を標準化することは可能ですが、それはリターンやリスクを表すものではありません。ですから、管理方法はたくさんあります。

現在、証券化されていない市場はありません。もし証券化市場があれば、私たちの見方は変わるかもしれません。しかし、証券化商品を所有しない、購入する、署名する、ヘッジする、スワップする、といった方法で、リターンのリスクに大きな影響を与えずに証券化商品を管理する方法はいくらでもあるのです。このようなことは、顧客にサービスを提供する上で、時間の無駄だと思うので、残念なことです。

私たちの仕事は、どんな状況でも、どんな状況でも、顧客が必要とするものを、どんな方法で提供することです。なのに、こんな馬鹿げた規制要件の話にばかり時間を費やしているのです。

ジェレミー・バーナム — 最高財務責任者

そうですね。そうそう、最後にカードについて。オミクロンの遅延により、NIIはわずかに減少しました。また、新規顧客獲得が予想を若干上回ったことが、この要因となっています。

それから、金利の上昇に伴う資金調達の微妙な効果も寄与しています。

Ken Usdin — Jefferies — アナリスト

そうですか。ありがとうございました。

オペレーター

次の質問は、ウェルズ・ファーゴ証券のマイク・メイヨーさんからです。どうぞよろしくお願いします。

マイク・メイヨー — ウェルズ・ファーゴ証券 — アナリスト

こんにちは、おはようございます。

ジェイミー・ダイモン — 会長兼最高経営責任者

やあ マイク

マイク・メイヨー — ウェルズ・ファーゴ証券 — アナリスト

あなたの言葉と行動を一致させるのを手伝ってくれますか?インベスター・デイの後、ジェイミーは、ハリケーンが近づいていると言いましたね。今日に至っては、2022年の770億ドルの費用ガイダンスを堅持していますね。つまり、まるで晴天が続くかのように振舞っているのです。嵐の前にカヤックやサーフボード、ウェーブランナーを買いに行っているようなものです。

厳しい時代なのかそうでないのか?

ジェイミー・ダイモン — 会長兼最高経営責任者

私たちは会社を経営しています。私たちは常に一貫して投資を続け、嵐の中でもこのようなことを行ってきました。私たちは、嵐の中で投資したり撤退したり、上昇したり下降したり、市場に出たり入ったりするようなことはしません。私がBank Oneに入社して以来、一貫してそうしてきたことを皆さんはご存知でしょう。

投資し、成長し、拡大し、このような状況を乗り越えて経営しています。メディア向け電話会議でも申し上げましたが、現在、非常に良い数字が出ています。消費者は元気です。消費者はお金を使っています。

収入も増えている。雇用も豊富です。消費者の支出は昨年より10%、COVID以前と比較すると30%近く増えています。企業も、彼らに話を聞くと、とても調子がいい。

彼らはうまくやっています。私たちが生きている間に、これほどまでに企業の信用が向上したことはありません。これは現在の環境です。将来の環境は、それほど遠くない将来、金利が上昇し、インフレのために人々が考えている以上に上昇するかもしれませんし、高揚感やソフトランディングが起こるかもしれません。

私が言いたいのは、金利の上昇幅、効果的な量的引き締め、不安定な市場の影響によって、ソフトレンディングからハードレンディングまで、さまざまな結果が生じる可能性があるということです。また、ウクライナでのひどい人道的危機と戦争、そして食糧や石油・ガスへの影響も明らかです。私たちは単に、これらの事象の確率や可能性が異なることを指摘しているのです。私たちの会社経営が変わるわけではありません。

10年後には経済規模が大きくなっていることでしょう。私たちは会社を運営していくつもりです。より多くの顧客にサービスを提供するつもりだ。支店を開設する。

そのために投資をし、それを通じて経営していくのです。私たちは……私たちの仕事を見てみると、ブリッジブックはかなり減少しています。これはある種のエクスポージャーの管理です。基本的にサブプライムには手を出していません。

これはエクスポージャーの管理です。ですから、会社のリスクをどのように管理するかについては、かなり慎重になっています。しかし、私たちは、この会社が素晴らしい事業であると考えているだけではありません。素晴らしい成長の見込みがある。

ただ、嵐を通り抜けるだけなんです。そして実際、嵐を乗り越えることで、私たちはチャンスを得ることができるのです。だから私はいつも、10年後には経済がもっと大きくなっていることを自分に言い聞かせています。私たちは、厚かましくても薄暗くても、お客様にサービスを提供するためにここにいます。

Mike Mayo — ウェルズ・ファーゴ証券 — アナリスト

今後5年から10年の間、会社を経営していくことは明らかですね。もし今後5~10カ月で不況に陥った場合、テクノロジーはどのようにその状況を打開するのでしょうか。それが信用損失であれ、信用損失を減らすための管理であれ、経費や柔軟性の向上、あるいは市場シェアを拡大するための収益であれ。もし、この先、不況が続くとしたら、これらのテクノロジー投資のメリットは何なのでしょうか……。

ジェイミー・ダイモン(会長兼最高経営責任者

マイク インベスター・デイでいくつか例を挙げたと思いますが、たとえば、私たちが多額の資金を投入しているAIについて、いくつか例を挙げましたが、そのうちの1つは、1億ドルをかけて特定のリスクおよび詐欺システムを構築し、消費者側で支払いを処理する際の損失が1億から2億ドル減少していることです。取引量は大幅に増加しています。これは大きなメリットです。不況だからといって、それをやめようとは思わないでしょう。

不況になると、ある種のものは安くなりますから、支店は非常に多くなります。銀行もそうでしょう。私たちはそういうことを続けていくつもりです。私たちはこれまでにも不況を乗り切ってきました。

今回もそうでしょう。私は、それをうまくやることにとても満足しています。採用やトレーニング、テクノロジー、支店の設立に着手するのをやめるというのは、おかしな話です。そんなことはしない。

そんなことはしたことがない。2008年、2009年もそうでした。それから、[聞き取れない]という点では……そうですね。

Mike Mayo — Wells Fargo Securities — アナリスト

もうひとつは、市場の収益がかなり悪化していることですね?つまり、市場の見通しが悪くなっているのです。つまり、市場の見通しが悪化しているということです。ですから、他のすべてが同じであれば、それは少し少なくなるはずです。

ジェイミー・ダイモン — 会長兼最高経営責任者

しかし、これは – そうです。これも非常にパフォーマンス・ベースです。そしてまた、Mike、私の見方では、15年後、あるいは20年後、世界のGDP、世界の金融資産、世界の企業、50億ドル以上の企業、すべてが倍増するでしょう。私たちはそれを目指しているのです。

18ヶ月のために作っているのではありません。

Mike Mayo — Wells Fargo Securities — アナリスト

わかりました。ありがとうございます。

オペレーター

次の質問はRBC Capital MarketsのGerard Cassidyからです。続けてください。

ジェラルド・キャシディ — RBCキャピタルマーケッツ — アナリスト

ありがとうございます おはようございます。ジェレミー、少し前に預金の解説に触れましたね。QTとその影響について詳しく教えてください。6月が950億ドルのQTのフル稼働でなかったことは承知しています。

しかし、どのような影響があったか教えてください。また、ジェイミーは、私が正しく聞いていれば、3,000億ドルから4,000億ドルの預金がQTのために流出する可能性があると述べていました。しかし、6月に見たことを詳しく説明してもらえますか?この先、預金はどうなっていくのでしょうか?また、QTの影響で今後12カ月間の預金残高がどうなるか、さらなる見通しがあれば教えてください。

ジェレミー・バーナム(Jeremy Barnum) — 最高財務責任者

ジェラード ご存じのように、QTは始まったばかりです。システム全体の預金への影響は明らかですが、それはRPやTGAなどとも相互に影響し合うため、この結果を正確に予想し、セクターごとに追跡できるようなものではありません。銀行システムにどのように流入し、ホールセール部門と消費者部門の個々の銀行にどのように流入するかは、ちょっと難しいところです。ですから、この点についてはまだ初期段階です。

しかし、高いレベルで見れば、先ほどジェイミーが言ったことに対するあなたのコメントは正しいのです。QTがRRPやローンの伸びとどのように影響し合うかによって、特に銀行システムの預金が減少する可能性があり、私たちもその影響を受けることになります。しかし、それは主にホールセール部門から、そして主に非営業部門や預金ベースの価値の低い部分から発生すると思われます。消費者金融では、理論的には多少の逆風が吹くかもしれませんが、フランチャイズの強さとシェアを獲得する能力から、このレベルをかなり安定的に保つことができると考えています。

Gerard Cassidy — RBC Capital Markets — アナリスト

非常にいいですね。続いて、ブリッジブックの残高を開示していないようですが、2つ質問させてください。しかし、2つ質問があります。ジェイミー、あなたは過去10年間、バランスシートのリスク軽減について非常に明確にしてきました。

今日もおっしゃっていましたが、2008年、2009年と現在のバランスシートがどのように違うのか、投資家にわかるように、具体的に教えてください。次に、今期のブリッジ・ブックの評価損の原因は何だったのでしょうか?

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

2007年までさかのぼると、ブリッジ・ブックはストリート全体で4800億ドルだったと思います。今日、ストリート全体のブリッジブックは100以下だと思います。

ジェレミー・バーナム — 最高財務責任者(CFO

そうですね、20%くらいでしょうか。

ジェイミー・ダイモン(Jamie Dimon) — 会長兼最高経営責任者

ブリッジブックに占める当社の割合は、過去12カ月で大幅に減少しています。これは本当にローンごとの基礎的なもので、勝つこともあれば負けることもあります。また、ハイイールド債のスプレッドなどを見ると、債券は6%下がっています。そういうことです。

つまり、ある程度の柔軟性があるわけです。そうでない場合もある。私たちは大物です。ブリッジ・ローンの評価損がいくつか出ています。

それは大きな額ではありません。ただ……投資銀行部門に含まれていたと思います。

ジェレミー・バーナム — 最高財務責任者(CFO

はい、投資銀行部門の収益に含まれており、商業銀行部門にも少額含まれています。しかし、ジェイミーが言ったように、またダニエルがInvestor Dayで述べたように、私たちはリスク選好度を下げ、レバレッジド・ファイナンスでのシェア低下を受け入れるという意識的な選択をしたと思います。ですから、現在の状況には満足しています。

私たちは、適切な案件を適切なリスクで適切な期間に提供するために、まだビジネスを行っています。

Gerard Cassidy — RBC Capital Markets — アナリスト

非常に良い。ありがとうございます。

オペレーター

次の質問はUBSのエリカ・ナジャリアンからです。続けてください。

エリカ・ナジャリアン — UBS — アナリスト

こんにちは、いくつか補足の質問をさせてください。1つ目は、バランスシートの管理についてです。ジェレミー、あなたがスライド3に示した例示的な道筋には、RWAの緩和が含まれていますか?また、580億ドル超のNIIガイドの更新についてですが、これはどのような預金増加を想定しているのでしょうか?SCBの緩和策の一環として、営業外預金を削減することが挙げられていますね。

この点についても、どのような想定なのか理解したいと思いますが、いかがでしょうか。

ジェレミー・バーナム — 最高財務責任者(CFO

はい、Erikaさん。もちろんです。では、最初のポイントですが、虫眼鏡をひっくり返してください。3ページの脚注5をご覧いただくと、最後のほうに、プロジェクションにおけるRWAの横ばいを想定しているのがおわかりいただけると思います。

その中で、正確な構成がどうなるかは誰にもわかりませんし、それについてはジェイミーのコメントも聞いていると思います。しかし、上の表を見ていただければ、通常の変動要因があることがおわかりいただけると思います。有機的な貸付の増加、それ自体で利益を上げているもの、あるいは重要な関係の一部であり、今後も継続してほしいものです。その中には、少し前向きなものもあります。

私たちはそれをコントロールすることができません。VARのような要因によって上下に動きます。それから、緩和の部分ですが、先ほど申し上げたように、低リターン、低クライアント過剰、あるいはボートに対して、かなり厳しく監視していくつもりです。これら3つの要素について、今後どうなっていくかを見ていきたいと思います。

しかし、ジェイミーが言ったように、私たちはここにかなりの自信を感じています。預金については、現時点では、NIIの見通しの全体的な要因としては、預金の増加はあまり重要ではありません。預金残高の見通しは、先ほど申し上げたとおり、またInvestor Dayでもお話ししたとおり、ホールセール部門で若干の減少が予想されますが、ほぼ変わりません。消費者金融は比較的安定していると考えており、今後どうなるかを見ていきたいと思います。

Erika Najarian — UBS — アナリスト

了解しました。続いて、ジェイミーに質問です。ジェイミー、私たちはあなたが経済に対して慎重であることを聞いています。そして、米国の消費者がどのような影響を受けるかについて、より大きな議論があると思います。

また、景気後退の影響で米国の消費者がどのような影響を受けるかについて、より大きな議論があると思います。ジェレミーが示した統計は、あなたが取引する消費者にとってかなり健全な出発点であることを示唆しています。また、カードローンの貸出増加に対する引当金の積み増しや、カードローンの損失率が2%未満であることから、消費者はまだ大丈夫だと思われます。さまざまなシナリオを考え、現実的な結果について考えるとき、米国の消費者はどのように行動するでしょうか。

米国の消費者はどうでしょうか。なぜなら、それが大きなワイルドカードのように感じられ、私たちはリセッションのための仕事というジャーナルを見てきました。そこで、あなたの考えをお聞かせください。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

まず最初に、このグラフは四半期末の予測ではないことを申し上げておきたいと思います。12月31日時点では12.5%ですが、第1四半期末にはおそらく13%になると思われます。そして明らかに、私たちはさまざまな理由で資本を使用します。

消費者は……何度も言うようですが、今の消費者は絶好調なんです。たとえ不況に陥ったとしても、2008年や2009年よりも、そして2020年よりもはるかに良い状態で、レバレッジをかけずに不況に突入することができるのです。そして、雇用は豊富です。もちろん、仕事がなくなる可能性もあります。

いろいろなことが起こります。しかし、非常に良い状態にあります。また、不況になると、消費者所得や消費者信用に影響を与えることは明らかです。当社のクレジットカード・ポートフォリオは優良です。

つまり、並外れたものです。しかし、繰り返しになりますが、私たちはその点では大人です。不況になれば損失が増えることは分かっています。私たちはそのような事態に備えるとともに、時間をかけてビジネスを成長させるため、それを受け入れる用意があります。

すぐに資金が底をついてしまうようなことはありません。だから、消費者が良い状態にあることは素晴らしいことだと思います。そして、賃金が上昇し、低水準で維持されていることも素晴らしいことだと思います。雇用が潤沢なのもいい。

平均的なアメリカ人にとって良いことだと思いますし、それを称賛すべきです。だから、今、彼らは良い状態にあるのです。

Erika Najarian — UBS — アナリスト

ありがとうございます。

オペレーター

次の質問は、ドイツ銀行のマット・オコナーさんからです。続けてください。次の質問はバンクオブアメリカ・メリルリンチのエブラヒム・プーナワラさんからのものです。どうぞお進みください。

Ebrahim Poonawala — Bank of America Merrill Lynch — Analyst

おはようございます。ジェレミーさん、1つだけ…2つほどフォローアップをお願いします。市場は、大量の利上げの予測から、来年の利下げの予測へと急速に変化していますが、12カ月から18カ月先の金利低下によるダウンサイドリスクのヘッジについて、ALCOバランスシート管理にどのような影響を与えていますか?金利低下から保護するためにデュレーションを追加したり、合成的なことをしたりすることを期待すべきでしょうか。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

それは私たちだけの秘密にするつもりです。

ジェレミー・バーナム(Jeremy Barnum) — 最高財務責任者

はい、そうです。しかし、私たちがポートフォリオについてどのように考えているか、一般的な情報をお聞かせ願えればと思います。私は……はい、わかりました。

簡潔にお話しします。デュレーションについては、この金利水準で、しかも非常に速いスピードで現金利回りが10年物利回りとほぼ同じになると思います。デュレーションを増やすか増やさないかという問題は、私たちにとってはあまり重要ではありません。もうひとつは、現金を非HQLA証券、つまりスプレッド商品に投入する機会があるかどうかということです。

今は明らかにスプレッド商品の方が魅力的です。しかし、この電話会議でも何度も話しているように、今は資本を増強することが最優先です。ですから、これは後の話と言えるでしょう。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

フォワード・カーブは、私が生きている間、一貫して誤り続けてきたことを指摘しておきます。私たちは必ずしもフォワードカーブに基づいて投資を行っているわけではありません。第二に、私たちは常に、ポートフォリオやその他のものを、NIIを増やすためだけでなく、幅広い結果を管理するために使っているとお話ししてきました。ですから、次の四半期にNIIを追加すると言われれば、はい、そうすることができます。

それは、あらゆる可能性のある結果を通じて会社を守るという、潜在的な結果の広い範囲を管理することになります。

Ebrahim Poonawala — Bank of America Merrill Lynch — アナリスト

それは参考になりますね。それから、クレジットについて1つだけフォローアップをお願いします。もし穏やかな不況に突入した場合、消費者に関するあなたのコメントを聞きましたが、1つか2つの分野を選ぶとしたら、損失はどこに集中すると思いますか?商業部門でしょうか?CREでしょうか?また、そのような景気後退がどのような形で現れるとお考えでしょうか?

ジェイミー・ダイモン(会長兼最高経営責任者

インベスター・デイでは、「スルー・ザ・サイクル」ロスを示すグラフがあったように思いますが?

ジェレミー・バーナム — 最高財務責任者(CFO

そうです。

ジェイミー・ダイモン(Jamie Dimon) — 会長兼最高経営責任者

つまり、もう一度確認しますが、私たちは、スルーザサイクルでは、クレジットカード、C&I、その他さまざまなものが損失となると考えています。もちろん、スルーザサイクルは平均値であり、それを2倍にすることは可能です — OK。

Jeremy Barnum — 最高財務責任者(CFO

そうです。その結果、ホールセール部門の損失が例外的に少ないことがわかりました。それが将来の予測になるかどうかは別として、そうです。

Ebrahim Poonawala — Bank of America Merrill Lynch — アナリスト

ありがとうございます。

オペレーター

次の質問は、ドイツ銀行のマット・オコナーさんからです。どうぞよろしくお願いします。

Matt OConnor — Deutsche Bank — アナリスト

こんにちは、申し訳ありません。どうにかして接続を切りました。もし私が見逃していたら申し訳ないのですが、緩やかな景気後退に対する引当金または予約金について考える場合、その額はどの程度になるでしょうか?COVIDの場合、CECL控除後で約140億ドルだったと思います。

しかし、明らかに、消費者の状況は良くなっているとおっしゃいました。ローン・ミックスは変化しています。しかし、「聞き取れない」状態を緩和するための引当金総額はどのように設定されるのでしょうか。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

非常に簡単に説明させてください。COVIDでは、3ヶ月で15%の失業率に到達させました。そして2四半期で150億ドルを追加しましたが、これは簡単に処理できるものです。これは明らかに……私はほとんど最悪のケースを想定したものです。

それよりもずっと低い額であることは明らかです。皆さんも自分で調べてみてください。5%ごとに5億ドルずつ、確率を変えていけば、さらに5億ドルとかになりますから –。

ジェレミー・バーナム — 最高財務責任者

つまり、現在の引当金は、さまざまなシナリオに対して保守的に適切なものだと考えています。ご存知のように、すでに下方に偏っていますし、他にも若干の保守的な要素が含まれていると思われます。それで、どうなるか見てみましょう。

今のところ、適切で保守的だと感じています。

Matt OConnor — Deutsche Bank — アナリスト

わかりました。次に、その他の包括利益(OCI)には約140億ドルの損失がありますね。もちろん、そのほとんどは債券の満期とともに資本に戻されます。金利が安定した場合、この損失がどの程度早く戻ってくるのか、経験則から言うとどのようなものでしょうか?

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

CET1が年間10ベーシスポイント。

Matt OConnor — Deutsche Bank — アナリスト

そうですね。10ベーシスポイントとおっしゃいましたね?

ジェレミー・バーナム — 最高財務責任者(CFO

年間10ベーシスポイントのCET1です。

Matt OConnor — Deutsche Bank — アナリスト

了解しました。わかりました。ありがとうございます。

ジェレミー・バーナム — 最高財務責任者(CFO

アフター…そう、税引き後です。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

基本的に、5年というのは……5年かけて出血していくようなものですね。

ジェレミー・バーナム — 最高財務責任者(CFO

加重平均寿命は4~5年です。そのため、一定率の経験則では、CET1増分は年間10ベーシスポイント程度となります。

Matt OConnor — Deutsche Bank — アナリスト

ありがとうございます。

オペレーター

現在、他にご質問はございません。

ジェイミー・ダイモン — 会長兼最高経営責任者(CEO

皆さん、どうもありがとうございました。また、四半期後にお話ししましょう。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>