アイビーエム (IBM)2022年第2四半期決算説明会の日本語訳です。

売り上げ・EPS共市場予想を上回ってますがアフターでは下落してます。

この決算でも今の市場では許されないのですね。中々厳しい評価です。

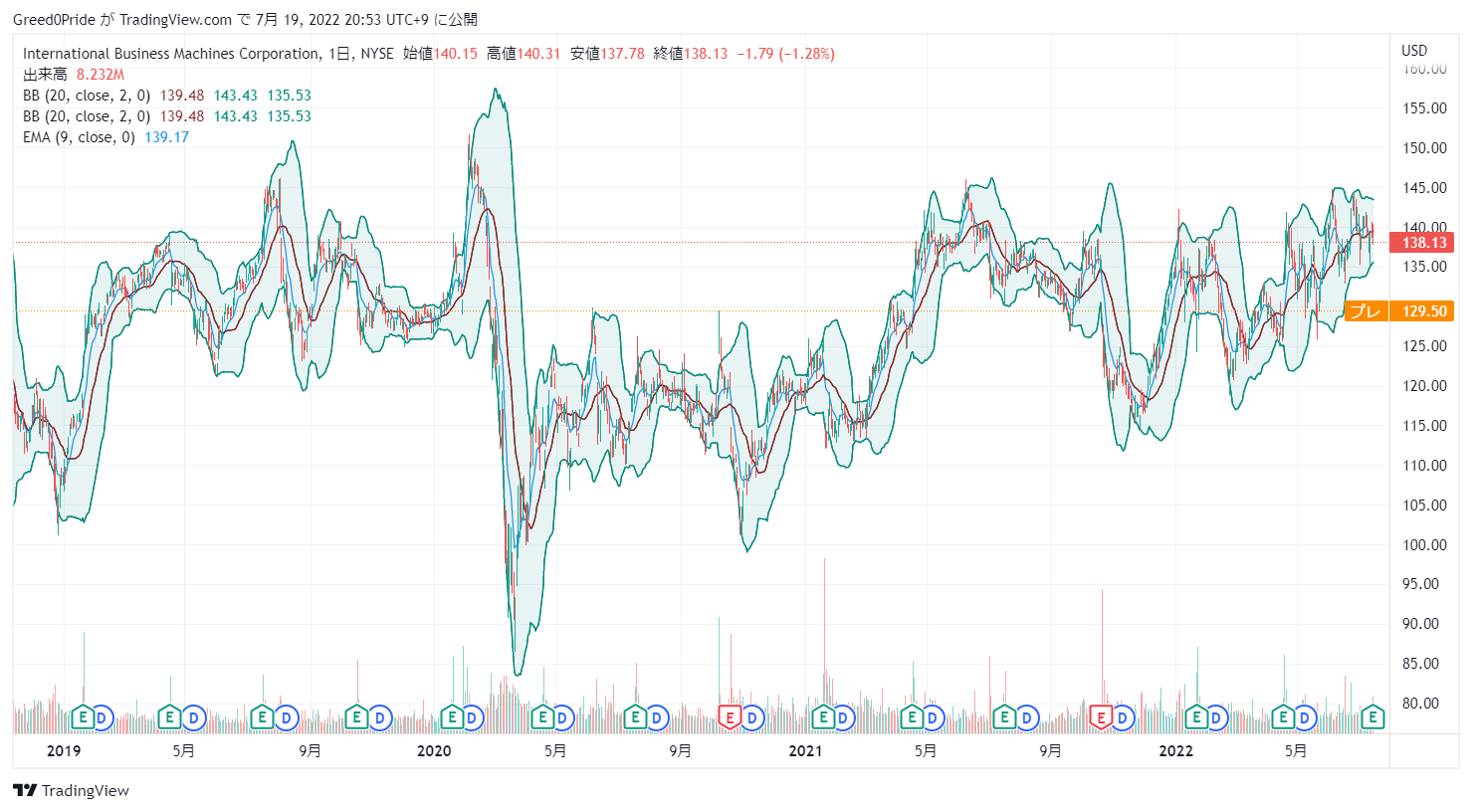

アイビーエム (IBM)株価

前回の2022年第1四半期決算説明会はこちらです。

アイビーエム (IBM)2022年第2四半期決算説明会

Call participants:

Patricia Murphy — Vice President of Investor Relations

Arvind Krishna — Chairman and Chief Executive Officer

Jim Kavanaugh — Senior Vice President and Chief Financial Officer

Erik Woodring — Morgan Stanley — Analyst

Amit Daryanani — Evercore ISI — Analyst

Toni Sacconaghi — Bernstein Research — Analyst

Wamsi Mohan — Bank of America Merrill Lynch — Analyst

Brian Essex — Goldman Sachs — Analyst

Kyle McNealy — Jefferies — Analyst

David Grossman — Stifel Financial Corp. — Analyst

Keith Bachman — BMO Capital Markets — Analyst

More IBM analysis

2022年7月18日 17時00分

オペレーター

ようこそ、お待たせしました。ただ今の時間は、参加者の皆様はお聞きいただくだけでございます。本日の会議は録音されています。ご異議のある方は、この時点で切断していただいて結構です。

それでは、IBMのパトリシア・マーフィーさんに会議を引き継ぎます。どうぞ始めてください。

パトリシア・マーフィー — インベスター・リレーションズ担当副社長

ありがとうございます。IBMの2022年第2四半期決算説明会にお越しいただき、ありがとうございます。IBMの会長兼最高経営責任者のアルヴィンド・クリシュナ、そしてIBMの上級副社長兼最高財務責任者のジム・カヴァノーとご一緒しております。本日の発言は、数時間以内にIBMの投資家向けウェブサイトに掲載し、明日のこの時間までにはリプレイをご覧いただける予定です。

投資家の皆様に追加の情報を提供するため、このプレゼンテーションには非GAAP指標が含まれています。たとえば、収益や契約数の伸びに関する言及はすべて、恒常為替レートでのものです。これらおよびその他の非GAAP基準の調整表は、本プレゼンテーションの最後およびSECに提出した8-Kに掲載しています。最後に、このプレゼンテーションで述べられたいくつかのコメントは、1995年米国私募証券訴訟改革法のもとでは将来見通しとみなされる可能性があります。

これらの記述には、当社の実際の業績と大きく異なる結果を生じうる不確実な要素が含まれています。これらの要因に関する追加情報は、当社のSEC提出書類に記載されています。それでは、アルヴィンドに電話をつなぎます。

アルビンド・クリシュナ — 会長兼最高経営責任者

本日はご参加いただき、ありがとうございます。第2四半期は、戦略実行のために行ってきた投資や改革を反映し、堅調な業績を達成しました。この業績により、当社は引き続き一桁台半ばの売上成長というモデルを実現しています。今日のビジネス環境において、テクノロジーは重要な役割を担っています。

実際、私が話をするほぼすべての顧客は、テクノロジーは競争優位の基本的な源泉となると考えています。テクノロジーは、デフレを食い止める力であると同時に、競争力を高める力でもあり、サプライチェーンのボトルネックや人口動態の変化など、さまざまな課題に直面しているクライアントにとって、特に重要な役割を担っています。イノベーション、生産性、回復力を高め、組織の規模拡大を支援するITは、当社の予算において高い優先度を持つようになりました。そのため、B2B 分野のテクノロジー支出は今後も GDP 成長率を上回ると考える理由は十分にあります。

このような需要を背景に、当社はハイブリッドクラウドとAI戦略を実行しています。ポートフォリオを変更し、提供製品、技術者、エコシステム、Go-to-marketモデルに集中的に投資しています。当社のソリューションに対する需要は引き続き堅調に推移しています。IBMコンサルティングでは2桁の業績、ソフトウェアでは広範なトレンドが続いています。

また、z16プラットフォームの発売により、当社のインフラストラクチャー・ビジネスは好調な四半期となりました。IBMとパートナー企業のテクノロジーと専門知識を統合することで、ハイブリッド・クラウドとAIソリューションが、ビジネスチャンスと成長の重要な源泉であると、お客様から引き続き評価されることでしょう。それでは、ハイブリッド・クラウドとAI戦略の進捗と実行について、もう少し掘り下げてご説明します。ハイブリッド・クラウドとは、複数のパブリック・クラウド、プライベート・クラウド、オンプレミスのプロパティを跨いで、エッジまで利用できるプラットフォームをお客様に提供することです。

Red Hatをベースとした当社のプラットフォームにより、お客様はオープンソースのイノベーションによってもたらされた強力なソフトウェア機能を利用することができます。当社のソフトウェアは、そのプラットフォーム上で動作するように最適化されており、高度なデータとAI、自動化、およびお客様が必要とするセキュリティ機能を備えています。当社のグローバルなコンサルタントチームは、深いビジネス専門知識を提供し、お客様と共創することで、お客様のデジタルトランスフォーメーションジャーニーを加速させます。当社のインフラストラクチャーにより、お客様は拡張されたハイブリッドクラウド環境をフルに活用することができます。

この戦略の成功の証として、私たちは4,000社以上のハイブリッドクラウドプラットフォームのお客様を抱え、この四半期だけで250社以上が追加されるなど、プラットフォームの採用を増やし続けています。当社のプラットフォームを採用したお客様は、より多くのお客様との取引に加え、ソフトウェア、コンサルティング、インフラなど、当社のソリューションをより多く利用する傾向があり、これらのお客様の中で当社の足跡が広がっています。最近では、損保会社、バークレイズ、シティなどのお客様が、より多くのビジネス価値を引き出し、急速に変化するお客様の要求に応えるために、当社のハイブリッド・クラウド機能を選択されています。また、あらゆる組織が、デジタル変革を迅速に進め、データの力を活用しなければならないという強いプレッシャーにさらされています。

現在、世界では毎日2.5兆バイトのデータが作成されており、ハイブリッドクラウド環境からエッジに至るまで、この膨大な量のデータを処理するには、人工知能(AI)が唯一の方法となります。そのため、AIの導入は着実に進んでいます。IBMが前四半期に発表した新しい調査によると、現在、35%の企業が何らかの形でAIをビジネスに活用しています。それらの企業の多くは、人口動態の変化に対応し、従業員をより価値の高い業務に移行させるためにAIと自動化を活用しています。

これは、私たちがAIと自動化の両方に大規模な投資を行っている多くの理由の一つです。これらの投資は実を結んでいます。自動化とデータ・AIソフトウェアにおける好調な収益実績に加え、最近、2つの重要な評価を受けました。APMとObservabilityに関する最新のGartner Magic Quadrantと、データ用クラウドパックに関するForrester Data Fabric Waveでリーダーに選ばれたのです。

ここ数四半期、SAP、Salesforce、Adobe、Oracle、Microsoft、AWS などの大手企業とのプラットフォームを重視した戦略において、パートナー企業のエコシステムが拡大していることの重要性を強調してきました。今期も引き続きパートナーシップを拡大・延長しています。2つだけ拡大します。AWS との戦略的協業契約を発表し、当社の幅広いソフトウェア・カタログを AWS 上で提供することになりました。

これには、オートメーション、データおよびAI、セキュリティ、サステナビリティにまたがる機能が含まれます。2つ目は、テックマヒンドラ社と共同で、通信、製造、銀行、ヘルスケア、エネルギー、公共事業などの主要産業向けのイノベーション技術やサービスでビジネスを強化するシナジーラウンジを立ち上げたことです。最初のシナジーラウンジは、エッジ、5G、ハイブリッドクラウドによるソフトウェア定義ネットワーキングのソリューションに重点を置いてベンガルールに設立されました。これに続き、ロンドン、シアトル、メルボルンの3ヶ所にセンターを開設する予定です。

顧客は、単にソフトウェアやハードウェアを購入するだけではありません。彼らは、テクノロジーの未来をナビゲートしてくれる会社と関係を結ぼうとしているのです。だからこそ、イノベーションと「次」を生み出す力が重要なのです。量子力学は、テクノロジーの未来を切り開くという私たちのコミットメントを示す好例です。

現在、私たちのクラウド上にある127キューブの量子コンピュータの進捗状況を踏まえ、年末までに最初の400キューブを超えるシステムのデモンストレーションを行うことを約束しました。これにより、来年には1,000キュービック以上、2025年には4,000キュービック以上のシステムを実現するというロードマップに向けて前進することができるのです。量子コンピュータがもたらす影響の1つとして、情報の暗号化方法を変える必要があります。IBM と私たちの共同研究者が開発した技術が、NIST によって次世代の量子安全暗号化プロトコルの基礎として採用されたことを誇りに思います。

イノベーションのもう一つの例として、当社の新しいシステム「zj16」が第2四半期に一般利用可能となりました。zj16は、クラウドネイティブ開発、サーバーのセキュリティ回復力、量子安全暗号化、オンチップアクセラレータを搭載し、お客様がリアルタイム取引における不正行為を減らすことができるように設計されています。サイバーセキュリティの重要性に鑑み、この四半期には、攻撃面管理および攻撃的サイバーセキュリティの大手プロバイダーであるRandoriを買収しました。これは、最近のReactorの買収とQRadar XDRの発売を踏まえたものです。

第2四半期の2件の買収のうちの1件で、過去2年間で25%以上の買収がありました。すべてのステークホルダーが注目するもうひとつの大きな分野はESGで、これは単に規制上の要件や良き企業市民であることだけを意味するものではありません。また、ビジネスチャンスでもあります。IBM Institute for Business Valueが行った世論調査によると、CEOの50%がサステナビリティを最優先事項の1つと考え、80%以上のCEOが自社のサステナビリティ投資が業績を向上させ成長を加速させると考えていることが分かりました。

これを実現するために、企業はAIを活用し、収集した山のようなデータをサステナブルな行動に移す必要があります。マンハッタン最大のオフィス大家であるSO Green Realty Corporationは、最近の例である。同社はEnvizi IBMソリューションを利用して、エネルギー使用量、二酸化炭素排出量、環境および社会的責任の指標など、広範な不動産事業にわたる容易な指標を管理しています。最後に、当社のポートフォリオの強さ、当社の技術や専門知識へのニーズ、そしてあらゆる行動から得られる利益を考慮すると、2022年に1桁台半ばのモデルで高い収益を実現する能力に引き続き自信があることを申し上げておきます。

それでは、ジムから、第2四半期の業績についての詳細と、今年度末までの見通しについてご説明をお願いします。

ジム・カバノー — 上席副社長兼最高財務責任者

Arvindさん、ありがとうございます。早速、財務のハイライトをお話しします。第2四半期は、売上高155億ドル、営業税引前利益25億ドル(利益率16.2%)、1株当たり営業利益2.31ドルを達成しました。上半期には33億ドルのフリー・キャッシュ・フローを創出しました。

売上高は16%増加しました。これには、キンドリルの売上が5ポイント近く増加したことが含まれます。例によって、恒常為替レートでの売上成長率について説明します。しかし、急激なドル高に注目が集まっていることから、為替変動が報告収益に6ポイント以上の成長、すなわち9億ドルの影響を与えたことを申し添えます。

これは、90日前のスポットレートが示唆したよりも2億ドル以上多くなっています。今日のIBMは、ソフトウェアとコンサルティングという成長ベクトルによって、より高い成長プロフィールを実現しています。年間収益の半分以上が経常収益で、その約3分の2が高価値のソフトウェアです。前四半期のソフトウェア収益は12%増、コンサルティングは18%増でした。

インフラストラクチャーは、z16の製品サイクルの好スタートを反映して、25%増となりました。ソフトウェアとインフラストラクチャーには、Kyndryl社との取引関係による約7ポイントの成長が含まれています。これらの結果は、ハイブリッドクラウドとAIという当社の戦略的分野に沿って、イノベーション、エコシステム、人材に対して行ってきた投資を反映したものです。当社は、コンサルティングとテクノロジーを統合し、これらのハイブリッドクラウドとAIのソリューションを提供します。

当社のプラットフォーム・アプローチは、お客様に利益をもたらすだけでなく、プラットフォームの収益1ドルに対してソフトウェアとコンサルティングの収益の倍数が発生するため、IBMと当社のパートナーにとって魅力的な経済モデルとなっています。ソフトウェア、コンサルティング、インフラにまたがる当社のフルスタック機能によるハイブリッド・クラウドの収益は、前年比19%増となりました。これは217億ドルで、当社の総収入の36%を占めるまでに成長しました。損益計算書を見てみましょう。

営業総利益は、高価値ビジネスにおける堅調な収益に牽引され、増加しました。前年同期比で売上総利益率が低下しているのは、人件費と部品コストの上昇を反映しています。当社は価格設定を通じてこれに対処していますが、特にコンサルティング分野ではマージンプロファイルに反映されるまでに時間がかかります。営業税引前利益は増加し、利益率は 420bp 上昇しました。

営業税 率は約16.5%で、前年比約2ポイント上昇し、営業利益率は330ベーシスポイント上昇しました。利益面では、いくつかの要因があります。税引前利益には、事業の合理化と市場投入モデルの簡素化のために実施した施策の効果が反映され ています。また、当四半期の利益には、最近のポートフォリオ施策も反映されています。

6月末にヘルスケア分野のソフトウェア資産の売却を完了し、当四半期に約2億3,000万ドルの税引前 利益を計上しました。しかし、この売却にともなう未解決の費用や、健康事業に関連する75百万米ドル超の営業損失 を計上したことにより、全体としては減益になりました。また、ロシア事業の順次縮小を発表し、当四半期に追加費用を計上しました。この事業縮小にともなう前年同期比での損失と合わせると、ロシアはさらに約1億ドルの利益影響を与え ました。

また、為替の影響についてもコメントしたいと思います。この90日間、急激なドル高に見舞われたことは申し上げました。私たちは、為替変動リスクの大部分をカバーするヘッジ・プログラムを実行していますが、すべてではありません。今期の為替レートの変動とその速さ、および100%ヘッジしていない事実が重なった結果、利益とキャッシュ・フローに為替変動の影響が生じました。

フリー・キャッシュ・フローに目を向けます。当四半期は20億ドル以上、上半期は33億ドルを、運転資本が好調であったことから創出しました。この上半期のフリー・キャッシュ・フローは、通期見込みの約33%に相当し、過去数年の平均と同じです。健康保険事業売却にともなう10億ドル強の収入は、フリー・キャッシュ・フローに対して投資活動からのキャッシュに反映されていることをお断りしておきます。

上半期の現金支出をみると、買収に10億ドル近くを投資し、今年5件の買収を完了したほか、配当金として30億ドルを株主に還 元しています。この結果、6月のキャッシュポジションは80億ドル近くとなり、年末からわずかに増加しました。また、500億ドル強の借入金は、同期間において約15億ドル減少しました。セグメントに目を向けると

ソフトウェアの売上は12%増加しました。これには、Kyndrylのソフトウェアコンテンツからの約7ポイントが含まれています。成長を牽引したのは、ハイブリッドクラウドとAIの機能です。同セグメントのハイブリッドクラウドの売上は、昨年比で90億ドルとなり、23%増となりました。

ソフトウェアのサブスクリプションとサポートの更新率は、今期も上昇しました。これは、ソフトウェアの約8割を占める、当社の堅実かつ成長中の経常収益基盤に寄与しています。収益カテゴリー別では、ソフトウェアの成長ベクトルであるハイブリッド・プラットフォームとソリューションが9%増となりました。これには、Kyndryl 社との取引関係から得た約 1.5 ポイントの利益も含まれています。

レッドハット、オートメーション、データ・AI、セキュリティの各分野で、今回も広範な成長を遂げました。レッドハットの収益全体では17%成長しました。収益の伸びは、RHELとOpenShiftの新規採用や拡大により、両ソリューションが引き続きシェアを獲得したことによります。これらの主要製品は、金融サービス、公共機関、通信などの業界において、環境全体やエッジまでのハイブリッドクラウド要件に対応しています。

オートメーションの売上は8%増。AI運用と管理・統合の両分野で堅調な業績となり、お客様のITジャーニーにおける自動化の重要性が実証されました。観測可能性のためのTurbonomicやInstana、Watson AIOpsのためのCloud Pac、最新の統合プラットフォームであるCloud Pak for Integrationなどのオファリングに強みを発揮しました。データおよびAIの売上は4%増加しました。

この成長は、データファブリック、データ管理、資産およびサプライチェーン管理ソリューションの需要に牽引されたものです。また、データ観測性で組織を支援するdataband.aiを買収し、データファブリックのポートフォリオを拡大したばかりです。セキュリティの売上は5%増で、企業が引き続きゼロトラストセキュリティ戦略を採用し、追加のアイデンティティ管理を実施していることから、脅威管理およびアイデンティティが伸びました。当社は、ここ数四半期に脅威管理分野で2件の買収を完了し、セキュリティ機能への投資を継続しています。

ハイブリッド・プラットフォームとソリューションの4つの事業分野全体では、年間経常収益(ARR)は約129億ドルで、8%増加しています。ソフトウェアの価値ベクトルであるトランザクション処理に目を向けると、キンドリルのコンテンツによる22ポイントを含め、収益は19%増となりました。このミッションクリティカルなソフトウエアの更新率は引き続き高く、今期は予想通りの業績となりました。ソフトウェアの利益について見てみます。

堅調な増収とキンドリルの新たな取引関係により、営業レバレッジを実現しました。税引前利益率は4ポイント上昇し、通期のソフトウェア利益率は20%台半ばを維持する見通しです。次に、コンサルティング部門です。全ビジネスライン、全地域で2桁の増収を達成し、再び広範な成長を実現しました。

売上高は、前年同期の8%増に対し、18%増となりました。お客様がIBMの深い業界専門知識を信頼してIBMとの共創を選択されているため、12カ月後ベースで1.1という堅固な簿価比を維持しました。当社のスキル、能力、エコシステムの拡大により、ハイブリッド・クラウド・プラットフォームの採用を促進し、お客様のデジタル変革を支援することで、需要を取り込むことが可能になっています。コンサルティングのハイブリッドクラウドの売上は、前年比32%増の86億ドルでした。

Red Hat プラクティスの勢いは依然として強いままです。当四半期のレッドハットのコンサルティング収入はほぼ倍増し、レッドハットのブッキングも堅調に推移し、現在では創業以来60億ドルを超えるまでになりました。また、戦略的パートナーシップも当四半期の業績に貢献しました。これらのパートナーシップからの収益は、Azure、AWS、SAP、Salesforceに牽引され、引き続き2桁の堅調な伸びを示しました。

事業部門に目を向けると ビジネストランスフォーメーションは 16% の成長を遂げました。その顧客は、重要なワークフローを大規模に変革するための支援をIBMに求めています。ビジネストランスフォーメーションの成長は広範囲に及び、カスタマーエクスペリエンスの変革、データの変革、そしてSAPのプラクティスに焦点を当てた当社のオファリングが牽引しました。

顧客のクラウドプラットフォームと戦略の設計と実装を行うテクノロジーコンサルティングでは、収益が23%増加しました。クラウドのモダナイゼーションとクラウド・アプリケーションの開発が成長の大部分を占め、オンプレミスのモダナイゼーションも当四半期の好調な収益に貢献しました。アプリケーション運用の売上は 17%増加しました。クラウドサービス全体では堅調な伸びを示しましたが、オンプレミス分野での落ち込みがそれを軽減しました。

この事業では、アプリケーションの管理を最適化し、お客様のハイブリッドクラウド環境の運用に必要なクラウドプラットフォームサービスを提供しています。コンサルティングの利益への移行 営業レバレッジを実現し、IBMのより合理化されたG&AおよびGo-to-Market構造から利益を得て、当社の税引き前利益率は1ポイント拡大しました。コンサルティングのマージンは、需要を獲得し、収益の伸びを促進するために行ってきた重要な投資を反映しています。

私たちは、パートナーエコシステムへの投資、買収の拡大、スキルの追加を続けています。IBM の従業員の半分以上を占めるコンサルティング部門は、インフレの労働市場の影響を最も受け、生産能力の導入と増加に伴い人件費も増加します。私たちは、こうしたコスト上昇の現実を価格設定に反映させ始めています。しかし、契約締結から収益実現までに時間がかかるため、利益率に反映させるまでには時間がかかります。

次に、インフラストラクチャー部門です。売上高は25%増で、これにはKyndrylのコンテンツの増加による約7ポイント分が含まれています。ハイブリッド・インフラストラクチャの売上は41%増となりました。また、インフラストラクチャのサポート収入は、Kyndrylによる約7ポイント、8ポイントを含めて、5%増となりました。

ハイブリッド・インフラストラクチャのうち、Z Systemsの売上は77%増となりました。これは、z15からの勢いに基づき、z16プログラムの堅実な実行を反映したものです。Arvindが述べたように、z16は、スケールの大きな組み込みAI、サイバーレジリエントなセキュリティ、ハイブリッドクラウド向けのクラウドネイティブ開発のパワーをお客様に提供するものです。Linuxのような新しいワークロードの成長や、オンチップAIアクセラレータを活用したリアルタイムの不正検知のようなAI機能に対する需要も見られます。

顧客は、ハイブリッドクラウドインフラに不可欠なものとして、Z Systemsのプラットフォームに投資しています。分散型インフラストラクチャの収益は、今期17%増加しました。この成長は、z16サイクルに結びついたハイエンド・ストレージと分散型ストレージの両方が牽引し、ストレージが牽引しました。また、ハイエンドのPower10も好調でした。

先週、ハイブリッドクラウド環境向けに柔軟で安全なインフラを提供するため、Power10サーバーファミリーの拡充を発表したばかりです。インフラストラクチャーの利益を見ると、税引き前利益率は、部品コストとサプライヤー・プレミアムの増加の影響を緩和し、Z Systemsの成長によるミックス効果を反映して、前年同期比で4ポイント上昇しました。さて、話をIBMのレベルに戻します。私たちはここ数年、プラットフォームを中心としたハイブリッドクラウドとAI戦略を実行するために行動を起こし、投資を行ってきました。

IBMは現在、より集中し、より速く成長し、より価値の高い企業となっています。そして、やるべきことは常にありますが、私たちは持続可能な成長を実現する能力に自信を持っています。上半期の業績は堅調に推移しました。通期でも引き続き一桁台半ばの高成長が見込めると考えています。

さらに、キンドリルの売上が最初の3四半期で約3.5ポイント増加する見込みです。第2四半期の業績について、為替の影響を申し上げました。米ドルがほぼすべての通貨に対して大きく変動したため、7月中旬のスポットレートでは、 為替変動が通期の売上成長率に対して約6ポイントの逆風となる見込みです。

これは、4月時点の為替レートから約15億ドルの悪化となり、この増加分の大部分は下半期に発生するものです。為替は、私たちが対処しているユニークな問題の一つです。もうひとつは、ロシア事業からの撤退の影響です。これらにより、当面の業績は圧迫されますが、通期のフリー・キャッシュ・フローは約100億米ドルを見込んでいます。

これらは外生的な問題です。重要なことは、私たちのビジネスの基本的なファンダメンタルズについては良好であるということです。このことは、セグメント別の見通しにも表れています。ソフトウェアの通期見通しについては、今年度半ばの時点から変更はありません。

為替変動の影響を除いた売上高は、引き続き1桁台半ばのモデルレンジに沿った成長、ならびにキンドリ ルへの売上から5~6ポイントのプラスを見込んでいます。また、2022年のソフトウェアの税引き前利益率は、引き続き20%台半ばの見通しです。IBMコンサルティングの収益の伸びは好調で、通期では引き続き2桁台前半の収益成長率を見込んでおり、モデルを上回っています。スキルへの継続的な投資と競争力のある労働環境を背景に、現在、コンサルティングの税引前利益率は、前年比1ポイント以上上昇し、9%から10%になると予想しています。

これは、追加したリソースの稼働率が向上し、価格実現が収益に反映され始めた下半期のマージンパフォーマンスの改善を反映したものです。インフラ部門の売上は、製品サイクルのダイナミクスを反映しています。第2四半期は、z16プラットフォームが非常に好調に立ち上がりました。これによって、インフラストラクチャーの収益は、年間を通じてモデル・レベルを上回ると思われます。

さらに、2022年にはKyndrylへの販売により、5~6ポイント程度の収益の伸びを計画しています。部品コストの上昇やサプライヤーのプレミアムによる圧力もありますが、インフラ部門の税引き前利益率は通年で10%台半ばから後半を維持すると見ています。このようなセグメントの収益とマージンのダイナミクスにより、IBMの通年の税引前マージンは前年比で約3.5ポイント改善されます。また、利益成長にとって逆風となる営業税率は、引き続き10%台半ばから後半を見込んでいます。

1月の時点で、私たちは上半期と下半期の利益SKUを40~60と予想していたことを思い出してください。今、年初から好調に推移していますが、私どもの考えは変わっておらず、通期利益の60%は下期になると見ています。第3四半期については、為替変動の影響を除いた売上高は1桁台後半、営業税引前利益率は前年同期比で2ポイ ント改善する見込みです。第3四半期に関して、具体的に2つの項目を挙げたいと思います。

まず、為替レートの変動が収益成長に対して約8ポイントの逆風となり、報告された売上、利益、 キャッシュに影響を及ぼしています。第二に、大きな取引のある第2四半期にZ Systemsの製品を導入したのは、ここ20年ほどのことではありません。このユニークなタイミングと、サイクルの好調なスタートにより、第2四半期から第3四半期にかけての影響は、通常の季節性よりも大きくなると思われます。ですから、はっきり申し上げて、Z Systemsは前年同期比で力強い成長を遂げると予想しています。

最後に、今は興味深い時代です。私たちは、テクノロジーは、企業のお客様が今日のチャンスをつかみ、課題を克服するのを支援する方法だと考えています。私たちは、私たちが実行している戦略と、ビジネスの基本について、良い感触を得ています。パトリシア それでは、Q&Aをお願いします。

パトリシア・マーフィー — インベスター・リレーションズ担当バイス・プレジデント

ジム、ありがとうございます。Q&Aを始める前に、2つの項目について触れておきたいと思います。1つ目は、プレゼンテーションの最後に補足情報を記載しています。そして2つ目は、いつものように、マルチパートの質問はご遠慮ください。

運営者 それでは、質問を受け付けます。

質疑応答

オペレーター

ありがとうございます。それでは、この時間から会見の質疑応答を開始いたします。[最初の質問はモルガン・スタンレーのエリック・ウッドリングからです。どうぞよろしくお願いいたします。

エリック・ウッドリング — モルガンスタンレー — アナリスト

こんにちは、皆さん。私の質問に答えてくれてありがとうございます。私からは1つだけ。Red Hatのビジネスが少し減速しているのは明らかです。

また、この事業の一部である繰延税金について、どのような影響があるのか、お聞かせください。それでは、以上とさせていただきます。ありがとうございました。

アルビンド・クリシュナ — 会長兼最高経営責任者

エリック、ご質問ありがとうございます。まず最初に、私たちはRed Hatのビジネスについて非常に満足しており、非常に強い需要が続いていると見ています。とはいえ、昨年末には、Red Hatの成長率は10%台後半になると予想していると言っていました。この予想に変わりはありません。

今後もこの予想を続けていきます。エリック、繰延収益と言い始めたのを聞いたと思うのですが。昨年から今年にかけての成長率の差の大部分は、この繰延収益に起因しています。

ジム・カバノー — シニア・ヴァイス・プレジデント兼チーフ・ファイナンシャル・オフィサー

Erik、ありがとうございます。Arvindが言ったように、全体として17%の成長で、コアのRHELとハイブリッドクラウドプラットフォーム中心の基盤であるRed Hat OpenShiftの両方でシェアを獲得しています。ちなみに、Red Hat OpenShiftは、買収前の売上の4.5倍になっています。この四半期、Red Hatのブッキングは全体的に非常に好調でした。

大型案件は50%増でした。Red Hat OpenShiftのブッキングは50%以上増加し、バックログと強力なNRRで非常に良い位置につけています。このように、Red Hatのポートフォリオについては、全体的に非常に良い感触を得ています。Arvindから、当社のモデルはハイティーンであると言われました。

この四半期はそれを達成することができました。ところで、繰延収益ですが、今年の1月に、年間を通じて減少していくという話をしました。そして、それはほぼ達成されました。第3四半期に若干の積み増しがありますが、それもほぼ終了しています。

そして、この買収から3年が経過したわけですが、この先、私たちはこれ以上ないほど満足しています。

アルビンド・クリシュナ — 会長兼最高経営責任者

エリック、ありがとうございました。次の質問に移りましょう。

オペレーター

次の質問はエバコアのアミット・ダリヤナニからです。どうぞよろしくお願いいたします。

Amit Daryanani — Evercore ISI — アナリスト

私の質問を聞いてくださってありがとうございます。フリーキャッシュフローについてお聞きしたいのですが。いつもここで話題になるのは、そこにある数字を見ることです。売上高は、多くの人が考えていたよりも好調のようです。

年始のイベントでは、そうだったでしょう。しかし、フリーキャッシュフローは、現時点で100億ドルだと思いますが、当初は10%から10.5%でした。フリー・キャッシュ・フローに関するプットとテイクについて教えてください。また、それに関連して、トップラインにおける為替による逆風について、非常に明確に説明されていますね。

この変動が大きいと、EPSやフリー・キャッシュ・フローにも影響があるのではないかと思います。そこで、フリー・キャッシュ・フローの状況と、トップラインを下回るFXの影響について教えてください。そうすれば助かります。ありがとうございました。

ジム・カバノー — シニア・ヴァイス・プレジデント兼チーフ・ファイナンシャル・オフィサー

はい、アミットさん、ありがとうございます。2つの重要な成功指標を見るときに、これは非常に重要だと思うので、少し時間をとって見てみましょう。先ほどもお話がありました。アルヴィンドがこの会社を運営するために導入した収益の伸びと、フリーキャッシュフローの伸びです。

年初に100億ドルから105億ドルという見通しを立てました。そして今、上半期を経て、ガイダンスの下限である約100億ドルにまで引き上げました。ご質問の核心であるプット&テイクに入る前に、一歩下がって、この点を整理してみましょう。この100億ドルのフリーキャッシュフローは、前年比で35億ドル成長しており、すべての投資家に提示した2021年のIBM分離後の基準値に対しても、20億ドル以上成長しています。

私たちは、Kyndrylの貢献による収益の伸びについて非常に透明性が高く、プロフォーマベースラインを各投資家に提示したことを忘れないでください。しかし、いずれにせよ、全体としては非常に力強いフリーキャッシュフローの成長となっています。準備書面の要約でお話ししたことが2つあります。1つ目は、ロシア戦争における不幸な人道的危機を受け、第2四半期にこの事業から撤退するという正しい決断をしたことです。

2022年には1億ドル相当のフリーキャッシュフローと利益が失われることになります。もうひとつは、ドル高が進行していることです。今、私たちはその影響を受けずに前進しているわけではありません。

しかし、今後のフリー・キャッシュ・フローについては、少しお話させてください。上期は33億ドルを達成しました。これは、過去5年間の実績をわずかに上回るものです。下期については、引き続き売上が増加する見込みです。

また、営業面では引き続きレバレッジを効かせることができます。上半期の運転資本管理は良好でした。また、販売台数も好調で、メインフレームのサイクルも順調なスタートを切ることができ、レバレッジを効かせることができると考えています。それから、1月にお話ししたように、今年度の現金支出に伴う税金の逆風 — 失礼、追い風が若干吹いています。

これでフリー・キャッシュ・フロー全体がまとまりました。

アルビンド・クリシュナ — 会長兼最高経営責任者

はい。ありがとうございました。次の質問に行きましょう。

オペレーター

次の質問はBernsteinのToni Sacconaghiからお願いします。どうぞよろしくお願いします。

Toni Sacconaghi — Bernstein Research — アナリスト

どうも、ありがとうございます。2024年まで350億ドルのフリーキャッシュを見込んでいるか、またそのためのブリッジは何かについてコメントいただけないかと思います。それから、第3四半期はメインフレームの影響で売上が通常より少し落ちるとおっしゃっていました。

通常、8億5,000万ドルほど減少すると思います。メインフレームは四半期で5億ドルから7億ドル程度です。ですから、1億ドル程度の逆風になるのではないでしょうか。第3四半期については、そのような局面を想定しているのでしょうか? それとも他の要因があるのでしょうか? ありがとうございます。

アルビンド・クリシュナ — 会長兼最高経営責任者

トニ、まず350億ドルのフリー・キャッシュ・フローに関する質問から始めたいと思います。私たちは、22年から24年にかけてのフリー・キャッシュ・フロー累計350億ドルを絶対に達成することを約束します。そして、現在も非常に良い兆候を捉えており、この数字を達成することに自信を持っています。そのための橋渡しとして、また第2四半期から第3四半期にかけてのダイナミクスについてお話いただきましたが、これらはジムに譲りたいと思います。

ジム・カバノー — 上席副社長兼最高財務責任者

トニーさん、ありがとうございます。先ほど申し上げたように、私たちは通常、前四半期比で約10億ドルの売上高を計上しています。しかし、第3四半期については、かなり明確なガイダンスを示しました。

第2四半期は為替変動がない状態で1桁台後半になると申し上げました。第2四半期では為替変動がない場合、1桁台の売上高になると申し上げましたが、第3四半期では為替変動がない場合、1桁台の売上高になると申し上げました。第2四半期は10%台半ばの売上を達成しました。ちなみに、この数字は、この20年間で最も力強い恒常為替レートでの成長であり、一桁台半ばのモデルをはるかに上回り、第2四半期から加速しています。

ちなみに、売上高の伸びの加速、営業利益率の420bpの加速、そしてフリー・キャッシュ・フローの加速です。しかし、恒常為替レートベースで見た場合、第2四半期の10%台半ばから1桁台後半になりつつあります。9%から10%とでも言いましょうか。これは約6ポイント分の “減速 “と呼ぶべきものです。このうち2ポイントは、ヘルスケア・ソフトウェアの資産売却によるものです。

6月末に売却を完了しました。これは1四半期あたり約2億ドルです。これが600万ドルのうちの2ポイントです。残りの4点は、第2四半期という非常に季節的な取引の多い四半期に、20年ぶりに新しいメインフレームのサイクルを導入したことによるものです。

私たちは非常にうまくいったと思います。90日前、私たちは第2四半期の売上高ガイダンスを通常の季節性に対して2億ドル上方修正したことをご記憶でしょうか。実際、第2四半期はこれを上回りました。さて、下半期から第3四半期にかけて、このような環境下で、通常のサイクルに見合うだけのガイダンスを出すのは軽率だと思います。

通常のサイクルで考えると、第2四半期に発表したように、第2四半期から第3四半期にかけて4ポイント程度のコストがかかると思われます。最後に、トニ、私は前もって申し上げましたが、通期の営業利益にはまだ40%から60%の変動があると見ています。これは1月から変わっていません。これは第3四半期と第4四半期の間の動きですが、新しいZサイクルを発表したことで、下期は非常に期待しています。

アルビンド・クリシュナ — 会長兼最高経営責任者

トニ、ありがとうございました。パトリシア、次の質問へどうぞ。

オペレーター

次の質問はバンク・オブ・アメリカのワムシ・モハンからです。お待たせしました。

ワムシー・モハン — バンクオブアメリカ・メリルリンチ — アナリスト

はい、ありがとうございます。Arvindさん、今年度の為替レートを据え置かれたのは知っていますが、予想に対して何が少し良く、あるいは悪くなっているのか、教えていただければと思います。それから、ジムさん、下期のPTIの前年同期比の変化について教えてください。第2四半期はPTIが400bp以上と大幅に改善したようですね。

第3四半期は約200bpの改善を目指しています。これは、第4四半期にPTIのキャッチアップがあるということでしょうか?それとも、FXとメインフレームのタイミングがどの程度関係しているのでしょうか。収益への影響についてお話されたときに、その両方について言及されていましたので。ありがとうございました。

Arvind Krishna — 会長兼最高経営責任者(CEO

ありがとうございます。それでは、Wamsiさん、ご質問の最初の部分についてお答えします。私たちは、恒常通貨ベースでは、地域や事業によって非常にバランスの取れた業績を上げています。為替変動の影響を除いた場合、地域によって実際の業績は異なりますが、米州、欧州、アジア太平洋地域では2桁の業績となっています。

ジムは、各事業の業績について数字を示しました。為替変動の影響を除いた場合、ソフトウェアで12%、コンサルティングで18%、インフラで19%ということです。これらは本当に力強い業績だと思います。今後、ソフトウエアについては1桁台半ばを維持するとお話ししましたが、それを維持することを期待していただきたいと思います。

コンサルティングは2桁台前半になると思いますが、これは以前の1桁台前半のマージンから上昇し、インフラはZサイクルの恩恵を受けることになります。このように、ポートフォリオ全体と地域別で非常にバランスが取れているため、今年度残りの収益プロファイルに自信を持つことができます。

ジム・カバノー — 上席副社長兼最高財務責任者

ワムシ、ご質問ありがとうございます。まず全体的な観点から振り返り、次に第3四半期についてお話しします。ご質問の件では、一桁台前半の売上成長、つまりKyndrylの追加寄与がある前の一桁台前半の売上成長というガイダンスを維持しました。Arvindがポートフォリオのダイナミクスを説明しました。

ところで、為替変動による影響ですが、為替変動がない場合の好調な業績から約6ポイントの影響を見込んでおり、90日前には約3~4ポイントでしたが、現在は約6ポイントに上昇しています。つまり、約15億ドルです。35億ドルという数字を見たことがあります。4月に発表した内容と比べると、全体で約15億ドルの変化です。

しかし、この増収により、約100億ドルのフリー・キャッシュ・フローと、前年同期比350ベーシス・ポイントの大幅な営業利益率の向上を見込んでいます。セグメント別では、ソフトウェア部門に変更はありません。上半期の実績では、ソフトウェア部門は引き続き1桁台半ばの成長、営業利益率は20%台半ばに近づくと見ており、安心しています。これは営業利益率でいえば5~6ポイントに相当します。

インフラストラクチャー部門は、製品サイクルの動きを考慮すると、モデルよりもかなり高い成長率で推移し、営業利益率は10%台半ばから後半になると考えています。次に、コンサルティングですが、コンサルティングには強い需要があると見ています。90日前に売上高成長率についてモデルアップしましたが、現在は2桁前半です。そして、マージンは9-10%に低下しました。

これが、今起きている一つの変化です。価格の最適化がマージンに反映されるのに時間がかかっていることがわかります。しかし、PTIが9から10の間であれば、通年でマージンが増加する見込みです。これは、下期の比較を容易にするためですが、下期はコンサルティング事業においてマージンが増加することになります。

さて、第3四半期ですが、売上高の伸びに関するトニの質問への回答と同様に、当社の営業利益率は通常、前四半期比で横ばいとなっています。メインフレームが20年ぶりに発売される季節性の高い四半期であることと、第3四半期のガイダンスが慎重であることを考慮すると、マージンに4ポイントの影響を与えることになります。ちなみに、第3四半期は2ポイント上昇する予定です。ですから、この影響はメインフレームの影響によるところが大きいのです。

Wamsiの質問ですが、これは第4四半期に反映されますので、第2四半期に新たに導入された製品とはかなり異なる傾向の製品になります。

アルビンド・クリシュナ — 会長兼最高経営責任者(CEO

ワムシ、ありがとうございました。次の質問に行きましょう。

オペレーター

次の質問は、ゴールドマン・サックスのブライアン・エセックスからです。お電話をお待ちしております。

ブライアン・エセックス — ゴールドマン・サックス — アナリスト

こんにちは、ご質問をありがとうございます。ジム、私はあなたが……私はビジネスのコンサルティング側に関するコメントを感謝します。そこで、もう少し掘り下げていただけないかと思います。

価格設定に関するお話はとてもよかったと思います。しかし、需要サイドと供給サイドの両方から見て、もし何か変化があれば、それについて何かご意見を聞かせてください。供給側からは、雇用、人員削減、賃金インフレの変化や安定化などが挙げられます。需要面では、為替変動の影響を除いた成長率が前四半期比で改善したことは素晴らしいことだと思います。しかし、ビジネストランスフォーメーションは少し減速しているように見えますが、テクノロジーコンサルティングとアプリケーションオペレーションは改善しています。

そこで、供給と需要のダイナミクスについて説明し、この事業で何が変化し、何が今年後半の業績に対する自信をもたらしているのかを確認したいと思います。

ジム・カバノー — シニア・バイス・プレジデント兼チーフ・ファイナンシャル・オフィサー

もちろんです、ブライアン。ご質問ありがとうございます。いい質問ですね。では、ここで少し時間をとって説明しましょうか。というのも、人的資本を基盤とするビジネスでは、コストの源泉である価値ROI指標、すなわち需要を促進し、それを獲得するための人的資本を管理する必要があるからです。

このように、私たちは引き続き強い需要プロファイルを見ており、ガイダンスを引き上げることで、その需要を捕捉しています。また、当四半期のコンサルティング実績は18%増となり、昨年全体ではプラス8%となっています。Arvindが話していたように、あらゆる業界の顧客がデジタル変革やクラウドへの移行を加速させており、この環境ではテクノロジーの価値が持続的な競争優位につながるということが、この状況を後押ししていると思います。コンサルティングもまた、当社のハイブリッドクラウドプラットフォームに関する論文に非常に重要な役割を担っています。私は毎期、ハイブリッド・クラウド・プラットフォームの大規模な採用を推進し、IBMのテクノロジー全体を引っ張っていく精神の先端であることを話してきました。

そこで、私たちはこれを見ました。思い起こせば、1年前、私たちはパンデミックから立ち直り、非常に異なるダイナミクスの中で21年後半を迎えていました。Arvindは、私たちが見た需要指標について非常に明確に述べており、スキルや能力への投資、エコシステムの拡大、買収など、供給側としての意識的な戦略を取るつもりだったと思います。その結果、2桁の成長を続けることができました。

ところで、当四半期も堅調な成約を記録し、12カ月累計の受注高は1.1倍を超え、下期に入っても非常に好調です。しかし、供給側でスキルや能力を向上させるという意識的な戦略と、下半期に始まった高いインフレ環境が相まって、当社の売上総利益率に影響を及ぼしています。2022年を迎えるにあたり、価格の最適化について適切な措置を講じる予定ですが、損益に反映させるには時間がかかるという話をしましたが、今年の下半期はそのような状況になると考えています。ですから、全体として見ると、需要はまだ堅調に推移していると見ています。

供給面では、非常に統制のとれた戦略的な投資プロセスによって最適化が図られています。1つはコンプの緩和、2つ目は買収による増収で、第2四半期にいくつかの良い兆候が見られました。そして4つ目は、価格の最適化が引き続き奏功していることです。このため、価格マージンは大幅に改善し、下半期にはさらに改善するでしょう。これで少しはご理解いただけたかと思います。

アルビンド・クリシュナ — 会長兼最高経営責任者

ブライアン、ありがとうございます。次の質問に移りましょう。

オペレーター

次の質問は、ジェフリーズのカイル・マクニーリーからです。よろしくお願いします。

Kyle McNealy — Jefferies — アナリスト

ご質問ありがとうございます。ドル高には通常、為替変動による影響が伴いますが、非ドル建て市場での需要減退もあります。このような需要関連の影響はどの程度になるのでしょうか。そうすれば、今回繰り返し発表した通期の中核部門の一桁台後半のガイダンスをもう少し良く見せることができるのではないでしょうか。また、海外の顧客が為替変動を吸収できるような状況にあるかどうか、どのようにお感じになりますか?ありがとうございます。

ジム・カバノー — シニア・ヴァイス・プレジデント兼チーフ・ファイナンシャル・オフィサー

OK、カイル。ありがとうございます。Arvind、私が担当します。為替については、この質問の中でもテーマになっているようですので、数分ほどお話をさせてください。

先ほど申し上げたように、当社には強力なヘッジプログラムがありますが、長期的には為替の影響を免れることはできません。特に、これまで見てきたような速度、幅、大きさで為替が変動する場合はそうです。6月から7月初めにかけて、いくつかの数字を挙げてみましょう。ドルインデックスは対ユーロで20年ぶりの高値、対円では25年ぶりの高値となりました。

ドル高の速度は過去10年間で最も急激なものです。そして、皆さんもご存知のように、これは広範なドルの物語でした。私たちがヘッジしているすべての通貨は、その半数以上が今年、米ドルに対して2桁の下落となっています。

ですから、このような規模は「前代未聞」と言えるでしょう。さて、カイルさんからの質問ですが、私たちは世界170カ国で事業を展開しています。そのため、100を超える通貨で事業を展開しています。ドル高が影響しているのは間違いありません。

また、ご指摘のとおり、売上高の絶対額でみれば、まったくそのとおりです。デジタル化の加速や変革、クラウドへの移行など、市場で起きていることを把握することで、恒常為替レートベースでの売上成長率ガイダンスをより強力なものにすることもできます。しかし、当社の強力なヘッジプログラムについて、重要な点を2つ申し上げたいと思います。まず1つ目は、当社は100通貨をヘッジしていません。

2つ目は、GAAP会計では収益をヘッジすることはできません。ヘッジできるのは、各国のキャッシュプロキシーがある場合のみです。ですから、100以上の通貨を扱っている中で、ヘッジできるのは35通貨程度です。さらに重要なのは、12カ月先までしかヘッジしていないことです。

このビジネスでは、複数年にわたるヘッジは行いません。私たちは投機的ではありません。ですから、ドル高の持続的な影響について考えるとき、結局のところ、ヘッジは短期的なボラティリティを軽減するものなのです。

為替をなくすわけではありません。価格、調達先、労働力、コスト構造など、自社のビジネスモデルに対応するための時間を確保することができます。為替は、製品ベースのビジネスとはまったく異なり、人的資本をベースにしたビジネスに影響を与えます。人的資本をベースにしたビジネスでは、コスト構造の大部分が現地通貨建てであるため、自然にヘッジされます。

しかし、製品ベースのビジネスでは、コスト構造の大部分が米ドル建てであるため、全く異なります。ドル高が進行すると、高価値の製品ベースのビジネス(ソフトウェア、インフラなど)に不釣り合いな影響を及ぼします。この影響は、第2四半期に売上総利益率で現れています。

ヘッジは最終的に費用として計上されます。売上総利益率は、売上高と利益率に影響します。ですから、私たちは為替管理の方法を理解しています。強力なヘッジ・プログラムを導入しています。

今後、為替変動に対処するために、適切なコスト構造と適切な価格設定を行っています。

アルビンド・クリシュナ — 会長兼最高経営責任者

ありがとう、カイル。あと2つ質問を入れられるかどうか、見てみましょう。次の方にお願いします。

オペレーター

次の質問はスティフェルのデビッド・グロスマンからです。どうぞ

David Grossman — Stifel Financial Corp. — アナリスト

ありがとうございます。2022年の損益計算書に残っている費用や座礁費用で、今後数年のうちに管理・解消されるものがあるかどうか、教えてください。ロシアで損失が発生したとおっしゃいましたが、これはどういうことですか?ヘルスケア・ソフトウェアの売却のお話がありました。それ以上のものがあるかどうかはわかりません。

2024年の目標が今後2年間のフリー・キャッシュ・フローの増加を意味するものであることを踏まえ、今後1、2年のフリー・キャッシュ・フローの増加にどのような影響を与えるか、そのダイナミクスをお聞かせいただけますか?ありがとうございました。

ジム・カバノー — シニア・ヴァイス・プレジデント兼チーフ・ファイナンシャル・オフィサー

ご質問をありがとうございます。その核となるのは、実は20年第4四半期に意識的な戦略をとったことです(覚えていらっしゃるでしょうか)。当時、私たちはKyndrylをスピンオフする意向を発表し、座礁コストの前に立ちはだかるようにするつもりでした。そして今、ご覧のように、ヘルスケア・ソフトウェア資産の売却と閉鎖という、さらなるポートフォリオ・アクションを全面的に実行に移しました。

2022年には、5億ドルから6億ドル、あるいは7億ドル程度の構造改革費用が発生する見込みです。ちなみに、これは全体で約100億ドルの中に含まれています。ご質問の核心部分である、23年および24年の業績への影響について考えてみますと、フリーキャッシュフローの見通しが悪化しているため、実際には23年および24年に追い風となります。また、フリーキャッシュフローのガイダンスは、前年比で35億ドルの増加、分離後のベースラインに対して20億ドル以上の増加となっています。

これは2022年のフリー・キャッシュフローを押し下げるものです。2023年に発生しない現金費用だけでなく、今後発生する座礁費用を取り除くことでROIを増加させることで、このリターンを得ることができます。つまり、この2つの要素によって、前に進むにつれて2つの利益が得られるのです。

アルビンド・クリシュナ — 会長兼最高経営責任者

ありがとう、デビッド。パトリシア、最後にもう1つ質問をお願いします。

オペレーター

最後の質問は、BMOのキース・バックマンからお願いします。お待たせしました。

キース・バックマン — BMOキャピタルマーケッツ — アナリスト

どうも、ご質問ありがとうございます。アルヴィンド、できればあなたに直接お伝えしたいのですが。もう少し先の地平線を見渡せるかどうか、見てみたかったのです。

ソフトウェア会社の中には、販売サイクルが長くなりつつある会社もあるようですが、経済的な影響があるかどうかを見てみたいのです。さらに具体的には、歴史的にコンサルティングは景気循環と高い相関関係があると言われていますが、その点についてコメントをいただければと思います。これは過去15年、20年に遡ります。22年後半から23年にかけて、コンサルティング業界はどのような景気後退への備えをしていると思われますか。また、より広い意味での成長の可能性をどのようにお考えですか?それから、ジム、1つだけこっそりお聞きしたいのですが、今年のM&Aの貢献度についてお聞かせください。

最近の取引について触れられましたが、最新の情報を教えてください。最近の取引について触れましたが、最新情報を教えていただければ幸いです。ありがとうございました。

Arvind Krishna — 会長兼最高経営責任者(CEO

はい。キース、その質問にはいろいろと答えが必要ですね。パイプラインを見ると、かなり健全な状態を保っています。ですから、今のところ、下期も上期とほぼ同じような状況であると言えます。

パイプラインを見ると、レッドハット、メインフレームソフトウェア、オートメーション、データ・AI、セキュリティ、そして地域別で見ています。これは少し違っていて、私が業界内や他の多くの同業者よりも少し楽観的だとよく言っているのは、このテクノロジー、そしてジムも言っていますが、このAIはデフレであると見ているからです。つまり、インフレの環境下で、クライアントが当社のテクノロジーを活用し、それを展開し、当社のコンサルティングを活用することで、インフレを抑制することができるのです。これは、世界中の人々が直面しているインフレや労働人口統計のすべてに対抗するものとして機能します。

これがソフトウェアに関する理由です。第二に、コンサルティングは景気循環と相関していますが、当社のコンサルティングの性質上、今回はそのような傾向はあまり見られないかもしれません。当社のコンサルティングの多くは、バックオフィスアプリケーションや重要なアプリケーション、サプライチェーンの回復力、キャッシュコンバージョンへの懸念、顧客企業のコストの最適化などに関するものです。このようなコンサルティングは、少なくとも若干の景気後退期には、より注目される傾向にあります。

そうではありません。第三に、コンサルティングは非常に労働集約的です。ジムは、需要と供給についてたくさん話してくれました。しかし、はっきり言って、何万人もの人を雇うようなビジネスでは、その規模から、毎年何万人という人が入れ替わることになります。

そうすると、需要が見込めなければ、供給側のスピードが落ちるので、利益コントロールの一部を自動的に一時停止させることができます。少なくとも10%から20%の影響は、その月のうちでなくとも、半年かそこらですぐにコントロールできるようになるのです。M&Aについては、Jimが言う前に、私が先に言っておきます。私たちのモデルは、毎年1ポイントから1.5ポイント程度、M&Aをベースにすると言っています。

昨年を見ると、それはかなり一貫していました。今年も、まだ終わったわけではありませんが、その範囲に収まると考えてください。コンサルティングの買収とソフトウェアの買収が混在しており、これまでの倍率はこの範囲に収まっています。ですから、そのような答えになると思いますし、その範囲に留まると考えています。

それでは、電話を終わらせていただきます。上半期の堅調な業績には非常に満足していると申し上げたいと思います。下期に向け、私たちは戦略の実行に注力し、持続的な売上とフリー・キャッシュ・フローの成長を実現します。また、近いうちに皆さんとお話できることを楽しみにしています。

パトリシア・マーフィー — インベスター・リレーションズ担当副社長

ゲイル、電話のまとめ役をお願いします。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>