ウェルズ・ファーゴ (WFC)2022年第2四半期決算説明会の日本語訳です。

今回の決算は売り上げ・EPSをミスしてますね。ただ市場予想も減速予想であったので厳しい内容です。

貸倒引当金の増額や住宅ローンの減少などが響いてます。CNBCの投資情報番組『Mad Money』ではジムクレイマーが買っていけると言ってましたが金利上昇の恩恵を受けても厳しい気がします。

個人的には様子を見てみたいと思ってます。

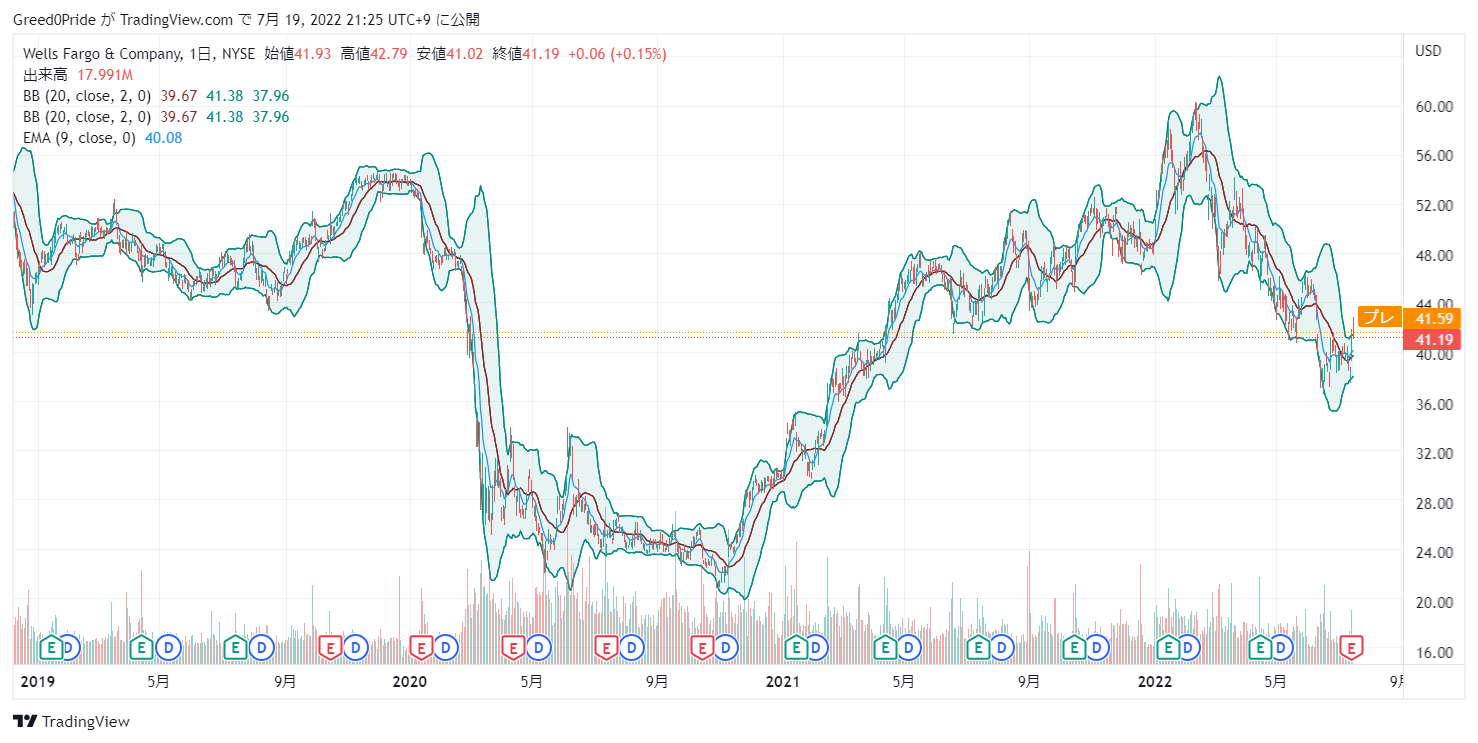

ウェルズ・ファーゴ (WFC)株価

前回の2022年第1四半期決算説明会はこちらです。

ウェルズ・ファーゴ (WFC)2022年第2四半期決算説明会

Call participants:

John Campbell — Director of Investor Relations

Charlie Scharf — Chief Executive Officer

Mike Santomassimo — Chief Financial Officer

Ken Usdin — Jefferies — Analyst

John McDonald — Autonomous Research — Analyst

Steven Chubak — Wolfe Research — Analyst

Scott Siefers — Piper Sandler — Analyst

John Pancari — Evercore ISI — Analyst

Erika Najarian — UBS — Analyst

Ebrahim Poonawala — Bank of America Merrill Lynch — Analyst

Gerard Cassidy — RBC Capital Markets — Analyst

Betsy Graseck — Morgan Stanley — Analyst

Vivek Juneja — J.P. Morgan — Analyst

Matt O’Connor — Deutsche Bank — Analyst

More WFC analysis

2022年7月15日午前10時00分

オペレーター

ようこそ、ウェルズ・ファーゴの2022年第2四半期決算電話会議にご参加いただきありがとうございます。[本日のお電話は録音されておりますので、ご了承ください。それでは、司会のジョン・キャンベル(投資家向け広報担当ディレクター)にお電話をお繋ぎします。それでは、会議を始めてください。

ジョン・キャンベル — インベスター・リレーションズ担当ディレクター

おはようございます。本日は、CEOのチャーリー・シャーフとCFOのマイク・サントマッシモが、第2四半期の業績についてご説明し、皆さまからのご質問にお答えします。なお、この通話は録音されています。本コールを始める前に、第2四半期決算に関する資料(決算発表資料、決算補足資料、プレゼンテーション資料など)を当社ウェブサイト(wellsfargo.com)でご覧いただけることをお知らせします。

また、本日の電話会議では、リスクと不確実性を伴う将来見通しに関する記述を行う可能性があることにご留意ください。実際の結果が予想と大きく異なる可能性がある要因については、本日提出した決算資料を含むフォーム8-Kなど、当社のSEC提出書類に詳細が記載されています。また、GAAPに準拠しない財務指標に関する情報は、GAAPに準拠した財務指標との調整表を含め、SEC提出書類および当社ウェブサイト上で公開している決算説明資料でご覧いただけます。それでは、チャーリーに電話を替わります。

チャーリー・シャーフ — 最高経営責任者

ジョン、どうもありがとう。おはようございます。第2四半期の業績と事業環境について簡単にご説明し、当社の優先課題についてお知らせします。その後、マイクが第2四半期の業績をさらに詳しく説明しますので、その後に皆さんからの質問をお受けしたいと思います。

まず、第2四半期のハイライトからお話しします。第2四半期は31億ドルの利益を計上しました。この業績には、主にベンチャー・キャピタル事業において、市場環境の影響により5億7600万ドルの持分証券の減損を計上したことが含まれています。収益が減少したのは、金利上昇とローン残高増加による純利息収益の増加が、市場環境がベンチャーキャピタル、モーゲージバンク、投資銀行、資産運用アドバイザリー事業にマイナスの影響を与えたため、非利息収益の減少で相殺されたからです。

当グループは引き続き効率化施策を実行し、インフレ圧力や営業損失の増加にもかかわらず、経費は前年 同期から減少しました。消費者金融と商業金融の両ポートフォリオが第 1 四半期および前年同期から増加し、幅広い範囲 で融資が増加しました。与信実績は引き続き堅調に推移しています。引当金は、貸付金の増加により増加しました。

高インフレの継続、金利上昇、景気減速に関連するリスクを監視しており、これらは顧客に影響を与えますが、 消費者と企業は今のところ回復しています。当行のポートフォリオ全体の単純平均を見ると、消費者向け口座あたりの預金残高は第1四半期および前年同期に比べ増加し、大流行前の水準を上回る水準を維持しています。全体として、キャッシュフロー、給与、当座貸越の動向など、当行の個人向け預金のお客様の健全性を示す指標は、リスクの高まりを示すものではありません。しかし、潜在的なストレスの兆候がないか、セグメント別の活動を注意深くモニターしています。

また、特定の顧客層については、昨年初めの連邦政府による景気刺激策の最終支払い以降、平均残高が大流行前の水準まで着実に減少しており、デビットカードの利用額も減少しています。全体として、デビットカードによる支出は、消費者が景気刺激策を受け取った1年前と比較して3%増加しました。また、物価上昇により燃料費が26%増となる一方、アパレルやホームセンターなどの裁量支出は取引件数の減少により2桁減となるなど、インフレが支出の特定カテゴリーに影響を与えているようです。クレジットカードの支出は、昨年発売した新製品が牽引し、すべての支出カテゴリーで2桁増となり、業界のトレンドを上回り前年比28%増となりました。

しかし、支出は依然として堅調であるものの、5月と6月には減速し始めました。消費者向けクレジットカードの利用率は、依然として大流行前の水準を下回っています。支払率は堅調に推移し、延滞率も低水準を維持しています。中小企業向けポートフォリオは、延滞・損失ともに全体として好調を維持しています。

支払率、預金量、利用率、リボルビング債務の動向などの先行指標は、まだストレスの兆候を示し ていません。法人顧客からの融資需要は、幅広い残高とコミットメントの増加により、引き続き堅調に推移しています。法人顧客の与信実績は好調を維持し、正味貸倒損失は極めて低く、非稼働債権は過去 10 年間で最も低い水準になりました。しかし、キャッシュフローの状況、クレジットラインの利用率、インフレの影響に対する業界のファンダメンタルズなど、ポートフォリオ全体の早期警戒指標を監視しています。

次に、戦略的優先課題に関する進捗状況についてご報告します。適切なリスクとコントロールのインフラを構築する作業は現在も継続しており、最優先事項であることに変わりはありませんが、お客様により良いサービスを提供し、成長を促進するために事業への投資も継続しています。今週は、過去 1 年間で 4 つ目の新しいクレジットカードである Wells Fargo Autograph の提供を開始しました。この新しいカードは、新規口座数が前年比60%以上増加し、消費者向けクレジットカード事業を拡大している当社の勢いを反映しています。

私たちは、競争力のある商品を提供することに注力しており、この新しいリワードカードは、レストラン、旅行、ガソリンスタンドなどの主要な支出カテゴリーでポイントが3倍となるものです。このカードは、今後導入予定の複数のリワードカードの第一弾です。当四半期は、自動化されたデジタル投資プラットフォーム「Intuitive Investor」をリニューアルし、デジタル体験の向上を続けました。口座開設プロセスを簡素化し、新規投資家と経験豊富な投資家の両方にとって、より迅速で優れたエクスペリエンスを実現しました。

第2四半期には、ウェルズ・ファーゴ・プレミアの展開を開始しました。これは、富裕層のお客様との関係を強化し、成長させることに焦点を当てた差別化された商品と経験を提供するものです。これは、富裕層のお客様との関係を強化し、成長させることに重点を置いた、差別化された商品と体験を提供するもので、当社の個々の事業におけるお客様の立場に関係なく、そのニーズに合わせた一連の商品とサービスを提供することを目指しています。今後、さらに機能強化を図り、富裕層のお客様により魅力的なサービスを提供する予定です。当行は、第 1 四半期末に当座貸越規定の変更を開始しましたが、これには資金不足と当座貸越保護取引に 対する手数料の撤廃が含まれています。

さらに、今年度下半期には、口座から資金を引き出したお客さまに当座貸越手数料が発生する前にマイナス残高を解消するための 25 時間の猶予期間を提供し、対象となる直接預金への早期アクセスを可能にし、新しい簡易短期信用商品を提供するなどの変更を実施する予定です。これらの変更により、何百万人ものお客さまが当座貸越手数料を回避し、短期的な資金需要に対応できるようになると考えています。また、法人のお客さまによりよいサービスを提供するための投資も継続しています。さらに、第 2 四半期の初めには、ブラックロックからティム・オハラが銀行部門の責任者としてコーポレート&イン ベストメント・バンクに加わりました。

ティムの専門知識と洞察力は、当行の可能性を最大限に引き出し、法人・機関投資家のお客様とのさらなるパートナーシップと戦略的対話の実現に貢献することでしょう。そして彼は、近年の市場変動を乗り越えてきた市場事業と商業用不動産事業の強力なリーダーシップ・チームを補完する存在です。私たちは、既存のリスク許容度の範囲内で、法人向けおよび投資銀行向け商品で既存の法人のお客様にサービスを提供する大きな機会があると信じています。また、当社が企業として成功するためには、意思決定や行動において幅広いステークホルダーに配慮する必要があると考えています。

先週、ロックフェラー財団からオーティス・ローリーが社会的インパクトの責任者としてウェルズ・ファーゴに入社し、地域社会との関わりやウェルズ・ファーゴ財団を含む企業フィランソロピーを主導することを発表しました。石油・ガスおよび電力セクターへの融資に起因する温室効果ガス排出の2030年削減目標を発表し、ESGの領域で前進を続けています。多くの家庭が住宅購入に手が届かない中、ハビタット・フォー・ヒューマニティとリビルディング・トゥギャザーと共同で、全米で450戸以上の手頃な価格の住宅の新築、改築、修理を支援する活動を発表しました。

また、少数民族の住宅所有者が、現在ウェルズ・ファーゴがサービスを提供している住宅ローンを借り換えられるよう支援する特別目的クレジット・プログラムも開始しました。小規模企業のお客様に対しては、この不安定な時期にも支援を続け ており、小規模企業リソース・ナビゲーターを立ち上げ、全国の地域開発金融 機関を通じて、小規模企業オーナーに融資の可能性や技術支援を紹介し ています。また、女性起業家を支援するため、メンターシップの機会を補完する Connect to More プログラムを通じて、女性経営者への支援を倍増しています。多様性、公平性、包括性についての初回報告書を発行し、多様性、公平性、包括性に関するイニシアチブの重要な成果を強調しました。

例えば、米国では、2021年に人種や民族が多様な人材の外部採用が2020年比で27%増加し、昨年の社内昇進者の約3分の1が人種や民族が多様な人でした。これまで述べてきたように、ウェルズ・ファーゴにおけるDE&Iの推進はプロジェクトではなく長期的な取り組みであり、私たちは引き続き報告書にある多くの取り組みを追求し、私たちのインパクトを深める方法を模索しています。マイクに引き継ぐ前に、いくつかまとめてコメントさせてください。米連邦準備制度理事会(FRB)は、高止まりするインフレを抑制する手段として積極的な利上げサイクルに取り組んでおり、市場のボラティリティを高め続け、経済の減速を予想し、それが当社の消費者および法人のお客さまに影響を与えるものと思われます。

このような経済環境にもかかわらず、私は当行の将来について楽観的な見方をしています。信用の質は引き続き高く、金利上昇を背景に純利息収入の増加も続くと見込まれ、非金利収入に対する当面のさらなる圧力は相殺されると思われます。私たちは、過去に説明したのと同じ前提で、持続可能な10%のROTCEを今年下半期にランレート・ベースで達成する目標を維持しており、その後、15%への道筋を説明します。今年の米連邦準備制度理事会(FRB)によるストレステストでは、当社の強固な資本基盤、ならびにお客様や地域社会を支 援する能力、さらに配当や自社株買いを通じて余剰資本の株主還元を継続的に行っていくことが確認されました。

以前発表したとおり、第3四半期の普通株式配当は、今月末に開催予定の取締役会の承認を条件として、20%増の1株当たり0.30ドルとなる見込みです。それでは、マイクに電話をかわります。

マイク・サントマッシモ — 最高財務責任者

ありがとう、チャーリー、そして皆さん、おはようございます。当四半期の純利益は31億ドル、普通株式1株当たり0.74ドルとなりました。これには金利上昇の好影響が出始めたことによる純利息収入の力強い伸びが含まれています。当社の業績には、主にベンチャー・キャピタル事業において、市況の悪化に伴い5億7600万ドルの 株式の減損が含まれ、第2四半期の株式による損失は合計で6億1500万ドルとなりました。市場が好調だった前年同期には、当社の業績には 27 億ドルの持分証券の利益が含まれていたことを想起 してください。

信用の質は引き続き良好ですが、貸付金の増加により貸倒引当金が2億3,500万ドル増加しました。これは、第1四半期の11億ドル、1年前の16億ドルを含め、6四半期連続で引当金が減少したことを受けたものです。スライド3では、資本についてご説明しています。CET1比率は10.3%で、第1四半期から約20ベーシスポイント低下しました。これは、AOCIの減少および配当金の支払いが、第2四半期の利益によってほぼ相殺されたためです。

CET1 比率は、資本とリスクアセットの水準を積極的に管理し、有価証券を満期保有目的へ移行させ、売却可能有価 証券をヘッジすることにより AOCI 感度を低下させるために実施した措置も反映しています。また、第2四半期は自社株買いを行っていません。しかし、チャーリーが強調したように、最近のストレステストの結果、配当や自社株買いを通じて余剰資本を株主に還元する能力があることが確認されました。今後数四半期にわたり、自社株買いの金額や時期については、金利の変動、ローンやリスクアセットの増加、経済の不確実性など、現在の市場環境を考慮し、慎重な対応を続けていく予定です。

CET1 比率は 10.3%となり、引き続き規制上の最低水準に加え、バッファーを十分に上回りました。なお、最近の連邦政府のストレステストに基づき、2022年10月1日から2023年9月30日までのストレス資本バッファーが3.2%と予想されており、規制上の最低プラスバッファーは10ベーシスポイント増加して9.2%となる見込みです。スライド5では、信用の質についてご説明しています。第2四半期の償却率は15ベーシスポイントと、ほぼ過去最低水準にとどまっています。

以前お話ししたように、損失はこの低水準にとどまることはないと思われます。私たちは、商業用および消費者向けの顧客にストレスの兆候がないか注意深く監視し、引き受けには非常に規律を保っています。商業信用パフォーマンスは、商業用不動産ポートフォリオの純回収を含め、第2四半期にわずか2ベーシスポイントの純消 費減となり、商業用事業全体で堅調に推移しています。消費者向け不動産ポートフォリオでも正味の回収があり、消費者向け正味貸倒損失は第1四半期からわずかに減少して平均貸付額の33bpとなりました。これは自動車ローンおよびその他の消費者ローンの損失が減少したものの、クレジットカードの損失の増加により一部相殺されたためです。

不良資産は、第 1 四半期から 878 百万ドル(13%)減少しました。消費者向け未収利息の減少は、住宅ローン未収利息の減少に牽引されましたが、これは、COVID 関連の融 資プログラムを終了した債務者の支払実績が持続していることによります。商業用未収利息は引き続き減少し、チャーリーが強調したように、過去 10 年間で最も低い水準にあります。第2四半期末の貸倒引当金は、引き続き堅調な信用実績を反映しており、貸付金の増加により増加しました。

スライド6では、貸出金と預金についてご説明しています。平均貸出額は前年同期比8%増、第1四半期は3%増となりました。期末貸出残高は4四半期連続で増加し、前年同期比11%増となり、商業用、消費者用の両ポートフォリオで増加しました。オペレーティング・セグメントの業績について説明する際に、具体的な成長要因を強調したいと思います。

ローンの平均利回りは、金利上昇の恩恵を反映し、前年同期比で19ベーシスポイント、第1四半期比で 27ベーシスポイント上昇しました。平均預金は、消費者金融事業と貸付事業が増加し、他の事業セグメントの減少を相殺し、前年同期から 100 億ドル(1%)増加しました。平均預金が第 1 四半期から減少したのは、納税の季節性、ならびに商業および富裕層顧客からの流出を反映し ています。平均預金コストは、コーポレート・バンキングおよび投資銀行事業が牽引し、第 1 四半期から 1bp 上昇しました。

先に述べたように、金利の上昇に伴い預金金利の上昇が加速し、低利回り商品から高利回り商品への顧客の移行が進むと思われます。スライド7の純金利収入に目を向けます。第2四半期の純利息収益は、前年同期比で14億ドル(16%)、第1四半期比で9億7,700万ドル(11%)増加しました。第1四半期からの増加は、主に金利上昇の影響により、収益資産の利回りが上昇し、モーゲージ証券からのプレミアム償却が減少したことによるものです。

また、ローン残高の増加や、四半期に1日追加されたことなどの恩恵を受けています。通期の純利息は 2021 年比約 8%増を見込んでスタートしました。前四半期は、10%台半ばの増加へとガイダンスを引き上げました。現在、市場は利上げの増加だけでなく、より大きな利上げを期待しているため、現在、2022年の純金利収入は2021年比で約20%増加すると予想しています。

また、注意点として、純金利収入は最終的にはFRBの利上げの規模やタイミング、預金ベータ、ローンの伸びなど、様々な要因によって左右されます。スライド8の非金利収入についてです。今期は、非金利収入 — 今期は、非金利収入をハイライトすることで、第1四半期と前年同期からの減少が主に2つの循環的なビジネスによるものであることを示しました。金利上昇を受けて減速したモーゲージ・バンキング事業と、ベンチャー・キャピタルおよび プライベート・エクイティ関連事業は、前年同期には高い利益を計上しましたが、当四半期には市況が 大きく変化したことにより減損を計上しました。

その他の非金利収入は、プラスとマイナスの両方の影響を受けましたが、実際には第1四半期からわずかに増加 しました。その他の非金利収入の前年同期比での減少は、主に昨年の事業売却の影響によるものです。スライド9の費用に目を向けます。非金利費用は、事業分離に関連する費用がランレートから外れてきたこと、また、効率化の取り組みが引き続き進展していることから、前年同期比で3%減少しました。

営業損失は前年同期から2億7300万ドル増加しましたが、これは主に訴訟費用の増加によるもので、昨年の第2四半期に回復が見られたほか、主に過去の様々な問題から顧客救済費用が増加したことによるものです。顧客に関する問題は複雑であり、その解決や影響度の定量化には多大な時間を要します。私たちは前進を遂げましたが、残りの案件を解決するためにさらに多くのことをしなければなりません。今年度も半分が過ぎました。

また、営業損失は想定を上回りましたが、収益関連費用は想定を下回る傾向で推移しています。また、上半期の業績には、人員削減や専門家・外部サービス費および人件費の削減など、効率化イニシアチブの進展が反映されています。今後も効率化イニシアチブの進展が見込まれます。これらの要因を総合すると、収益関連費用の減少が営業損失の増加を相殺する見込みであることから、2022年通期 の費用は約515億円となる見込みです。

しかし、念のため申し添えますが、当社には未解決の訴訟、規制当局の問題、及び顧客に対する是正措置があり、関連費用は多額で予測困難なため、515億ドルの見通しを超過する可能性があります。事業部門に目を向けると、まずスライド10の個人向け銀行業務と融資業務があります。個人向けおよび中小企業向けバンキングの収益は、金利上昇と預金残高増加の影響により、前年同期比で17%増加しました。預金価格設定は安定していますが、預金ベータは時間の経過とともに上昇すると考えています。

チャーリーが強調したように、預金関連手数料は、第1四半期後半に展開し始めた当座貸越に関する方針変更(資金不足と当座貸越保護取引の手数料廃止など)の影響を受けています。今年度下半期には追加の変更を展開し、預金関連手数料をさらに削減する予定です。貸出業務収益は、前年同期比 53%減、第 1 四半期比 35%減となりました。これは、住宅ローンの組成が減少し、金利が上昇し、業界の過剰設備 に対応するために価格競争が続き、利幅が縮小したことによるものです。住宅ローン金利は、第 1 四半期に 150bp 超増加した後、第 2 四半期には 100bp 超増加しました。

また、金利上昇の影響により、証券化プー ルから購入したローンの再証券化による収入も減少しました。住宅ローン市場は当面厳しい状況が続くとみられ、当四半期においてもモーゲージ・バンキング収 益がさらに減少する可能性があります。当社は組成量の減少に対応して経費削減のための調整をしており、この調整は今後数四半期にわたっ て続くと見込んでいます。クレジットカードの収入は7%増加、自動車の収入は5%増加、個人向け融資は主にローン残高の増加により、前年同期比7%増加しました。

スライド11の主要なビジネスドライバーに目を向けます。住宅ローンの組成は第1四半期から10%減少しましたが、コルレス業者の伸びがリテール組成の減少を部分的に相殺しました。総発行額に占める借り換えの割合は28%に減少しました。住宅ローンの平均残高は第1四半期から2%増加しました。これは、4四半期連続でノンコンフォーミング・ポートフォリオが増加し、証券化プールやEPBOから購入したローンの減少を上回ったことによるものです。

自動車部門に目を向けます。価格競争の激化、与信厳格化、業界の供給圧力が継続したため、オリジネーション件数は前年同期比35%減、第1四半期比26%減となりました。デビットカードに目を向けます。デビットカードの利用は3%増加しましたが、旅行やエンターテイメントの増加がアパレルやホームセンターの減少に相殺され、取引額は前年同期とほぼ横ばいとなりました。

クレジットカードの店頭購入額は前年比28%増で、最も増加したのは燃料系の旅行とエンターテイメントでした。店頭での購入量の増加と新商品の発売により、クレジットカードの残高は前年比19%増となりました。クレジットカードの引き受けや新規口座開設については、引き続き規律正しく行っています。次に、スライド12にあるコマーシャル・バンキングの業績についてご説明します。

ミドルマーケット・バンキングの収益は、金利上昇とローン残高の影響による純利息収入の増加により、前年同期比27%増となりました。資産担保融資およびリースの収益は、融資残高の増加に牽引され、前年同期比8%増加しました。非金利費用は、主に営業費用の増加により、前年同期から2%増加しました。効率化施策により人件費は減少し、従業員数は前年同期比9%減となりました。

平均ローン残高は4四半期連続で増加しており、前年同期比13%増となりました。稼働率は引き続き上昇していますが、まだ過去の水準には戻っていません。顧客は在庫の積み増しや運転資金の増加のために借入を増やしましたが、これらはいずれもインフレ率の上昇の影響を受けています。また、ミドルマーケットバンキングでは新規顧客の獲得に勢いがあり、前期と同様、大口顧客がローン の伸びを牽引しています。

平均預金残高は、アセット・キャップの下で管理するための措置により、前年同期比2%減少しました。預金金利は比較的安定していますが、預金金利のベータは引き続き上昇すると思われます。スライド13のコーポレート・バンキングおよび投資銀行業務に目を向けてください。銀行業務収益は前年同期比4%増加しました。これは主に、金利上昇の影響を受けたトレジャリー・マネジメントの業績が好調だったことと、ローン残高が増加したことによるものです。

投資銀行業務手数料は、市場活動の低下と、市場スプレッドの拡大による未実行レバレッジド・ファイナンス・ コミットメントに対する評価損1億700万ドルを反映して減少しました。平均ローン残高は前年同期比 20%増加しました。これは、インフレ圧力による運転資金ニーズの高まりから利用率が小幅に上昇し、広範なローン需要に牽引されたものです。商業用不動産の収益は、貸付金の伸びと金利の上昇に牽引され、前年同期比5%増加しました。平均ローン残高は、資本市場の混乱により銀行融資への需要と融資枠の利用が増加し、前年同期比22%増とな りました。

これは主に、金利上昇、量的緩和、景気後退に対する懸念の高まりに対応するため、外国為替および商品取引 の収益が増加したこと、ならびに株式取引が増加したことによるものです。法人金融・投資銀行部門の平均預金残高は、資産運用のための継続的な措置により、前年同期比 14%減となりました。コーポレート・バンキングでは、コマーシャル・バンキングに比べ、預金価格上昇の圧力がより強くなっています。これは、金利上昇とローン残高増加の影響による純利息収益の増加が、市場評価の低下とリテール・ブローカー取引の減少による資産運用手数料の減少を上回ったためです。

注意点として、WIMのアドバイザリー資産の大半は四半期初めに価格決定されるため、第2四半期の結果は4月1日時点の市場評価を反映しており、第3四半期の結果は7月1日時点の低い市場評価を反映することになるのです。S&P500と債券指数は第2四半期に再び下落しましたが、当社の運用資産の約3分の2は株式です。そのため、来期も資産運用報酬は一段落する予定です。貸付金の平均残高は、証券担保貸付の継続的な増加により、前年同期比5%増加しました。

平均預金残高は前年同期比1%減、第1四半期比では7%減となりましたが、これはお客様が現金をより利回りの高いオルタナティブに振り向けたためです。預金金利は小幅に上昇しました。スライド15は全社業績のハイライトです。法人向け信託サービス事業とウェルズ・ファーゴ・アセット・マネジメントの売却、および学生ローン・ポートフォリオの売却の影響を受け、収益、費用ともに前年同期から減少しました。

これらの事業は、2021 年第 2 四半期に、学生ローン・ポートフォリオの売却益を含め、5.8 億ドルの収益に貢献しました。そして、学生ローン・ポートフォリオの売却に伴うのれん代評価減を含む、第 2 四半期の前年同期比の費用減少のうち、約 3 億 7500 万ドルを占めました。また、コーポレート部門における収益の減少は、傘下のベンチャー・キャピタルおよびプライベート・エク イティ事業における株式売却益の減少に起因しています。以上のことから、当四半期の純利益はベンチャー・キャピタル事業とモーゲージ・バンキング事業の業績 低下により減少しましたが、経費が減少し、金利上昇と貸付残高の増加により純利息収入が大幅に増加するなど、 収益力が改善したことが基調となりました。

下半期に向けては、純利息収益の増加が非金利収益へのさらなる圧迫を相殺すると考えています。信用損失は歴史的な低水準から増加すると予想されますが、当行の消費者金融および商業金融のお客 様には大きなストレスの兆候は見られません。先ほど強調したように、先に述べた見通しに対するリスクを前提に、通期の経費見通しは約515億ドルで据え置いています。最後に、ストレステストの結果、取締役会の承認を条件として、第3四半期の普通株式配当金を20%増額する予定であることを含め、余剰資本を株主に還元する能力があることが示されました。

それでは、皆様からのご質問をお受けします。

質疑応答

オペレーター

[最初のご質問は、ジェフリーズのケン・ウスディンさんからお願いします。どうぞよろしくお願いいたします。ケン・アスディン — ジェフリーズ — アナリスト

ありがとうございます。おはようございます。経費ガイドの継続性と、潜在的な変動性を評価しています。マイク、この点についてもう少し詳しく説明していただけませんか。

明らかに、今年の営業損失は以前より大きくなっています。今後、営業損失がどのように推移するのか、どのように把握されるのでしょうか?それから、あなたがおっしゃったように、収益が改善されたことで、基礎的な部分も改善されたと思いますが、表面的な部分だけでなく、純貯蓄がどのように見えるかについても、教えてください。ありがとうございました。

Mike Santomassimo — 最高財務責任者

そうですね。ありがとう、ケン。まず、1年半ほど前から話していた効率化プログラムから始めたいと思います。これらはすべて、私たちが考えていたとおりに進行しています。

つまり、中核となるビジネスラインとオペレーティング・グループを通じた効率化の推進は、私たちが考えていたとおりに機能しています。しかし、今年に入ってからの状況を見ると、ご指摘のとおり、営業損失が年初に想定したよりも大きくなっています。このような事態は、未解決の案件を処理する過程で予測不可能になる可能性があります。私たちが使用している会計基準をご存知でしょうか?もし、今、何かがわかっていれば、それを計上します。

もし見積もることができれば、それを計上するでしょう。しかし、私たちは、まだ作業すべきパイプラインがあることを示し続けているだけです。それから、ご指摘のとおり、今年度については、営業損失の増加は、収益関連費用の減少によってほぼ相殺されています。ですから、年初に掲げた515億ドルという数字は、まだ十分に達成できると考えています。

今後も引き続き、さまざまな項目を精査していく予定です。コンプで何か重要なことがあれば、それを強調しながら進めていくつもりです。

Ken Usdin — Jefferies — アナリスト

そうですね。続いて、最近のカンファレンス・シーズンで皆さんが話していたように、2023年について考えるとき、非常に多くの可動要素があって水晶玉を手に入れるのは難しいということです。しかし、2023年について考えるとき、少なくともいくつかの選択肢を考え始める手助けをしていただけませんか?また、来年のコスト削減に向けて、この取り組みを続けていただけますか?ありがとうございました。

チャーリー・シャーフ — 最高経営責任者

やあ、ケン。チャーリーです。私に任せてください。来年に向けては、インフレ圧力の通年的な影響など、いくつかの上昇要因があることは確かです。

また、FDIC保険料の引き上げもあります。しかし、来年度について考え始め、予算編成を始めたばかりですが、私たちの考え方は、より効率的になるための大きなチャンスがあるということです。私たちはこれまで……、これまで話してきたことと同じようなことを繰り返しているだけなのです。これは、リスク関連業務の効率化とは関係なく、その投資がすべて継続されることを前提としています。

しかし、私たちは、経費の純減を期待してこのプロセスに臨んでいます。ただし、通常の注意点として、これは収益関連費用を除いたもので、収益関連費用は増える可能性がありますし、これまでお話ししてきたようなしこりが発生することもあります。ただ、中核となる経費について考えるとき、私たちは引き続き機会をうかがっていますし、皆さんにもそれを見ていただきたいと思います。

オペレーター

ありがとうございました。次の質問は、Autonomous ResearchのJohn McDonaldからです。どうぞよろしくお願いします。

John McDonald — Autonomous Research — アナリスト

こんにちは、おはようございます。資本についてお聞きしたいのですが。来期はプロフォーマ・レギュレーションの最低基準に100ベーシスポイント以上のバッファを持たれているようですが、どのようにお考えですか?

今後、資本をどのように管理し、どのような自社株買いの可能性があるのか、どのように考えるべきでしょうか。また、SCBの不透明感からSCBを一時停止しましたが、今後、ある程度の自社株買いを行うことになるのでしょうか?ありがとうございました。

チャーリー・シャーフ — 最高経営責任者

やあ、ジョン。チャーリーだ まず私が話して、それからMikeが答えるというのはどうでしょう。

あなたのおっしゃるとおり、私たちにとってSCBが明確であることは非常に助けになります。今日ここに座ってみて、スプレッドに何が起きているのか、10年物が今2.92%でどうなっているのかを見てみましょう。しかし、資本基盤の管理をどう考えるかという点では、少しばかり保守的になりたいと考えています。

ですから、はっきりさせておきたいのですが、今日ここにいる私たちは、10ベーシスポイントの引き上げの影響も含めて、手持ちの資本の量にとても満足しているのです。現時点でも自社株買いの余力はあります。マイクが言及したように、それを始める前に、スプレッドや金利のボラティリティがどうなるか、少し待ってみたいと思っています。しかし、いずれはそうするつもりです。

それがいつになるかはお楽しみです。

Mike Santomassimo — 最高財務責任者

そうですね。1つ、2つ、付け加えるとしたら、ジョン。チャーリーが強調したように、私たちは現在の状況をよく理解しています。ただ、来年もG-SIBスコアは変わらないでしょう。

つまり、来年の初めには、もう上昇することはないでしょう。これは良いことです。現時点では、より大きなバッファーを構築するために、現状から資本を増強する必要はないと考えています。そして、今後数四半期にわたって、自社株買いを慎重に行うだけです。

John McDonald — Autonomous Research — アナリスト

そうですか。マイク、NIIの修正見通しについてフォローアップをお願いします。次の2四半期はどのようなペースで推移するとお考えですか?今期と第3四半期、そして第4四半期に大きな伸びがあるように思えますが、実際はどうなのでしょうか。また、NIIの方程式に当てはめると、次のようになります。

ローンの伸びが非常に高く、預金の伸びが鈍化しているという資金ギャップがある場合、ローンを増やすための資金はまだ十分にあるのでしょうか?ありがとうございました。

マイク・サントマッシモ — 最高財務責任者

ええ、もちろんです。最終的には、FRBが金利についてどのように動くかによって、今後数四半期にわたる正確な進展が決まると思います。しかし、私は、四半期ごとに少しずつステップアップしていくものと考えています。ですから、どちらか一方だけが突出しているということはないでしょう。

また、ローン残高の増加も少しは続くでしょう。上半期の実績からすると、おそらく少し緩やかになるとは思いますが、ステップアップするにつれて、ローンの伸びも見られるようになるでしょう。また、おっしゃるとおり、業界では預金が少し減少しています。FRBの最新データを見ていただければ、私たちの業績にもそれが表れています。

各セグメントで期末残高をご覧いただくと、各セグメントで少しづつ減少していますが、最も減少率が低いのはコンシューマー部門です。これはいいことです。ご存知のように、ここ数年、私たちはホールセール部門の資金を大幅に削減しました。ですから、流動性を提供したり、顧客をサポートし続けるために必要な流動性を確保したりするためのキャパシティは十分にあるのです。

John McDonald — Autonomous Research — アナリスト

では、貸付金の増加資金は、現金残高やその他の流動性の供給源から調達しているのですね?

Mike Santomassimo — 最高財務責任者

そうです。その通りです。

John McDonald — Autonomous Research — アナリスト

そうですか。ありがとうございます。

Operator

ありがとうございます。次の質問はウォルフリサーチのスティーブン・チューバックからです。回線は開いております。

Steven Chubak — Wolfe Research — アナリスト

おはようございます。まず、NIIガイダンスの一部を明確にすることから始めたいと思います。マイク、あなたはそれが比例配分方式のステップアップであり、それは — ガイダンスでは、少なくとも下半期のNIIがFTEベースで約120億ドルのランレートを意味する、と指摘しましたね。

通期の出口レートは500億ドル以上になると想定または期待するのは妥当でしょうか?その点を明確にしたいのです。

Mike Santomassimo — 最高財務責任者

スティーブ、あなたはこのようなモデリングがとても上手だと思います。ですから、モデリングはあなたにお任せします。しかし、ご指摘のように、前四半期から今四半期にかけてのように、ステップアップしていくものと思われます。そしてそれは第3四半期、第4四半期と続いていきます。

しかし、1四半期で翌年以降のランレートを調整するのは困難です。しかし、撤退率は現在よりもはるかに高くなることは間違いありません。そして、その時点の環境がどのようなものであるかを見て、この数字がきれいな稼働率になるのか、それとも他のものが邪魔をしているのかを考えなければなりません。この3週間、4週間、5週間、6週間、それが何であれ、ロングエンドのボラティリティの大きさ、ローンの伸び、それが同じペースで続くか、などなど、2023年がどうなるかは、さまざまな要因が絡んでくると思います。

しかし、ご指摘の通り、当社の退出率はかなり健全なものになると思います。

Steven Chubak — Wolfe Research — アナリスト

マイク、ありがとうございました。また、NIIガイドについて、1つだけフォローアップをお願いします。デポジットのベータ版について、どのようなことが考えられているのか、もっとよく理解したいと思います。今期、預金の払い戻しやリプライシングが同業他社よりもはるかに良い結果となりました。過去数年間に実施した預金と資金調達の最適化の効果を挙げておられますね。

NIIのガイダンスの下支えとなっている預金の推移について、どのようにお考えなのか、教えていただきたいと思います。

Mike Santomassimo — 最高財務責任者(CFO

預金残高が現状から大きく伸びるとは考えていません。もし預金の流出が続くようであれば、どうなるかを見たいと思います。しかし、ご指摘のとおり、このような環境下での預金の構成は、私たちにとってかなり良い条件です。

また、ベータについて考えてみると、これまでのところ、各セグメントで基本的に思ったとおりに進んでいます。ですから、金利サイクルのこの時点では、私たちが考えていたことと大きな違いは見られません。もしFRBが次回の会合で75bpの利上げを実施すると、前回の金利上昇サイクルでは見られなかった領域に入り始めることになります。そして、そこからベータが上昇し始めるでしょう。

ホールセール部門やコマーシャル部門が、どのようなペースで、どこに守りを固める必要があるかは、これからわかることです。私たちは機敏に反応することができます。しかし、これまでのところ、すべては私たちが考えていたとおりに進んでいます。この先数カ月は、かなり注意深く見守っていくつもりです。

今期から第4四半期にかけては、より長期的な視点で考えるための興味深いデータポイントが得られると思います。

Steven Chubak — Wolfe Research — アナリスト

素晴らしい色合いですね。私の質問に答えてくれてありがとうございました。

オペレーター

ありがとうございました。次の質問は、Piper SandlerのScott Siefersからです。どうぞよろしくお願いします

スコット・シーファース — パイパー・サンドラー — アナリスト

おはようございます。質問をお受けいただき、ありがとうございます。NIIは非常に好調で、ある意味、自明と言えるかもしれません。しかし、マイク、手数料の軌道についてもう少し詳しく説明していただけませんか。

株式相場や有価証券利益などのノイズを除くと、四半期で70億ドルから75億ドルの範囲を推移しているように思います。この水準が底値となり、そこからさらに成長できるとお考えですか?住宅ローンが下がってきて、富を手に入れたというお話がありました。しかし、もし可能であれば、あなたが考えるプット&テイクのようなものを教えてください。

Mike Santomassimo — 最高財務責任者

ええ、もちろんです。ありがとう、スコット。では、主な手数料の推移をいくつかご紹介しましょう。これは主に、当座貸越手数料を変更したことによるものです。おそらく第3四半期というよりは第4四半期になると思いますが、追加の変更を実施しながら、年を追うごとに少しずつ下がっていくでしょう。

しかし、それ以外は、基本的な活動から見て、この部門はかなり安定しています。市場がどうなるか、そしてそれが投資顧問・資産運用の手数料にどう反映されるかを見守りたいと思います。株式市場や債券市場がどうなるかが鍵になります。そして、私たちが市場に安定性をもたらせば、それが手数料収入を支えることになります。

ご存知のように、手数料の中で最も大きな項目はこれです。投資銀行業務。しかし、レバレッジド・ファイナンスの手数料を含め、私たちの手数料はかなり低くなっています。ですから、これ以上下がることはないと思いますが、これは本当に活動レベルによって決まるでしょう。

カードの利用はまだ好調です。5月と6月に少し減速したとはいえ、カードの分野ではまだ非常に活発な動きがあり、みんな使ってくれています。これは有益なことです。住宅ローンは、ご指摘の通り、第3四半期にはもう少し落ち込むと思います。

しかし、第3四半期はベースがかなり小さいので、かなり大きな、つまりかなりの割合で減少する可能性があります。でもまだ、現時点では本当に小さな金額です。市場が成長するにつれて、それが株式証券にどのような影響を与えるかを見ていきたいと思います。

Scott Siefers — Piper Sandler — アナリスト

そうですか。これで完璧です。ありがとうございました。少し話を変えて、CCARとSCBについてお話します。

ここ数四半期のあなた方の発言を私が誤って解釈していた可能性もありますね。しかし、SCBがどのような結果をもたらすかという点で、あなた方は私たちにより悪い結果をもたらす可能性があることを予見していたように思います。CCARとSCBは、ほとんど動いていないわけですよね?その結果、あなた方が予想していたような結果になったのでしょうか?

チャーリー・シャーフ — 最高経営責任者

そうですね。何度か申し上げたように、売上が増加する可能性はあると考えていましたが、実際に増加しました。しかし、どのような要因でその年の業績が上昇するのか、あるいは下降するのか、その根本的な要因については、私たちにはそれほど多くの可視性がないことを念頭に置いておかなければなりません。今は公開されているものもたくさんありますが、理解するのが容易でないモデリング手法もたくさんあります。

私たちは、おそらく多くの人がそうしているように、バランスシートのリスクの要因を理解することに多くの時間を費やし、良い結果が得られるように最善を尽くしています。だから、この結果には満足しています。

Scott Siefers — Piper Sandler — アナリスト

そうですか。わかりました。完璧です。ありがとうございました。

ありがとうございました。

運営者

ありがとうございます 次の質問はエバコアISIのジョン・パンカリからです。どうぞよろしくお願いします。

ジョン・パンカリ — エバーコアISI — アナリスト

おはようございます。

チャーリー・シャーフ — 最高経営責任者

ジョンさん、おはようございます。

ジョン・パンカリ — エバーコアISI — アナリスト

預金についてですが、もう一度確認させてください。確認したいことがあります。ここからは、今年下半期の預金残高全体が比較的安定しているというのが、今のあなたの最善の予測ですか?それとも、ベータが上昇したように、いくらかの減少が見られるとお考えですか?

マイク・サントマッシモ — 最高財務責任者

確かに、ここからもう少し減少する可能性があると思います。それは無理な予想ではないと思います。正確なタイミングと、それがどのように進行するかについては、現在の環境を考えると、正確に予測するのは難しいと思います。しかし、ここからもう少し下がる可能性はあると思います。

John Pancari — Evercore ISI — アナリスト

わかりました。では、また。ありがとう、マイク。それから、クレジット面では、リザーブビルの可能性についてご意見を伺いたいと思います。

今期はローンの増加に伴い、引当金を積み増ししたようですね。しかし、CECLの観点から、経済シナリオを見て、全体的な引当金の積み増しについて、今期のCECLシナリオの中で、大幅な積み増しを必要としないものはどこでしょうか?また、長期的には、FRBが引き締めを続ける中で、引当金をどの程度の水準まで積み増す必要があるとお考えでしょうか?パンデミックレベルは高すぎるのでしょうか?また、その規模について教えてください。

チャーリー・シャーフ — 最高経営責任者

私たちが行っているプロセスを考えてみると、多くの点で他の企業と同様だと思いますが、本当に多くのシナリオを見て、熟考し、モデル化に含める必要があります。そして、ここ数四半期は連続して、ダウンサイドシナリオに大きなウェイトをおいています。その中には、かなり厳しいシナリオもありますよね?乱高下する不況、より深刻な不況など、さまざまなラベルを付けることができます。しかし、ダウンサイドの深刻度が異なるシナリオがいくつもあるのです。

そのため、現時点では、現在の引当金で評価すべきすべての要因に基づき、現時点で見ることのできるもの、見ることのできるもの、予想されるものを把握したと考えています。また、COVIDで積み上げた埋蔵量をすべて取り崩したわけではないので、現在のポジションにあることを指摘しておきます。そのため、各アセットクラスに目を通すと、現在の状況は適切だと考えています。近い将来、パンデミック時のような水準に引き上げることは難しいでしょう。

しかし、現時点では、それは難しいことだと思います。しかし、今後数四半期にわたって事態が進展するにつれ、それを織り込んでいかなければならないと思っています。しかし、繰り返しになりますが、私たちはすでにこうしたダウンサイドのシナリオにかなりのウェイトを置いています。これは、ご想像のとおり、毎四半期、私たちがどう感じているかを評価するために行う、非常に堅実な話し合いです。

そして、現時点では、これらのローンの耐用年数を考慮すると、適切であると感じています。

John Pancari — Evercore ISI — アナリスト

了解です。わかりました。もうひとつ、クレジットに関連することを簡単に。レバレッジド・ファイナンスの未実行分の1億700万ドルの評価損を計上しましたが、これは将来の評価損のリスクになるのでしょうか?それは主に市場スプレッドに依存するものでしょうか?それから、レバレッジド・ローンのエクスポージャーは、コミットメントと残高の両方について、合計でいくらになりますか?ありがとうございました。

チャーリー・シャーフ(Charlie Scharf):最高経営責任者

はい。これらは、資金を提供するのではなく、資金を提供しないコミットメントだと考えてください。ですから、これらを考えるとき、残高のことは考えないでください。まず第一に、未積立の公約として考えてください。そして、長期的には、タームローンとハイイールドを少し違った角度から考える必要があります。

ハイ・イールドのほうは、これは開示しませんが、実際の数字は開示していません。しかし、バランスシートを構成する上で、タームローンのほうは本当に小さなもので、一般的にはもう少し安定性があり、ボラティリティが低いほうが大きな部分を占めています。現在の環境を考えると、これらの案件はすべてさらなるスプレッドの拡大の可能性があることは確かです。この四半期末に、私たちは最善の判断で、この案件がクリアになると思われる場所を市場に出しました。

今後数カ月、どうなるかを見守りたいと思います。

John Pancari — Evercore ISI — アナリスト

そうですか。よかったです。ありがとう、マイク。

オペレーター

ありがとうございます。次の質問はUBSのエリカ・ナジャリアンからです。どうぞよろしくお願いします。

エリカ・ナジャリアン — UBS — アナリスト

おはようございます。もう1つだけ質問をさせてください マイク、もしこれがNIIに関する何度目かの質問でしたら申し訳ありません。

20%というNIIガイドの原動力となるものに関して、いろいろとご教示いただき感謝しています。年末までの累計で予想される預金のベータ値をもっと定量化できないかと考えています。加速するというお話はありがたかったです。しかし、同業他社が具体的な指針を示していることや、過去数年間で預金基盤の質がどれだけ向上したかを考えると、その指針を支える年末までの累積ベースのベータ値の範囲を教えていただけないでしょうか?

チャーリー・シャーフ — 最高経営責任者

はい。はい、Erikaさん。正直なところ、この時期にピンポイントで数字を出すのは難しいことだと思います。特に年末になると、金利のペースやFRBがいつ何をするのか、など、さまざまな要素が絡んできます。

このように、さまざまな要素が絡んでくるので、1つの数字で確信を持って言うのは難しいと思っています。ただ、言えることは、今後数回の利上げが行われると、さらに加速していくだろうということです。リテールや消費者サイドでは、現時点では大手銀行のコア金利はまだあまり変わっていません。ですから、今後数回の利上げを経て、このような現象が起こり始めるでしょう。

ベータはまだかなり小さいでしょう。しかし、年末までにFRBがどの程度のペースで利上げを行うかによって、ベータは上昇し始めるでしょう。一方、企業向け投資銀行とその預金については、金融機関であれ大企業であれ、ベータはすでにかなり上昇しています。そのため、今後も加速していくでしょう。

累積的なベータを見るには、各銀行を比較する際に、預金の構成比を確認する必要があります。CIBの預金は、今のところ、私たちにとってかなり小さなパイにすぎません。CIBの預金は、おそらく私たちのモデルよりも速く動くと思いますが、それはごく一部です。ですから、様子を見ながら、できる限りの洞察をお伝えしていきたいと思います。

しかし、年末までに累積的なベータを予測するのは難しいことだと思います。

Erika Najarian — UBS — アナリスト

了解しました。理解できました。どうもありがとうございました。

オペレーター

ありがとうございます。次の質問はエブラヒム・プーナワラさんからです。どうぞよろしくお願いいたします。

Ebrahim Poonawala — Bank of America Merrill Lynch — アナリスト

おはようございます。

オペレーター

バンク・オブ・アメリカからです。

Ebrahim Poonawala — バンクオブアメリカ・メリルリンチ — アナリスト

おはようございます。マイク、そのフォローアップです。預金のベータ値について、あまり詳しく聞きたくないというのはわかります。しかし、預金構成の変化や、パンデミック時のバランスシート管理を考えると、預金ベータは少なくとも前回の金利サイクルと同程度、あるいはそれ以下になると考えてよいでしょうか。

Mike Santomassimo — 最高財務責任者

そうですね、各資産、各預金について考えてみると、今のところ、前回のサイクルにかなり近い形で推移していると思います。しかし、預金ベースの構成を見ると、前回からかなり大きく変化しています。ですから、仮に商品別のベータが前周期と同じであったとしても、当社のミックスが変化したことを考えれば、平均預金ベータは低くなると考えられます。しかし、今年の残りの期間には、各商品において、まだ多くのことが判明していません。

Ebrahim Poonawala — Bank of America Merrill Lynch — アナリスト

その通りです。ただ、前サイクルよりも高いベータ値を期待している同業他社がいるので、何か見落としていないか確認したかったのです。だから、その点についてあなたの話を聞いてみたかったのです。補足ですが、市場について考えるとき、つまり株式投資における民間市場の評価について考えるとき、非常に厳しい状況であることは承知しています。

しかし、このようなマークダウンを行うという点で、市場がどのような状況にあるのか、教えてください。今後数四半期にわたって株式市場に大きな好転がない場合、さらにマイナスのマークがつくと予想すべきでしょうか。また、それが手数料やPPNRにどのような影響を与えるのか、確認したいのです。

マイク・サントマッシモ — 最高財務責任者

また、株式市場の下落の一因である株式市場の動向にもよります。ある程度の安定化が見られれば、それは建設的なことです。

もし下落が大幅に進むようであれば、それがポートフォリオ投資にどのような影響を与えるか評価する必要があります。もちろん、市場が上昇に転じれば、さらに建設的です。ですから、株式市場や……ここでもっと下げるかどうかを評価しなければならないかどうかを考えるには、良い指針になるのではないかと思います。

Ebrahim Poonawala — バンクオブアメリカ・メリルリンチ — アナリスト

了解しました。そして、15%減まで追跡しているように見えますが、例えば、年末までにそうなるかもしれませんね。今のは発言です。ご返事は期待していません。

チャーリー・シャーフ — 最高経営責任者

問題ありません。レトリックにしてくれてよかったです。

オペレーター

ありがとうございます。次の質問はRBC Capital MarketsのGerard Cassidyからです。あなたのラインは開いています。

ジェラルド・キャシディ — RBCキャピタルマーケッツ — アナリスト

ありがとうございます おはよう、チャーリー マイク、おはようございます。マイク、この四半期にトレーディングと負債証券から利益を上げることに成功したことについて、説明してください。

その原動力と、次の四半期または第2四半期に期待されることを教えてください。

チャーリー・シャーフ — 最高経営責任者(CEO

トレーディングの面では、マクロ債券ビジネス、コモディティ、為替、そして金利が非常に好調でした。これらはすべて、収益に貢献したものです。今後、この分野の業績がどのように推移していくかを見ていきたいと思います。

市場で何が起きているかに左右されます。私たちは、通常取るべきリスクよりもさらに大きなリスクを取っているわけではありません。あくまでも、クライアントが今持っているフローを円滑にするための手助けをするもので、その結果を見守ることになります。ご覧のとおり、他の企業と比べると、私たちは比較的少ない数です。

証券ポートフォリオについては、この先も利益が続くとは思えません。証券ポートフォリオについては、若干の組み替えを行ったと思います。その一部はRWAでした。RWA の最適化もありました。

UMBSの一部を売却し、ジニーを購入することで、当時はスプレッドがかなりタイトだったため、RWAを節約することができました。利回りはそれほど高くはありません。他にもいくつか細かい最適化を行いました。

Gerard Cassidy — RBC Capital Markets — アナリスト

なるほど。続いての質問ですが、専門家および外部サービスの費用について、停止命令における資産上限を解除するために規制当局と取り組んでいることに、どの程度関連しているのか整理してもらえますか?また、その日が来たら、その問題を解決したことにより、専門家および社外サービス費用は本当に意味のある減少をするのでしょうか?

チャーリー・シャーフ(Charlie Scharf):最高経営責任者

チャーリーです。まずは私からお話しさせてください。私たちは、規制当局をサポートするリスクとインフラストラクチャーに取り組んでいますが、これは私たち自身の人員によるものです。専門職です。

技術的な仕事もたくさんあります。このように、実にさまざまな分野にまたがっているのです。このような削減がどこから生まれるかについて、私たちはまだ話し合うべき時期ではないと思います。私たちが何を考えているか、どこに向かっているかなど、レーダースクリーンにも映っていないのです。

ですから、この時点では質問を先送りしたいと思います。

Gerard Cassidy — RBC Capital Markets — アナリスト

問題ありません。了解しました。それから、マイク、預金の構成についてのコメントに戻りますが、これは修辞的な質問でもあります。この15年間で初めて、高金利環境下での消費者預金は、同業他社を凌駕する存在になるはずです。

では、頑張ってください。ありがとうございました。

チャーリー・シャーフ — 最高経営責任者

ありがとう、ジェラード。

オペレーター

ありがとうございました。次の質問はモルガンスタンレーのベッツィー・グラセックからです。お待たせしました。

Betsy Graseck — Morgan Stanley — アナリスト

やあ、おはようございます。

チャーリー・シャーフ — 最高経営責任者

やあ、ベッツィー。

Betsy Graseck — モルガンスタンレー — アナリスト

チャーリー、あなたは最近、住宅ローンの位置付けについて戦略的に考えている最中だと言っていたと思います。そこで、どのような枠組みで住宅ローンを評価しているのかを理解したいと思います。それについてどうお考えですか?

チャーリー・シャーフ — 最高経営責任者

もちろんです。ところで、これは新しいコメントということではありません。私が入社して以来ずっと続けていることで、Kristy Ferchoを含む新しい経営陣が事業を運営しています。

そして、私たちが住宅ローンビジネスでどれほどの規模だったかを振り返ってみると、今とは比べものにならないほど大きな規模でした。ですから、私たちはずっと、自分たちにとって何が意味のあることなのか、どれくらいの規模にしたいのかを、サービスという観点から、つまり自分たちの顧客ベースにサービスを提供することに主眼を置いて、見直してきました。そして、効率がよければ、他の事業を行うことも意味のあることです。ただ、私が言いたかったのは、私たちは住宅ローン事業のために特別に大きくなることには興味がない、ということです。

私たちが住宅ローン事業に取り組んでいるのは、住宅ローンがお客さまに説明するのに重要な商品だと考えているからです。そして、それが最終的に適切な規模を決定することになるのです。ですから、私としては、オリジネーションとサービシング業務の規模を比較すると、サービシング業務の規模は徐々に小さくなっていくだろうと考えています。これは、多くの理由から、私たちにとって賢明で良いことだと思います。

そして、先ほども申し上げたように、私たちは、銀行が持つ複雑な要件や他の銀行が必ずしも持っていない要件をすべて考慮した上で、サイクルを通じて収益を上げられるような、私たちにとって意味のある商品に焦点を当て、それに見合ったリターンを得られるようにしていくだけなのです。

Betsy Graseck — Morgan Stanley — アナリスト

つまり、オリジネーションとリテインに移行して、モーゲージ・サービシングのラインは重要でなくなったので、損益計算書項目として削除されるのでしょうか?それとも、何か中間的な方向性を模索しているのでしょうか。

チャーリー・シャーフ — 最高経営責任者

いいえ、そうです。いえ、そうです。私たちは今でも、相当量の住宅ローン債権を売却することが可能だと考えています。

代理店経由であれ、一般市場経由であれ、私たちが続けたいと考えている選択肢はすべてそれです。ですから、今後もさまざまな住宅ローンを組成していくでしょう。そのうちのいくつかは、意味がある場合にはバランスシートに残しておきます。また、売却してMSRを保有するものもあります。

繰り返しになりますが、過去に組成した金額と現在組成している金額を比較すれば、時間の経過とともに自然に減少していくでしょう。

Betsy Graseck — Morgan Stanley — アナリスト

それからもう2つ質問です。1つは、最近、消費者金融部門の責任者の交代を発表されたと思います。その理由を教えてください。また、新しい消費者部門の責任者に望むことは何でしょうか?

チャーリー・シャーフ — 最高経営責任者

そうですね。カード事業、住宅ローン事業、個人向け融資事業、自動車事業のすべてにおいてリーダーシップを発揮することを含めて、一連のことを実施しました。カード事業、住宅ローン事業、個人向け融資事業、自動車事業のすべてにおいて、まったく新しい経営陣と、その他の部門の責任者を配置しました。マイクはこれを導入し、私たちは話し合って、彼は何か違うことをやりたいと思うようになりました。

そこで幸運にも、1年半から2年前に入社したクレーバー・サントスという紳士がいます。その前はキャピタル・ワン、その前はマッキンゼーで、クレーバーと私は非常に緊密に仕事をしてきました。彼がその役割を担ってくれることに、私はただただ感激しています。ですから、これまで話してきたようなことに大きな変化があるとは思えません。

私たちは製品の拡充を続けることに注力しています。クレジットカードの分野では、やはりフランチャイズの中でもより広範な顧客に焦点を当てます。クレジットカードの分野では、フランチャイズにおけるより広範な顧客に焦点を当て、そのための顧客サービスの構築、デジタル機能の強化、その他すべての事業を現在進行形で行っています。ですから、これまでお話ししてきたような傾向や事柄が継続するだけで、現状から重大な変化があるとは思っていません。

Betsy Graseck — モルガンスタンレー — アナリスト

素晴らしい。そして最後に、富についてです。これは御社が提供するサービスの重要な部分です。製品、構造、消費者金融との統合、ITプラットフォームやソリューションなど、顧客への提案を戦略的に強化するために、どのようなことを行っているのでしょうか。

この点について、2つほど箇条書きで教えてください。

チャーリー・シャーフ — 最高経営責任者

もちろんです。マイクと私は、バリーや彼のチームとの話し合いに非常によく参加しています。ウェルスビジネスについて考えてみると、数年前と現在ではまったく異なる運営をしていると思います。

以前は、ブローカー・ビジネスとプライベート・バンク・ビジネスとで、それぞれ別のプラットフォームを持っていました。プライベートバンクも2つあり、2つの異なるブランドで運営されていました。銀行チャネルもありました。そして、それとはまったく別に、デジタル・プラットフォームと、独立を希望するアドバイザーのためのプラットフォームがありました。

デジタルプラットフォームと独立系アドバイザーのためのプラットフォームには、ほとんど投資をしていません。しかし、これらの事業はすべて、個別の製品プラットフォームと個別のテクノロジーを備えた別個の事業として運営されていました。そこで私たちが行ったのは、すべての製品ラインがアクセスできるように、1セットの製品とサービス機能を用意することです。そして、全分野を1人のリーダーのもとに統合しました。

そして、デジタル技術に投資し、独立を希望する企業にも投資しています。そのため、独立を希望する人たちは、他の場所ではなく、ここにとどまることができます。投資能力から銀行業務能力、融資能力、過去にアクセスできなかった他の流通分野での信用供与に至るまで、あらゆる次元で能力を高めているのです。これは非常に大きな変化で、それに伴ってバックエンドにも変化が生じますが、私たちは共通のプラットフォームに移行しようとしています。

これは私たちがとても楽しみにしていることで、まだその効果を実感し始めたばかりです。ファイナンシャル・アドバイザーにとっては、従業員としてウェルズ・ファーゴで働きたい人も、独立して当社の能力を利用したい人も、当社が非常に魅力的な場所に見えるようになる要因の1つだと考えています。

Betsy Graseck — Morgan Stanley — アナリスト

わかりました。共通プラットフォームへの移行ということですが、そのタイミングは?

Mike Santomassimo — 最高財務責任者

そうですね、技術的な動きではありません。彼が言っているのは、私たちがビジネスを運営する方法全般に関するプラットフォームのことだと思います。ですから、大きな技術的転換に依存するものではありません。

それから、最後にもうひとつだけ強調しておきたいことがあります。チャーリーは挨拶の中で、ウェルズ・ファーゴ・プレミアのことを話していました。これは、消費者ビジネスにおける富裕層のお客様に対して、より差別化された総合的なサービスを提供するためのステップです。そして、ウェルス部門はその大きな部分を占めることになるでしょう。

そのために、支店システムにはすでに1,500人以上のアドバイザーがいます。また、優れた投資プラットフォームもあります。今はまだ初期段階ですが、この分野でも差別化されたサービスを提供できるようになり、それが今後のウェルスビジネスの大きな部分を占めることになるでしょう。

Betsy Graseck — モルガンスタンレー — アナリスト

なるほど。それはコンシューマー・ビジネスと連動しているのですか?

Mike Santomassimo — 最高財務責任者

そうです。

チャーリー・シャーフ — 最高経営責任者

そうですね、さらに拡大すると、ベッツィー。バリーがウェルス・マネジメント事業で提供しているアドバイザーや商品を組み合わせたものです。また、クレバーが現在担当している融資商品(クレジットカード、住宅ローン、自動車ローンなど)を活用し、富裕層の顧客であるメアリーの銀行の顧客と統合したサービスを提供しています。

つまり、これまでよりもはるかに細分化された方法で、当社の全商品を提供することになるのです。ですから、私たちはこのプロジェクトに非常に期待していますし、今年中に展開する予定の能力について、またお話しするつもりです。

Betsy Graseck — Morgan Stanley — アナリスト

ありがとうございました。

オペレーター

ありがとうございました。次の質問はJPモルガンのヴィヴェック・ジュニアからです。回線は開いています

ビベック・ジュネーヤ — JPモルガン — アナリスト

私の質問に答えてくれてありがとうございます。チャーリー 質問かコメントで 追跡したいのですが 貸出の伸びは 上半期から緩やかになるのでは?それについて何かご意見はありますか?何がその減速を促すとお考えですか?どのようなカテゴリーですか?

マイク・サントマッシモ — 最高財務責任者

Vivek、Mikeです。私が……たぶん、私が話を聞いてみます。第2四半期に見られたようなことが、今後も同じペースで起こるとは思えません。しかし、ある時点で、私たちはこのような状況に直面することになるでしょう。

しかし、ある時点では、不透明感やその他の要因でお客様が回線を使用することがあっても、それが緩和されるかもしれないと感じています。何か大きな警告を発しているわけではありません。ただ、この成長率については、少し慎重に考えているところです。もしかしたら、もう少し上方で驚くことになるかもしれませんが、それは今、私たちが見ているものだけです。

Vivek Juneja — J.P.モルガン — アナリスト

では、四半期後半になって、すでに減速を示すような兆候や、それを示すような顧客との会話はないのでしょうか?それは…

Mike Santomassimo — 最高財務責任者

現時点では、それほど重要なことだとは思っていません。しかし、カテゴリーごとに見てみると、経済環境の不確実性がある中で、カード分野での支出は同じペースで増え続けるでしょうか。おそらく、そうでしょう。商業用不動産は、不動産市場の状況を見ると、資本市場側の事情もあって、今年後半はまた少し減速しそうです。取引件数が減り、金利が上昇すれば、当然減速します。

アセットクラスごとに見ていくと、今年の残りは少し緩やかになるのではないかと思います。

Vivek Juneja — J.P. Morgan — アナリスト

わかりました。もうひとつ、細かいことですが、マイク、あなたにも。先ほどのハングローン・ロスの数字はグロスですか、それとも手数料のネットですか?

Mike Santomassimo — 最高財務責任者

ローン・・・レバレッジド・ファイナンスの方ですね、ヴィヴェックさん?

Vivek Juneja — J.P.モルガン — アナリスト

はい、そうです。

Mike Santomassimo — 最高財務責任者(CFO

手数料の後ですね。

Vivek Juneja — J.P.モルガン — アナリスト

手数料を差し引いた金額です。わかりました では、そのグロスマークはいくらですか?

Mike Santomassimo — 最高財務責任者

目の前に正確な数字があるわけではありません。大きな違いはありません。

Vivek Juneja — J.P.モルガン — アナリスト

わかりました。わかりました。ありがとうございます。

オペレーター

ありがとうございます。今日はもう1問、ドイツ銀行のマット・オコナーさんからお時間をいただいております。どうぞよろしくお願いします。

Matt O’Connor — Deutsche Bank — アナリスト

クレジットカードのターゲット顧客について教えてください。また、景気後退の懸念がある中で、拡大計画を減速させることは考えていますか?

チャーリー・シャーフ — 最高経営責任者

はい、チャーリーとマットです。まず、私たちがターゲットとしている顧客、つまりより広範な関係を築きたい顧客についてですが、この新しい商品群を展開する中で、私たちが新しいカードを提供している借り手と使い手の信用度を見ると、信用度は実は歴史的に見ても高いのです。また、この商品を展開する際に想定していたよりも、目標通り、あるいはそれ以上に好調です。

ただ、信用条件で勝負しているわけではありません。どのような形であれ、信用条件で競争しているわけではありません。私たちはただ質の高いサービスを提供したいだけであり、質の高いカード顧客を獲得することで、当社のフランチャイズ全体で他の事業も行えるようになると期待しています。

Matt O’Connor — Deutsche Bank — アナリスト

FICOのスコアについて、ポートフォリオ全体、あるいは成長中あるいは傾注している顧客について、何か情報があれば教えてください。

チャーリー・シャーフ — 最高経営責任者

はい、Q&Aでその一部をご紹介できると思います。Qを少し深く読み込む必要がありますが、Qの中の分布表でその一部を知ることができます。

Matt O’Connor — Deutsche Bank — アナリスト

わかりました。そこで探してみます。ありがとうございます。

チャーリー・シャーフ — 最高経営責任者

それでは、みなさん。どうもありがとうございました。また、皆さんとお話できることを楽しみにしています。お元気で。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>