アメリカン・エキスプレス (AXP)2022年第2四半期決算説明会の日本語訳です。

売り上げ・EPS共市場予想を上回っており通年のガイダンスも引き上げていますが、EPSマイナス成長なのでその点は気になりますね。

エンタメや旅行関連での需要を楽観視しすぎているような気がするので慎重に見ていきたいです。

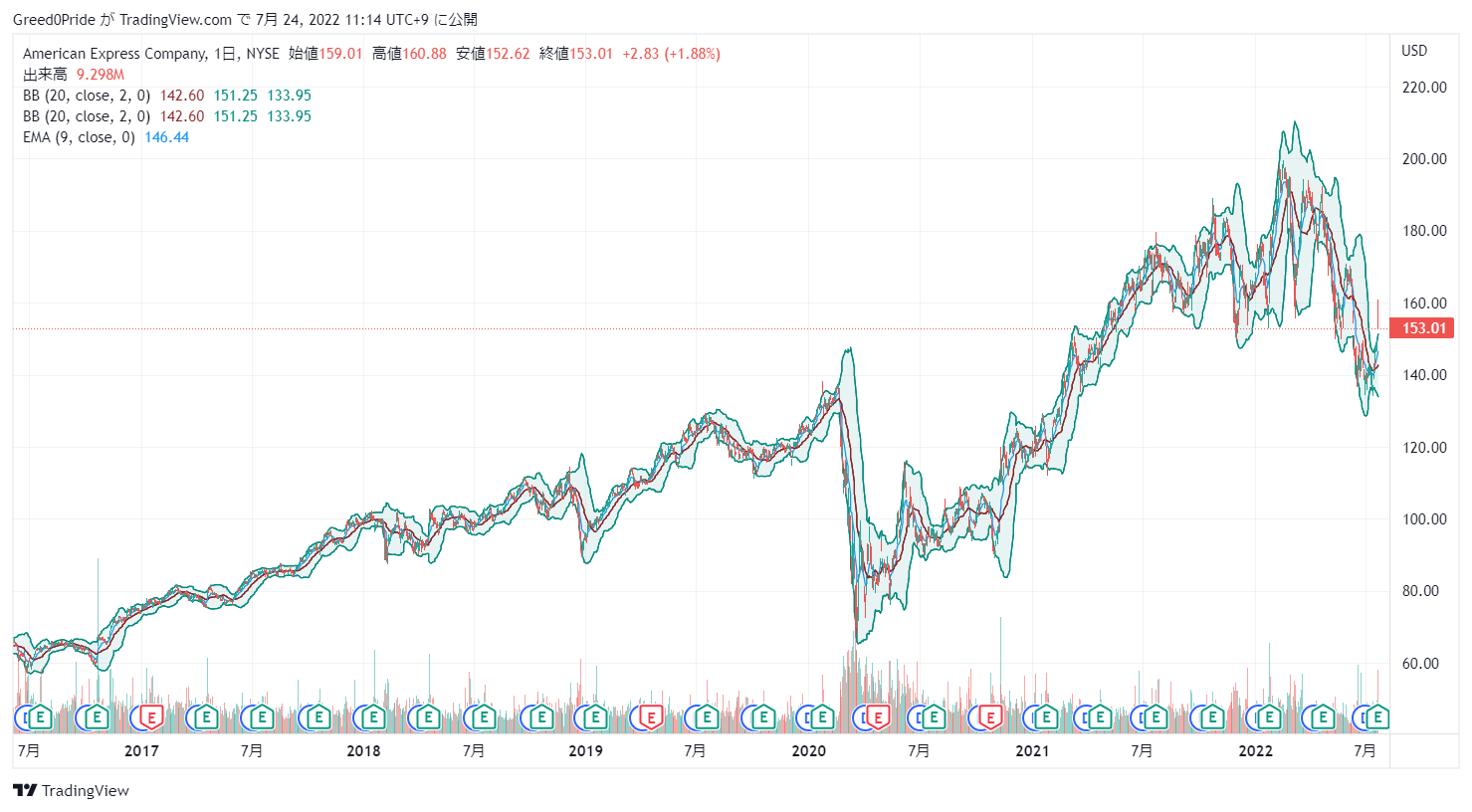

アメリカン・エキスプレス (AXP)株価

アメリカン・エキスプレス (AXP)2022年第2四半期決算説明会

Call participants:

Kerri Bernstein — Head of Investor Relations

Steve Squeri — Chairman and Chief Executive Officer

Jeff Campbell — Chief Financial Officer

Ryan Nash — Goldman Sachs — Analyst

Sanjay Sakhrani — Keefe, Bruyette and Woods — Analyst

Betsy Graseck — Morgan Stanley — Analyst

Bob Napoli — William Blair and Company — Analyst

Mark DeVries — Barclays — Analyst

Dominick Gabriele — Oppenheimer and Company — Analyst

Bill Carcache — Wolfe Research — Analyst

Lisa Ellis — MoffetNathanson — Analyst

Moshe Orenbuch — Credit Suisse — Analyst

Chris Donat — Piper Sandler — Analyst

Rick Shane — J.P. Morgan — Analyst

Mihir Bhatia — Bank of America Merrill Lynch — Analyst

Don Fandetti — Wells Fargo Securities — Analyst

More AXP analysis

2022年7月22日午前8時30分(米国東部時間)

オペレーター

皆様、お待たせいたしました。アメリカン・エキスプレスの2022年第2四半期決算説明会にようこそ。[本日のお電話は録音されております。それでは、司会のインベスター・リレーションズ担当のケリー・バーンスタインに会議を引き継ぎたいと思います。

ケリー・バーンスタインです。ありがとうございます。どうぞよろしくお願いします。

ケリー・バーンスタイン — インベスター・リレーションズ担当

ドナさん、本日の電話会議にご参加いただきありがとうございます。本日のディスカッションには、当社の将来の事業および業績に関する、ある種の予測的な記述が含まれています。これらは、経営陣の現在の予測にもとづくものであり、リスクや不確実性を含んでいます。実際の結果がこれらの記述と大きく異なる可能性がある要因については、本日のプレゼンテーションのスライドおよびSECに提出した報告書に記載されています。

また、本日の説明には、非GAAPベースの財務指標が含まれています。比較可能なGAAPベースの財務指標は、当四半期の決算説明資料、および これまでに説明した期間の決算説明資料に含まれています。これらはすべて当社ウェブサイトir.americanexpress.comに掲載されています。本日は、まず会長兼CEOのスティーブ・スクエリから、会社の進捗状況および業績についてご挨拶させていただきます。

そして、最高財務責任者のジェフ・キャンベルが、当社の財務実績についてより詳しく説明します。その後、スティーブとジェフの両氏から業績に関する質疑応答が行われます。それでは、スティーブにお願いします。

スティーブ・スクエリ — 会長兼最高経営責任者

ありがとう、ジェリー。そして、IRチーム、初の決算説明会にようこそ。そして皆さん、おはようございます。第2四半期の電話会議にご出席いただきありがとうございます。私たちは素晴らしい四半期を過ごすことができました。

売上高は31%増で過去最高を記録し、1株当たり利益は2.57ドルとなりました。カード会員様のご利用は過去最高水準となりました。請求金額は、旅行およびエンターテインメント支出の力強い回復と、商品およびサービスの継続的な力強い成長に牽引され、為替調整後ベースで前年同期比30%増となりました。当四半期には、手数料ベースのプレミアム商品への継続的な強い需要に牽引され、320万枚のプロプライエタリ ーカードを新規に追加しました。

米国の消費者向けプラチナ、ゴールド、デルタの提携カードの獲得枚数は、いずれも過去最高となりました。顧客維持率と信用の質は、いずれも極めて高いレベルを維持しています。外部環境の不確実性を考えると、このような力強い成長はやや意外かもしれませんが、私たちの勢いが持続している理由はいくつかあります。

第一に、私たちがパンデミックを通じて行った決断が、引き続き配当として実を結んでいます。当初、私たちはお客さまに寄り添うことを優先し、優れたサービスの提供、金融救済プログラムの提供、ショップ・スモール活動の拡大、プレミアム消費財・ビジネス製品に時代に即した特典を付加した新しい価値の投入に力を注ぎました。そして、景気回復の初期に勢いを取り戻し、顧客基盤を拡大するために投資を拡大し、世代間の関連性を高める一連の新しい特典を通じてプレミアム商品を一新しました。そして、買収エンジンも加速させました。

これらの決定が、昨年来のお客さまとの関係強化、顧客獲得、および本日の業績 の基盤となっています。その他、当社の業績を牽引している主な要因は、当社を差別化する多くの競争上の優位性、いくつかの構造的変化、そしてインベスター・デイでご説明した、短期的な回復の追い風などです。重要な競争上の優位性は、当社のグローバルなプレミアム顧客基盤です。この基盤は、世代や地域を超えて、何百万人もの消費意欲の高いスーパープライム顧客や忠実な消費者や企業顧客を抱え、業界内で比類ない規模を誇っています。重要なのは、ミレニアル世代と Z 世代が当社の既存顧客基盤の大部分を占め、最も急速に成長している年齢層であることで、当社が獲得する新規消費者カード会員の 60%、米国における新規消費者プラチナ・ゴールドカード会員の約 75% を占めています。

また、米国の消費者向けプラチナ・ゴールドカード新規会員の約75%を占めています。当社の新規顧客は、信用度が高く、アメリカン・エキスプレスの会員資格に付随するプレミアム・ベネフィットに非常に熱心で、当社との関係を開始した当初から、以前の新規顧客よりも多くの支出をしており、当社にとっては成長のための長いランウェイとなっています。実際、この年齢層の消費額は第2四半期に48%増となり、他の世代を大きく上回っています。この勢いは、いくつかの構造的な変化にも後押しされており、これらの変化は、すべての事業分野において長期的に成長を維持するための大きなチャンスになると考えています。

例えば、世界的な消費者向けプレミアムカードの成長、消費者のオンラインコマースとデジタル関与の継続的な増加、中小企業創出の堅調なペース、商業決済のデジタル化の加速などが挙げられます。最後に、短期的には、米国外の事業、大企業やグローバル企業、旅行やエンタテインメントの分野で回復の追い風が吹いていることが挙げられます。特に、旅行業界は、誰もが予想していたより早く、そして強く回復しています。T&E支出総額は、4月に初めて大流行前の水準を超えました。

グローバルコンシューマーと中小企業の支出の力強い伸びと、大企業とグローバル企業の旅行の大幅な上昇に牽引され、四半期では2019年の108%の水準となったのです。また、当社の消費者向け旅行代理店を通じた今後の予約の強さや、デルタ航空など旅行業界のパートナーが経験している傾向(特にプレミアム領域)から、T&Eカテゴリーの需要がすぐに大きく減少することはないと考えています。もちろん、現在の経済環境の不確実性とそれが当社のビジネスに与える影響については警戒しています。歴史的に低い失業率は、当社の強い信用指標を後押ししており、プラス要因となっています。

また、消費者ベースでは引き続き大きなストレスの兆候は見られません。インフレは少し複雑な状況です。販売台数の堅調な伸びには、インフレがささやかながら寄与しています。しかし、インフレと低失業率の組み合わせは、営業コストを圧迫する要因にもなります。

例えば、他の企業と同様、私たちも優秀な人材を獲得するために激しい競争を行っています。しかし、当社の成功の鍵は社員であるため、当社は人材への投資を継続しており、このことが営業費用に影響を及ぼしています。今後については、これまで何度も強調してきたように、私たちは長期的な視野で会社を経営しており、投資戦略もこの原則に則っています。今日、私たちがここに座っている間にも、すばらしい機会が豊富にあります。

そして、パンデミック時のように長期的な視野で意思決定を続けていきます。つまり、ブランド、価値提案、顧客、同僚、テクノロジー、カバレッジなど、持続的な成長をもたらす分野に高水準の投資を続けていくのです。この戦略を成功させることが、2024年以降に10%を超える売上成長と10%台半ばのEPS成長という長期成長計画の達成に向け、当社を優位に立たせることができると確信しています。ありがとうございました。

それでは、ジェフに話を移します。

ジェフ・キャンベル — 最高財務責任者

スティーブ、皆さん、おはようございます。この場で第2四半期の業績についてお話しできることをうれしく思います。この業績もまた、当社の複数年にわたる成長計画に対する大きな進捗を反映したものです。まず、スライド2の財務概要からご説明します。最も重要なのは、第2四半期の売上高が134億米ドルで、為替レートの変動を調整した場合、33%増加し、前四半期の前年同期比31%の増加からさらに増加したことです。

また、第2四半期の純利益は20億ドル、1株当り利益は2.57ドルと報告されました。前四半期にも申し上げましたが、パンデミックに起因する支払備金の調整額の変動により、当期純利益の 前年同期比は困難な状況にあります。そこで今期も補足情報として税引前利益を開示し、当社の基礎 的収益の動向をさらにご理解いただけるものと考えています。これによると、当四半期の税引前利益は30億ドルとなり、前年同期比27%増加しました。それでは次に、業績についてより詳細に、まず数量面からご説明します。

スライド3をご覧ください。先ほどスティーブが述べたように、当社の強固な顧客基盤による支出の勢いが続いていることがおわかりになると思います。第2四半期の課金ビジネスとネットワーク全体のボリュームは、為替調整後ベースで前年同期比約30%増となりました。前年同期比でも前四半期比でも、非常に好調に推移しています。

第2四半期は、四半期ベースで過去最高水準の課金ビジネスを達成しました。また、2019年と比較すると、第1四半期は15%成長しましたが、第2四半期の成長率は28%とさらに加速しています。重要なのは、四半期を重ねるごとに支出額が強化され、6月も月間で過去最高を更新したことです。そして、この勢いは7月上旬まで続きました。

さて、前年同期比の成長率ですが、2021年の販売数量は、もちろん、年が進むにつれて急回復しています。そのため、2022年の残りの期間では、前年比成長率は緩やかになると予想しています。当社の支出指標は、財・サービス支出の持続的な伸びと、第2四半期のT&E回復の加速の両方によってもたらされています。まず、スライド4の物品・サービス支出からご説明します。

第2四半期は前年同期比で18%の伸びとなりました。オンライン・コマースの構造的な変化が、パンデミックによって加速され、成長率が安定したまま、数四半期でその効果が現れています。具体的には、オンラインおよびカード非対応の支出は、第 2 四半期に 15%成長しました。一方、スライド5にあるように、T&E総支出は今期、私たちや多くの人が予想した以上に回復の加速を見せ、2019年比108%に達しました。

旅行需要の高さは、すべての顧客タイプで急回復を遂げます。物品・サービスとT&E支出の両方におけるこの強さは、消費者向け事業と商業向け事業で支出動向を分解しても明らかであり、他にもいくつかの重要なポイントがありますので、ご紹介します。まず、スライド6では、ミレニアル世代とZ世代のお客様が、前年比48%増となり、引き続きグローバルで最も高い消費者請求ビジネスの成長を牽引していることをご紹介しています。また、今期は、回復が遅れていたベビーブーマー世代も含め、他のすべての年齢層がT&E支出の大流行前の水準に達したことをお伝えしています。

スライド7にあるコマーシャルビジネスでは、中小企業のお客様からの支出が引き続き全体の成長を牽引し、前年同期比25%増となりました。また、事業規模は小さいものの、大企業やグローバル企業のお客さまの成長が58%と、前四半期の成長率を大きく上回ったことは特筆に値すると思います。これは、より有意義なビジネストラベルの回復の兆しです。このように、全体として、支出額の強さが当初の予想を上回ったことは喜ばしいことです。

また、当四半期も、インフレによる若干の追加的な影響を受けたものの、高水準の成長の大部分 はネットワークを通じた取引数によってもたらされました。このことは、当社の長期的な成長目標に対して良い位置を占めています。次に、スライド8「貸付金および債権残高」についてご説明します。貸出金残高は順次順調に増加しており、今期は大流行前の水準を大きく上回っています。

貸出金残高の有利子負債も前四半期比で一貫して増加を続けていますが、返済率が高止まりしているため、2019年の水準より少し低い水準にとどまっています。次に、スライド9~11の「与信と引当金」に目を向けると、当社の顧客基盤の高い信用力が、引き続き極めて高い与信実績として表れています。カード会員向けローンや債権の償却率および延滞率は、パンデミック前の水準を大きく下回っています。また、当四半期は予想通り全体として若干の上昇を続けましたが、年初に想定していたよりも若干良好な傾向にあります。

次に、スライド10にある信用実績の会計処理について説明します。ご存知のように、引当金には2つの主要なドライバーがあります。1つ目は、先ほどご説明した通り、極めて好調な信用実績、2つ目は、CECL手法に基づく信用引当金の変動です。当四半期は、ローン残高が増加し、CECLモデルで算出したマクロ経済見通しが第1四半期の見通しと比較して若干悪化したため、少額の引当金を積み増しましたが、ポートフォリオの質の改善により一部相殺されました。

この引当金の積み増しと、正味償却額の低さにより、第2四半期の引当金繰入額は4億1,000万ドルとなりました。スライド11にあるように、第2四半期末の引当金は32億ドルで、それぞれローン残高の3.1%、カード会員向け債権残高の0.2%に相当します。これは、パンデミック前の引当金の水準を大きく下回っています。今後、延滞率と損失率は時間をかけてゆっくりと上昇しますが、パンデミック前の水準を大きく下回ると引き続き予想しています。

貸出金の伸びを考えると、今期末のバランスシート上の引当金水準よりも高い水準で年を越せると予想しています。しかし、引当金の調整範囲や調整時期は、現在から年末にかけてのマクロ経済見通しの進展に大きく影響されるでしょう。次に、スライド12「収益」についてご説明します。第2四半期の総収益は前年同期比31%増、為替調整後では33%増となりました。

これは、当社が事業を展開しているほとんどの主要通貨に対 して米ドルが引き続き高い水準にあるためです。全体として、これらの業績は当初の見込みを上回りました。次のスライドで最大の収益要因について詳しく説明しますが、サービス料およびその他の収入は前年同期比79%増と大幅に増加しました。これは主に、当四半期に加速した旅行関連収入の増加によるもので、特にクロスボーダーの支出が大流行前のレベルを上回りました。最大の収益項目である割引収入は、スライド13にあるように、第2四半期は為替調整後で前年同期比32%増となりました。これは、財・サービス支出の持続的な伸びと、支出動向に見られるT&E回復の加速の両方が要因となっています。

カード手数料収入は第2四半期に前年同期比19%増(為替調整後)となり、スライド14でご覧いただけるように、成長が引き続き加速しています。今期は320万枚の新規カードを獲得し、米国の消費者向けプラチナカードの獲得枚数は再び過去最高を記録し、前期の記録から20%増加しました。特にプレミアムフィーの商品に対する大きな需要があることを示しています。次に、純金利収入について説明します。

スライド15では、リボルビングローン残高の継続的な回復により、為替調整後ベースで前年同期比31%増となり、前四半期の伸び率を上回るペースで加速していることがわかります。今後は、貸出金残高が引き続き高い成長率で回復していくことが期待されますが、金利上昇の環境下では、無利息の手数料残高が大きいため、純利息収益の成長率は鈍化すると思われます。スライド16の収益についてまとめます。全体として好調な業績が続いており、モメンタムも持続しています。

そのため、2022年通期では23%から25%の収益成長を見込んでいます。今お話した収益のモメンタムは、ブランド、価値提案、顧客、同僚、テクノロジー、カバレッジに対して行ってきた投資によってもたらされたものです。これらの投資は、スライド17に記載されている費用項目全体に反映されています。まず、顧客との契約に関する費用ですが、これは予想通り、当四半期の総収入の42%となりました。また、通期では総収入の約42%という予想通りとなっています。

マーケティング分野では、第2四半期に15億米ドルを投資しました。スライド14で示したように、新規カードの獲得に対する強い需要があり、非常に満足しています。さらに重要なことは、アメリカン・エキスプレスの会員になるお客様の利用状況、信用度、収益のプロフィールが良好で、パンデミック前に比べ、引き続き堅調であることです。2022年のマーケティング費用は50億ドル強を見込んでいます。

スライド17の一番下にあるのが営業費用で、第2四半期は33億ドルでした。この数字は、発生・計上のタイミングが異なるため、四半期ごとに変動することがよくあります。例えば今期は、アメックス・ベンチャーズの戦略的投資ポートフォリオにおける正味の時価評価益など、前年の影響を受けています。前四半期にも申し上げましたが、また先ほどスティーブが説明したように、インフレは販売台数に若干のプラスの影響を与える一方で、営業費用、特に報酬コストを圧迫しています。

このような状況を踏まえ、私たちは、優秀な社員やテクノロジー、そして収益の大幅な伸びを支えるその他の重要な要素に投資を行うため、通期の営業費用は約130億米ドルになると予想しています。次に、スライド18の資本についてご説明します。第2四半期には、6億1,100万ドルの自社株買いと、堅調な利益創出に伴う3億9,400万ドルの普通株配当を含め、10億ドルの資本を株主に返還しました。第2四半期末のCET1比率は10.3%となり、目標である10%から11%の範囲内となりました。

当社は、バランスシートの成長を支えながら、創出した余剰資本を引き続き株主の皆様に還元していく予定です。マクロ経済や市場に対する懸念がある中、先月発表された FRB の CCAR ストレス・テスト結果で、アメリカン・ エクスプレスは FRB のマクロ経済ストレス・シナリオの下で累積利益を維持した数少ない企業の 1 つであり、 参加銀行の中で資産に対する利益率が最も高かったことは特筆に値すると思います。ここで、スライド19の成長計画と2022年のガイダンスについてご説明します。これまでの業績と通期ガイダンスは、スティーブと私がこれまで述べてきたいくつかの点を補強するものです。

まず、最も重要な点として、第2四半期の好調な業績が示すように、顧客の獲得、関与、維持など、持続的に高いレベルの収益成長を実現するために不可欠なすべての分野で勢いがあることが明らかになりました。また、インフレが収益に若干のプラスに作用しています。これらの要因が重なり、通期 の売上成長率の見通しを当初の 18%から 20%に引き上げ、23%から 25%にしました。一方、EPSについては、当面の間、9.25ドルから9.65ドルの間で据え置きとします。

ここで、私たちの考えを説明させてください。先ほどお話ししたように、私たちは、今年のマーケティング投資によってもたらされた好調な結果について、とても良い感触を得ています。そのため、通期では当初の見込みを若干上回る50億ドル強の支出を見込んでいます。また、スティーブと私は、営業費用、特に人件費および一部インフレの影響により、営業費用に圧力がかかっていることを説明しました。

従って、今年の営業費用は約130億米ドルになると予想しています。最後に、最も重要なことですが、今年のEPSについて考えるとき、信用のセクションでお話ししたように、当社の信用実績と指標は極めて健全ですが、マクロ経済の見通しがどのように変化するかを予測することはできません。そのため、今年度中に起こりうるCECL準備金の調整について、今日この場で正確な結果を予測することは困難です。しかし、現在から年末までの間にマクロ経済の見通しが大きく変化せず、したがって、今年度末の現在の引当金に大きな影響を与えないとすれば、EPSガイダンスの上限またはそれを少し上回る水準になると考えています。

どのような環境にあっても、私たちは成長計画を実行し、2024年以降も持続的に10%超の売上成長および10%台半ばのEPS成長を実現するという目標を達成するために、会社経営に専念していきます。それでは、ケリーに電話を戻して、質問をお受けします。

ケリー・バーンスタイン — インベスター・リレーションズ部門責任者

ありがとう、ジェフ。[オペレーターの方へ】ご協力ありがとうございました。それでは、オペレーターが質問をお受けします。オペレーター?

質問と回答です。

オペレーター

[最初の質問はゴールドマン・サックスのライアン・ナッシュからです。どうぞよろしくお願いします。Ryan Nash — Goldman Sachs — Analyst

皆さん、おはようございます。まず収益の伸びについてですが、スティーブ。予想以上に好調なのは明らかで、今後の成長を促進するためにさらなる投資を選択されているようですね。

そこで、会社全体で行っている追加投資について、間接費であれ、カード会員獲得であれ、少しお話しいただければと思います。このうち、収益拡大のための攻撃的な投資と防御的な投資はどの程度あるのでしょうか。また、22年までの投資の加速を考えると、中期的な収益成長に向けてよりよいポジションを確保することができるでしょうか。

スティーブ・スクエリ — 会長兼最高経営責任者

私たちがここで行っていることは、すべて攻撃的なものだと考えています。つまり、報酬の引き上げは防御的なものだと言えるかもしれません。しかし、報酬の引き上げは全体的に行われていると思います。ですから、カテゴリーを分けると、オペックスが上がっているのがわかると思います。

オペックスが上がっている理由は2つあります。1つ目は、営業面でもう少し投資をしていることです。しかし、この投資は……営業面での主な投資は、請求額を30%伸ばすこと、そしてその請求額の大部分は取引の増加によって30%伸びているのですが、顧客にサービスを提供し、旅行の観点から顧客と関わることができる人員を増やさなければ、請求額を30%伸ばすことはできないのです。そして、私たちのビジネスモデルの大きな差別化要因のひとつは、お客様が必要とするときに、必要とする場所でサービスを提供する能力であることを覚えておいてください。

そして、取引が増えれば増えるほど、お客さまが増えれば増えるほど、このステップ関数が増加します。これは今、あまり知られていない話題かもしれませんが、私たちは人を増やしているのです。しかし、私たちは人を増やしているのであって、人を減らしているわけではありません。これまで通りのサービスレベルを維持するために、人を増やしているのです。

特に、私たちが期待しているような成長環境では、そうすることに抵抗はありません。しかし、賃金上昇もあり、優秀な人材を確保するためには、より多くの賃金を支払わなければなりません。だから、私たちはそうするつもりです。そうしないのは近視眼的であり、私たちはそうし続けます。

マーケティングの観点から言うと、私はもう何年もこの仕事をしています。そして、私たちがよく言うことのひとつに、私たちにはたくさんの良い投資機会があるということがあります。私たちは長期的な視点で会社を経営しているのですから、50億ドル使ったから52億ドルになるかもしれない、などと投資機会を見過ごすのは近視眼的です。ですから、私たちが行っている投資 — そしてテクノロジーへの追加投資 — は、すべて本当に長い目で見て — 長期的な視点で考えているものだと言えるでしょう。

来年の収益に関しては、勢いを増しています。しかし、今年18%から20%成長すると言ったとき、おそらく懐疑的な見方があったと思います。しかし、今、私たちは23%から25%の成長を目指すと言い、今年末の収益レベルは明らかに私たちが考えていたものより高くなるでしょう。2024年には、持続的に10%以上の収益成長率を達成する計画を立てており、2023年には10%を確実に超えることになります。

実際にはどうなるのでしょうか?今ここに座っていてもわかりません。わかりません。しかし、私たちの成長軌道に乗ることは確かです。そして、良い収益機会があり、このビジネスを成長させ続けることができる限り、私は投資を続けるつもりです。

そして、それが私たちの現状です。そして、Jeffが言ったように、私たちは — これは本当に重要なことだと思いますが — 投資を行わないことを決定しました。CECLが不透明であるため、EPSガイダンスを引き上げないことを決定しました。だから、今日ここでEPSを引き上げて、第3四半期か第4四半期にまた戻して、EPSを下げざるを得ないと言うのは、実に無謀なことです。

しかし、収益は私たちが見たとおりのものです。だから、経済についてどう思うか、景気は減速していると思うか、というような質問を受けたときに、私が景気は減速していると考えていたら、それは間違いです。もし私が次の2、3四半期に減速すると考えていたら、ここで23%から25%まで収益を上げることはないでしょう。そういうふうに考えています。

オペレーター

次の質問は、KBWのSanjay Sakhraniからです。どうぞよろしくお願いします。

サンジェイ・サクラニ — キーフ・ブルイエット・アンド・ウッズ — アナリスト

ありがとうございます。おはようございます。T&Eは上昇の大きな原動力となりました。7月はさらに好調とのことですが、夏本番を迎えていることを考えると、それも納得できます。

このような状況が続くと、その後は減速するのではと懸念しているのでしょうか?また、コーポレートT&Eもかなり上昇しましたので、それと関連しているのかもしれません。新常態はどのように変化すると思われますか?

スティーブ・スクエリ — 会長兼最高経営責任者

今、私たちが置かれている状況を見ると、そうですね、100 — 2019年にかけて8%の成長をしています。そしてそれは、考えてみればそれほど大きな数字ではありません。T&Eの観点から2019年の8%成長について考え、航空会社の価格について考え、組み込まれたいくつかのインフレについて考えるとき、T&Eにはもっと余裕があると言えると思います。T&Eを分解して見てみると、消費者は38%増、国際消費者は8%増、SMEはおそらく8%増、企業旅行は2019年の60%増に過ぎず、私は前倒しとは言い切れません。

そして、私の予約状況、消費者ビジネスの将来の予約状況を見ると、好調です。そして、その数字を分解して、その下にある数字を見て、何がその原動力になっているのかを考えてみてください。すると、とてつもない成長が見えてきますよね?レストランは48%増と、驚異的な伸びを示しています。宿泊施設も大きな伸びを示しています。航空会社も大きく伸びています。

しかし、宿泊と航空は全体としてまだ2019年のレベルを下回っています。航空業界はおそらく85%から90%のキャパシティしかありません。航空業界は、おそらく85%から90%のキャパシティしかありませんし、スタッフの問題もあり、キャンセルが相次いでいます。ですから、これはプルフォワードではないと思います。

この時期には、外に出て世界を見たい、誰かに会いたいという、大きな需要があるのは明らかです。でも、まだ正常なレベルには達していないと思うので、引き戻しの心配はしていません。T&Eが正常なレベルに達しているとはとても思えません。ですから、これから前年比90%の成長率が見られるかというと、そうではありません。

しかし、私は絶対的な総数を見ているので、成長率だけにこだわってはいられないのです。私たちのビジネスでは、まだT&Eが通常のレベルではありません。

オペレーター

次の質問はモルガンスタンレーのベッツィー・グラセックからです。どうぞよろしくお願いします。

Betsy Graseck — Morgan Stanley — アナリスト

こんにちは、おはようございます。はい。本当に素晴らしい、素晴らしい結果ですね。

中小企業側のローンの伸びをどう考えているか、少し掘り下げてみたいと思います。中小企業向け融資の伸びが加速しているのは知っています。また、減速した場合、どのように対応するのでしょうか。

Steve Squeri — 会長兼最高経営責任者(CEO

私たちの中小企業向けビジネスの目標は、中小企業のための運転資金提供者になることです。ですから、私たちがやろうとしているのは、カードを使って中小企業に流動性を提供することだと思います。短期運転資金貸付もあります。短期間の運転資金融資もありますし、短期間の融資もあります。

そして、彼らはそれを利用しているのです。しかし、パンデミックの話に戻しましょう。中小企業の構成がどうなっているかということで、これがどれだけストレスになるか、あるいはストレスになり得るか、誰もが本当に心配していたと思います。これは何度も言っていることです。

スモールビジネスというと、レストランやメインストリートの小規模な小売店を思い浮かべるでしょう。しかし、中小企業はそれ以上の存在なのです。ですから、私たちの業績はご覧のとおりです。つまり、私たちの信用指標は、パンデミック(世界的大流行)を通して見事なパフォーマンスを示したのです。

ここ数年、私たちは常に少しずつ成長してきましたが、パンデミック以前は、常に市場よりも速いペースで成長してきました。中小企業の支出額に対する融資額の割合は非常に低くなっています。つまり、私たちはおそらく彼らの支出額の40%以上を占めていますが、支出レベルの40%で、土地はおそらく20%以下です。ですから、チャンスはあるのです。私たちは、他のすべての事業と同じように、非常に慎重かつ分析的に、リスクを調整しながら、このチャンスを狙っていきます。

だから、私たちは異常なほど成長しようとしているわけではありません。ただ、お客さまが必要とするものを提供するだけです。とはいえ、私たちのピボット能力はご理解いただけたと思いますし、必要であれば、またピボットするつもりです。しかし、中小企業の基盤について私が本当に気に入っているのは、それが成長を続けているだけでなく、さまざまな種類の産業にまたがっていることです。

運営者

次の質問はウィリアム・ブレアのボブ・ナポリからです。どうぞよろしくお願いします。

ボブ・ナポリ — ウィリアム・ブレア・アンド・カンパニー — アナリスト

ありがとうございます。おはようございます。そして、超強力な数字におめでとうございます。本当に素晴らしいことです。ネットワーク・カバレッジについてお聞きしたいのですが、御社の重要な注力分野と追加投資の1つであるネットワーク・カバレッジについてです。

また、ネットワークの拡大について、計画に対してどのような進捗状況か教えてください。ネットワーク拡大の機会が最も多いのは海外だと思われます。国際的なネットワークについて、また、長期的に国際的なカバレッジをどの程度にするかについて、何かご意見があればお聞かせください。

Steve Squeri — 会長兼最高経営責任者(CEO

はい。米国内では引き続きパリティカバレッジを維持していますし、バーチャルパリティカバレッジも維持しています。また、先ほども申し上げたように、カードを受け付けない人がいないとは言い切れません。

でもたいていは……そういうときは、料金や契約方法などについてはもう古い話なので、その人たちと契約することができるんです。でもアメリカでの現状は気に入っていますし、アメリカに対する我々のアプローチも気に入っています。

国際的には、私たちは実に、実に、実に、明確にしてきたと思います。私たちは優先都市に焦点を当て、その数を増やし続けており、それらは引き続き好調に推移しています。今年はおそらく300万人以上の加盟店と契約しており、これは国際的な観点から見ると、昨年と同程度のペースになると思います。今後も、四半期ごとではなく、必要に応じて情報を提供し、進捗状況をお伝えしていきます。

しかし、私たちは優先都市での進捗にとても満足しています。だからといって、カードが使えないすべての加盟店との契約締結に注力していないわけではありません。そうです。しかし、カード会員が実際にいる加盟店と契約することがより重要だと考えています。

そのため、優先都市や優先国は私たちにとって非常に重要なのです。私たちは、そのことにとても満足しています。国際的な支出を見れば、それが本当にうまくいっているかどうかがわかります。今年の国際的な支出を見ると、この四半期では前年同期比で消費者支出を上回っています。ですから、これは私たちの成長の大きな原動力となっています。

オペレーター

次の質問はバークレイズのマーク・デブリーズからです。どうぞよろしくお願いします。

マーク・デブリーズ — バークレイズ — アナリスト

ありがとうございます。ミレニアル世代とZ世代の48%の成長について、スティーブに質問があります。若い世代がより強く成長するのは普通のことだと思いますが、それは新規口座獲得の強化や、年齢や収入の増加による支出の増加のようなものだと推測しています。48%の新規口座獲得の内訳と、個々の口座に対する実際のオーガニック支出について教えてください。新規顧客よりも支出が多いとのことですが、その内訳を教えてください。

また、新規顧客獲得と既存顧客ベースの支出の内訳はどのようなものでしょうか。それから最後に、異なるコホート間での比較についてです。X世代や団塊の世代と比較して、新しい世代の市場シェアはどの程度なのでしょうか。

スティーブ・スクエリ — 会長兼最高経営責任者(CEO

そのため、このリリースではそのすべてには触れていません。しかし、2つほどポイントを挙げてみましょう。カード会員の支出をどのように得ているかを見るとき、私たちは財布のシェアを重要視しています。

財布のシェアは、私たちにとって本当に重要です。ミレニアル世代とZ世代は、最初から高い財布のシェアを獲得しています。これは重要なポイントです。特に団塊の世代は、限られた地域でしか利用できないアメリカン・エキスプレスに慣れています。

Z世代やミレニアル世代は、どこでも使えるアメリカン・エキスプレスに慣れ親しんでいます。なぜなら、彼らはカードに詳しく、現金をあまり使わない傾向があるからです。また、価値提案に精通しており、自分にとって最適な方法でカードを活用する方法を見つけ出す傾向があります。そのため、私たちは彼らの財布に占める割合を高めています。

彼らが成長し、財布が大きくなり、人生を歩むにつれて、私たちの目標はその財布のシェアを維持し続けることです。これはとても大きなことです。さらに、Z世代やミレニアル世代を獲得することで、カード商品の利用期間が長くなる傾向があります。48%という成長率についてですが、あなたがおっしゃりたいのは、既存店売上高と新規出店売上高との比較なのです。

私の手元にはないのですが…。

ジェフ・キャンベル — 最高財務責任者

はい。正確な数値は公表していません。しかし、あなたがおっしゃるように、私たちはそれを分析します。新規アカウント獲得のうち、ミレニアル世代とZ世代に偏っていることは、確かに指摘したとおりです。

しかし、Steveが指摘したように、ミレニアル世代は既存店売上高ベースで最も急速に成長している層でもあります。つまり、既存店売上高と新規顧客数が比例しているという事実の両方が貢献しているのです。

オペレーター

次の質問は、オッペンハイマー社のドミニク・ガブリエールさんからです。どうぞよろしくお願いします。

Dominick Gabriele — Oppenheimer and Company — アナリスト

どうも、ありがとうございます。ありがとうございます。もちろん、あなたは信じられないほど強力な回復支出の数字を報告しています。

消費サイクルやインフレを促進する名目PCEと実質PCEについて考えるなら、消費減速に対する影響という点で、米国の一般消費者と比較して、御社のハイエンド消費者層への影響についてどう考えるべきでしょうか?また、次の消費サイクルにおいて、御社の顧客層が平均的な消費者と異なる行動を取る可能性があるのはなぜでしょうか?また、次の支出サイクルにおいて、御社の顧客層が平均的な消費者と異なる行動をとる可能性は何でしょうか。

スティーブ・スクエリ — 会長兼最高経営責任者

単純に考えれば、消費者はもっとお金を持っているということでしょう。しかし、経済状況や株式市場の上下を見る限り、私たちがそれに連動したことは一度もありません。私はずっとここにいますが、35年くらいです。その相関関係を見たことがないんです。

相関関係があるのは、失業や失業して支払いができなくなった人たちです。これは将来的に問題になる可能性があります。しかし、私たちは非常にクレイジーな環境にあり、Jeffも自分の発言の中でそれを訴えています。つまり、高いインフレと低い失業率があるのです。

今は人を雇うのが難しい状況です。ですから、レイオフが行われたり、雇用を減らすと言ったりする企業があるのは事実です。しかし、それは広範なものではなく、この時点では大規模なものでもありません。このコーホート(集団)は、アメリカの人口の中では小さな部類に入ります。

この層が打撃を受けるには、失業による大きな信用収縮が必要でしょう。もうひとつは、この支出はインフレに左右されないということです。この数字にインフレが含まれていないわけではありません。

しかし、昨年末の時点では、誰もそのことを話題にしたがらなかったのですが、昨年はこの数字の中にインフレがあったことを忘れてはいけません。ですから、8%や9%の消費インフレがあっても、私たちのビジネスにとっては8%や9%の利益にはなりません。しかし、私たちにとって最も重要なことは、トランザクションが増加していることです。これが今の私たちの成長の原動力であり、事業全体の取引の増加なのです。

これは私たちにとって重要な指標です。私たちは取引だけでなく、取引の規模も見ています。そして、その取引規模をインフレの影響を除いた正規化されたベースで少し見ています。そうすることで、実質的な成長率を得ることができるのです。

ジェフ・キャンベル — 最高財務責任者

ただひとつ付け加えるとすれば、私たちは一貫して、適度なインフレは、スティーブが言ったように、失業率の急上昇がなければ、私たちのビジネスにとっておおむね正味のプラスになると言ってきました。収益が少し改善されます。コスト面でも若干のプレッシャーがかかります。

しかし、それはプラスに働きます。労働市場が現状を維持する限り、今年度末のガイダンスはかなり良いものになると考えています。

オペレーター

次の質問は、Wolfe ResearchのBill Carcacheからです。どうぞよろしくお願いします。

Bill Carcache — Wolfe Research — アナリスト

ありがとうございます。スティーブ、ジェフ、おはようございます。特に、他の発行会社が、航空会社ラウンジやトラベルポータルなどに投資することで、キャッシュリワードの枠を超えて、顧客により大きな体験価値を提供しようとする中で、高額消費者向けの競争環境はどの程度激化しているか、教えてください。それから、もっと具体的に言うと、世界の大企業の間で支出が加速していることについて、ちょっとお聞きしたいのですが。どの製品が最も大きな伸びを示しているのか、教えてください。

スティーブ・スクエリ — 会長兼CEO

金融危機以来、この環境は非常に競争の激しいものとなっています。そして、それは今も変わっていないのです。そうですね。

つまり、私たちはより多くのものを手に入れました。つまり、私たちは皆、ここでポーカーの値段を少し上げています。しかし、競合他社は投資を続けるだろうと考えています。競合他社は私たちのやり方を真似るだろうと考えています。

だから、先を行くことが重要なんです。では、その傾向は強まっているのでしょうか?私たちは、競争が激しい環境であることを前提に仕事をしていますし、今後もそうであり続けるでしょう。また、これは米国の消費者部門の話ですが、中小企業においても高い競争力があります。

様々な市場で高い競争力があります。コーポレート・カードでも高い競争があります。しかし、私たちは最高の商品とサービスを提供することに努めています。そして、それは私たちにとってかなり効果的でした。

ですから、少し多めに投資する必要があります。全社的な投資が必要です。しかし、長い目で見れば、結果を見ればいいのです。今、私たちはこれまでにないほど多くのカードを獲得しています。

しかし、以前にも申し上げました。私たちにとって本当に重要なのは、収益を獲得すること、そして課金ビジネスを獲得することなのです。私たちはカードという単位で話をします。しかし、そのカードが新たな課金ビジネスを生み出し、私たちに収益をもたらすことは明らかです。

法人向けに関しては、質問の意味がよくわかりません。しかし、私たちはコーポレートカードしか持っていません。だから……そう、企業は支出をしているのです。しかし、私たちのT&Eはまだ60%に過ぎません。

Jeff、コーポレートカードの支出は全体でどの程度なのでしょうか?わかりません。

Jeff Campbell — 最高財務責任者

出張費がそれほど減っていないため、少し高くなっています。ですから、全体としては、パンデミック前の80%に近い数字になっています。

スティーブ・スクエリ — 会長兼最高経営責任者

しかし、まだ戻ってはいません。しかし、まだ戻ってはいません。しかし、その一部には、コンサルタントや銀行員が移動する姿が見られます。また、多くの人がミーティングをするようになりました。6月にある会議がありましたが、100人、150人分の会議室を確保するのは大変でした。

来年も同じような会議をしようと思っても、1年、1年半も前から予約している人がいるんです。これは、宿泊業にとって良いことだと思います。航空会社にとってもいいことです。私たちにとってもいいことです。

そういうことなのです。

オペレーター

次の質問はMoffetNathansonのLisa Ellisからです。どうぞよろしくお願いします。

Lisa Ellis — MoffetNathanson — アナリスト

こんにちは、おはようございます。私の質問に答えてくれてありがとうございます。先ほど、SteveとJeffは、賃金やマーケティングなど、トップラインの力強い伸びを考慮した短期的な投資についてコメントしましたね。

また、今後3年から5年の間に、事業の力強い成長に乗じてアメックスをより良い方向に導くための長期的な投資について、少しお聞かせいただけますか?

スティーブ・スクエリ — 会長兼最高経営責任者

そうです。私たちは常に、長期的な投資と短期的な投資とのバランスを取っています。長期的な投資については、それが実際に実現するまであまり話しません。しかし、テクノロジーへの投資は必要です。

以前にもお話ししましたが、当社は技術への投資において段階的な機能変更を行わない唯一の企業の一つです。なぜなら、私たちはずっと技術に投資してきたからです。私たちは常に価値提案に投資しています。このような状況を目の当たりにして、私たちは電話でこのような話をしました。それはプラチナ・カードではありません。29カ国で展開している独自のカード、それらの国で展開しているスモールビジネスカード、コーポレートカード、それらの国で展開している提携カード、そして個人カード、グリーンゴールド、プラチナのことなのです。

私たちは常に投資を行っており、米国のプラチナ・カードは、ビジネス・カードでも個人向けカードでも、私たちの投資全体の代理として使われていると思いますが、そうではありません。なぜなら、私たちは世界中のすべてのカード製品に継続的に投資しているからです。指をパチンと鳴らして、さあ、製品のリフレッシュをしましょう、と言っても無理な話です。何カ月も何カ月もかけて、交渉やパートナーシップなどを進めていくのです。

しかし、私たちはラウンジ・プログラムへの投資を続けています。より付加価値の高いものに目を向け続けています。消費者向けや中小企業向けの当座預金やデビットカードなど、私たちが行ってきた事業の拡大を見てきたと思います。私たちが目指しているのは、アメリカン・エキスプレスと継続的に関わりを持つ理由となる、より高い粘着性を生み出すことです。

この数年間で、当社のカード商品に関するサービスがどのように進化してきたかを見てみましょう。ですから、そうした長期的な投資を続けていきますが、その都度、ご報告していきます。

オペレーター

次の質問はクレディ・スイスのモシェ・オレンブッチからです。どうぞよろしくお願いします。

モシェ・オレンブッフ — クレディ・スイス — アナリスト

素晴らしい。ありがとうございます。スティーブ、あなたの顧客基盤の状況を見ると、今後2、3四半期は景気後退を予想していないというコメントには、確かに注目しています。しかし、新規顧客、つまり高いレベルの新規顧客獲得について、どのように考えているのか、概念的に教えてください。もちろん、業界全体としてはまだそうなっています。

しかし、明らかに、あまり経験のないアカウントは、常に多少なりともリスクを伴うものです。そのリスクを軽減するために行っていることや、もしそのような事態が起きて金利が上昇し始めた場合に取るべき措置について教えてください。

ジェフ・キャンベル — 最高財務責任者

さて、Moshe、まず、誰をフランチャイズに加入させるかを決定するための高度な分析プロセスについて、皆さんに思い出してもらいたいと思います。それは、消費者であれ中小企業であれ、プレミアムなお客様を探すことに基づいています。これは、膨大な量のデータと履歴に基づいています。そして、誰をフランチャイズに入れるか、入れないか、非常に高い経済的なカットオフを設けています。

その結果、2019年の大流行前と比較して、平均して信用度の高いお客様を新規に獲得しています。ですから、私たちは、私たちがフランチャイズにもたらす人々について、とても良い感触を得ています。また、スティーブや私、ダグなどが話しているのを聞いたことがあると思いますが、私たちは常に、不況が起こることを前提に、人を連れてきたときに、彼らの結果をモデル化しています。いつ不況になるかは分かりませんが、富裕層はそうでしょう。

ですから、あるレベルのマーケティング費用で特定の顧客をフランチャイズに取り込むことが良いアイデアかどうかという先行投資の計算には、景気サイクルを通じての経済的な見方を組み込んでいるのです。

スティーブ・スクエリ — 会長兼最高経営責任者

そうですね。もうひとつ申し上げたいのは、その変化ですが、これは毎日変わる可能性があるということです。毎週変わることもありますし、毎月変わることもあります。これらの基準は毎月変わるかもしれません。

すべては、私たちがどう見ているか、モデルが何を示しているか、何を感じているかによります。もうひとつの現実は、基準値を下げて、さらに多くの資金を費やすことも可能です。しかし、適切な方法で収益を上げることと、より質の高い消費者や中小企業をフランチャイズの一部にすることのバランスが必要なのです。しかし、これは何年も何年もかけて開発されたものです。

そして、それは静的なものではありません。つまり、私はそれが重要なポイントだと思います。これは静的なものではありません。そして、私たちはそれを調整し、修正し続けるのです。

ジェフ・キャンベル — 最高財務責任者

スティーブ、もうひとつ付け加えるとすれば、あなたの言葉を引用しますが、私たちは長期的な視野で会社を経営しています。私たちは長期的な視野で会社を経営しており、そのための決断を下すのは、ある一定の周期で行われます。いつかは不況になる。いつかは分かりませんが。

しかし、不況の後には必ず回復が待っているものです。そして、私たちは、可能な限り高いレベルの長期的な持続可能な成長を達成するために会社を経営しています。そして、人材をフランチャイズに迎え入れるためのプロセスと分析が、それに非常にマッチしていると考えています。

オペレーター

次の質問は、Piper SandlerのChris Donatさんからです。どうぞよろしくお願いします。

Chris Donat — Piper Sandler — アナリスト

おはようございます。私の質問にお答えいただき、ありがとうございます。旅行とエンターテインメントの回復とスライド23についてもう少し掘り下げて、前倒しの可能性についての質問をもう一度してみたいと思います。予約状況について、航空会社や宿泊施設にとっては視界が開けてよかったと思います。

レストランは非常に好調ですが、何か心配する必要があるのでしょうか?また、外食支出は宿泊や航空との相関が高いので、心配する必要はないのでしょうか?それとも、何か懸念材料となるようなことがあれば、また将来的にレストランを引き上げる可能性もあるのでしょうか?

スティーブ・スクエリ — 会長兼最高経営責任者

ただひとつ言えることは、もしレストランへの支出が宿泊や航空会社と高い相関関係にあるのであれば、支出が増加するのは当然のことです。しかし、レストランに行ったことのある人なら誰でも、賃金や人件費などがかかるので、少しは値段が上がっていると思います。でも、私の考えでは、レストランは、パンデミックの間にビジネスモデルを大きく変えました。テイクアウトをしていなかったレストランがテイクアウトをするようになり、人々はより多くの外食をし、より多くの時間をレストランで過ごし、レストランに注文をするようになりました。

ですから、高い相関性があるとは思えません。実際、レストランを除外して、旅行と定義した場合、旅行とはレンタカー、宿泊、航空券のことですが、まだ戻ってきませんよね? T&Eを2019年のゴール地点まで引っ張っているのは、まさにレストランなのです。ですから、どちらかというと、人々の旅行が増えれば、レストランの支出が増えるかもしれません。そしてその裏側は、まあ、今は違う場所につながるから、レストラン消費が増えることはないでしょう。

ですから、私は、ここでの引き下げがレストランにとってそれほど大きな痛手になるとは思っていません。

オペレーター

次の質問はJPモルガンのリック・シェーンからです。どうぞよろしくお願いします。

リック・シェーン — J.P.モルガン — アナリスト

私の質問を聞いてくださってありがとうございます。この数字について考えるとき、2つのことが目立ちます。1つはローンの伸び、もう1つは明らかにミレニアル世代とZ世代のカードの伸びに対する強い浸透力です。ミレニアル世代やZ世代の顧客がカードを利用するようになったとき、カードに追加機能を付けて貸し出しを行っているのでしょうか。それとも、若年層がより多く借り入れを行うような行動的要因があるのでしょうか?

Jeff Campbell — 最高財務責任者

では、スティーブ、私からお話ししましょう。まず、ここ数年の間に、リック、私たちはチャージ商品の大半にペイ・オーバー・タイム機能を追加しました。既存のカード会員に対しては、さまざまな方法で段階的に追加しています。新しいカード会員には、カードを発行すると同時にこの機能が追加されます。

ですから、この点は業績に影響を及ぼしていると思います。また、先ほどお話したように、人口統計学的な特徴もあります。ミレニアル世代やZ世代は、消費意欲が旺盛で、信用度も高いです。また、残高を維持する傾向が、高齢者層よりも少し高いようです。

Steve Squeri — 会長兼最高経営責任者(CEO

そうですね。これは、「buy now, pay later,」ということですが、店頭販売とは異なり、バックエンドでの支払いとなります。つまり、利用明細を見て、この料金は6回の分割払いにしよう、月々100ドルで払おう、と決めることができるのです。でも、残りの残高は全額支払うつもりです。

明細書を見て、分割払いにしたいもの、ポイントで支払いたいもの、リボ払いにしたいもの、そして一括払いにしたいものを決めることができるのは、この製品の優れた点だと思います。このように、支払いに関するあらゆるニーズに対応することで、ワンストップショッピングが可能になるのです。

司会

次の質問はBank of AmericaのMihir Bhatiaからです。どうぞよろしくお願いします。

Mihir Bhatia — Bank of America Merrill Lynch — アナリスト

おはようございます。私の質問にお答えいただき、ありがとうございます。長期的な視点について少しお聞きしたいのですが、いかがでしょうか。機会があるうちに今すぐ投資を行うというご意見はありがたいのですが、もう少し長期的な視点でのご意見をお聞かせください。しかし、より長期的な観点から、例えば2023年には、より長期的な — より高い収益成長率を見込んでおられますね。これは、長期的なEPS成長率や長期的なPPNR成長率にもつながるのでしょうか?それとも、2023年も大規模な投資の年になる可能性があるほど、成長機会がたくさんあるのでしょうか? また、2023年も大きな投資機会になる可能性があるのでしょうか?

ジェフ・キャンベル — 最高財務責任者

そうですね、スティーブと私は今年行っている大規模な投資についてたくさん話をしました。また、売上高が31%伸びたのに合わせて、税引前利益も27%伸びています。先ほどスティーブが申し上げたように、これからが本番です。私たちは、収益のモメンタムについて非常に良い感触を抱いています。

2024年以降の長期的な持続可能性と安定した環境を考えると、来年は10%以上の収益成長が期待できると考えています。どの程度ですか?わかりません。それは分かりませんが、見てみないと分かりません。そしてそれは、良い収益成長のための非常に良いプラットフォームとなります。

とはいえ、まだ7月22日です。まだ7月22日ですので、来年の具体的なガイダンスをお示ししていません。GAAPベースのEPSの観点からは、過去10四半期に見られたようなCECLの貸倒引当金のボラティリティ(変動幅)があります。しかし、マクロ経済のコンセンサスとそれがどのように変化するかは、信用引当金の計上に大きな影響を与えるでしょう。

スティーブ・スクエリ — 会長兼最高経営責任者(CEO

しかし、ジェフが投げかけた2つの数字、31%の収益成長と27%のPPNR成長について考えてみてください。もし32%だったら、投資しないと決めた方がよかったと思いますか?私はそうは思いません。そして、本当に重要なことは、インベスター・デイに話を戻すことです。これはフライホイールです。

規模は重要です。規模が規模を生みます。しかし、とんでもない規模ではなく、中小企業の視点や消費者の視点に立ったプレミアムカード会員の規模は、加盟店が見たいと思い、加盟店が価値を提供したいと思うもので、フライホイールの強さを継続させるものなのです。そして、これが1つ。

ご存知のように、競争は激化しているのでしょうか?この言葉を使ったことはありませんが、私たちが持つクローズド・サイクル、つまり有名な閉じたループは、加盟店とカード会員が価値の観点から互いに影響し合うことができることが、本当に重要なことなのです。カード会員に提供できる価値と、カード会員に提供できる価値は、本当に重要なものです。このように、私たちがここに座り、ビジネスを長期的に見るとき、本当に重要なのは成長と持続可能な成長です。また、CECLや信用準備金の取り崩し、法案など、あらゆる雑音を捨ててください。

この数字に注目すれば、31%と27%というのはかなり良い数字です。このように、私たちは事業への投資水準について非常に満足しています。正直なところ、これらの個々の項目に注目する必要はなく、それが何をもたらし、どのような価値を生み出しているかという総体的なことに注目してください。四半期ごとのEPSの伸びだけで価値を測ろうとするならば、それは的外れです。

価値を計るために必要なのは、ビジネスモデルが長期的にどれだけ持続可能であるかということです。私たちが行っているのは、これらの投資によって長期的なビジネスモデルを強化することです。

司会

最後の質問は、ウェルズ・ファーゴのドン・ファンデッティさんからお願いします。どうぞよろしくお願いします。

Don Fandetti — Wells Fargo Securities — アナリスト

こんにちは、おはようございます。B2Bの進捗状況について教えてください。中小企業では買掛金の自動化が加速していますか?また、サプライヤー側の大企業は、より多くのカードを受け入れているのでしょうか?

スティーブ・スクエリ — 会長兼最高経営責任者

簡単に言えば、「イエス」です。すべての統計を共有しているわけではありませんが、中小企業は継続しています。当社の中小企業基盤を見ると、おそらく支出の8%以上は、T&E支出に対してB2B支出となっています。また、アコムの給与は引き続き上昇しています。

パートナーシップの価値も高まっています。Jeffが話していたように、コーポレート・カードの観点では以前の80%に達していますが、トラベルの観点では60%にとどまっています。これはB2Bの増加によるものです。しかし、B2Bの自動化については、既存のビジネス、特に中小企業のビジネスが自動化されているわけではありません。

また、成長によるものもあります。しかし、B2Bは依然として長期的な事業であることに変わりはありません。しかし、より多くのサプライヤーがこれを導入しています。私たちは、より多くのサプライヤーに受け入れられるよう、また、サプライヤーや中小企業、企業と協力できるよう、私たちの柔軟なモデルを活用し、より多くの受け入れと支出を促進できるよう、引き続き取り組んでいきます。

Kerri Bernstein — インベスター・リレーションズの責任者

ありがとうございます。では、これで通話を終了させていただきます。本日の電話会議にご参加いただき、また、アメリカン・エキスプレスに引き続きご関心をお寄せいただき、ありがとうございました。本日は誠にありがとうございました。ご質問等ございましたら、IRチームが承ります。

それでは、オペレーターの方、どうぞよろしくお願いいたします。

オペレーター

皆様、ウェブキャストのリプレイは、本通話終了後まもなく、当社の投資家向けウェブサイトir.americanexpress.comでご覧いただけるようになる予定です。また、東部時間7月22日午後1時以降7月30日午前0時まで、877660-6853または201-612-7415(アクセスコード13729997)のデジタルリプレイにアクセスすることができます。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>

[…] 前回の2022年第2四半期決算説明会はこちらです。 […]