アメリカン・エキスプレス (AXP)2022年第3四半期決算説明会の日本語訳です。

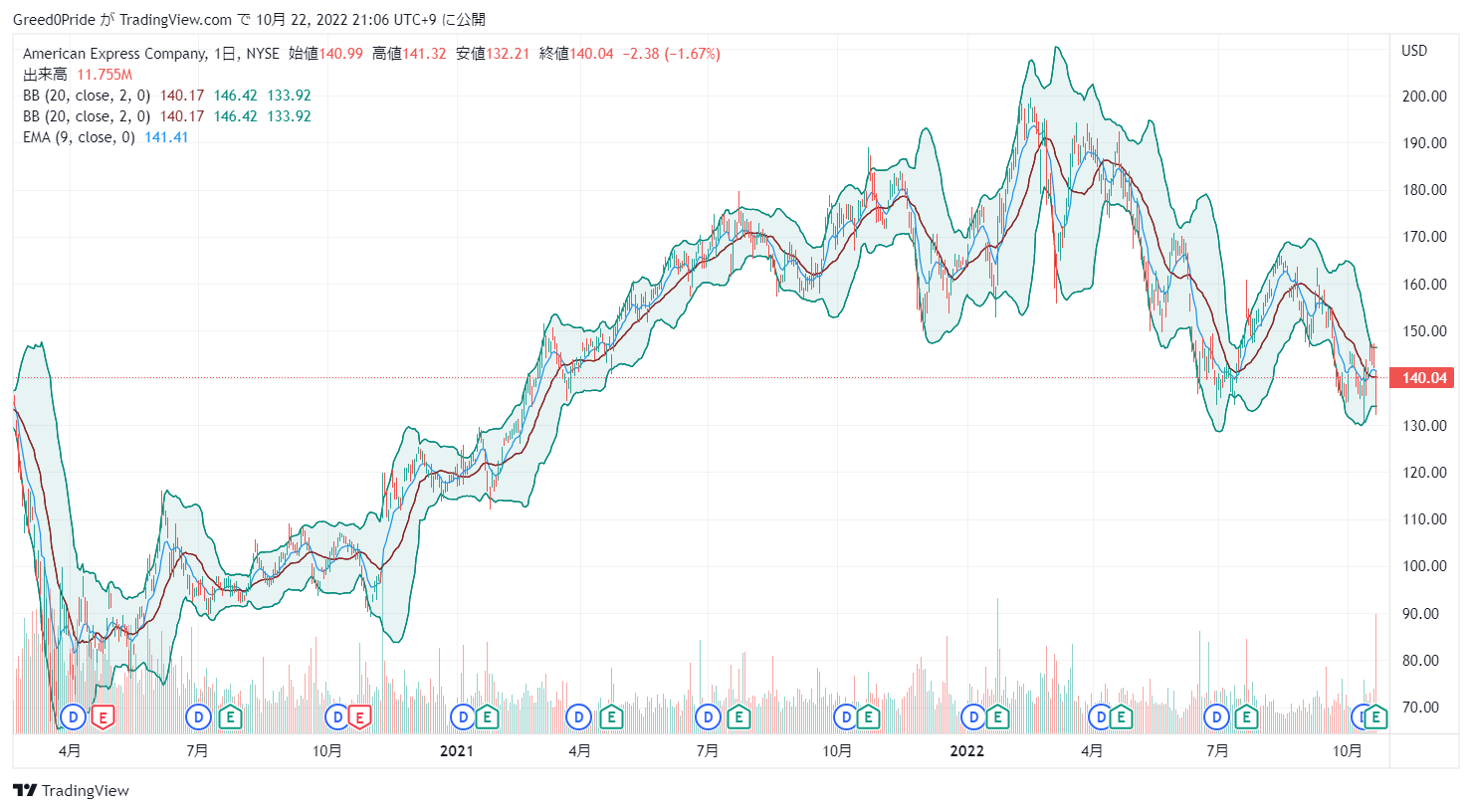

売り上げが市場予想を下回ってましたがそこまで悪い決算と思いませんでした。株価は下落していますが安値では拾っていきたいと思ってます。

ただ貸倒引当金が予想以上にあり、その点は気になるので注視したいですね。

アメリカン・エキスプレス (AXP)株価

前回の2022年第2四半期決算説明会はこちらです。

アメリカン・エキスプレス (AXP)2022年第3四半期決算説明会

Call participants:

Kerri Bernstein — Head of Investor Relations

Steve Squeri — Chairman and Chief Executive Officer

Jeff Campbell — Chief Financial Officer

Ryan Nash — Goldman Sachs — Analyst

Sanjay Sakhrani — Keefe, Bruyette and Woods — Analyst

Mark DeVries — Barclays — Analyst

Betsy Graseck — Morgan Stanley — Analyst

Bob Napoli — William Blair and Company — Analyst

Rick Shane — JPMorgan Chase and Company — Analyst

Dominick Gabriele — Oppenheimer and Company — Analyst

Moshe Orenbuch — Credit Suisse — Analyst

Don Fandetti — Wells Fargo Securities — Analyst

Bill Carcache — Wolfe Research — Analyst

Lisa Ellis — MoffettNathanson — Analyst

Mihir Bhatia — Bank of America Merrill Lynch — Analyst

More AXP analysis

2022年10月21日午前8時30分(米国東部時間)

オペレーター

皆様、お待たせいたしました。アメリカン・エキスプレスの2022年第3四半期決算説明会にようこそ。[オペレーターの方へ】それでは、司会のIR担当のケリー・バーンスタインに会議を引き継ぎたいと思います。

どうぞよろしくお願いいたします。

ケリー・バーンスタイン — インベスター・リレーションズ部門責任者

ありがとうございます、ダリル。本日の電話会議にご参加いただき、ありがとうございます。本日のディスカッションには、当社の将来の事業・業績に関する記述が含まれています。これらは、経営陣の現在の予測にもとづくものであり、リスクや不確実性を含んでいます。

実際の結果がこれらの記述と大きく異なる可能性がある要因については、本日のプレゼンテーションのスライドおよびSECに提出した報告書に記載されています。また、本日の説明には、非GAAPベースの財務指標が含まれています。比較可能なGAAPベースの財務指標は、当四半期の決算説明資料、および、説明した 過年度期間の決算説明資料に含まれています。これらはすべて当社ウェブサイトir.americanexpress.comに掲載されています。

本日はまず、会長兼CEOのスティーブ・スクエリから、会社の進捗状況や業績についてご挨拶をさせていただきます。そして、最高財務責任者のジェフ・キャンベルから、より詳細な財務実績のレビューを行います。その後、スティーブとジェフの両氏から業績に関する質疑応答が行われます。それでは、スティーブにお願いします。

スティーブ・スクエリ — 会長兼最高経営責任者

ありがとう、ケリー。そして、皆さん、おはようございます。第3四半期の決算説明会にお集まりいただきありがとうございます。今朝のリリースにありますように、当四半期も好調でした。

売上高は為替レートの変動を調整したベースで27%増加し、1株当り利益は前年同期比9%増の2.47ドルとなりました。顧客との関係強化、顧客獲得、顧客維持のための投資が再び大きな成果をあげ、信用の質も堅調に推移しました。当四半期のカード会員による利用は、ほぼ記録的な水準で推移しました。請求金額は為替レート調整後で前年同期比 24%増となり、これは商品およびサービス消費の継続的な好調と、旅行およびエンターテイメントの継続的な力強い回復に牽引されたものです。

今年の初めに述べたように、私たちは旅行支出の回復が当社にとって追い風になると考えていました。しかし、その回復の強さは年間を通じて私たちの予想を上回りました。当四半期のT&E支出は、消費者及び中小企業の顧客からの継続的な強い需要に牽引され、為替調整後ベースで前年同期比57%増となりました。特に、海外市場における T&E 支出は好調で、当四半期に初めて為替レート調整後のベースで大流行前 の水準を上回りました。

ビジネストラベルも回復を続け、9月まで好調を維持しました。重要なことは、当社が会員制モデルとして提供している旅行や食事に関する様々な特典やサービスに対するお客 様の関与が高まっていることです。例えば、消費者向け旅行事業の予約件数は、第 3 四半期にパンデミック前以来の高水準に達しました。また、ダイニングでは、当社の予約プラットフォーム「Resy」が引き続き力強い成長を遂げています。

2019年にプラットフォームを買収して以来、Resyの利用者は3倍の3500万人に達し、Resyで利用できる世界中のレストランの数も4倍に増えました。物品・サービス支出は前年比16%増となりました。財・サービスの継続的な成長は、パンデミックによって加速し、その後も持続しているオンラインコマースへの構造的なシフト、当社が価値提案に加えたオンラインおよびモバイル向けの新たなベネフィットに支えられています。これらの特典は、当社が最も急速に成長している顧客層であるミレニアル世代と Z 世代にとって特に魅力的なものです。

また、当社の価値提案への投資により、新規カードの獲得にも勢いが続いています。当四半期にはプロパーカードを 330 万枚追加しましたが、これはパンデミック開始以来、四半期ベースで最も多い獲得数です。また、プレミアム・カードも引き続き好調で、米国コンシューマー・プラチナカード、ゴールドカード、米国ビジネス・プラチナカードの獲得枚数は、四半期ベースで過去最高を記録しました。

ビジネス・プラチナ・カードは、四半期ごとに過去最高を更新しています。ミレニアル世代とZ世代のお客様がこの成長の原動力となっており、当四半期の当社独自の消費者カード獲得数の60%以上を占めています。今日、私たちは、お客様の消費行動に変化はないと考えています。また、当社の信用指標は、ローン残高が着実に回復しているにもかかわらず、延滞や評価損が低水準にとどまっており、引き続き堅調に推移しています。

もちろん、より広範な経済情勢の中で、さまざまなシグナルが飛び交うことに感謝はしています。また、事業環境が劇的に変化した場合に備えて、常にピボット計画を立てています。また、景気が悪化した場合に備え、慎重なリスク管理も行っています。しかし、これまで何度も強調してきたように、私たちは長期的な視野で会社を経営し、その中で 投資の意思決定を行っています。

第3四半期の好調な業績は、ブランド、価値提案、顧客、同僚、テクノロジー、カバレッジに投資する戦略が引き続き成果を上げていること、そして当社の業績が長期的な成長目標に合致していることを示しています。今後も、多くの素晴らしい成長機会があると見ており、長期的な観点か ら事業を最適化するための施策を継続していきます。多くの国が国境を越えた旅行規制を緩和し、日常生活が戻るにつれ、当社の国際事業がパンデミック前に最も急速に成長したことはご記憶に新しいと思います。マクロ経済の地政学的な不確実性は続いていますが、主要な地域には大きな成長機会があると見ています。

このような機会をとらえるため、数カ月前に組織改正を行いました。これにより、米国外における事業のスピード、機動性、 規模、効率性が向上します。その結果、今期は新たに国際カード・サービスの報告セグメントを導入しました。今後については、卓越したリーダーシップ・チームと社内の優秀なスタッフが戦略を成功させることで、2024年以降に10%を超える収益成長率と10%台半ばのEPS成長率という長期成長計画の達成に向け、順調に推移していくと確信しています。

第3四半期までの業績を踏まえ、通期の売上成長率見通し23%~25%、EPS見通し9.25~9.65を上回る見込みであることも、引き続き確信しています。それでは、第3四半期決算の詳細について、ジェフからご説明をさせていただきます。

ジェフ・キャンベル — 最高財務責任者

スティーブ、皆さん、おはようございます。第3四半期の業績についてお話しできることをうれしく思います。この業績もまた、当社の複数年にわたる成長計画に対する大きな進捗を反映したものです。まず、スライド2の財務概要からご説明します。最も重要なことは、第3四半期の売上高が136億ドルで、為替調整後ベースで2四半期連続 で27%の過去最高を達成したことです。

ただし、当社が事業を展開しているほとんどの主要通貨に対して、米ドルが引き続き大幅に強含みであ ることは指摘しておきます。このため、為替による逆風を吸収し、為替調整後 の売上成長率27%と報告されている売上成長率24%の間に300ベーシスポイントの開きが生じています。もちろん、収益に対する全体的な影響は、逆風であることに変わりはありませんが、費用面ではプラスの影 響があり、相殺されているため、それほど大きなものではありません。

当四半期の業績は、19億ドルの純利益と2.47ドルの1株当り利益を計上し、前年同期比9%のEPSの 増加となりましたが、これは前年同期に多額の貸倒引当金戻入益があったことを考慮すると素晴らしい結果 です。なお、前年同期に引当金の戻入れがあったことから、当四半期も税引前利益を補足開示の対象とし ています。この結果、税引前利益は前年同期比 43%増の 32 億ドルとなり、基礎収益の成長モメンタムを反映し ています。業績の詳細についてご説明する前に、先ほどスティーブが述べた組織変更にともない、財務報告をどのように進化させたかについて簡単にご説明します。

当四半期の期首に発表された決算短信の開示内容によれば、私たちは報告可能なオペレーティング・セグメントを3つから4つに 変更しました。まず、グローバル・コンシューマー・サービスを、米国を独立したセグメントとして分割し、米国コン シューマーサービスとしました。

次に、国際的な消費者向け事業を中小企業や大企業の国際的な部分と統合し、新たに国際カードサービス部門を創設しました。米国の中小企業、米国の大企業、一部のグローバル企業の顧客を含む商業サービス、最後に、グローバル加盟店およびネットワークサービス部門はほとんど変わらず、これまで同様、グローバル決済ネットワークやネットワークパートナーシップを含んでいます。これらの新しいオペレーティング・セグメントに合わせて過年度の数値を修正したことは、開示資料の補遺をご 参照ください。

この新しいセグメントは、第3四半期のForm 10-Qにも反映される予定です。次に業績についてですが、まず全体的な数量について説明します。スライド3および4をご覧いただくと、先ほどスティーブが述べたように、カード会員の消費行動が引き続き好調であることがおわかりいただけると思います。第3四半期のネットワーク総量と課金ビジネスは、為替調整後ベースでそれぞれ前年同期比23%、24%増となりました。

2019年と比較するならば、第3四半期の請求ビジネスは30%成長し、前期の成長率である28%よりも加速しています。そして重要なことは、現在の経済環境の不確実性にもかかわらず、2019年との相対的なパフォーマンスによる支出傾向が、四半期を経るごとに強まっていることです。私たちは、この成長と、物品およびサービス支出の持続的な成長とT&Eモメンタムの継続の両方によって、すべての顧客タイプおよび地域にわたって強い成長が見られることを本当に嬉しく思っています。スライド5~8では、米国内のコンシューマーサービス、コマーシャルサービス、インターナショナルサービスにおける力強い成長について様々な角度からご説明しています。

コンシューマー・サービス、コマーシャル・サービス、インターナショナル・カード・サービスの各セグメントと、各セグメントに含まれるさまざまな顧客タイプについて、この力強い成長をさまざまな角度からご覧いただけます。まず、最大のセグメントである米国消費者向けサービスでは、米国のプレミアム消費者の継続的な強さと消費傾向を反映し、第 3 四半期に請求額が 22%増加しました。

ミレニアル世代と Z 世代のお客さまは、当四半期においても前年同期比 39%増となり、当セ グメントで最も高い請求額の伸びを示しました。法人向けサービスにおいては、米国の中小企業のお客さまからの支出がこのセグメントの請求額の大半を占め、これらのお客さまからの支出は第 3 四半期も 17%増加し、力強い伸びを示しました。米国の

米国内の大企業およびグローバル企業のお客さまは、当事業部門の売上高に占める割合は小さいものの、引き続き全社的な基盤として重要な役割を担っています。また、これらの顧客は当四半期も順調に出張の回復を続けました。このため、全体として、売上高はパンデミック前の水準より13%低い水準にとどまっています。しかし、このグループは時間の経過とともに完全に回復すると引き続き考えています。

最後に、新しい国際カード・サービス部門の国際消費財と国際中小企業向け大口顧客は、スティーブが述べたように、パンデミック前に最も急速に成長した顧客であり、現在は急回復モードにあります。第3四半期では、それぞれ前年同期比34%、43%という高い成長率を記録していることがおわかりいただけると思います。また、海外の消費者の年齢層別の成長率を見ると、米国と同様、最も高い成長率を示しているのはミレニアル世代とZ世代のお客様で、米国よりも請求額全体に占める割合がさらに高くなっています。請求額全体についてもうひとつお知らせすると、今期も高い成長率の大半は、インフレによる若干の影響はあるものの、当社のネットワークを通じた取引数によってもたらされています。

全体として、支出額は全体的に勢いがあり、今年度および長期的な目標に沿ったものとなっており、満足しています。次に、スライド9の貸出金残高ですが、貸出金残高は前年比31%増と加速度的に増加しており、前四半期比でも順調に増加しています。ローン残高の有利子負債も四半期ごとに一貫して増加し続けており、第3四半期にはお客様の残高が着実に回復していることから、2019年のレベルを超えました。次にスライド10~12の与信・引当金をご覧いただくと、当社の顧客基盤の高い信用力が引き続き好調な与信実績に表れています。

カード会員向けローンの償却率は、スライド10にあるように、大流行前の水準を大きく下回り、ここ数四半期は横ばいとなっています。予想通り、ローンの延滞率は小幅に上昇し始めていますが、これも大流行前のレベルを大きく下回っています。次に、スライド11にある信用実績の会計処理について説明します。ご存知の通り、引当金には2つの要素があります。1つは当四半期の実際の償却実績、これは先ほどご説明した通り、引き続き堅調に推移しています。

ローン残高、特にリボルビング・ローンの残高は前四半期比で大幅に増加しました。そして、第三者によるマクロ経済予測や最新のFRB見通しから得た情報をもとに、当社のモデルを通じて流したマクロ経済見通しは、前四半期と比較して今四半期は若干悪くなっています。強力なローン残高の増加(失礼、マクロ経済前提の更新)と相まって、3億8700万ドルの準備金が積み上がりました。この準備金の積み増しと、低水準の正味償却額により、第3四半期の引当金繰入額は7億7800万ドルとなりました。

スライド12にあるように、第3四半期末の引当金は35億ドルで、ローンに対する引当金は残高の3.2%を占めています。今期の引当金の積み増しを見ても、パンデミック前の引当金の水準を大きく下回っていることは、ポートフォリオの質が以前に比べて向上していることに起因しています。今後、延滞率と損失率は時間の経過とともにゆっくりと上昇しますが、今年度はパンデミック前の水準を下回ると予想しています。ローンの増加が見込まれることから、バランスシート上の引当金の水準は今期末より高くなると予想しています。

全体的な引当金調整の水準は、第4四半期のマクロ経済見通しの展開に再び影響を受けることになります。次に、スライド13の収益についてご説明します。第3四半期の総収益は前年同期比24%増、為替調整後では27%増となりました。次のスライドで収益の最大要因について詳しく説明しますが、その前に、サービス料およびその他の収益が前年同期比39%増となったことをお知らせします。

前四半期と同様、この大幅な増収は主に旅行関連収入の回復に よるものです。最後の収益項目である割引収入は、スライド14でご覧いただけるように、第3四半期は為替調整後ベースで前年同期比26%増となりました。これは、商品・サービス支出の持続的な伸びと、支出動向でご覧いただいたT&E支出の継続的な勢いの両方が要因となっています。カード手数料収入は、第3四半期に前年同期比23%増(為替調整後)となり、スライド15にあるように成長が加速しています。これは主に、プレミアム価値提案への投資を通じて、見込み顧客と既存顧客の両方にとって手数料商品の魅力が継続したことによります。当四半期は、米国コンシューマー・プラチナカードおよびゴールドカードの会員獲得により、330万枚のカードを新規に取得しました。

米国消費者向けプラチナ・ゴールドカード会員、米国ビジネス向けプラチナ・カード会員の獲得数はいずれも過去最高となり、現在ではそれぞれ流行前の2倍以上の水準となっており、特にプレミアムフィーの商品に対する大きな需要があることを示しています。次にスライド16ですが、純金利収入は、リボルビングローン残高の回復により、為替調整後ベースで前年同期比30%増となりました。一般的には、無金利のチャージ残高が多いため、金利上昇環境は当社にとって若干の逆風となりますが、実際のところ、これまでのところ、当社への影響はほぼ中立となっています。

しかし、時間の経過とともに、金利上昇の影響は小幅にとどまるものと思われます。収益面では、全般的に好調で、非常に良いモメンタムを維持しています。スライド17をご覧いただくと、為替調整後ベースで6四半期連続24%超の増収を達成していることがわかります。なお、為替調整後ベースの売上成長率と報告値の差は数百ベーシスポイントです。

従って、2022年通期の売上高ガイダンスは23%から25%に据え置きますが、為替レート調整後ではこの成長率を上回ると予想しています。今お話したような収益の勢いは、ブランド、価値提案、顧客、同僚、テクノロジー、カバレッジに対して行ってきた投資によってもたらされたものです。これらの投資は、スライド18にあるように、費用項目全体に反映されています。まず変動顧客対応コストですが、スライド18にあるように、第3四半期の総収入の41%となりました。これは通期の変動顧客対応コストとして、総収入の42%程度を見込んでいるのとほぼ同じです。

マーケティング分野では、第3四半期に15億ドルを投資し、2022年に50億ドルを超える投資を行うという予想に沿うものとなりました。スライド15でお見せしたように、カードの買収、特にプレミアムカードの買収の需要が旺盛で、非常に良い感触を得ています。さらに重要なことは、アメリカン・エキスプレスの会員になるお客様の利用状況、信用度、収益のプロフィールが良好で、パンデミック前に比べ、引き続き堅調であることです。スライド18の一番下にある営業費用ですが、第3四半期は33億ドルで、前四半期とほぼ同じでした。

スティーブと私が通年で議論しているように、この結果は、インフレが営業費用に及ぼした影響に加え、大幅な増収を支える重要な成長基盤への投資を反映したものです。第3四半期の業績から、通期の営業費用は約130億米ドルになると予想していることがおわかりになると思います。当四半期の営業費用は前年同期比で22%増加しましたが、前年同期には時価評価益やアメックス・ベンチャーズの戦略的投資ポートフォリオによる多額の利益があった一方、当四半期には小幅な減損損失があったことも重要な点です。より一般的には、営業費用は今後のレバレッジの重要な源泉であると引き続き考えており、当社の意欲的な成長計画において、営業費用の伸びは売上高の伸びをはるかに下回ると予想しています。

次にスライド19の資本についてですが、第3四半期には10億ドルの資本を株主に還元しました。これには6億ドルの普通株式の買戻しと、堅調な利益創出に伴う3億9,100万ドルの普通株式配当が含まれています。第3四半期末のCET1比率は10.6%となり、目標値である10%から11%の範囲内となりました。私たちは、バランスシートの成長を支えながら、創出した余剰資本を引き続き株主の皆様に還元していく予定です。次に、スライド20の成長計画と2022年のガイダンスについてご説明します。

今年の各四半期において、2022 年度のガイダンスと、持続可能な高水準の売上高および EPS の成長を実現するとい う当社の長期的な成長目標に対して、一貫した進捗を示すことができました。2022年通期については、報告されている売上高の成長率を23%から25%と再確認していますが、先ほど申し上げたように、為替調整後の売上高の成長率はこの範囲を上回ると予想しています。また、EPSについても当初の見通しである9.25ドルから9.65ドルを上回ると予想しています。通期の最終的なEPSの水準を決定する上で不確実な要素は、支払備金の影響や第4四半期のマクロ経済 の見通しがどのように変化するかということです。

実際の信用度指標は健全性を維持すると考えていますが、マクロ経済の見通しがどのように変化するかを正確に予測することは困難です。また、当社は2023年計画に向けて取り組んでおり、収益は長期目標を上回る水準で推移すると見込んでいます。もちろん、経済環境が現在の状況に対してどのように変化していくかを見極める必要があります。しかし、どのような環境にあっても、私たちは成長計画を実行し、2024年以降も持続的に10%超の売上成長と10%台半ばのEPS成長を実現するという目標を達成するために、会社経営に専念していきます。

それでは、ケリーに電話を戻して、質問をお受けします。

ケリー・バーンスタイン — インベスター・リレーションズ担当

ジェフ、ありがとうございます。質疑応答の前に、列に並んでいる方からの質問を1つに絞っていただくようお願いします。ご協力をお願いします。それでは、オペレーターが質問をお受けします。

オペレーター?

質疑応答

オペレーター

[最初の質問はゴールドマン・サックスのライアン・ナッシュからです。ご質問をどうぞ。Ryan Nash — Goldman Sachs — アナリスト

おはようございます、皆さん。

スティーブ・スクエリ — 会長兼最高経営責任者

おはようございます、ライアン

Ryan Nash — Goldman Sachs — アナリスト

まず、トップラインからお聞かせください。しかし、あなたやジェフが述べたように、この四半期は明らかに為替が逆風となりました。しかし、あなたやジェフがおっしゃるように、為替はこの四半期に逆風となりました。ジェフからは、四半期を通じて好調であったという話がありました。

90日前と比べた支出面での変化についてお聞かせください。水面下で何か変化はありますか。それから、2023年まで10%台半ばのトップラインとボトムラインの成長を実現する能力に対する自信をもう少し具体的に教えてください。ありがとうございます。

Steve Squeri — 会長兼最高経営責任者

私たちは自信を持っています。この数字を見ていただければわかると思います。つまり、これらの数字を見てください。商品とサービスは16%増です。

米国の消費者は22%増です。ミレニアル世代の消費は39%増です。T&E支出は57%増です。

海外消費は37%です。特に変化は見られません。そして、この四半期ごとの推移をご覧ください。現実には、前期は支出面で記録的な四半期でした。

これは10億ドル程度の遅れです。しかし、前年同期比で見ると、消費者の消費行動にまったく変化が見られません。しかし、私は今見ているものを見るだけです。前向きに考えれば、T&Eはどうなのか、T&E支出は維持できるのか、などといった疑問が湧いてきます。先週、Ed Bastianが、デルタ航空で起きていることだけでなく、ホリデーシーズンを通して何が起きるかについて話していましたね。

クリス・ナセッタも同じようなことを言っていましたし、ヒルトンや、私たちの最大のパートナーである2社にも同じようなことが起こっています。また、消費者向け旅行の予約状況を見ても、ここ数年で最も高い予約率を示しています。これは、パンデミック以前の話です。というのも、次に聞かれるのは、ホリデーシーズンはどうなるのか、ということです。旅行という観点から見ると、ホリデーシーズンは非常に好調で、3カ月先まで予約が埋まっています。

また、旅行に行くのであれば、レストランに行くでしょう。また、旅行先では、プレゼントも持参することでしょう。ですから、今後3カ月は特に何も変わらないと思います。来年に向けても、私たちの成長計画には十分な手ごたえを感じています。

ただひとつだけ申し上げたいのは、もし状況が変われば、私たちはピボットへの準備を整えておくということです。パンデミック(世界的大流行)の際にも、それを実感していただけたのではないでしょうか。私たちには不況時の対応策がありますし、クレジット・サイクルの対応策もありますから、必要であればその対応策を実行します。しかし、このタイミングでそれを実行するのは、何の意味もありません。

私たちは力強い成長を見ていますし、全体として力強い信用実績を見ています。だから、今、新しいことは何もない。つまり、この四半期は第1四半期に似ていて、第2四半期に似ている。そして今、第3四半期です。

今年も好調な四半期となりました。ただ1つ言えることは、当社のモデルを見ると、今期だけでなく今年も、当社の差別化されたビジネスモデルの強さを如実に表していると思うのです。私たちは市場の他の企業とは異なるモデルを持っています。それが統計にも表れていると思います。

前年同期比の収益成長率、そしてトップラインの収益成長率は、過去6四半期を見ない限り、私たちが目にしたことのないものです。

ジェフ・キャンベル — 最高財務責任者

ライアン、私からも少し補足させてください。スティーブと私が「必要ならピボットもできる」という言葉を使ったとき、皆さんに思い出していただきたいのは、今年の第1四半期と第2四半期に米国のGDPが縮小したことです。そのような中でも、私たちは24%から30%の収益成長率を安定的に維持しています。

当社の信用リスクはマクロ経済予測に影響されると申し上げました。9月にFRBが何を言ったか見てみてください。ムーディーズの発表を見てください。彼らは失業率の緩やかな上昇を予測しています。

これは、スティーブと私がこれまで述べてきたこと、そしてガイダンスの中でも想定されていることです。10月については、先ほどスティーブが話したことがそのまま続いています。ですから、私たちはこのガイダンスに満足しています。私たちは、今の環境を認識しています。

しかし、米国で成長がかなり鈍化しているという事実に対する我々の反応を過大評価しないでほしいと思います。なぜなら、先ほどスティーブが指摘したように、我々の差別化されたビジネスモデルは、この環境下で非常に強力に機能しているからです。

オペレーター

ありがとうございました。次の質問は、KBWのサンジャイ・サクラニからです。ご質問をお聞かせください。

サンジャイ・サクラニ — キーフ・ブルイエット・アンド・ウッズ — アナリスト

ありがとうございます、おはようございます。

スティーブ・スクエリ — 会長兼最高経営責任者

おはようございます、Sanjayです。

Sanjay Sakhrani — Keefe, Bruyette and Woods — アナリスト

その質問の続きをしたいと思います。スティーブ、あなたは不況時のプレイブックについて話しましたね。もしよろしければ、長期的な事業運営に関するあなたのコメントについてお話しいただけないでしょうか。また、仮に景気後退が起こった場合、経費の管理についてどのように考えればよいでしょうか?マーケティングはかなり強化されています。

その背景には、今のような急成長は望めないでしょう。そこで、不況下、あるいは穏やかな不況下において、どのように目標値を設定すべきか、そのフレックスについてお聞かせください。それから、ジェフ、リザーブ・レートの話をお願いします。リザーブ・レートは、CECL初日に関連するものと思われがちです。現在の損失の低さを考えると、この水準に戻るとお考えですか?ありがとうございます。

スティーブ・スクエリ — 会長兼最高経営責任者(CEO

不況下での事業運営について考えるなら、まず認識しなければならないのは、与信や顧客獲得、顧客引受の方法について考えるとき、これらは私たちが継続的に行っていることだということですね?だから、私たちは毎日、毎週、調整を続けています。モデルは常に更新され、変化していますし、リターンの基準値も変化しています。ですから、私たちが言うように、サイクルの中で管理しているのです。カード会員を見るときは、それを通して収益性があるように管理しています。

そうです。これからもそうしていきます。そして、パンデミックのときのことを思い出してください。私たちは何をしたのか?その理由は、第一に、その時点では透明性が十分でなかったからです。そしてもうひとつは、その時点で獲得できるカード会員について、あまり良い印象を持っていなかったからです。

でも、決して閉鎖したわけではありません。カード会員を獲得し続けたのです。ですから、その点はご理解いただけると思います。ただ、マーケティングの観点からは、50億ドルをはるかに超える支出をする傾向にあります。

パンデミック前にさかのぼると、この数字は35億ドルから39億ドルの間でした。ですから、マーケティング費用の削減という点では、かなり柔軟性があります。もうひとつは、カード会員サービスのコストの多くは、支出の変動に左右されるということです。ですから、カード会員サービスのコストは、支出の増加に応じて上昇し、また低下します。

ですから、私はマーケティングの数字を下げられるということに自信を持っています。なぜなら、営業費用は多くの場合、販売量と連動しているからです。だから……それが可能だということは、もう証明済みです。そして、私たちのアンダーライティングは……もちろん、これからも強化していくでしょうが、これは継続的に検討していくことです。

それは、やり始めたら最後、なんとなくで終わらせるようなものではありません。どのような信号が来ても、その都度、締め上げていくのです。そして最後に、与信と回収、カード会員を丁寧にサポートする能力、そしてお金を回収する能力についてです。パンデミック時に導入したプログラムの多くは、プレイブックから削除することになると思います。

最後に、私たちのカードベースはアメリカ経済を代表するものではない、ということです。この市場における当社のカードのシェアとカード会員数を見ると、明らかに2桁を下回っています。また、これらの数字は必ずしも経済全般を代表するものではありません。

最後に、多くの人が株式市場の動向と消費動向を同一視しようとしています。私たちの歴史上、そのような相関関係はありません。心配なのは失業率で、特にホワイトカラーの失業率が高いのです。専門職が解雇される可能性もありますから、そのあたりも気になるところです。

しかし、私たちのモデルはそうしたことをすべて考慮に入れています。そして、私たちはこれまでにもこのような事態を経験してきており、それに対する備えは万全だと思います。

ジェフ・キャンベル — 最高財務責任者

クレジット・リザーブに入る前に、サンジェイ、どうしても追加しておきたいことがあります。穏やかな不況のときにどうするかとおっしゃいましたね。ここで意味不明な議論をするつもりはありませんが、成長の観点から見れば、私たちは穏やかな不況の中にいると言えるかもしれません。また、信用準備金の話になりますが、信用準備金の調整には、来年の失業率が少し上昇するという最新の経済予測が含まれており、これはすべてのフォワードルッキングコメントに含まれています。ご指摘の通り、またサンジェイ、今日の資料のスライド12に記載されていると思いますが、初日の貸出総額に対する信用準備金の割合は4.6%でした。

今期は3.2%と大幅に減少しています。業界全体を見渡しても、この比率は圧倒的に低いということを指摘しておきます。また、初日からの相対的な割合も最も低くなっています。この数年間は、会計の仕組みの違いから、各金融機関の決算期が異なっていました。

しかし、今日ここにお集まりの皆さんは、当社の準備金残高が、絶対ベースでも初日比でも、業界を下回っていることをご存知でしょう。これは理にかなっていると思います。また、信用度も圧倒的に高いです。パンデミック前の初日の数字と比較すると、当社の信用度は高まっています。

スティーブや私、ダグなどが、ここ数年、より多くのプレミアム顧客をフランチャイズに取り込むことに成功していると話していますが、これは信用度にも影響を及ぼしているのです。ですから、他の条件が同じであれば、平均的なクレジット・プロファイルがCECL初日よりも強くなっているので、ローンに対する引当金の割合がCECL初日の水準に戻ることはないでしょう。

オペレーター

ありがとうございました。次の質問はバークレイズのマーク・デブリースからです。質問をお受けください。

マーク・デブリーズ — バークレイズ — アナリスト

ありがとうございます。すでに高い数字になっている新規口座の伸びを加速させている要因について、また、このレベルに近い口座の伸びがどの程度持続可能であるとお考えか、教えてください。また、この水準に近いアカウントの成長はどの程度持続可能だとお考えですか。新規アカウントの年齢が上がるにつれて、通常、支出が増加することについてご説明ください。最後に、ジャック・ハーロウのコンサートの前後で、Z世代からの新規口座開設の申し込みが急増しましたか?

スティーブ・スクエリ — 会長兼最高経営責任者

ジャック・ハーロウのコンサートについてはコメントできません。コメントできないというより、サージやアカウントの獲得について知らないのです。しかし、そのことが私たちを苦しめることはなかったと思います。このように、私たちはただ単にたくさんのカードを集めようとしているのではありません。

つまり、価値の高いカードを手に入れようとしているのです。そして、その価値提案は明らかに強力です。その価値提案は、ミレニアル世代やZ世代にとてもよく受け入れられています。

1年目の支出がどのように増加するかという点については、手元に数字がないのですが、私が指摘したいのは、当社が獲得しているカードの60%はミレニアル世代とZ世代であるということです。世代間の関連性というコンセプトで、早期にフランチャイズに加入させ、プレミアム商品を提供することで、その人たちの生活に密着したサービスを提供することができます。この製品は、ミレニアル世代やZ世代が多く利用していると思います。

また、いつも言っているように、私たちは単なる決済商品です。つまり、私たちは自分たちをライフスタイル・ブランド、ライフスタイル商品として捉えています。ジャック・ハーロウのコンサートは、私たちが人々の生活に溶け込むために行っていることの、良い例です。また、Resyの話や、旅行の話もしました。

そして、これらのサービスや予約は増加しています。そして、人々はそれを利用しています。つまり、単なる決済製品以上のものなのです。マーク、私は初年度の立ち上げ費用を把握していませんが、39%というのはかなり良い指標だと思います。

次の四半期に330万枚のカードを獲得するかどうかということについては、まったくわかりません。つまり、引き受け先として納得のいくカードを獲得していくことになります。そのようなカードはサイクルを通じて利益を生むでしょう。3.3%になる可能性はありますか? ええ、3.3かもしれませんし、2.9かもしれませんし、3.5かもしれません。

私たちは……カード買収を目標にしているわけではありません。私たちが考えているのは、私たちの基準を満たすカード会員を獲得することです。そして、たまたまこの四半期は3.3だったというわけです。

ジェフ・キャンベル — 最高財務責任者

新規カード会員の獲得に必要な財務的ハードルを大幅に引き上げましたが、それでもなお、過去最高水準のカード会員を獲得できたことは、先ほどスティーブが話したような取引を通じて、現在の需要レベルを物語っています。また、先ほども申し上げましたが、平均的な顧客は、毎月の行動を追跡していますが、パンデミック前に比べ、はるかに高い利用パターンを持ち、平均的な信用度が高く、平均的な手数料の構成比が非常に高くなっていることも指摘しておきたいと思います。

Steve Squeri — 会長兼最高経営責任者(CEO

カードを発行するための審査が難しくなったということですね。私たちは、より多くのカードを手に入れることができます。つまり、本題に入るだけです。

オペレーター

ありがとうございます。次の質問はモルガンスタンレーのベッツィー・グラセックからです。質問をお進めください。

Betsy Graseck — Morgan Stanley — アナリスト

こんにちは、おはようございます。お時間をいただき、ありがとうございます。

スティーブ・スクエリ — 会長兼最高経営責任者

こんにちは、ベッツィー。

Betsy Graseck — モルガンスタンレー — アナリスト

FXが四半期にどのような影響を及ぼしたとお考えですか?つまり、さまざまな方法で表示することができますが、あなたの観点から理解したいのは、売上高と費用面、特に報酬面でどのような影響があったのか、ということです。それから、もしFX調整後であれば、通期および第4四半期の収益見通しをどのように考えているか教えてください。ありがとうございました。

ジェフ・キャンベル — 最高財務責任者

ベッツィー、ご質問ありがとうございます。為替変動は非常に激しく、ここ数年来で最も激しいと思います。為替変動は伝えるのが少し難しく、多くの人が完全に理解するのは困難だと思います。円、ユーロ、ポンドなど、当社にとって最も重要な通貨の多くで劇的な動きがありました。

そのため、当四半期の売上高成長率を見ると、為替調整後 の売上高成長率と報告されている売上高成長率の間に300bpの差が生じています。というのも、もちろん、私たちは世界中でビジネスを展開しており、米国外の従業員の割合も非常に大きいからです。これらの国々における報酬の額はすべて現地通貨建てです。

従って、1株当たり利益への影響は極めて軽微です。10-Kの開示資料では、1年を通してのムーブメントのコストは0.10ドル程度と説明しています。これは四半期単位での話です。ですから、私はEPSについて考える際、このようなことはあまり言及しません。

これらのことをガイダンスに置き換えると、EPSガイダンスの範囲を上回ると自信を持って言える理由は、報告されている売上高の成長率を以前と同じにしたことです。為替レートの変動を調整したベースでは、報告されている売上高のガイダンスを数百ベーシスポイント上回ると予想しています。最後に、ある意味で、90日前に発表した予想を上回る業績を達成したことをお伝えします。これは、為替による逆風を相殺したようなもので、収益面では90日前に想定していたものより若干大きくなっています。

しかし、最終的には、為替をそれほど考慮する必要はないでしょう。

オペレーター

ありがとうございました。ご質問はウィリアム・ブレアのボブ・ナポリからお願いします。質問をどうぞ。

ボブ・ナポリ — ウィリアム・ブレア・アンド・カンパニー — アナリスト

ありがとうございます、おはようございます。SMBとオンライン消費について、少しお話を伺いたいと思います。SMBは明らかに御社にとって重要な事業で、明らかに力強く成長しています。SMBについて、何か変化があれば教えてください。それから、オンライン費用はかなり安定しています。

長期的に見た場合、オンラインとオフラインの成長率はどの程度が適正なのか、いろいろ議論されていると思います。オフラインの成長率はやや低下していますが、オンラインは堅調です。そこで、SMBについて、またオンライン支出の長期的な伸びについてのお考えをお聞かせください。

スティーブ・スクエリ — 会長兼最高経営責任者

それでは、まず物品・サービス支出について少しお話ししましょう。商品・サービス支出は16%で、その成長率はかなり均等に分かれています。実際、オフラインのほうがオンラインよりも若干成長率が高いかもしれませんが、どちらも15%から17%の範囲内です。ですから、これは持続可能なことだと思います。

また、オンラインは急拡大しましたが、オフラインは大流行前の水準に戻りました。ですから、私たちはその両方について、とても良い感触を抱いています。消費者は……つまり、ショッピングモールを通り過ぎると、そこにいます。つまり、消費者はモールの前を通り、買い物や消費をしているのです。

そして、オンラインで注文もしています。ですから、私たちにとっては非常にポジティブな意味でのダブルヒットと言えるでしょう。ですから、16%の商品・サービス支出はとても快適です。これは全支出の約70%に相当します。

中小企業に関しては、中小企業は引き続き非常に好調です。今期は17%の伸びを記録しました。これは私たちのビジネスの中でも大きな割合を占めています。当座預金、Kabbage、スモールビジネスローンなど、さまざまなサービスを展開しています。

スモールビジネスには好感が持てますし、私たちにとって本当に良い業績を上げ続けています。

オペレーター

ありがとうございます。次の質問はJPモルガンのリック・シェーンからです。質問をお受けください。

リック・シェーン — JPモルガン・チェース・アンド・カンパニー — アナリスト

私の質問を聞いてくださってありがとうございます。前四半期に提起したテーマをもう一度確認したいと思います。これまで、御社が提供する商品は、基本的に支出を積極的に選択する顧客層を引き起こし、商品提供によってそのパターンを習慣化させてきました。現在、御社は初日からリボルビングを提供する製品を提供しています。

また、若年層への移行に伴い、クレジット・プロファイルが上昇するにもかかわらず、クレジット・パフォーマンスが変化し、クレジット・サイクルに対するベータ値が実際に上昇すると思いますか。

ジェフ・キャンベル — 最高財務責任者

そうですね。というのも、私たちの観点では、従来のチャージ製品にさらに多くの機能を追加したことで、大きな変化があったことはご指摘のとおりです。しかし、多くのお客さまは、従来のチャージ商品として30日ごとに返済していますし、新しい機能を利用して、残高を少し残しておくお客さまもいらっしゃいます。しかし、会社への影響について考えてみると、今日スティーブが何度か使っていた言葉ですが、差別化されたビジネスモード、つまり、長期的に見ると、純利息収益は全体の収益の約19%から20%になっています。

これは何年も前のことです。率直に言って、この水準は何年も前から変わらないでしょう。なぜなら、消費者や中小企業のお客様の貸出財布のシェアをもう少し拡大する機会があると考えており、今期は手数料を23%増加させました。また、割引収入も大幅に増加しています。

しかし、会社としての収益の全体的な構成やビジネスモデルには、大きな違いはないと考えています。

Steve Squeri — 会長兼最高経営責任者(CEO

ジェフが言ったように、全体的な収益の構成や、収益の内訳に違いはないと思います。しかし、このことによって、より多くの支出を獲得する機会が得られると思います。この機能がなかったら、そのグループは競争力のある貸出カードでスタートしたかもしれませんし、青いキャッシュカードを持たせていたかもしれません。このことは、39%増という支出額にも表れていると思いますが、この層は支出を集約しているのです。

そして、当社の製品に支出を集約し、より多くの特典を獲得する機会を得ているのです。ですから、クレジット・プロファイルが変わるとは思っていません。より多くの支出を獲得し、最終的にはより多くの収益を得る機会を与えてくれていると思います。さらに重要なのは、これらのお客様の生涯価値が、以前獲得したお客様の生涯価値よりもずっと高くなることです。

これは本当に重要なことだと思います。ですから、私たちの収益のプロフィールが変わるとは思いません。また、当社のリスク度合いも変わらないと思います。しかし、このセグメントからより多くの支出を増やし、明らかに多くの収入を得る機会を与えてくれると思います。

運営担当者

ありがとうございました。次の質問は、オッペンハイマー社のドミニク・ガブリエールさんからです。質問をお受けください。

ドミニク・ガブリエル — オッペンハイマー・アンド・カンパニー — アナリスト

おはようございます。私の質問を聞いてくださってありがとうございます。今お話にあったように、ローンの伸びは約31%で、これは本当に業界トップレベルの伸びです。また、以前から既存の顧客層に浸透させようとしていることは知っています。

そのため、長期にわたる消費習慣を通じて、効果的な引き受けを実現しています。しかし、少し前に、既存の顧客層の消費習慣によるものとそうでないものとで、ローンの伸び率がどの程度違うのかを教えてくれましたね。その内訳をいくつか教えてください。ありがとうございました。

ジェフ・キャンベル — 最高財務責任者

まず、ドミニク、私が重要だと思う統計データをいくつか挙げますが、スティーブが補足してくれるかもしれません。融資が31%伸びた最大の要因は、もちろん支出の驚異的な伸びです。そうでしょう?つまり、消費が回復基調にあり、そこに大きな進展が見られるということです。そして、顧客も少しずつ残高を回復し始めています。

ですから、これは妥当なことであり、当然のことだと思います。ですから、これまで報告された方々を見ると、ローンの伸びは業界トップクラスだと思います。しかし、支出も業界トップクラスの伸びを示しています。この2つを組み合わせることが非常に重要だと思います。

ですから、私たちはこの傾向を好ましく思っていますし、今後も続くと期待しています。そして、長期的には、パンデミック前と同じように、貸出に関して業界より少し速いペースで成長し、クラス最高の信用力を維持しながらそれを実現することを期待しています。

スティーブ・スクエリ — 会長兼最高経営責任者

そうですね。また、重要なのは、この貸付金の伸びがすべてリボ払い残高ではないということです。つまり つまり、これは重要なポイントです。しかし、今回のような支出の伸びは、ローン全体の伸びを促進します。

そして、確かに、これまでのところ、成長における支出は大きいです。しかし、前四半期比で見ると、カードの伸びはほとんど同じなので、ローン全体の伸びは前四半期比で40億ドル程度にとどまります。しかし、前年同期比ではかなり伸びています。ですから、突然、消費が急増したわけではありません。

支出は続いていますし、四半期単位で見ても続いています。

運営者

ありがとうございました。次の質問はクレディ・スイスのモシェ・オレンブッチからです。質問をお受けください。

モシェ・オレンブッフ — クレディ・スイス — アナリスト

素晴らしい。ありがとうございます。フォローアップをお願いします。ジェフ、あなたは有利子負債がより速く成長し続け、純利息収入を助けていると言っていたと思います。

その水準が下がるのはどんなときか、教えてください。最後の質問に対する答えの中で、スティーブが貸出残高の伸びのかなりの部分が、有利子負債残高ではないことについて少し触れていましたが、これはどのようなものなのでしょうか。今後、どのような展開になるとお考えですか?

ジェフ・キャンベル — 最高財務責任者(CFO

今後数四半期は、リボルビング残高や有利子残高がローン全体の伸びよりも少し速く伸びると予想しています。私たちの予想では、まだしばらく時間がかかると思います。いずれは、大流行前のような状態に戻るでしょう。もうひとつは、先ほどのリック・シェーンの質問に少し関連するのですが、充電式製品の一部に少し機能を追加したことで、このような進化が起こっていることです。

従来のチャージ商品を持っているお客さまが、時間経過で支払う機能を持ち、従来のクレジットカードやリボ払いのお客さまよりも利用頻度が低いということです。そのため、数字を追うのが少し難しくなっています。しかし、マクロのトレンドを見る限りでは、ローン残高は業界よりも少し速く成長すると思います。次の2、3四半期は、リボ払い部門の伸びがローンの伸びを少し上回ると予想しています。

そして、これらのすべてが、パンデミック前の定常状態に近いレベルに落ち着くと予想しています。

オペレーター

ありがとうございます。次の質問は、ウェルズ・ファーゴのドン・ファンデッティさんからです。質問をお進めください。

Don Fandetti — Wells Fargo Securities — アナリスト

はい。国際的な組織変更についてですが、これは投資のペースを速めるということでしょうか?国際市場では常にバランスを取る必要があります。それから、技術投資戦略について何か新しい情報はありますか?雇用の拡大について言及されているのを見ましたが、それにしては少し遅いような気がします。

スティーブ・スクエリ — 会長兼最高経営責任者

技術投資戦略については、これまでと変わりません。私たちが採用を強化しているという記事もありましたしね。また、契約社員への転換も数多く行っています。金融サービス業界はどこも従業員を抱えていますが、多くの契約社員を抱えています。

ですから、必ずしもテクノロジー部門の人員増加を示すものではありませんし、ゲームに遅れをとっていることを示すものでもありません。これは、契約社員数と社員数のバランスをとっていることを表しています。ですから、ここ数年の技術投資はかなり安定していますし、今年も同じレベルの技術投資を継続するつもりです。最初の質問は何ですか、ドン?

ジェフ・キャンベル — 最高財務責任者

ICS

スティーブ・スクエリ — 会長兼最高経営責任者

国際的な観点から申し上げますと、グローバル企業を経営する場合、あらゆる問題や課題に対して最高の人材を投入することが本当に重要だと思います。また、カード会員の獲得、カード会員の囲い込み、カード会員の維持などを考えた場合、市場が二重、三重構造になっていると、スピードや敏捷性が損なわれることがありますし、単一の市場リーダーがその市場に対して正しい投資判断ができるかというと、そうではありません。そのため、中小企業向けカードを何枚獲得できるのか?消費者向けカードは何枚獲得できるのか?どのようなお客様が中小企業向けカードや消費者向けカードを取得するべきか、どのように判断するのでしょうか。そうすることで、製品をより早く市場に送り出すことができるようになるだけでなく、私たちが横断的に活動する際に、適切なチャネルに適切な投資を行うことができるようになると考えています。海外に投資する余分な資金については、企業投資戦略を持っており、最もリターンの大きいところに資金を投入します。

ですから、A市場やB市場に投資した方が、米国やその逆よりも多くのリターンを得られるのであれば、そうします。もうひとつは、私は長い間ここにいます。組織構成は時代に合わせて変化します。

そして、利用可能なテクノロジー、利用可能な価値提案、つまり、これはある意味、少し未来に戻ったようなものなのです。私たちはあらゆるものをグローバル化しましたが、今、私たちが持っているグローバルな能力を、よりローカルなレベルで、よりローカルな意思決定やさまざまなビジネスユニット間の裁定のために展開する方が良いと感じています。その方がより効果的で、より迅速な方法だと考えています。そして、パンデミックから脱却するためには、意思決定のスピードと機敏性が本当に重要になると思います。

運営担当者

ありがとうございました。次の質問は、ウォルフ・リサーチのビル・カーキャッシュからです。質問をお受けください。

ビル・カーキャッシュ — ウルフ・リサーチ — アナリスト

ありがとうございます。スティーブ、ジェフ、おはようございます。

スティーブ・スクエリ — 会長兼最高経営責任者

こんにちは、ビル。

Bill Carcache — Wolfe Research — アナリスト

あなたの [聞き取れず] と基本的な傾向の強さは、確かにモデルの収益力を強調しています。しかし、2007年当時を振り返って、複数の住宅ローンを抱える顧客は優良債権であり、貴社は実質的にその不況の中で成長したのだという投資家の懸念に対処していただければと思います。現在の環境は大きく異なりますが、一部の投資家は2007年当時を類推して、貴社が再び次の不況に向かって成長しているのではないか、また、貴社が見ている強い消費動向はFRBが戦おうとしているインフレ問題を反映しているのではないか、と懸念を表明しています。

この点について、あなたのご意見をお聞かせください。

スティーブ・スクエリ — 会長兼最高経営責任者(CEO

私の考えを述べますので、ジェフに加わってもらいましょう。2007年以来、私たちは多くのことを学び、大きく変わりました。2007年が2022年への対応を示していると考えるのは、2023年に対して愚かなことだと思います。もう一度、パンデミックの例を挙げますが、パンデミックの際に注目されなかったことの1つは、私たちが苦境にある人々にどのように対処しているかということです。

短期的な視点と長期的な視点の両方から、私たちは非常にうまく対処できたと思います。以前、ジェフがこのスライドを発表したときにも、ARが苦境に立たされていることを話していました。そして、私たちはそれを非常に注意深く管理しました。また、私たちの回収能力は当時とはまったく異なっていると言えます。

モデルも当時とは異なっています。しかし、人々が何を考えようと勝手ですが、私たちが変わらなかった、あるいは多くを学ばなかったと考えるのは愚かなことでしょう。不況下での成長という点では、私たちの成長の80%はトランザクションによってもたらされています。つまり、この支出の数字を見ると、これはインフレではありません。

これは取引なのです。これは、より高いレベルのエンゲージメントです。ですから、インフレの追い風があるから成長するという考え方は愚かな考えです。なぜなら、私たちはより多くのカード会員と関わっているからです。

カード会員数は増えています。最後に、最初の質問に戻りますが、経済的な観点から見ると、当社のカード基盤は2007年当時とはまったく異なっています。2007年当時と比べると、より強固で弾力的なカード基盤になっていますね。また、残高を増やす方法は、当時は必ずしも支出だけではありませんでした。

残高移行が盛んに行われていました。ですから、この会社は不況に突入した2007年当時とはまったく異なっていると思います。カード基盤が違います。カード基盤も違いますし、成長の仕方も違います。

当社は、より消費型、つまり成長型の企業になっています。プレミアム・カード会員が大幅に増えました。また、手数料を支払うカード会員も以前よりはるかに多くなっています。私たちの成長は、まったく異なるソースからもたらされています。

ですから……しかし、結局のところ、いつ、どのようなタイミングで大きな不況に見舞われるのか、そのときはどうなるのかを見極めたいと思います。しかし私たちは、能力についても、モデルについても、支出の獲得方法についても、非常に良い感触を得ています。ですから、私たちは単に追い風に乗っているわけではありません。顧客獲得と既存顧客からの支出増加を通じて、価値ある提案が成長を促しているのです。

ジェフ・キャンベル — 最高財務責任者

ただひとつ付け加えるとすれば、既存顧客からの支出が増えているのと同様に、貸付金の増加も、平均的な信用度が高い、私たちがよく知る既存顧客からのものが大半を占めているということです。このような顧客は、どのような環境においても確保すべき顧客であると、サイクル・モデルを通じて確信しています。また、先ほどのコメントに戻りますが、当社の信用準備金の水準はまだ業界の他のどの企業よりも低くなっています。CECL適用初日と比較すると、他のどの企業よりも低い水準です。

これは、当社の強力なクレジット・プロファイルを考えれば妥当なところです。ですから、私たちは現在の状況について満足しています。

オペレーター

ありがとうございました。次の質問は、MoffettNathansonのLisa Ellisからです。ご質問をお聞かせください。

Lisa Ellis — MoffettNathanson — アナリスト

おはようございます、皆さん。お時間を割いていただいてありがとうございます。ちょっと補足を…

Steve Squeri — 会長兼最高経営責任者

こんにちは、リサ。おはようございます。

リサ・エリス — MoffettNathanson — アナリスト

こんにちは — その件ですが。御社のビジネスが引き続き好調で、パンデミックからの回復が遅れているという追い風もまだ受けているという事実を踏まえて、現在の評価環境を利用してタックインM&Aやより大規模な有機投資、たとえば御社のビジネスの分野を加速するために検討または傾注していることについて、考えを聞かせていただけませんか。ありがとうございました。

スティーブ・スクエリ — 会長兼最高経営責任者

つまり、大規模なオーガニック投資です。Jeffが言ったように、カードを作るのを難しくしている一方で、カード会員を獲得するためにマーケティング費用をいかに投入してきたかは、ご覧のとおりです。ですから、私たちはマーケティング投資に傾注してきたと思います。また、テクノロジーへの投資も順調に進んでいます。そして、私たちにとって意味のあるものを組み込む機会を常に探し求めています。

KabbageであれResyであれLoungeBuddyであれacompayであれ、私たちは常に、オーガニックコアに隣接して追加できるようなものを探しているのです。私たちが求めているのは、私たちの世界の外側にあるようなものではありません。私たちは、顧客ベースを拡大できることを証明してきました。提供するサービスを拡大し、さらに消費につながるようなサービスや、より多くの買収機会につながるようなサービスを検討することができます。

私たちは、Resyをカード会員を取り込むための方法として考えています。レストランを利用するための方法です。そして、新しいカード会員を獲得するための方法として考えています。アコペイもその一つで、B2Bの支出をより多く取り込むことができるようになります。

このように、私たちは常に機能を探し求めているのです。そして、適切な評価と適切な機能のセットがあれば、それを利用するつもりです。しかし、有機的な投資という点では、すでに傾注していると思います。マーケティングに投資してきました。

マーケティングにも投資しましたし、カード会員サービスにも投資しました。私たちの価値提案に投資してきました。そして、同僚に投資し、テクノロジーへの投資レベルを維持し続けています。

運営担当者

ありがとうございました。最後の質問はバンク・オブ・アメリカのミヒール・バティアからお願いします。ご質問をどうぞ。

Mihir Bhatia — Bank of America Merrill Lynch — アナリスト

おはようございます。この度はお時間をいただきましてありがとうございます。規制の背景について簡単に触れたいと思います。特に、ビルディングの提案について考えているのですが、もしそれがあなたにとって興味深いものであるならば、あなたの視点から何か強調すべきことがあるように思えます。また、規制に関しても何かお考えになるべきことがありますか?ありがとうございました。

スティーブ・スクエリ — 会長兼最高経営責任者

わかりました。申し訳ありません、聞き取れませんでした。スピーカーフォンなのか、それとも……本当に聞き取りにくかったです。Durbin, is that the question?

Mihir Bhatia — Bank of America Merrill Lynch — アナリスト

すみません、ダービン案と規制の背景についてお聞きしたかっただけです。

Steve Squeri — 会長兼最高経営責任者

なるほど。これではっきりしましたね。Durbinの提案については、あくまで提案です。私たちは三者構成ですから、これが私たちにマイナスの影響を与えるとは思えません。

しかし、それが私たちにとってプラスに働くのか、それとも実際にそうなるのか。私たちは引き続きこの問題に取り組んでおり、今後どうなるかを見守りたいと思います。規制環境に関しては、厳しい規制環境です。多くの場合、消費者を保護し、消費者に対して透明性を確保することが目的であり、私たちはそのすべてに拍手を送っています。CFPBは遅延損害金などについて議論しています。

これらは私たちの収入源の重要な部分ではありません。しかし、消費者に対する透明性は本当に重要だと思いますし、私たちは当然、そうしたものをすべて見たいと思っています。しかし、規制環境がここ数年以上に厳しくなるとは思いません。私たちはこれからも、そのような環境の中で事業を続けていくでしょう。

もちろん、技術的な変更であれ何であれ、特定の事柄を遵守するために多少のコストがかかることはあります。でも、それは競争と同じです。競争は常に存在するのです。そして、規制のガイドラインを満たすために、確実に投資しなければならないのです。

私たちはこれからもそうしていくつもりです。しかし、私たちにとって大きな逆風になるとは思いませんし、これから先も逆風になるとは思えません。

ケリー・バーンスタイン — インベスター・リレーションズの責任者

わかりました。以上で、電話を終わります。本日の電話会議にご参加いただき、また、アメリカン・エキスプレスに引き続きご関心をお寄せいただき、誠にありがとうございました。引き続きご質問等ございましたら、IRチームが承ります。

オペレーター: それでは、また。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>