エクソンモービル (XOM)2022年第2四半期決算説明会の日本語訳です。

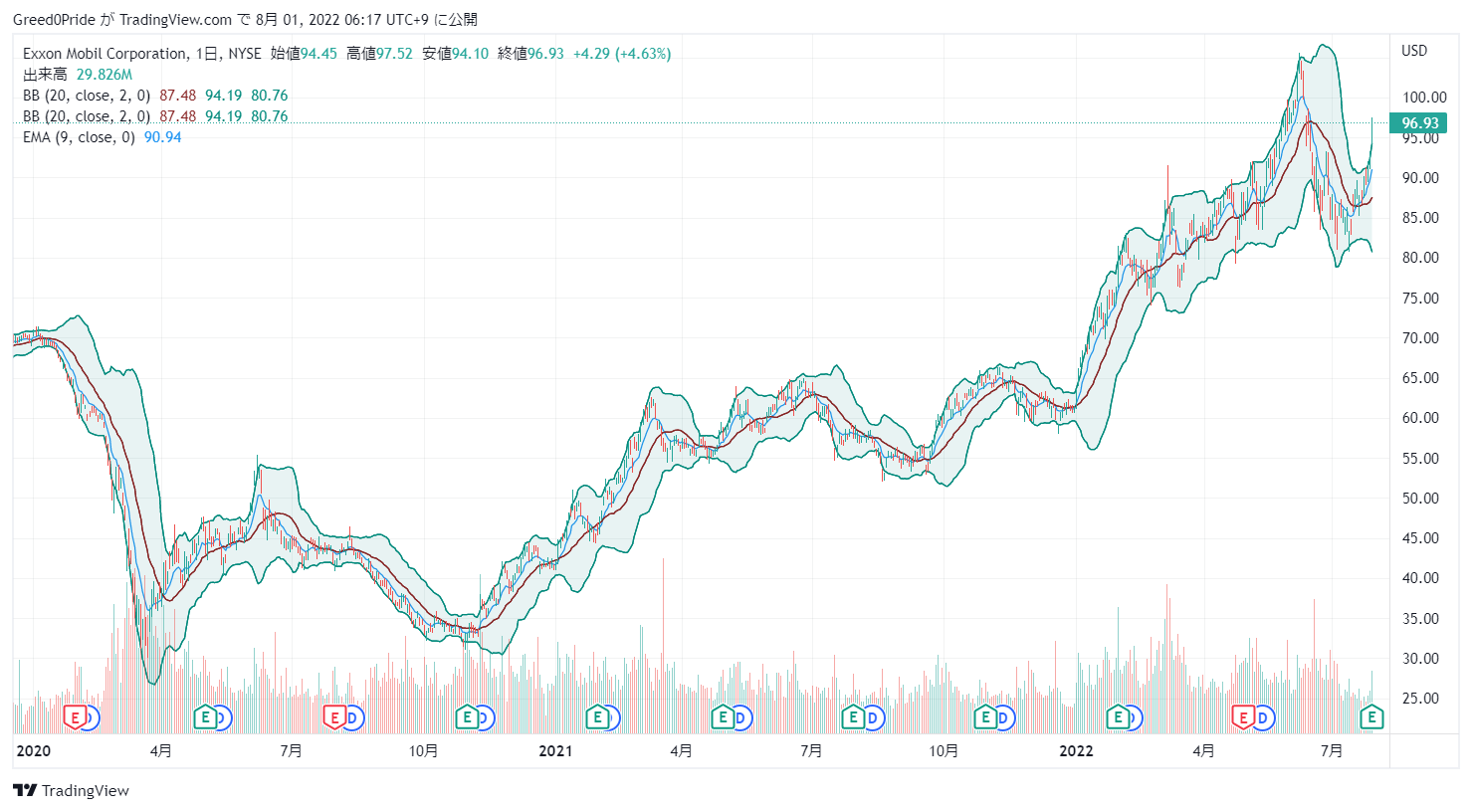

第2四半期は大幅増収、利益は約4倍と非常に良いですね。エネルギー価格の高騰の追い風で好調です。

自社株買いも発表しており良い感じになってきてますね。長期での上昇トレンドも継続です。

エクソンモービル (XOM)株価

エクソンモービル (XOM)2022年第2四半期決算説明会

Call participants:

Jennifer Driscoll — Vice President, Investor Relations

Darren Woods — Chairman of the Board and Chief Executive Officer

Neil Mehta — Goldman Sachs — Analyst

Kathy Mikells — Senior Vice President, Chief Financial Officer

Douglas Leggate — Bank of America Merrill Lynch — Analyst

Devin McDermott — Morgan Stanley — Analyst

Stephen Richardson — Evercore ISI — Analyst

Jeanine Wai — Barclays — Analyst

Sam Margolin — Wolfe Research — Analyst

Jason Gabelman — Cowen and Company — Analyst

Biraj Borkhataria — RBC Capital Markets — Analyst

Roger Read — Wells Fargo Securities — Analyst

Neal Dingmann — Truist Securities — Analyst

Manav Gupta — Credit Suisse — Analyst

John Royall — J.P. Morgan — Analyst

Ryan Todd — Piper Sandler — Analyst

More XOM analysis

2022年7月29日午前9時30分

オペレーター

エクソンモービル・コーポレーション 2022 年第 2 四半期決算説明会にようこそ。本日の通話は録音されています。それでは、IR担当副社長のジェニファー・ドリスコールに電話をお繋ぎします。

どうぞよろしくお願いします。

ジェニファー・ドリスコル — 投資家向け広報担当副社長

皆さん、おはようございます。エクソンモービルの2022年第2四半期決算説明会にご参加いただき、ありがとうございます。私は投資家向け広報担当副社長のジェニファー・ドリスコルです。本日は、会長兼最高経営責任者のダレン・ウッズと、上席副社長兼最高財務責任者のキャシー・ミケルズが出席しています。

本日、第2四半期の業績に関するニュースリリースとともに、当社の四半期プレゼンテーション(録音)を当社ウェブサイトの投資家情報セクションに掲載しました。1時間の電話会議では、ダーレンが冒頭で簡単なコメントを述べ、プレゼンテーションのスライドをいくつか参照した後、質疑応答の時間に移ります。この電話会議では、リスクと不確実性を伴う将来見通しに関する記述を行う可能性があることをご承知おきください。また、決算説明会のスライドの最後に補足情報を掲載しています。それでは、スライド3をご覧いただき、ダレンに電話をつなぎます。

ダレン・ウッズ — 取締役会長兼最高経営責任者

ジェニファーさん、ありがとうございます。皆さん、おはようございます、そしてこんにちは。本日はお集まりいただきありがとうございます。第2四半期の営業および財務の業績は非常に好調に推移しました。

市場の影響は明らかですが、当社の業績は、ファンダメンタルズへの注力、数年前に実施した計画や投資、そしてパンデミックの深 刻な状況を乗り切ったことを反映しています。また、高い稼働率で施設を安全に運用し、必要な生産とスループットを推進した世界中のチームの優れた活動も反映されています。私たちは、世界が必要とするエネルギーと製品を供給し、当社の戦略的優先事項を実現するために、彼らが尽力したことを誇りに思います。生産量の増加、実現率の向上、積極的なコスト管理により、力強い収益とキャッシュフローを生み出しました。

また、優れた安全性と営業成績を達成しました。世界的な需要の回復に伴い、当社はポートフォリオへの投資を継続し、パーミアンの年初来の生産量を2021年上半期比で日量約13万原油換算バレル増加させました。通年では、パーミアンで、2年連続25%の増産を達成する見込みです。ガイアナでは、現在、当社の総生産能力は日量34万原油換算バレル以上となっています。

当社のリザ・フェーズ1開発では、設計能力を上回る優れたパフォーマンスで生産を行っています。リザ・フェーズ2は今年初めに生産を開始し、最近、設計容量である日量22万バレルに達しました。需要の回復に伴い、当社の業界をリードする精製回路からの生産量も回復しています。2022年上半期の処理能力は、2021年上半期に比べ日量18万バレル増加しました。

当四半期においても、当社は必要不可欠なパートナーとしての価値を示し続けています。例えば、エクソンモービルは最近、カタールのノースフィールドイースト拡張の権益を獲得しました。当社はカタール政府と数十年にわたり緊密に連携してきました。この魅力的な契約は、LNGのグローバルリーダーとしての当社の経験をさらに活用し、2026年までにカタールのLNG生産能力を年間3,000万トン増加させることに貢献する機会を与えてくれるものです。

このようなパートナーシップは、炭素回収・貯留のような当社の新規事業における将来の機会を引き出す上でも重要な役割を果たします。最近、中国、オーストラリア、オランダ、インドネシアで大規模な CCS プロジェクトの開発を検討するための複数の MOU に調印しました。最後に、米国メキシコ湾岸での大幅な精製能力増強の推進、ガイアナでの新規資源の発見、モザンビークでのLNG生産の進展、総額30億ドル以上の売却を発表した非中核資産への対処により、ポートフォリオをさらに強化しました。

私たちは、需要が回復することを理解した上で、パンデミックに対応した投資を続けています。ボーモント製油所の拡張により、2023 年第 1 四半期には米国メキシコ湾岸の精製能力を 17%以上、日量 25 万バーレル増加させることができる見込みです。当四半期、当社はガイアナにおいて 2 つの発見を発表し、推定可採資源量は約 110 億バレルに増加しました。

モザンビーク沖のコーラル LNG プロジェクトでは、天然ガスの供給が開始されました。このプロジェクトは、本年後半のLNGの初荷の達成に向けて順調に進んでいます。最後に、事業売却プログラムを有利な局面で進め、XTOエナジー・カナダ、ルーマニアのアップストリーム関連会社、バーネット・シェールガス資産などの売却を発表しました。バーネット・シェールガスの売却は第2四半期に完了しました。

他の2件は、規制当局の承認を経て、今年後半に完了する予定です。全体として、当四半期は、業績と戦略的優先事項の進展の双方において、非常に好調でした。第2四半期の好調な業績は、需要が大流行前の水準近くまで回復し、供給が減少している厳しい世界的な市場環 境を反映しています。この状況は、ウクライナでの出来事によってさらに悪化し、原油、天然ガス、精製品の価格上昇の要因と なりました。

当四半期のブレント原油の平均価格はバレルあたり約 22 ドル上昇しました。当四半期のブレント原油の平均価格は1バレルあたり約22ドル上昇し、10年ぶりの高値となりました。天然ガス価格は、欧州の供給懸念が継続する中、過去10年間のレンジを大幅に上回って推移してい ます。精製マージンは、10 年間のレンジに対してさらに顕著に上昇しています。

パンデミックによる精製能力への大きな影響を反映し、非常に高い水準にとどまっています。7月には、需給バランスの改善によりマージンが緩やかになり、いくらか緩和されました。これとは対照的に、世界の化学品マージンは依然としてサイクルの底に近い状態にあります。しかし、当四半期には、主にアジア太平洋地域で若干の改善が見られました。

北米のマージンは、ガス価格の上昇に伴うエタン原料の高騰に製品価格が追いつかないため、当四半期に おいて縮小しました。決算を総括する前に、決算の背景となる市場環境について触れておきます。冒頭でも申し上げましたように、石油・ガスの生産には、通常の枯渇を補うために毎年多額の投資が必要であり、純生産量を増やすためにはさらに多額の投資が必要です。パンデミック以前は、業界の投資は過去の水準を下回っていた。

パンデミック時には、経済全体が停止したため、この問題はさらに悪化した。現在、需要の回復に比べ供給が遅れているため、ほとんどの事業で市場がタイトになっています。精製業では、パンデミック時の閉鎖率が2008年の金融危機時の3倍であったことから、供給不足が顕著に表れています。投資サイクルタイムが長いため、供給量の増加は一夜にして実現するものではありません。

エクソンモービルでは、この期間中、ファンダメンタルズに焦点を当て、石油・ガス投資においてIOCの同業他社に負けないようにしました。特にボーモント製油所の拡張など、米国の精製能力への投資を含め、他社が傾きかけている時に私たちは身を乗り出しました。過去 5 年間にわたる私たちの投資は、今日、その成果を発揮し、世界中の家庭のニーズを満たすため に、他の方法では実現し得なかったより多くの供給を可能にすることに役立っています。

伝統的な事業への投資を進める一方で、当社の中核技術である低炭素化ソリューションに関連する事業も進めています。この 2 つが、株主の皆さまと環境のために、今後数年のうちに実を結ぶと期待しています。これを背景として、第2四半期の業績についてご説明します。生産量の増加、液体および天然ガスの実現率の上昇、堅調な精製マージンにより、収益は合計で180億ドル近くとなりました。

当社は引き続き効率化を推進し、2019年対比で60億ドルの構造的コスト削減を実現しました。2023年までに90億ドル以上の節約を達成する軌道を維持しています。設備投資は、当四半期に46億ドル、累計で95億ドルでした。通年の設備投資ガイダンスである210億ドルから240億ドルについては、引き続き順調に推移しています。

営業活動によるキャッシュフローは200億ドルで、バランスシートをさらに強化しました。純有利子負債比率は約13%に低下し、成長率は目標範囲の下限である20%に達しています。当四半期は、配当金および自社株買いの形で 76 億米ドルを株主に還元しました。配当金の増加は、当社の戦略に対する自信、各事業における業績、およびバランスシートの新たな強さを反映したものです。

最後に、いくつかの重要なお知らせをいたします。先ほど申し上げたとおり、需要の回復に比べ供給が遅れているため、ほとんどの事業で市場がタイトになっています。当社の好調な業績は、過去数年間に行った大規模な投資と、ファンダメンタルズへの注力を反映したものです。この 2 つが、世界が最も必要としている時に増産を実現する絶好のポジションにあるのです。

私たちは、ガイアナとパーミアンで低コストのバレルの増産を続けています。7月にPNG LNGが達成した日産新記録を含め、既存の設備の出力を最大化しながら、これらすべてを実行しています。当社の新しいコーパスクリスティ・コンプレックスは、世界最大規模のスチームクラッカーが設計能力を発揮し、上半期にキャッシュと収益の黒字を達成しました。当社の米国メキシコ湾岸精製能力は

米国メキシコ湾岸の精製能力は、ボーモント製油所の拡張プロジェクトが2023年第1四半期にスタートすることで、日量約25万バレル増加する予定です。また、2つの新規LNGプロジェクトも進行しています。コーラルLNGとモザンビークは、今年後半に最初の貨物を出荷する予定です。年間1,800万トンのLNGを新たに供給する当社のゴールデン・パスLNGプロジェクトは、2024年のスタートアップに向けて順調に進んでいます。

ゴールデン・パスが完成すれば、メキシコ湾岸からの LNG は 20%増加することになります。さらに、非戦略的資産の売却をサイクルの好機に継続的に行っています。コストを抑制しながら、高い安全性と信頼性を実現しました。これらの取り組みにより、資産構成が改善され、損益分岐点が下がり、回復力が高まっています。

低炭素ソリューション事業は、オーストラリア、中国、インドネシア、オランダで新たに発表した4つの炭素回収・貯留の機会により、引き続き事業ポートフォリオを拡大しています。私は、社員が行っている仕事を非常に誇りに思っています。彼らの努力はすべて当社の戦略的優先事項と一致しており、株主の皆様はそれに報いることができるのです。バランスシートがさらに強化された今日、私たちは投資を継続し、サイクル全体を通じて 株主への利益還元を推進するための体制を整えています。

ファンダメンタルズへの注 力に変わりはありません。私たちは、戦略的優先事項を推進するために中核となる能力を活用し、この長いサイクルのビジネスにおいて必要な投資を継続的に行っています。私たちは、常に目的を持ち、一貫したアプローチで、現代社会が必要とするエネルギーと製品を提供すると同時に、社会の温室効果ガス排出量を削減し、エネルギー転換において業界をリードするという2つの課題に成功裏に対処していくつもりです。ありがとうございました。

ジェニファー・ドリスコル — インベスター・リレーションズ担当副社長

ありがとう、ダレン . それでは、質疑応答に移りたいと思います。より多くの方からのご質問をお受けできるよう、通話中のアナリストの方々には引き続き1つの質問に限定していただくようお願いしています。しかし、私たちが何か説明を必要とする場合には、どうぞこのままお続けください。

それでは、ジェニファーさん、質問をお受けしています。

質疑応答

オペレーター

ありがとうございます。ドリスコルさん。[最初の質問はゴールドマン・サックスのニール・ミータからです。

ニール・ミタ — ゴールドマン・サックス — アナリスト

チーム、ありがとうございます。マクロ的な質問とミクロ的な質問を1つずつ、ダレンさん。エネルギーの安全保障というテーマで続けたいと思いますが、御社はヨーロッパで最大のエネルギー供給会社の1つです。そこで、現在直面しているヨーロッパのエネルギー問題について、あなたの見解をお聞かせください。

また、この地域にエネルギーを供給する上で、エクソンモービルの役割は何でしょうか?

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

もちろんです。ニール、あなたは今日、非常に厳しい状況にあることに触れていると思います。これは、人々の生活にとって非常に重要なシステムに大規模な変更を加えることに伴う複雑さを反映していると思います。ですから、今後、そして今日、私たちが目にするのは、移行についてどう考え、どう展開していくかについて、より広い網を張っていくことだと思います。

エネルギーの多様なポートフォリオを確保し、特定の国に依存しないエネルギー源を確保する。これは重要なステップだと思います。その一例として、ドイツにおけるフラッキングと非在来型ガスの可能性を挙げたいと思います。非在来型ガスが安全に生産でき、経済的に安定した供給源を確保できることは、長年にわたって業界が証明してきたことだと思います。

ですから、エクソンモービルが重要な役割を果たす機会があると思います。また、私たちはヨーロッパでかなり大きな精製設備を持っています。私たちは、これらの施設をアップグレードし、排出量をゼロにする計画を立て、そのための努力を続けてきました。また、今回の危機では、天然ガスの消費量を削減するための取り組みも強化しています。

実際、当社の精製回路を見ると、天然ガスの使用量を65%削減しています。これは、ヨーロッパの約200万世帯の電力に相当するガス使用量です。このように、現在のオペレーションを最適化するために、私たちはいくつかの重要なステップを踏むことができます。長期的には、LNGの輸入施設を拡張するプロジェクトを検討しています。

もちろん、LNGプロジェクトも稼働させています。アメリカのゴールデン・パス・プロジェクトは、アメリカからヨーロッパへのLNG輸出を可能にします。さらに、モザンビークでもLNGを生産しており、これは今年の年末に予定されています。

もちろん、PNGでの作業も進行中です。このように、LNGの供給を増やすことで、ヨーロッパに供給されるロシアのガスの一部を相殺することができ、ヨーロッパの供給を多様化する上で、もうひとつの重要なステップとなるでしょう。

Neil Mehta — Goldman Sachs — アナリスト

続いて、資本収益についてです。少なくとも今年はリセットされていませんが、配当の成長と資本還元に戻る意味があるのでしょうか。数カ月前に示した300億ドルの達成に向けて、どのように取り組んでいこうと考えていますか?

キャシー・ミケルズ — シニア・ヴァイス・プレジデント、チーフ・ファイナンシャル・オフィサー

もちろん、喜んでお受けします。ご存知のように、私たちの最優先事項は事業への投資を継続することです。前四半期には、現金残高を200億ドルから300億ドルまで増加させる予定であることをお話ししましたが、これは強固なバランスシートと強固な現金残高の両方を実現するもので、サイクルを通じて柔軟性をもたらす競争上の優位性と考えています。

また、自社株買いと配当のバランスをとることに努めています。ご存知の通り、2021年第4四半期に四半期配当を0.01ドル引き上げました。また、前四半期には自社株買いの規模を3倍に拡大し、今年から来年にかけて300億ドルの自社株買いを実施することになりました。このように、私たちは株主への資本還元を考える上で、間違いなく効率性を重視しています。

また、自己株式取得プログラムには、配当金の名目額を引き下げるという副次的な効果もあります。ですから、私たちは適切なバランスを取ろうとしているのです。取締役会はこれをかなり定期的に見直しており、現在の状況について良い感触を得ています。

Neil Mehta — Goldman Sachs — アナリスト

ありがとう、キャシー。

Jennifer Driscoll — 投資家向け広報担当副社長

ありがとうございます。それと、念のためお伝えしておきますが、質問はアナリスト1人につき1つでお願いします。ジェニファーは?

オペレーター

次はバンク・オブ・アメリカのダグ・レゲイトにお願いします。

Douglas Leggate — Bank of America Merrill Lynch — アナリスト

ありがとうございます。皆さん、おはようございます。私の質問に答えていただき、ありがとうございます。ダレン、まずヨーロッパの天然ガスについてお聞きしたいのですが。

欧州のガス生産量は、ここ数年明らかに減少していますが、第2四半期は前四半期比で増加しました。通常、夏場は季節的に減少傾向にあります。欧州のガス生産量は、明らかな理由で横ばいになっていますが、今後どのように考えていくべきでしょうか。また、フローニンゲンがオランダ政府によって再検討される可能性があるかどうか、具体的な問題点について教えてください。

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

ダグ、またお聞きできてうれしいです。需要に関しては、おっしゃるとおりです。過去に遡ってみると、通常の状況下では、第2四半期にガス需要が季節的に減少し、それは歴史的に数字に表れており、通常、第1四半期にその予兆が見られる傾向があります。

今年は、明らかに欧州の状況が大きく異なっており、実は第1四半期に、当時欧州で発生していたガス不足を理由に、同じような季節的落ち込みはないだろうということを予見していたのです。ですから、今後、欧州の全体的な状況や供給状況がどうなるかは、大きな問題です。また、ガス需要の大きな要因は、明らかに天候です。ですから、今期が新たな標準になるとは考えていません。

今後、欧州の情勢や供給がどのように変化していくのか、そしてもちろん天候にも注意を払わなければなりません。フローニンゲンについてのご質問ですが、生産能力はあります。オランダ政府が状況を判断し、合弁会社であるNAMにどの程度の生産量を要求するか決定します。オランダ政府が、ガスの需要量と供給量をどのように比較し、どのような役割を果たすかによって決まるのです。

しかし、生産能力はあります。

Douglas Leggate — バンクオブアメリカ・メリルリンチ — アナリスト

わかりました。キャシー、ニールの質問のフォローアップを簡単にお願いします。あなたが入社したとき、配当負担の絶対的な規模について懸念を表明していたように記憶しているのですが、具体的にお聞きしてもいいですか。現在、エクソンでは将来的に多くの事業キャッシュフローが増加することは承知しています。

しかし、自社株買いや配当政策などのバランスについて考えるとき、あなたの目的は、絶対的な配当負担を軽減して、将来的にどのような形になるかを調整することにあるのでしょうか?それでは、この辺で。

キャシー・ミケルズ — シニア・ヴァイス・プレジデント、チーフ・ファイナンシャル・オフィサー

私たちは、株主への資本還元の方法について、効率的なアプローチをとることに非常に重点を置いています。そのためには、自社株買いが非常に効率的な方法であることは明らかです。配当金については、引き続き多くのことを検討しています。

つまり、競争力のある配当金を提供することは非常に重要だと考えています。そして現在、私たちは競争力のある配当を行っていると考えています。名目上の配当金の水準に注目し、自社株買いはその水準を引き下げるという副次的な効果があります。しかし、重要なことは、私たちが事業で行っているすべての活動によって、損益分岐点が下がるということです。投資家向け説明会では、この点について何度もお話ししました。

損益分岐点は、昨年の44ドルから41ドルに下がりました。投資家説明会で発表した計画では、この価格設定に基づいて、損益分岐点をさらに下げて1バレルあたり35ドルにする予定です。これにより、事業の回復力が高まり、全体的な配当も維持しやすくなり、将来的には成長しやすくなると考えています。私たちはこのように考えています。

先ほど申し上げたように、私たちは配当金を増やすことと、名目配当を減らすという副次的な効果がある自社株買いを行うことのバランスをうまくとっています。そして、重要なことは、キャッシュバランスとバランスシート全体について、投資と株主還元の両方をサイクルを通して維持できるようなアプローチをとっているかどうかです。そうすることで、株主の皆さまに最高の価値を提供することができるのです。ですから、私たちはそのことに非常に重点を置いています。

ダグラス・レゲイト — バンクオブアメリカ・メリルリンチ — アナリスト

損益分岐点は非常に回復力があります。ありがとうございます。

オペレーター

次はモルガン・スタンレーのデビン・マクダーモットにお願いします。

Devin McDermott — Morgan Stanley — アナリスト

素晴らしい。おはようございます。私の質問に答えてくれてありがとうございます。パーミアンのビジネスについてお聞きしたいのですが、パーミアンは引き続き好調な業績を上げていますね。

準備書面では、今年後半に短周期での活動が少し加速する、あるいは増加するというコメントがありました。これは特にパーミアンを指しているのだと思います。そこで、この言及が事前計画に対する活動の加速を意味するのかどうか、コメントいただけないでしょうか。それから、今後数年間の見通しについてですが、シェール事業で見られるインフレ傾向について、また効率化でそれを相殺する能力について、少しお話しいただけますか?

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

はい。デヴィン、その点について触れてから、キャシーから何か補足がないか確認します。パーミアンについては、少し前に策定し、現在実行している計画に変更はなく、年内にごくわずかな立ち上げがありましたが、これまでと大きく異なることはありません。現在の生産量は、ご存知のように前年比25%増の上に、さらに前年比25%増となる計画で、順調に推移しています。

また、パッケージでご覧いただいたように、米国におけるタイトオイルの生産量を2017年と比較すると、2022年には3倍の生産量になると見込んでいます。ですから、戦略はそのままで、実際に得ている計画もそのままであると言えるでしょう。私たちは、活動を拡大・拡張するために、私たちが定義した構成の中で機会を探しています。

しかし、率直に言って、市場の逼迫度やリグの稼働率を考えると、そこに進出する機会はそれほど多くありません。インフレの話題はキャシーにお願いすることにしましょう。

キャシー・ミケルズ — シニア・ヴァイス・プレジデント、チーフ・ファイナンシャル・オフィサー

全体として、今日までのインフレ対策には非常に満足しています。全体的な構造的コスト削減計画やプログラムも順調に進んでいます。今期の時点で、2019年に向けて60億ドルのコスト削減を達成することができました。

この点については、非常に良い感触を得ています。前年同期比のコストを見てみると、明らかに季節的な要因があり、計画的なメンテナンスが少し多くなったため、コストが増加しました。もちろん、インフレとは無縁ではありません。特にグローバル・プロジェクト・グループによる長期のプロジェクトについては、デフレ環境の中で、サービス・プロバイダーと協働して契約を延長し、いくつかのプロジェクトではスケジュールの見直しを行いましたが、市場環境の回復に伴い、エンジニアリングを前進させ、それらを稼動させるという点では、パンデミックの間、素晴らしい仕事をしました。

ですから、全体的な設備投資計画は順調に進んでいますし、コスト削減も順調に進んでいます。また、四半期ごとにまったく同じ状況が続くとは限りません。4月に組織構造を大幅に変更したところです。この変更は、時間の経過とともに、さらなる効率化をもたらすでしょう。

この分野では、事業全体の効率を高めると同時に、同様に重要な効果も確保するために、常に一定のパイプラインで作業を行っています。ですから、私たちは現在の状況についてとても満足しています。

Devin McDermott — Morgan Stanley — アナリスト

素晴らしい。では、1つの質問に戻るために、この辺で失礼します。

オペレーター

次はEvercore ISIのStephen Richardsonにお願いします。

スティーブン・リチャードソン — エバーコア・アイエスアイ — アナリスト

素晴らしい。ありがとうございます。おはようございます。ダレン、精製業の見通しについて少しお話いただけないでしょうか。

アジアの輸出が減少し、中国やヨーロッパで何が起こっているのか、おそらく長い間見たことがないほど不安定な環境だと思います。そこで、あなたの経歴をもとに、そのあたりの見識をお聞かせいただければと思います。

ダレン・ウッズ — 取締役会長兼最高経営責任者

もちろんです、スティーブン。お電話ありがとうございました。この分野は変動が激しいとおっしゃいましたね。

精製を取り巻く環境が大きく変化し、それが多くの業界や私たちのビジネスの一部に影響を及ぼしているのは、パンデミック(世界的流行病)だと思います。2020年以降にさかのぼると、準備したプレゼンテーションでも述べたように、パンデミック以降、日量300万バレルの精製能力が回路から外れています。そして、一般的に起こっていることは、過去のレベルの3倍の割合です。そして通常、過去の水準は新規の生産設備によって相殺されてきました。

もちろん、パンデミックや精製マージンが極端に悪化したことによる収益不足のために、こうした新規建設の多くが押し出されました。そのため、アジアや中東の一部の地域では、通常、新規の生産設備はあまり導入されず、多くの生産設備が停止しているため、このような穴ができています。アジアや中東など、世界の一部で新たな生産が始まっていますが、その生産能力はまだ増えていません。需要が回復しても、それに見合うだけの生産能力がないため、精製マージンは記録的な高水準になっているのです。

そのため、過去最高の精製マージンを記録することになりました。ボーモント製油所では、かなり大規模な拡張が正当化されたことに満足しています。基本的には、輸送差益に基づいて、市場が逼迫しているときに上昇する可能性のある合理的なリターンを得ることができましたが、この製油所の拡張を行うにつれて、明らかに上昇することが予想されます。米国ではここ10年で最大の拡張工事となります。

また、すでにあるユーティリティやユニット、パーミアンとつながっていることを利用するものです。このように、非常に有利なプロジェクトが、実に良いタイミングで市場に出てきたのです。プレゼンテーションでもお話したように、今後2年間で日量100万バレル、うち200万バレルが市場に投入される予定ですが、これでも撤退した容量にはかなり足りません。

そのため、私たちは、先ほど申し上げたような需給の逼迫した状態が続くと考えています。しかし、需要がどうなるかは、本当に疑問です。2019年のレベルでも、市場は比較的タイトだと言えるでしょう。ですから、私は市場がタイトになり、過去の標準と比較してマージンが上昇するのではないかと予想しています。

しかし、第2四半期に経験した水準よりもはるかに低くなると予想しています。そして時間とともに、アジアや中東の生産能力が回復していくでしょう。世界市場は非常に効率的なので、これらのバレルが需要地に流れ込み、バランスを取ることになるでしょう。そして、数年後には、より典型的な精製業界の構造に戻ると思います。

スティーブン・リチャードソン — Evercore ISI — アナリスト

どうもありがとうございました。ありがとうございました。

司会

次はバークレイズのJeanine Waiにお願いします。

Jeanine Wai — バークレイズ — アナリスト

おはようございます。質問をお受けいただきありがとうございます。

ダレン・ウッズ — 取締役会長兼最高経営責任者

おはようございます、Jeanineさん。

ジェニーン ワイ — バークレイズ — アナリスト

おはようございます、ダレン。質問は、ガイアナの資産サイドに移ってよろしいでしょうか。エクソンは、資源の観点だけでなく、そこで本当に大きな成功を収めています。これまでの好調な業績を考えると、今後のスケジュールについて考えを改めるべき時期に来ているのではないでしょうか?私たちが目指しているのは、各フェーズがより速く進み、その間に生産能力が徐々に向上し、インフィルの機会も非常に有望であり続けるということだと思います。

では、どの時点でタイムラインを圧縮すべきなのでしょうか?

ダレン・ウッズ — 取締役会会長兼最高経営責任者

ジェニーン、ありがとうございます。おっしゃるとおり、ガイアナで起きていることは、実にすばらしい進展を見せています。これは、一貫したアプローチと、1つの開発から他の開発への移行がもたらす利点の1つを示していると思います。ライザ1では、まず小規模なコンセプトからスタートし、それを基に設計を拡張していくことを認識しました。

つまり、「デザイン・ワン、ビルド・マイニー」というコンセプトです。もちろん、発見が成熟し、油層や開発の機会についてより深い理解が得られれば、設計を調整することになります。そのため、開発計画や、資源を最も効率的に開発するための適切なプロジェクトは、そのブロック内を移動しながら、さまざまな構造や資源に応じて変化していくことになると思います。ですから、私たちの計画が成熟し、より良い見通しが立てば、その都度お知らせします。

計画が成熟して見通しがよくなれば、最新情報をお伝えします。Payaraについては、進捗状況を見ながら前倒しして最近発表したところです。他の製品についても引き続き開発を進めていきますので、どのような進捗になるのか、皆さまや市場の皆さまにご報告していきます。しかし、私は非常に勇気づけられ、私たちが行っている進歩に満足していますし、これらのプロジェクトをより速く前進させるために継続的な前進が見られることを願っています。

Jeanine Wai — バークレイズ — アナリスト

ありがとうございました。

ダレン・ウッズ — 取締役会長兼最高経営責任者

ありがとうございます。

オペレーター

次にウルフ・リサーチのサム・マルゴリンに話を伺います。

サム・マーゴリン — ウルフ・リサーチ — アナリスト

おはようございます。ありがとうございます。低炭素化について質問します。決算発表では、御社が発表したプロジェクトのリストと、それに関わる内容を紹介していました。

今週初め、上院で法案が提出されましたが、その中で低炭素化に関する重要なカテゴリーとして、炭素回収、水素、バイオ燃料が挙げられています。低炭素ビジネスを展開する上で、政策に反応するのではなく、物事を先取りし、今後導入されるインセンティブを予測したいとおっしゃいましたね。ですから、この法案があなたの予想と一致しているかどうか疑問です。それとも、もっとやるべきことがある、あるいは他の地域でもっと良い機会があるとお考えでしょうか?

ダレン・ウッズ — 取締役会長兼最高経営責任者

ご質問ありがとうございます。非常にタイムリーで適切な質問だと思います。私たちは、エネルギー転換の課題に対処するためには、より包括的なソリューションが必要だということが広く認識されるようになったことを喜ばしく思っています。

風力や太陽光、電気自動車だけでなく、二酸化炭素の回収・貯留、バイオ燃料、水素など、幅広い議論が展開されていることは、非常に重要なことです。そして、世界各国や政府、特に我が国政府において、これらの技術が開発すべき重要な技術であることが認識されています。そして重要なのは、市場を活性化し、初期の投資にインセンティブを与える必要があることです。というのも、これまで述べてきたように、社会が長期的な野心を達成し、排出量を大幅に削減するためには、この分野への投資を促進することが絶対に必要になると考えられるからです。

そして、これは正しい方向への一歩なのです。私たちのポートフォリオは、多様なアプローチを開発しようとしています。私たちのポートフォリオの中には、排出量を削減し、経済的に行うプロジェクトがたくさんあります。そのポートフォリオの総リターンは約10%です。

もちろん、低炭素社会の実現に向け、ダンも懸命に取り組んでいます。その他にも、市場や政策によるインセンティブが期待できる大規模なプロジェクトがあり、計画・開発を開始しました。ブルー水素は、そのようなインセンティブが実現すれば、私たちのコンセプトが活かされることになります。ですから、一般的には正しい方向への一歩と言えるでしょう。

また、米国にとどまらず、より広く世界を見渡すと、炭素回収、水素、アンモニア、バイオ燃料の分野でも、より重要で本格的な取り組みが行われています。世界中の政府やパートナーがエクソンモービルと協力し、私たちの能力を活かして、排出量を大幅に削減する大規模なプロジェクトの開発を支援することに関心を持っていることを嬉しく思っています。ですから、この分野では本当にポジティブなベクトルだと思いますし、私たちは自分たちの立ち位置について良い感触を得ています。

Sam Margolin — Wolfe Research — アナリスト

ありがとうございました。

オペレーター

次はコーウェンのジェイソン・ギャベルマンにお願いします。

ジェイソン・ギャベルマン — コーウェン・アンド・カンパニー — アナリスト

おはようございます。私の質問に答えてくれてありがとうございます。ロシアで地政学的に何が起きているのか、現在の投資環境についてお聞きしたいのです。1つは、現在のエネルギーシステムには地政学的なリスクがあるため、新しい低炭素エネルギーへの投資を加速させるというものです。

もうひとつは、世界は明らかに炭化水素が不足しているので、炭化水素にもっと投資する必要があるというものです。そこで、業界や政府との話し合いがどのように進んでいるのか、また、現在の危機的状況が、より環境に優しいエネルギーや炭化水素への投資を加速させていると思うか、大まかなところを教えていただければと思います。

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

もちろんです、ジェイソン。簡潔に言えば、「イエス」です。この2つを促進するものだと思います。太陽や風といった自然の恵みを活用し、発電のための技術や再生可能技術を導入する機会を探すのは適切なことだと思います。

しかし、同時に、これらの技術には欠陥があることも認識しています。これらの技術は重要な解決策を提供し、必要なものではありますが、十分なものではありません。特に、よりクリーンな足跡を残すことができるガスについては、もっと多くのことを行う必要があるという認識です。そして、先ほどサムと話したように、ここでの課題は排出量であることを認識することです。

石油やガスそのものではなく、石油やガスの燃焼とそれに伴う排出が問題なのです。炭素の回収と貯留によって排出ガスに対処することは、より低コストでより短期間にこの問題に対処するためのもうひとつの機会です。私の感覚や世界中の政府との会話では、このような幅広いアプローチが必要であり、さまざまな技術が必要であることを認識しています。ヨーロッパで政府のリーダーと話をしましたが、風力や太陽光といった再生可能エネルギーに関連する課題や断続性の問題を明確に認識しており、ガスやガス火力発電がその対策として重要であるという認識を持っていました。

ですから、より全体的なアプローチ、より思慮深いアプローチが取られていると思いますし、これは心強いことです。

Jason Gabelman — Cowen and Company — アナリスト

ありがとうございます。

ダレン・ウッズ — 取締役会長兼最高経営責任者

賭けましたね。ありがとうございます。

オペレーター

次の質問は、カナダロイヤル銀行のビラジ・ボルカタリアさんからお願いします。

Biraj Borkhataria — RBC Capital Markets — アナリスト

私の質問を聞いてくださってありがとうございます。1つだけ簡単なフォローアップと、それから1つ質問をさせてください。フォローアップは再び成長についてです。

政府の決定事項であることは理解していますが、そこで数量を増やすための技術的な能力についてお話になりましたね。というのも、この油田は何年も前に最大で50Bcmを生産したことがあるからです。それから、ライザについてのコメントもお聞きしたいのですが。第1フェーズは設計容量を超えて生産しているとおっしゃいました。

数四半期前にパプアニューギニアについて質問しましたが、ここも生産能力を上回っており、名目上の生産能力を2回以上増加させたという良い実績があります。そこで、ライザでの機会についてお聞かせください。また、追加ユニットについて、どの程度まで生産能力を上積みできるかを定量的に教えてください。おそらく、あなたの目標は設計容量に基づいているのでしょうが、それについて何らかの情報が得られるといいですね。

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

そうですね、ラジさん。フローニンゲンには大きなキャパシティがあります。オランダ政府は、我々と同様、責任ある生産に重点を置いています。

ですから、生産能力の限界ということにはならないと思います。むしろ、現地の状況を鑑みて、政府が生産に必要と考えるものが制限されることになるでしょう。そのため、私たちが保有する設備の容量制限とは考えず、その油田での生産に伴うリスクとリターンのバランスをとるためにどうするかということだと思います。設計能力を超える拡張については、非常に満足していますし、率直に言って、この組織と、彼らがポートフォリオ全体にわたって行ってきた仕事に誇りを持っています。

ライザやパプアニューギニアはその好例であり、私たちが注目したプロジェクトでもあります。しかし、新しいプロジェクトを立ち上げると、ほとんどの場合、チームはすぐにボトルネック解消と最適化に取り組み、生産能力以上の成果を上げることができるようになります。このような取り組みには、長い歴史があります。現在、技術・エンジニアリング部門を組織化し、各組織が持つ学習や能力、コンピテンシーを特定の資産に活用できるようになったことは、非常に大きな競争力になっていると思います。

実際、このような改善が見られています。実際、PNGでは下流の、つまり歴史的な下流の最適化技術を上流の伝統的な設備に導入しました。ですから、これらのことをどう考えるかという点で、新しい数字をお伝えすることはできません。ただ、私たちが作るキットやプロジェクトを最大限に活用するために、この組織が努力していることに安心感をもってほしいと思います。

そして、私たちがどのように生産量を増やしているかを知っていただくために、組織に関する最新情報をお伝えしていきます。

Biraj Borkhataria — RBC Capital Markets — アナリスト

Liza 1の生産能力はどの程度ですか?

Kathy Mikells — シニア・ヴァイス・プレジデント、チーフ・ファイナンシャル・オフィサー

10%上回っています。

Biraj Borkhataria — RBC Capital Markets — アナリスト

ありがとうございます。

ダレン・ウッズ — 取締役会長兼最高経営責任者

その通りです。

オペレーター

次はウェルズ・ファーゴのロジャー・リードにお願いします。

Roger Read — Wells Fargo Securities — アナリスト

ありがとうございます。おはようございます。

ダレン・ウッズ — 取締役会長兼最高経営責任者

おはようございます。

ロジャー・リード — ウェルズ・ファーゴ証券 — アナリスト

政策的な質問に戻りますが、プレゼンテーションのスライド5はありますか?プレゼンテーションの5枚目のスライドに、投資について、あるべき姿と現在の姿、そして予測される姿を示していますね。それから、ちょっと気になったのですが、いろいろな国の政府と会談する際に、上記のすべてにチェックを入れるという政策についてお話がありましたね。そうすれば、数年後を見据えたときに必要な軌道に世界の投資を戻すことができるのでしょうか。もしそうでなければ、平年並みかそれ以上の、いわばサイクル半ばの商品価格が何年も続くことになるのではないでしょうか?なぜなら、41ドルの損益分岐点、サイクル半ばの60ドルや65ドル、しかし原油価格がそれを超えそうだという投資不足の状況を考えたとき、エクソンモービルはどうなるのでしょうか。

エクソンは、先ほども質問されたように、現金回収の面でより積極的に行動できるようになるのではないでしょうか。この点について、どのようにお考えでしょうか。

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

そうですね。ロジャー、あなたが質問しているのは複雑な問題ですが、いい質問だと思います。政策立案者が、エネルギー転換の真の課題である排出量に焦点を当て、炭素回収・貯留や水素、特に青色水素に広く門戸を開けば、石油やガス、石油やガスの市場参入への道が開かれると思います。既存のインフラを利用し、産業プロセスや発電システム全体の配線を変更する必要がなければ、排出量を削減する上で社会的なメリットになります。

そうなれば、扉を開くことができるかもしれません。ただ、それは時間が解決してくれるでしょう。そうなれば、明らかに需要が変わります。そうなれば、投資意欲が高まり、グラフのような範囲に戻るかもしれません。

私たちの観点では、有利な投資機会を見つけることが、投資を変えることになると思います。これまでも、そしてこれからも、企業の能力と競争優位性を活用し、業界平均を上回るリターンを得られるような機会を探していくつもりです。これまで進めてきたポートフォリオがそれにあたります。また、その他の潜在的なビジネスチャンスについても、パイプラインで取り組んでいます。

こうした機会を確保したり、開発したりすることに成功すれば、それらをポートフォリオに組み入れることができます。そして率直に言って、その投資の規模は、私たちが見つけた有利なプロジェクトの規模や数によって決まります。そういうことです。

Roger Read — Wells Fargo Securities — アナリスト

この件について、1つだけ確認させてください。あなたがいろいろなところでいろいろなことをしていることは理解しています。しかし、これらのさまざまなラインに対する投資について考えてみると、そうではありませんか?何が予測され、何が必要で、エクソンは現在どこにいるのか?エクソンはこの曲線のどのあたりに位置するとお考えですか?

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

ロジャー、私たちが今日やっていること、そして今後の計画を、過去5年間やってきたことの文脈で考える必要があると思います。2018年に、私たちはこうした機会に積極的に投資し、反循環的に行うことについて話したことを思い出してください。他の企業が撤退する中、私たちは身を乗り出しました。これは、私たちがお金を使ったということです。

これは正しい戦略で、その場しのぎや市場の熱狂の中で支出を増やすようなことはしませんでした。その戦略が功を奏しているのです。このようなサイクルの中で、私たちが行ってきた投資を集約してみる必要があります。この業界では、今後もサイクルが続くと私は考えています。

この業界では今後もサイクルが続くと思いますが、私たちは特にダウンサイクルの中で、有利な投資を行う機会を探し続けるつもりです。それが、私たちが考えていることであり、見ていることです。

ロジャー・リード — ウェルズ・ファーゴ証券 — アナリスト

ありがとうございました。

ダレン・ウッズ — 取締役会長兼最高経営責任者

その通りです。

オペレーター

次はTruistのNeal Dingmannです。

Neal Dingmann — Truist Securities — アナリスト

おはようございます。お時間をいただきありがとうございます。ダレン、再び株主還元について質問します。特に、大量の現金があるにもかかわらず、四半期ごとに素晴らしいキャッシュフローを計上することはありません。

多くの独立系生産者がスプレッドで取引されており、顕著なディスカウントがあるようですが、ペルミアンのポジションのような短いサイクルのリターンの資産を外部からさらに増強することを検討されますか?

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

パーミアンの有機的な機会という点では、パーミアンで資本効率の高い生産を行うために開発した戦略から外れることはないでしょう。デラウェア州で進めているコリドーアプローチについてお話ししたのを覚えていらっしゃるでしょうか。デラウェア州の設備に先行投資しています。

私たちは以前から非常に積極的な技術プログラムに取り組んできました。この技術プログラムは、現在、生産と掘削のために構築され、導入されつつあります。コストや効率が向上している理由のひとつは、私たちが技術分野で行ってきた多くの取り組みによるものです。私たちは、さらに多くの技術を導入することを検討しています。

そして、それが開発の助けとなり、開発の生産性を向上させています。私たちは、それをあまり先取りしたくはないのです。ですから、非常に低いコストで生産し、非常に低い損益分岐点と高いキャッシュフローを実現するという約束を果たすために、多くのパラメータに目を光らせているのです。それが、私たちが考えている方法です。

Neal Dingmann — Truist Securities — アナリスト

しかし、17年に行ったような考えはありません。17年の購入は考えている — 外部から、すでに持っている最大のポジション以外の許可で他の資産を購入すること?

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

私たちは常に買収の機会を探し求めています。これは常に視野に入れています。ご存知のように、買収の鍵となる秘密や優位性は、買収によって付加価値をもたらし、価値を向上させることができる、自社の優位性に合った資産を見つけることです。ですから、これは常に念頭に置いています。

このような技術やプロセス、テクニックを発展させることで、さらなる優位性が生まれ、他の潜在的な機会にも応用できるようになると考えています。それが、私たちが今持っている公式であり、私たちは目を見開いているのです。

Neal Dingmann — Truist Securities — アナリスト

よくぞ言ってくれました。ありがとう、ダグ。

ダレン・ウッズ — 取締役会長兼最高経営責任者

その通りです。ありがとうございます。

オペレーター

次はクレディ・スイスのマナヴ・グプタにお願いします。

Manav Gupta — Credit Suisse — アナリスト

どうも、みなさん。ここでちょっと質問なのですが、世界的にアメリカが不況なのかそうでないのかという議論があり、また同じような議論もあるようですが、私たちはいくつかの心配事を聞いています。精製事業なのか化学事業なのか、どちらなのでしょうか?石油精製事業と汎用化学品事業のどちらに関連するのか、不況に突入する兆候や需要破壊の兆候は見られますか?GDPや世界経済のデータが厳しい中、需要がどのように推移しているのか、教えてください。

ダレン・ウッズ — 取締役会長兼最高経営責任者

もちろんです、Manav。そのあと、キャシーが何か付け加えてくれるかどうか見てみましょう。この分野で外部から聞いた話では、この状況は複雑で、理解するのが難しいということでした。もちろん、私たちが不景気なのか不景気でないのかという議論も、この複雑な状況の一因であると思います。

私たちの業界では、供給面での制約や物流面での課題など、複雑な問題が山積していることに変わりはありません。そのため、前四半期比や前月比で何が需要の変動を引き起こしているのかを明確に読み取ることは困難です。そのため、複雑な状況になっています。結論から言うと、景気後退や景気後退に近い状況にあるとは言えません。

しかし、正直なところ、複雑な状況であるとも言えます。しかし、このような複雑な状況であることも確かです。しかし、価格が再び下がるにつれ、その一部が回復しています。これは、需要に対する通常の価格反応であり、マクロ経済の状況とは関係ありません。

キャシーさん、何か補足することはありますか?

キャシー・ミケルズ — シニア・ヴァイス・プレジデント、最高財務責任者

もうひとつ付け加えるなら、パンデミック時の低水準から回復しつつある需要について、全体的に見ると、遅れをとっているのは、米国とカナダです。遅れをとっているのは、明らかにジェット機です。ジェット機は引き続き遅れていますが、人々が旅行を始め、明らかに国際的な旅行規制が緩和され、人々がもう少し国際的な旅行を始めていることから、現在明らかに回復し始めています。

しかし、COVIDの影響も引き続き見受けられます。第2四半期に中国がロックダウンされたことで、当社の化学品事業にも少し影響がありましたね。そのため、特にアジアではその影響を受けて数量が減少しました。このように、パンデミックからの継続的な回復のために、今後もこのような影響が続くと思われます。そして、明らかにCOVIDの影響と、マクロ環境全般に関する不確実性が交錯しています。

最後に、私たちは最悪の事態に備え、最善を望む組織であると言えます。ですから、あらゆる可能性に備えていることは確かです。

Manav Gupta — Credit Suisse — アナリスト

ご回答ありがとうございました。また、素晴らしい四半期となったことをお喜び申し上げます。

Kathy Mikells — シニア・ヴァイス・プレジデント、チーフ・ファイナンシャル・オフィサー

ありがとうございます。

オペレーター

次の質問はJPモルガンのジョン・ロワイアルからお願いします。

ジョン・ロイアル — J.P.モルガン — アナリスト

おはようございます。私の質問を受けてくださってありがとうございます。化学品事業についての質問です。第2四半期はマージン面でも数量面でも逆風が吹いていたようですね。

特に中国のロックダウンを指摘されていましたが、この部分についてはちょっと予想が難しいかもしれません。しかし、米国および世界の化学品事業における下半期の見通しについてお話いただけますか?

ダレン・ウッズ — 代表取締役会長兼CEO

もちろんです。まずこの点からお話しして、キャシーが何か付け加えるかどうか確認したいと思います。第2四半期に見られたことですが、米国におけるエタンの優位性は、ガス価格が上昇し、原油価格が緩やかになり、ナフサが増えるにつれて、世界の他の地域に対して依然として優位性を持っています。この優位性は、マージンにも表れています。

しかし、依然として健全な需要があり、前年同期比で順調に需要が伸びています。中国は明らかに重要な市場です。中国でのロックダウンは、当社の化学品需要に影響を及ぼします。また、自動車市場も重要な市場です。

自動車市場では、チップや生産に関する問題があり、短期的にはその影響を受けていますが、それがどのように解決されるかを見守る必要があります。自動車生産の問題が解決し、生産が回復すれば、当社のポートフォリオもまた回復すると考えています。このように、現在の状況は、中国がCOVIDに対してどのような対応をとるかによって変わってくると思います。キャシー、何か追加することはありますか?

Kathy Mikells — 上席副社長兼最高財務責任者

ただ1つ付け加えるとすれば、今後、特に化学品分野での供給が増えるということです。中国は明らかに長期的で、最も急速に成長している化学品市場のひとつですが、北米でも追加的な供給が予定されています。これは明らかに、この事業の循環性の一部です。

供給は大量に行われる傾向があり、全体の需給がバランスを取り戻すには少し時間がかかります。それが、私が付け加えたい唯一のことです。

ジェニファー・ドリスコル — インベスター・リレーションズ担当副社長

ありがとうございます。ジェニファー・ドリスコルさん、もう1問お願いします。

オペレーター

もう1問お時間があるようです。最後の質問は、Piper SandlerのRyan Toddからです。

ライアン・トッド — パイパー・サンドラー — アナリスト

はい、ありがとうございます 先ほどの低炭素ビジネスに関するコメントについて、1つだけフォローアップをお願いします。炭素回収については、リリースでいくつかのプロジェクトを挙げておられましたが、世界各地でさまざまなプロジェクトを進めておられます。

これらのプロジェクトに共通する点は何でしょうか?炭素回収について、何がうまくいっていて、何がうまくいっていないのか。技術的な共通点があり、それが各地での進展を促しているのか、それとも特定の進展やプロジェクト、政治的・財政的支援なのか?また、この事業をさらに成長させるために、技術面や規制面で必要な重要なことは何でしょうか?

ダレン・ウッズ — 取締役会長兼最高経営責任者(CEO

もちろんです。ありがとう、ライアン。今日の技術を見ていただければ、応用が利くと思います。

より濃縮されたCO2の流れに対しては経済的です。しかし、CO2濃度が希薄になるにつれて、既存の技術はますます高価になります。これが重要な課題の1つです。そこで、私たちは技術組織と協力して、より希薄なCO2ストリームをより経済的に回収するための技術開発に取り組んでいます。

そのため、今後、より安価に回収できるようにするためには、技術的な進歩が必要な制約の1つであると言えます。しかし、既存の技術が機能するのに必要な濃度を持つ流れの中では、貯蔵と貯蔵へのアクセスが重要な変数となります。地理的に近く、物流的にも近い場所にある貯蔵施設にアクセスできるかどうかが、もうひとつの重要なポイントになります。つまり、濃縮されたCO2の流れ、優れた物流システム、そして近くにある豊富な貯蔵庫が必要なのです。

これらを組み合わせれば、比較的控えめなインセンティブでプロジェクトを成功させることができる方程式ができあがります。実際、ヒューストン・ハブでの炭素回収プロジェクトでは、メキシコ湾の良質な貯蔵庫に近い、非常に大規模な濃縮された二酸化炭素の供給源を確保することができたのです。つまり、これらの方程式がすべて揃うのです。そのためには、さらなるインセンティブが必要ですが、現在社会が負担しているCO2除去のコストと比較すると、合理的に安価なものでしょう。

世界中を見渡すと、私たちが検討しているプロジェクトは、同じような構造で実現可能です。そして当然ながら、政府はこれらのプロジェクトを支援するためにどのような政策が必要かを検討しています。

Ryan Todd — Piper Sandler — アナリスト

ありがとうございました。

Jennifer Driscoll — バイスプレジデント、インベスターリレーションズ

ライアン、ありがとうございます。ダレン、ありがとうございます。そろそろ時間切れですね。本日は皆様からご質問をいただき、ありがとうございました。

質疑応答の記録は、来週早々に投資家向けウェブサイトに掲載する予定です。皆さん、よい週末を。それでは、オペレーターに代わって、ジェニファーの声で通話を終わります。

ダレン・ウッズ — 取締役会長兼最高経営責任者

ありがとうございました。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>