ビヨンドミート(BYND)2023年第1四半期決算説明会の日本語訳です。

コンセンサス予想越えですがマイナス成長が止まらないですね。インフレ時では割高なビヨンドミートは選択されにくいので厳しいですね。

また、植物肉のブームが来るまでは上がっていくとは思えないのでしばらくは低迷すると思ってます。

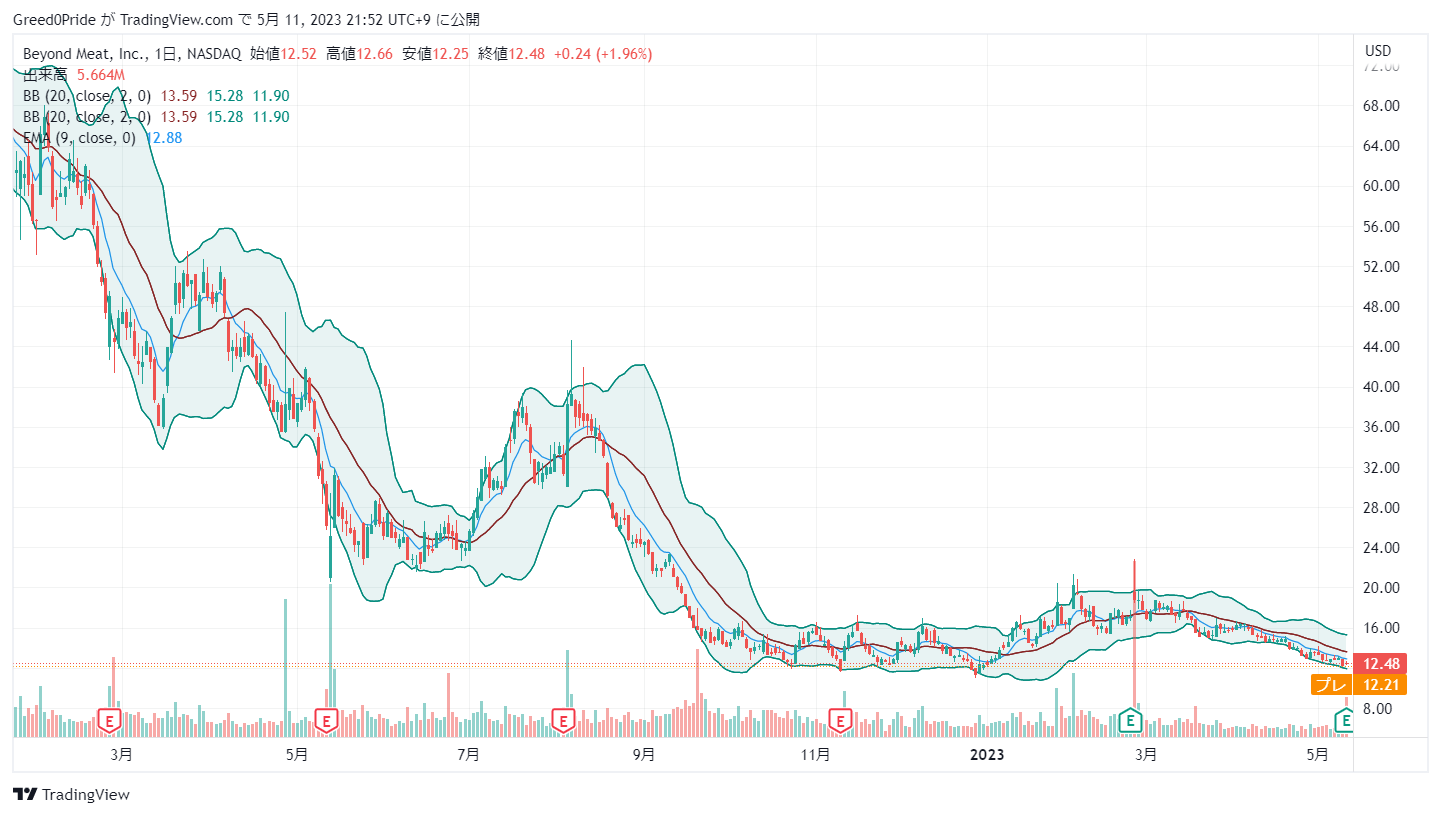

ビヨンドミート(BYND)株価

ビヨンドミート(BYND)2023年第1四半期決算説明会

2023年5月10日午後5時(日本時間)

Call participants:

Ethan Brown — Founder, President, and Chief Executive Officer

Lubi Kutua — Chief Financial Officer and Treasurer

Alexia Howard — Bernstein — Analyst

Adam Samuelson — Goldman Sachs — Analyst

Rob Dickerson — Jefferies — Analyst

Peter Galbo — Bank of America Merrill Lynch — Analyst

Ben Theurer — Barclays — Analyst

Peter Saleh — BTIG — Analyst

Matt Linden — BMO Capital Markets — Analyst

Michael Lavery — Piper Sandler — Analyst

John Baumgartner — Mizuho Securities — Analyst

More BYND analysis

オペレーター

Beyond Meat 2023 第1四半期カンファレンスコールにようこそ。参加者の皆さんは、リスニングオンリーモードです。[本日のプレゼンテーションの後、質疑応答の機会を設けます。[このイベントは録音されていますので、ご注意ください。

それでは、FP&A担当副社長兼IR担当のポール・シェパードに会議を引き継ぎたいと思います。どうぞよろしくお願いいたします。

発言者不明

ありがとうございます。こんにちは、そしてようこそ。本日の電話会議には、創業者で社長兼最高経営責任者のイーサン・ブラウンと、最高財務責任者兼財務担当者のルビ・クトゥアが参加しています。本日のマーケットクローズ後に発表された2023年度第1四半期決算のプレスリリースは、もうご覧いただけたと思います。

この資料は、ビヨンド・ミートのウェブサイト(www.beyondmeat.com)の「Investor Relations」セクションでご覧いただけます。始める前に、本日発表された情報はすべて未監査であることにご留意ください。また、この電話会議の過程で、経営陣は連邦証券法の意味における将来の見通しに関する記述を行う可能性があります。これらの記述は、経営陣の現在の予想と信念に基づいており、リスクと不確実性を伴うため、実際の結果はこれらの将来予想に関する記述と大きく異なる可能性があります。

本日の決算短信に記載されている将来の見通しに関する記述、およびこの電話会議におけるコメントは、本日時点のものであり、実際の事象が進展した場合に更新されるものではありません。実際の結果が、本日発表した将来の見通しに関する記述に明示的または黙示的に示されたものと大きく異なる可能性があるリスクについては、決算短信、本日提出した2023年4月1日終了の四半期に関する当社の四半期報告書(フォーム10-Q)、2022年12月31日終了会計年度に関する当社の年次報告書(フォーム10-K)など、SECへの提出書類に詳しく説明していますのでご参照ください。また、本日の電話会議において、経営陣は非GAAPベースの財務指標である調整後EBITDAに言及することがありますことをご承知おきください。この非GAAP財務指標は投資家にとって有用な情報を提供すると考えていますが、この情報への言及は、GAAPに準拠して表示される財務情報と切り離して考えること、あるいはその代替とすることを意図するものではありません。

調整後EBITDAと最も類似したGAAP指標との調整については、本日発表のプレスリリースをご参照ください。それでは、イーサン・ブラウンに話を移したいと思います。

イーサン・ブラウン — 創業者、社長、最高経営責任者

ポール、ありがとうございます!そして皆さん、こんにちは。第1四半期の業績が、当社の戦略および計画に対する確かな前進を示すものであったことを嬉しく思います。ご想像のとおり、私たちは、「成長至上主義」から「持続可能な成長」を実現するために、今年下半期(2023年) にキャッシュ・フローをプラスにするという目標に向け、3つの柱を立てました。その柱とは、1)牛肉、豚肉、鶏肉の各プラットフォームにおいて、無駄のない価値の流れを使用することにより、レーザーに焦点を当てたマージンの拡大とオペックスの削減を行う、2)利益率の最大化よりも利益ドルに短期的に焦点を当てたキャッシュフロー増加型の在庫管理を重視する、3)最も価値のある長期の機会を支えるための合理的活動に対して適切にバランスをとった、近い将来の成長と消費者の試験導入を支える機会を優先させる、です。

この3つの柱のそれぞれについて、第1四半期の業績を要約することから、私のコメントを始めたいと思います。つは、マージンの拡大とコスト削減です。当社は、リーンな経営構造とプロセスの展開に注力し、事業運営からコストを排除しています。生産ネットワークの合理化を進め、工程を細分化し、不要なコストを発生させるステップを排除するとともに、共同包装のリソースを統合・最適化しました。

まだ多くの課題が残っていますが、具体的な進展が見られています。例えば、サプライチェーン全体がインフレに見舞われる中、減価償却費の影響を除いた製造・物流コストの堅調な改善により、ポンドあたりの売上原価を前年同期比で約 15%削減しました。この迅速な生産により、2022年第3四半期にマイナス18%だった売上総利益率は、2023年第1四半期にプラスに転じました。今後も、動物性タンパク質との価格差を縮めるために、コスト削減と値上げによる利益率の回復に注力していきます。

この時点で、平均ポンド単価が前四半期比で6%、前年同期比で9%低下していますが、これはミックスの変化と、プライス・パリティへの道筋に沿った意図的な価格設定プログラムの両方を反映しているため、こうしたマージンの向上を達成しています。より広範に、事業運営にかかる総費用を削減し、約 3,400 万円の経費を計上し、前年同期比で 35%の経費削減を達成しました。このような営業費用の削減と並行して、当社のチームは既存資産の有効活用に引き続き注力し、新規投資 の必要性を低減しています。この結果、当四半期の現金支出は4,860万円となり、前年同期の6,680万円から減少し、前年同期比では74%の削減となりました。

2、高水準の在庫の引き下げでキャッシュを確保。当社のネットワークと同様に、この事業は原材料と、現在の需要レベルを超える在庫水準を持っています。このような在庫を削減し、その過程でキャッシュを創出することで、在庫は1,300万個、前四半期比で6%近く減少しました。チームは、今年度末にかけて在庫をより効率的な水準に引き下げる計画を引き続き実施しています。

ただし、前述のとおり、この減少カーブは暦の上では必ずしも直線的ではありません。3つ目は、短期的な成長機会と長期的な戦略的パートナーの選択に優先順位をつけることです。私たちは、最も価値のある長期的な機会やパートナーシップの育成を継続しながらも、短期的な成長の回復を促すために具体的な行動を起こしています。ここでは、米国の食料品小売業に焦点をあててコメントすることにしました。

米国食品スーパーでは、米国食品サービスで同様のアプローチをとっていましたが、このセグメントが当社の成長に与える影響を考慮し、短期的な対応策に焦点を当てました。米国食料品小売事業では、4つの主要なアクションを通じて、前年同期比で最も厳しい状況にある冷蔵商品による成長の回復に注力しています。

一つは、夏に向けて、「Better with Beyond」を展開します。これは、当社のクリーンでサステナブルな製造工程を紹介しながら、製品の優れた味わいと健康上のメリットを強調する幅広いマーケティングプログラムやエアゲームです。このメッセージは、私たちの植物由来製品を何から作り、どのように製造しているのかについて混乱があるため、消費者との関わりにおいて重要なポイントになりつつあります。消費者がこのカテゴリーに戻るには、記録を正すことが重要な要素になります。2つ目は、最大の小売パートナーとともに、味と健康という重要なテーマで消費者に再び関心を持ってもらうために、デジタルマーケティング、店舗での活性化、プロモーションキャンペーンを特徴とするグランドゲーム戦略を実施することです。

動物性タンパク質との差を縮めるために、弾力性をさらに検証するための戦略的な価格設定を引き続き検討します。四つ目は、冷蔵製品ポートフォリオに一定のリニューアルを導入する予定です。喧噪の中で消費者を啓蒙するための幅広いマーケティングプログラム、主要小売店との戦略的協 力、パリティを目指した戦略的価格設定、そしてグリルのピークシーズンに向けての一部リニューアル、これら4 つの戦術の実行を強化しています。米国における冷凍食品は、最近発売されたにもかかわらず、「ビヨンド

は、発売後間もないにもかかわらず、主要小売店において植物性冷凍肉でNo.2 SKUに急成長しています。また、流通の拡大も継続しています。より一般的には、冷凍食品は引き続き当ブランドの成長分野であり、前四半期比、前年同期比ともに金額、数量ともに大幅な増加となりました。

特に冷凍カテゴリーでは、2023年第1四半期と2022年第4四半期を比較すると、Beyond Meatは単位を20.3%、ドルを28.8%伸ばしました。2023年3月26日に終わる12週間のSPINSデータによると、同期間中、ビヨンド・ミートはユニット31.5%、ドル36.4%の伸びを示しました。EUの小売業に目を向けると、当社は、グローバルチームのリソースと専門知識を活用した地域密着型のイノベーションにより、EUにおける製品ポートフォリオを拡大しています。オランダと英国では、植物由来の鶏肉製品の新シリーズを展開しました。

オランダでは、Beyond Chicken Burger、Beyond Schnitzel、Beyond Tenders、Beyond Nuggetsは、全国のAlbert HeijnとJumboの一部店舗で販売されています。英国では、Beyond Chicken Burger、Beyond Fillet、Beyond Nuggetsが、WaitroseとSainsburyの一部店舗で販売されています。これらの製品は、欧州における既存のBeyond Meatポートフォリオ(Beyond Burger、Beyond Sausage、Beyond Minced、Beyond Meatballsを含む)を補完するものです。戦略的パートナーや長期的なビジネスチャンスに目を向けると、欧州における工場プラットフォームの成功が、国際的な外食産業における前年比100%の成長に寄与していることに勇気づけられます。

マックプラントバーガーとマックプラントナゲットは、ドイツのマクドナルドで成功を収めており、後者はドイツでハッピーミールのオプションとしても提供されています。私は、ドイツ中のマクドナルドで「マックプラントナゲット」を食べることができましたが、非常にポジティブな報道をされていることに同意します。私は、この製品を世に送り出すために精力的に働いてくれたグローバルチームのメンバーを心から誇りに思います。そして、それを可能にしているマクドナルドの協力とパートナーシップに感謝しています。

さらに、マックプラントバーガーはEUの消費者に共感され、成功し続けており、英国、アイルランド、オーストリア、ドイツ、オランダで常設メニューとして提供され、ポルトガルでは期間限定で提供されています。また、オーストリアでは、マクドナルドが「マックプラントステーキハウスバーガー」や「マックプラントフレッシュバーガー」などの期間限定商品を持ち回りで提供し続けています。ヤム!については、カナダ、英国、シンガポール、エルサルバドル、グアテマラ、スウェーデンのピザハットで、当社製品が引き続き常設メニューとして提供されています。要約すると、全事業分野において、2023 年第1四半期の売上高は 2022 年第4四半期比で 15%増加しましたが、それ自体、典型的な季節性を考慮すれば特筆すべきことではありません。

しかし、この増加率は前年同期の8.7%を上回 りました。この相対的な成長は、米国の小売事業及び米国の外食事業の売上高が前四半期比で小幅に増加したことに よるもので、海外の小売事業の売上高が31%増加し、海外の外食事業の売上高が前四半期比で45%増加したこと が、前四半期比での成長を後押ししています。

前四半期比では好調でしたが、ビヨンド・ミートが四半期ベースで前年同期比の成長率に戻ることは、第 2 四半期の前年同期比がより厳しくなる 2023 年以降、そして今年後半に期待されるところです。ここで、このような短期的な取り組みから、当社の長期的な戦略について確認したいと思います。アーリーアダプターからメインストリームコンシューマーへの移行は、1.当社プラットフォームの味覚と官能特性を向上させること、2.当社製品の健康上のメリットを消費者にわかりやすく伝えること、3.コスト構造を動物性タンパク質と同等、さらにはアンダープライスにまで高めることに集中的に取り組むことであると、これまで述べてきたとおり考えております。本日のコメントの大半は、これらのクロスオーバー要素、味、健康、価格のそれぞれに焦点を当てたいと思います。

私たちは、製品の味覚や官能特性を向上させるとともに、受賞歴のある製品の流通を拡大し続けています。この夏には、外食産業と小売店の冷凍コーナーで、新世代のハンバーガー・プラットフォームを発売することをお知らせします。両製品とも、官能特性、特に、説得力がありながらニュートラルなビーフフレーバーの中に、動物的な香りや血清のような香りを表現することに大きな進歩を遂げています。長い時間をかけて開発したものですが、初期のお客様テストでは非常に好評をいただいています。

クロスオーバー戦略の2つ目の要素である「健康」について説明します。私たちは、消費者に重要な健康上のメリットを提供する製品を開発し続けています。ビヨンド・ステーキはその好例です。昨日発表されたように、ビヨンドステーキは、米国心臓協会のDistinguished Heart Check Programの認定を受け、飽和脂肪酸、トランス脂肪酸、ナトリウムが少ないなど、米国心臓協会の厳しい心臓の健康に必要な栄養条件を満たす数少ない食品に仲間入りしました。

ビヨンドステーキは、Good Housekeeping InstituteのNutrition Labから、特定の栄養基準だけでなく、味、シンプルさ、利便性、透明性に基づいて食品を評価する、植物由来の肉として初めてこの認定を受けました。ここでもまた、このような力強く、目的意識の高い、前向きなイノベーションを消費者や家族にもたらすために長年働いてきたビヨンド・ミートの勤勉なチームメンバー全員を、私はとても誇りに思います。米国心臓協会によるビヨンド・ステーキの認証、スタンフォード大学医学部との5年間の研究プログラム、植物性食生活の取り組み、米国癌協会との3年間の合意による癌予防における植物性肉の研究の推進など、私たちが、植物性肉の利点の基礎となる事実と実証データを消費者に理解してもらうことに非常に注力していることは明らかでしょう。クロスオーバー戦略の第三の要素は、価格です。

積極的な価格破壊が常態化し、日常生活のさまざまな場面で消費者に経済的なプレッシャーを与えている経済状況において、私たちは、動物性タンパク質と価格的に同等になるよう努力するという戦略をとり続けています。この1年半から2年、私たちの生産体制には大きなノイズがありましたが、今日、私たちはさらなるコスト削減に向けて、おそらくここしばらくで最も明確な見通しを持つことができました。従って、進捗状況に応じて、期間限定の価格設定プログラムを検討し、消費者行動を把握し、動物性たんぱく製品との差を縮めていきたいと考えています。私たちは、健康上のメリットが明確に理解できる植物由来のおいしい肉を、動物性肉と同等かそれ以下の価格帯で消費者に提供することで、1兆4,000億ドルの世界の食肉産業のうち、意味のある割合を占めることができると強く確信しています。

最後に、今年下半期のキャッシュフロー・プラスの達成に重点を置いた持続可能な成長事業モデルへの移行に向けた第2四半期を振り返って、私たちは、まだ多くの距離を残しているにもかかわらず、初期の結果に勇気づけられました。私たちは引き続き工場での作業を進め、牛肉、豚肉、鶏肉のポートフォリオ全体に無駄のない価値の流れを導入することで利益率の拡大とオペックスの効率化を図り、より高い効率で安定した在庫水準に向けた在庫管理を行い、最も価値のある長期パートナーや機会をサポートしながら、より絞り込んだ短期成長イニシアティブを追求しています。来期は、このような私たちの進捗状況をお伝えするために、再び皆様の前に姿を現すことを楽しみにしています。それでは、ルビから第1四半期の業績と通期の見通しについて、より詳しくご説明します。

ルビ・クトゥア — 最高財務責任者兼財務担当者

ありがとう、イーサン。当四半期の業績は、前四半期に引き続き堅調に推移し、当社のチームが事業計画を遂行する上で早期に成 功したことを示すものです。厳しい環境下での活動を続けた結果、純売上高は前年同期比16%減の9,220万円となりましたが、第4四半期比で15%の前四半期比増加を達成し、2019年第1四半期以来、第4四半期から第1四半期の割合で最も強い伸びを示しました。しかしながら、より広範なマクロ経済の逆風が吹く中、当社の絶対的なトップラインの業績とカテゴリートレンドが引き続き需要の低迷を反映しているため、やるべきことはまだ多くあると認識しています。

米国の植物性食肉の中でも、インフレ圧力により消費者の間で低価格の動物性タンパク質へのシフトが進んでいるため、当社のコアサブカテゴリーである冷蔵は引き続き大きな課題を抱えています。このような背景のもと、「ビヨンド・ミート・ジャーキー」の好調な販売や、フードサービス事業における特に好調な第2四半期の業績など、前年同期との比較はより困難であるため、今年の第1四半期から第2四半期にかけての売上高の増加は、近年の例年に比べてより緩やかになるものと予想しています。この話題は、今年度通期の見通しについてお話しする際に、改めてお話しします。

当四半期の純売上高の要因として、1ポンドあたりの純売上高は前年同期比で約9.1%減少し、販売数量 は7.3%減少しました。ポンド当たり純収益の減少は、主に、製品の販売構成の変化、売上割引の増加、及び為替の悪影響によるも のですが、一部の製品の価格上昇により一部相殺されました。2023年度第1四半期の売上総利益は、前年同期の0.2百万ユーロ(対売上総利益率0.2%)に対し、6.2百万ユーロ(対売上総利益率6.7%)となりました。なお、売上総利益及び売上総利益率には、当社の大型製造設備の見積耐用年数に関連する会計上の見積りの変更に よる影響が含まれています。

さらに、2023年度第1四半期に、製造設備及び研究開発設備の耐用年数の見直しを行い、特定の大型設備の耐用年数を5 年から10年の範囲から一律10年に延長することが、より現在の事業慣行及び設備の耐用年数を反映するために適切であると判断 しました。この見積りの変更により、当四半期の減価償却費は、従前の見積耐用年数を用いた減価償却費と比較して、 約510万円、売上総利益率で5.5%ポイント減少しました。しかし、前述の会計上の見積りの変更を含め、ポンドあたりの売上総利益が前年同期比で約 30%改善したことを考慮すると、減価償却費が占める割合はわずか 0.02 ドルです。ポンドあたりの売上総利益が前年同期比で改善した主な要因は、1ポンドあたりの製造及び物流コストの削減で、その効果は合計で約0.84ドルでした。

しかし、これらの要因は、純売上高の減少及び1ポンドあたりの在庫引当金の増加により一部相殺されました。オペックスに目を向けると、2023 年度第 1 四半期の営業費用は、前年同期比約 35%減の 6,390 万円となり、費用基盤の権利化に継続して注力していることを反映しています。これは、広告宣伝費を含むマーケティング費用の減少、非製造部門の人件費の減少、製造試験費用の減少、販売費に含まれる往復の運賃の減少などが主な要因です。なお、2023年度第1四半期の販売費及び一般管理費には、特定の固定資産の売却損に関連する非現金支出費用390万円が含まれています。

損益面では、純金利収入および為替差益が前年同期に比べ410万ドル増加しましたが、主に前年同期に おけるTPPの経済活動の停滞を反映し、非連結の合弁会社からの損失が260万ドル増加したことにより、一部相殺され ました。その結果、前年同期の1億5,000万ドル、1株当り当期純損失1.58ドルに対し、当四半期は5,900万ドル、1株当り当期純損失0.92ドル となりました。調整後EBITDAは、前年同期の7,890万ドル(対売上高比マイナス72.1%)の損失に対し、2023年度第1四半期は4,580万ドル(対売上高比マイナス49.6%)の損失となりました。貸借対照表およびキャッシュ・フローの状況については、2023年4月1日現在、制限付き現金を含む現預金残高は2億7360万円、総負債残高は約11億円でした。

在庫は2億2240万個となり、前四半期に比べ1330万個減少しました。ご存知のとおり、当社は本日未明、バランスシートの強化のためにユニバーサルシェルフ登録書を提出し ました。この登録届出書に基づき、当社普通株式の市場買付枠を2億円設定しています。キャッシュ・フローに目を向けると、2023年度第1四半期の営業活動に使用した純キャッシュは、前年同期に比べ1億23百万ドル減少し、42.2百万ドルとなりました。

資本的支出は、前年同期の2,150万ドルに対し、2023年度第1四半期は530万ドルとなりました。また、投資活動によるキャッシュ・フローには、合弁会社への投資に関連する330万円が含まれ、固定資産の売却収入230万円により一部相殺されました。次に、2023年度の見通しについて、若干のコメントをさせていただきます。当社のガイダンスは、前回の決算発表時に提示した目標値からほぼ変更ありません。

2023年度通期については、2022年度通期と比較して約10%から1%減少し、3億7,500万円から4億1,500万円の範囲内の純収益を引き続き見込んでいます。第2四半期については、前年同期比で約15%の増収を見込んでいます。この第2四半期の見通しには、前述のとおり前年同期比での厳しい比較、第三者倉庫における一時的な サプライチェーンの問題による影響、及びカテゴリー別の逆風が前回予想より増加することを織り込んで います。通期では、上期と下期の売上貢献は比較的均等に配分され、上期の比重が若干高くなると見込んでいます。

これは、2023年後半に収益成長が加速することを意味しており、米国では「ビヨンドステーキ」、「ビヨンド チキンナゲット」、「ビヨンド ポップコーンチキン」、「ビヨンド チキンフィレット」など最近発売した製品の流通拡大の継続、海外市場では流通拡大と新製品による貢献、前年同期比では弱いものの循環によるものと予想しています。売上総利益率については、減価償却費の会計上の見積りを変更した結果、通期の売上総利益率は、2桁台前半という事前のガイダンスを1~2%ポイント上回る見込みとなりました。売上総利益率は、今年度中も順次上昇する見込みです。営業費用は、通期で約2億5,000万円を見込んでいますが、上半期に若干偏りがあり、設備投資額は通期で 3,000万円から3,500万円と予想していたことに変更はありません。

また、2023年下半期中にフリー・キャッシュ・フローを黒字化することを引き続き目標としています。最後に、TPPに関する最新情報をお伝えします。2023年第1四半期、当社はビヨンド・ミート・ジャーキーに関連する一部の契約及び営業活動の再編プロセスを継続し、2023年第4四半期からビヨンド・ミート・ジャーキーの販売責任を負う予定ですが、この動きは売上総利益率の拡大という当社の全体目標を支援すると考えています。TPPは、将来の事業展開の可能性を探るため、さまざまな植物由来の製品を評価するための手段として残ります。

以上をもちまして、私の発言を終了し、質問を受け付けます。ありがとうございました。

質疑応答

オペレーター

どうもありがとうございました。これより質疑応答を開始いたします。[それでは、質疑応答の時間を設けます。本日の最初の質問は、バーンスタインのアレクシア・ハワードからです。

どうぞ、お進みください。

アレクシア・ハワード — バーンスタイン — アナリスト

皆さん、こんばんは。

イーサン・ブラウン — 創業者、社長、最高経営責任者

こんにちは、アレクシアです。いかがお過ごしでしょうか。

アレクシア・ハワード — バーンスタイン — アナリスト

よかった。主な質問は、下半期にキャッシュフローをプラスに戻すことについてです。大きなレバーがどこにあるのか、かなり良いアイデアがあったことは承知しています。しかし、その優先順位はつけられるのでしょうか?価格競争力が低下し、いくつかのカテゴリーで事前予想以上の逆風が吹いていることを考えると、下半期にキャッシュフローを黒字化するための最大のレバーはどこにあるのでしょうか。

ありがとうございました。

イーサン・ブラウン — 創業者、社長、最高経営責任者

はい、ありがとうございます。私たちは、キャッシュフローをプラスに導くために、ご存知のように4つのレバーを用意しています。そして、これらの要素の組み合わせを最適化することが重要です。

私たちは、現金と在庫の圧縮に重点を置くつもりです。現在の需要環境に比べて、当社はかなりの量の在庫を抱えています。ですから、それを現金の供給源として活用するつもりです。また、売上総利益率の改善にも重点を置いています。

第3四半期にマイナス18であったのに対し、今四半期はプラスに転じたことを考えれば、当社のビジネスが経験したいくつかのシステミックなショックが収まりつつあり、四半期ごとに、現在の市場により適したビジネスで、より強いポジションに戻りつつあることがわかります。そのため、在庫の解消を進め、さらに加速して、今年下半期にはキャッシュ・フロー・プラスの目標に到達できると確信しています。キャッシュ・フローがプラスになる軌道を継続すること。この点に関しても、私たちはコンプ ライアンスしていますが、全体として事業をその方向に導くために、キャッシュを増やす四半期と増やさない四半期があ ることに留意してください。

しかし、私が皆さんにお伝えしたいのは、私たちはこの原則を中心にビジネスを組み立てているということです。私たちの意思決定は、営業後のキャッシュフローを達成し、それを長期的に維持することに支配されています。ですから、いくつかのレバーが思ったように機能しない状況に陥った場合、営業費用を通じて問題を解決することもあります。

オペレーター

次の質問は、ゴールドマン・サックスのアダム・サミュエルソンさんからです。どうぞ、お進みください。

アダム・サミュエルソン — ゴールドマン・サックス — アナリスト

はい、ありがとうございます。皆さん、こんばんは。

イーサン・ブラウン — 創業者、社長、最高経営責任者

やあ、アダム。

Adam Samuelson — Goldman Sachs — アナリスト

こんにちわ。こんにちは。さて、2つほど質問させてください。ルビ:準備書面では、マーケット・エクイティ・ファシリティで2億ドルの資金調達に言及されていましたね。

そのような資金調達を行うことを決定した意図や、実際にそれだけの資金を調達する目的、また、どの程度の期間でそのようなことができると考えているのか、詳しくお聞きしたいのです。それから、今年のキャッシュ・フローについてですが、下半期にキャッシュ・フローがプラスになるという点について、もう少し詳しく教えてください。それは特定の四半期でのことでしょうか?それとも、下半期に累計でキャッシュ・フロー・プラスのオペレーションを見込んでいるのでしょうか?その目標をどのように測定しているのか、はっきりさせておきたいと思います。

イーサン・ブラウン — 創業者、社長、最高経営責任者

はい、ありがとうございます。では、私が最初の1つに取り組み、その後、ルビがキャッシュフローがプラスになるタイミングについて詳しく説明します。ATMの件ですが、これは私たちが伝えたかったことです。

私たちは、ビジネスの進展に非常に自信を持っています。週を追うごとに、成長を回復し、持続可能なビジネスモデルを構築するために、かなりの前進が見られると思います。ですから、すぐに現金が必要だというシグナルでは決してありません。ですから、結果的に、私たちはこの資金を臨機応変に使っていくつもりです。

適切な条件が整えば、それを利用するつもりです。しかし、これは本当に手元資金を補強するためのもので、私たちが何をするつもりなのかという疑問が残っていたため、これを公表したのです。しかし、この資金をいつ、どのように使用するかについては、非常に慎重かつ思慮深く行動するつもりです。

Lubi Kutua — 最高財務責任者兼財務担当者

ありがとう、イーサン。それから、アダム、キャッシュフローポジティブに関するガイダンスについての質問ですが、私たちは、下半期中にキャッシュフローポジティブを達成することを目標としています。私たちは、下期中にキャッシュフローをプラスにすることを目標としています。

これは、第2四半期と第3四半期の両方、あるいは1四半期を意味します。イーサンがすでに述べたような、売上総利益率の向上や、営業費用の管理を非常に厳しい範囲内で行うために、できる限りのことを行っていますね。もちろん、第3四半期と第4四半期の両方でこの目標を達成することができれば最高です。しかし、私たちが言ったのは、その範囲内ということです。ですから、下半期には達成できると考えています。

また、キャッシュフロー・プラスの目標を定義する際に、フリー・キャッシュフロー、つまり、営業キャッシュフローから設備投資を差し引いたものであることをお伝えしておきます。

オペレーター

次の質問は、JefferiesのRob Dickerson氏からです。どうぞお進みください。

ロブ・ディッカーソン — ジェフリーズ — アナリスト

素晴らしいです。本当にありがとうございます。イーサン、世帯普及率について、かなり広範な質問をしていますね。明らかに、COVIDによって世帯普及率が上昇し、その後、明らかに逆風が吹いて、世帯普及率は若干後退しています。

しかし、あなたが最大のプレーヤーであることを考えると、このカテゴリー自体が縮小しているように見えますが、他のカテゴリーよりもあなたが牽引していると言えるでしょう。そして、このことを通して、あなたが後半に話しているような、これから始まるイノベーションのパイプラインのようなものを考えてみてください。過去12ヵ月間に見られた世帯普及率の低下に対し、その技術革新に対する消費者の反応について、より良い、より高い確信が持てるような、その技術革新に内在する重要な製品開発の変更のようなものがあったと言えるでしょうか。以上です。ありがとうございました。

イーサン・ブラウン — 創業者、社長、最高経営責任者

感謝しますよ。素晴らしい質問です。あなたの言うとおりです。確か27.8%から25.5%とか、そんな感じの削減があった。

私たちは、この状況を3つの観点からとらえ続けています。1つは、インフレ環境というマクロ的な問題で、明らかにインフレが緩やかになってきているので、その点では少し希望が持てます。しかし、畜産業者の最近の決算を見ると、取引量が減少していることがわかります。ですから、まだそのような動きがあることは確かだと考えています。

もうひとつは、私たちの製品がもたらす健康上のメリットについて、曖昧な部分があることです。その中には、利益団体によるキャンペーンによって意図的に隠蔽されたものもあれば、単に新しいカテゴリー、新しい製品、何が何なのかを理解するために人々が行っていることもあります。そして、3つ目のブランド固有の問題は、このカテゴリーに非常に多くの企業が参入してきたことで、消費者にとって非常に混雑した、やや混乱した状況になってしまったことです。現在では、カテゴリーが整理され、消費者にはより合理的でアプローチしやすい、食料品店での買い物を選択できるようになりました。

しかし、これが、今お話しいただいた世帯普及率の数字に貢献すると思われる、3つの主な要因なのです。さて、ポジティブな面では、イノベーションとリノベーションの面でも、私たちが行っているいくつかのことをご紹介したいと思いますが、まず、冷凍食品カテゴリーについて少し触れておきたいと思います。これは明らかに、より小さなベースからのものです。しかし、これは、イノベーションを超える力を示しています。

例えば、ビヨンド・ステーキのような新製品を発売すると、私のコメントでも述べたように、大手小売店での流通期間が非常に短く、あっという間にNo.2のポジションを獲得することができました。そのため、この点については、今後も大きな進展が見られると思います。また、昨日のアメリカ心臓協会からの発表のように、健康に対する曖昧さに対応するという点では、簡単なことではありませんよね?そこで、私たちは、誰が見てもおいしいと思えるステーキを作りました。

そして、厳選されたAHAからお墨付きをもらい、認定されたわけです。つまり、チェリオスのような製品にお墨付きを与えることができたのです。お皿の中央に置かれるタンパク質は、一般的に非常に贅沢な食事と結び付けられるものですが、今では人々が本当に気持ちよく食べることができるものなのです。動物性タンパク質に比べ、飽和脂肪が62%も少ないのです。また、ファイルなどとの相性もよく、非常に優れたたんぱく源です。ですから、私たちはマーケティング活動だけでなく、製品を通じて、製品の健康上の利点について、主に既存のプレーヤーが提起しているこの疑問に応えているのだと思います。

インフレが緩やかになり、健康に対するメッセージが明確になれば、私たちは、消費者に再び関心を持ってもらうために、リニューアルとイノベーションの両方を市場に投入する準備が整うのです。では、改装について少しお聞かせください。この改装の一部は、最も大きな問題があった冷蔵ケースを直接ターゲットにしていますね。そのため、今年の後半には、CLTのような消費者テストにおいて、市場の現行製品よりもはるかに高いスコアを獲得した製品を発表する予定です。第二に、私たちはとてもエキサイティングな製品を発表します。先ほどもお話した、ハンバーガーの新しいイテレーションですが、私たちがお客さまに行ったすべてのテスト、たとえば外食産業の側で、消費者の側でもとても良い評価を得ています。

私は、いつもこのハンバーガーを見ていますが、味と感覚を進化させたと思います。そのため、この商品は冷凍コーナーに置かれることになり、私たちを後押ししてくれることでしょう。さらに、この先、これまで静かだったカテゴリーにも革新が見られるでしょう。そのため、私はそれを発表することに興奮しています。

そして、プライス・パリティ・プログラムです。つまり、動物性タンパク質の価格まで踏み込むわけではありませんが、その弾力性をいかし始めているのです。そして、ノイズをコントロールできる店舗でそれを行うことで、非常に良い結果が得られています。さて、これは決して大雑把な表現ではありませんよね?これは、より限定的な取り組みであり、データはまだかなり荒く、初期のものです。

ですから、このデータを単なる初期の情報以外の目的で使用しないように注意してください。しかし、これらの価格テストでは、勇気づけられるような弾力性が見られます。そして最後に、淘汰が進むにつれて、消費者に向けてよりストレートに発信できるようになると考えています。このように、私たちは勢いをつけています。

第2四半期は、昨年、147ドルの売上を計上した非常に重要な四半期に次ぐものです。ですから、第3四半期と第4四半期は、より低いコンプで推移することになると思います。最終的には、このビジネスを適正な利益率に戻し、下半期に再び成長させるつもりです。

オペレーター

次の質問は、バンク・オブ・アメリカのピーター・ガルボさんです。どうぞお進みください。

ピーター・ガルボ — バンクオブアメリカ・メリルリンチ — アナリスト

こんにちは、皆さん、こんにちは。1つだけ簡単な説明をしてから、実際の質問をします。ルビ:減価償却費が売上総利益率に与える影響について理解したいと思います。これは年間を通じて継続するものなのでしょうか?1Qだけなのでしょうか?また、減価償却費の影響は1Qだけなのでしょうか?

ルビ・クトゥア — 最高財務責任者兼財務担当者

ええ、もちろんです。というのも、前述のとおり、大型設備の耐用年数を見直したからです。以前は、大型製造設備の多くで5年から10年までの幅がありました。以前は、大型製造装置の耐用年数を5年から10年まで幅を持たせていましたが、現在はより統一された10年に変更し、業界標準に近づけました。これが、通期の売上総利益率ガイダンスを引き上げた主な理由です。

ただし、この効果は年間を通じて必ずしも同じではありません。特に、第2四半期および第3四半期は、季節的な要因もあり、収益の観点からは最も好調な四半期となる傾向があります。そのため、純売上高に占める減価償却費の割合が低くなることが予想されます。また、通期における売上総利益率の見通しを引き上げました。前回のガイダンスより1~2%ポイント高くなると言っていますが、これは主にこのような要因によるものです。

ピーター・ガルボ — バンクオブアメリカ・メリルリンチ — アナリスト

OKです。ありがとうございます。それから、イーサン、四半期に戻り、販売動向についていくつか質問させてください。米国について1つだけ。

米国の小売業は明らかにスキャンデータの多くを下回っています。このギャップを理解したいのですが。また、国際食品サービス事業において、かなり大きなプラスのデルタがあったと思いますが、工場やその他の要因について言及されたと思いますが、第1四半期に意識すべきロードイン要因のようなものがあるのかどうか、教えてください。ありがとうございました。

イーサン・ブラウン — 創業者、社長、最高経営責任者

ええ、問題ありません。国際外食産業が前年同期比で100%の成長を遂げたということですが、これは明らかにママ&ポップスの業績もありますが、TGCがそれを牽引していると思います。ここ数年、私たちは多くの混乱に見舞われましたが、事業の包括的な軌道は、植物由来のニーズへの移行を目指すという意味で、これまでとまったく同じだと考えています。すべての要素がそれを指し示しているのです。

そのために、いくつかの混乱がありました。しかし、ヨーロッパにおけるストラテジックの進捗状況や、ヨーロッパの消費者と一緒に過ごすうちに、ある種の必然的な移行が起こっていることがわかると思います。マクドナルドやヤムのような大手のお客様が、非常に限られた市場でこのような進展を見せ、しかもそれが非常に深いものであったということは、本当に心強いことだと思うのです。ですから、負荷がかかったわけではありません。

ただ、四半期ごとに進歩しているだけなのです。一直線に進んでいるわけではありませんが、その弧はこれからも印象的であり続けることでしょう。小売部門については、先ほどお話ししたような問題があります。畜産物についても、厳しい四半期となっていますね。ですから、今、システムには多くのノイズがあります。

私たちは、そのために必要なステップを踏んでいます。味と健康をテーマにしたハイレベルなマーケティング・プログラムを導入しています。私たちは、店舗で戦術的なプログラムを行っています。私たちは、トップクラスの小売業者に非常に集中しており、そこでは素晴らしい関係を築いています。

また、試行錯誤している価格設定に目を向けると、それなりの結果が得られており、私たちの励みになっています。また、いくつかの主要製品については、遅ればせながらリニューアルを行い、素晴らしい製品を投入しています。消費者は、プロパガンダや混乱に流されることなく、十分な情報を得た上で意思決定をする必要があります。スタンフォードヘルスが実施した「スワップミート研究」は、過去に何度もお話ししましたが、繰り返しになりますが、消費者が8週間にわたり1日2回動物性タンパク質を摂取し、8週間後に1日2回以上の動物性タンパク質に切り替え、その8週間の間に再び動物性タンパク質に戻しています。この8週間の間に、悪玉コレステロールが統計的に有意に低下したのです。

さらに、これはもっと意味のあることだと思います。LDLコレステロールが低下しただけでなく、TMAも低下したのです。TMAは腸内の化合物で、心臓病との関連性が高まっています。つまり、このようなメリットがあるのですね。アメリカンハートアソシエイツのような組織がこの製品を推奨していますし、アメリカン・キャン・ソサエティとのパートナーシップもあります。そして、まだまだ続くのです。

私たちは、他の人たちと同じことをしているのではありません。宣伝をしているわけではありません。他社を批判しているわけでもありません。私たちがやっているのは、研究をすることなのです。私たちは医学界をまとめ、この問題を研究し続けているのです。

しかし、この問題の必然性、私たちの製品の背後にある真実、私たちが持っている証拠、それが私たちを小売店に戻すものであり、私たちはそれを伝え続けなければならないのです。価格設定、新製品の登場、健康や味覚に関する明確なマーケティング。これらのことが、今年後半に私たちを再び成長させる原動力となるのです。そしてまた、毎週毎週、私たちはここで前進しているのです。

楽しみで仕方がありません。

運営者

次の質問は、バークレイズのBen Theurerからです。どうぞお進みください。

ベン・テュラー — バークレイズ — アナリスト

うん。こんにちは、イーサン、ルビです。私の質問に答えていただきありがとうございます。国際的なフードサービス事業について補足しますと、この四半期は明らかに良い成長ストーリーの1つでした。

23年第1四半期の売上高を見ると、2020年第1四半期のパンデミック前とほぼ同じ水準です。そこで、欧州のアウトレット、数量、そして、あなたが強調されたパートナーシップによって、どの程度の水準に戻ることができたのか、また、国際フードサービスという特定の項目に関して、今年の残りの期間の動向と関連して、どのようなことを期待すべきなのかを、2020年第1四半期に対する23年第1四半期の状況というものを整理していただければ、と思います。ありがとうございます。

イーサン・ブラウン — 創業者、社長、最高経営責任者

良い質問ですね。質問をありがとうございます。私がいつも心がけているルールのひとつは、パートナーにその進捗を語ってもらうということです。ただ、私の発言にもあったように、私たちはヨーロッパのマクドナルドと協力できることを本当に誇りに思っていますし、ヤム!やヨーロッパの一部の市場、そしてグローバルに協力できることを本当に誇りに思っています。

そして、マックナゲットが発売され、良い結果を出していることを目の当たりにして、私たちの牽引力を実感しています。また、プラントナゲットが発売され、プレスで良い結果が報告されています。私は、彼らの結果を共有して、私の結果を共有することはできません。しかし、マスコミの反応やドイツの消費者の反応を見ると、私たちが本当に気に入っているものがいくつかあるようです。

ですから、何年も何年も投資してきたものが報われ始めたということは、私たちにとって非常に喜ばしいことなのです。そして、私たちがすべきことは、サプライチェーンと協力し、パートナーと協力して、一般の消費者が購入できる価格帯の製品を提供し続けることです。また、私は常に、味を正しくし、健康メッセージを明確にし、動物性タンパク質と同等かそれ以下になるような価格を実現することだと主張してきました。そして、どのケースでも、準備した発言で述べたように、私たちはそれを実行しているのです。動物性タンパク質に近い味にする。

そして、消費者のために、より健康的であることを明確にし、価格低減につなげるのです。準備書面でも申し上げたと思いますが、前年同期比で平均価格は9%低下しています。これは、ミックスといくつかの価格設定プログラムによるものです。しかし、価格上昇の圧力がある中で、製品を供給し、少なくともプラスのマージンを回復させることができたことは、オペレーション・チームにとって非常に重要なことです。

このことは、彼らがまだ表面しか見ていないことを示していると思います。今後、ネットワークの最適化を進め、グローバルに規模を拡大していくことで、このようなことはより容易になっていくでしょう。ヨーロッパでのストラテジーの成功は、氷山の一角と言えるでしょう。テストは成功し、今後も展開が期待されます。

どの市場についても言えることではありませんが、時間をかけて他の市場にも展開していくものと考えています。

オペレーター

次の質問は、BTIGのピーター・サレーです。どうぞお進みください。

ピーター・サレハ — BTIG — アナリスト

素晴らしいです。ありがとうございます。イーサン、国際的なフードサービスに関する話に戻りたいのですが。御社の製品は、ヨーロッパで成功を収めているようですね。

あまり詳しく説明したくないのはわかりますが、ヨーロッパでの成功のうち、試用とリピート購入がどの程度あるのか、教えていただければと思います。また、購入されるお客さまの特徴について、詳しく教えてください。年齢層は高いのか低いのか?低所得者なのか、高所得者なのか?また、ヨーロッパで反響を呼んでいる商品のうち、米国で有効なものを特定するのに役立つようなことがあれば教えてください。

イーサン・ブラウン — 創業者、社長、最高経営責任者

そうですね。ですから、リピートデータやそのようなものについては、あまり深く掘り下げることはできません。しかし、さまざまなパートナーとの提携を考えているという事実は、良いことだと思います。そして、ヨーロッパで非常に強く、アメリカでも開発する必要があると思われる点についてです。

例えば、ステーキは健康面で非常に高い評価を受けていますが、そのステーキを食べることで、より健康的で、真の意味で素晴らしい効果を得ることができます。ヨーロッパでは、環境問題が重要視されています。気候の問題から、健康のためにこのカテゴリーをあまり重視しない消費者が、このカテゴリーに参入してきます。気候に関する積極的で進歩的な行動が多く、大手ファーストフード店が植物由来の商品で争っている状況もあります。これは、本当に心強いことです。このような環境的な背景が、一夜にして米国で発展することはないでしょう。

しかし、アメリカでは、環境と気候に強い関心を持つ消費者層がいるため、そのような消費者層にも働きかけています。アメリカの若い人たちや大学生などは、実際に気候に関心を持っており、私たちは彼らと密接に連携しています。そして、彼らの製品の受け入れ方は、50代の人とはまったく異なります。製品への受け入れ方は、50代の人とはまったく違います。製品を邪魔するような伝統的な障害や考え方は、はるかに少ないのです。

ですから、私たちはヨーロッパの消費者から得た教訓をもとに、私たちが直面している環境危機の緊急性をより深く理解できるようなポケットを、ここアメリカでも見つけようとしているのです。

オペレーター

次の質問は、BMOキャピタルマーケッツのAndrew Strelzikさんです。どうぞお進みください。

マット・リンデン — BMOキャピタルマーケッツ — アナリスト

皆さん、こんにちは。アンドリューの代理でマット・リンデンです。早速ですが、価格について触れたいと思います。消費者が植物性食品を採用する際の課題として、動物性タンパク質と比較して割高な価格帯であることがよく挙げられます。

価格平準化を実現することは、長期的な目標です。価格パリティへの移行と、ターンアラウンド戦略の実行に伴う短期的な利益成長を守ることのバランスをどのように考えているのか、お聞きしたいと思います。ありがとうございました。

イーサン・ブラウン — 創業者、社長、最高経営責任者

もちろん、それは素晴らしい質問です。まず第一に、私たちが重視するのは、利益率に対する利益総額の割合だと思います。ですから、ヨーロッパであれ、アメリカであれ、いくつかの大規模なプログラムを実施することで、食料品店などとの取引量を増やすことができます。

ヨーロッパであれ、アメリカであれ、食料品店などとの大規模なプログラムを実施し、当社のシステムにより多くの量を供給することができれば、本当に助かりますよね?ですから、パーセントにこだわるのではなく、むしろ利益ドルにこだわることが、私たちがこの問題に取り組んでいる方法なのです。もうひとつは、ここ2、3年の間に起こったビジネスの混乱に関連するものです。8社あった共同パッカーは3社になりましたが、コストを下げながらそれを実現するのは本当に難しいことです。多くの変数が動いているのですから。

ですから、より安定した道筋ができた今、私たちのチームが何をするのか、とても楽しみです。より安定した環境で、今までのもたつきを解消していくことができるのです。例えば、より安定した会社では、すでに多くの果汁を搾り取ったような状態であり、もうこれ以上の余地はないと思っているのです。もう、これ以上の余地はありません。

ですから、1年間で平均価格を9%引き下げ、マージン目標を達成することができるのです。私たちが採用しているリーン生産方式を採用すれば、あらゆる段階で無駄を省き、製品群全体で利益を上げ、社内に素晴らしい起業家的環境を作り上げることができます。私たちはそれを実践しているのです。そして、チームはそれを楽しんでいないと思います。

運営者

次の質問は、Piper SandlerのMichael Laveryさんです。どうぞお進みください。

マイケル・ラヴェリー — パイパー・サンドラー — アナリスト

ありがとうございます。こんにちは。関連する質問を2つさせていただきます。在庫が少し減ったということですが、全体的な見通しについて教えてください。

全体としてどのような見通しでしょうか?また、腐敗のリスクや評価損の計上はあるのでしょうか?また、関連するかもしれませんが、そうでないかもしれませんが、パートナーシップからジャーキーを社内に導入するという決定について、その考え方や展開について教えてください。

イーサン・ブラウン — 創業者、社長、最高経営責任者

そうですね。では、まず1つ目、つまり2つ目をお願いします。ジャーキーを社内に導入することで、ペプシとの協業が可能になりました。

この先も、ペプシとの提携を活用できると思っています。しかし、今回のケースでも、キャッシュフローをプラスにするという目標に焦点を当て、J&Jの事業モデルをより持続的な成長へと導くことができました。そのためには、自社で開発することがより合理的でした。– その結果、いくつかの良い結果を得ることができました。

植物由来のトルコの市場規模を1年で達成できたと思います。良い製品ですが、マージンをきちんと取りましょう。そのため、ハウスを導入し、全体的なマージンの足を引っ張らないようにするのです。在庫のレベルについてのご質問ですが、私たちは非常に積極的なプログラムを持っています。

在庫をすべて活用するための特別なプログラムも用意しています。すべてをコントロールすることはできませんので、当然、引当金も継続しています。しかし、その目的は、余分な成分を収益化することと、老朽化した在庫を厳しく管理し、評価損を出さないようにすることです。そのため、非常に積極的に、数四半期先まで見通して、好ましくない状況に陥ることがないようにしていますが、わからないものです。

しかし、この点については非常に満足していますし、社内の優秀な人材がこの点に集中しています。そこで、完成品と原材料の両方について、在庫レベルを非常に積極的に検討し、良い結果に向けて管理することを確認します。また、生産量を増やし、固定費を吸収することで、サプライチェーン全体で協力し合い、全体的なコストを下げることで、ビジネスを成長させます。私たちは、機器の処理能力を高めています。

そして、システム内のあらゆる場面で無駄を排除し、できる限りバッチ処理から脱却し、低速化を続けています。これらのことが、ここ数四半期に見られたようなマージンの改善、そして今後数四半期に見られるであろうマージンの改善に役立っていると思います。最初の質問は何でしたか?

ルビ・クトゥア — 最高財務責任者兼財務担当者

在庫の見通しについてですが、マイケル、イーサンが在庫残高の推移は必ずしも一直線に減少するわけではない、と言っていましたが、その理由のひとつは、当社が締結している既存の契約の一部です。そのため、在庫水準はいくらか変動すると予想しています。しかし、以前にも申し上げましたが、今年度下半期にキャッシュ・フローをプラスにするという目標を達成するためには、在庫レベルを大幅に削減する必要があります。私たちは、率直に言って、在庫水準が高すぎると申し上げており、その水準を下げることに非常に注力しています。私たちのチームは素晴らしい仕事をしたと思います。

しかし、それは必ずしも直線的な減少とは言えないでしょう。

オペレーター

本日最後の質問は、みずほ証券のジョン・バウムガートナーさんです。どうぞよろしくお願いいたします。

ジョン・バウムガートナー — みずほ証券 — アナリスト

こんにちは。質問ありがとうございます。イーサン、気温の変化についてのコメントに戻ります。冷凍食品のカテゴリーが好調なのは、価格や商品そのものがそれほど重要な問題ではないことを示唆していると思います。

他のプレミアムカテゴリーも好調です。しかし、冷蔵の場合は、文化的に、より難しく、より高価な畜産物との競争が長期に渡って続く可能性があります。では、価格帯とは関係なく、今後の冷凍食品についてどのようにお考えでしょうか?また、冷凍食品への戦略的な取り組みが必要なのでしょうか?このロッジが畜産物に使われるようになるまでの道のりは、当初3、4年かかると思っていたよりずっと長いのでしょうか?ハイレベルなご感想をお聞かせください。ありがとうございました。

イーサン・ブラウン — 創業者、社長、最高経営責任者

そうですね、いい質問ですね。だから、それを解きほぐす方法がたくさんある。そしてまた、そこには本当にいいことが書かれていると思います。ですから、何よりもまず、私たちの戦略と目標、そう、むしろ私たちの目標は、高価格のニッチアイテムになることではありませんよね?しかし、1兆4,000億ドルの世界的なタンパク質市場における主要なプレーヤーになることです。

だから、私たちはあらゆる方法でそれを追求するつもりなのです。もちろん、人々は価格を低く見積もっています。だから、私たちもそうするべきだという意見はたくさんあります。しかし、私たちは、消費者の主流になり、私たちが望むようなインパクトを与え、それが成功すれば、私たちが考えるような、本当に大きなリターンを人々にもたらすことができることを確認したいので、興味がありません。冷凍のケースは面白いですね。

10年前の冷凍肉の事例を「ペナルティボックス」と呼ぶのは、あまりおもしろくないでしょう。しかし、データがあれば、例えば、当社の「クックアウトクラシック」が、売上高に占める割合で、バブルバーガーと比較してどうなのか、見てください、かなり興味深い比率です。その結果、興味深いのは2つの点です。1つは、この商品が冷凍コーナーにあること。

2つ目は、当社のクックアウト・クラシックは、生鮮コーナーよりも動物性タンパク質に近い価格帯であることです。もし、こんなことをしてはいけないのですが、ちょっと夢のような話ですが、この比率を外挿すると、提案の仕方を間違えなければ、この商品がどれほど強力なものになるかがわかると思うのです。生鮮食品売り場は、消費者が動物性タンパク質を購入する場所であり、お皿に占めるタンパク質の割合が高い場所だと思います。そこで成功しなければならないと思っています。

2、3年前よりも時間がかかると思います。しかし、何がきっかけになるかはわかりません。つまり、適切な価格設定にすることで、場合によっては高騰が見られるということです。また、アメリカ心臓病協会が私たちの製品を推薦してくれたような画期的な出来事もありました。そのようなことがすべて重なっていくのです。

そして、気がつけば、生鮮食品売り場の棚に並ぶようになるのです。ですから、冷凍食品をあきらめることはないと思いますが、冷凍食品に見られるような牽引力を活用することは明らかです。

オペレーター

以上で質疑応答は終了です。それでは、最後にイーサン・ブラウンにご挨拶をお願いしたいと思います。

イーサン・ブラウン — 創業者、社長、最高経営責任者

ありがとうございます。今申し上げたように、このビジネスは曲がり角にきていると考えています。次の四半期、つまり今いる四半期はコンプが高いのですが、今年の後半には、成長に戻り、妥当なマージンでより良い成長を遂げ、私たちが行っているいくつかの改革を実施し、チームが良い感触を得ることを楽しみにしています。

ルビ・クトゥア — 最高財務責任者兼財務担当者

皆さん、ありがとうございます。

以上です。他の翻訳希望やご感想をいただけると嬉しいです。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>