マーヴェル・テクノロジー・グループ (MRVL)2023年第1四半期決算説明会の日本語訳です。

今回も決算がよく株価も上昇して安心しました。今後の需要を知るためにも重要な内容ですね。

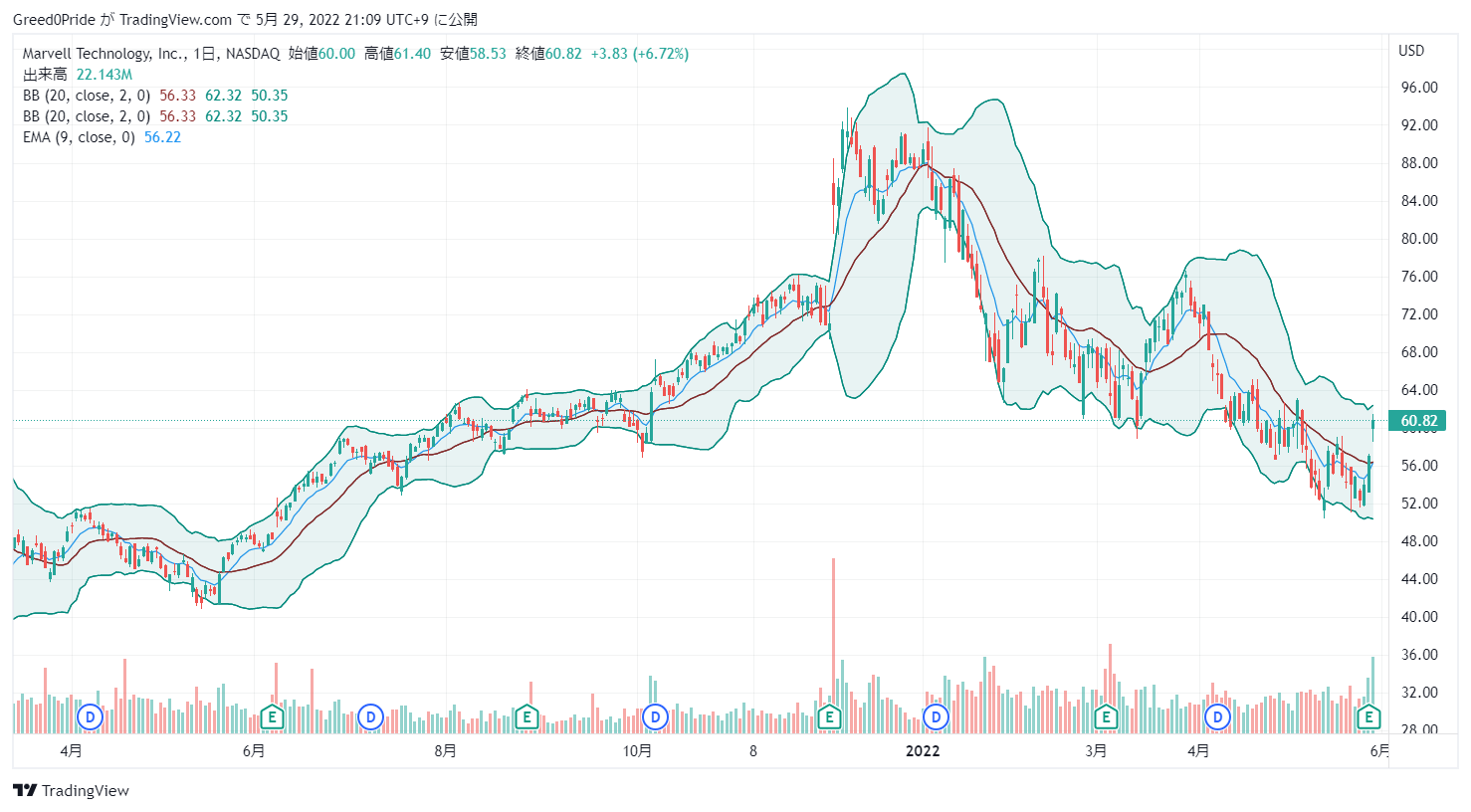

マーヴェル・テクノロジー・グループ (MRVL)株価

前回の2022年第4四半期決算説明会はこちらです。

マーヴェル・テクノロジー・グループ (MRVL)2023年第1四半期決算説明会

Call participants:

Ashish Saran — Vice President, Investor Relations

Matt Murphy — President and Chief Executive Officer

Jean Hu — Chief Financial Officer

Toshiya Hari — Goldman Sachs — Analyst

Chris Caso — Raymond James — Analyst

Gary Mobley — Wells Fargo Securities — Analyst

Timothy Arcuri — UBS — Analyst

Vivek Arya — Bank of America Merrill Lynch — Analyst

Matt Ramsay — Cowen and Company — Analyst

Ross Seymore — Deutsche Bank — Analyst

Tore Svanberg — Stifel Financial Corp. — Analyst

Harlan Sur — J.P. Morgan — Analyst

C.J. Muse — Evercore ISI — Analyst

More MRVL analysis

2022年5月26日午後4時45分(米国東部時間)

オペレーター

こんにちは、Marvell Technologyの2023年度第1四半期決算のカンファレンス・コールへようこそ。[オペレーターからのご案内]です。本日のプレゼンテーションの後、ご質問の機会を設けております。なお、本イベントは録音されています。

それでは、会議をIR担当上級副社長のアシシュ・サランに引き継ぎたいと思います。どうぞよろしくお願いします。

Ashish Saran — インベスター・リレーションズ担当バイス・プレジデント

ありがとうございます。そして、皆さん、こんにちは。マーヴェルの2023年度第1四半期決算説明会にようこそ。本日は、マーベルの社長兼CEOであるMatt Murphyと、CFOのJean Huが参加します。

本日のコメントの中には、将来予測に関する記述が含まれている場合があります。これらの記述には重大なリスクと不確実性が伴うため、実際の結果は経営陣の現在の予想と大きく異なる可能性があることを、皆様にお伝えしておきます。本日SECに提出し、当社ウェブサイトに掲載した決算プレスリリース、ならびに最新の10-Kおよび10-Q提出書類に記載されている注意事項およびリスク要因をご確認ください。当社は将来見通しに関する記述を更新するつもりはありません。本日の電話会議では、一部の非GAAPベースの財務指標を使用します。GAAPベースの財務指標と非GAAPベースの財務指標の調整表は、当社ウェブサイトのIRセクションに掲載されています。それでは、当社の業績に関するコメントについて、マットに電話を回します。マット?

マット・マーフィー — 社長兼最高経営責任者

ありがとう、Ashish。そして、皆さん、こんにちは。2023年度第1四半期も、マーベルのチームはガイダンスの中間値を上回る14億5000万ドルという記録的な収益を達成し、前四半期比8%、前年同期比74%の成長を実現しました。データ・インフラストラクチャのすべてのエンド・マーケットにおいて、引き続き好調なブッキングが見られました。

売上高の増加は、主にデータセンター市場によるものですが、キャリアインフラや自動車関連市場も予想を上回り、好調でした。エンタープライズ・ネットワーク市場の業績は、サプライチェーンに起因する影響により、ガイダンスを下回りまし た。しかし、売上高は前年同期比64%増、前四半期比9%増となり、非常に力強い成長を遂げました。マーヴェルのオペレーション・チームは、特定の地域のサプライヤーにおけるCOVID関連の製造上の課題によってさらに悪化した厳しい供給環境を乗り切るために、素晴らしい仕事を成し遂げました。

このチームの努力により、第1四半期の売上は予想の中間値を上回りました。また、持続的な増収を可能にするため、戦略的パートナーとの間で生産能力の追加確保を引き続き進めています。次に、5つのエンドマーケットについて、データセンターから説明します。データセンター市場の第1四半期の売上高は、6億4,050万ドルでした。

前四半期比では12%増、前年同期比では131%増となり、当社のガイダンスを上回る成長を遂げました。好調な業績は、複数の製品ラインが幅広く寄与しています。クラウドは、データセンターにおけるマーベルの強さの源泉であり続けています。ハイパースケールのお客様が新しいユースケースを追加し、AIや機械学習のメリットをビジネスにもたらし、プロセスの自動化と生産性を向上させ、お客様とのより深い関係を推進できるようにしています。

それでは、クラウドの力強い成長を促進するマーベルの製品サイクルについて、エレクトロオプティクスから説明します。データセンター内の PAM ソリューションとデータセンター間の ZR プラグケーブルに対する強い需要が見られます。クラウドデータセンター内では、現在、大手ティア1のお客様が、当社のPAMベースの200ギガおよび400ギガソリューションの大量導入を推進しています。その他の市場でも、今年末から来年にかけて導入が開始される予定です。

帯域幅の要件が増え続ける中、PAMベースの電気光学機器の役割は拡大し、従来のソリューションに取って代わり、その結果、当社の機会も拡大すると期待しています。より強力な次世代サーバーCPUが、PAM技術の必要性を加速させると考えています。この拡大に加え、現在出荷を開始している次世代の高速化ソリューションにより、モジュールあたりのコンテンツが増加します。AI導入の拡大に伴い、第1四半期の業績には、2つの大手顧客における800ギガPAMソリューションの大量出荷の増加が寄与しています。

データセンター内の帯域幅の拡大により、データセンター間の接続性も大幅に向上しており、当社の400 ZRプラガブルオプティクスのビジネスチャンスが拡大しています。チームは、複数のお客さまにこれらのソリューションの採用を推進することで大きな成功を収めており、これらの製品による収益の大幅な伸びを見込んでいます。コンピュートに話を移します。クラウドに最適化した設計の受注は第1四半期も好調で、ハイパースケールのお客様からカスタムSmartNICの受注をいただきました。

データセンターでは、VPUベースのアーキテクチャの採用が進んでいますが、この傾向は、現在第10世代になる当社のOCTEONプラットフォームで対応するのが理想的な状況です。今回の受賞は、クラウドに最適化されたシリコンに対する需要の高まりの一例であり、データセンター内部におけるマーベルの最大の成長機会だと考えています。私たちは、5ナノメーター・プラットフォームで提供されるコンピュート、ネットワーキング、セキュリティ、ストレージ、高速エレクトロオプティクスITの主要ポートフォリオによって、これらの機会を獲得できる独自の立場にあると確信しています。次に、クラウド上のストレージについて説明します。

第1四半期は、大容量ストレージに対するクラウド需要が引き続き増加し、当社のニアラインHDDコントローラおよびプリアンプの堅調な成長を牽引しました。SSDコントローラも前年同期比で大幅な増収に貢献しました。2016年から一から構築したデータセンター向けSSD事業が、現在その効果を発揮しています。重要なIP開発への投資を増やし、プロセス技術のケイデンスを加速させ、ファームウェアチームを4倍に増やしました。

大手クラウド企業と緊密に連携し、サービス品質とセキュリティの要件に対応するSSDコントローラを最適化しました。また、最先端のNANDフラッシュ技術に対応したエラー訂正機能を開発し、自社製の低消費電力5インチフラッシュメモリと組み合わせたほか、PCIeロードマップを加速させました。現在、すべての主要なSSDデバイスがPCIe Gen 4ソリューションを出荷しており、マーベルはすでに主要なNAND OEM 3社からGen 5データセンター・ソケットを獲得しています。さらに、2019年にはPCIe Gen 6への投資を開始しました。

この開発は、当社の5ナノメーター技術プラットフォームと相まって、主要なNAND OEMのGen 6 SSDを獲得することができました。当社のデータセンター・ストレージ事業は、長期的かつ持続的な技術投資、深いシステム知識、幅広い顧客との関係、そして当社の高度なプロセス技術プラットフォーム上で提供される非常に粘りのあるカスタムファームウェアによって構築されています。実績ある技術プラットフォームと、次世代データセンター向けSSDで確保した複数のデザインウィンを基に、当社の地位は今後も強化されると考えています。クラウドデータセンターにおける次の大きな進化は、プロセッサ、アクセラレータ、メモリを接続するための業界標準であるCXL(Compute XpressLink)の採用であると予想しており、当社はそのトレンドを実現する計画を立てています。

先週、技術講演会を開催し、次世代クラウドデータセンターに新たなレベルのパフォーマンスをもたらす役割を担うCXL技術の基本を説明しました。参加できなかった方は、当社ウェブサイトのIRセクションに掲載されている録画をご覧いただければと思います。私たちは、CXLをベースにしたシリコン・コンポーネントが、現在のデータセンターにおける複数のメモリ・スケーリングの課題に対処することで、新しいクラウド・アーキテクチャーを促進することを説明しました。簡単に言えば、CXLによって、DRAMメモリはCPUなどの単一の計算デバイスに縛られることなく、確立されたPCIeファブリックをインターコネクトとして利用し、共有およびプルリソースとなることができるようになるのです。

マーベルは、メモリOEMとの深い関係、ハイパースケール顧客における当社の地位の向上、および先進的なPCIeロードマップにより、CXL機会に対応する独自の地位を確立しています。当社は最近、高度なCXL技術の主要開発企業であるTanzanite社を買収し、この分野での取り組みを強化しました。同社の補完的な IP とワールドクラスのチームは、マーベルにさらなるリソースを提供し、当社の CXL ロードマップを加速して、複数の顧客の目の前にあるクローズドデザインウィンの機会に対応することができるようになります。CXLエキスパンダ、冷却装置、スイッチ、アクセラレータなど、多数の新製品にチャンスがあると見ています。

さらに、ASIC、カスタム計算エンジン、DPU、電子光学、リタイマー、SmartNIC、SSDコントローラなど、当社のデータセンター向け製品にCXL IPを組み込む可能性もあると見ています。CXL の延長線上には、数十億ドル規模の PAM 拡大の機会があると見ており、その進捗をご報告できることを楽しみにしています。次に、データセンター市場の2023年度第2四半期の見通しについてですが、第1四半期の好調な業績に加えて、継続的な成長が見込まれます。第2四半期のデータセンターの売上は、前四半期比で1桁台前半、前年同期比では約50%の伸びを予想しています。

第2四半期のクラウドの売上は、前四半期比、前年同期比ともにオンプレミス市場よりも大幅に成長すると予想しています。今年度下半期以降も、クラウド・イーサネット・スイッチのさらなる貢献と、クラウドに最適化したカスタム設計の大規模な受注を期待しています。データセンターに不可欠な IP をすべて 1 つ屋根の下で提供し、カスタム ソリューションでシームレスに連携するように設計されたマーベル独自の能力は、顧客にとって非常に魅力的であることが証明されています。その結果、ハイパースケーラーとの契約は、純粋なASICプログラムをはるかに超えて、各クラウド固有の要件に合わせたソリューションで提供されるマーベルのIPのさまざまな組み合わせに移行しています。

次に、通信事業者向けインフラストラクチャのエンドマーケットについて説明します。第1四半期の収益は2億5,200万ドルで、前四半期比5%増、前年同期比50%増となり、予想を上回りました。2022年度第4四半期に、5Gビジネスが大幅に–前四半期比で30%以上ステップアップしたことを以前報告しました。この強力な基盤から、第1四半期もキャリアの前四半期比、前年同期比ともに増収を維持できたのは素晴らしいことです。

複数の基地局顧客における5G展開の拡大とマーベルの製品拡充が相まって、このエンドマーケットの力強い成長が続いています。有線では、メトロおよび長距離通信事業者市場での急速な採用により、当社の400ギガ・コヒーレント・エレクトロオプティクス・ポートフォリオに対する強い需要が見られました。コヒーレント技術は、通信事業者の帯域幅に対する需要の高まりに対応し、長距離での高速データ伝送を可能にするために不可欠です。今週初めには、400ギガのコヒーレントDSPの出荷数が10万個を超えたことを発表し、当社はこれらの製品を提供する大手商社として位置づけられました。

また、次世代コヒーレント製品の開発と市場投入にも積極的に取り組んでいます。この技術は、先ほどご説明した 400ZR DCI クラウド市場にも活かされており、Inphi 社の買収で得た非常に重要な要素となっています。第2四半期を展望すると、キャリア市場全体の売上高は前四半期比で1桁台後半、前年同期比では約40%の高い成長を維持する見込みです。次に、エンタープライズ・ネットワーク最終市場について説明します。

当四半期の売上は2億8,660万ドルで、前四半期比9%増、前年同期比64%増となり、この分野の 需要は引き続き堅調です。この最終市場は、事業規模に比して当社にとって最も高い延滞率を示していますが、当社は引き続き、エ ンタープライズネットワーキングの顧客の需要拡大に対応するため、より多くの製品を供給する能力の向上に強く注力し ています。当社の成長を牽引してきたのは、シェアアップと、お客様が企業ネットワークの近代化に対応するため に新しいプラットフォームの出荷を開始し、当社のコンテンツの増加が具体化し始めたことです。また、当社のギガビット品に比べ販売価格が大幅に高いマルチギガビット品の採用が大幅に増加しました。

今後もマルチギガビットポートの普及が進み、当社の事業にとって追い風となるものと考えています。エンタープライズ・ネットワーク分野の力強い成長は、主に当社独自の製品サイクルの結果です。今期以降も、リフレッシュ・スイッチやPHYのポートフォリオ、カスタム・シリコンの増加による収益の増加、代替アーキテクチャを置き換えたOCTEON ARMベースDPUを活用した成長が続くと見ています。2023年度第2四半期は、企業向けネットワークの最終市場からの当社製品に対する強い需要が継続し、供給もさらに改善されると予想しています。

その結果、前四半期比では10%台半ばの増収、前年同期比では約45%の成長を見込んでいます。次に、自動車用および産業用最終市場について説明します。第1四半期の売上は8,930万ドルで、前四半期比12%増、前年同期比94%増となりました。前四半期の成長分はすべて自動車関連事業によるもので、この最終市場の売上全体の50%以上を占めています。

Brightlaneオート・イーサネット・ソリューションに対する需要の高まりはまだ十分ではありませんが、供給ソリューションが徐々に改善されたことにより、ガイダンスを上回る業績を達成することができました。当社の自動車用収益の伸びは、主に当社の新製品サイクルによってもたらされています。自動車におけるマーベル・イーサネット技術の採用は増加し続けており、OEMは帯域幅の増加に対応するため、より高速なソリューションを設計しているため、自動車1台あたりの当社のドルコンテンツは成長を続けています。また、新規顧客を獲得し、既存顧客でのコンテンツも拡大しています。

現在、世界の大手自動車メーカー10社のうち8社、合計36社でイーサネットのデザインウィンを獲得しています。自動車と産業用を合わせた最終市場について、2023年度第2四半期を展望すると、前四半期比で1桁台半ばの収益成長、前年同期比では60%超の成長が見込まれます。自動車用ガラス事業では、引き続き力強い成長が見込まれ、売上は前年比2倍以上となる見込みです。次に、コンシューマー・エンド市場についてご説明します。

第1四半期の売上は1億7,850万ドルで、前年同期比7%の増収となりました。この最終市場の成長は、当社のSSDコントローラが牽引していますが、PC向けHDDビジネスの減少により一部相殺されました。前四半期比では、PC向けHDD市場の需要減により、当社のコンシューマー向け最終市場の売上は4%減少し、横ばいとなる見通しを下回りました。当社の売上に占めるPCの割合は相対的に小さいため、世界のPC需要の動向を占うものではありませんが、PC市場の基調は急速に変化しており、今後も弱含みが続くと見ています。

当社では、ノートPC市場におけるHDDからSSDへのシフトはほぼ完了しており、2023年度第1四半期のノートPC向けHDDの売上は、マーベルの連結売上高の1%未満に留まっています。2023年度第2四半期およびコンシューマ製品市場を展望すると、前四半期比では1桁台半ばの減収、前年同期比では横ばいになると予想しています。最後に、当社は第1四半期に記録的な業績を達成し、第2四半期も引き続き力強い成長を目指しています。当社製品への需要は旺盛で、デザインウィンの勢いも引き続き強いです。

収益の88%がベータ・インフラストラクチャによるものであり、エンド・マーケットに恵まれたマーベルは、長期的な成長トレンドから恩恵を受けることができる最も有利な立場にある半導体企業の1つであると確信しています。第2四半期は、レンジの中間値で、前年同期比41%増の収益を見込んでいますが、これはほぼ有機的な比較です。また、当社のビジネスモデルによる強力なオペレーテ ィング・レバレッジにより、ガイダンスの中間値における非 GAAP 方式の EPS は、売上高の伸びを大幅に上回る前年同期比 65%増を見込んでい ます。本通話でお聞かせしたとおり、当社のユニークな製品サイクルは、市場を上回る売上高の伸びの大きな部分を占め ています。

今年の下半期以降も、クラウド、5G、自動車、エンタープライズネットワーキングの各エンドマーケットにおける当社独自の成長ドライバーと、景気サイクルを通じた当社の強力な実行実績が、引き続き強さの源泉となるものと確信しています。事前の電話会議や投資家向け日のプレゼンテーションで、当社がすでに相当数のデザインウィンを獲得していることをご記憶でしょう。これらのデザインウィンは、今後、マーベルに相当量の収益増をもたらすと予測しています。外部環境は厳しいですが、マーベルのビジネスは、中核となるデータ・インフラストラクチャのエンドマーケットでの好調なブッキングを含め、引き続き堅調に推移しています。今後、私たちはこれまでと同じように行動し、変化に対して真摯に取り組み、迅速に対応し、ビジネスとコストを積極的に管理していくつもりです。

マーベルのリーダーシップ・チームを代表して、輝かしい業績を達成するために尽力してくれた従業員に感謝します。社員は会社の屋台骨であり、このたびマーベルがSan Francisco Business TimesとSilicon Valley Business Journalによるベイエリアの「働きがいのある会社」リストで総合3位になったことを嬉しく思っています。この賞も、受賞者を決めるのは従業員なので、とても特別なものです。私たちは優れたチームであり、この賞は私たちの文化、価値観、そして創造性と革新性を育む協力的な職場づくりへの献身を反映しています。

それでは、最近の業績と見通しについて、ジーンからさらに詳しくお話を伺いたいと思います。

ジャン・フー — 最高財務責任者

マット、ありがとうございます。皆さん、こんにちは。まず、第1四半期の業績についてご説明し、次に2023年度第2四半期の現時点での見通しについてご説明します。第4四半期の売上高は14億4,700万ドルで、ガイダンスの中間点を超え、前四半期比8%増、前年同期比74%増となりました。データセンターは当社最大のエンドマーケットで、連結売上高の44%を占めました。

次いで、エンタープライズ・ネットワーキングが売上全体の20%を占め、キャリア・インフラが18%で した。コンシューマー向けは12%、自動車産業向けは6%でした。GAAPベースの売上総利益率は51.9%でした。非GAAPベースの売上総利益は9億4,700万ドル(売上高の65.5%)で、これも豊富な製品ミックスに後押しされて過去最高を記録しました。

GAAPベースの営業費用は6億8,100万ドルで、これには株式報酬費用が含まれています。買収した無形固定資産の償却費、法務部門および買収、分割に関連する費用が含まれています。非GAAPベースの営業費用は4億3,500万ドルで、研究開発人員およびデータインフラ市場全体におけるデザインウィンを実行するためのプロジェクト費用が増加したことを反映しています。昨年の投資家説明会で説明したとおり、当社は、目の前にある大きなビジネスチャンスを生かし、研究開発への投資を継続する一方、長期目標モデルを推進するため、経費の伸びをトップライン売上の伸びよりかなり低く抑える予定です。

GAAP基準の営業利益は7,000万ドル、非GAAP基準の営業利益は前年同期比123%増の5億1,200万ドルとなり、非GAAP基準の営業利益率は35.4%と、過去最高を達成しました。当四半期のGAAPベースの法人税等は2億500万ドルとなりました。これには、一時的な非現金税金費用2億4,000万ドルの影響が含まれ、当四半期のその他の税効果により相殺されました。現金支出をともなわない2億4,000万ドルの税金費用は、海外の低額な制限税制を取得・拡大した結果、 繰延税金資産純額を測定したことによるものです。

当四半期のGAAP基準の希薄化後1株当り損失は0.20ドルでした。非GAAPベースの希薄化後1株当り利益は0.52ドルで、前年同期比79%増加し、ガイダンスの中間値を上回り ました。次に貸借対照表とキャッシュフローについてです。当四半期の営業活動によるキャッシュ・フローは、非常に厳しいサプライチェーン環境の中でトップラインの売上増加を支えるために運転資本投資を増加させたことにより、1億9,500万ドルとなりました。

運転資本の増加は、主に在庫、特に原材料と仕掛品の増加により、サプライチェーンの混乱が続く中、 在庫の管理を強化したことによるものです。また、当四半期には、サプライヤーとの長期契約を確保するため、8,600 万米ドルの支払を行いました。当四半期末の現金・預金および現金同等物期末残高は4億6,500万ドル、長期借入金は45億ドルとなり ました。総有利子負債対EBITDA倍率は2.3倍、純有利子負債対EBITDA倍率は2倍となりました。

当四半期は、66百万米ドルを現金配当、15百万米ドルを自社株買いに振り向けました。第 1 四半期終了後、第 2 四半期の最初の 3 週間に、10b-5 プログラムを通じて 5,000 万ドルの自社株を追加購入しました。自社株買いプログラムを再開したことは、当社と長期的な株主にとって最善の利益であると確信しています。まとめると、マーベルのチームは非常に優れた業績を上げ、トップラインの収益成長を加速させ、収益成長率を大幅に上回る力強い収益拡大を実現しました。

次に、ガイダンスについて説明します。2023年度第2四半期の業績は、売上高が15億1,500万ドルプラスマイナス3%の範囲に収まると予想しています。GAAPベースの売上総利益率は49.6%から51.9%の範囲。非GAAPベースの売上総利益率は65%から65.5%の範囲。

GAAP基準の営業費用は約6億6,900万ドル。非GAAPベースの営業費用は、第2四半期に買収を完了すると仮定した場合、約4億3,500万ドルとなる見込みです。第2四半期のNon-GAAPベースの税率は6%と予想しています。基本的加重平均発行済株式数は8億5,300万株、希薄化後加重平均発行済株式数は8億6,200万株と予想してい ます。

その結果、GAAP基準の1株当り利益は0.02ドルから0.10ドルの範囲になると予想しています。非GAAPベースの希薄化後1株当り利益は、0.53ドルから0.59ドルの範囲になると予想しています。オペレーター、回線を開いてQ&Aの指示を発表してください。ありがとうございました。

質疑応答

運営担当者

それでは、質疑応答を始めさせていただきます。[オペレーターからの指示]. 最初のご質問は、ゴールドマン・サックスの針 利也さんからお願いします。どうぞよろしくお願いします。

針 利哉 — ゴールドマン・サックス証券 — アナリスト

こんにちは。質問をお受けいただき、ありがとうございます。そして、強力な執行におめでとうございます。マット、下期の見通しについて、需要の観点と供給の観点の両方からお話いただければと思います。

前四半期は、通期の見通しについて少し混乱があったように思います。そこで、ビジネス全体について、特にデータセンターについて、下期をどのように考えているのかを確認させていただければ、大変参考になります。それから、この好調な見通しを裏付けるような供給があれば、また教えてください。ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

ありがとうございます。お声が聞けてうれしいです。第2四半期の業績とその実行には満足しています。

第1四半期は、ご覧のように非常に好調でした。データセンターが非常に好調な四半期であったことはご承知のとおりです。しかし、需要面では、コンシューマー市場以外のすべてのエンドマーケットで、非常に強い需要トレンドが見られます。ここ2四半期、予約は非常に好調です。

需要は……今年の需要見通しは、引き続き堅調です。データセンターに関しては、第1四半期は予想以上に好調でした。第2四半期はまだ供給不足ですが、第3四半期と第4四半期、つまり下半期には、データセンターの成長が再び加速されると考えています。さらに、過去12~18カ月間に獲得した新しい設計案件があり、その規模は、来年は4億ドル、再来年は8億ドルです。

これは、来年は4億ドル、再来年は8億ドルの増額となる見込みです。このように、消費者向け以外の需要は引き続き非常に強いと見ています。特にデータセンターは、上期も下期も好調に推移するでしょう。そして、供給面では、まず、第1四半期にオペレーションチームが、特に中国で発生したさまざまな影響をうまく調整し、好調な四半期を達成したことを高く評価しています。

今後については、昨年から行ってきたサプライチェーンへの投資の効果が出始めています。システムやツールの改善、取引先との関係、確保した生産能力などです。そして、それは今後も続くと信じています。そして、短期的な供給見通しだけでなく、第1四半期の業績や第2四半期の好調なガイディングからもわかるように、下期も大幅に改善されると考えています。

これは、私たちの成長計画を達成するために、サプライチェーンに多大な努力をし、変革してきた結果だと思います。つまり、データセンターだけでなく、5Gや自動車など、これまでお話ししたような分野でも非常に強い需要があり、お客様の需要に応えるための供給の見通しが本当によくなったということです。

針 利也 — ゴールドマン・サックス証券 — アナリスト

素晴らしい。詳細をありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

はい。

オペレーター

次の質問は、Raymond JamesのChris Casoからです。どうぞよろしくお願いします。

クリス・カソ — レイモンド・ジェームズ — アナリスト

はい、ありがとうございます。エンタープライズ・ネットワーキング・ビジネスについて、少しお話いただけますか。予想を少し下回る結果となったようですが、その分野ではまだ供給上の制約があるとおっしゃっています。

それは、顧客が他の場所で供給制約を受けていて、それを待っている状況なのでしょうか?その辺の力関係を説明してください。

マット・マーフィー — 社長兼最高経営責任者

はい、ありがとうございます。この四半期は間違いなく、ミックスがガイド時に想定していたものとは異なるものとなりました。ご覧のように、データセンターでは目標を上回り、エンタープライズでは目標を下回る結果となりました。

しかし、私がコメントで指摘したように、事業規模に対する延滞や未達成のバックログは、実はまだエンタープライズが最も高いのです。ですから、この四半期は、需要とは関係なく、単に供給計画を実行できなかったということです。実際、企業のお客さまからの需要は、第2四半期以降、年間を通じて非常に堅調に推移しています。つまり、需要とは無関係なのです。

彼らは当社の製品をもっと欲しがっているのです。また、第2四半期には、順次、非常に強力なガイドを発表しており、第2四半期でのキャッチアップが見て取れます。しかし、これは今後も続くと見ています。企業向け製品に関しては、いろいろな雑音があることは承知しています。

しかし、私たちの立場から、また、お客様と話している限りでは、需要は非常に強いままです。実際、供給が追いついていない状況です。しかし、Toshiの質問と同じように、第2四半期、そして下期を通じて、この状況を改善したいと考えています。

Chris Caso — Raymond James — アナリスト

ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

はい。

オペレーター

次の質問は、ウェルズ・ファーゴ証券のゲリー・モブレイさんからです。どうぞよろしくお願いします。

ゲイリー・モブレイ — ウェルズ・ファーゴ証券 — アナリスト

私の質問を受けてくださってありがとうございます。良い結果が出て、おめでとうございます。供給状況についてお聞きしたいのですが、先ほど、年内にオンラインになる供給が改善するとおっしゃいました。これは、御社がファウンドリ・パートナーの見通しを良くしたことによるものでしょうか?また、前払い金の増加による影響はどの程度あるのでしょうか?また、半導体市場が世界的に好調でなくなっているため、ファンジブル・キャパシティのシフトがどの程度影響しているのでしょうか。

供給の再分配で利益を得ているのでしょうか?

マット・マーフィー — 社長兼最高経営責任者

そうですね。素晴らしい質問です。そして、おそらくそのすべての要素があると思います。私たちが達成したことを振り返ってみると、1つは、マーベルの見通し、私たちが行ったさまざまなM&A、エンドマーケットへの注力などから生まれたすべての異なるピースについて、サプライチェーン全体でかなり重要な教育プロセスを行わなければならなかったということです。

その結果、サプライチェーンのエコシステムに、マーベルのビジネスチャンスを理解してもらうことができました。そのため、サプライチェーンのエコシステムにはマーベルのビジネスチャンスを理解してもらうことができました。これは、前年比成長率で見てもわかりますが、昨年はかなり好調でした。これは明らかに要因のひとつです。

また、生産能力の確保に関する契約も結んでいます。これはQ&Aや8-Kでご覧いただけると思いますが、パートナーシップを締結しています。その中には、適切な生産能力を確保するための頭金や供給契約も含まれています。これはその一部だと思います。

それから、最後の部分ですが、ファンジビリティのようなものが少し出てくるかもしれませんが、まだ判断するのは早いです。率直に言って、今日の供給は、私たち自身の努力によるところが大きいと思います。ただ、通話中の皆さんにはっきりとお伝えしたいのは、私たちはまだこの危機を脱していないということです。未達成の受注残は四半期ごとに増え続けています。

しかし、これは間違いなく減少しています。私たちは、最終的な需要と適切な人への出荷に非常に重点を置いています。そして、お客様のラインを動かし続け、影響を与えず、非常に機敏に対応するという点では、良い仕事をしてきたと思っています。しかし、3つ目のポイントであるファンジビリティの面では、PCやコンシューマーの最終市場が縮小し、これまで消費してきた分を必要としなくなった場合、下期に追加で検討することができると思います。

しかし、これはまだ実現には至っていませんが、一部は実現するかもしれません。しかし、それがどこから来たのか、詳しく調べてみるのは難しいですね。ご参考になれば幸いです。このような組み合わせは、中盤以降に登場することになりますね。

Gary Mobley — Wells Fargo Securities — アナリスト

ありがとう、マット。

オペレーター

次の質問はUBSのティモシー・アルキュリからです。どうぞよろしくお願いします。

Timothy Arcuri — UBS — アナリスト

どうも、ありがとうございます。マット、私は需要シグナルについて幅広い質問をしたいのですが。供給が非常に逼迫しているため、一部の注文が、あなたのためというわけではありませんが、大まかに言うと、ライン内での位置を確保するためだけに発注され、顧客や顧客の顧客レベルでの基本的なセルスルーにあまり裏打ちされていない可能性が出てきています。

そのため、チップメーカーが需要のシグナルを受け取るのが遅れるというリスクがあります。あなたにとっては、そのようなリスクは少ないと思います。しかし、私の質問は、それをどのようにリスクとして評価するかということです。また、本当に聞きたいのは、顧客との話し合いの傾向についてでしょうか。御社のリードタイムが長いために、顧客が順番待ちをするために予約を入れるような例があると感じられますか?大手のクラウド企業の中には、採用のペースを落とし始めているところもあるので、そのようなことを聞いてみたのです。そのような顧客とどのような話をされているのでしょうか。

ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

もちろんです、Tim。そうですね。ご指摘のような現象は、投資家の懸念でもありますし、半導体業界ではより広範に、顧客が過剰な注文を出す傾向にあるということです。そして、需要が停止したり、減速したりしたときに何が起こるか。

ですから、私たちはこの問題を非常に深刻に受け止めています。この数週間、私のチーム全員で半日ほどかけて、各製品ラインを調べ、顧客を訪問し、個々のレベルで、需要がまだあるかどうか、在庫が積み上がっているかどうかを確認しました。在庫が積み上がっているのか?もしそうなら、それはどのようなものなのでしょうか。私が言えるのは、具体的な事例やテーマとなるようなものはないということです。ある意味では、私たちがやや遅れをとっていたことが功を奏したのかもしれませんが、私たちは皆のラインを動かすために良い仕事をしてきたと思います。しかし、キャパシティに溺れているような会社ではないことは確かです。

しかし、私たちは決して生産能力を持て余すような会社ではありません。ですから、特に世界経済が緩やかになりつつある現在、私たちは生産能力を確保することができると考えています。特に供給状況が改善されたことで、今一度、生産能力を見直し、適切な人材に割り当てることができるようになりました。ですから、これは非常に活発なプロセスなのです。しかし、私たちは、準備書面ではコンシューマー・セグメントが事業の12%であることを明言しています。

このうち、PCなどの真のコンシューマー向けと呼べるものはごく一部ですが、これは非常に減速しています。需要が変化したのは確かです。その結果、供給が滞り、在庫が積み上がったのですが、消費者向け製品については、それを相殺するような他の動きもあります。というわけで、長い答えになってしまいました。

いい例があるわけではありませんが、私たちはそれを見守っています。私たちはそれを見守っています。しかし、正直なところ、私が参加した会議の大部分は、需要のシグナルが非常に強いということでした。私たちにとって大きなチャンスがたくさんあります。

この多くは、マーベルの製品サイクルに支えられています。ここで扱っているのは、必ずしも最終的な市場の現象ではありません。このように、さまざまなセグメントで新製品の立ち上げが行われていますが、これらは全体として非常に順調なようです。

Timothy Arcuri — UBS — アナリスト

ありがとう、マット。はい、つまり、リスクを抱える企業の連続体の中で、貴社は最下位に位置すると考えています。質問と回答、ありがとうございました。ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

はい。

オペレーター

次の質問は、バンク・オブ・アメリカ証券のヴィヴェック・アーヤさんからです。どうぞよろしくお願いします。

Vivek Arya — Bank of America Merrill Lynch — アナリスト

私の質問を聞いてくださってありがとうございます。中国やヨーロッパの混乱による需給への影響をすでに見ているのか、あるいは受けているのか、はっきりさせておきたいと思います。しかし、もっと大きな疑問は、この延滞の増加や需要の未達成という概念と、半導体企業のバランスシートや一部の大手ネットワークOEMにおける在庫の増加とを、どのように概念的に整合させるかということです。

マット・マーフィー — 社長兼最高経営責任者

素晴らしい。ありがとう、Vivek。ありがとうございます。最初の質問ですが、ご存知のように、私たちは報告のタイミングからすると、今まさに報告を行っている他の皆さんと同じです。

中国のロックダウンに関連して、4月は理解するのに時間がかかりました。そして、この状況をうまく切り抜けました。COVIDが初めて発生し、中国や東南アジアで大規模な封鎖が行われたとき、当社のオペレーションチームは過去2年間、サプライチェーンの冗長性と回復力を高めるために非常に良い仕事をしました。そのため、中国や他の地域から出入りする可能性のあるものはほとんど二重調達しています。

そのため、若干の影響がありました。中国から供給を受けることができれば、製品売上を確保することができましたが、正直なところ、それは非常に小さなものでした。しかし、正直なところ、それは非常に小さなものでした。ですから、それはポジティブなことでした。

ウクライナ戦争とその影響についてですが、皆さんはデータポイントをご存知ですよね?私たちは直接見ていませんが、消費者部門の減速や、人々の予算が圧迫されていることなどは確かです。これは、消費者向け市場に関するいくつかのコメントに関する問題の一部だと思います。繰り返しになりますが、私たちは消費者市場に参入していません。また、当社はウクライナやロシアで事業を展開しているわけではありません。

ウクライナやロシアで事業を展開しているわけではありませんから、そのような影響もありません。ですから、この点については問題ないと思います。在庫増加に関するコメントについてですが、私はこのことを非常によく理解しています。Qを抜き出して、OEM企業の在庫の伸びを見ることができます。

さまざまな企業や業種において、売上高の伸びをはるかに上回る在庫の増加が見られるのです。ですから、私たちはこの点に注目しています。このような状況を踏まえて、お客様を深く掘り下げています。しかし、私たちの見解は多くのお客様と同じで、特に企業やクラウド、そして5Gの製品サイクルにおける最終需要はかなり強いと思われます。

しかし、まだ足りない部分があります。一部のお客さまが抱えている金のネジの問題は確かにあります。私たちは、金のネジにならないように、また、在庫がどこにあるのか、それがMarvellにとってどのような意味を持つのかを明確に見極めようとしているところです。そのため、部品レベルの詳細を調査し、供給先の割り当てに慎重になっていることは確かです。

しかし、今後も注視していかなければなりません。

ジャン・フー — 最高財務責任者

そうですね。マットが言ったことに付け加えると、下半期に収益の伸びを支えるために在庫を増やすことを選択しました。当社は非常に幅広い製品ラインを持っており、強い需要があると見ています。そのため、原材料や収益の伸びを支えるための柔軟性は非常に重要です。

ですから、お客様をサポートし、将来の収益の伸びを確実にするために、このような選択をしました。

Vivek Arya — Bank of America Merrill Lynch — アナリスト

在庫日数について、目標をお持ちですか?

Jean Hu — 最高財務責任者(CFO

現在のレベルは、私たちが快適と感じるレベルです。下期の供給については、私たちが支援し、管理することができると考えています。もし環境が正常化すれば、間違いなく120日程度の在庫を持つことになると思います。そのように考えています。

しかし今は、より柔軟性を持たせるために、間違いなく在庫を増やすことを選択しました。

Vivek Arya — バンクオブアメリカ・メリルリンチ — アナリスト

ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

はい。Vivek、Jeanのコメントについて補足しますと、私もまったく同感です。私たちが対処している収益増加の急勾配を見れば、明らかにWIPは増加しなければなりません。この成長を支えるために、WIP(仕掛品)を増加させなければならないのは明らかです。

その点については、私たちは納得しています。また、ロックダウンや変動が激しいことを考えると、余分な在庫を抱えることは非常に賢明なことだと思います。そして、それを見ながら、確実に減らしていくつもりです。しかし、本当に問題が発生しない限り、多くの企業が80日などの古き良き時代に戻るとは思えません。

ただ、しばらくの間は、世界には多くの変動があることを念頭に置く必要があると思います。しかし、私たちは今、その範囲内にいますし、ここで何をしているかということに関して、非常に意識しています。

Vivek Arya — バンクオブアメリカ・メリルリンチ — アナリスト

ありがとうございます。

オペレーター

次の質問はコーウェンのマット・ラムジーからです。どうぞよろしくお願いします。

Matt Ramsay — コーウェンアンドカンパニー — アナリスト

はい、ありがとうございました。こんにちは。Mattさん、あなたの原稿の中で、今後発売されるサーバーについて、いくつかの新しいテクノロジーと、共有メモリのCXLサポートについて書かれていましたね。

それがアクセラレータ事業にとってどのような意味を持つのか、お二人はうまく説明し、私たちに見通しを示してくれました。ストレージやネットワーク周辺機器におけるPCIe 5のサポートについて、もう少し詳しく説明していただけないかと思います。これは下半期の成長にとって重要な要素でしょうか? また、その見通しはいかがでしょうか? それから、いつもいただく質問ですが、クラウドの設備投資に関する見通しについてです。クラウドビジネスの見通しを立てる場合、それは四半期ですか、それとも数年ですか?どの程度の期間なら見通しがつくとお考えですか?そこに懸念があるのは確かですから。

ありがとうございました。ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

こんにちは、マット。いい質問ですね。今後のCPUサイクルにおける重要な側面の1つはIOで、PCIe Gen 5のリリースに向け、私たちは確実に準備を進めてきました。特に、ご想像のとおり、当社のストレージ事業やデータセンター・ストレージ事業では、PCIe IOのロードマップを完成させることが製品ロードマップの重要な課題の1つです。

コントローラだけでなく、PHYも含めて、すべてを認証して動作させることは容易なことではありません。ストレージの分野では、PCIe Gen5で非常に有利な立場にあり、Gen6でもすでに勝利を収めています。まだ先の話ですが、これも成長の足がかりになるでしょう。また、おっしゃるとおり、PCIe標準はCXLが動作するためのファブリックやインターコネクトになります。

第5世代、そして将来的には第6世代への取り組みが、特にメモリやCXLに関連するさまざまなソリューションの分離を考える際に、大きな力を発揮することでしょう。ですから、これは非常に戦略的なことなのです。特にPCIeのPHYレイヤーは自社で開発したもので、この分野ではベストインクラスです。ですから — しかし、Marvellからの最大の影響は、当社のデータセンター・フラッシュ・コントローラの採用を拡大することにあると思います。

また、数年前にクラウドOEMと直接定義した製品もあり、これらすべての製品ラインアップを揃えることができました。このように、当社にとっては良いサイクルになりそうです。それから、クラウドの設備投資については、申し訳ありませんが、私は何もわかりません。ただ、公開されているデータはすべて見ています。

直近の更新では、確かに有望だと感じました。もちろん、クラウドの設備投資環境は全体的に追い風で、クラウドに参入する企業にとっては逆風になる可能性があります。しかし、クラウドからの収益のほとんどは、新製品サイクルのものであり、場合によってはマーベルに特化したものであることを忘れてはなりません。たとえば、PAMを例に挙げてみましょう。

1年前は、旧来のNRZベースのソリューションに対して、数社の企業がこの製品を導入していました。今年に入ると、200ギガや400ギガでこのサイクルを推進する企業がさらに増えています。例えば、AIクラスターなどには800ギガの製品を投入していますが、このような新しいアプリケーションもあります。このように、設備投資の増減にかかわらず、新しいアプリケーションと新しいリプレースサイクルが進行中です。

その他にも、例えばクラウド・イーサネット・スイッチの分野でも、新たな案件を獲得していますね。昨年入社したInnoviumチームによって、新たなビジネスチャンスが生まれました。この製品分野では、今後も力強い成長が期待できます。ASICやDPUでは、ここ数年、クラウドに最適化した新しいシリコンを設計しています。これらの製品も順調に成長しています。

このように、私たちは非常に注意を払っていますが、5Gビジネスと少し似ていると言えるかもしれません。しかし、強力な製品サイクルを持つ企業であれば、そのようなことはありません。しかし、コンテンツやシェアの拡大、新規顧客の獲得など、強力な製品サイクルがあれば、それを乗り切ることができ、それがクラウドにおける私たちの最大の期待です。特にクラウド・ハイパースケールに関連する下半期と来年のビジネスについては、非常に強い確信を持っています。

Matt Ramsay — Cowen and Company — アナリスト

Mattさん、ありがとうございます。ありがとうございます。

マット・マーフィー — 社長兼最高経営責任者

はい。

オペレーター

次の質問は、ドイツ銀行のロス・セイモアからです。どうぞよろしくお願いします。

Ross Seymore — Deutsche Bank — アナリスト

やあ、みんな。質問をさせていただいてありがとうございます。ジーン、マージンについて一つお聞きしたいのですが。あなた方はいつも非常に厳しい舵取りをしていますが、動く部分がたくさんあります。

マットは、今年の後半に供給が増えるという話をよくしていました。その分、価格が高くなることもあります。また、経費の面でも、賃金の上昇や買収による統合の話もありました。では、一般論として、今年後半の売上総利益と経費面に関するプット&テイクを説明していただけますか?

ジャン・フー(Jean Hu) — 最高財務責任者

はい。ロス、ご質問ありがとうございます。私たちのチームは、全体的なビジネス・モデルを正しく踏襲し、売上高をOPEXの伸びよりも大幅に早く成長させ、粗利益率を長期目標モデルの真ん中かそれ以上に維持するために、OPEXの管理に非常に規律を持って取り組んできたと思います。第1四半期の経費については、先ほど申し上げたように、獲得した設計案件をすべて実行するために、人員とプロジェクト経費を増加させました。

第2四半期は横ばいです。下期はもう少し上がりますが、これは下期に売上が伸びるためで、下期は特定の変動費が若干増えます。長期的には、トップラインの売上成長と、トップラインの売上成長よりも50%程度遅いOPEXを推進することを期待する必要があります。そのため、収益拡大を継続することができます。

第2四半期では、営業利益率はすでに36%を超えています。私たちは、営業モデルを38%から40%の範囲に引き上げることを強く望んでいます。

Ross Seymore — Deutsche Bank — アナリスト

ありがとうございました。

オペレーター

次の質問は、StifelのTore Svanbergからです。どうぞよろしくお願いします。

Tore Svanberg — Stifel Financial Corp. — アナリスト

はい、ありがとうございます。ストレージに関する質問の続きですが、今回は第5世代ではなく第6世代についてです。 マット、ここでマーベルのポジショニングを少し整理していただけませんか。PAM4のIPについてですが、CXLについてお話されましたね。

まだ日が浅いですが、平易な言葉で構いませんので、PCI Gen 6に向けた位置づけを説明していただければと思います。ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

もちろんです、Tore。Gen 6は、ストレージに関連するもので、おっしゃるとおりです。IOスループットとデータレートが向上したため、PAMベースのアーキテクチャに移行する必要がありました。これは、まさに私たちの強みを生かしたものです。

ちなみに、当社は早くから5ナノメートル技術プラットフォームでこれを実現しました。ご想像のとおり、そこには多くの利点があり、再利用が可能です。また、ストレージ事業部門は、この分野でのソートリーダーシップを発揮してくれました。このソリューションから得られるパワーとパフォーマンスという点では、全ノードというわけではありませんが、おそらく他の企業より2ノードほどリードしているはずです。

もちろん、IOを5ナノメートルまで下げ、PAMを活用することで、この複雑さにもかかわらず、大きな効果が得られます。Inphiが新しいプロセス・ノードでPAMを活用することで、長期にわたってパフォーマンスを向上させたことは、当社の光学ビジネスでお分かりいただけたと思います。ですから、これは非常に戦略的なことだと思います。また、このプラットフォームは、まだ初期段階です。しかし、私たちは将来のロードマップに色をつけたいと考えています。

しかし、これは間違いなく私たちの強みを生かしたものです。また、CXLに何が求められるかを考えてみてください。リンクのクロージング、リタイマーやリドライバーの必要性、アクセラレーター、プーリングアプリケーションなど、すべて堅牢なGen 6 IPが必要になり、それらをさまざまなSoCに統合することができるようになると考えています。また、現在でも、設計機会に関するCXLの活動は非常に広範で、そのほとんどが、当社の5ナノメーター・プラットフォームで行われていると言えます。

Tore、あなたはこのことを理解していると思いますが、他の人も同じように理解していると思います。さまざまな買収を通じて集めたすべてのIPとMarvellのテクノロジー・プラットフォームを組み合わせることで、セミカスタム・ソリューションで市場参入する機会が生まれ、クラウド最適化シリコンの次の波で大成功を収めることができました。

Tore Svanberg — Stifel Financial Corp.社 — アナリスト

素晴らしい。ありがとうございました。

オペレーター

次の質問はJPモルガンのハーラン・サーからです。どうぞよろしくお願いします。

ハーラン・スール — J.P.モルガン — アナリスト

こんにちは。四半期決算、お疲れ様でした。400ギガのコヒーレントDSPチップセットを10万個出荷するという発表がありましたね。この移行はまだ始まったばかりですが、私の計算では、すでにほぼ2億ドル以上の製品を出荷していますね。

この製品群の素晴らしいところは、同じ基本アーキテクチャを持ちながら、異なる市場をターゲットにしていることですね?データセンターの相互接続には400ZR、長距離メトロには400ギガのCanopusソリューションがあります。実際に、普及のスピードは速くなっているようです。データセンターや通信事業者の業績が伸びているのは、こうした背景があるからでしょうか。また、御社はクラウドの巨人1社に牽引されていると思いますが、今後、他のクラウドの巨人が台頭してくると予想されますか?

マット・マーフィー — 社長兼最高経営責任者

Harlanさん、ご質問ありがとうございます。そして、コヒーレントDSPの件ですが、おそらく一番上から始めてください。私は、誰もがよく理解しているとは思っていません。

Inphiをよく追っている人たちでさえ、この技術がいかに戦略的であるかを理解しています。背景を少し説明します。彼らはコヒーレントInphiで独自の取り組みを行っていましたが、我々がInphiを買収する数年前にClariPhyという会社を買収することになりました。そして最終的に、ClariPhyのコヒーレントDSPロードマップを選択したのです。

これは非常に難しいことなんです、ハーラン。特にメトロの長距離路線や通信事業者のような市場では、一度正しく設計してしまえば、製品のライフサイクルは非常に長くなります。特にメトロの長距離市場や通信事業者向けの市場では、製品寿命が非常に長く、これが今日の収益の原動力になっています。さらに、同じ技術とチップが、ZR400のZR市場でもDCIに使われていることも利点です。

つまり、二重のメリットがあるのです。販売店側では、私たちは強力なリーダーです。この先、800ギガへのロードマップがあるのは明らかです。これは、当社の次世代DCI製品とも相性がよいでしょう。

さらに長期的には、データセンター内の変調技術をコヒーレントに移行させるという議論もあります。このように、Marvellにとって非常に戦略的な技術なのです。また、ZR DCIに関するご質問にお答えしますと、私の準備書面では、この技術は失われたかもしれないと申し上げましたが、この技術については1社だけでなく複数のお客様がいらっしゃいます。来年以降、さらに多くのお客さまにご利用いただく予定です。

DCI製品はすでに出荷しており、そのまま記録的な結果を出しています。今は1社のお客様に支えられていますが、これからもっと増えていくでしょう。ですから、私たちはこのことにとても興奮しています。また、エコシステムも充実しています。さまざまなアプリケーションに対応するモジュールパートナーがたくさんいます。

いずれにせよ、この件に関しては、もっと話をするつもりです。Inphiから得た、本当に重要な技術なのです。そして、それは明らかに優れたチームであり、私たちが社内で行っている他の多くのことを本当に養っているのです。

Harlan Sur — J.P. Morgan — アナリスト

そうですね。素晴らしい洞察力です。ありがとう、マット。

マット・マーフィー — 社長兼最高経営責任者

はい。最後にもうひとつだけ、これはチップセットでもあることを忘れないでください。DSPだけでなく、ドライバ、TIA、そしてソリューションを最適化するための他のコンポーネントも検討されています。これらをすべて組み合わせて、プラットフォームとして提供することができるのです。

非常に強力です。

Harlan Sur — J.P.モルガン — アナリスト

完璧です。ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

ようこそ。

オペレーター

本日最後の質問は、EvercoreのC.J.Museからです。どうぞよろしくお願いします。

C.J.ミューズ — エバーコアISI — アナリスト

はい、こんにちは。質問をお受けいただき、ありがとうございます。売上総利益率について質問させてください。前四半期比で25bpsの減少ということですが、これは非常に小さい数字ですか?

明らかに、ごくわずかな減少です。しかし、ミックスや投入コストの上昇など、何か考慮すべきことがあるのでしょうか?それから、ジーンの補足ですが、フリーキャッシュフローを自社株買いで回収する計画ですが、現在のネットレバレッジはどの程度ですか?それとも、まだ日和見的な段階なのでしょうか?ありがとうございました。

ジャン・フー — 最高財務責任者

C.J.、ご質問ありがとうございます。まず、ネット・レバレッジですが、第2四半期ガイダンスの中間地点で、ネット・レバレッジ・レシオは2未満、総負債対EBITDA比率は2前後、ネット・レバレッジは2未満になる予定です。先ほど申し上げたように、第1四半期終了後にも自社株買いを再開し、その後、10b-5プログラムを通じて5,000万ドルを追加購入しました。

つまり、資本配分の原則は変わっていないのですね。投資も行いますが、主に自社株買いを通じて、50%以上のフリーキャッシュフローを株主に還元することをお約束します。売上総利益率については、第1四半期の売上総利益率に非常に満足しており、第2四半期の売上総利益率は過去最高で、いずれも当社の長期目標の中間点を上回っています。第2四半期は、まさにミックスです。四半期ごとに非常に多くの製品ラインを扱っていますので、ミックスが上下に変化し、中間点付近の売上総利益率はそれほど厳密には予測できません。

しかし、一般的には65%前後、あるいはそれ以上になるはずです。

マット・マーフィー — 社長兼最高経営責任者

C.J.さん、私もジーンとまったく同じ意見です。また、皆さんにお知らせしておきたいのですが、私たちは目標モデルとして、粗利益率の範囲を64~66%に設定しています。第4四半期は過去最高の65.3%を記録しました。

第1四半期は65.5%となり、第2四半期は中間値で65.25%になる予定です。つまり、この65%前後の水準で会社を運営することは、非常に良いことだと考えています。このまま会社を成長させ、レバレッジを効かせ、デザインウィンを促進し、競争力を維持することができれば。ですから、私たちはかなりいい状態にあると思います。

しかし、Jeanが言ったように、ミックスについてはあちこちで小さな動きがあると思います。私たちは最終的に、ミックスを適切なストライクゾーンに保ち、このサイクルの中で力強いトップラインの成長と営業レバレッジを実現することだけに集中しています。

C.J. Muse — Evercore ISI — アナリスト

ありがとうございました。

マット・マーフィー — 社長兼最高経営責任者

はい。

以上です。他の翻訳希望があればご連絡いただければ検討いたします。

*誤訳などがあるかもしれませんでの参考程度にしていただき投資は自己判断でお願いします。

ブログ運営の励みになりますので、お手数ですが、応援の1日1クリックをよろしくお願い致します。

↓↓<応援クリックお願いします>

[…] 前回の2023年第1四半期決算説明会はこちらです。 […]